El gobierno sigue su plan de mantener el superávit fiscal y el ritmo de devaluación como ancla para bajar la inflación más rápido de lo esperado. También ha ido cerrando las fuentes de emisión monetaria –no hay financiamiento al Tesoro, eliminó los pasivos remunerados y canceló gran parte de los puts con los bancos– para contener la expansión de los agregados monetarios. Ante el alza de la brecha cambiaria desde mediados de mayo, el gobierno anunció la fase dos del programa, donde lo más relevante es que está dispuesto a esterilizar los pesos emitidos desde abril por la compra de divisas en el mercado de cambios a través de la venta de estas divisas en el mercado financiero. Así, el gobierno prioriza bajar la brecha cambiaria sobre la acumulación de reservas internacionales. Esto llega en momentos en que el mercado cambiario se tornó deficitario y en el que las reservas netas son cada vez más negativas –tendencia que se agravaría en los próximos meses– a lo que se suma un contexto internacional más desfavorable con caída de los precios de los commodities agrícolas y debilidad del real brasileño que agudiza la falta de competitividad del peso. En este contexto, los bonos soberanos no repuntan desde mayo y las acciones profundizaron la caída, mientras que la brecha cambiaria cedió pero se mantiene elevada, y en la curva de pesos predominaron los bonos a tasa fija. Creemos que la presión por levantar las restricciones cambiarias obligará al gobierno a liberalizar el mercado de cambios en octubre, por lo que esperamos una corrección del tipo de cambio y un repunte de la inflación, aunque sería acotado ante la mejora de los fundamentals que logró el gobierno.

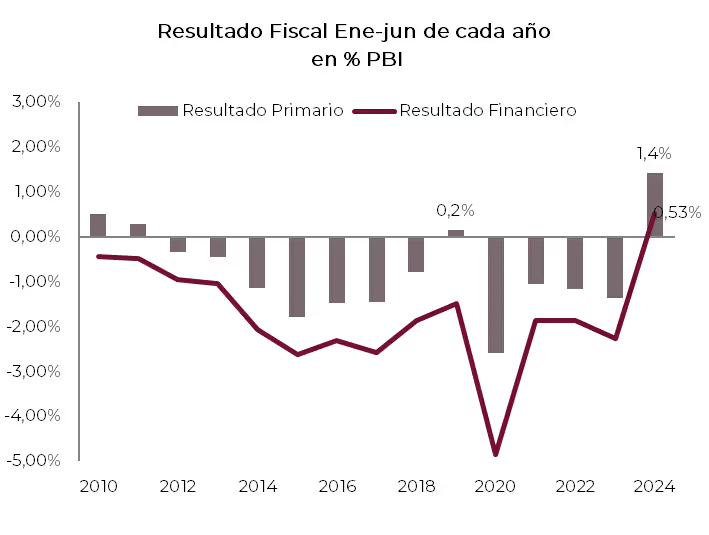

Primer semestre con superávit fiscal. Siguiendo el mandamiento fiscal, en junio el Sector Público tuvo un superávit primario de 0,08% del PBI ($488 MM) y uno fiscal de 0,04% del PBI ($238 MM). El excedente del mes se explicó por una caída de 16% i.a. real de los ingresos –la mayor caída interanual real del año, arrastrados por la disminución de los ingresos tributarios– mientras que el gasto primario aceleró el recorte al derrumbarse 35% i.a. real por la merma de 74% en subsidios –se habría incurrido nuevamente en atrasos con las generadoras–, 15% i.a. en jubilaciones, 74% i.a. en obras, 48% i.a. en planes sociales, 19% i.a. en salarios y 72% i.a. en transferencias corrientes a provincias. Con este resultado –y por primera vez desde 2008–, en el primer semestre del año el gobierno logró un superávit primario de 1,4% del PBI ($7 billones) y uno financiero de 0,5% del PBI ($2,5 billones), que contrasta con un déficit de 1,4% y 2,3% del PBI durante la primera mitad de 2023. La mejora fiscal fue explicada por una merma de 5% i.a. real en los ingresos –sin el impuesto PAIS habrían caído 11% real–, en tanto los gastos cayeron 32% i.a. real, determinado por el ajuste de las jubilaciones y el recorte en obra y transferencias a provincias.

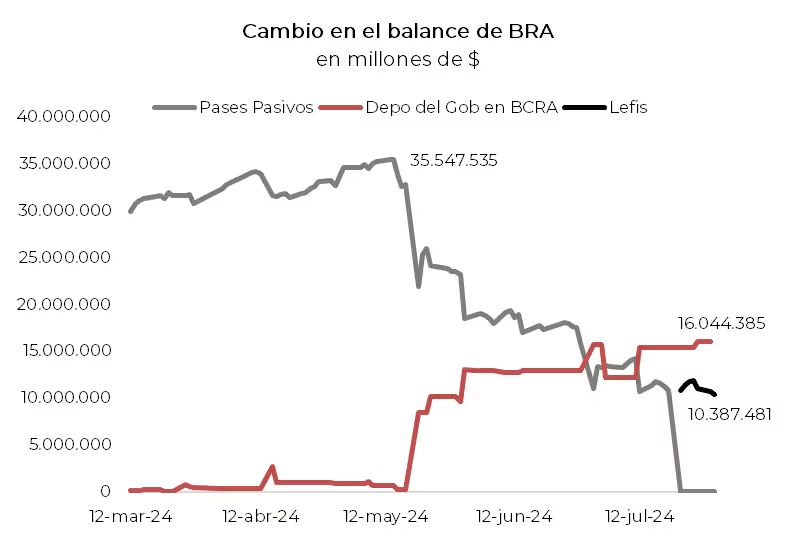

Cerrando fuentes de emisión monetaria. El superávit fiscal y las colocaciones netas de deuda fueron los mecanismos mediante los cuales el Tesoro operó de manera contractiva sobre la base monetaria. Cerrado ese grifo de financiamiento al Tesoro, el gobierno decidió avanzar en la eliminación de los pasivos remunerados para terminar con la "emisión endógena" generada por los pagos de intereses de estos pasivos (más de $500 MM por mes después de haber reducido la tasa de interés). Para ello, primero el BCRA le canjeó al Tesoro títulos ajustables por CER que tenía en cartera por Letras Fiscales de Liquidez (LeFI) por $20 billones; luego, entregó esas LeFIs a los bancos por los pases pasivos –de los cuales tomaron el equivalente al stock de pases pasivos por 10 MM–. Estas letras tendrán intereses capitalizables flotantes –definidos diariamente por la Tasa de Política Monetaria del BCRA, hoy en 40% de TNA– que recaerán sobre el Tesoro. El BCRA podrá venderle/recomprarle a los bancos a valor técnico (capital + intereses capitalizados). Las ventas de LeFI a bancos contraen la base monetaria y las compras la expanden. Este mecanismo opera de la misma forma que lo hacían los pases y obliga al Tesoro a mayor disciplina fiscal. Además, en otro paso por sanear el balance, el BCRA le recompró a los bancos puts por el equivalente a $13,2 billones, que representan el 78% del total de $16,9 billones. Finalmente, también anunciaron que la emisión de pesos asociada a la compra de dólares en el mercado de cambios será esterilizada con la venta de dólares en el CCL –esto aumenta la oferta en el CCL, pero al costo de que el BCRA no logre acumular reservas–.

No emite… pero emite. Aunque sin muchas precisiones en cuanto a la implementación, el BCRA anunció que la denominada Base Monetaria Amplia –además de la base monetaria incluye los pasivos monetarios– no podrá superar el monto nominal que registraba al 30 de abril, cuando llegaba a $47,7 billones (9,1% del PBI, nivel en el que se encontraba la base monetaria en agosto de 2019, previo al cepo cambiario). Dado que actualmente la BM se ubica en $21 billones, el BCRA tiene margen de $27 billones para subir la BM a medida que se vaya recuperando la demanda de dinero sin modificar la BMA –de acuerdo con el BCRA podrían alcanzar ese nivel en diciembre de 2026–, proceso que sería posible si los bancos cancelan Lefis que tienen en liquidez para abastecer el aumento de la demanda de dinero. Con este marco de fondo, en julio la BM se habría expandido $900 MM (+18% m/m promedio y 251% i.a.) hasta los $21 billones, suba explicada por la cancelación de pases pasivos y pagos de intereses hasta el 22 de julio y por otras operaciones que generaron una expansión de $18 billones. Esta fue compensada por la colocación neta de Lefis por $10,3 billones, la absorción de operaciones del gobierno por $6,6 billones –por la demanda de divisas para pagar deuda y por las colocaciones netas de deuda– y en menor medida por la venta de divisas al sector privado en el mercado cambiario. La buena noticia es que gran parte de esta mayor emisión se refleja en la mayor expansión del crédito bancario al sector privado, que en julio creció al 18% m/m y 250% i.a., siendo uno de los soportes del nivel de actividad.

Continúa el proceso de desinflación. Tal como se esperaba, por los ajustes de tarifas de servicios públicos –que se habían interrumpido en mayo– la inflación de junio quebró la racha bajista que venía marcando desde enero y tuvo un leve repunte, aunque fue menor al esperado. Concretamente, el IPC Nacional de junio marcó un alza de 4,6% m/m –vs 4,2% m/m de mayo– acumulando en el primer semestre un incremento de 80% y de 271% en el último año. La suba respecto a mayo obedeció a que los precios regulados subieron 8% m/m –el doble que en mayo debido al ajuste de 21% m/m en tarifas de Luz y Gas, que aportaron 1,3 pp a la inflación del mes– mientras que los precios estacionales siguieron desacelerando al registrar una suba de 4,4% m/m y el IPC Core repitió el alza de 3,7% m/m de mayo, quedando 267% por encima del de junio de 2023. El proceso de desinflación se nota principalmente en los precios de los alimentos, que en junio subieron apenas 3,0% m/m y en los últimos doce meses 285% i.a. Mirando a julio, si bien en las primeras dos semanas los precios de los alimentos estuvieron presionados por cuestiones climáticas y por el alza de la brecha cambiaria, en la segunda quincena se estabilizaron y retrocedieron. A esto se suma el nuevo congelamiento de las tarifas de Luz y Gas, por lo que esperamos un alza inferior al 4% m/m con la core perforando el 3% m/m.

La carrera nominal. Mientras la inflación se acerca al 4% m/m, la tasa de devaluación repuntó al 2,6% mensual y el BCRA no modificó la tasa de interés de política monetaria –luego de la fuerte caída de mayo– en el último mes y medio. El resto de las tasas de interés operaron con tendencia alcista. Las tasas de PF subieron a 2,9% de TEM (34% de TNA) y la Badlar hizo lo propio hasta 3,1% de TEM (37% de TNA), mientras que las tasas de préstamos escalaron a 3,9% de TEM para Adelantos y a 5,6% para préstamos personales. Diferente fue el caso de las tasas de las Lecaps que, ante la expectativa de fuerte caída de la inflación y de devaluación –hubo una fuerte caída de los bonos ajustables por tipo de cambio y por inflación–, aumentó la demanda, lo que derivó en una TEM promedio de 3,7%.

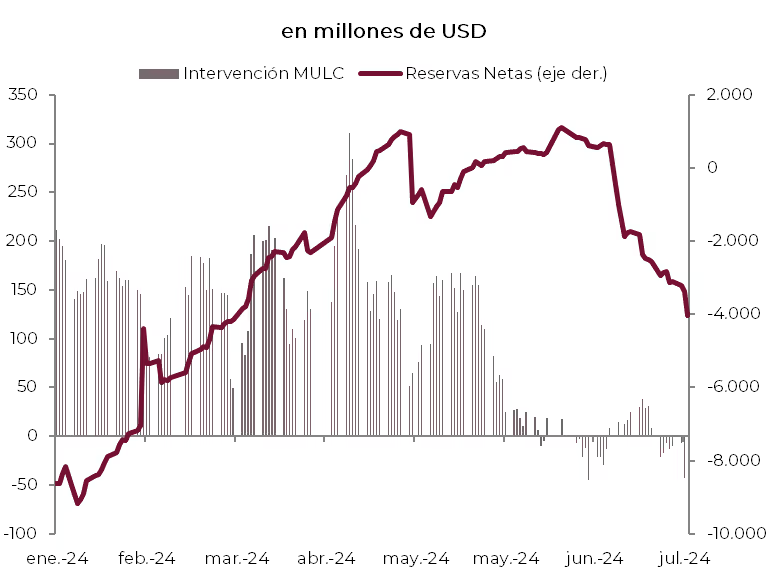

Volvió el déficit cambiario. A pesar de que los datos de la balanza comercial de bienes marcan un superávit récord –combinación de mejor cosecha con derrumbe de las importaciones–, el mercado cambiario se tornó deficitario, lo que implicó que el BCRA pasara de comprador neto a vendedor neto de divisas. La razón detrás de este resultado son las falencias del esquema del dólar blend, en el que el 20% de las exportaciones de bienes y servicios no se liquidan en el mercado de cambios, sino que esa oferta se realiza en el mercado financiero para contener la brecha cambiaria. Concretamente, en junio las operaciones en el mercado cambiario (MLC) marcaron un déficit de USD 380 M, que contrastó con un superávit promedio en los seis meses previos de USD 2.500 M. La fuerte reversión en el resultado cambiario se explicó por la caída del superávit comercial liquidado, que en junio fue de USD 797 M, contrastando con un excedente promedio de USD 3.000 M entre diciembre y mayo –determinado por la menor liquidación de exportaciones y aumento de los pagos de importaciones dado que el cronograma de pagos en cuotas ya prácticamente iguala a las compras devengadas–. Además, se profundizó el saldo negativo de la cuenta de servicios reales y financieros, lo que derivó en un déficit de la cuenta corriente cambiaria de USD 40 M –el peor resultado desde octubre pasado y muy alejado del superávit promedio de USD 2.600 M de los seis meses previos–. Tampoco fue bueno el resultado de la cuenta financiera cambiaria, dado que por los pagos netos de deuda del sector privado marcó un déficit de USD 330 M. El mal resultado del mercado cambiario determinó que el BCRA vendiera USD 45 M en junio, tendencia que se agudizó en julio con ventas netas por USD 140 M.

Reservas presionadas. A la mala tendencia del mercado cambiario –que se profundizaría en los próximos meses dada la flexibilización del control de cambios y la posibilidad de pagar en dos cuotas las importaciones–, se agregan las ventas de divisas en el CCL que discrecionalmente realice el BCRA para contener la brecha cambiaria y los pagos netos de deuda del gobierno y del BCRA, lo que pone más presión a las reservas internacionales. Concretamente, en julio las reservas netas cayeron en USD 2.600 M debido a la comentada venta de divisas en el mercado cambiario por USD 142 M, pagos netos de deuda a organismos internacionales por USD 700 M, de BOPREAL por USD 170 M y pago de intereses de Bonar y Global por USD 3.000 M, que fueron compensados por el aumento de encajes en moneda extranjera –una parte de los cupones cobrados quedó depositada en dólares en el sistema–. Con este resultado, el stock bruto de reservas cerró el mes en USD 26.400 M, en tanto que las netas –sin considerar los vencimientos de los próximos 12 meses como es la definición del FMI– cerraron con saldo negativo de USD 4.000 M. Con la cuenta corriente que se irá tornando más negativa, la esperanza por un mejor desempeño que permita cumplir con la meta de acumulación de reservas está en los ingresos que puedan llegar por el blanqueo de capitales y por préstamos de organismos internacionales.

Mercado volátil. Durante julio, la evolución de los activos financieros locales fue volátil, aunque en la última semana del mes se recuperaron. En cuanto a los dólares financieros, durante la primera quincena del mes continuaron con la tendencia alcista que había iniciado en junio y el CCL llegó a cotizar cerca de $1.450, lo que implicaba una brecha con respecto al tipo de cambio oficial en torno al 55%. Sin embargo, tras el anuncio de la fase dos, en la que se estableció que el BCRA podría intervenir discrecionalmente en el mercado esterilizando pesos –estimamos que habría usado cerca de USD 250 M de las reservas internacionales–, la presión sobre los dólares financieros cedió y terminaron el mes con una caída de 4% respecto al cierre de junio, lo que permitió que la brecha quede en 38%. En el caso de los bonos soberanos, lograron cerrar el mes con un leve repunte, aunque siguen lateralizando desde mediados de mayo. El gobierno trató de contener el pesimismo de los inversores por la dinámica de las reservas internacionales con el anuncio de que tienen los dólares para pagar los vencimientos de intereses de enero, al tiempo que prometen tener cerrado un préstamo Repo con bancos internacionales para afrontar los vencimientos de capital que, sumado al repunte de los bonos emergentes, permitió que se recuperen de las pérdidas iniciales y terminen el mes con un alza de 0,8%, y el riesgo país terminó en 1.507 pb. No corrió la misma suerte el Merval, que en julio anotó una caída de 8,0% en moneda local y de 3,5% medido en dólares CCL, cerrando el mes en USD 1.156 –acumula una caída de 17% desde el 20 de mayo–. En cuanto a la curva de pesos, los bonos a tasa fija fueron los ganadores (el TO26 subió 4,3% y las Lecaps 6,6% en promedio), en segundo lugar quedaron los bonos CER (perdieron 3,7% en promedio, aunque con una performance dispar entre los de corto plazo que subieron 1,6% mientras los largos bajaron 5,9%), y en último lugar, pese a la fragilidad del mercado cambiario y de las reservas internacionales, quedaron los bonos dollar-linked del Tesoro que perdieron 6,8%. Los créditos dollar-linked corporativos tuvieron una buena performance y los FCIs dollar-linked corporativos ganaron un 1,3% en el mes. Por otro lado, los futuros de ROFEX quedaron en el medio y en el mes perdieron un 5,7%, lo que señala una devaluación promedio de 3,8% en 2024 y de 3,6% en 2025.

Perspectivas

Bonos soberanos: tácticamente pesimistas, estratégicamente optimistas. La mala performance del mercado cambiario les impide a los bonos soberanos en moneda extranjera revertir la tendencia bajista que mantienen desde mayo. Peor aún, los anuncios de intervención en el CCL y de flexibilización en el pago de importaciones sumarán más presión a las reservas, lo que refuerza un entorno adverso para los bonos soberanos. A falta de reservas, crecen las probabilidades de una reestructuración en 2025. Para contener las expectativas, el gobierno anunció que tiene los fondos para abonar los intereses y que prepara un préstamo Repo para asegurar el pago del capital en caso de no tener acceso al mercado de capitales. Esto es especialmente positivo para los GD29 y GD30, que en enero cobrarían USD 10,5 y USD 8,4 por cada 100 VNO, representando un 19% y un 16% de sus precios actuales (USD 51 y USD 57). De todas formas, esta operación es una solución transitoria que estira el riesgo crediticio a julio del 2025. Los bonos necesitan una solución estructural para la sostenibilidad de la deuda, y la unificación cambiaria podría ser un catalizador determinante. Por un lado, permitiría eliminar algunas prácticas cambiarias que debilitan la acumulación de reservas (el dólar blend de 80/20 para exportaciones y la intervención en el CCL). Por otro lado, el ajuste cambiario necesario para unificar podría devolverle competitividad al peso. Finalmente, las menores restricciones financieras podrían generar un importante flujo de ingreso de capitales y ayudar a reabastecer las arcas del Central. Así, mantenemos nuestra visión con relación a los bonos argentinos. Tácticamente seguimos pesimistas, al menos hasta que notemos un quiebre significativo en la tendencia bajista de la renta fija argentina. Por el contrario, estratégicamente seguimos optimistas ante las perspectivas de una unificación cambiaria antes de lo esperado en un entorno macroeconómico saludable.

Créditos subsoberanos. En relación a la situación de ingresos de las provincias, creemos que lo peor habría pasado en el primer semestre y, dada la performance en los rendimientos de los créditos que venimos sugiriendo, dicha situación ya estaría descontada por el mercado. Muchos créditos siguen siendo buenas opciones dada su relación riesgo-retorno, pero las ganancias a obtenerse vendrán principalmente del carry de los instrumentos más que de posibles ganancias de capital de los mismos. Nos seguimos sintiendo cómodos en créditos de Córdoba (CO24D y CO27D), Santa Fe, Neuquén 2030 no garantizado por regalías (NDT25) y Chubut 2030 garantizado con regalías (PUL26). Salta (SA24D) es un riesgo muy interesante, siendo una provincia bien administrada con bajo nivel de deuda, que si bien necesitará financiamiento en el mercado para cancelar vencimientos en 2025, creemos que ofrece un rendimiento interesante dado el riesgo.

Créditos corporativos. Las obligaciones negociables continúan otorgando retornos estables en dólares y se refuerzan como el refugio por excelencia para quienes busquen minimizar exposición al peso y al riesgo soberano. Sugerimos priorizar los créditos emitidos bajo ley Nueva York que, a pesar de la mejor protección jurídica, cotizan a mayores tasas que sus pares argentinos por cuestiones regulatorias. Con el objetivo de reducir volatilidad, priorizamos una selección de emisores con buenos fundamentos, cuyos créditos ofrecen retornos en dólares de entre 7% y 10%. Nos mantenemos cómodos con riesgos de emisores que venimos mencionando en los informes previos. Telecom ofrece dos instrumentos cortos hard dollar ley NY: TLC5O (8% TNA y 0,5 MD) y TCL10 (8,3% TNA y 0,179 MD). AA2000 ARC1O (7,8% TNA y 4 MD), YPF 2025 YCA6O (8,02% TNA y 0,95 MD), Arcor RCCMO (7,4% TNA y 1,25 MD) y Mastellone MTCGO (7,57% TNA y 1,75 MD) son otras opciones interesantes. Emisiones con láminas mínimas altas interesantes son la nueva ON de TGS TCS3O (8,4% TNA y 5,2 MD), YPF 2031 garantizada por exportaciones YMCUO (8,66% TNA y 4,7 MD) y PAMPA MGC3O (8,5 TNA y 3,7 MD). Instrumentos corporativos dollar-linked que pueden beneficiarse de una pronta apertura del cepo con liquidez en el mercado se encuentran YPF YMCOO (-5% TNA venc 25/04/2025 bullet) TECO TLCHO (-9% TNA venc 21/07/2025 bullet) y San Miguel SNS8O (+4,5% venc 28/11/2024 bullet).

Ranking de la deuda en pesos: dollar-linked, CER, Tasa Fija, CCL. Bajo nuestro escenario de unificación cambiaria en octubre, los bonos dollar-linked tendrían el retorno más elevado del segundo semestre. En este sentido, los bonos del Tesoro cotizan con TIR negativas de entre -13% y -5% a 2025, y comprimieron su spread contra nuestra recomendación de obligaciones negociables: Aeropuertos Argentina (AER6O; TIR -9,4%), YPF (YMCOO; TIR -8,2%) e YPF Luz (YFCEO; TIR -11,6%). La alternativa más atractiva en términos de tasa son las letras sintéticas dollar-linked (Long futuro + Long Lecap) que entre enero y marzo de 2025 pagan TIR en dólares de entre 0% y 3%. Como segunda alternativa aparecen los bonos CER ajustados por inflación, que a 2025 ofrecen tasas reales positivas de entre CER +6% y CER +9%. En tercer lugar, quedarían los instrumentos a tasa fija, para los que de todas formas vemos valor para inversiones de corto plazo (agosto/septiembre) o para los escenarios optimistas donde el gobierno logra unificar sin necesidad de realizar un ajuste devaluatorio. Finalmente, el dólar financiero quedaría en último lugar por amplio margen; por lo que el dólar solo sería la mejor inversión en los escenarios sumamente pesimistas donde la brecha se dispara en 2025 o el gobierno no logra honrar la deuda en pesos.

Brecha: seguimos favoreciendo el carry trade. El anuncio de la intervención en el CCL fue exitoso en reducir la brecha, que cayó a un nivel de 40% desde el 55% previo al anuncio. Bajo este esquema, las perspectivas de carry trade se mantienen buenas. A corto plazo, el esquema anunciado le da al BCRA casi USD 2.000 M para contener al dólar; además, todavía cuenta con el recurso de elevar la tasa de política monetaria. A mediano/largo plazo, las perspectivas de unificación en un entorno macroeconómico saludable hacen que los instrumentos en pesos ofrezcan una atractiva relación riesgo-retorno.

Tomar cobertura con Rofex. Reforzamos la sugerencia de tomar cobertura que dimos el mes pasado. Los contratos presentan un sendero de devaluación en torno al 4,1% promedio para 2024 y de 3,7% promedio para los primeros seis meses del 2025. Dado que el gobierno apunta a sostener la devaluación al 2,0% el máximo tiempo posible, vemos valor en tomar posiciones vendedoras en el contrato a agosto ($969). Sin embargo, en vísperas de una potencial unificación cambiaria más adelante, sugerimos tomar posiciones compradas en los contratos de diciembre del 2024 ($1.154) en adelante a modo de cobertura.

Selectividad en las acciones. Nos cuesta ver una fuerte suba en el corto plazo en las acciones argentinas dada la situación de las reservas netas y el riesgo país, sumado a un nivel de actividad económica que no muestra señales de una fuerte recuperación. No obstante, consideramos que los actuales precios son atractivos en el mediano plazo, siendo un gran catalizador la liberación del cepo cambiario en la que esperamos avances en el 4Q24. Seguimos sugiriendo selectividad dada las circunstancias y nos mantenemos positivos en riesgos como LOMA, PAMP y MIRG y en cedears como VIST, TEN y TXR. Creemos que hay que tener cautela con las acciones bancarias, ya que prácticamente 2,6 veces el patrimonio neto del sistema financiero está invertido en deuda del sector público, y el riesgo país se encuentra en los 1.556 puntos, mientras que en promedio dichas acciones cotizan cercanas a 1x valor libro.

*Los datos utilizados en el presente informe tienen fecha de cierre 1° de agosto de 2024.

.jpeg)