Local news: Argentina today.

ARS-DENOMINATED DEBT PERFORMED POSITIVELY IN A SESSION WHERE RATES REMAINED STABLE: the overnight repo and collateralized lending rates held around 21% NAR. The fixed-rate curve stood out with a 0.3% increase, with the short end already yielding below 2.4% EMR (29% NAR). The CER-adjusted curve rose 0.2%, while dual bonds advanced 0.1%. Dollar-linked bonds declined 0.7%, reflecting the 0.6% drop in the exchange rate.

DOLLAR-DENOMINATED SOVEREIGN BONDS STARTED THE WEEK WITH GAINS OF 0.4%: outperforming emerging market debt despite the escalation of the conflict in the Middle East. The short end of the curve under foreign law led the advance, rising 0.8%, compared with local-law bonds, which increased 0.4%. As a result, the country risk declined to 567 basis points. Meanwhile, Bopreals rose 0.4%.

THE OFFICIAL EXCHANGE RATE FELL 0.5%, AFTER FOUR CONSECUTIVE SESSIONS OF GAINS, CLOSING AT $1,401.58: remaining 15% below the upper limit of the band. Financial dollars also declined, with the MEP down 0.4% and the CCL down 0.6%, closing at $1,420.5 and $1,461.3, respectively, while the swap rate fell to 2.9%. The decline in exchange rates persisted even as the BCRA extended its uninterrupted foreign currency purchases in the MLC, acquiring USD 70 M and bringing the year-to-date net buying balance to USD 2,783 M. In this context, the stock of gross reserves rose by USD 957 M, closing at USD 46,517 M, mainly explained by the seasonal recomposition of reserve requirements at the beginning of the month.

THE MERVAL FELL 1.5% IN PESOS AND 0.9% IN DOLLAR TERMS, IN LINE WITH THE LATAM AND EMERGING MARKETS INDICES, CLOSING AT USD 1,781. Construction and banking stocks led the declines, with shares of Supervielle, Aluar, and BBVA dropping between 5.1% and 6.6%. Meanwhile, the energy and utilities sectors benefited from the rise in oil prices, with Edenor climbing 9.9% and Transener up 2.6%. Argentine stocks listed on Wall Street declined 0.8%, with Bioceres plunging 14.3% and Supervielle falling 4.5%. On the upside, Edenor advanced 8.0% and Adecoagro gained 4.7%.

Noticias globales: el mundo hoy.

La escalada del conflicto en Medio Oriente volvió a tensionar a los mercados globales, con el bloqueo del Estrecho de Ormuz impulsando con fuerza al petróleo y reavivando temores inflacionarios. La suba del crudo, combinada con un ISM manufacturero que mostró mayores presiones en precios, empujó al alza los rendimientos de los bonos del Tesoro y fortaleció al dólar, en un contexto en el que el mercado recalibra las expectativas de recortes de tasas por parte de la Fed. Las acciones lograron revertir las pérdidas iniciales.

El petróleo WTI se disparó un 5,9% hasta USD 71 el barril, luego de que finalmente durante el fin de semana se concretara el bloqueo del Estrecho de Ormuz, por donde pasa el 20% de la producción mundial, por parte de Irán. De esta manera, corre riesgo el abastecimiento de crudo a una gran cantidad de países asiáticos. El cobre cayó 1,8% hasta USD 5,9 la libra ante temores de menor demanda, producto del conflicto actual entre EE. UU. e Irán. Por su parte, la soja retrocedió 0,6% y cerró en USD 423 la tonelada.

Los rendimientos de los bonos del Tesoro subieron ante el temor inflacionario derivado de la suba del precio del crudo y luego de que el índice de precios del ISM manufacturero alcanzara un máximo de tres años. Concretamente, la UST2Y subió 11 pb y cerró en 3,49%, mientras que la UST10Y avanzó 9 pb hasta 4,05%. Asimismo, el mercado pasó a descontar un segundo recorte de 25 pb para diciembre en lugar de octubre. De esta manera, el índice de bonos del Tesoro cayó 0,7%. En corporativos, los Investment Grade retrocedieron 0,8%, mientras que los High Yield cayeron 0,5%. En cuanto a deuda de mercados emergentes, retrocedió 0,9%.

Las acciones iniciaron la rueda con fuertes bajas, que fueron revertidas con el correr de la jornada. El Nasdaq subió 0,5%, seguido del S&P 500 con una ganancia de 0,2%. En tanto, el Dow Jones retrocedió 0,1%. Los fabricantes de chips y otras grandes compañías tecnológicas operaron mayormente a la baja, con caídas de entre 0,8% y 1,4% en Broadcom, AMD y Alphabet. En contraste, Nvidia avanzó 3,2% y Palantir subió 6,5%, recortando parte de las pérdidas de la semana pasada. Los bancos mostraron un desempeño más débil, con bajas en JPMorgan de 0,4%, en un contexto de riesgos recientes vinculados al crédito privado y a incumplimientos por parte de clientes relevantes. En el resto del mundo, las acciones de Japón y Europa cayeron 2,5% y 2,2%, respectivamente. En tanto, el índice de mercados emergentes retrocedió 1,7%, con China cayendo 0,9%. Por su parte, Latam perdió 0,5%, con Brasil retrocediendo 0,2%.

El dólar, medido por el US Dollar Index, avanzó 0,9% hasta 98,55, fortalecido por el mayor nivel de tasas en los soberanos. Mostró subas frente a monedas desarrolladas y emergentes, apreciándose 1,0% frente al euro, 0,6% frente a la libra y 0,8% ante el yen. En tanto, avanzó 0,7% frente al real brasileño, cerrando en USDBRL 5,17. También subió 0,4% frente al yuan. Los metales operaron mixtos, con una suba del oro de 0,7% hasta USD 5.315 la onza y una caída de la plata de 5,3% hasta USD 88,8 la onza. La baja en la plata se explica por una rotación hacia activos más defensivos y por la potencial menor demanda para uso industrial a raíz del bloqueo del Estrecho de Ormuz, que eleva la probabilidad de desaceleración económica.

En el dato económico del día, el ISM Manufacturero se moderó a 52,4 en febrero de 2026 desde 52,6 en enero de 2026, aunque se mantuvo por encima de las expectativas del mercado, que anticipaban 51,8. El registro señaló un segundo mes consecutivo de expansión en el sector manufacturero, aunque a un ritmo levemente menor. Se observó una desaceleración en el crecimiento de los nuevos pedidos (55,8 vs 57,1) y de la producción (53,5 vs 55,9), mientras que el empleo (48,8 vs 48,1) y los inventarios (48,8 vs 47,6) continuaron en zona de contracción. Al mismo tiempo, las presiones sobre los precios se intensificaron, lo que generó preocupación en el mercado, con el subíndice alcanzando su nivel más alto desde junio de 2022 (70,5 vs 59), impulsado por subas en el acero y el aluminio, así como por aranceles aplicados a numerosos bienes importados.

Noticias locales: el país hoy.

El mercado local atravesó una rueda positiva pese al contexto global con la escalada del conflicto en Medio Oriente y el mal desempeño de la deuda emergente. Las curvas en pesos mostraron avances en la mayoría de sus segmentos, mientras que la deuda en dólares registró un repunte, aunque las acciones volvieron a retroceder. En tanto, los tipos de cambio cayeron incluso en un contexto de rendimientos más bajos y con el BCRA extendiendo la compra de divisas en el MLC.

La deuda en pesos tuvo un desempeño positivo en una rueda en la que las tasas se mantuvieron estables: la caución a un día y la Repo se ubicaron en torno al 21% TNA. La curva a tasa fija se destacó con una suba del 0,3% y el tramo corto ya rinde por debajo del 2,4% TEM (29% TNA). Le siguió la curva CER con un avance del 0,2%, al tiempo que los duales ganaron un 0,1%. En tanto, los dollar-linked cayeron un 0,7%, en línea con la baja de los tipos de cambio.

Por su parte, los bonos soberanos en dólares comenzaron la semana con alzas del 0,4%, superando el desempeño de la deuda emergente y pese a la escalada del conflicto en Medio Oriente. El tramo corto bajo ley extranjera lideró los avances al subir un 0,8%, en contraste con los bonos bajo ley local, que ganaron un 0,4%. De esta manera, el riesgo país retrocedió hasta los 567 pb, con los BOPREAL avanzando un 0,4%.

El tipo de cambio oficial cayó un 0,5%, luego de haber registrado cuatro ruedas consecutivas al alza, y cerró en $1.401,58, quedando a un 15% del techo de la banda. Los dólares financieros también retrocedieron: 0,4% el MEP y 0,6% el CCL, finalizando en $1.420,5 y $1.461,3, respectivamente, mientras que el canje se redujo hasta el 2,9%. La baja de los tipos de cambio se sostuvo incluso con el BCRA extendiendo la compra ininterrumpida de divisas en el MLC, con adquisiciones por USD 70 M, dejando un saldo comprador de USD 2.783 M en el año. En este contexto, el stock de reservas brutas aumentó en USD 957 M y cerró en USD 46.517 M, explicado principalmente por la recomposición estacional de encajes a principio de mes.

Los futuros de dólar también cayeron un 0,7%, con una baja de USD 346 M en volumen y de USD 28 M en interés abierto, que cerraron en USD 879 M y USD 4.494 M, respectivamente. La implícita de marzo terminó en 19%, en tanto que abril y mayo lo hicieron en 24% TNA.

Por otro lado, el Merval bajó un 1,5% en pesos y 0,9% en dólares, en línea con el índice de Latam y Emergentes. Con esto, cerró en USD 1.781. Construcción y bancos lideraron las caídas, con las acciones de Supervielle, Aluar y BBVA perdiendo entre 5,1% y 6,6%. En cambio, los sectores de energía y utilidades se vieron favorecidos por la suba del precio del petróleo, con Edenor avanzando un 9,9% y Transener un 2,6%. Las acciones que cotizan en Wall Street cayeron un 0,8%, con Bioceres retrocediendo un 14,3% y Supervielle un 4,5%. En contraste, Edenor ganó un 8,0% y AdecoAgro un 4,7%.

Análisis de la reforma tributaria que eleva umbrales, reduce plazos y crea un esquema simplificado.

La reciente aprobación de la Ley 27.799, conocida como Ley de Inocencia Fiscal, marca uno de los movimientos más significativos en décadas dentro del sistema tributario argentino. La norma abandona la lógica histórica según la cual todo contribuyente es, en potencia, un evasor, y adopta una presunción de buena fe, acompañada por un sistema de control más focalizado, moderno y proporcional.

La reforma se construye sobre cuatro ejes principales. El primero es la actualización del Régimen Penal Tributario, donde los umbrales de punibilidad se multiplican entre 35 y 100 veces, adecuándose a un contexto inflacionario que había dejado obsoletos los montos vigentes. Además, se fortalecen los mecanismos de extinción de la acción penal mediante la reparación del daño fiscal, reservando la vía penal para casos realmente graves. La ley también establece escenarios concretos en los que la Agencia de Recaudación y Control Aduanero (ARCA) no deberá formular denuncia penal, especialmente cuando existan controversias interpretativas o ajustes basados únicamente en presunciones. Por último, se endurecen las condiciones para utilizar la denominada “bala de plata” cuando el presunto infractor opta por sustraerse del proceso luego de que ARCA formule la denuncia penal, encareciendo así el acceso a este mecanismo excepcional de cierre del conflicto.

En segundo lugar, la norma actualiza de forma contundente las sanciones previstas en la Ley de Procedimiento Fiscal, corrigiendo la desproporción generada por años de atraso normativo. Las multas por incumplimientos formales se incrementan significativamente, aunque el Ministerio de Economía anticipó que ARCA emitirá pautas para su aplicación razonable en situaciones justificadas.

El tercer componente es uno de los más valorados por contribuyentes y especialistas: la reducción del plazo de prescripción para contribuyentes cumplidores, que pasa de cinco a tres años. Este beneficio, sin embargo, se mantiene solo mientras no exista una “discrepancia significativa”, criterio que opera como límite técnico para evitar abusos y preservar la equidad del régimen y propiciar el cumplimiento voluntario. Estas modificaciones también tienen impacto en materia de tributos provinciales y municipales.

El cuarto eje, y probablemente el más disruptivo, es la creación del Régimen Optativo de Declaración Jurada Simplificada, que elimina la obligación de informar patrimonio y consumos para determinados contribuyentes. A cambio, la ley otorga un potente beneficio: una presunción absoluta de exactitud para todas las declaraciones de ejercicios no prescriptos, similar a un “tapón fiscal” dinámico. Este mecanismo brinda seguridad jurídica, reduce la litigiosidad y simplifica la carga administrativa, aunque su eficacia dependerá de la coordinación con los fiscos provinciales, especialmente en materia de Ingresos Brutos.

Finalmente, la ley incorpora un sistema de actualización automática por UVA a partir de 2027, así como reglas claras sobre vigencia temporal de sanciones y una invitación explícita a provincias y CABA a armonizar criterios.

En conjunto, la Ley de Inocencia Fiscal no solo moderniza el sistema tributario, sino que redefine el vínculo entre Estado y contribuyente. Su éxito, sin embargo, dependerá de la implementación administrativa y del grado de adhesión de las jurisdicciones subnacionales, verdadero talón de Aquiles de la nueva arquitectura fiscal argentina.

*para leer el artículo original visitar la web de BDO Argentina

News and Markets: What Happened and What Lies Ahead on the Domestic Scene

Rally Loses Steam in February. After a sharp rally in January, February delivered a more moderate performance. Both equities and bonds declined, and country risk is once again approaching 600 bps. Although last week the Treasury successfully debuted the new Bonar 2027 and the BCRA continued accumulating reserves in the official FX market, these efforts have not yet proven sufficient to reduce country risk—a key factor for Argentina’s return to international capital markets and its ability to meet 2026 maturities. The positive note came from interest rates, which eased during the past week as the Treasury prioritized system liquidity in its latest auction amid still-weak economic activity. This compression in yields supported the local currency curve, while at the same time discouraging carry trade strategies and helping consolidate a floor for the exchange rate. This week’s focus will be on FX dynamics and whether the exchange rate can remain stable despite sustained BCRA purchases and lower rates. Attention will also center on the first private estimates of February inflation—the market has revised projections upward, anticipating a figure similar to January’s—as well as tax revenue data. The REM survey and January activity indicators for key sectors such as industry and construction will also be released.

Labor Reform Approved. The labor reform was finally approved by Congress and is set to become law after the Senate passed the bill last Friday with 42 votes in favor, 28 against, and 2 abstentions. The initiative had already received approval from the Lower House, albeit with significant modifications (including the removal of Article 44 on medical leave). The Executive Branch must now promulgate the law and publish it in the Official Gazette within up to 10 business days before it formally takes effect. Among its most significant changes, the law introduces greater flexibility in hiring and dismissal rules, modifies the severance calculation base, incentivizes formal employment, and alters certain aspects of labor courts. Labor unions have already announced plans to challenge the law in court on constitutional grounds.

Activity Rebounds but Remains Weak. The December 2025 EMAE showed a 3.5% y/y increase and a 1.8% s.a. m/m expansion. As a result, economic activity grew 4.4% in full-year 2025. However, the recovery has been highly uneven across sectors, with strong contributions from agriculture (+32.2% y/y), fishing (+18.3% y/y), and financial intermediation (+14.1% y/y). In contrast, the most affected sectors were manufacturing (-3.9% y/y), hotels and restaurants (-1.5% y/y), and wholesale and retail trade including repairs (-1.3% y/y).

Stronger Agriculture and Lower Imports Improve the FX Balance. As noted in previous reports, in January the BCRA posted net purchases of USD 1,158 M in the FX market, while the National Treasury purchased USD 265 M. Of the BCRA’s total, USD 548 M came from net supply by the non-financial private sector, with the remainder from the financial sector. Focusing on private sector transactions, the result marks a reversal from the prior two months, when net FX demand averaged USD 600 M. This shift was mainly driven by an improvement in the settled trade balance, which posted a surplus of just over USD 2,000 M in January versus an average of USD 500 M in December and November. The improvement reflected a combination of higher exports (USD 6,800 M vs. USD 5,500 M) and lower imports (USD 4,800 M vs. USD 5,100 M), largely explained by stronger agricultural liquidation (USD 2,000 M in January versus USD 700 M in prior months). This more than offset a wider services deficit and a deterioration in the financial account, which turned negative again as demand for external assets remained elevated (USD 2,700 M), more than offsetting inflows from financial loans.

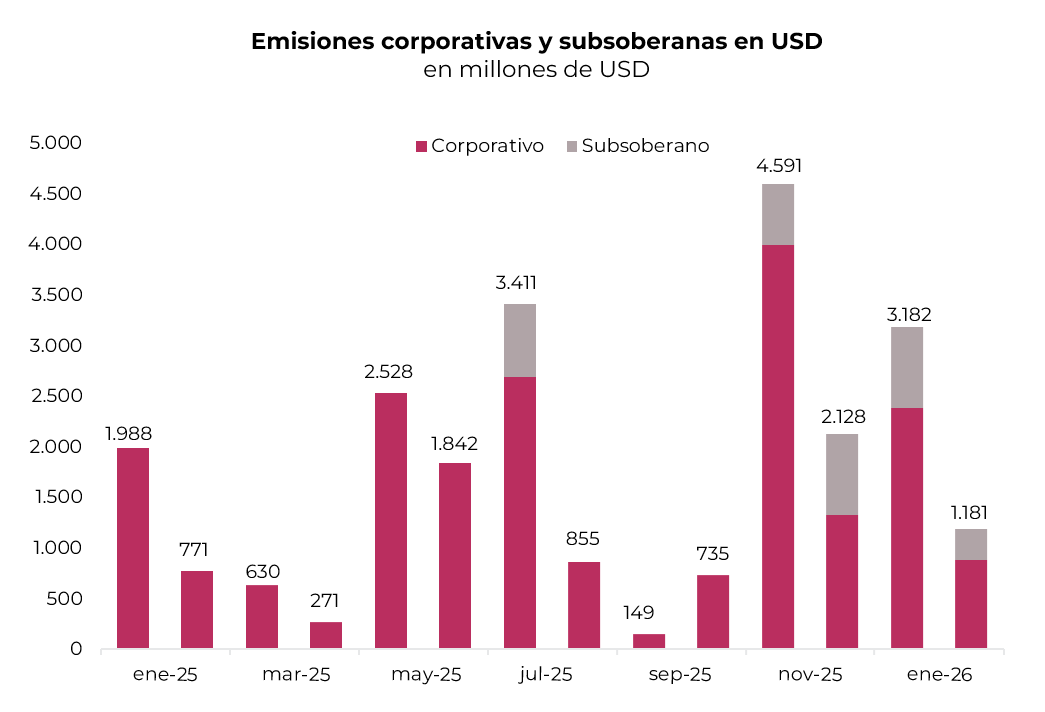

The BCRA Continues Buying. In the last week of February, the BCRA purchased USD 300 M (USD 60 M per day), slowing from the previous week’s pace (USD 107 M per day). Even so, February net purchases totaled USD 1,555 M, accelerating relative to January’s USD 1,158 M. Notably, the stronger pace of purchases occurred despite lower agricultural liquidation (USD 1,300 M in February vs. nearly USD 2,200 M in January). We estimate that the greater net FX supply likely stemmed from a further increase in the trade surplus due to weak imports and higher financial dollar inflows, either via corporate foreign-currency debt issuance or greater bank participation, likely linked to carry trade dynamics. Thus, in the first two months of the year, net purchases reached USD 2,713 M, a solid outcome compared to recent months, though well below the USD 3,600 M recorded in the same period last year.

Reserves Decline. Despite FX market purchases and an additional USD 180 M contribution, gross international reserves fell by USD 704 M in the last week, mainly due to Bopreal maturities and the seasonal decline in FX reserve requirements. Gross reserves closed the month at USD 45,560 M, while net reserves remain negative at around USD 19,800 M (per IMF definition).In February, gross reserves increased by USD 1.57 M, and year-to-date in 2026 they are up USD 4,392 M, although net reserves declined by USD 3,100 M due to sovereign debt payments.

The Exchange Rate Finds a Floor. The official exchange rate rose 1.8% over the week, closing at ARS 1,408.97. However, it declined 2.7% over the month and currently stands 14.1% below the upper band ceiling. The weekly increase occurred after the Treasury prioritized liquidity in its latest auction, compressing yields and discouraging carry trade strategies. Financial FX rates rose 2.7% (MEP) and 2.3% (CCL), closing at ARS 1,426.2 and ARS 1,469.9, respectively, while the swap spread remains elevated at 3.1%. Pressure on the exchange rate was also reflected in FX futures, though more moderately, with contracts rising 0.2%, driven by shorter tenors (+0.6%) while longer maturities fell 0.2%. Futures price in an implied monthly depreciation of around 1.9%–2.1%, with implied rates at approximately 24%–28% NAR.

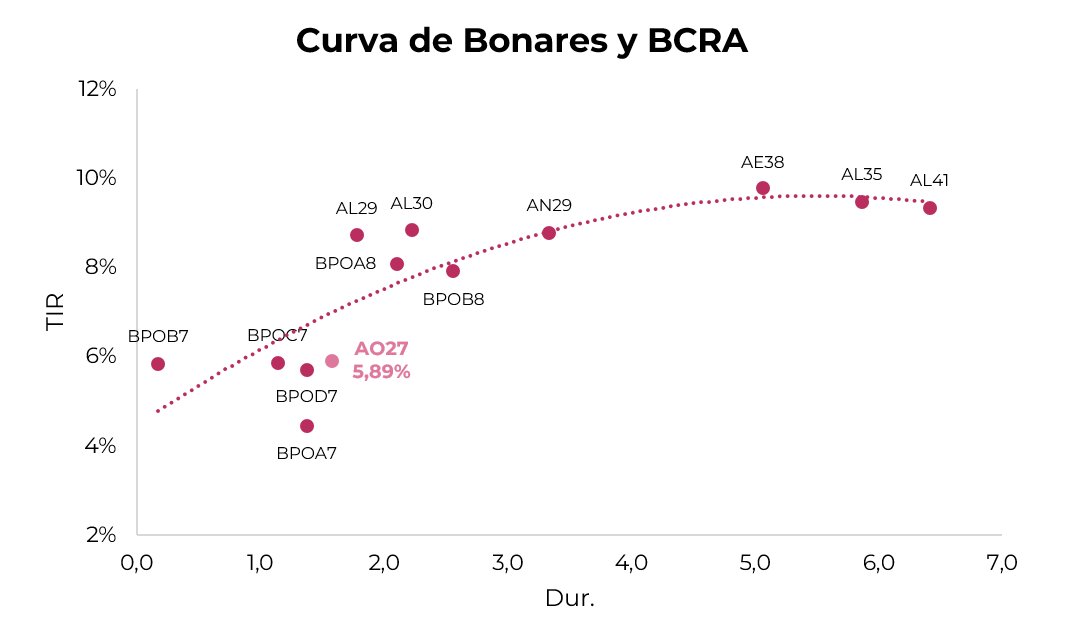

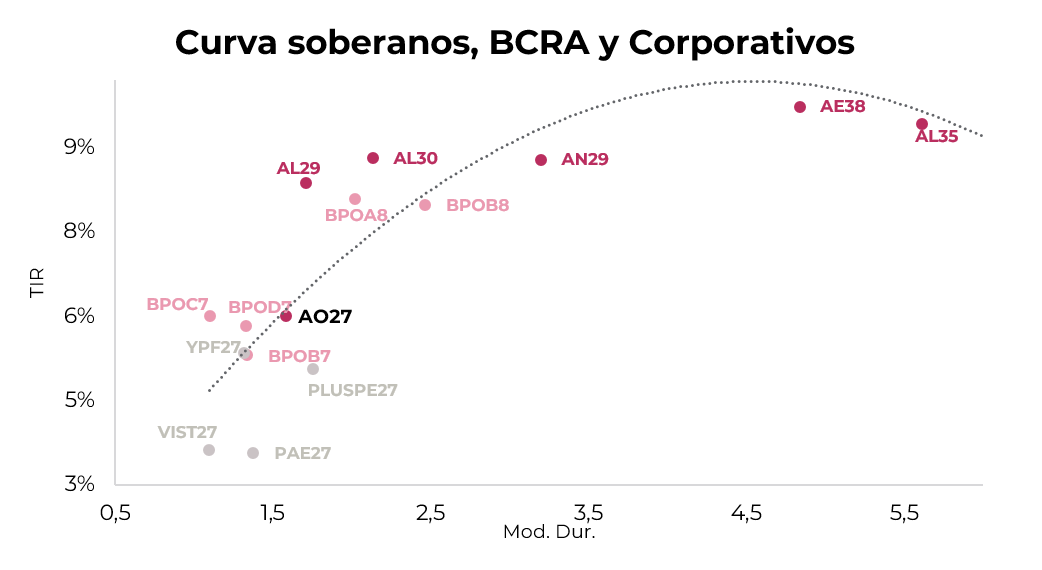

Treasury Issues Bonar 2027. With no concrete developments regarding a return to international capital markets and leveraging ample domestic dollar liquidity from the tax amnesty program, the Treasury placed USD 250 M of a new dollar-denominated bond (AO27) maturing in October next year. This issuance forms part of a USD 2,000 M financing program aimed at repaying Bonares and Globales due in July. The new Bonar was issued at a 5.89% YTM, equivalent to a cut-off price of ARS 100.45 (per 100 face value), and tightened to 5.77% YTM in secondary market trading. Should this dynamic persist in upcoming biweekly auctions, the strategy of securing hard-currency financing through these instruments could reduce the Treasury’s need to obtain net peso financing to subsequently purchase FX from the BCRA for foreign-currency debt repayments.

Treasury Prioritizes Liquidity. After absorbing ARS 1.7 trillion at elevated interest rates in the first February auction, the Treasury achieved a 93% rollover in the latest auction, against ARS 7.2 trillion in maturities, injecting nearly ARS 0.5 trillion into the system. No fixed-rate instruments were offered, and the Treasury prioritized maintaining higher liquidity amid strained rates, avoiding additional pressure on still-weak economic activity. Consequently, CER-linked bonds accounted for nearly 98% of total placements, with yields slightly above the market curve, while dollar-linked bonds saw limited demand: ARS 0.15 trillion of TZV27 was placed, and TZV28 received no bids.

Rates Ease. ARS-denominated debt posted a solid week in nominal terms, although performance was negative when measured in hard currency given the FX move. Overnight rates declined relative to the previous Friday: the one-day repo (caución) closed at 20.9% NAR and the Repo at 20.3% NAR, down from levels near 35% NAR at the beginning of the month. The compression in rates was also reflected in the short end of the fixed-rate curve, which tightened to 2.5% EMR from 2.8% EMR the week before. In hard-currency terms, Lecaps declined 0.6% over the week. Dollar-linked bonds fell 0.4%; at current prices, they yield devaluation +4% on average and price in a 3.5% depreciation through April 2026. CER bonds dropped 1.2%; at these levels, they yield CER +5% in the 2026 segment and CER +7.6% in the longer tenors, while implying inflation of 2% m/m between February and April and 24.5% accumulated in 2026, below our projections. Finally, dual bonds eased 1.1% on the week and currently offer a spread of between 2.2% and 4.4% over the Tamar rate.

Country Risk Rebounds. Sovereign bonds declined 2.3% over the week, closing February down 1.9%, while still posting a 1.7% gain year-to-date (following a 3.7% increase in January, when country risk reached its lowest level under the Milei administration). Within the Bonares curve, AL35 fell 2.9% during the month, while among the Globales, GD35 lost 2.6%. In contrast, AL29 and AN29 gained 0.9% and 0.2%, respectively. Country risk closed at 570 bps, widening the spread versus EMBI Latam to 283 bps (EMBI Latam +79 bps). The weakness occurred despite ongoing FX purchases by the BCRA and recent legislative progress. At current levels, Bonares yield 8.5%–9.5% in the short end and 9.6%–10.1% in the long end, reflecting a mildly positive slope. Globales offer 7.4% in the short end and 9.4% in the long end, exhibiting a steeper curve. The legislative spread between AL30 and GD30 widened again to 3.6%, elevated for a country risk level of 570 bps. In line with sovereign performance, Bopreal bonds fell 0.3% on the week and 1.3% in February, although they remain up 1.3% year-to-date. The largest declines were seen in Series 3 (-2.6%) and Series 1A (-1.6%), partially offset by gains in Series 1C (+0.7%). The Bopreal curve yields between 4.2% and 8.2%, below sovereign levels. Unlike sovereigns and BCRA debt, sub-sovereign bonds declined 0.6% over the week but ended February up 0.1%, accumulating a 3.0% gain year-to-date, making them the best-performing segment. In the month, Córdoba 2029, Entre Ríos 2028, and Jujuy 2027 rose 0.8%, while Buenos Aires 2027 fell 2.4%. Entre Ríos issued USD 300 M due 2033 at 9.875% to repurchase its 2028 bonds. The pricing came in line with the sovereign curve, although the province had initially targeted USD 500 M. The provincial curve yields between 6.1% and 11.7%. Finally, corporate bonds gained 0.2% on the week and 0.5% in February (+1.5% year-to-date), driven mainly by energy and utilities (YPF 2031 +0.7%; Edenor 2030 +1.5%). Yields range between 6.0% and 9.5% under foreign law and 4.5%–8.0% in the local market.

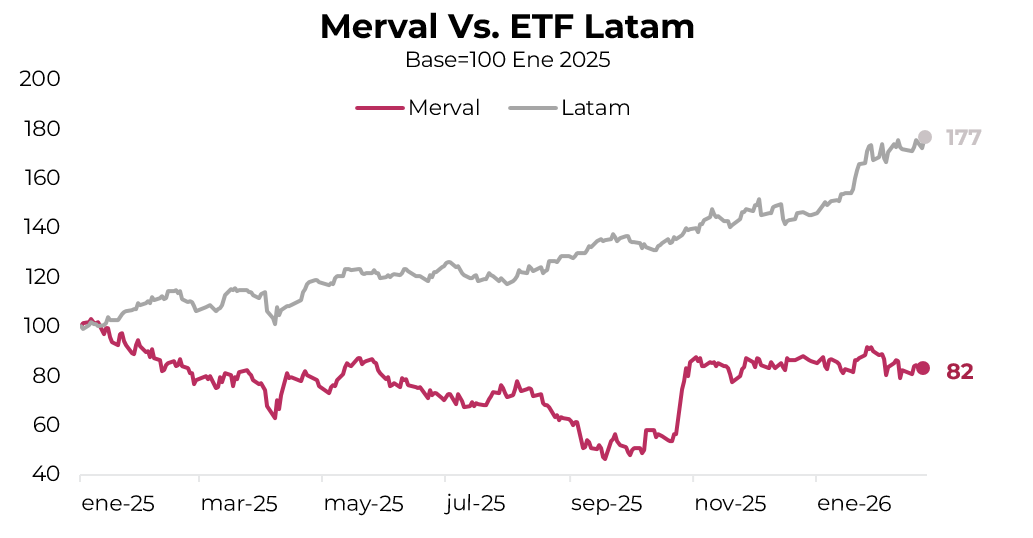

Marked Sell-Off in the Merval. The Merval fell 13.7% in pesos and 10.3% in CCL dollar terms during the week, closing at USD 1,798. As a result, equities ended February down 10.3% in dollar terms, reflecting a sharp sell-off in Argentine assets and a fully decoupled performance relative to the Latam index, which rose 3.3% during the month. Year-to-date in 2026, the Merval is down 10.2%. The February decline was broad-based across sectors, led by banks, utilities, and materials, which dropped 12%, 13%, and 21%, respectively. Within the index, the most heavily hit stocks were COME (-41.6%), Edenor (-31.3%), and Holcim (-28.8%). In contrast, ByMA rose 7.6% and Transener gained 4.0%. As for Argentine equities listed on the New York Stock Exchange, they declined 6.0% over the week, ending February down 13.7% and accumulating a 9.5% loss year-to-date. The largest declines were recorded by Bioceres, Globant, and BBVA, which fell between 25% and 33%. Ternium was the only stock to post a positive return.

WEEK AHEAD:

Noticias y mercado: lo que pasó y lo que viene en el plano local.

Después de un enero eufórico, febrero mostró un desempeño más moderado. Tanto las acciones como los bonos registraron caídas y el riesgo país se aproxima nuevamente a los 600 pb. Si bien en la última semana el Tesoro debutó exitosamente con el nuevo Bonar 2027 y el BCRA continuó con compras de reservas en el mercado oficial, estos esfuerzos aún no parecen suficientes para reducir el riesgo país, un factor clave para que Argentina pueda regresar a los mercados internacionales y cumplir con sus vencimientos de 2026. Lo positivo provino de las tasas de interés, que registraron alivio durante la última semana, ante un Tesoro que en su última licitación priorizó la liquidez del sistema en un contexto en el que la actividad económica sigue débil. Esta compresión de tasas impulsó las curvas en pesos, que ganaron terreno al mismo tiempo que desincentivó estrategias de carry trade y consolidó un piso para el tipo de cambio. El foco de esta semana estará puesto en la dinámica del tipo de cambio y en si logra sostenerse aun con compras sostenidas del BCRA y tasas más bajas. Las miradas también estarán en las primeras estimaciones privadas de la inflación de febrero –el mercado ajustó al alza las proyecciones, previendo un número similar al de enero–, así como en los datos de recaudación tributaria. También se destacan la publicación del REM y de indicadores de actividad en sectores clave como industria y construcción correspondientes a enero.

Reforma laboral aprobada. Finalmente, la reforma laboral fue aprobada por el Congreso y está próxima a convertirse oficialmente en ley luego de que el Senado de la Nación aprobara el viernes último el proyecto con 42 votos a favor, 28 en contra y 2 abstenciones. Recordemos que la iniciativa ya había obtenido media sanción en la Cámara de Diputados, con modificaciones relevantes –como la eliminación del artículo 44 sobre licencias médicas–. Ahora resta la promulgación por parte del Poder Ejecutivo y su publicación en el Boletín Oficial, lo cual debe ocurrir en un plazo de hasta 10 días hábiles antes de que comience a regir formalmente. Entre los cambios más importantes, la ley flexibiliza las reglas de contratación y despido, modifica la base de cálculo de las indemnizaciones, incentiva la formalización del empleo y ajusta algunos aspectos de la justicia laboral. Los sindicatos ya anunciaron iniciativas para impugnarla en la Justicia por presunta inconstitucionalidad.

La actividad repunta, pero sigue débil. Esta semana se dio a conocer el EMAE de diciembre de 2025, que mostró una suba de 3,5% i.a. y de 1,8% m/m desestacionalizado. De esta manera, en todo 2025 la actividad se expandió 4,4%. Sin embargo, la recuperación fue muy dispar entre sectores, con un fuerte aporte del agro (+32,2% i.a.), la pesca (+18,3% i.a.) y la intermediación financiera (+14,1% i.a.), mientras que los más rezagados fueron la industria manufacturera (-3,9% i.a.), hoteles y restaurantes (-1,5% i.a.) y el comercio mayorista, minorista y reparaciones (-1,3% i.a.).

Más agro y menos importaciones, mejoraron el balance cambiario. Como comentamos en informes anteriores, en enero el BCRA realizó compras netas en el mercado cambiario por USD 1.158 M, mientras que el Tesoro Nacional compró USD 265 M. De lo adquirido por el BCRA, USD 548 M correspondieron a la oferta neta del sector privado no financiero, mientras que el resto fue oferta neta de divisas del sector financiero. Al concentrarnos en las operaciones del sector privado, el resultado marca una reversión respecto de los dos meses previos, en los que se había registrado una demanda neta de divisas por USD 600 M en promedio. Este cambio se explicó principalmente por la mejora del saldo comercial liquidado, que en enero marcó un superávit de poco más de USD 2.000 M, contra un promedio de USD 500 M en diciembre y noviembre, por una combinación de mayores exportaciones (USD 6.800 M vs. USD 5.500 M) y menores importaciones (USD 4.800 M vs. USD 5.100 M), mejora explicada principalmente por la mayor liquidación del agro (USD 2.000 M en enero frente a USD 700 M en los meses previos). Esto permitió compensar el mayor déficit en servicios y el deterioro de la cuenta financiera, que volvió a ser deficitaria porque la demanda de activos externos siguió elevada (USD 2.700 M) y más que compensó los ingresos por préstamos financieros.

El BCRA siguió comprando. En la última semana de febrero, el BCRA compró USD 300 M –a razón de USD 60 M diarios–, desacelerando el ritmo respecto de la semana anterior (USD 107 M diarios). Pese a esto, en febrero acumuló compras netas por USD 1.555 M, acelerando frente a enero, cuando había adquirido USD 1.158 M. Vale destacar que el mayor ritmo de compras del mes pasado se dio en un contexto en el que la liquidación del agro bajó a USD 1.300 M, contra casi USD 2.200 M en enero, por lo que estimamos que la mayor oferta neta de divisas provino de un nuevo aumento del superávit comercial –por debilidad de las importaciones– y de un mayor ingreso de dólares financieros, ya sea a través de la liquidación de colocaciones de deuda en moneda extranjera de las empresas o por mayor aporte de los bancos, efecto asociado al carry trade. Con este resultado, en los primeros dos meses del año acumuló compras netas por USD 2.713 M, un buen registro frente a los meses previos, aunque muy por debajo al compararlo con el mismo período del año pasado, cuando había comprado USD 3.600 M.

Reservas en baja. Pese a las compras en el mercado de cambios y al aporte de casi USD 180 M, el stock de reservas internacionales brutas cayó en USD 704 M en la última semana, explicado por el vencimiento del BOPREAL y la caída estacional de encajes en moneda extranjera. Con esto, cerraron el mes en USD 45.560 M, mientras que las reservas netas siguen siendo negativas en torno a USD 19.800 M –de acuerdo con la definición del FMI–. En todo febrero, las reservas acumularon un alza de USD 1.570 M y en lo que va de 2026 suben USD 4.392 M, aunque las netas retrocedieron en USD 3.100 M debido a los pagos de deuda del Gobierno nacional.

El tipo de cambio encuentra piso. El tipo de cambio oficial subió un 1,8% en la semana y cerró en $1.408,97, aunque en el mes finalizó con una caída del 2,7% y se ubica a 14,1% del techo de la banda. La suba se dio en un contexto en el que el Tesoro decidió priorizar la liquidez en su última licitación, lo que llevó a una compresión de rendimientos en el mercado y desincentivó las estrategias de carry trade. Los dólares financieros mostraron una suba semanal de 2,7% en el MEP y de 2,3% en el CCL, cerrando en $1.426,2 y $1.469,9, respectivamente, mientras que el canje se mantiene en un nivel elevado de 3,1%. La presión cambiaria también se reflejó en los contratos de dólar futuro, aunque de manera más moderada, al avanzar 0,2%, traccionados por los contratos más cortos (+0,6%), mientras que los más largos cayeron 0,2%. Los contratos descuentan una devaluación implícita en torno a 1,9% y 2,1% m/m, mientras que las tasas implícitas se mantienen en torno a 24%-28% TNA.

El Tesoro coloca el Bonar 2027. Sin novedades concretas respecto de una salida al mercado internacional de deuda y aprovechando la elevada liquidez en dólares en el mercado local derivada del blanqueo, el Tesoro colocó USD 250 M de un nuevo bono en dólares (AO27) con vencimiento en octubre del próximo año, en el marco de un programa de financiamiento que contemplaría emisiones por un total de USD 2.000 M, que serían destinados al pago de Bonares y Globales en julio. El nuevo Bonar se colocó a una tasa de 5,89% TIR, es decir, a un precio de corte de $100,45 (c/100 VN), y ya comprimió a un nivel de 5,77% en su debut en el mercado secundario. De sostenerse esta dinámica en las próximas licitaciones quincenales, la estrategia de captar financiamiento en moneda extranjera a través de estos instrumentos podría reducir la necesidad del Tesoro de obtener financiamiento neto en pesos para luego adquirir divisas al BCRA con el objetivo de afrontar los vencimientos en moneda extranjera.

El Tesoro prioriza la liquidez. Luego de que en la primera licitación de febrero el Tesoro absorbiera $1,7 billones validando tasas de interés altas, en la última licitación de la semana el rollover alcanzó el 93% de los vencimientos, que ascendían a $7,2 billones, por lo que se inyectarán casi $0,5 billones al sistema. En esta oportunidad no se ofrecieron instrumentos a tasa fija y se priorizó sostener un mayor nivel de liquidez en el mercado, en un contexto de tasas tensionadas, evitando añadir presiones adicionales sobre una actividad que aún se mantiene débil. En consecuencia, los bonos CER concentraron casi el 98% del total adjudicado y se convalidaron tasas apenas por encima de la curva de mercado, mientras que los bonos dollar-linked no despertaron mayor interés: se colocaron $0,15 billones del TZV27, mientras que la colocación del TZV28 resultó desierta.

Las tasas ceden. En este contexto, la deuda en pesos tuvo una buena semana y las tasas overnight cayeron respecto del viernes previo: la caución a un día cerró en 20,9% TNA y la Repo en 20,3% TNA, mientras que a principio de mes se ubicaban en niveles de 35% TNA. La compresión se reflejó también en el tramo corto de la curva a tasa fija, que comprimió hasta 2,5% TEM vs. 2,8% TEM la semana previa. De esta manera, las Lecaps se destacaron al avanzar 1,7%, mientras que en el mes acumulan una ganancia de 3,6%. En tanto, los bonos dollar-linked registraron el mejor desempeño semanal al subir 1,9%, de la mano de la suba en los tipos de cambio, aunque en el mes siguen mostrando pérdidas de 1,5%. A estos precios rinden devaluación +4%, en promedio, y descuentan una devaluación de 3,5% hacia abril de 2026. Los bonos CER le siguieron con un avance semanal de 1,1% y en el mes subieron 4,3%. A estos precios rinden CER +5% en el tramo 2026 y CER +7,6% en el resto de los tramos, al tiempo que descuentan una inflación implícita de 2% m/m entre febrero y abril y de 24,5% acumulada en 2026, por debajo de nuestras proyecciones. Por último, los Duales quedaron más rezagados al avanzar 1,2% en la semana, aunque fueron los más destacados del mes al subir 4,4%, y rinden un margen de entre 2,2% y 4,4% sobre la tasa TAMAR.

Repuntó el riesgo país. Los soberanos retrocedieron 2,3% en la semana, cerrando febrero con una baja de 1,9%, mientras que en el año avanzan 1,7% –en enero habían subido 3,7%, cuando el riesgo país marcó mínimos de la gestión Milei–. En la curva de Bonares, el AL35 cayó 2,9% en el mes, mientras que en Globales el GD35 perdió 2,6%; en contraste, el AL29 y el AN29 subieron 0,9% y 0,2%. El riesgo país cerró en 570 pb, ampliando a 283 pb el spread con el EMBI Latam (+79 pb). La debilidad se dio pese a las compras de dólares del BCRA y a los avances legislativos. A estos niveles, los Bonares rinden 8,5%-9,5% en el tramo corto y 9,6%-10,1% en el largo, mostrando una pendiente levemente positiva, mientras que los Globales ofrecen 7,4% en el corto y 9,4% en el largo, exhibiendo una pendiente más marcada. El spread legislativo AL30/GD30 volvió a 3,6%, elevado para un riesgo país de 570 pb. En línea con el desempeño de la curva soberana, los BOPREAL cayeron 0,3% semanal y 1,3% en febrero, aunque suben 1,3% en el año; se destacaron las bajas del Serie 3 (-2,6%) y Serie 1 A (-1,6%), parcialmente compensadas por el Serie 1 C (+0,7%). Su curva rinde entre 4,2% y 8,2%, por debajo de los soberanos. A diferencia de los soberanos y de la deuda del BCRA, los subsoberanos bajaron 0,6% en la semana, pero cerraron febrero con una suba de 0,1% y acumulan 3,0% en el año, convirtiéndose en los bonos de mejor desempeño. En el mes, Córdoba 2029, Entre Ríos 2028 y Jujuy 2027 subieron 0,8%, mientras que Buenos Aires 2027 cayó 2,4%. Entre Ríos colocó USD 300 M a 2033 al 9,875% para recomprar deuda a 2028. La tasa se ubicó en línea con la curva soberana, aunque buscaban colocar USD 500 M. La curva provincial rinde 6,1%-11,7%. Por último, los corporativos avanzaron 0,2% semanal y 0,5% en febrero (+1,5% en el año), impulsados por energía y utilidades (YPF 2031 +0,7%; Edenor 2030 +1,5%), con rendimientos de 6,0%-9,5% bajo ley extranjera y 4,5%-8,0% en el mercado local.

Marcado retroceso del Merval. El Merval cayó 13,7% en pesos y 10,3% en dólares CCL durante la semana, cerrando en USD 1.798. Con esto, las acciones finalizaron febrero con una baja de 10,3% en dólares, reflejando un fuerte sell off de activos argentinos y un desempeño completamente desacoplado del índice Latam, que subió 3,3% en el mes. De esta manera, durante 2026 el Merval retrocede 10,2%. En febrero la caída fue generalizada en todos los sectores, siendo bancos, utilidades y materiales los que más incidieron, con bajas de 12%, 13% y 21%, respectivamente. Dentro del índice, las acciones más afectadas fueron COME (-41,6%), Edenor (-31,3%) y Holcim (-28,8%). En tanto, ByMa mostró una suba de 7,6% y Transener de 4,0%. En cuanto a las acciones que cotizan en la Bolsa de Nueva York, en la semana retrocedieron 6,0%, cerrando febrero con una caída de 13,7% y acumulando una pérdida de 9,5% en el año. Las mayores bajas correspondieron a Bioceres, Globant y BBVA, que perdieron entre 25% y 33%. En tanto, la única acción en mostrar un retorno positivo fue Ternium.

Lo que viene. Con la reforma laboral aprobada, el mercado evaluará el discurso de Milei ante el Congreso por la apertura de las sesiones ordinarias, especialmente por los nuevos proyectos que envíe el Ejecutivo, que ahora goza de mayor apoyo en ambas Cámaras. Este lunes se dará a conocer la recaudación correspondiente a febrero, luego de haber mostrado un deterioro el mes anterior. El jueves el BCRA publicará el Relevamiento de Expectativas de Mercado (REM) con las primeras estimaciones privadas de inflación y tipo de cambio. No menos relevantes serán las publicaciones de los indicadores de actividad minera, pesquera, de la construcción y de producción manufacturera de enero.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 27/02/2026

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Con las persistentes dudas sobre el impacto de la IA en las empresas, sumadas a las preocupaciones por la dinámica de la inflación y un escenario geopolítico más complejo por la situación en Irán –agravada aún más con los ataques durante este fin de semana–, en la última semana de febrero las acciones de EE. UU. cayeron. Lo mismo ocurrió con el dólar, mientras que las acciones del resto del mundo, los bonos en general y los commodities volvieron a subir. De esta forma, terminó el segundo mes del año con el S&P 500 a la baja, lateralizando en niveles máximos, pero con un comportamiento sectorial diferenciado donde retroceden las tecnológicas y los bancos, y mejoran los sectores cíclicos y defensivos. La curva de los bonos del Tesoro descendió en todos los tramos, con mayor presión en el tramo largo, en un contexto en el que el dólar recuperó algo de terreno frente a las monedas desarrolladas y continuó debilitado contra las emergentes y los metales preciosos. A su vez, los commodities registraron alzas generalizadas, especialmente la soja. El contexto macro sigue marcado por una actividad que crece e intenta recuperar dinamismo luego de un último trimestre de 2025 golpeado por el shutdown, en tanto que la inflación aún genera preocupación por una resistencia mayor a la esperada. Las miradas de esta semana estarán puestas en el conflicto en Medio Oriente y su impacto en el precio del petróleo y en los activos de refugio, como el oro y los bonos del Tesoro, mientras que en la agenda económica se destaca la publicación de indicadores laborales de febrero.

MACRO

Estados Unidos

Mejora de la actividad, pero preocupan los precios. La agenda económica estuvo “liviana” dado que, tras el shutdown, se fue normalizando el flujo de información y los principales indicadores ya se habían publicado en las semanas previas –recordemos que el PCE se ubicó por encima de lo esperado, la actividad creció menos de lo previsto en el 4Q25 y el mercado laboral muestra menor dinamismo en la creación de empleo, aunque la tasa de desocupación continúa muy baja–. Uno de los datos más destacados de la semana pasada fue el Índice de Confianza del Consumidor de febrero, publicado por el Conference Board, que subió a 91,2 desde una lectura revisada de 89,0 en enero de 2026, lo que representa un aumento de 2,2 pts respecto al mes anterior, superando las expectativas de los analistas. En cuanto a los datos laborales, lo más relevante fue que, de acuerdo con ADP, los empleadores privados crearon un promedio de 12.750 empleos semanales en las cuatro semanas que finalizaron el 7 de febrero de 2026, frente a los 11.500 revisados del período anterior. Esto marca la cuarta semana consecutiva de aceleración en el crecimiento del empleo y representa el ritmo de contratación más rápido desde finales de noviembre. Por otro lado, las solicitudes iniciales de subsidio por desempleo aumentaron ligeramente en 4.000 respecto de la semana anterior, hasta alcanzar las 212.000 en la tercera semana de febrero, por debajo de las 215.000 esperadas por el mercado y manteniéndose firmemente por debajo de los promedios de los últimos dos años. En el mercado inmobiliario, el índice de precios de vivienda Case-Shiller, que mide los valores en 20 ciudades, cayó 0,1% m/m en diciembre, acumulando en todo 2025 un alza de 1,4%, muy por debajo de la dinámica de los dos años previos, cuando había aumentado 4,5% i.a. y 6,3% i.a., respectivamente. Las primeras estimaciones del Nowcast de la Fed de Atlanta para el PBI del 1Q26 apuntan a un crecimiento de 3,0% t/t anualizado, frente al 1,4% t/t anualizado del 4Q25. Finalmente, el peor dato correspondió a los precios al productor, que aumentaron 0,5% m/m en enero, tras un incremento revisado a la baja de 0,4% m/m en diciembre y por encima de las previsiones de 0,3% m/m, acumulando en los últimos doce meses una suba de 2,9%. En el caso del IPP Core, el avance fue de 0,8% m/m, muy por encima del 0,3% proyectado –fue el aumento más pronunciado desde julio de 2025 en un contexto de mayores precios de los bienes de demanda final–, totalizando en el último año un alza de 3,6%.

El estado de la Unión. El martes 24, Trump pronunció su primer discurso ante el Congreso en su segundo mandato sobre el “estado de la Unión”. Con casi dos horas de duración, fue el discurso de Estado de la Unión más extenso en la historia moderna de EE. UU., en el que dedicó una parte importante a instalar la narrativa de un “renacimiento económico” americano, destacando que la economía está más fuerte, con inflación controlada y crecimiento. Habló de precios de la energía más bajos, empleo y dinamismo en sectores estratégicos, y reivindicó logros en temas internos como seguridad, infraestructura y reducción de burocracia. En materia de inmigración, dedicó un segmento relevante a la seguridad fronteriza, afirmando avances en su política migratoria y de control de fronteras, y buscando presionar al Congreso para avanzar con leyes de corte más estricto. Mencionó acciones internacionales destacadas, incluyendo la muerte de “El Mencho”, líder de un cártel mexicano, en el marco del combate al crimen organizado, y resaltó operaciones en el exterior, como la captura de Maduro.

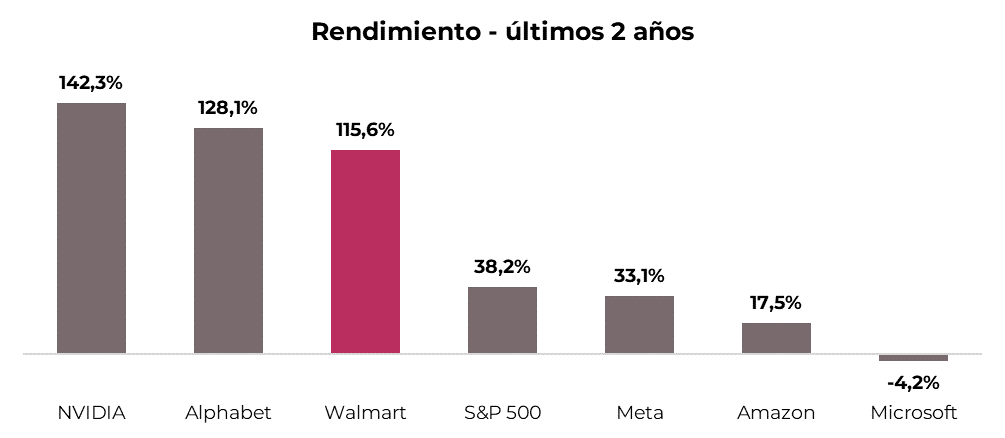

Los balances siguen sorprendiendo al alza. En la semana reportaron resultados 56 compañías del S&P 500 (11% del índice), elevando al 96% la proporción de empresas que ya presentó balances y entrando así en la recta final de la temporada. La tasa de sorpresas positivas en beneficios se mantuvo en torno al 74%, con una magnitud promedio de 7,4%, mientras que por el lado de las ventas la sorpresa fue de 1,9%, en línea con la semana previa. En términos interanuales, el crecimiento de las ganancias se aceleró a 14,6% frente al 4Q24, desde 12,3% la semana anterior. A nivel sectorial, el mayor dinamismo continúa concentrado en Industriales (+34,8%), Tecnología (+32,7%) y Materiales (+25,6%), al tiempo que Consumo Discrecional registra una contracción de 1,1%. El foco estuvo puesto en Nvidia –funcionó como referencia clave para evaluar la dinámica de retornos vinculada a la IA–, cuyo balance superó las estimaciones tanto en beneficios como en ingresos, reportando un beneficio por acción de USD 1,6, 5,9% por encima de lo esperado, y proyectando ingresos para el 1Q26 en un rango de USD 76.400 M a USD 79.600 M, frente a los USD 72.780 M estimados por el mercado.

Brasil

Cayó la actividad en diciembre. El índice de actividad económica que elabora el Banco Central de Brasil (IBC-Br), un buen proxy del PBI, retrocedió 0,2% en diciembre respecto de noviembre, explicado por una caída de 0,3% m/m en servicios, no compensada por el avance de 0,3% m/m en la industria y de 2,3% m/m en el agro. A pesar de este resultado, el 4Q25 cerró con una expansión de 0,4% frente al trimestre anterior y de 1,7% respecto del 4Q24, para promediar en todo 2025 un crecimiento de 2,5% i.a., impulsado por el agro, que avanzó 13% i.a., mientras que el resto de las actividades lo hizo a un ritmo de 1,8% i.a.

Mejoró el saldo en la cuenta corriente. El saldo de la cuenta corriente del Balance de Pagos en enero marcó un déficit de USD 8.400 M –el mercado esperaba uno de USD 6.600 M–, frente a los USD 9.800 M de enero del año pasado. La mejora se debió principalmente al mayor superávit en la cuenta de bienes –USD 3.500 M vs. USD 1.400 M en enero de 2025, gracias al retroceso de las importaciones– y por el menor déficit en la cuenta de servicios, que mejoró en USD 500 M –llegó a USD 3.900 M–. Estos se vieron compensados por el aumento en el déficit de la cuenta de rentas, que totalizó USD 8.300 M, casi 20% superior al de un año atrás. Con este resultado, en los últimos 12 meses el déficit de la cuenta corriente se redujo a USD 67.600 M (2,9% del PBI), lo que supone una leve mejora respecto de 2025 y 2024, cuando se ubicó en 3,0% del PBI.

Empeora el resultado fiscal. El resultado primario de enero marcó un superávit de BRL 103,7 MM –vs. BRL 104,1 MM en enero de 2025–. Incluyendo el pago de intereses, el saldo se reduce a BRL 40,1 MM, casi 30% inferior al de un año atrás. Con esto, en los últimos 12 meses el sector público consolidado acumula un déficit de BRL 1.086 MM, equivalente a 8,5% del PBI, en tanto que la deuda pública se ubicó en 78,7% del PBI, frente a 75,6% en enero de 2025. Esto evidencia presiones fiscales persistentes, en un contexto donde los pagos de intereses y los programas sociales continúan pesando sobre las cuentas públicas.

Europa

Inflación a la baja. En enero, el IPC de la eurozona bajó 0,6% m/m y la misma tendencia mostró el IPC Core, que retrocedió 0,8% m/m –la caída más pronunciada desde enero de 2023–. Con este resultado, la inflación general descendió a 1,7% i.a. desde 2,0% i.a., ubicándose por debajo del objetivo del Banco Central Europeo y alcanzando un mínimo de 16 meses, mientras que el IPC Core se ubicó en 2,2% i.a.

Sentimiento económico mixto. Luego de alcanzar un máximo en tres años en enero, en febrero el Indicador de Sentimiento Económico (ESI) cayó a 98,3 en febrero de 2026, levemente por debajo de las 99,8 unidades esperadas por el mercado. El sentimiento se debilitó entre los proveedores de servicios, fabricantes y empresas de construcción, al tiempo que la confianza del consumidor y el sector minorista mostraron una mejora moderada.

Japón

Crecimiento lento, pero acelerado en el margen. En el 4Q25, el PBI registró un alza de apenas 0,1% t/t –0,2% anualizado–, muy por debajo de las expectativas del mercado. Con este resultado, en todo 2025 la actividad se expandió 1,1% i.a., impulsada por el consumo de los hogares y la recuperación de la demanda interna y externa. Los primeros datos del año son algo más alentadores: la producción industrial avanzó 2,2% m/m, marcando el primer repunte en tres meses, impulsada por sectores como el automotriz, plásticos y productos químicos, quedando 2,3% por encima de enero de 2025. Por otro lado, de la mano de los estímulos fiscales recientes –vouchers y alivios impositivos–, en enero las ventas minoristas subieron 4,1% m/m y 1,8% i.a., superando las expectativas y revirtiendo la caída de diciembre. Para febrero, los PMI mostraron una expansión sólida, con el índice manufacturero en 52,8, el de servicios en 53,8 y el compuesto en el mismo nivel.

Inflación en baja. En enero de 2026, el IPC general marcó un alza de 1,5% i.a., en tanto que el IPC Core se ubicó en 2,0% i.a., lo cual le quita presión al BoJ para continuar endureciendo la política monetaria.

MERCADOS

Tasas en baja. En un contexto en el que el mercado continúa esperando dos recortes de tasas para este año –uno en julio y otro en octubre, de 25 pb cada uno– y de rotación de carteras hacia activos de mayor calidad ante los conflictos comerciales y geopolíticos, junto con persistentes dudas sobre el impacto de la IA en las empresas, los rendimientos de los bonos del Tesoro volvieron a operar a la baja, con mayor presión en el tramo largo. Concretamente, en la última semana la UST2Y cayó 10 pb hasta 3,38%, la UST10Y descendió 12 pb y cerró en 3,96%, y la UST30Y terminó en 4,63%, 10 pb por debajo de la semana previa. Con este resultado, en todo febrero las tasas registraron retrocesos de 14 pb, 27 pb y 24 pb y, en lo que va de 2026, acumulan descensos de 9 pb, 18 pb y 19 pb, respectivamente. Esto se dio en un marco en el que la inflación implícita en los bonos mostró una leve baja: en los títulos a cinco años, la breakeven cerró en 2,46%, 12 pb menos que al cierre de enero, aunque se mantiene 19 pb por encima de fines del año pasado, en tanto que la breakeven a diez años quedó en 2,26%, 8 pb menos que un mes atrás y en línea con fines de diciembre.

Mejora la renta fija. La rotación de carteras impulsó a los bonos del Tesoro, que subieron 0,7% en la semana, cerrando febrero con una ganancia de 1,5%, en línea con el avance acumulado en el año. Los bonos soberanos ajustados por inflación –TIPS– ganaron 0,6% en la semana y cerraron el mes con un alza de 1,3%, lo que lleva la ganancia de 2026 a 1,8%, posicionándose como los de mejor desempeño. En el segmento corporativo se observó un comportamiento mixto, con los Investment Grade avanzando 0,1% en la semana, 1,0% en febrero y 1,4% en 2026, mientras que los High Yield cedieron 0,4% en la semana y 0,5% en febrero, lo que prácticamente compensó toda la ganancia de enero. La deuda de mercados emergentes operó sin cambios en la semana y subió 1,2% en el mes, acumulando en el año un alza de 1,5%.

Dólar con comportamiento mixto. El DXY cayó 0,2% en la semana, aunque en febrero avanzó 0,6%, compensando parte de la baja de enero y acumulando un retroceso de 0,8% en lo que va del año. Durante el mes, se fortaleció 0,2% frente al euro y 0,8% frente al yen, aunque perdió 2,0% ante la libra. Distinta fue la dinámica frente a las monedas emergentes, contra las que continuó debilitándose: frente al yuan cedió 0,7% en la semana y 1,3% en febrero, y frente al real brasileño retrocedió 0,9% y 2,4%, respectivamente. En cuanto a los metales preciosos, el oro cerró en USD 5.258 la onza, con un alza de 3,4% en la semana, 8,5% en el mes y 22% desde fines de 2025, mientras que la plata registró una suba de 10,4% en la semana y finalizó febrero con un avance de 10,3%, estirando la ganancia en el año a 31,0%.

Las acciones americanas pierden momentum. Las acciones de EE. UU. cerraron a la baja en un contexto en el que los inversores continúan rotando sus carteras hacia activos más defensivos. El Nasdaq cayó 0,3% en la semana, acumulando un retroceso de 2,4% en febrero y de 1,2% en lo que va del año. El S&P 500 perdió 0,6% en la semana y cerró el mes con una caída de 1,0%, aunque en el año aún muestra una leve suba de 0,5%. En tanto, el Dow Jones descendió 1,4% en la semana y terminó febrero sin cambios, por lo que en 2026 avanza 1,7%.

Acciones globales siguen en alza. Las acciones del resto del mundo volvieron a diferenciarse de las de EE. UU. y cerraron otro mes con resultados muy positivos. En la última semana, el índice Global excluyendo a EE. UU. subió 0,4%, por lo que terminó febrero con una ganancia de 5,2% y acumuló en los dos primeros meses de 2026 un alza de 10,9%. La mejora fue generalizada, tanto en mercados desarrollados como emergentes, con la excepción de China. Entre los desarrollados, las acciones europeas avanzaron 3,1% en febrero y 7,8% en lo que va del año, en tanto que Japón subió 2,9% y 7,0%, respectivamente. El índice de mercados emergentes ganó 5,9% en febrero, llevando el avance anual a 14%, con destaque para las acciones de Latam, que en el período analizado aumentaron 3,2% y 19,8%. La excepción continúan siendo las acciones de China, que en febrero retrocedieron 5,4% y en el año acumulan una caída de 1,7%.

Commodities al alza. El petróleo WTI subió 1,2% en la semana, finalizando en USD 67,2 por barril, y cerró el mes con un avance de 3,0%, acumulando un incremento de 17,0% en el año. Febrero estuvo marcado por el aumento de las tensiones geopolíticas en Medio Oriente, que culminó con la prolongación de las negociaciones nucleares entre EE. UU. e Irán, factores que sostuvieron la prima de riesgo sobre la oferta y mantuvieron firme la dinámica de precios durante el mes. La soja cerró en USD 425,2 por tonelada, con un alza de 1,7% en la semana, un avance de 8,7% en febrero y una ganancia acumulada de 12,3% en el año. El impulso mensual respondió al regreso de la demanda china tras el Año Nuevo Lunar y al acuerdo comercial entre EE. UU. y China, que fijaría un objetivo de compras de 20 millones de toneladas para el año, reforzando las expectativas de mayores exportaciones estadounidenses. El cobre subió 3,0% en la semana hasta USD 6,0 la libra, terminando febrero con un avance de 1,8%, por lo que en el año acumula un aumento de 6,7%. El desempeño mensual estuvo impulsado por la recomposición de la demanda china tras el Año Nuevo Lunar y por las expectativas en torno a las “Two Sessions” en China, donde se definirán lineamientos económicos y el nuevo plan quinquenal, sosteniendo el interés por el metal industrial.

Lo que viene

La semana arranca con la atención puesta en la situación geopolítica en Irán, donde ya hubo ataques de EE. UU. e Israel y también una respuesta por parte de Teherán. En el plano económico, será una semana cargada de datos. Se publicará el informe de empleo de febrero, las encuestas PMI del ISM y las ventas minoristas de enero como principales referencias. En cuanto al mercado laboral, se espera que la economía haya agregado alrededor de 60.000 empleos en febrero, la mitad que en enero, aunque la tasa de desempleo se mantendría en 4,3%. Asimismo, se pronostica un repunte de 0,3% m/m en los salarios, desacelerándose desde el aumento previo de 0,4% m/m. En materia de actividad, se estima que los datos del ISM muestren que la actividad manufacturera se expandió a un ritmo ligeramente más lento en febrero, mientras que el crecimiento de los servicios se acelera. Además, las ventas minoristas habrían bajado 0,2% m/m en enero, luego de una lectura plana en diciembre, lo que indica una presión persistente sobre el gasto del consumidor. Otras publicaciones incluyen el informe de empleo de ADP, los recortes de empleo de Challenger, los precios del comercio exterior de enero, la productividad laboral del cuarto trimestre, los inventarios comerciales de diciembre y el crédito al consumidor. En el plano corporativo, la temporada de balances va llegando a su fin y quedan muy pocas compañías por presentar sus resultados.

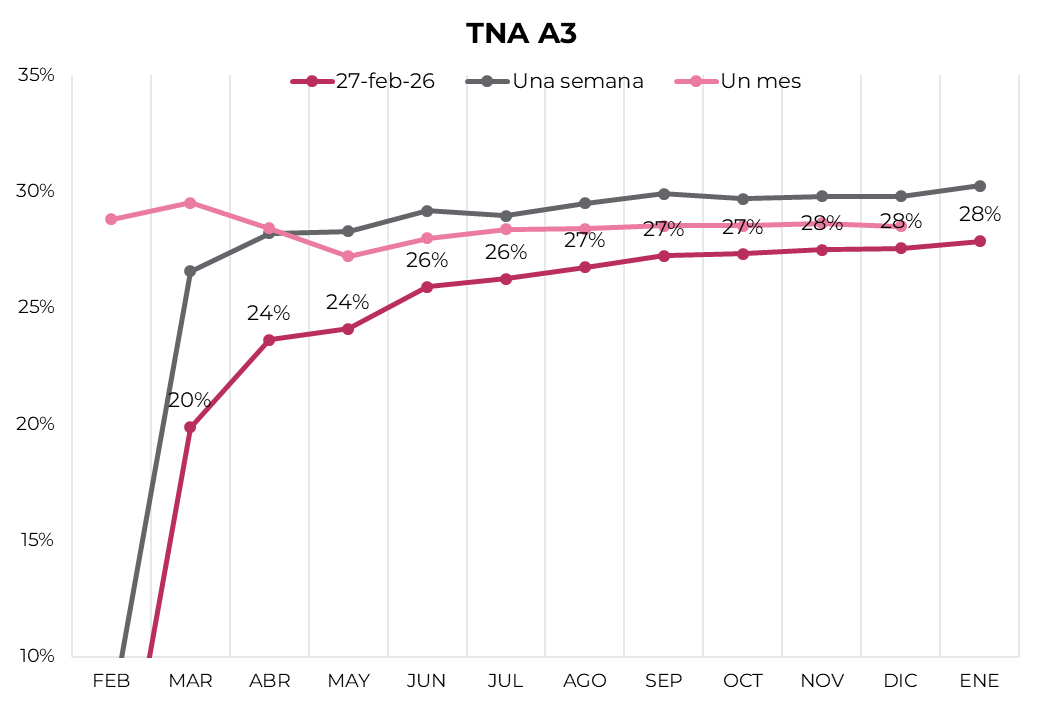

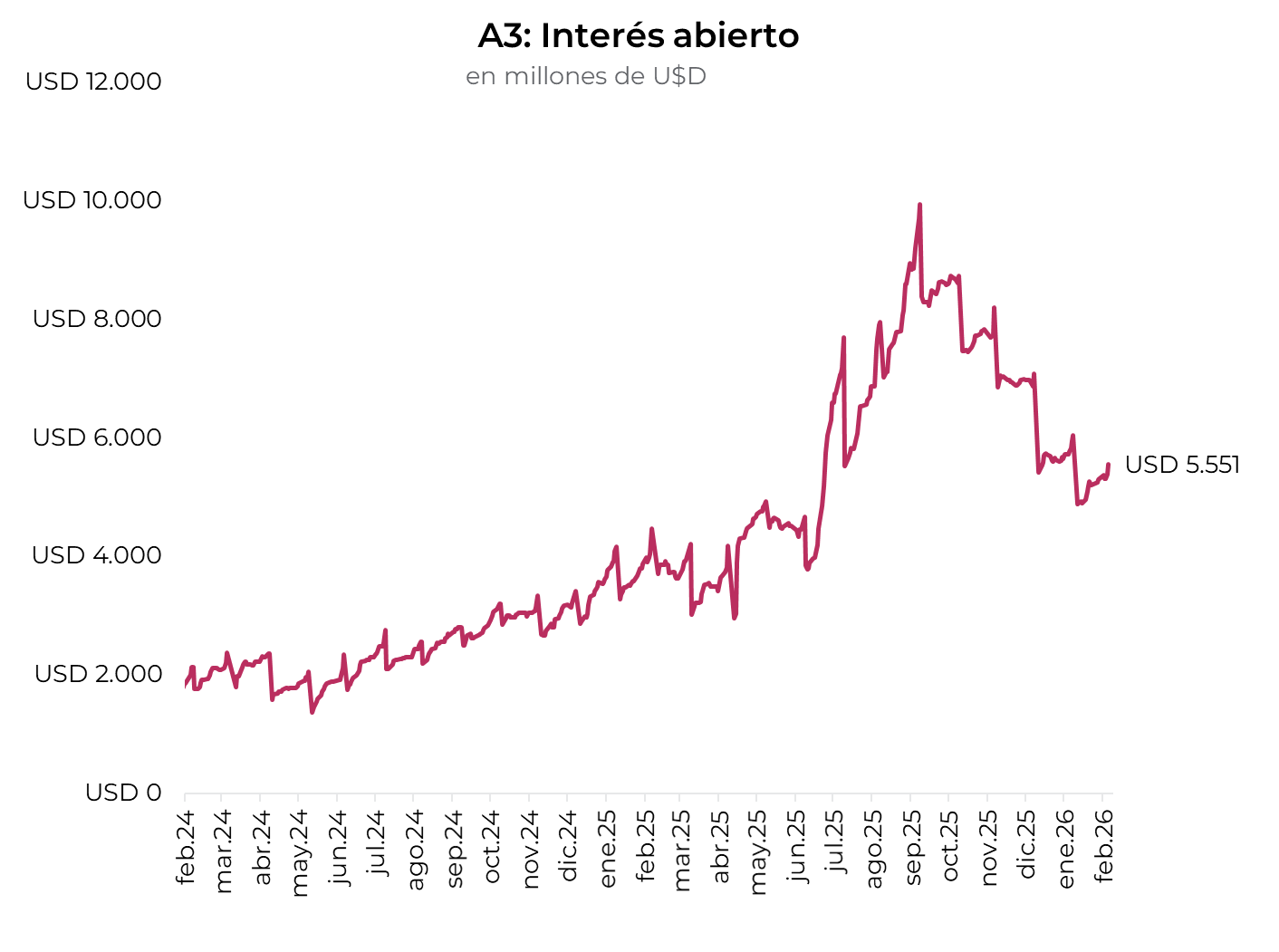

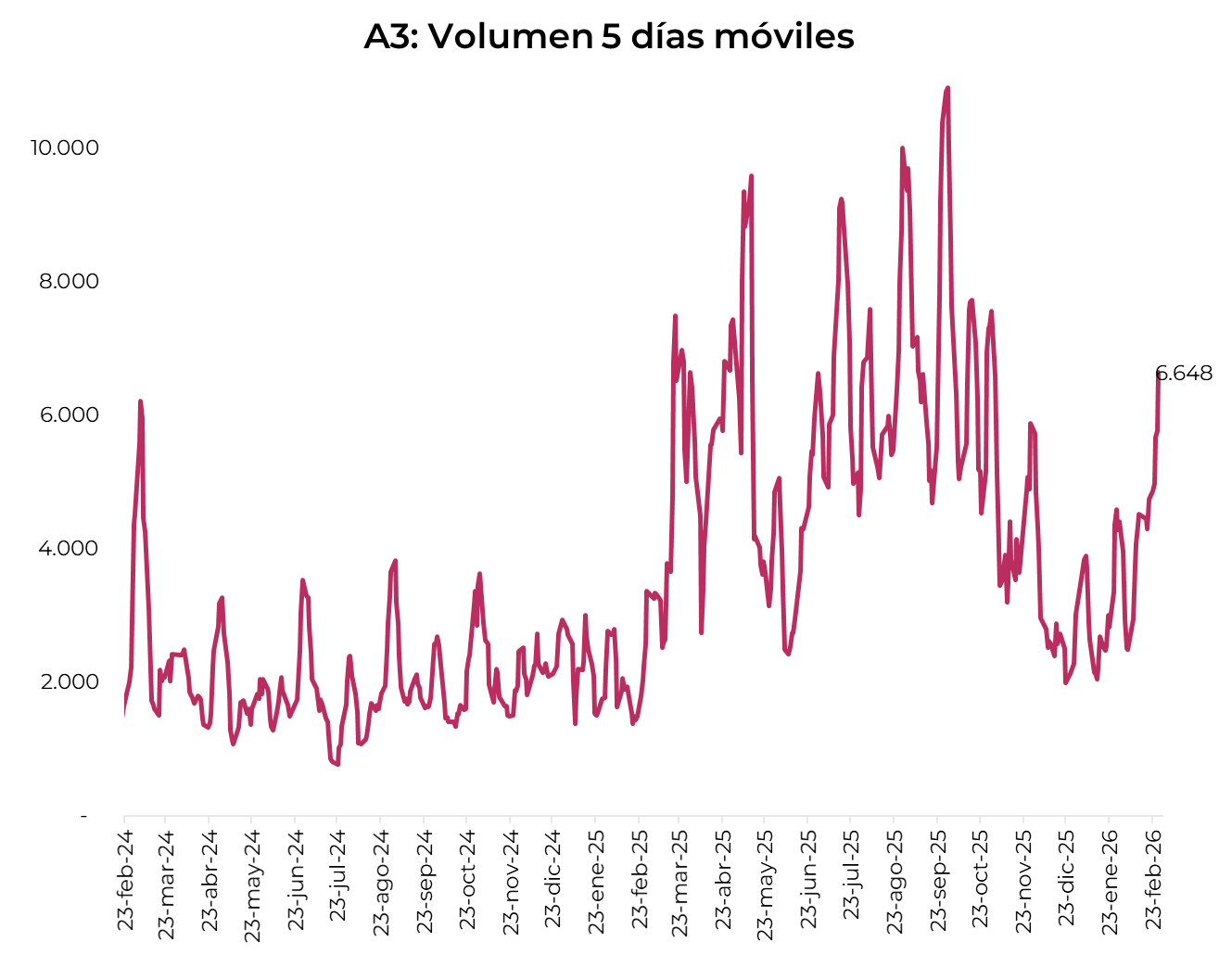

Los contratos de dólar en A3 finalizaron al alza, tras siete semanas consecutivas de bajas...

Los contratos de dólar en A3 finalizaron al alza, tras siete semanas consecutivas de bajas. En promedio, avanzaron un 0,24% en la semana, con las subas más importantes en los contratos de febrero (1,62%), marzo (0,70%) y abril (0,51%).

El próximo contrato en vencer es el de marzo que cotiza en $1.434, por lo que marca una devaluación directa de 1,7% e implícita mensual de 1,6%. Para los tres meses siguientes, los precios reflejan que el aumento en el dólar correría en niveles en torno al 2,1%: 1,9% en abril ($1.466), 1,9% en mayo ($1.496) y 2,1% en junio ($1.532). A partir de ahí, señalan una devaluación que continúa al ritmo de 2,1% promedio hasta enero del 2027.

La implícita de febrero cerró el mes en terreno negativo, mientras que el contrato de marzo ofrece una TNA de 20%, y los meses de abril y mayo cerraron en 24%. Entre los meses de junio y enero, las tasas implícitas se ubican entre 26% y 27%.

El volumen operado subió en el márgen. En las últimas cinco ruedas se comerciaron USD 6.648 M. El viernes 27 de febrero el interés abierto cerró en USD 5.551 M, mostrando una caída de 5% m/m y una suba de 24 a/a.

IN THE SESSION FOLLOWING THE TREASURY AUCTION, PESO-DENOMINATED DEBT POSTED A POSITIVE PERFORMANCE AMID ANOTHER COMPRESSION IN OVERNIGHT RATES: the one-day repo (caución) closed at 22% NAR and the Repo at 21% NAR. Both CER-linked bonds and the fixed-rate curve stood out, rising 0.1%, while the short end compressed from 2.8% to 2.6% EMR. Meanwhile, dual and dollar-linked bonds fell 0.2%.

DOLLAR-DENOMINATED SOVEREIGN BONDS TRADED LOWER AGAIN, declining 0.2% in line with the broader emerging markets move, with more pronounced losses in the long end of the curve, which fell by 1.1% on average. Following this performance, country risk rose again to 554 bps. Meanwhile, Bopreal bonds dropped 0.9%.

THE OFFICIAL EXCHANGE RATE MOVED SHARPLY HIGHER, RISING 1.4% TO CLOSE AT ARS 1,408.7, STANDING 14% BELOW THE UPPER LIMIT OF THE FX BAND. Financial dollars posted more moderate gains, with the MEP up 0.2% and the CCL up 0.4%, closing at ARS 1,431.3 and ARS 1,478.8, respectively, while the CCL-MEP spread ended at 3.3%. Meanwhile, the BCRA continued purchasing foreign currency in the official market, buying USD 41 M and bringing February’s net purchases to USD 1,524 M, with year-to-date purchases totaling USD 2,682 M. In this context, gross international reserves increased by USD 749 million to USD 46,156 M, mainly explained by a Bopreal payment of around USD 1,000 M.

THE MERVAL FELL 1.6% IN PESOS AND 2.0% IN CCL DOLLARS. As a result, it closed at USD 1,863, dragged down by the banking sector. Shares of Banco Macro, Supervielle, and BBVA declined between 3.4% and 6.4%, while ByMA posted a 1.7% gain. Argentine stocks listed on the New York Stock Exchange dropped 1.3%, led by losses in Banco Macro, Supervielle, and YPF, which fell between 3.0% and 6.4%. Meanwhile, Globant rose 4.4%.

Noticias locales: el país hoy.

En la rueda del jueves se licitó la segunda ronda del AO27, donde el Tesoro colocó USD 100 M, recibiendo ofertas por USD 348 M. Los soberanos en dólares retrocedieron nuevamente y el riesgo país cerró cercano a 560 pb. Las curvas en pesos mostraron tracción, con subas parejas en CER y tasa fija, mientras que las tasas en pesos comprimieron como resultado de una relajación de la liquidez del sistema. El BCRA volvió a comprar divisas y el tipo de cambio oficial subió por tercera rueda consecutiva.

El Tesoro colocó USD 100 M adicionales en la segunda ronda de la licitación del Bonar 2027 (AO27) a una tasa de corte de 5,89% TIR. De esta manera, el monto total adjudicado alcanzó USD 250 M, que forman parte del programa de financiamiento que contemplaría emisiones por hasta USD 2.000 M y será ofrecido en las próximas licitaciones quincenales.

En la rueda posterior a la licitación, la deuda en pesos mostró un desempeño positivo en un contexto en el que las tasas overnight volvieron a comprimir: la caución a un día cerró en 22% TNA y la Repo en 21% TNA. Tanto los bonos CER como la curva a tasa fija se destacaron al avanzar 0,5%, y el tramo corto comprimió desde 2,8% a 2,6% TEM. En tanto, los duales y los dollar-linked avanzaron 0,2%.

Los bonos soberanos en dólares volvieron a operar con pérdidas de 0,2%, en línea con el movimiento de emergentes, con caídas más pronunciadas en el tramo largo de la curva, que retrocedió 1,1%, en promedio. Con este desempeño, el riesgo país volvió a subir para ubicarse en 554 pb. Por otro lado, los BOPREAL cayeron 0,9%.

El tipo de cambio oficial subió 1,4% y cerró en $1.408,7, ubicándose a 14% del techo de la banda. Los dólares financieros también avanzaron: 0,2% el MEP y 0,4% el CCL, cerrando en $1.431,3 y $1.478,8, respectivamente, mientras que el canje cerró en 3,3%. En tanto, el BCRA continuó comprando divisas en el MLC por USD 41 M, dejando un saldo comprador de USD 1.524 M en febrero, mientras que en el año el total asciende a USD 2.682 M. En este contexto, el stock de reservas brutas subió USD 749 M y cerró en USD 46.156 M, explicado principalmente por el pago de BOPREAL por unos USD 1.000 M.

Los futuros de dólar en A3 mostraron otra suba de 0,6%. El interés abierto aumentó USD 83 M y cerró en USD 5.391 M. El interés abierto del contrato de febrero cayó USD 38 M, mientras que el de marzo subió USD 97 M. En tanto, el volumen operado no mostró grandes cambios y cerró en USD 1.180 M.

El Merval retrocedió 1,6% en pesos y 2,0% en dólares CCL. Con ello, cerró en USD 1.863, presionado por el sector bancario. Las acciones de Banco Macro, Supervielle y BBVA cayeron entre 3,4% y 6,4%. En tanto, ByMA avanzó 1,7%. Las acciones que cotizan en la Bolsa de Nueva York perdieron 1,3%, lideradas por las bajas de Banco Macro, Supervielle e YPF, que retrocedieron entre 3,0% y 6,4%. Por su parte, Globant subió 4,4%.

Noticias globales: el mundo hoy.

El mercado volvió a mostrar cautela, con la renta variable corrigiendo pese a los resultados sólidos de Nvidia. Se observó una nueva rotación hacia activos de mayor calidad, reflejada en la compresión de los rendimientos de los Treasuries y en un desempeño más débil del crédito corporativo y de la deuda emergente. Al mismo tiempo, el dólar se mantuvo firme y los metales preciosos exhibieron comportamientos dispares, mientras que el petróleo osciló entre las tensiones geopolíticas en Medio Oriente y las señales de mayor oferta.

Las acciones retrocedieron a pesar del balance positivo de Nvidia, en el que superó las estimaciones tanto en ganancias como en ingresos y proyectó mayor crecimiento para el 1Q26. El mercado continúa con interrogantes acerca del retorno sobre el capital invertido en IA y, por otro lado, sobre el impacto que tendrá en el empleo y en la industria del software. Con esto, el Nasdaq perdió un 1,5%, el S&P 500 un 0,8% y el Dow Jones un 0,1%.

Los rendimientos de los bonos del Tesoro también retrocedieron en el marco de una nueva rotación de carteras hacia activos de mayor calidad. Esto respondió a tensiones geopolíticas y comerciales, junto con la incertidumbre en torno a la IA. Concretamente, la UST2Y cayó 2 pb y cerró en 3,44%. Igual variación registró la UST10Y, que finalizó en 4,02%. Con esto, el índice de bonos del Tesoro avanzó un 0,2%. La rotación de carteras impactó en los demás segmentos de renta fija, con los corporativos Investment Grade cayendo 0,1%, los High Yield un 0,2% y la deuda de mercados emergentes un 0,2%.

El DXY subió 0,2% y cerró en 97,90, tras apreciarse 0,2% frente al euro y 0,7% ante la libra, mientras que operó sin cambios frente al yen. En tanto, avanzó un 0,3% contra el real brasileño hasta USDBRL 5,14. Por su parte, el oro aumentó 0,3% hasta USD 5.184 la onza, en tanto que la plata corrigió 2,6% y finalizó en USD 87,1 la onza, en un contexto de toma de ganancias a la espera de mayor claridad sobre el plan de Trump de elevar los aranceles globales del 10% al 15% bajo la sección 122.

A su vez, el petróleo WTI bajó un 0,4% y cerró en USD 65,2 el barril, borrando las ganancias iniciales. En la reunión entre EE. UU. e Irán en Ginebra, las partes describieron los diálogos como “intensos y serios”, con nuevas propuestas sobre la mesa, aunque aún quedan brechas por cerrar. Desde Teherán señalaron que podría alcanzarse un entendimiento si Washington separa los temas nucleares de otros asuntos, como el programa de misiles balísticos y el apoyo a grupos armados en la región, al tiempo que EE. UU. exige el fin del enriquecimiento de uranio y busca ampliar el alcance de las conversaciones. Trump fijó un plazo de 10 a 15 días para lograr un acuerdo y reforzó la presencia militar estadounidense en la región. En paralelo, las exportaciones de Arabia Saudita se acercan a un máximo de tres años, mientras que también aumentaron los envíos desde Irak, Kuwait y Emiratos Árabes Unidos. El mercado ahora espera la reunión de la OPEP+ del domingo, donde se evaluará una suba moderada de la producción para abril.

En el dato económico del día, las solicitudes iniciales de subsidio por desempleo en EE. UU. aumentaron levemente en 4.000 respecto de la semana previa, hasta 212.000 en la tercera semana de febrero, por debajo de las 215.000 esperadas por el mercado y manteniéndose firmemente por debajo de los promedios de los últimos dos años. En línea con esto, las solicitudes continuas cayeron en 31.000 hasta 1.833.000 en la semana anterior, ubicándose entre los niveles más bajos de los últimos 10 meses.

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅DATO POSITIVO DE LA SEMANA

En la última licitación de febrero, el Tesoro colocó un nuevo título denominado en dólares, el Bonar 2027 (AO27), con un rendimiento del 5,89% TIR, lo que implicó un precio de corte de USD 100,45 (c/100 VN). El monto total adjudicado alcanzó los USD 250 M: USD 150 M en la primera licitación y USD 100 M en la segunda ronda, completando así el cupo total ofrecido. Esta colocación se enmarca en un programa de financiamiento que contemplaría emisiones por hasta USD 2.000 M, que serían destinados al pago de Bonares y Globales de julio, y será ofrecido en las próximas licitaciones quincenales. La buena aceptación del instrumento a una tasa inferior al 6%, en un contexto en que el riesgo país supera los 500 pb, podría mejorar las condiciones de financiamiento al reducir el costo financiero del Tesoro y la presión inmediata sobre las reservas asociada a pagos en moneda extranjera.

⚠️A MONITOREAR

Las colocaciones de deuda corporativa y de provincias durante febrero totalizaron USD 1.181 M, lo que marca una desaceleración respecto a los tres meses previos, cuando el promedio mensual había alcanzado los USD 3.300 M. Las colocaciones de corporativos y subsoberanos son un factor relevante de oferta de divisas y junto al atractivo de las tasas en pesos, constituyen uno de los pilares que explican la acumulación de reservas por parte del BCRA y la estabilidad cambiaria de los últimos meses.

🚨RIESGO

El Merval acumula una caída de 4,9% en dólares CCL en 2026 y se ubica en torno a USD 1.903. Este desempeño contrasta con el escenario externo, marcado por la depreciación del dólar y un mayor flujo hacia activos de Latam, que impulsó al índice regional a subir 20,3% en lo que va del año. La debilidad del Merval se concentra principalmente en los sectores de consumo no esencial, materiales e industria, que retroceden entre 18,5% y 20,5% medidos en dólares. En contraposición, el sector de bienes raíces muestra una dinámica más resiliente, con una ganancia de 5,8% en el año.

Menor liquidez reordena el mercado: estrategias en pesos con cobertura y atractivo en AO27.

Luego de que en la primera licitación de febrero el Tesoro absorbiera $1,7 billones –validando tasas de interés altas–, en la última licitación de esta semana el rollover alcanzó el 93% de los vencimientos, que ascendían a $7,2 billones, por lo que se inyectarán casi $0,5 billones al sistema. En esta oportunidad no se ofrecieron instrumentos a tasa fija y se priorizó sostener un mayor nivel de liquidez en el mercado. La decisión se enmarca en un contexto en el que las tasas continúan en niveles elevados y mantienen un sesgo contractivo, en un escenario donde la actividad sigue muy débil. Si bien en diciembre registró un repunte del 1,8% m/m desestacionalizado, los últimos datos todavía no confirman un proceso de recuperación sostenido.

Al mismo tiempo, el tipo de cambio se alejó de manera significativa del techo de la banda –hoy se ubica al 15,5% por debajo de ese nivel, aunque llegó a ubicarse aún más abajo–, mientras el BCRA acelera el ritmo de compra de divisas en el mercado oficial –tras los USD 1.100 M de enero, febrero apunta a compras netas por más de USD 1.600 M–. Este marco otorga al Tesoro un mayor margen para moderar las condiciones de liquidez.

Sin novedades concretas en cuanto a una salida al mercado internacional de deuda y aprovechando la elevada liquidez en dólares en el mercado local derivada del blanqueo, el Tesoro colocó USD 150 M del nuevo bono en dólares en el marco de un programa de financiamiento. Este contemplaría emisiones por un total de USD 2.000 M, que serían destinados al pago de Bonares y Globales en julio. De sostenerse esta dinámica en las próximas licitaciones quincenales, la estrategia de captar financiamiento en moneda extranjera a través de estos instrumentos podría reducir la necesidad del Tesoro de obtener financiamiento neto en pesos para luego adquirir divisas al BCRA con el objetivo de afrontar los vencimientos en moneda extranjera.

Independientemente de ello, sostenemos que el BCRA debería mantener la compra de divisas en el mercado oficial con el objetivo de fortalecer las reservas netas, que aún se encuentran negativas en torno a USD -19.000 M, según la metodología del FMI, y en USD -2.900 M en base a la definición tradicional. En este sentido, si el BCRA continúa comprando divisas a este ritmo, sin que el Tesoro absorba los pesos emitidos a través de sus licitaciones u operaciones de mercado abierto –tal como comentamos en ¿Cómo invertir con estabilidad cambiaria?–, ello daría lugar a cierta relajación en las condiciones de liquidez, brindando un mayor alivio a las tasas, al mismo tiempo que lograría establecer un piso al tipo de cambio.

ESTRATEGIAS EN PESOS

Bajo este escenario, el tramo corto de la curva a tasa fija debería mostrar una compresión de rendimientos. Hoy rinde 2,8% TEM (34,6% TNA), con los inversores orientándose hacia el mercado secundario ante la ausencia de estos instrumentos en la última licitación. En este sentido, consideramos que resulta atractivo posicionarse en este tramo, aprovechando las tasas elevadas y un tipo de cambio nominal que, si bien podría haber encontrado un piso, se mantendría estable en el corto plazo. Recomendamos la Lecap S16M6 (2,8% TEM / 33,7% TNA) y la S30A6 (2,7% TEM / 32,4% TNA).

Por otro lado, seguimos viendo valor en los Duales, ya que, si bien las tasas podrían mostrar cierta distensión, no deberían bajar de manera significativa, considerando que en enero la inflación se aceleró al 2,9% m/m y estimamos que en febrero se ubicaría en 2,6% m/m, frente a una TAMAR que promedia 33% TNA (2,75% TEM) en lo que va del mes. Además, los Duales están actualmente devengando un rédito superior al 3% TEM, lo que refuerza su atractivo relativo frente a los instrumentos a tasa fija de similar duration, que rinden por debajo del 2,8% TEM. Recomendamos el Dual TTJ26, con un margen del 3% sobre la tasa TAMAR.

Además, continuamos incorporando bonos CER a nuestra estrategia, considerando que la inflación sigue mostrando resistencia y que el mercado descuenta una inflación por debajo de nuestras estimaciones. En este sentido, recomendamos el Boncer TZX26 (CER +3,9%), que hoy tiene en precios una inflación implícita del 2% m/m entre febrero y abril. Para los inversores que busquen extender duration, sugerimos el Boncer TZXD6 (CER +6,6%), que, bajo un supuesto de inflación acumulada del 26,7% en 2026, podría ofrecer un retorno directo cercano al 29,3%.

De todos modos, aun cuando el tipo de cambio nominal se mantiene estable en el corto plazo, seguimos priorizando estrategias de cobertura cambiaria dada la persistente caída del tipo de cambio real. Si bien la debilidad del dólar a nivel global le otorga cierto “aire”, la tendencia indica que la ganancia del año pasado lograda por el salto del tipo de cambio nominal se perdería en los próximos dos meses si la paridad actual no se mueve, lo que hacia adelante reabre las expectativas de corrección cambiaria. En este marco, consideramos prudente sostener posiciones en instrumentos dollar-linked como el D30A6 (devaluación +0,7%), que actualmente descuenta una devaluación implícita directa del 5,9% hacia abril de 2026.

ESTRATEGIAS EN DÓLARES

Consideramos que el nuevo Bonar A027 constituye una alternativa atractiva para incorporar a las carteras en el actual contexto. En su primera licitación, cortó a un precio de $100,45 (c/100 VN), lo que implica un rendimiento de 5,89% TIR. El instrumento se ofrecerá de manera quincenal por un monto de hasta USD 150 M por subasta, abriendo una segunda ronda al día siguiente por hasta USD 100 M adicionales, hasta alcanzar un monto máximo total de USD 2.000 M. La combinación entre flujo de fondos, tasa y duration corta le otorga ventajas relativas frente a otros instrumentos de la curva soberana, así como frente a corporativos y títulos del BCRA.

El bono tiene amortización tipo bullet y un cupón del 6,0% anual con pagos mensuales. La TIR de 5,89% resulta atractiva considerando el plazo hasta el vencimiento y una modified duration de 1,58. El A027 vence el 29 de octubre de 2027; si bien es posterior a las elecciones presidenciales, se encuentra dentro del mandato de Milei y antes de un eventual ballotage, lo que limita la incertidumbre política relativa frente a títulos de mayor plazo. Inicialmente, el instrumento contará con liquidez reducida, que se espera aumente a medida que se incrementen los montos ofrecidos en las próximas licitaciones del Tesoro.

Desde el punto de vista relativo, el A027 satisface la demanda del mercado en un tramo de la curva donde la oferta es limitada. El AL30, por ejemplo, exhibe una modified duration de 2,14 y un vencimiento posterior al actual mandato, que compara con la modified duration de 1,58 del nuevo Bonar. En tanto, en el tramo corto de la curva de corporativos ley local se observan rendimientos promedio de 4,4%, por debajo de lo que ofrece el A027. En cuanto a los BOPREAL, si bien el Serie 1-C cuenta con una modified duration similar, su retorno es levemente inferior y el cupón del 5% anual se paga de manera semestral, frente a la frecuencia mensual que ofrece el Bonar.

Dicho esto, el Bonar 2027 se posiciona, además, como una alternativa interesante para inversores con disponibilidad de dólares vía CCL que buscan un instrumento soberano corto en hard-dollar. Con un canje en torno a 3,1, quien dispone de fondos cable puede acceder a una mayor cantidad de nominales, lo que eleva el rendimiento efectivo del A027 hasta niveles cercanos al 8% TIR.

Local news: Argentina today.

THE SECRETARIAT OF FINANCE ANNOUNCED THAT IN YESTERDAY’S AUCTION IT ACHIEVED A 93.3% ROLLOVER of maturities totaling $7.2 trillion. In this round, where no fixed-rate instruments were offered, CER bonds accounted for nearly 98% of the total peso allocation, with rates validated slightly above the secondary market curve. Meanwhile, dollar-linked bonds saw limited demand: ARS 0.15 trillion of the TZV27 was placed, while the TZV28 was left vacant. The main development was the issuance of the new Bonar 2027 (AO27), under which USD 150 M was placed (100% of the amount offered) at a yield of 5.89% IRR, implying a clearing price of $100.45 (per 100 par value), while bids totaled USD 868 M. A second round of the Bonar will take place today at yesterday’s clearing price for up to USD 100 M.

PESO-DENOMINATED DEBT POSTED A MIXED PERFORMANCE, WITH DOLLAR-LINKED BONDS STANDING OUT, RISING 0.8% IN LINE WITH THE INCREASE IN EXCHANGE RATES, in a session where the market appeared to anticipate an improvement in liquidity conditions following yesterday’s auction. This was reflected in overnight rates: the Repo rate averaged 23.8% NAR and the one-day repo (caución) stood at 26% NAR. However, the rest of the instruments traded with greater weakness, as the fixed-rate curve, dual bonds and CER bonds posted losses of 0 2.0%.

SOVEREIGN DOLLAR BONDS POSTED MARGINAL GAINS ON AVERAGE, although the Bonares curve declined 0.1%, while ARGENT bonds rose by the same magnitude, driven by the long end (+0.4%). As a result, country risk continues to trade sideways around the 500 bps level and closed at 545 bps.

THE OFFICIAL EXCHANGE RATE RESUMED ITS UPWARD TREND, RISING 0.8% TO CLOSE AT ARS 1,388.58, STANDING 15.5% BELOW THE UPPER LIMIT OF THE EXCHANGE RATE BAND. Financial dollars followed with more pronounced gains of 2.1% in both the MEP and the CCL, closing at ARS 1,428.6 and ARS 1,473, respectively, while the CCL-MEP spread remained around 3.1%. Meanwhile, the Central Bank (BCRA) continued purchasing foreign currency in the official market, albeit at a slower pace, acquiring USD 85 M during the session. This brought net purchases to USD 1,483 M in February and USD 2,641 million so far this year. In this context, gross international reserves increased by USD 28 million to close at USD 46,662 M.

THE MERVAL, ONCE AGAIN MOVING AGAINST GLOBAL AND LATAM MARKETS, FELL 0.4% IN PESOS AND 2.4% IN CCL DOLLAR TERMS, CLOSING AT USD 1,902. The decline was driven by the industrial sector, while in dollar terms the biggest losers were Mirgor, Transener, and VALO, posting losses between 4.6% and 7.3%. Meanwhile, Aluar and Telecom recorded modest gains of 1.0%. Argentine shares listed in New York declined 0.9%, showing a relatively better performance than the local market. Notably, MELI dropped 8.2% after reporting margin compression despite strong revenue growth. In contrast, Globant and Bioceres advanced 4.1% and 3.5%, respectively.

Noticias globales: el mundo hoy.