La economía americana sigue creciendo con pleno empleo y con la inflación en baja. Powell y la Fed se muestran tranquilos ya que el ajuste monetario más fuerte de las últimas cuatro décadas se lleva adelante sin recesión. Más allá de estos resultados, no se confían y siguen insistiendo en que la inflación sigue por encima del objetivo de largo plazo, por lo que alertan que podrían venir nuevas subas de tasas. En este marco, los rendimientos de los bonos del Tesoro siguen escalando y alcanzan los niveles más altos de los últimos 15 años, y arrastran a todos los índices de renta fija, especialmente los de más larga duración. Por el lado de las acciones, luego del fuerte rally que tuvieron en la primera mitad del año, y pese a los buenos resultados que dejó la última temporada de balances, las tecnológicas van perdiendo impulso y los índices de renta variable ajustaron durante el último mes. Con la economía sin signos claros de enfriamiento, con los precios de la energía en alza y con la inflación aún elevada para los parámetros de la Fed, creemos que la presión sobre los rendimientos de los bonos del Tesoro –y a los largos en particular– continuará. Esto continuará golpeando a la renta fija, por lo que seguimos recomendando posicionarse en bonos corporativos con buena calificación y de corta duración, mientras que para la renta variable mantenemos nuestra diversificación con mayor posicionamiento en los sectores defensivos, energético como así también en mercados emergentes.

No landing. Ni hard landing, ni soft landing, ni estancamiento, y mucho menos recesión. A pesar del ajuste monetario más agresivo de las últimas cuatro décadas, la dinámica de la actividad económica de EE. UU. se mantiene sólida y sigue sorprendiendo al mercado. La crisis de los bancos regionales de mediados de marzo y la incertidumbre por la deuda pública hasta el momento no tuvieron impacto en el nivel de actividad –de hecho, el crédito bancario siguió creciendo–. Contra todos los pronósticos, el PBI mantuvo un buen ritmo de crecimiento e incluso se acelera en el margen. Concretamente, la primera estimación del PBI del 2Q23 marcó un alza del 2,4% t/t anualizado, acelerando respecto al 2,0% del 1Q23 y quedando 2,6% por encima al de un año atrás. Pese al alza en las tasas de interés, lo destacado del trimestre fue la muy buena performance de la inversión que marcó un alza del 4,9% t/t, de la mano del incremento del 7,7% t/t en la inversión en maquinaria, en un contexto en el que el consumo privado y público siguieron creciendo aunque con cierta moderación respecto a trimestres anteriores. El buen momento del nivel de actividad continúa en el 3Q23 dado que las primeras estimaciones del Nowcast de la Fed de Atlanta apuntan a un alza del 5,8% t/t, con mayor impulso del consumo privado y la inversión. En este marco, los pronósticos se siguen corriendo al alza: la última encuesta trimestral entre los principales 37 profesionales que elabora la Fed de Filadelfia corrigió su estimación de crecimiento para este año a 2,3% i.a. desde el 1,3% i.a. que estimaban hace tres meses, y 0,7% que proyectaban a principios de año.

Pleno empleo y presión sobre los salarios. En un contexto de crecimiento, el mercado laboral continúa pujante y con la tasa de desempleo en niveles mínimos históricos. En julio último, se crearon 187.000 empleos no agrícolas, levemente por debajo de las expectativas del mercado que esperaba 200.000 y menor a los 218.000 que se habían creado en el promedio mensual del 2Q23. Pese a esta moderación, dado que el sector agrícola aportó 81.000 nuevos empleos, en total del mes se crearon 268.000 nuevos puestos de trabajo, que alcanzaron para absorber el alza de 152.000 personas que ingresaron al mercado laboral. Esto permitió reducir en 116.000 la cantidad de personas desocupadas y la tasa de desocupación descendió al 3,5%. Esta dinámica del mercado laboral sigue presionando sobre los salarios que en julio subieron 0,5% m/m –el mayor alza en siete meses– acumulando en los últimos doce meses un incremento del 5,0%, 2 pb por encima de la inflación. Así las cosas, la masa salarial real –que combina el crecimiento del empleo con salarios reales– sigue en alza y le da un colchón a los ingresos de los agentes para que mantengan la dinámica del consumo.

La inflación siguió en baja. Mientras la economía sigue creciendo y el mercado laboral se mantiene pujante, la inflación continua bajando, aunque sigue por encima del nivel objetivo de la Fed. En julio, el IPC marcó un alza de 0,2% m/m y de 3,3% i.a. Igual rendimiento mensual tuvo el IPC Core, aunque en el último año la suba fue de 4,7%. El mayor optimismo del mercado es por el IPC Super Core –además de excluir alimentos y energía, no incluye vivienda debido al rezago que tiene el índice en captar los cambios en los valores de los alquileres– el cual marcó una caída de 0,1%, dejando la variación interanual en 2,6%. Sin embargo, una apertura mayor genera ciertas dudas sobre el proceso: la desaceleración se concentró en los precios de los bienes que marcaron una caída de 0,3% m/m (+0,8% i.a.), mientras que los servicios aceleraron su marcha al 0,4% m/m (+6,1% i.a.), reflejando la resistencia de algunos precios. A esto también se sumaron los precios mayoristas que en julio tuvieron el mayor incremento del año al marcar un alza de 0,3% m/m y 0,8% i.a. Creemos que el proceso de desinflación puede entrar en pausa y que la dinámica de precios para lo que resta del año se mantenga en estos niveles, impidiendo la convergencia deseada al 2% anual como desea la Fed.

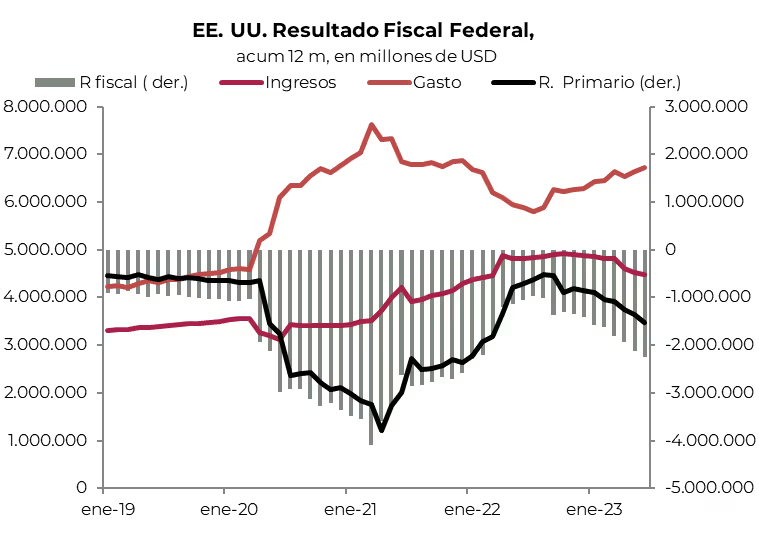

Acumula problemas futuros. La batalla de fondo por la desinflación la marca las cuentas públicas, pues el elevado nivel de deuda y déficit presupuestario presiona sobre los rendimientos de los bonos del Tesoro, y esto complica la ecuación al subir la carga de intereses. En lo que va del año fiscal –de octubre 2022 a julio 2023– el déficit primario llegó a USD 1.052 MM, casi tres veces superior al de igual período del ejercicio anterior, mientras que el déficit global llegó a USD 1.610 MM (6% de PBI), muy superior a los USD 726,1 MM (3% de PBI) del mismo período del ejercicio anterior. Esto se debe a que los ingresos cayeron 10% i.a., mientras que el gasto total subió 10% i.a. a causa del alza de 7% i.a. en el gasto primario y de 39% i.a. en los intereses pagados. Este marcado deterioro fiscal, que obligó a suspender el techo de la deuda pública –lo cual derivó en una extenuante negociación en un Congreso dividido–, será un factor de tensión en el mediano plazo y tendrá un protagonismo importante en las elecciones del año que viene. Con este marco de fondo, la agencia de riesgo Fitch Ratings redujo la calificación de la deuda norteamericana desde AAA a AA+ debido al deterioro fiscal esperado para los próximos tres años: prevén que el déficit aumente hasta el 6,3% del PBI en 2023, desde el 3,7% de 2022, y que el ratio deuda/PBI llegue a 113% cuando antes de la pandemia era del 100%.

La Fed no se confía y presiona sobre las tasas. A pesar de la baja de la inflación y la pausa que había hecho en junio, por cuarta vez en el año, la Fed decidió subir 25 pb la tasa de interés de referencia llevándola a 5,5%, el nivel más alto en 22 años. En las actas de dicha reunión, reconocen la moderación de precios pero señalaron que los riesgos inflacionarios aún persisten y que la posibilidad de una recesión leve en el presente año ha perdido peso, lo que podría requerir un mayor endurecimiento de la política. Por ahora, el mercado no le cree y le asigna 85% de probabilidad a no mover la tasa de referencia y solo 15% de que la suba. Sin embargo, los rendimientos de los bonos del Tesoro siguieron en alza; UST2Y y UST10Y subieron 10 pb hasta 4,9% y 4,3%, respectivamente. El alza de tasas se refleja en el resto de las tasas, entre las que se destacó la de créditos hipotecarios a 30 años, que se elevó notablemente a 7,09% la semana pasada, la segunda tasa más alta desde 2001.

¿Fin del rally? Una de las particularidades del ciclo de ajuste monetario sobre las acciones fue que tuvo un impacto muy negativo al principio del ciclo, pero que entre septiembre de 2022 y julio de este año, las acciones tuvieron una notable recuperación. Entre ellas se destacaron las grandes tecnológicas, que fueron el principal motor del mercado de renta variable. Sin embargo, con el mercado perdiendo las esperanzas de un alivio en las tasas de interés, en el último mes, las acciones mostraron bajas generalizadas: el S&P 500 cayó 3,2% y el Nasdaq 6,2%, arrastrados por el ajuste que tuvieron las acciones tecnológicas, de consumo discrecional y las de comunicación. Mientras que las acciones de los sectores defensivos y value tuvieron un mejor desempeño relativo, entre los que se destacó el sector energético que anotó una suba del 8% de la mano de la suba del precio del petróleo, que superó los USD 80 el barril y marcó el nivel más alto en lo que va del año. A pesar de este tropiezo, en lo que va del año, el S&P 500 acumula una ganancia de 14%, mientras que la del Nasdaq llega al 28%.

Una cartera global. Ante la caída conjunta de bonos y acciones, nuestra cartera global “Conservadora Plus” (65% en bonos y 35% en acciones) se contrajo en el último mes un 0,7% (en comparación con una caída de 1,1% del benchmark), dado que la caída de 1,0% del segmento de bonos fue moderada por la baja de apenas 0,1% en las acciones, gracias a la muy buena performance de las acciones energéticas y de salud. Con este resultado, en lo que va del año, la cartera acumula una ganancia de 4,8%, impulsada por el alza de 13,8% en las acciones (contra 17% en el benchmark, dado que nuestra cartera tiene una menor ponderación en los sectores de tecnología y comunicación, y más en sectores Value y Emergentes) y 0,3% en los bonos (contra 0% en el benchmark). Ante la perspectiva de que la Fed siga subiendo la tasa, aumentamos nuestra participación en la parte corta de la curva –no vemos propicio aumentar la duration– y mantenemos nuestra exposición en renta variable, más sesgada hacia sectores defensivos.

*Los datos utilizados en el presente informe tienen fecha de cierre 18 de agosto de 2023.

.jpeg)