I. Contexto económico y de mercados

Por Martín Polo, estratega en jefe de Cohen Aliados Financieros

En el 1Q24, la economía americana sorprendió por la buena performance del nivel de actividad, con un mercado laboral dinámico que mantuvo la tasa de desocupación en niveles históricamente bajos pero con cierto rebrote de la inflación. Si bien la Fed afirma que este año reducirá la tasa de interés de referencia en tres ocasiones, los últimos datos traen dudas y el mercado recalcula sus expectativas previendo ahora sólo dos recortes que comenzarían en la segunda mitad de año. Esto muestra un notable cambio respecto a lo que preveían los inversores a comienzos de año, cuando el escenario general apuntaba a una baja de tasas más agresiva previendo una moderación del crecimiento con la inflación convergiendo al objetivo de política monetaria. A esto se suma que el déficit del Tesoro y la deuda pública siguen siendo muy elevados y la tendencia no es buena si consideramos mayor coste de fondeo y la dificultad del gobierno a la hora de hacer política fiscal contractiva en un año electoral, todo lo cual aumenta el riesgo de solvencia. Con este marco de fondo, los rendimientos de los bonos del Tesoro alcanzan nuevos máximos del año golpeando a toda la renta fija mientras que el dólar se fortalece contra todas las monedas. Diferente fue el caso de las acciones que tuvieron un muy buen trimestre, alcanzando nuevos máximos. Seguimos estimando un escenario de un lento soft landing –con la actividad mostrando buen dinamismo– y de higher for longer –en el que las tasas de interés se mantendrán altas por más tiempo con mayor presión sobre el tramo largo de la curva–.

La fortaleza del mercado laboral. En el 1Q24, la creación de empleo no agrícola promedió 276 mil puestos por mes –incluso acelerando en el margen, dado que en marzo superó los 300 mil– lo que implica una importante aceleración respecto a los 210 mil mensuales creados en el 4Q23. A contramano, el empleo agrícola se redujo en 182 mil empleos por mes que, sumado al aumento en 150 mil por mes de la población económicamente activa, implicando un promedio de 54 mil nuevos desocupados promedio por mes. Así, la tasa de desocupación se mantuvo en 3,8%, aunque levemente por encima del 3,5% del mismo período del año pasado. En este marco de alta demanda de empleo y bajo nivel de desocupación, los salarios siguieron con presión alcista al promediar una suba de 0,3% m/m –3,9% anualizado– prácticamente en línea con la inflación. Con todo esto, la masa salarial real siguió mejorando, lo que le dio un soporte al consumo de las familias.

La resistencia de la inflación. Luego de marcar un alza de apenas el 0,1% m/m y de 3,2% i.a. en octubre del año pasado, la inflación minorista en EE. UU. comenzó a repuntar de manera persistente con subas de 0,4% m/m y 3,5% i.a. en marzo. Esto se pudo evidenciar más en el IPC Core –que excluye los precios de la energía y alimentos estacionales–. En el 1Q24 subió al 0,4% m/m acumulando en los últimos doce meses un aumento de 3,8%. El incremento se explica exclusivamente por los precios de los servicios que subieron al 5,4% i.a., mientras que los de los bienes cayeron 0,7% i.a. Si bien el índice PCE que sigue la Fed tiene la ventaja de que los precios de los servicios de vivienda pesan menos y le permiten marcan un menor dinamismo, lo cierto es que la persistencia en la suba de precios los aleja del objetivo del 2%, lo cual le pone un freno a cualquier expectativa de recorte abrupto en las tasas de interés de referencia.

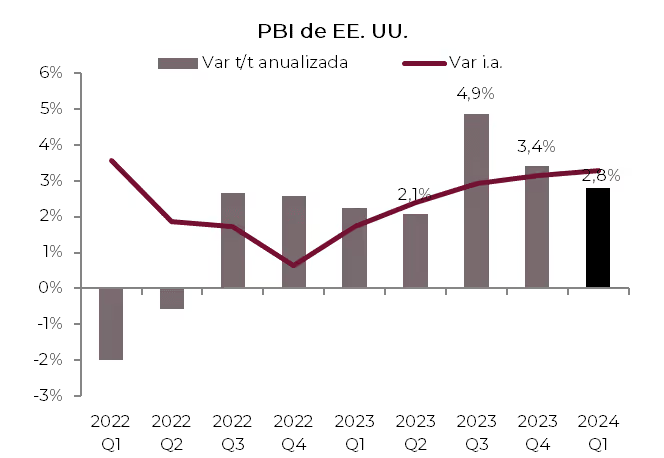

Un lento soft-landing. Lejos de entrar en una recesión, la economía americana siguió creciendo a buen ritmo. La última estimación del PBI del 4Q23 marcó un alza de 3,4% t/t, promediando en todo 2023 una expansión de 2,5% i.a. de la mano de la buena performance del consumo privado, del gasto público y de la inversión no residencial. Con la dinámica positiva que vienen marcando los indicadores de consumo e inversión en los primeros meses de este año, el nowcast de la Fed de Atlanta apunta a un crecimiento anualizado en el 1Q24 de 2,8% t/t, impulsado por todos los componentes de la demanda agregada –entre los que se destacan el consumo privado con un alza 3,4% t/t y de la inversión que aceleró su marcha al 4,4% t/t–.

El ajuste que no se nota. El desequilibrio fiscal está ganando protagonismo, no solo debido al significativo incremento de la deuda en años recientes, que ha llevado al gobierno a negociar un aumento del límite de endeudamiento en un Congreso dividido entre demócratas y republicanos. También es relevante porque, en un entorno de tasas de interés elevadas, la carga financiera de la deuda crece, presionando al gobierno a aumentar los ingresos y reducir el gasto primario para rectificar el déficit fiscal. Esto se manifestó en el 1Q24, ya que los ingresos experimentaron un aumento del 6% i.a. y el gasto primario se redujo un 8% i.a. Sin embargo, el gasto total se recortó solo un 4% i.a. debido al aumento del 36% i.a. en el pago de intereses. Así, el resultado primario marcó un déficit de 4,8% de PBI –vs. 7,8% PBI en el 1Q23– mientras que el resultado total fue un desequilibrio de 7,8% de PBI –vs. 10,1% en el mismo período de 2023–. A pesar de esta mejora, el déficit continúa siendo elevado, lo que implicará que la deuda pública mantendrá su tendencia ascendente. Esto augura numerosos enfrentamientos en el Congreso respecto a la aprobación del aumento del límite de la deuda.

Tasas altas por más tiempo. En la última reunión del Comité de Política Monetaria (FOMC), la Fed dejó la tasa de interés en 5,50% por quinta vez consecutiva, manteniéndola en el nivel más alto de los últimos 23 años. Según las proyecciones de la Fed, que han sido consistentemente señaladas por Powell en sus presentaciones anteriores, si las condiciones actuales persisten, el organismo prevé realizar tres recortes de tasas este año hasta alcanzar el 4,65%, manteniendo la misma estimación que en diciembre. Esta decisión refleja una postura más firme y uniforme en comparación con la reunión de diciembre, donde sólo un funcionario preveía que la tasa podría situarse por debajo de ese rango, frente a los cinco que lo estimaban entonces. Para 2025, la tasa terminaría en 3,9%, es decir 50 pb más arriba a lo estimado en la reunión anterior. En cuanto a las expectativas, la Fed subió la proyección de crecimiento del PBI de 2024 a 2,1% i.a. –desde 1,4%-, redujo la estimación de tasa de desempleo a 4% –desde 4,1%– y mantuvo en 2,4% i.a. las previsiones de inflación general mientras que subió a 2,6% i.a. la inflación subyacente. La mejora en la previsión de crecimiento también se dio para 2025 y 2026, años en los que se espera una expansión de 2,0% i.a. –vs. 1,8% y 1,9% i.a. previsto en la reunión anterior–. La inflación se ubicaría en 2,2% el año que viene y 2% i.a. en 2026.

Tasas presionadas. Con la actividad y la inflación en alza, el mercado ajustó sus perspectivas de tasas de interés y ahora anticipa solo dos recortes para este año. Esta revisión fue reforzada por las recientes declaraciones de Powell, quien expresó preocupación por la persistencia de los precios en los últimos meses. Esta situación impulsó un aumento en los rendimientos de los bonos del Tesoro, que alcanzaron los niveles más altos del año, aunque aún por debajo de los de febrero. La UST2Y avanzó hasta el 4,95% y la UST10Y hasta el 4,60%, ambos marcando un incremento de 70 pb desde finales del año pasado, manteniendo la curva de rendimientos invertida. Se prevé que los retornos continuarán elevándose, y la normalización de la curva se logrará con un ascenso más pronunciado de las tasas largas respecto a las cortas.

Acciones en alza y bonos golpeados. En un contexto de mejora en los indicadores de actividad y buenos balances corporativos, las acciones tuvieron una muy buena performance, mientras que la presión constante sobre los rendimientos de los bonos del Tesoro siguió golpeando a la renta fija. Concretamente en el 1Q24, el S&P 500 –benchmark de nuestras carteras– marcó un alza del 10%, alcanzando nuevos récords históricos. Salvo en el sector de real estate, la buena performance no fue exclusiva de las Magníficas, que subieron 10% con un comportamiento heterogéneo entre ellas, sino que fue una suba generalizada, incluso con el S&P 500 equiponderado marcando un alza de 7,3% desde fines del año pasado. El podio de los ganadores lo ocupó el sector energético, con aumentos del 12,6% directamente asociados al alza en el precio del petróleo, seguido por el sector de comunicación que ganó 12,4% impulsado por la acción de Meta que avanzó un 37%. También el sector financiero aumentó un 12%. En cuanto a la renta fija, el índice general marcó una caída de 2%, siendo los de mayor duration los más golpeados. Por caso, el índice de bonos del Tesoro cayó 2,1% –los cortos perdieron 0,7% mientras que los largos 2,5%–, los Investment Grade 2,6%, en tanto que los corporativos de alto rendimiento –los High Yield– acumularon una baja de 1,7%.

II. Alternativas de inversión

Por Sergio Gonzalez, head de Asset Managment

Renta Variable – El valor de la gestión activa

Si bien el mercado de renta variable en general tuvo un buen 1Q24, las acciones de tipo growth, y más concretamente las large cap, han escalado a niveles aún más sobrevalorados.

En el gráfico de arriba producido por Morningstar podemos ver su índice que pondera su precio de mercado contra su valuación fundamental estimado. Podemos apreciar la distancia que hay entre los valores de las acciones de gran capitalización contra las de baja.

Por otro lado, las acciones value continúan siendo la categoría más subestimada por estilo y las small cap se mantienen como algunas de las más subvaloradas en el panorama actual.

En el gráfico anterior, producido por la firma previamente mencionada, podemos ver su índice que pondera su precio de mercado contra su valuación fundamental estimado. Podemos apreciar la distancia que hay entre los valores de las según su estilo. Vemos que las acciones de “crecimientos” están más apreciadas que las acciones de valor.

Con las valuaciones elevadas y el mercado operando ligeramente sobrepreciado respecto a las estimaciones fundamentales que seguimos, encontrar oportunidades subvaloradas se ha tornado más desafiante, destacando la importancia del manejo activo de activos en la renta variable, dado que la dispersión de rendimientos y valuaciones es significativa.

Renta Fija – Tiempo de aprovechar la parte de renta y mesura con la parte de fija

En el panorama financiero de EE.UU, la curva de rendimientos ha mostrado un ascenso en sus segmentos de vencimiento más prolongados. Este fenómeno es particularmente interesante. Las expectativas de una inflación con mayor resiliencia a la esperada afectaron a los diferentes tramos de la curva. La elevación mencionada suele interpretarse como una señal de que los inversores demandan una mayor recompensa por asumir el riesgo de invertir en activos a largo plazo, lo que a su vez reduce los rendimientos de dichos activos debido al mecanismo de precios inversos del mercado de bonos.

Paralelamente, hemos sido testigos de un estrechamiento en los diferenciales de crédito, tanto para los bonos corporativos como para aquellos catalogados de alto rendimiento. Esta compresión de los spreads sugiere que los inversores están dispuestos a asumir más riesgos en busca de mayores retornos, a pesar de que nos encontramos en una coyuntura de tasas de interés que se sitúan en niveles históricamente altos. Este escenario de tasas elevadas, generalmente asociado con un entorno de ajuste monetario y una perspectiva cautelosa sobre el crecimiento económico, contrasta con la disposición del mercado a comprometer capital en inversiones que tradicionalmente se consideran más arriesgadas.

El contexto de tasas históricamente altas nos lleva a considerar la oportunidad estratégica de adoptar y mantener posiciones a largo plazo en bonos de alto rendimiento. La razón de esta táctica es que, a pesar de las incertidumbres económicas, estos instrumentos pueden ofrecer rendimientos ajustados por riesgo atractivos para aquellos inversores con la capacidad de soportar las fluctuaciones del mercado a lo largo del tiempo. Tal estrategia requiere un análisis detallado para sopesar los riesgos en relación con los retornos proyectados, alineando así las decisiones de inversión con los objetivos financieros a largo plazo.

Alternativos – La nueva dinámica del oro

El oro ha escalado a nuevos máximos, un movimiento que incita a la reflexión sobre si se está gestando una nueva narrativa para su papel en la estrategia de inversión. Observamos que las formas tradicionales de evaluarlo, como su relación inversa con la tasa de interés en términos reales, deja de tener poder predictivo.

Este ascenso coincide con el interés por parte de los Bancos Centrales, que han estado incrementando sus reservas de oro, posiblemente como una táctica para diversificar sus activos frente a la incertidumbre monetaria y como un indicador del creciente riesgo geopolítico. La presencia del oro en las carteras de inversión se debate intensamente, en gran parte debido a su histórica correlación negativa con otros activos, lo que puede ofrecer una cobertura durante las turbulencias del mercado y una potencial disminución en la volatilidad general del portafolio. Nos encontramos en una discusión activa acerca de la viabilidad y el momento oportuno para incorporar el oro en las carteras de inversión, sopesando cuidadosamente su papel tradicional contra el telón de fondo de un escenario económico global en constante evolución.

Portfolios – Corta duration y sobreponderando renta fija

El enfoque de nuestra estrategia de inversión para el período actual ha sido una inclinación marcada hacia la renta fija, específicamente en bonos de alto rendimiento con corta madurez. Esto refleja nuestra preferencia por inversiones que ofrecen un equilibrio entre rentabilidad y riesgo controlado en un entorno de mercado incierto.

- Estrategia en acciones

En el ámbito de las acciones, nuestra preferencia se ha inclinado fuertemente hacia mercados en específico, destacando a Estados Unidos y Japón como nuestras principales geografías de interés. Creemos que estos mercados ofrecen oportunidades de crecimiento robusto y estabilidad comparativa, elementos cruciales en el clima económico actual.

- Preferencias de inversión en fondos

Consistente con nuestra estrategia, hemos optado por fondos con manejo activo al seleccionar activos. Esta elección se fundamenta en la capacidad de adaptación y respuesta rápida que ofrecen los gestores activos frente a las fluctuaciones del mercado, lo cual es vital para maximizar los retornos y minimizar los riesgos durante períodos de volatilidad.

- Retornos al 31 de marzo de 2024

A continuación, presentamos los retornos obtenidos hasta la fecha, reflejando la efectividad de nuestra estrategia de inversión adaptativa y orientada a sectores específicos:

- Conclusiones y estrategias futuras

La estrategia actual ha demostrado ser efectiva bajo las condiciones de mercado actuales. Sin embargo, continuaremos monitorizando de cerca los desarrollos económicos y ajustaremos nuestras posiciones según sea necesario para asegurar que nuestras inversiones sigan alineadas con los objetivos de rendimiento y riesgo de nuestros clientes.

Este reporte subraya nuestro compromiso con la gestión prudente y estratégica, buscando siempre posicionar de manera óptima los portafolios de nuestros clientes en el espectro de inversión global.

*Los datos utilizados en el presente informe tienen fecha de cierre 17 de abril de 2024.

.jpeg)