El 13 de diciembre de 2023, bajo la nueva administración de Javier Milei, se anunció una devaluación que elevó el precio del dólar oficial a $800, un aumento del 118% respecto a los $357 previos. Esta medida superó las expectativas del mercado, que anticipaba un dólar cerca de los $700, fortaleciendo las Reservas Netas del BCRA a través de un incentivo a las exportaciones y un encarecimiento de las importaciones.

Desde ese ajuste, el gobierno ha aplicado una devaluación mensual fija del 2,0%, controlando así el impacto de la inflación. Actualmente, el dólar ha perdido un 41% de su valor en términos reales desde el salto cambiario, regresando a niveles previos a las PASO 2023.

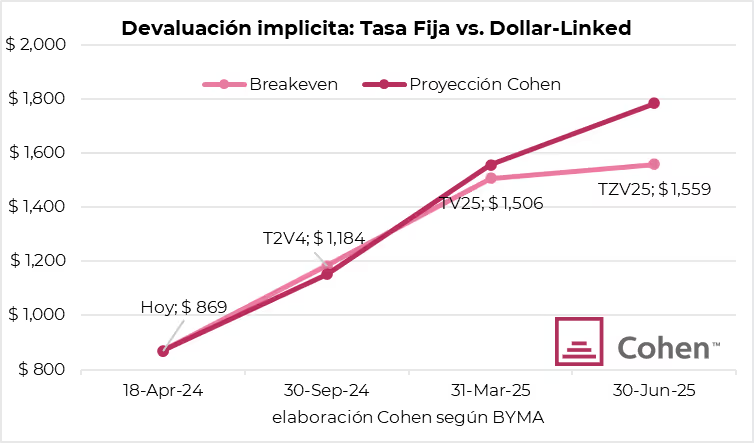

Los precios de mercado sugieren una elevada credibilidad en que la devaluación se mantendrá baja. Los contratos futuros de Rofex tienen implícitos una devaluación mensual promedio de 4,1% para lo que queda del primer semestre del 2024 y de 5,1% para el segundo semestre del año. Por otro lado, los precios de los bonos anticipan que esta tasa se desacelerará gradualmente, con un abaratamiento implícito de 5,8% mensual hasta septiembre de 2024, seguido por una reducción al 4,0% hasta marzo de 2025, y finalmente, un ajuste al 1,1% hasta junio de 2025.

Estos datos sugieren una fuerte apreciación del tipo de cambio real. El diferencial de tasas entre el bono CER TZX25 (TIR CER -16%) y el bono dollar-linked TZV25 (TIR A3500 -3%) señala un dólar a precios de hoy de $740 para junio del año que viene –mes en el que vencen ambos bonos–. Corregido por la inflación esperada en EE. UU., la apreciación en términos reales sería del 12%. Es decir, volveríamos a los niveles más bajos registrados en las presidencias tanto de Alberto Fernández –noviembre/diciembre 2023– como de Mauricio Macri –marzo/junio 2017–.

En este contexto, vemos valor en los instrumentos atados a la devaluación con vencimiento en 2025. A estos precios, los bonos dollar-linked ofrecen una oportunidad de inversión atractiva, especialmente considerando que el mercado parece subestimar otros posibles escenarios para el dólar oficial.

Esperamos que los instrumentos vinculados al dólar oficial se mantengan “estacionalmente” baratos hasta el final de la cosecha gruesa. La temporada alta de liquidaciones del sector agropecuario beneficiará la acumulación de reservas y, por lo tanto, debería contener las presiones cambiarias.

Con esto en vista, aprovechamos para recalibrar nuestra cartera de instrumentos recomendados en pesos. Desde nuestra última nota (del 26 de febrero), el portafolio tuvo un retorno de 15,0%. Esto quedó levemente por debajo de la inflación, que fue de 17,8% en el período. Pero alcanzó para superar a los otros cuatro benchmarks: el CCL, el plazo fijo y la mediana de los FCIs T+1 y de Renta Fija Discrecional. La buena performance de la cartera se explicó por las tenencias en globales, BOPREAL serie 1 y de bonos CER largos.

Carteras recomendadas:

- 10,0% en FCI Money Market Schroder Liquidez

- 27,5% en bonos CER

- 20,0% en bonos dollar-linked

- 7,5% en bonos Duales

- 15% en bonos hard-dollar del Tesoro

- 5% en BOPREAL Strip A

- 15% en CCL