Implicancias macroeconómicas

Las atractivas condiciones que ofrece el gobierno nos llevan a ser optimistas acerca del éxito del blanqueo. Dado que se trata de stocks no registrados, es muy difícil estimar con precisión cuánto ingresará al blanqueo. El consenso estima un blanqueo de entre USD 30.000 M y USD 40.000 M.

A pesar de que esperamos que sea exitoso, consideramos que las expectativas generadas sobre el impacto del blanqueo en la economía argentina son algo exageradas. Las condiciones del blanqueo son tan flexibles que limitan su traslado efectivo a la economía real.

En términos de reservas netas y recaudación, el gobierno ofrece la posibilidad de evitar pagar multas a cambio de invertir en activos financieros hasta diciembre de 2025. Esto reducirá significativamente la base imponible para la multa, que además es coparticipable, por lo que al gobierno nacional le quedará tan solo el 42%. Con un blanqueo optimista de USD 50.000 M, estimamos que al gobierno nacional le ingresaría entre USD 1.320 M y USD 1.656 M (entre 0,22% y 0,28% del PIB) en concepto de multas y adelantos de bienes personales. Estos montos no son lo suficientemente significativos como para ofrecer una solución de largo plazo. A modo ilustrativo, es prácticamente el monto que el Tesoro dejará de recaudar por la reducción de la alícuota del impuesto PAIS. En esta misma dirección, no llegarían a cubrir ni un tercio de los vencimientos en dólares por USD 6.900 M que tiene el Tesoro con bonistas privados.

Tampoco esperamos un gran impacto en términos de reservas brutas y actividad. En el blanqueo de 2016, un 80% de los fondos se mantuvieron en cuentas offshore, algo que esperamos que se repita en 2024. Por lo tanto, estos fondos no aumentarán los depósitos locales ni se destinarán a dinamizar la actividad económica. Un caso algo distinto es el de las cuentas comitentes especiales, que, a pesar de no ingresar directamente al sistema bancario, podrían terminar derramándose sobre el resto del sistema.

Donde sí podría haber un gran impacto es en el mercado de capitales argentino. Esto dependerá principalmente del interés que generen las cuentas CERA (Comitente Especial de Regulación de Activos), que permiten evitar el pago de una multa del 5,0%. Con un blanqueo de USD 30.000 M, habría un flujo de USD 2.400 M al sistema financiero si 1 de cada 10 dólares blanqueados se destina a cuentas CERA. A modo de referencia, este monto representa un 7% del patrimonio total de los FCI argentinos (excluyendo money-market).

Por qué vemos atractivo en el blanqueo

Los beneficios del blanqueo ofrecen la suficiente protección y compensación contra el riesgo de que —como les ocurrió a quienes ingresaron en el blanqueo de 2016— en el futuro se cambien las reglas de juego o de que los activos argentinos sufran una importante caída:

- Multa baja en comparación a otros blanqueos. Hasta el 30 de septiembre, la multa por ingresar al blanqueo es del 5,0%, excepto para los primeros USD 100.000 que estarán exentos de penalización. Estas condiciones son más favorables que las del blanqueo de 2016, cuando la alícuota era del 10,0% y el monto libre de multas era de USD 20.000. A partir de octubre, la alícuota aumentará al 10,0% hasta el 31 de diciembre, y finalmente, al 15,0% hasta el 31 de marzo de 2025.

- Cuentas CERA, una alternativa para no pagar la multa. Uno de los grandes atractivos del blanqueo es la posibilidad de evitar pagar la multa si los fondos se ingresan en una Cuenta CERA en Cohen, por ejemplo. Como condición, estos fondos deben mantenerse invertidos en activos locales hasta el 31 de diciembre de 2025. La lista de activos elegibles es sumamente amplia: bonos soberanos, bonos provinciales, obligaciones negociables, acciones, FCIs, fideicomisos y proyectos inmobiliarios.

- Adelanto de Bienes Personales. Otro gran incentivo es el Régimen Especial de Ingreso del Impuesto sobre los Bienes Personales (REIBP), con el cual el gobierno autoriza adelantar el impuesto sobre los Bienes Personales que hubiera correspondido hasta el 31 de diciembre de 2027. Este régimen toma la valuación que tenían los bienes al 31 de diciembre de 2023, lo que representa un gran beneficio para los bienes en dólares, que se valoran a un tipo de cambio cercano a $800. Para quienes ya tenían sus bienes declarados, el adelanto es a cinco años con una alícuota anual de 0,45%. De esta manera, la alícuota total sería de 2,25%, en comparación con la alícuota anual de entre 0,50% y 1,50% para quienes no ingresen al régimen. Para quienes ingresaron a través del blanqueo, el adelanto es a cuatro años con una alícuota anual de 0,5% (alícuota total: 2,00%).

- Buena protección jurídica. El ingreso al REIBP incluye una cláusula de estabilidad fiscal hasta 2038, bajo la cual no se podrá agregar nueva carga impositiva hasta 2027, ya que se considera que los impuestos han sido pagados. A partir de 2028 y hasta 2038, la alícuota a pagar por los bienes no podrá superar el 0,25% anual. Esta condición está diseñada para mitigar el temor de que, ante un eventual cambio de régimen político, se modifiquen también las condiciones fiscales del acuerdo.

Carteras blanqueo

Construimos dos carteras para quienes ingresan al blanqueo y están interesados en aprovechar las cuentas CERA. Ambas carteras son fundamentalmente conservadoras, compuestas por una selección de obligaciones negociables de alta calidad y con muy baja exposición al riesgo. Con estas características, las carteras priorizan mantener un bajo nivel de riesgo y una volatilidad reducida.

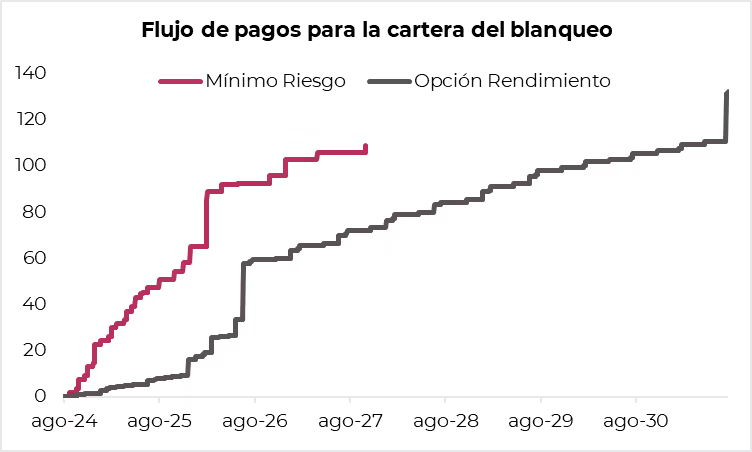

La cartera Mínimo Riesgo pone prioridad absoluta en la minimización de riesgos y la volatilidad para los inversores. La selección se enfoca exclusivamente en emisores de la más alta calidad: Arcor, Panamerican, Pampa Energía e YPF. La ON de YPF cuenta con una protección adicional debido a que está garantizada por las exportaciones de la empresa. Todos los créditos tienen vencimientos cercanos a 2026, con el objetivo de que la cartera se comporte de manera lo más similar posible a mantener liquidez. Por último, se sugiere destinar un 20% de las posiciones al BOPREAL Serie 2, que debido a su rápido flujo de pagos es una de las alternativas más conservadoras del mercado argentino. La Tasa Interna de Retorno promedio de la cartera es de 7,1%, mientras que su vencimiento promedio se ubica en junio de 2026.

Como alternativa moderada, sugerimos la cartera Opción Rendimiento. Este portafolio mantiene un bajo grado de exposición al riesgo mediante una selección de emisores de alta calidad crediticia. La cartera busca ofrecer un rendimiento superior a los dos dígitos. Para lograr esto, se toman posiciones en ONs con vencimiento posterior a 2026. En este mismo sentido, un 20% de la inversión se destina al BOPREAL 2026 del BCRA con el objetivo de mejorar la tasa esperada del portafolio. La Tasa Interna de Retorno promedio de la cartera es de 11,5%, mientras que su vencimiento promedio se ubica en febrero de 2029.

.jpeg)