CURVAS EN PESOS

Crecen las posibilidades de una unificación en el segundo semestre

Desde el salto cambiario del 12 de diciembre, el gobierno ha implementado una política de devaluación controlada al 2,0% mensual, ubicándose por debajo de la tasa de inflación. Como consecuencia de esta estrategia, el tipo de cambio oficial ha experimentado una apreciación del 43% en comparación con el valor posterior al salto inicial. Esto implica que, en la actualidad, el dólar oficial sin impuesto PAIS ha regresado a niveles de octubre de 2023, mientras que con impuesto PAIS se encuentra en niveles de septiembre del mismo año.

La pérdida de competitividad cambiaria ha llevado al Banco Central a desacelerar sus compras diarias en el Mercado Libre de Cambios (MLC). En la primera mitad del año, el promedio diario de compras fue de USD 141 M, mientras que en lo que va de junio la cifra ha caído a USD 10 M. Esta reducción se produce en un contexto de máximas liquidaciones por parte del sector agropecuario, cuyas exportaciones están en línea con los años anteriores. (Desaceleran las compras del BCRA: ¿y el agro?).

Esta situación podría forzar al gobierno a devaluar nuevamente el dólar oficial y, aprovechando la coyuntura, eliminar la brecha con sus pares financieros. Si las compras del BCRA no repuntan rápidamente, el gobierno perdería un pilar fundamental para acumular reservas. El equipo económico ha afirmado en varias ocasiones que, para levantar el cepo, esperaría tener un saldo elevado de reservas. En este sentido, el stock de reservas netas se encuentra en torno a los USD 500 M, un nivel que difícilmente se pueda considerar elevado. Sin embargo, parece que este saldo levemente positivo es el máximo al que el gobierno puede aspirar bajo el esquema cambiario actual. Por lo tanto, a partir de ahora, las condiciones para la unificación solo empeorarán en términos de reservas.

El principal obstáculo para una unificación cambiaria radica en su potencial impacto negativo inicial sobre la situación social del país. La devaluación podría generar un rebrote inflacionario, efectos recesivos en la actividad económica y, en ausencia de reservas, una elevada volatilidad cambiaria.

No obstante, el gobierno tiene motivos para ser moderadamente optimista al respecto de estos riesgos:

- Inflación desacelerada. La sustancial desaceleración de la inflación debería limitar el traslado de una devaluación a los precios. En teoría, a menor tasa de inflación, menor será el impacto del tipo de cambio sobre los precios internos.

- Sin cepo, crecería la inversión. La posible caída en la actividad podría verse atenuada por el aumento de las inversiones derivadas de la eliminación de las restricciones financieras que rigen en el país.

- Emisión de pesos controlada. El gobierno ha realizado una importante labor en la reducción de potenciales focos de emisión monetaria, preparando el terreno para una unificación cambiaria. En particular, ha reducido el stock de pasivos remunerados del BCRA en un 59% en términos reales, gracias a las bajas tasas de interés y a que los bancos desarmaron pases para adquirir Lecaps del Tesoro. No obstante, todavía quedan por eliminar $19 B en pases pasivos y $20 B en puts sobre deuda del Tesoro en manos de bancos. La contracara de este desarme ha sido el crecimiento en la deuda del Tesoro, la cual asciende a $18 B en Lecaps. Recientemente, el Tesoro puso fin al esquema de tasas reales negativas, una condición necesaria para mantener la demanda por Lecaps en un contexto de unificación cambiaria.

Lo cierto es que, más temprano que tarde, el gobierno deberá tomar una decisión para salir de este esquema que ha llegado a su límite natural. La promesa de reducir el impuesto PAIS del 17,5% al 7,5%, abaratando aún más las importaciones, hace aún más urgente esta decisión. Mantener la devaluación mensual del 2,0% sin tomar medidas adicionales no parece una estrategia viable a mediano plazo.

Con el objetivo de mantener la acumulación de reservas, también se podría optar por el camino inverso a la unificación y reforzar las restricciones comerciales al acceso de divisas. Sin embargo, un anuncio en esta dirección sería un gran retroceso en materia de flexibilización económica y atentaría contra el mandato de libre mercado de la nueva administración. Una decisión de esta índole tendría un importante costo en términos de confianza y debilitaría la narrativa de que "esta vez es diferente". Por esta razón, consideramos esta alternativa altamente improbable.

Un gran caudal de capitales extranjeros también permitiría a la Argentina seguir acumulando reservas sin recurrir a un salto cambiario. En este sentido, el gobierno negocia un nuevo acuerdo con el FMI y la aprobación del RIGI ayudaría a incentivar el ingreso de grandes inversiones, particularmente en minería y energía. Sin embargo, luce muy improbable que estas inversiones ocurran antes de una unificación; por el contrario, lo razonable sería que ocurran después (o en simultáneo) del levantamiento del cepo. Según los trascendidos, los fondos frescos de un nuevo acuerdo con el FMI se utilizarían justamente como salvaguarda para que la Argentina libere el tipo de cambio. Por otro lado, una empresa interesada en realizar una gran inversión a largo plazo en Argentina tiene muchos incentivos para esperar una unificación cambiaria, de manera de no convalidar una brecha del 45% y tener un marco regulatorio que le permita girar sus ganancias al exterior.

En conclusión, hay una serie de argumentos muy sólidos en favor de una unificación cambiaria en el segundo semestre del 2024 vía un salto devaluatorio. Bajo este escenario, el dólar oficial ganaría terreno contra la inflación y contra los dólares financieros en lo que queda del año.

Lo notable es que este escenario prácticamente no se refleja en los precios, por lo que sugerimos tomar cobertura a través de distintos instrumentos. Hoy, los contratos futuros señalan una devaluación promedio de 4,4% hasta enero de 2025. Esto significa que, hasta diciembre, hay una probabilidad implícita de 57% para un salto cambiario del 30%; de 33% para un salto cambiario del 50%; y de 23% para un salto cambiario del 70%. A estos precios, la relación riesgo-retorno de comprar contratos con vencimientos de enero en adelante es sumamente atractiva.

En el mundo de los bonos, el TV25 opera a una TIR en dólares de -9,5%, que tiene implícito una devaluación promedio de 4,9% hasta marzo de 2025. Sin embargo, es posible obtener mejores tasas a través de bonos corporativos, cuyas TIRs rondan el -2,9%. Otra alternativa es construir letras sintéticas dollar-linked via la compra de futuros de dólar y de lecaps a plazos idénticos. El sintético con el contrato de enero y la lecap S31E5 cotiza en una TIR -2,7%; en tanto que el sintético con el contrato de febrero y la lecap S28F5 cotiza en TIR -0,7%.

Recomendación: aumentar exposición a instrumentos vinculados al dólar oficial, en particular sugerimos comprar futuros de dólar a finales del 2024/principios del 2025, suscribir a FCIs dollar-linked corporativos (Delta Gestión IX, Compass Renta Fija III y Balanz Capital Renta Fija) y construir letras dollar-linked sintéticas a enero/febrero del 2025 combinando lecaps y futuros de dólar.

CURVAS EN DÓLARES

Soberanos hard-dollar

Hasta principios de la semana pasada, el mercado atravesaba una etapa de marcado pesimismo. Los activos argentinos acumulaban más de un mes a la baja e incluso caían en las ruedas posteriores a que se conocieran noticias positivas. De esta forma, el gobierno se enfrentaba por primera vez a un panorama adverso en el plano financiero y, para recuperar el optimismo del mercado, necesitaba una inyección de buenas noticias.

Este shock finalmente apareció el jueves pasado, cuando el gobierno consiguió no uno, sino cuatro hitos: la aprobación de la Ley de Bases, la renovación del swap con China, el dato de inflación más bajo desde enero de 2022 y la aprobación de la 8ª revisión del FMI.

El aluvión de buenas noticias fue una bocanada de aire fresco para la renta fija argentina, que acumuló una importante suba de 8,7% en la semana. Más allá de esta suba, los créditos del Tesoro argentino todavía están algo por debajo de los máximos alcanzados en abril: las paridades están en 50% y el riesgo país en 1.381 pb, cuando llegaron a estar en 55% y 1.161 pb, respectivamente.

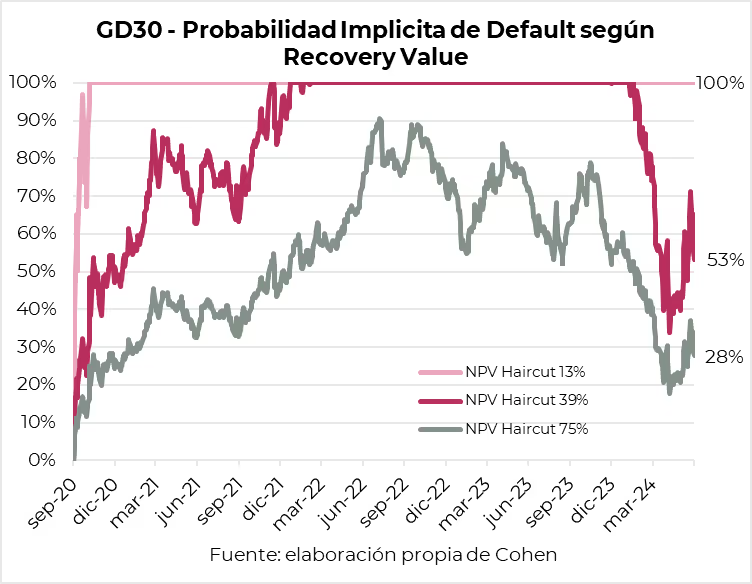

A estos precios, la renta fija argentina sigue otorgando altas probabilidades a un evento de default agresivo. Asumiendo una exit yield de 12,0% en línea con las curvas de comparables emergentes, el precio de USD 58,5 del GD30 (TIR 22%) otorga una probabilidad de 53% a una quita de 39% (en línea con el default promedio histórico). Asimismo, da por descontado un escenario donde al menos ocurre una quita amigable del 13% y, en el otro extremo, otorga una probabilidad de 28% a una quita agresiva del 75% (similar a la de Argentina en 2005).

En vista de la voluntad de pago del gobierno y de los importantes avances en materia de corrección de desequilibrios macroeconómicos, estos precios lucen atractivos. Incluso si el gobierno se viera forzado a realizar un canje de la deuda en dólares, lo más probable es que el mismo ocurra en términos amigables para los tenedores de bonos argentinos.

Recomendación: nuestra sugerencia es una cartera conformada en un 60% por el bono AE38, que quedó barato en el contexto de que las petroleras y generadoras salieron a venderlo tras recibirlo como forma de pago. En tanto que el 40% restante sugerimos repartirlo entre GD35 y GD30.

Provinciales: se publicaron los datos al 4Q23.

El Ministerio de Economía actualizó los datos fiscales de las provincias hasta el cuarto trimestre de 2023. En línea con lo esperado, la salud fiscal de las provincias se deterioró a causa del proceso electoral. Durante 2023, el agregado de provincias registró un superávit primario de 0,4% y un déficit financiero de 1,7%, los peores registros desde 2017. Esto contrasta con los respectivos superávits de 4,0% y 1,9% en 2022. El marcado retroceso se explica por la caída de los ingresos, de 26% en términos reales interanuales, frente a una caída de los gastos de 23% en términos reales interanuales.

De cara a 2024, las arcas subsoberanas deberían debilitarse aún más. Este año contarán con menos ingresos provenientes de Nación, tanto por el recorte en las transferencias discrecionales como por la menor recaudación coparticipable producto de la baja del mínimo no imponible en el impuesto a las ganancias. Asimismo, el aumento del peso de la deuda generado por la devaluación de diciembre agrava la situación.

En vista de estos factores, somos poco constructivos en torno al riesgo subsoberano y preferimos una estrategia conservadora que apunte a aprovechar las tasas históricamente altas a través de créditos con buenos fundamentals.

Recomendación: incorporando nuestro modelo de valuación conformado según la calificación de cada provincia, sugerimos los siguientes créditos: Córdoba a 2029 (TIR 18%) y 2027 (TIR 18%); Chubut 2030 (TIR 14%) y CABA a 2027 (TIR 9%).

Para más detalles sobre la metodología utilizada referirse a la siguiente nota Outlook: Bonos Provinciales 2024

Corporativos

Nos sentimos cómodos en riesgos de tramo corto a 2025/2027, que ofrece tasas por encima de los dos dígitos en cable o en torno al 8% en MEP para un segmento de emisores con buenos fundamentals.

Recomendación: Telecom 2025 (TLC5D) en TIR MEP 7,0%, YPF 2029 (YCA6P) en TIR MEP 8,9%; Mastellone 2026 (MTCGD) en TIR MEP 7,3%, Aeropuertos Argentina al 2031 (ARC1D) en TIR MEP 7,0%. Para inversores más grandes, nos siguen gustando los riesgos TGS 2025 (ticker TSC2O; TIR Cable 9,4%) y Pampa 2027 (ticker MGC1O; TIR Cable 9,4%).