Se terminaron de unificar las cotizaciones del dólar MEP para las mediciones en AL30 y en GD30...

Continuando con lo sucedido el lunes, ayer se terminaron de unificar las cotizaciones del dólar MEP para las mediciones en AL30 y en GD30, con ambas cerrando muy cerca de los $200. Para la medición en AL30, significó una suba del 5,2%, mientras que la del GD30 registró un alza del 1%.

En el dólar CCL se vio algo similar: la medición en AL30 quedó en $205, en tanto que la de GD30 finalizó en $208.

Sigue la estrategia del BCRA de presionar a los activos de cobertura: el lunes devaluó 7 centavos y ayer 2 centavos, reduciendo el ritmo de devaluación a 7% anualizado, muy por debajo del 17% anualizado que marcaba previo a las elecciones. Esto demuestra una clara intención de presionar a un mercado que estaba muy posicionado en activos de cobertura.

Ayer ROFEX mostró una vez más fuertes caídas, esta vez del 1,5% promedio (están -3,8% en comparación con el viernes). Los dollar linked siguieron un camino similar, aunque menos severo, con caídas promedio del 0,5% en el día de ayer.

El BCRA, además, cortó la mala racha en el MULC y adquirió USD 50 M, aunque con un bajo volumen de operatoria en el mercado (USD 396 M), que estuvo un 36% por debajo del lunes, por lo que no sería una jornada representativa.

Tras las caídas de ayer, quedó muy atractivo el sintético entre la LECER de diciembre (X31D1) y ROFEX. Con el dato de inflación de octubre dado (3,5%), y muy pocos días a devengar de la inflación de noviembre, la LECER X31D1 nos asegura una TNA de al menos 41%. Esta se puede calzar con el contrato de ROFEX diciembre (TNA: 36,2%), para así generar un sintético de dollar linked con un rendimiento positivo por sobre la devaluación.

El deterioro de las relaciones entre Europa y Rusia aporta sostén al precio del petróleo...

El deterioro de las relaciones entre Europa y Rusia aporta sostén al precio del petróleo. Luego de que Rusia reúna unas 100.000 tropas en la frontera con Ucrania, despertando nuevamente temores de invasión, Alemania respondió suspendiendo la aprobación de Nord Stream 2, un importante gasoducto ya construido que no se encuentra en funcionamiento por frenos regulatorios.

El anuncio, realizado el lunes, disparó los precios del gas dentro de Europa y, por efecto sustitución en el consumo, también aportó sostén al precio del petróleo.

El mercado de futuros descuenta que el precio del petróleo caerá 5,8% durante el primer trimestre de 2022. Ello presenta la oportunidad de que las energéticas operen alcistas, incluso con un barril de crudo en niveles estables, es decir, si no se observa la baja estimada por los futuros.

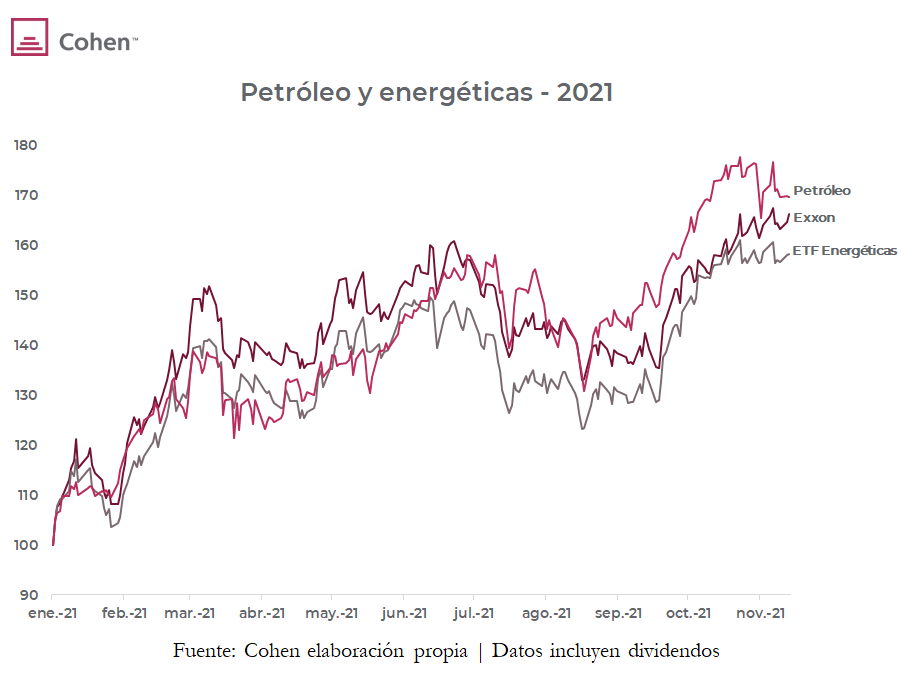

En lo que va del año 2021, apoyado en la recuperación económica y la contención del bombeo por parte de la OPEP, el barril de petróleo acumula un alza del 70%. El ETF del sector energético norteamericano (XLE +58,2%) y Exxon (+66,3%) también registraron subas importantes.

El cofundador de Tesla vendió ayer USD 973 M de acciones de la compañía. De esta manera, acumula ventas por USD 8.770 M, siendo ayer la séptima rueda consecutiva en que se desprende del papel.

Las ventas comenzaron luego de que una votación, realizada por Elon Musk en Twitter, defina su intención de vender 10% de sus tenencias. Considerando que Musk es dueño de prácticamente el 17% de la empresa, las ventas realizadas desde la encuesta lo ubican a mitad de camino de alcanzar su objetivo.

La cotización de Tesla subió 4,1% ayer y se encuentra 14,2% por debajo de sus máximos, coincidentes con la realización de la encuesta.

Los futuros del mercado norteamericano operan neutrales esta mañana...

Los futuros del mercado norteamericano operan neutrales esta mañana, diferenciándose el Nasdaq, que tuvo un leve alza.

La tasa de Treasuries a 10 años se mantiene en 1,63% y el dólar DXY opera en 95,9 puntos, su mayor valor en más de 12 meses.

Las bolsas asiáticas cerraron bajistas, lideradas por una baja de 0,5% en la India. Shanghai se diferenció de la región y cerró con un alza de 0,4%, que se explica en buena medida por la suba de 1,3% en Tencent, la empresa de mayor capitalización de la región. Las bolsas europeas registraban predominancia alcista: el índice Stoxx 600 sube 0,2%.

La fuerte intervención del BCRA para contener al dólar MEP y el CCL no se mantuvo poselecciones...

Como hemos anticipado, la fuerte intervención que el BCRA venía sosteniendo para contener al dólar MEP y el CCL no se mantuvo luego de las elecciones. Esto generó un alza en dichas cotizaciones en el bono AL30, subiendo 2,6% el MEP -a $188,8- y 2,7% el CCL -a $189-.

En el bando opuesto, las variantes “libres”, es decir, las medidas en GD30, vieron correcciones ayer, con el MEP medido en GD30 cayendo 0,5% -a $197,6- y el CCL en GD30 bajando 2,2% -a $208-.

Ayer fue el mejor día de los bonos soberanos en USD desde la reestructuración: el riesgo país cayó 3,7%, hasta los 1.683 puntos. Aun así, todavía se encuentra casi un 10% por encima de lo que se encontraba previo a las PASO. La propuesta del oficialismo de acercar al Congreso un plan para acordar con el FMI ayudó a la renta fija, que venía muy castigada en las últimas semanas.

Los activos de cobertura cambiaria -tanto ROFEX como los bonos dollar linked- venían mostrando volúmenes sustanciales en las últimas semanas. Los FCI dollar linked, con solo medio mes de noviembre transcurrido, ya rompieron holgadamente el récord de octubre, con suscripciones netas por $54.000 M. ROFEX, por su parte, venía de aumentar su interés abierto en +USD 2.600 M en solo dos semanas.

Una fracción del mercado esperaba que ya el día posterior a las elecciones se perciba un ajuste en el ritmo devaluatorio (aunque sea un crawling peg más acelerado). Sin embargo, el BCRA sorprendió con una devaluación de tan solo 4 centavos para el mayorista (el A3500 subió 7,2 centavos ya que es un promedio del día y, al comienzo de la jornada, había subido más).

Este movimiento golpeó bastante las expectativas de un mercado que venía muy comprado y los contratos de ROFEX mostraron fuertes bajas, del 2% promedio (los bonos dollar linked cayeron 1,5%). Si bien la estrategia del BCRA de darle volatilidad al TC para desincentivar cobertura es válida, desconfiamos de que esto se pueda mantener: ayer el BCRA perdió USD 60 M en el MULC y la dinámica de reservas sigue negativa.

Además, es importante ver los volúmenes detrás de las bajas. Por ejemplo, el TV22 operó solamente $121 M (menos del 10% de lo que operó el viernes), en tanto que ROFEX no redujo su interés abierto, señal de que no se cerró cobertura.

La RG N° 911/21 establece que, para contabilizar el límite máximo -que se mantiene en 50 mil nominales semanales-, las ventas de valores negociables de renta fija nominados y pagaderos en dólares y emitidos bajo ley local con liquidación en moneda extranjera, en el segmento PPT, ya no podrán ser compensadas o neteadas con las compras de estos mismos activos con liquidación en moneda extranjera.

En el día de ayer, el índice Merval registró una caída del -2,1% en moneda local, hasta alcanzar los 92.999 puntos. Sin embargo, medido en USD CCL, cerró con una suba del 0,5% y quedó en los USD 441,6. El volumen de renta variable local fue elevado y finalizó en los $2.346 M, lo que significó el 45% de la renta variable total operada (55% operaron los Cedears), un volumen superior a los niveles que se venían manejando.

Luego de un resultado electoral no tan pro mercado como se suponía, el Merval en dólares cayó en la apertura, pero fue mejorando posiciones y logró cerrar con una leve suba.

Vemos como positivo que se muestre mayor unión interna y se apunte a lograr un acuerdo. Sin embargo, queda mucho camino por recorrer, y quedan definiciones por darse en cuestiones como presupuesto 2022, acuerdo con el FMI, tarifas, precios de combustibles y precios hoy congelados, entre otros. Por este motivo, no esperamos que el Merval realice grandes movimientos, pero sí esperamos que siga desenvolviéndose con una dinámica similar a la anterior, hasta que se despeje más el panorama.

Las principales subas en el índice líder fueron las de CVH (3,8%) y CEPU (1,5%). Por el otro lado, las principales bajas fueron las de EDN (5,3%) y TRAN (4,2%). A nivel sectorial, la principal suba fue la del sector de consumo no esencial (0,4%), mientras que la principal baja fue la del sector de la construcción (3,4%).

Loma Negra ganó $1.489 M en el tercer trimestre del 2021, contra una ganancia de $3.422 M en el mismo trimestre del año anterior y una pérdida de -$1.265 en el trimestre previo. Operativamente, la empresa terminó con resultados parecidos a los del año anterior, con mayores ventas pero menores márgenes, por lo que la diferencia se debe fundamentalmente a una diferencia de cambio. Hacia adelante, se prevé menores costos por el cambio de ubicación de la producción, desde Sierras Bayas hacia la nueva planta de L´Amalí, que posee tecnología innovadora. Esto llevaría a la compañía a alcanzar una mayor eficiencia, aunque cabe aclarar que, a los precios actuales, preferimos estar afuera de Loma Negra.

Holcim ganó $1.618 M en el tercer trimestre del 2021, contra una ganancia de $1.782 M en el mismo trimestre del año anterior y una ganancia de $368 en el trimestre previo. La empresa terminó con menores resultados respecto del año anterior, lo que se dio por mayores ventas pero menores márgenes. En el caso de Holcim, la expansión en Malagueño es la que permitirá mejorar la eficiencia en la empresa. También preferimos estar afuera de Holcim a estos precios.

Los futuros del mercado norteamericano operan en terreno negativo esta mañana...

Los futuros del mercado norteamericano operan en terreno negativo esta mañana. Tras el rally que había marcado entre el 4 de octubre y el 8 de noviembre, el S&P 500 viene lateralizando: ayer subió apenas 0,1% y hoy arranca el pre market con una caída de 0,05%. Igual tendencia marcan el Nasdaq y el Dow.

La tasa de Treasuries a 10 años se ubica levemente por debajo de 1,60%. El petróleo sube 0,5% y vuelve a operar por encima de los USD 80, en tanto que el oro sube 0,5% -continuando su tendencia alcista- hasta USD 1.873, y alcanza de esta manera el nivel más alto de los últimos 5 meses.

El dólar continúa con tendencia alcista contra las principales monedas (contra el euro en particular). El índice DXY sube 0,15% en el arranque de la jornada, acumulando un alza de 1,7% desde el 9 de noviembre, y alcanza los 95,5 puntos, el nivel más alto desde julio del año pasado. Detrás de este resultado está la debilidad que viene mostrando el euro (representa más de la mitad del DXY), que cotiza en USD 1,13, dado que el BCE rechaza cualquier intento de endurecimiento de la política monetaria para frenar la inflación.

El BCRA se acerca al límite normativo, mientras el volumen no cede. ¿Ya es tarde para cubrirse?

La búsqueda de cobertura en ROFEX se encendió rápidamente, con el interés abierto aumentando 60% en un mes y las tasas implícitas acercándose al 70%. El BCRA se acerca peligrosamente al límite normativo, mientras el volumen no cede. ¿Ya es tarde para cubrirse?

El cuadro 1 nos muestra que, en los últimos dos meses, el contrato de dólar futuro de enero subió su TNA desde 40,5% a 62,2%, lo que hace creer que el contrato tuvo una suba extraordinaria. Sin embargo, no fue así: en dicho periodo solo subió de precio un 0,3%. La tasa implícita subió porque en estos dos meses el tipo de cambio oficial se devaluó a razón del 1% mensual. Por ello, aconsejamos también mirar precios, no solamente tasas.

El cuadro 2 nos muestra que los contratos que sí tuvieron subas fuertes fueron los de marzo en adelante. Otra forma de analizar ROFEX es a través de las tasas forward de cada mes, es decir, la devaluación directa que cada mes espera.

Bajo esta métrica, consideramos que los contratos de marzo en adelante ya contemplan una devaluación que, a nuestro criterio, es excesiva. Vemos mayor valor en los contratos que van desde noviembre a febrero.

Según la normativa, el BCRA dispone de una capacidad finita de intervención en cada mercado: esta es de USD 5.000 M en ROFEX y de otros USD 4.000 M en MAE. Actualmente, el interés abierto -cantidad de contratos vigentes en el mercado- está en USD 7.827 M (USD 6.002 M en ROFEX y USD 1.825 M en MAE), lo que implica que, siendo el BCRA el principal vendedor, no estaría muy lejos de los mencionados límites.

El último dato oficial de posición vendida del BCRA es de finales de septiembre, momento en el cual era de USD 1.770 M, aunque ahora, según estimaciones, ya superaría los USD 5.000 M.

No se descarta que el límite pueda ser ampliado temporalmente, aunque, viendo lo sucedido el año pasado, cuando el interés abierto llegó a los USD 8.000 M, las implícitas subieron hasta 20 puntos en una semana. En caso de que el volumen actual se mantenga poselecciones, se corre un riesgo considerable de que vuelva a suceder.

El contrato de noviembre muestra una TNA de tan solo 32%, en tanto que el de febrero -por ejemplo- está en 63%, casi el doble. El riesgo que se corre yendo corto es que la curva se empine, es decir, que no se haya devaluado en noviembre y que, al momento de renovar para el siguiente mes, esto sea más caro.

No hay que olvidar que, en cierta medida, ROFEX funciona como un seguro. El vendedor de dólar futuro se expone a un riesgo mucho mayor al del comprador, puesto que una devaluación abrupta nos puede sorprender, pero las chances de una apreciación significativa del peso son muy pequeñas. Entonces, a mayor plazo de cobertura, más “caro” se paga el seguro.

Observando datos desde 2013 a la fecha, vemos lo siguiente:

Sin poder asegurar qué convendrá a futuro, la historia nos muestra que la estrategia de cubrirse a 1 mes, e ir renovando, le suele ganar a una cobertura larga. Las probabilidades de que dicha estrategia sea superadora son mayores en momentos de empinamiento de la curva (como el actual), o en momentos de cepo.

En las últimas semanas se barajó en los medios la posibilidad de un desdoblamiento cambiario, ya sea mediante la obligación de liquidar parte de las operaciones de comercio exterior en el FX financiero u otro mecanismo similar. Este es uno de los principales riesgos de ROFEX, dado que, en este escenario, el dólar A3500 -por el cual ajusta ROFEX- podría desligarse de las variaciones del dólar comercial, perjudicando a los que hayan adquirido cobertura para calzar con operaciones de dicha índole. No es el escenario que vemos con mayor probabilidad, aunque no se puede descartar.

Vemos que un ajuste cambiario es inexorable. La competitividad perdida este año es sustancial y, a menos que el país obtenga un nuevo shock de términos de intercambio positivo, los números difícilmente cierren. Además, el acuerdo con el FMI deberá ser alcanzado y el organismo también demandará un sendero de acumulación de reservas. Concentramos las chances de que el ajuste cambiario se dé en el primer trimestre del año entrante.

Recomendamos estar cubiertos. Dado el análisis presentado, sugerimos concentrar la cobertura en el contrato de noviembre, asignando allí la mayor ponderación. Una proporción adecuada podría ser cubrirse un 70% con ROFEX noviembre y un 30% con ROFEX febrero.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

Tras cincos semanas consecutivas de subas, e incluso marcando nuevos récords, en la última semana los mercados se tomaron una pausa, en un contexto en el que las tasas de interés subieron, presionadas por el alza de la inflación.

En el frente sanitario, los contagios de COVID-19 volvieron a subir, promediando 83.917 casos diarios en los últimos 5 días, 10 mil más que en la semana previa y cada vez más lejos de los 70 mil registrados a fines de octubre. Si bien es una luz amarilla, tanto las hospitalizaciones como los fallecidos continuaron en baja.

En el plano económico, lo más importante pasó por el dato de inflación de octubre, que superó las expectativas. Concretamente, el IPC de EE.UU se aceleró en octubre, al marcar un alza de 0,9%, la inflación más alta desde julio y 0,3 pp por encima de lo que marcaba el consenso, acumulando en los últimos 12 meses un incremento de 6,2%, el más alto desde 1990. Si bien los precios de la energía reflejaron el alza en los precios del petróleo, el IPC core (excluye alimentos y energía) anotó una suba de 0,6% mensual -vs el 0,4% previsto- y de 4,6% i.a. Este resultado, además de presionar al alza las expectativas del mercado, obliga a la FED a corregir su escenario previsto, y podría adoptar un discurso más duro.

La publicación del IPC impactó en las tasas de bonos del tesoro, que interrumpieron la baja que habían mostrado las semanas previas: la de USD10Y cerró la semana en 1,58%, 0,13 pp de aumento semanal y un 0,02% en lo que va del mes. La USD5Y, por su parte, cerró la semana en 1,23% (+0,19 pp), mientras que la USD2Y se ubicó el viernes en 0,52% (+0,105 pp). En este contexto, el dólar continuó fortaleciéndose a nivel global, con el DXY superando los 95, el nivel más alto desde julio del año pasado.

Los subsidios al desempleo volvieron a cerrar una semana bajista, con un valor de 267.000, aunque levemente por encima de las expectativas. Esta desaceleración se condice con la publicación del dato de ofertas de trabajo, que mostró una reducción de 191.000 nuevos puestos respecto al mes previo (10.428 M vs 10.629 M). Estos datos se ajustan también al dato de sentimiento del consumidor, publicado por la Universidad de Michigan, que se ubicó en el valor más bajo del último año (66,8), afectado por el miedo a la presión inflacionaria, y debido que esta, al parecer, llevará largos períodos hasta normalizarse.

Con este marco de fondo, el mercado de renta variable cerró a la baja luego de 5 semanas consecutivas de subas: el S&P cayó 0,4%, mientras que acumula un alza del 1,48% en lo que va del mes y de 24% en el año. Entre los diversos sectores, se destacó el de materiales, con un alza de 2,5%, mientras que el sector de consumo discrecional cerró con la mayor baja (3,7%).

Con respecto al mercado de commodities, todo el sector energético cerró una semana bajista, encabezado por el gas natural, que cerró con una caída de 13,4%, impulsada por un cierre negativo de casi 7% el día viernes. La razón detrás es la aclaración por parte de Rusia de que aumentará la oferta. Cabe destacar que el gas natural acumula una ganancia del 88,62% en lo que va del año. El petróleo tuvo una caída semanal de 0,7%, aunque acumula un 66% de ganancia en 2021. Los metales fueron los que mostraron mejores rendimientos, al generar un alza semanal de 2,6% para el oro y de 4,5% para la plata, que se vieron favorecidos por el dato de inflación.

Por el lado de los mercados emergentes, Brasil operó al alza con el EWZ cerrando 3,1% por encima de la semana anterior, acumulando así un alza de 3,5% en lo que va del mes, pero una caída del 15% en lo que va del año. Esto sucede a pesar de que en octubre la inflación llegó a 1,25% m/m, acumulando un alza de 10,7% en los últimos 12 meses, la más alta desde 2016.

Aunque muchos valores aún se posicionan lejanos al momento prepandemia, se observa una normalización en los estimadores de la economía. Esto lleva a suponer que el crecimiento futuro no será tan rápido como se esperaba inicialmente, considerando también que la presión inflacionaria culminará en un aumento de tasas, que desacelerará el crecimiento.

Para corroborar esto, será importante tener en cuenta el dato de producción industrial de EE.UU, que se publicará esta semana.

En la previa a las elecciones generales, el mercado operó a pura tensión, con las miradas puestas en la estrategia que adoptará el gobierno luego de conocerse los resultados. En este contexto, la demanda de divisas se aceleró, mientras la oferta retrocedió.

Concretamente, el mercado cambiario tuvo la peor performance del año, dado que el BCRA vendió USD 621 M, de los cuales USD 290 M correspondieron al último viernes. La oferta del agro fue de apenas USD 388 M -la peor semana de los últimos dos meses-, en tanto que la demanda neta por el resto de las operaciones superó los USD 1.000 M. Las reservas internacionales cerraron la semana con un stock bruto de USD 42.607 M, USD 183 M menos que la semana previa, dado que el mal resultado del mercado de cambios fue compensado en parte por la revalorización del oro y el ingreso de préstamos de organismos internacionales. Descontando los encajes, swaps con China y otras operaciones de deuda del BCRA con otros bancos centrales, el stock de reservas internacionales netas cayó a USD 5.500 M.

Sumado a esto, el dato de inflación de octubre se ubicó en 3,5% m/m, superando las expectativas del mercado, que esperaba un 3,2%, y la inflación interanual llegó al 52,1%. Bajo este marco, la demanda de cobertura del tipo de cambio se mantuvo firme, con los bonos dollar linked promediando una suba de 0,3% en la semana. En tanto, los bonos ajustables por CER cayeron 0,2% en dicho lapso, aunque tras el dato de inflación mostraron un repunte de 0.6%. A su vez, la cobertura con futuros también tuvo su incremento, y el interés abierto creció de manera vertiginosa, aumentando desde USD 6.200 M a USD 7.800 M (+26%), contemplando tanto ROFEX como MAE.

La brecha entre el CCL medido en GD30 y el dólar oficial llegó al 114,2%. A pesar de que el dólar medido en este bono cerró una semana bajista de 1,5%, hasta posicionarse en $212,78, acumula un alza de 11,3% en el último mes. Pese a cerrar el viernes con una caída de 1,4%, en la semana el Merval acumuló un alza de 2%.

Las elecciones generales cerraron sin grandes cambios respecto a las PASO. Si bien el oficialismo repuntó en la PBA, no le alcanzó para evitar perder por amplio margen en todo el país: cosechó el 32% de los votos, mientras que la principal fuerza opositora obtuvo el 42%.

Con esta performance, la Cámara de Diputados estará equilibrada, sin quórum propio de ninguna de las fuerzas, e incluso ganaron participación otras fuerzas. El mayor cambio se verá en la Cámara de Senadores, donde Juntos ganó 5 bancas, mientras que el oficialismo perdió 7. Así las cosas, el oficialismo pierde el quórum propio y tendrá 34 senadores, igual cantidad que Juntos.

Con el resultado, el presidente anunció que, a principios de diciembre, enviará al Congreso un plan económico plurianual que contemplará los mejores entendimientos que el gobierno haya alcanzado con el staff del FMI. Si bien es una buena noticia, queda mucho camino por recorrer.

En la semana, los contratos de dólar futuro ROFEX operaron con bajas muy atenuadas...

En la semana, los contratos de dólar futuro ROFEX operaron con bajas muy atenuadas a lo largo de toda la curva. Sobresalió el volumen de la operatoria, con un promedio diario de casi 1 millón de contratos operados.

De esta manera, el interés abierto creció de manera vertiginosa, aumentando desde USD 6.200 M a USD 7.800 M (+26%), contemplando tanto ROFEX como MAE. Si bien es muy difícil de estimar, debido al fuerte incremento de volumen, creemos que la posición vendida del Banco Central podría encontrarse cerca del máximo del año pasado (USD 5.800 M), y no muy lejos del límite legal de intervención (USD 5.000 M para ROFEX y USD 4.000 M para MAE). Si bien es factible una ampliación temporal de dicho límite, no se puede descartar que los precios tomen velocidad en las próximas semanas por dicho motivo.

Las tasas implícitas subieron desde el rango del 30%/66%, para el rango de meses de noviembre/junio, al nuevo rango de 38%/66%.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, te mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Los futuros del mercado norteamericano operan levemente al alza esta mañana...

Los futuros del mercado norteamericano operan levemente al alza esta mañana, con el S&P500 subiendo 0,24% y el Dow Jones 0,33%. La tasa de Treasuries a 10 años cede 1,55% y el dólar DXY baja levemente, hasta los 95,06 puntos.

El petróleo cae 1,25%, perforando los USD 80 el barril y operando en USD 79,7, ante las perspectivas de un menor dinamismo de la demanda y mayor oferta de EE.UU, luego de que el Senador Chuch Shchumer reclame que se utilicen las reservas de emergencia y que se detengan las exportaciones. Tras haber subido 5% en la última semana, el oro opera estable y se mantiene en el nivel más alto desde junio.

Buenos datos de China: la producción industrial superó las expectativas y subió 3,5% i.a en octubre, acelerando desde el 3,1% i.a. que había marcado en septiembre. Con este resultado, en lo que va del año la actividad industrial subió 10,9% i.a. Las ventas minoristas también estuvieron por encima de las expectativas, al marcar en octubre un alza de 4,4% i.a., el crecimiento más fuerte de los últimos 3 meses, acumulando en lo que va del año un alza de 14,9%.

Una cartera que replica el S&P 500: ¿por qué es recomendable para este contexto?

Entre los índices a replicar se encuentra el S&P 500, considerado el mejor medidor del mercado, gracias a la diversificación de las empresas que incluye y al tamaño de las mismas. El S&P 500 es el mayor índice de EE.UU, ya que engloba las principales 500 empresas, lo que genera que su capitalización bursátil sea de USD 39.000 M. Gracias a su diversificación, tanto en relación a las compañías que lo componen como a los sectores, es considerado un índice de referencia a nivel global.

En los primeros 10 meses del año, el SPY -ETF que replica el S&P 500- acumula una ganancia 25,35%, en tanto que la volatilidad acumulada hasta octubre fue de 11,3%, lo que lo convierte en una interesante opción para maximizar la relación riesgo/retorno. Si bien en marzo del año pasado, con el inicio de la pandemia, cayó 12,3% -la pero performance en 10 años-, en apenas un mes se recuperó. Desde entonces, viene mostrando una tendencia alcista que se consolidó este año, en la que acumula una ganancia de 25,35%.

La cartera A tiene como objetivo replicar el S&P 500, utilizando los Cedears y las ponderaciones que logren asemejarse en mayor medida a este índice, lo que permite alcanzar una correlación del 99%. Está compuesta por por 17 Cedears, distribuidos de manera uniforme entre 9 sectores, entre los que se destacan el tecnológico (24%), el de comunicaciones (10,2%), la salud (15,3%) y el industrial (8,3%): esto la convierte en la más diversificada de nuestras carteras. En sus papeles se encuentran grandes empresas, como AAPL, GOOGL, JPM, entre otros, las cuales se ponderan a su vez entre tres segmentos:

I. El segmento Growth representa el 40% de la cartera y se compone de empresas en crecimiento, con ganancias en expansión que habitualmente cotizan a múltiplos de valuación más altos que el promedio del mercado.

II. El segmento Stable Business representa el 30%, y se nutre de empresas con márgenes de rentabilidad e ingresos estables, independientes del ciclo económico y que suelen presentar menor volatilidad.

III. El segmento Cyclical, con el 30% restante, está compuesto por empresas cuyas ganancias dependen del ciclo económico, más ligadas a la “vieja economía”. Esto las posiciona como una buena oportunidad para aprovechar el crecimiento intrínseco de estas compañías, al tiempo que se logra disminuir el riesgo sistemático.

La cartera A, en la pospandemia, fue la que mostró un crecimiento constante, a diferencia de las otras carteras de Cedears, las cuales, o se vieron afectadas en mayor profundidad, o mostraron una gran volatilidad hasta alcanzar la recuperación. La cartera A alcanzó su valor mínimo a fines de marzo del año pasado (cayó un 29% en relación a enero de 2020), pero logró un repunte del 27,2% en los 20 días posteriores. En los primeros 10 meses del año, la cartera A acumula una ganancia de 23,57% (2% por debajo del SPY). Este crecimiento se debe en mayor medida a los resultados positivos que presentaron las empresas Growth este año (32%), gracias a empresas como MSFT (52%) o GOOGL (69%).

Sumado al rendimiento, es importante medir la volatilidad que pueda presentar una cartera. Esta medida analiza la dispersión de los retornos de un activo, para así intentar predecir los movimientos que su precio puedan presentar. Cuanto más volátil sea un activo, más riesgoso se lo considera, ya que presenta menor previsibilidad en la variabilidad de su precio. Como se observa en el gráfico, la cartera A presenta una volatilidad del 11,57% hasta octubre, es decir, dentro de las últimas 200 ruedas el precio de la cartera no se desvió de su media en una proporción mayor a ese valor. Esto sirve de comparación con otras carteras, como por ejemplo la de Brasil, que no sólo muestra un rendimiento negativo, sino también una volatilidad durante las últimas 200 ruedas del 30% respecto a su precio promedio.

Más allá de los datos comentados anteriormente, cabe destacar que se espera que el contexto actual favorezca a la cartera A gracias a la normalización que está presentando la economía. Las expectativas del mercado establecen una suba en la confianza del consumidor para el 4Q21 (113 pts vs 109,8 del 3Q21), sumada a la reducción de estímulos que iniciará la FED con el tapering. Esto lleva a un crecimiento esperado por el mercado de 4% para el 4Q21 y del 3,1% para el 1Q22. Bajo este marco, se espera un crecimiento de todos los sectores, especialmente de los cíclicos, los cuales componen un 30% de la cartera A.

Esta coyuntura internacional, sumada a lo destacado anteriormente, nos hace recomendar la cartera A, ya que se destaca por su relación riesgo/retorno por sobre las otras carteras, al presentar una moderada volatilidad en el corto plazo y asegurarse una rentabilidad media entre el corto y el mediano plazo.

Ayer se dio a conocer el dato de inflación minorista de octubre, que fue del 3,5% mensual...

Ayer se dio a conocer el dato de inflación minorista de octubre, que fue del 3,5% mensual (igual al dato de septiembre), superior al 3,2% que estimaba el REM del BCRA. Con este dato, la inflación en lo que va del año acumula un 41,8% y, si miramos los últimos 12 meses, muestra una suba del 52,1%. La inflación núcleo fue del 3,2%, y ya van 13 meses seguidos en los que no puede quebrar el 3% bajo dicha medición.

Los bonos CER venían operando dispares previamente al dato, con el tramo corto y medio al alza y el tramo largo muy golpeado. Tras el dato, el tramo corto y medio reforzaron la suba (aunque muy poco), pero el tramo largo mitigó bastante las pérdidas. Al cierre del día, los más alcistas fueron el TX23, que subió 0,5% y el TX22 que subió 0,4%; el resto no mostró grandes variaciones.

El miércoles había sido el récord de volumen en ROFEX en más de un año, sin embargo, ayer se rompió ese récord, operándose 1.247.000 contratos. De esta manera, el interés abierto entre ROFEX y MAE superó los 7.000.000 de contratos por primera vez en el año, aumentando en casi 500.000 en un solo día (+7%), una tendencia vertiginosa que preocupa.

Los límites normativos de intervención, que hace unas semanas parecían muy lejanos, quedaron cerca. No se descarta que dichos límites normativos puedan ser ampliados temporalmente, aunque la posibilidad de que los precios tomen velocidad en esta instancia no debe ser subestimada.

El miércoles los dollar linked habían corregido en precios. Vimos que dicho movimiento estuvo ligado al fuerte volumen en el MULC (USD 769 M operados el miércoles), por importadores desarmando posiciones en pesos para poder afrontar pagos. Ayer, de la mano de un volumen en el MULC más en línea con el promedio (USD 464 M operados ayer), los dollar linked pudieron recuperar buena parte del terreno perdido, mostrando ganancias promedio del 0,8%.

A los precios actuales, vemos que el T2V2 (fue el que más subió en la última semana) quedó muy caro, por lo que recomendamos venderlo. Dentro del resto de los dollar linked, el T2V1, en caso de poder obtenerse a rendimiento positivo, nos parece atractivo. Entre el TV22 y el TV23, optamos por el primero.

En el día de ayer, el índice Merval registró una suba del +0,9% en moneda local, hasta alcanzar los 95.943 puntos. Medido en USD CCL, cerró con una baja del -0,6% y quedó en los USD 445,8. De esta manera, sigue ubicándose a menos del 1% de su resistencia de USD 448,50, y no termina de definirse. El volumen fue elevado, y finalizó en los $2.500 M. Las principales subas en el índice líder fueron las de PAMP (+4,2%) -después de presentar un gran balance- y BYMA (+3,7%). Por el otro lado, las principales bajas fueron las de TRAN (-4,2%) y TGNO4 (-3,8%). A nivel sectorial, la principal suba fue la del sector de consumo no esencial (+3,1%), mientras que la principal baja fue la del sector energético (-1,3%).

Las acciones reaccionaron más rápido que los bonos al contexto actual, y el T/C implícito es mayor también. Actualmente el Merval superó nuestro teórico en base al riesgo país.

De cara al posicionamiento previo a las elecciones seguimos siendo prudentes en cuanto a la renta variable, prefiriendo posiciones de mediano / largo plazo y siendo selectivos con las empresas de calidad y baja deuda como Mirgor, Ternium Argentina, Vista Oil & Gas, Pampa Energía y Central Puerto.

Mirgor ganó $2.231 M en el tercer trimestre de 2021 que se comparan contra una ganancia de $2.911 M en el mismo trimestre del año anterior. Sin embargo, hubo gastos en el balance que hacen difícil la comparación, como un ajuste impositivo en negocios discontinuados. En el acumulado de 9 meses Mirgor ganó $6.842 M contra un acumulado de $2.674 M del año anterior. Las ventas se incrementaron un 43% en la comparación contra los tres meses anterior.

El segmento de retail -que es el más rentable para la empresa- tuvo un incremento significativo del 305% interanual, mientras que la electrónica de consumo y telefonía -que aún explica la mayor parte de las ganancias- tuvo un incremento del 85% interanual. Seguimos siendo positivos con la empresa.

Ayer se conoció que Brasil aprobó el trigo transgénico (HB4) desarrollado por Bioceres y el Conicet para la producción de harina. La semilla desarrollada por la compañía tiene la particularidad de tener una tolerancia única a la sequía a nivel mundial. De esta manera, se empiezan a abrir las puertas fuera de la Argentina para el desarrollo de su nueva semilla. Bioceres, una empresa con expansión de sus ventas del orden del 25%, empieza a dar vuelta sus resultados negativos y es una empresa interesante para seguir.

Aluar ganó $5.194 M en el primer trimestre del balance con cierre en Junio de 2022 contra una pérdida de $793 M del mismo trimestre del año anterior y una ganancia de $2.318 M del trimestre anterior. Operativamente la empresa terminó con resultados parecidos al trimestre anterior y las principales diferencias se debieron a los costos financieros e impuestos a las ganancias. Preferimos tomar ganancias en dicho papel.

Tras décadas de declive y controversias, dos grandes compañías industriales anunciaron divisiones...

Tras décadas de declive y controversias, dos grandes corporaciones industriales anunciaron divisiones esta semana.

General Electric, que alcanzó la marca de compañía más valiosa del mundo a finales de los 90s, acumula un largo declive, perdiendo más de la mitad de su valor de mercado en los últimos 5 años. Su CEO, Larry Culp, confirmó que la firma se dividirá en 3 unidades, que cotizarán en bolsa de forma separada.

De esta manera, la ex General Electric, valuada actualmente en USD 117.500 M, dará paso a una compañía de salud, otra de aviación y una última ligada a sus actividades en el rubro energético.

Toshiba anunció esta mañana que también se fragmentará en 3 compañías separadas. Las unidades se dividirán en los rubros infraestructura, dispositivos electrónicos y semiconductores. La firma japonesa acumula más de dos décadas sin generar valor para sus accionistas.

Los eventos, que responden a la búsqueda de mayor eficiencia en la asignación de capital, son considerados como íconos del final de la era del conglomerado industrial. Esta tendencia a “revertir la diversificación” tuvo otros momentos destacables durante 2021, como el Spin off que acordó AT&T sobre su unidad de medios, para concentrarse en el negocio central de banca ancha.

Esta semana tuvo lugar la festividad china del “Singles Day”, un importante evento de descuentos al estilo “Black Friday” occidental. Por sus volúmenes y montos, es el mayor evento de ventas del mundo.

El gigante del E-commerce chino, Alibaba, reportó que las ventas a través de su plataforma subieron 8% interanual en los primeros 11 días de noviembre, marcando un nuevo récord de USD 84.540 M.

JD, el principal rival de Alibaba, reportó operaciones por USD 54.600 M a través de sus plataformas, logrando un récord con un alza notablemente mayor, del 28% interanual.

La cotización de JD saltó 8,3% esta mañana en Hong Kong, acumulando un rebote de 35,4% desde finales de agosto y pasando a encontrarse prácticamente neutral en lo que va del año.

Las acciones de Alibaba subieron solo 4% entre el lunes y el martes. Dada su posición dominante y liderazgo en el sector, la compañía sufre con intensidad el mayor escrutinio del gobierno. Alibaba perdió prácticamente un tercio de su valuación de mercado en lo que va del año.

Los futuros del mercado norteamericano auguran una nueva rueda alcista para la jornada de hoy...

Los futuros del mercado norteamericano auguran una nueva rueda alcista para la jornada de hoy, liderada una vez más por el índice Nasdaq.

La tasa de Treasuries a 10 años sube hasta 1,57% y el dólar DXY se mantiene firme en 95,2 puntos, presionando a la baja algunos commodities, como el oro y la plata. El petróleo retrocede hasta USD 80,3 por barril.

Rivian (RIVN), el fabricante de coches eléctricos que tuvo su IPO el miércoles, acumula un alza de 58% en dos días, pasando de valer USD 66.000 M hasta superar ayer los USD 104.500 M.

Las bolsas asiáticas cerraron alcistas, con subas superiores al 1% en Japón e India. La cotización de Evergrande subió 10,3%. En Europa los mercados operan con tendencia levemente bajista: el índice Stoxx 600 cede 0,1%.

Ayer se operó el récord de volumen en ROFEX desde octubre de 2020...

Ayer se operó el récord de volumen en ROFEX desde octubre de 2020 (sin contar los fines de mes, debido a que allí se renuevan los contratos), con un total operado de USD 1.055 M. De esta manera, el interés abierto entre ROFEX y MAE llegó a los USD 6.670 M.

El 63% de lo operado correspondió al contrato de noviembre. Si bien el volumen se suele concentrar en el contrato más cercano, el promedio es de un 40%, por lo que el apetito estuvo especialmente centrado en el mes más corto.

También fue récord histórico el volumen del bono GD30 en pesos por pantalla, evidenciando una fuerte intervención del BCRA en dicha plaza. Gracias a ello, el dólar MEP medido en GD30 pudo quebrar los $200 y finalizar en $198,9, en tanto que el dólar CCL finalizó en $211.

La intervención del BCRA en el MULC volvió a ser negativa, con ventas de dólares por USD 180 M.

Ayer la curva de pesos mostró correcciones de precios para todos los segmentos. Tanto los CER como los dollar linked tuvieron caídas cercanas al 0,5%, aunque también las LEDES y la tasa fija corrigieron a la baja.

En la previa de las PASO, vimos movimientos similares: en ese entonces habían sido fondos del exterior, que habían acortado mucho la duración y también se habían dolarizado.

El periódico de origen británico Finantial Times publicó una editorial muy dura sobre la renegociación de la deuda que atraviesa el país con el FMI, mencionando que las chances de un acuerdo se han reducido significativamente (aunque todavía sería el escenario más probable).

En la nota se menciona que el déficit fiscal es mucho mayor al que un país sin acceso al crédito podría tener; también comenta la deteriorada hoja de balance del Banco Central y la caída sufrida en reservas.

En el día de ayer, el índice Merval registró una suba del +0,8% en moneda local, hasta alcanzar los 95.130 puntos. Medido en USD CCL, se mantuvo prácticamente sin cambios y quedó en los USD 448,3. De esta manera, se ubica a menos del 0,1% de su resistencia de USD 448,50, y no termina de definirse. El volumen fue el más elevado en 15 ruedas y finalizó en los $2.562 M.

Las principales subas en el índice líder fueron las de TXAR (3,5%) y BMA (2,6%). Por el otro lado, las principales bajas fueron las de TGNO4 (3%) y EDN (3%). A nivel sectorial, la principal suba fue la del sector de los bienes intermedios (2,5%), mientras que la principal baja la del sector de los bienes raíces (1,3%).

Pampa Energía ganó USD 131 M en el tercer trimestre de 2021, que se comparan contra una ganancia de USD 77 M en el mismo trimestre del año anterior y de USD 108 M en el trimestre anterior. El EBITDA ajustado fue de USD 262 M, contra USD 241 M del trimestre anterior. La mejora en los resultados se debe a una mayor producción y mejores precios del gas, conjuntamente con mejores resultados financieros y menores cargos por impuesto a las ganancias.

Hacia adelante, la compañía espera pasar de una producción de gas de 8 millones de m3/día a 9,9 millones de m3/día en 2023. Sumado a esto, se confirmó que la Secretaría de Energía adjudicó 3 millones de m3/día a Pampa, en 3,347 USD / MBTU. Con una capitalización de USD 1.056 y un Enterprise Value de USD 1.973 M, nos parecen muy buenos resultados y recomendamos tenerla en cartera.

Telecom registró ganancias en el tercer trimestre del 2021 por $2.852 M, contra una pérdida de $5.122 M en el mismo trimestre del año anterior. La mejora se debió a una ganancia por resultados financieros (por diferencia de cambio en términos reales) y menores impuestos a las ganancias. Sin embargo, la utilidad por explotación terminó con pérdidas de $4.613 M en el tercer trimestre y es cada vez más negativa, por lo que no le vemos atractivo a los valores actuales.

Sus ingresos alcanzaron USD 18.534 M en los últimos tres meses, monto menor al esperado...

El conglomerado de medios y entretenimiento más grande del mundo, valuado en USD 317.000 M, cae 4,5% en el pre market de esta mañana, luego de presentar resultados al tercer trimestre del año.

Sus ingresos alcanzaron los USD 18.534 M en los últimos tres meses, un 26% por encima de igual lapso un año atrás, aunque por debajo de los USD 18.790 M que esperaba el mercado. La ganancia fue de USD 0,37 por acción –comparable contra una pérdida USD 0,20 un año atrás- no obstante, el mercado esperaba USD 0,51 por acción.

Más allá de los ingresos y ganancias del momento, para una compañía valuada en más de 100x sus ganancias lo más importante es el crecimiento de usuarios y las proyecciones sobre el futuro. En este sentido, la compañía anunció que su servicio Disney+ sumó 2,1 M de nuevos suscriptores -llevando al total hasta 118,1 M de usuarios pagos- y que estima sumar menos de 5 M de nuevos usuarios en el último trimestre del año. Los números fueron notablemente inferiores a lo esperado por el mercado, que proyectaba 125,4 M de suscriptores para esta altura del año, lo cual implicaba sumar 9,4 M en el tercer trimestre.

El CEO de la compañía, Bob Chapek, mantuvo la proyección de alcanzar entre 230 M y 260 M de usuarios pagos en Disney+ para el año 2024, reafirmando que el foco de la firma está en la expansión internacional y la generación de contenidos.

La cotización de la compañía, que en 2020 subió 25%, acumula una baja de 8% en lo que va del año, considerando la corrección posterior a la presentación de resultados.

El desarrollador inmobiliario chino volvió a abonar un pago de intereses al último minuto del período de gracia, evitando una vez más el default.

Vencimientos como el reciente (USD 148 M) tendrán al mercado expectante periódicamente, dado que Evergrande cuenta con una amplia gama de títulos de deuda, que suman pasivos por más de USD 300.000 M, de los cuales USD 19.000 M corresponden a bonos colocados en el mercado internacional.

La cotización de la compañía subió 6,7% esta mañana en Hong Kong, acumulando un alza de 10% en las últimas 2 ruedas. Otras firmas de Real Estate –como Gemdale Properties y Jinke Group- registraron alzas similares en los últimos días, apoyadas en la expectativa de un relajamiento sobre las restricciones que había impuesto el gobierno chino sobre el financiamiento al sector.

Los futuros del mercado norteamericano operan alcistas...

Los futuros del mercado norteamericano operan alcistas, cortando con 2 ruedas consecutivas de bajas. El Nasdaq lidera la tendencia.

La tasa de Treasuries a 10 años sube hasta 1,55%, presionada por el dato de inflación de octubre (0,9% mensual y 6,2% interanual) publicado ayer. El dólar DXY se aprecia hasta 95 puntos, su mayor valor desde mediados de 2020.

Las bolsas asiáticas cerraron alcistas, con subas superiores al 1% en China y Hong Kong. La cotización de Evergrande se disparó 6,7% luego de que el desarrollador realice un pago de intereses de último momento, cuyo incumplimiento hubiera disparado un evento de default.

Los mercados europeos operan en línea con la tendencia global: el índice Stoxx 600 sube 0,2%. La tasa de bonos alemanes a 10 años sube levemente, hasta -0,25%. El petróleo sube 0,8%, hasta USD 82 por barril.

3 datos clave para invertir.

Es el rendimiento por sobre la devaluación del bono T2V1, bono dollar linked que vence a fin de mes (30 de noviembre de 2021). Considerando que este bono nos protege de cualquier evento devaluatorio impredecible en las dos semanas poselecciones, vemos muchísimo valor en los valores actuales del activo. Además, en el peor de los casos, si aumenta el ritmo devaluatorio al nivel de la inflación, este bono nos rendiría mejor que cualquier otro de tan corta duración. Vemos muy interesante el riesgo/beneficio del T2V1.

Es el incremento del volumen promedio del bono GD30 en el último mes. Este mayor volumen da la pauta de que el BCRA está vendiendo reservas para contener las cotizaciones del dólar MEP, del CCL de este bono. Somos cautelosos con esta dinámica: creemos que la semana que viene, dada la escasa posición de reservas del BCRA, las intervenciones en la plaza de bonos podrían cortarse. Sin el BCRA del lado vendedor, estas cotizaciones podrían tener una reacción en caso de que las señales que vislumbre el mercado no sean positivas.

Es lo que subió Aluar en lo que va del mes, acumulando una suba del 105,9% en lo que va del año. Si bien la empresa tiene planeado producir al 100% de su capacidad y el precio internacional del aluminio es muy bueno, creemos que a estos valores la empresa ya se encuentra en precio y preferimos tomar ganancias.

Por primera vez desde que superó los $200, el dólar CCL operó a la baja...

Por primera vez desde que superó los $200, el dólar CCL operó a la baja. Ayer bajó $4 y cerró en $212,8, acotando la brecha respecto al dólar oficial de 117% a 112%.

Sin embargo, vislumbrando el volumen, vemos que ayer fue el tercer día del año con mayores operaciones en el GD30 en pesos por pantalla (lo que implica fuertes intervenciones). A esta venta de reservas del BCRA en la plaza de bonos también se sumaron ventas en el MULC ayer por USD 110 M: el “efecto positivo” generado por la normativa que restringió la posición de contado de los bancos ya finalizó, y los 3 días que quedan de la semana previos a las elecciones serán desafiantes.

Para tener en cuenta: dada la escasa posición de reservas del BCRA, dudamos que después de las elecciones se mantengan las intervenciones en la plaza de bonos -o al menos a este ritmo-, por lo que somos cautelosos con la dinámica del CCL una vez que la entidad se corra del lado vendedor.

Ayer ROFEX operó 600.000 contratos, por lo que el interés abierto sigue creciendo a un ritmo vertiginoso. Entre ROFEX y MAE ya se totaliza un interés abierto de USD 6.495 M, USD 2.300 M más que hace tan solo un mes (+ 56%).

Los flujos también buscan a los dollar linked, con los FCI de dicho segmento recibiendo en lo que va del mes suscripciones netas por $15.000 M.

Ayer los bonos de tasa fija larga (TO23 y TO26) mostraron subas promedio del 1%, y acumulan en la última semana ganancias promedio del 5%. Si bien actualmente presentan rendimientos (TIR) en torno al 56%, no recomendamos estar posicionados en estos activos por los riesgos inflacionarios.

En el día de ayer, el índice Merval registró una caída del -1,7% en moneda local hasta alcanzar los 94.381 puntos. Medido en USD CCL, por la baja de tipo de cambio implícito, registró una suba del 0,9%, hasta alcanzar los USD 448,2. De esta manera, quedó a menos del 0,1% de su resistencia de USD 448,50. El volumen fue elevado y finalizó en los $2.161 M.

Esta suba se dio con un mercado internacional fundamentalmente negativo, en donde el índice de países emergentes (EEM) cayó un -0,4%, con China cayendo un -0,8% y Brasil subiendo un +1,6%.

Las principales subas en el índice líder fueron las de CVH (+2,7%) e YPFD (+1,4%). Por el otro lado, las principales bajas fueron las de TXAR (-5,7%), CEPU (-4,3%) y ALUA (-3,5%). A nivel sectorial, la principal suba se dio nuevamente en el sector de telecomunicaciones (+1,5%), mientras que la principal baja fue en el sector de bienes intermedios (-4,2%).

CVH recupera terreno perdido y logra subir un 61,7% desde fines de septiembre, mientras que el Merval tuvo un desempeño del 22% en el mismo período. Esta suba se dio con la acción de su controlada -Telecom- subiendo tan solo un 14,9%, reduciéndose de esta forma el spread que tenían entre ambas. Actualmente, la participación de CVH en Telecom es de $190.0046 M, contra $106.488 M que vale CVH. Esta es una relación más lógica, considerando que aún se espera la resolución de la Corte Suprema de Justicia en relación a la OPA que CVH hizo sobre las acciones de Telecom.

Si bien sigue siendo atractiva la potencial suba de CVH, para arbitrarse mejor de cara a un juicio que pensamos que será favorable a CVH, creemos que los problemas en los resultados de Telecom persistirán, y preferimos no estar posicionados en dicho papel.

YPF presentó ganancias en el 3Q21 de USD 232 M, contra una pérdida de USD 484 M en el mismo trimestre del año anterior y una pérdida de USD 479 M en el trimestre anterior. Las mejoras se debieron a una mayor rentabilidad en el segmento upstream y, fundamentalmente, a que en el trimestre anterior se contabilizó un importante pasivo por el cambio en la alícuota del impuesto a las ganancias.

El EBITDA ajustado fue de USD 1.154 M, contra un EBITDA de USD 392 M en el mismo trimestre del año anterior y un EBITDA de USD 1.084 M en el trimestre anterior. Hoy en día, la empresa cotiza a un EV/EBITDA menor a 2,6 veces y finalizará el año con un múltiplo aún más bajo. A futuro, quedará por ver qué pasará con el precio de las naftas en surtidor, que será el factor más importante a monitorear, pero seguimos prefiriendo Vista Oil & Gas por múltiplos similares y mayor claridad en el negocio.

El S&P 500 subió 50% desde inicios de 2020, pero otros mercados no corrieron la misma suerte...

El índice norteamericano S&P 500 acumula un alza de 50% desde los valores con los que comenzó el 2020, presentando una importante recuperación pospandemia y alcanzando nuevos máximos a comienzos de esta semana. No obstante, otros mercados no corrieron una suerte similar.

Europa también presentó una recuperación relativamente lineal, encontrándose cerca de nuevos máximos al cierre de ayer. Sin embargo, iShares Core MSCI Europe ETF (IEUR) acumula un rendimiento menos impresionante que el del S&P 500, subiendo 24,8% desde inicios de 2020.

Los mercados emergentes, que iniciaron una recuperación acelerada en octubre de 2020 e incluso llegaron a superar al S&P 500 a inicios de 2021, iniciaron una corrección a mediados de febrero, y acumulan un alza de “sólo” 16,4% en el período 2020-2021. iShares MSCI Emerging Markets ETF (EEM) acumula una baja de 11,3% desde sus máximos de febrero/2021, principalmente presionado por la corrección en China (-30%), que ostenta la mayor ponderación dentro del índice emergente.

La región más rezagada es América Latina, cuyas valuaciones aún no se recuperan de la pandemia. iShares Latin America 40 ETF (ILF) acumula una baja de 22% desde inicios de 2020, explicada en buena medida por Brasil, el principal mercado de la región, que cedió 33,7% en igual lapso. México se diferencia de la tendencia bajista: iShares MSCI Mexico ETF (EWW) acumula un rendimiento de 13,3% desde 2020.

Si bien el retiro de estímulos monetarios por parte de la FED supone viento de frente para los países emergentes -que se caracterizan por su mayor vulnerabilidad relativa-, el mal desempeño de sus mercados en los últimos años llevó a que actualmente presenten ratios deprimidos de valuación. El índice de mercados emergentes cotiza a 15,5x sus ganancias cíclicamente ajustadas, con el mercado brasileño presentando los ratios más bajos, solo 9,2x sus ganancias promedio de los últimos 10 años. En contraste, los mercados desarrollados cotizan a un promedio de 29x sus ganancias con ajuste cíclico.

El fabricante de vehículos eléctricos Rivian colocó ayer 153 M de acciones a USD 78, captando un total de USD 11.934 M y rompiendo el récord de la mayor colocación en 2021. Adicionalmente, la colocación fue la sexta más grande en la historia de Estados Unidos.

La compañía, financiada por firmas como Amazon y Ford, preveía inicialmente vender 135 M de acciones a un rango de entre USD 57 y USD 62 por acción, sin embargo, el reciente rally de Tesla y las mejores perspectivas para el sector dentro de Estados Unidos aumentaron el apetito por el papel.

Rivian perdió prácticamente USD 1.000 M en los primeros 6 meses del año, entregando sus primeras 1.200 unidades -principalmente a empleados de la compañía- en los últimos meses. No obstante, la ardua fase inicial de investigación, desarrollo y construcción de instalaciones quedó atrás. Para finales de 2023, Rivian estima que su producción habrá alcanzando 150.000 unidades al año. La firma quedó valuada en USD 76.400 M.