Noticias locales: el país hoy.

La recaudación aceleró la caída en términos reales hasta el 11% en febrero (vs -6% previo) y acumula un 8% de baja en lo que va de 2024. Los únicos impuestos que crecieron fueron los relacionados con el comercio exterior (+34% i.a.) e impuesto PAIS (+303% i.a.), aportando entre ambos casi 10 puntos de incidencia positiva. No obstante, el mes previo estos habían aportado unos 16 puntos, explicándose la baja por la fuerte desaceleración en los de comercio exterior (principalmente en derechos de exportación). En tanto, de otro modo, se explicitaron fuertes caídas en el impuesto a las Ganancias (-39% i.a.), los relacionados con el empleo (-23% i.a.), actividad (-11% i.a.) y bienes personales (-66% i.a.), acumulando entre ellos unos 20 puntos de incidencia negativa (Ganancias por sí solo casi 9 puntos).

Se operaron por primera vez los strips del BOPREAL contra dólar Cable en BYMA. El strip A a abril de 2025 cerró en USD 83,6 (TIR 24%) y contrasta contra la Serie 2 a junio de 2025 que opera en USD 86,2 (TIR 19%) y con el bono dollar-linked TV25 a marzo de 2025 que ofrece una TIR A3500 + 1%. En tanto que el strip B a abril 2026 se comerció en USD 69,9 (TIR 26%) y paga la misma tasa que el strip C a abril 2027 que cerró en USD 60,0 (TIR 26%). Finalmente, el strip D a octubre de 2027 se negoció en USD 57,3 (TIR 26%) y compara contra el AL29 en USD 49 (TIR 31%).

En el mercado cambiario, el BCRA registró compras netas por USD 303 M, la compra más grande del año y la tercera más grande de la gestión Milei. Así, en lo que va de marzo, la autoridad monetaria suma compras por USD 371 M. Por otro lado, el stock de reservas internacionales aumentó en USD 311 M hasta los USD 27.639 M.

El dólar oficial aumentó diariamente un 0,2% hasta $844,3. Esto significa un ritmo de devaluación mensualizado del 1,8%, que no registra cambios significativos contra el del viernes. En los últimos cinco días hábiles, la devaluación corrió a una TEM de 1,8%, mismo número que en lo que va de marzo.

Los dólares financieros operaron a la baja y siguen alcanzando nuevos mínimos. El MEP con AL30 cayó un 2,3% hasta alcanzar los $1.030, mientras que el CCL disminuyó un 1,7% hasta $1.062. De esta manera, sus brechas se sitúan en el 22% y el 26%, respectivamente.

Sin anuncios cambiarios en el discurso de Milei, los contratos de futuro de dólar corrigieron la suba desmedida del viernes y cayeron un 3,6%. Mientras que las mayores caídas se registraron en los contratos de marzo (-6%), abril (-5,4%) y noviembre (-4,1%). De este modo, la devaluación implícita se ubica en el 3% hasta marzo, en el 39% hasta julio y en el 87% hasta diciembre.

Las curvas soberanas en pesos tuvieron una jornada mayormente negativa. Los bonos CER cedieron un 0,1%, mientras que las Lecer ganaron un 0,6%. En la curva de tasa fija, el TO26 cerró alcista con un 3,8%. Por su parte, los duales registraron una pérdida de 2,1% y los DLK marcaron una caída de 2,5%.

Los bonos soberanos en hard-dollar ganaron un 2,2% impulsados por el discurso dialoguista que dio el presidente Milei ante el Congreso. Así, acumulan una ganancia del 3,6% en lo que va del mes y del 20,3% en lo que va del año. De esta manera, las paridades promedian el 44,1% y el riesgo país disminuyó 52 puntos base hasta los 1.583 puntos base.

El índice S&P Merval perdió un 0,7% en pesos, situándose en 1.047.614 puntos, y un 0,5% en dólares, hasta los USD 982. Las acciones del panel líder tuvieron comportamientos mixtos, con BYMA (4,7%) y TGN (+3,5%) en terreno positivo, mientras que Aluar (-4,3%) y Pampa Energía (-4,1%) fueron los más perjudicados. Por su parte, las acciones argentinas en Wall Street subieron de la mano de YPF (+5%), BBVA y Loma Negra (+4%). Por el contrario, Mercado Libre cedió un (-3,1%).

Noticias globales: el mundo hoy.

El oro alcanzó un máximo histórico de USD 2.115 por onza, tras un aumento del 1,6%, con los inversores a la espera de que la Fed comience a recortar las tasas de interés en la segunda mitad del año. Siguiendo con los commodities, pero en sentido contrario, el WTI cayó un 1,5% hasta los USD 78,7 por barril.

Las acciones estadounidenses oscilaron en la jornada del lunes mientras los inversores se preparan para una semana en la que el testimonio del presidente de la Fed y el informe mensual de empleo podrían poner a prueba las ganancias de los títulos. El S&P 500 avanzó un 0,2% y alcanzó un récord de 5.147 puntos, mientras que el Nasdaq y el Dow Jones cerraron cerca de la línea plana.

En noticias corporativas, Nvidia subió un 6% después de que su capitalización de mercado superara los USD 2 B por primera vez. Coinbase y MicroStrategy subieron un 13,9% y un 22,7%, respectivamente, beneficiándose luego de que el Bitcoin subiera por encima de los USD 67.000. Por otro lado, Apple perdió un 2,4% después de que la Comisión Europea impusiera una fuerte multa de más de 1.800 millones de euros por sus prácticas desleales en la tienda de aplicaciones con los transmisores de música.

Por su parte, los rendimientos de los bonos del Tesoro tuvieron una jornada al alza a la espera de los acontecimientos de esta semana, con una suba de 8 pb para la UST2Y hasta el 4,61% y la UST10Y avanzó 4 pb hasta el 4,22%. En consecuencia, los índices de renta fija cedieron un 0,1% promedio.

Finalmente, el PMI de servicios generales de Caixin China bajó a 52,5 en febrero (desde 52,7 en enero), decimocuarto mes consecutivo de expansión en la actividad de servicios, pero el ritmo más lento desde noviembre pasado en medio de un aumento moderado en los nuevos trabajos en general.

House View local: febrero 2024.

A dos meses de iniciada la gestión, el gobierno de Milei ya tiene los primeros resultados económicos. El salto cambiario, combinado con control de cambios, nuevo esquema para el pago de importaciones nuevas y el BOPREAL para la deuda comercial acumulada en 2023, le permitió al BCRA revertir el saldo de operaciones en el mercado cambiario y recuperar buena parte de las reservas internacionales. Del lado fiscal, en enero logró superávit financiero apoyado en un fuerte ajuste del gasto primario. A esto se sumó las colocaciones netas de deuda en moneda local que permitió al Tesoro recomprarle deuda al BCRA y actuar como contractivo de la base monetaria. Pero las consecuencias negativas no tardaron en llegar: la inflación se aceleró y la actividad económica profundizó la caída, dejando un panorama social más debilitado aún. Esto aumenta la conflictividad política y social, lo cual nos obliga a poner sobre la mesa el riesgo de sustentabilidad del ajuste y clima social. Pese a la volatilidad e incertidumbre, el mercado festejó la nueva impronta de la política económica y le da un voto de confianza que se refleja en una fuerte suba de bonos soberanos, caída de la brecha cambiaria y mejora en las acciones, mientras que reduce la expectativa de devaluación. Prevemos que continuará la recuperación de las reservas, con el tipo de cambio oficial acelerando levemente el ritmo de devaluación, con brecha cambiaria cediendo, aunque y con la inflación alta pero bajando en el margen. Con este marco de fondo, recomendamos cautela con los bonos soberanos, priorizando el GD30 y GD38, mientras que en la curva de pesos para el corto plazo preferimos los bonos ajustables por tipo de cambio y para el mediano plazo los ajustables por inflación.

Políticamente incorrecto. El plan de gobierno de Milei parte de una fragilidad política importante, con muy poco apoyo legislativo –apenas 37 diputados y 7 senadores– y sin ningún gobernador de su partido. Si bien en un principio buscó aliados en los halcones de JxC, el estilo confrontativo del presidente no ayuda y, por el contrario, dificulta que gane apoyo político para su plan económico. El fracaso de la Ley Ómnibus fue una prueba de ello y obligó al Ejecutivo a retirar todo el proyecto, dejando en un vacío el plan de reformas propuesto. Tampoco es buena la relación del presidente con los gobernadores, con quienes tiene un conflicto generalizado debido al recorte de transferencias –automáticas y no automáticas–, tal es el caso del reciente conflicto con el gobernador de Chubut. Esto genera incertidumbre hacia el futuro cuando haya que seguir tratando estas mismas cuestiones, pero también cosas nuevas que sean muy importantes para la estabilidad del plan económico. El uso de la consulta popular ampliaría la disputa con la oposición (y cercanos, que ahora podrían pasar a ser opositores), siendo un recurso muy riesgoso. Si bien el presidente se ampara en que tiene la opinión pública a su favor, para darle sustentabilidad a las reformas, el gobierno deberá reforzar el espíritu de negociación para alcanzar consensos.

Ajuste del gasto. La política fiscal empezó con el pie derecho. En enero, el Sector Público Nacional logró un superávit primario de 0,3% PBI, siendo el mejor comienzo de año desde 2008 que incluso alcanzó para pagar los intereses y lograr superávit financiero de 0,1% de PBI –el primero desde agosto de 2012–. Los ingresos crecieron 1% i.a. real, ya que los impuestos no coparticipables mostraron los mayores incrementos: retenciones 90% i.a. (salto del tipo de cambio e ingreso por exportaciones realizadas a fines de diciembre) e impuesto PAIS 270% i.a. (devaluación, ampliación de base imponible y suba de alícuotas), mientras que el resto de los ingresos tuvo una caída de 20% i.a. real, entre los que se destacó la menor recaudación por impuesto a las ganancias. El gasto primario se redujo en términos reales 39% i.a., al caer todas las partidas: jubilaciones 30% i.a., obra pública 86% i.a., subsidios 64% i.a., salarios 27% i.a., planes sociales 40% i.a. y transferencias a provincias 72% i.a. Lo interesante es analizar cuán sostenible es este freno a las erogaciones estatales, ya sea por el derrumbe de los ingresos de los hogares (jubilaciones y pensiones, planes sociales, empleo público), como así también por la acumulación de deuda flotante (si no hay aumento de tarifas, los subsidios hay que pagarlos). En este contexto, el gobierno debe calibrar el ajuste fiscal de modo de atenuar el shock social y financiero: la reversión del impuesto a las ganancias podría dar aire en este sentido.

Superávit y deuda comercial. El ajuste de precios relativos y la disipación del efecto sequía que pesó sobre las exportaciones agrícolas durante 2023 permitieron un repunte de las exportaciones y una caída de las importaciones que devolvieron el superávit de la balanza comercial de bienes. Concretamente, en enero el saldo comercial marcó un excedente de USD 797 M, lo que implica una notable mejora respecto al mismo mes del año pasado cuando había registrado un déficit de USD 443 M. Las exportaciones subieron 10% i.a. hasta USD 5.398 M, explicado principalmente por el aumento de 54,8% i.a. en productos primarios, mientras que las manufacturas agropecuarias crecieron 3,4% i.a. y las exportaciones de combustibles un 10% i.a., aunque las manufacturas industriales registraron una merma del 15,6% i.a. Por su parte, las importaciones cayeron 14% i.a., totalizando USD 4.601 M. Dado que el esquema de pagos de importaciones es en cuatro cuotas mensuales, los pagos por importaciones en enero fueron de apenas USD 1.068 M, por lo que el superávit comercial liquidado del mes llegó a USD 3.800 M. Así las cosas, entre diciembre y enero, las importaciones devengadas fueron de USD 8.400 M, mientras que los pagos fueron de apenas USD 1.800 M, lo que implica un aumento de la deuda comercial por USD 6.600 M, lo que le pone un llamado de atención a la evolución del mercado de cambios para la segunda mitad del año.

Series 1 y 2 del BOPREAL completas. Los bonos del BCRA ofrecidos para importadores con deuda comercial acumulada en 2023 se consolidaron durante febrero. A principios de mes, se colocaron los USD 5.000 M objetivo de la Serie 1 (BP27C) – un bono con vencimiento a 2027 que paga un cupón de 5,0% en dólares y que a partir de marzo se separará en cuatro strips diferentes (A, B, C y D), tres de los cuales pueden cobrarse anticipadamente a valor técnico en pesos. Ya más cerca del final de febrero, se colocaron exitosamente los USD 2.000 M de la Serie 2 con vencimiento en junio 2025 –no paga cupón y amortiza en doce cuotas mensuales idénticas a partir de julio de este año–. Esto fue clave para contener la oferta de pesos y contener la demanda de dólares para el pago de deuda comercial. El BP27C logró consolidar un sólido mercado secundario, donde se operan en promedio USD 15 M diarios. En tanto, el volumen del BPJ5C llegó a alcanzar los USD 10 M diarios a la espera de que se liquiden las licitaciones más grandes. El precio del bono al 2027 se estaciona actualmente en USD 64, luego de alcanzar un máximo de USD 69 a fines de enero, y el del bono a 2025 opera en USD 86, aunque esperamos que caiga a medida que aparezca flujo vendedor. Así, el BCRA dará paso a las licitaciones de la Serie 3 con vencimiento en mayo de 2026, que luce mucho menos prometedor que sus dos antecesoras.

Recuperando reservas internacionales. Sostenido en el elevado superávit comercial caja y el éxito de las primeras dos series de BOPREAL, las reservas internacionales mostraron una notable recuperación, aunque el stock neto aún sigue siendo negativo. Concretamente, desde el 10 de diciembre pasado al 26 de febrero, el BCRA acumuló compras netas por casi USD 8.500 M. Con esto, el stock de reservas internacionales subió hasta USD 27.500 M y el stock neto de reservas quedó en USD 4.600 M negativos.

Inflación alta, pero bajando en el margen. El IPC de enero marcó un alza de 20,6% m/m, disminuyendo respecto a la medición previa (25,5%) y por debajo de las expectativas del REM (21,9%). Así, alcanzó una variación del 254% i.a. (vs. 211,4% previo). La moderación del IPC Core fue aún más notable, bajando a 20,2% m/m (vs. 28,3% previo), junto con los alimentos y bebidas que aminoraron su crecimiento a 20,4% m/m vs. 29,7% previo. Aunque los servicios aumentaron su ritmo respecto al mes anterior (18,8% vs. 14,1%) y los bienes redujeron su velocidad de incremento (21,1% vs. 29,5%), se amplió la diferencia en el acumulado de los últimos doce meses entre ambos (278% bienes vs. 193% servicios). En un contexto de reajuste de precios relativos, esta brecha debería comenzar a converger, añadiendo inercia a los precios en los meses siguientes. De hecho, se estima que la incidencia de los servicios regulados entre febrero y abril podría ser de 4 puntos por mes, elevando el piso de las mediciones. En este marco, para febrero anticipamos una inflación minorista en torno al 15% m/m, pero con escaso margen para ralentizar durante los meses de marzo y abril debido a los aumentos tarifarios.

Atrasando el tipo de cambio. Con el objetivo de anclar expectativas, el gobierno insiste en mantener el ritmo de devaluación del tipo de cambio oficial del 2% mensual, a pesar de la notable disminución de la competitividad frente a la dinámica inflacionaria. Específicamente, el Tipo de Cambio Real Multilateral (TCRM), aunque se sitúa un 50% por encima del valor anterior al ajuste cambiario de diciembre, ya experimentó una pérdida del 30% desde esa corrección. Se encuentra casi un 2% por debajo de la corrección de agosto (dólar a 350) y más de un 10% inferior al último trimestre de 2019. De continuar con la actual tasa de devaluación, hacia fines de abril, la competitividad con respecto al ajuste de diciembre habría mermado casi en un 55%, quedando aproximadamente un 8% por debajo del valor previo al ajuste de agosto de 2023. Por tanto, mantener la devaluación actual con el propósito de impulsar una reducción significativa en la inflación podría aumentar considerablemente las expectativas de una devaluación hacia el segundo trimestre del año, posiblemente generando un efecto opuesto al inicialmente deseado. En este contexto, se anticipa que durante marzo podría iniciar un período gradual de incremento en la tasa diaria de devaluación (algo que el ministro Caputo no descartó en una reciente entrevista), con el fin de estabilizar el TCRM lo antes posible y disipar las expectativas de un nuevo ajuste cambiario.

Ajuste monetario. Gracias al superávit fiscal de enero, a las colocaciones netas de deuda del Tesoro y a la emisión de BOPREAL, el BCRA ha logrado mitigar el incremento de la base monetaria derivado tanto de la constante compra de divisas como del pago de intereses por los pasivos monetarios, lo que conlleva a una sensible reducción de la base monetaria en términos reales. En lo que va del año, hasta el 23 de febrero, la base monetaria se incrementó en $0,7 billones (un 8%) frente a una inflación aproximada del 38%. Los factores que contribuyeron a la expansión incluyen la compra de divisas en el mercado cambiario por $4,5 billones, el pago de intereses por pasivos monetarios por $4,3 billones y otras operaciones que incluyen la ejecución de Puts de los bancos por $4,1 billones. Estos fueron compensados por operaciones con el sector público por $5,5 billones —el Tesoro utilizó el excedente de las colocaciones netas de deuda en pesos para recomprar deuda con el BCRA—, la colocación de BOPREAL neta de lediv por $4,1 billones y la colocación neta de pases pasivos por $2,5 billones.

El ajuste y el límite social. El derrumbe de la actividad económica es evidente, motorizado por una sensible contracción de los salarios reales (que caerían casi un 20% en términos reales entre diciembre y marzo) y el ajuste del gasto público, con impactos negativos en el empleo e ingresos de los hogares. El PBI de diciembre experimentó una acelerada disminución, alcanzando el 3,1% mensual (la mayor desde diciembre de 2008), culminando con una caída trimestral del 1,9%, que se intensificaría a más del 6% trimestral en el primer trimestre de 2024. En este contexto, los indicadores adelantados de enero muestran evidentes señales de contracción económica: en la recaudación, el IVA DGI registró un -17,8% y los Débitos y Créditos un -18,8%, la contracción más notoria desde octubre de 2002; la producción de autos disminuyó un 17% interanual, la baja más significativa desde enero de 2022, y los patentamientos de vehículos 0km un -33% interanual, la merma más acentuada desde la pandemia; el consumo de cemento se redujo un 20% interanual y el índice Construya un -28% interanual; en cuanto a los indicadores de consumo masivo, las ventas minoristas CAME cayeron un -28,5% interanual y Scentia un -8%. Como consecuencia, se observa un incremento alarmante en la tasa de pobreza, con algunas estimaciones que ya muestran cifras cercanas al 60%.

Rally en los hard-dollar. Impulsados por los avances hacia el equilibrio macroeconómico, los bonos en dólares del Tesoro experimentaron un incremento del 7% en lo que va de febrero y acumulan un alza del 12% en lo que va del año, superando ampliamente a sus pares emergentes, que registraron un ascenso del 2,5% en el mes y del 3,9% en el año. Las mayores subas se observaron en el tramo corto de la curva: el GD29 experimentó un incremento del 14%; el AL30 y AL29, un 10%; y el GD30, un 11%. El rally fue particularmente intenso en los bonos regidos por ley argentina, que ascendieron un 8% en febrero, frente al 7% de aquellos bajo ley de Nueva York. Con esto, las paridades promedian el 41%, alcanzando el nivel más alto desde la reestructuración, aunque todavía por debajo del 48% inicial. Con este desempeño, el riesgo país se redujo un 10% en febrero, ubicándose en 1750 puntos básicos, el valor más bajo desde febrero de 2022. De esta manera, se debilita el escenario de reestructuración y todos los indicadores sugieren un proceso de normalización en la curva de rendimientos. Los precios actuales del GD30 implican una probabilidad implícita del 41% para una reestructuración con una quita del 50% y del 84% para una con quita del 25%; cifras que contrastan marcadamente con las probabilidades del 80% y 100%, respectivamente, previas al balotaje de noviembre. Las expectativas mejoradas también se reflejan en el empinamiento de la curva de rendimientos, que aún se encuentra en terreno negativo. El spread entre el GD35 y el GD30 volvió a su promedio histórico de -825 pb, en comparación con el promedio de -1310 pb en 2023 y un pico de -2533 pb. En consonancia, la prima por la legislación aplicable que ofrecen los bonos globales se redujo: el diferencial de precios entre los bonos bajo ley de Nueva York y aquellos bajo ley argentina se sitúa en 3,9%, frente al 12,6% promedio en 2023. Asimismo, disminuyó la demanda por la estructura legal más sólida que ofrecen el GD38 y el GD41: el diferencial de precios por identure se contrajo al 6,4%, comparado con el 13,3% en 2023.

Los subsoberanos sufren el deterioro fiscal. Febrero ha sido un mes desfavorable para los créditos subsoberanos, que hasta ahora registraron una ganancia promedio de solo 0,3% en el mes y 0,2% en el año. Excluyendo a la Provincia de Buenos Aires, los bonos provinciales experimentaron una pérdida de 0,9% en el mes y 2,0% en el año, quedando así muy rezagados respecto a los bonos del Tesoro Nacional. Las principales alzas se observaron en el bono de la Provincia de Buenos Aires con vencimiento en 2037 (+3,4%), seguido por el bono de Chubut a 2030 (+0,4%) y el bono de Chaco a 2028 (+0,4%). Por otro lado, las caídas más significativas se dieron en el bono de Córdoba al 2029 (-2,8%), Salta al 2027 (-2,1%) y Neuquén no garantizado al 2030 (-2,0%). El mal desempeño de los bonos provinciales era previsible en un contexto de expectativas poco alentadoras para 2024. Los datos indican una continuación en el deterioro fiscal que las finanzas provinciales experimentaron durante 2023. A junio de 2023, el conjunto de las provincias registró un superávit financiero de 0,3% sobre los ingresos totales del primer semestre de 2023, en contraste con el superávit de 3,9% del primer semestre de 2022. Este retroceso se debe a una caída de los ingresos del 2,2% i.a. en términos reales y un incremento de los gastos del 4,9% i.a. Se estima que esta tendencia se haya acentuado en el segundo semestre debido a la aceleración del gasto en el contexto electoral. Este año, las provincias enfrentarán el desafío de manejar menores ingresos procedentes de la Nación, tanto por el recorte en las transferencias discrecionales como por la reducción de la recaudación coparticipable, resultado de la disminución del mínimo no imponible en el impuesto a las ganancias. Además, la situación se ve agravada por el aumento en la carga de la deuda generado por la devaluación de diciembre.

Los corporativos siguen estancados. En febrero, los bonos corporativos registraron una ganancia del 0,2%, acumulando así un retorno del 0,9% en el año. Este rendimiento se sustentó principalmente en los altos cupones, ya que, excluyéndolos, la curva de YPF evidenció una disminución del 0,4% en el mes y la de Pampa, una caída del 0,6%. De esta manera, la curva corporativa se destaca por su estabilidad frente al contexto actual, lo que representa una ventaja durante períodos de alta volatilidad financiera, pero se convierte en una desventaja durante etapas de bonanza financiera, como la experimentada en los últimos meses.

Deuda en pesos queda rezagada contra la inflación. En lo que va del año, ninguna de las curvas en pesos logró igualar o superar la inflación. Sin embargo, febrero resultó ser un mes excepcionalmente bueno para los bonos CER, que registraron un aumento del 14,0% en lo que va del mes y del 11,7% en lo que va del año. El impulso de los bonos ajustables por inflación provino especialmente del tramo largo, con el TX28 y el DICP experimentando incrementos del 32,6% y del 28,4%, respectivamente. A pesar de estos avances, la curva CER permanece en un territorio real ampliamente negativo: las tasas para el primer semestre de 2024 se cotizan a CER -70%, para el segundo semestre a CER -42% y para 2025 a CER -20%. Para hallar una tasa menos negativa, es necesario mirar hacia el bono cupón cero a 2026 (TZX26), que se cotiza a CER -5%. Por otro lado, los instrumentos vinculados a la devaluación no tuvieron un buen desempeño en febrero. Los bonos dollar-linked y los duales registraron caídas del 2,1% y del 5,3%, respectivamente, en lo que va del mes, aunque en el acumulado anual muestran ganancias del 12,7% y del 9,2%, respectivamente. La merma en los dollar-linked y duales se debió a una combinación de menores expectativas de devaluación y al desarme de posiciones por parte de los importadores para participar en las licitaciones del BOPREAL, reflejado en los rescates netos por $44,7 MM en fondos comunes de inversión dollar-linked durante febrero. Finalmente, el TO26 tuvo un desempeño moderado, con un aumento del 3,4% en lo que va de febrero y una ganancia del 27,2% en lo que va del año.

El Merval perdió impulso. Tras el balotaje de noviembre de 2023, la confianza de los inversores en las políticas promercado impulsó al mercado accionario argentino, que experimentó un crecimiento en volumen y rendimientos positivos, a pesar de la ausencia de cambios concretos en el panorama económico. De esta forma, el Merval disfrutó de un inicio de año auspicioso, marcando un aumento del 35% en pesos y del 3,4% en dólares durante el mes de enero. Sin embargo, la incertidumbre política generó un retroceso en lo que va de febrero, con caídas del 18% en pesos y del 5% en dólares, respectivamente. Así, el índice, que había superado la barrera de los USD 1.000, ajustó su valor a mediados de mes, tocando un mínimo de USD 880, para luego experimentar una recuperación hasta alcanzar los USD 945 actuales. Entre las empresas que lograron destacarse con crecimientos en términos reales se encuentran Comercial Del Plata, con un alza del 61%, Banco Galicia, que subió un 38%, y Banco Macro, con un incremento del 32%.

Perspectivas

*Los datos utilizados en el presente informe tienen fecha de cierre 23 de febrero de 2024.

El viernes a última hora los contratos futuros de ROFEX despertaron de su letargo y subieron un 3,0%

El viernes a última hora los contratos futuros de ROFEX despertaron de su letargo y subieron un 3,0% diario, por lo que acumularon un alza semanal de 2,3%. El fuerte aumento parece haber sido alimentado por los rumores de que Milei iba a hacer anuncios cambiarios en su discurso frente al Congreso, por lo que hoy lunes 4 de marzo deberían marcar importantes correcciones. Las principales subas semanales estuvieron en los contratos cortos, especialmente en el de marzo (5,3%), pero también en abril (4,5%) y mayo (3,1%).

El contrato de marzo cotiza en $929 y marca una devaluación directa de 10,2% (10,6% mensualizado). Para los meses siguientes, los precios reflejan que el crawling peg se elevaría a niveles en torno al 6,5%: 6,0% en abril ($985), 5,6% en mayo ($1.040) y 7,7% en junio ($1.120). Finalmente, los precios señalan una devaluación de 6,5% promedio en el segundo semestre de 2024.

La curva de tasas (TNA) tuvo una importante ampliación y muestra una pendiente positiva que se aplanó por el encarecimiento de los contratos cortos. Marzo rinde TNA 125%, abril TNA 103% y junio TNA 94%. A partir de ahí, los rendimientos aumentan progresivamente hasta alcanzar un máximo de TNA 113% en diciembre.

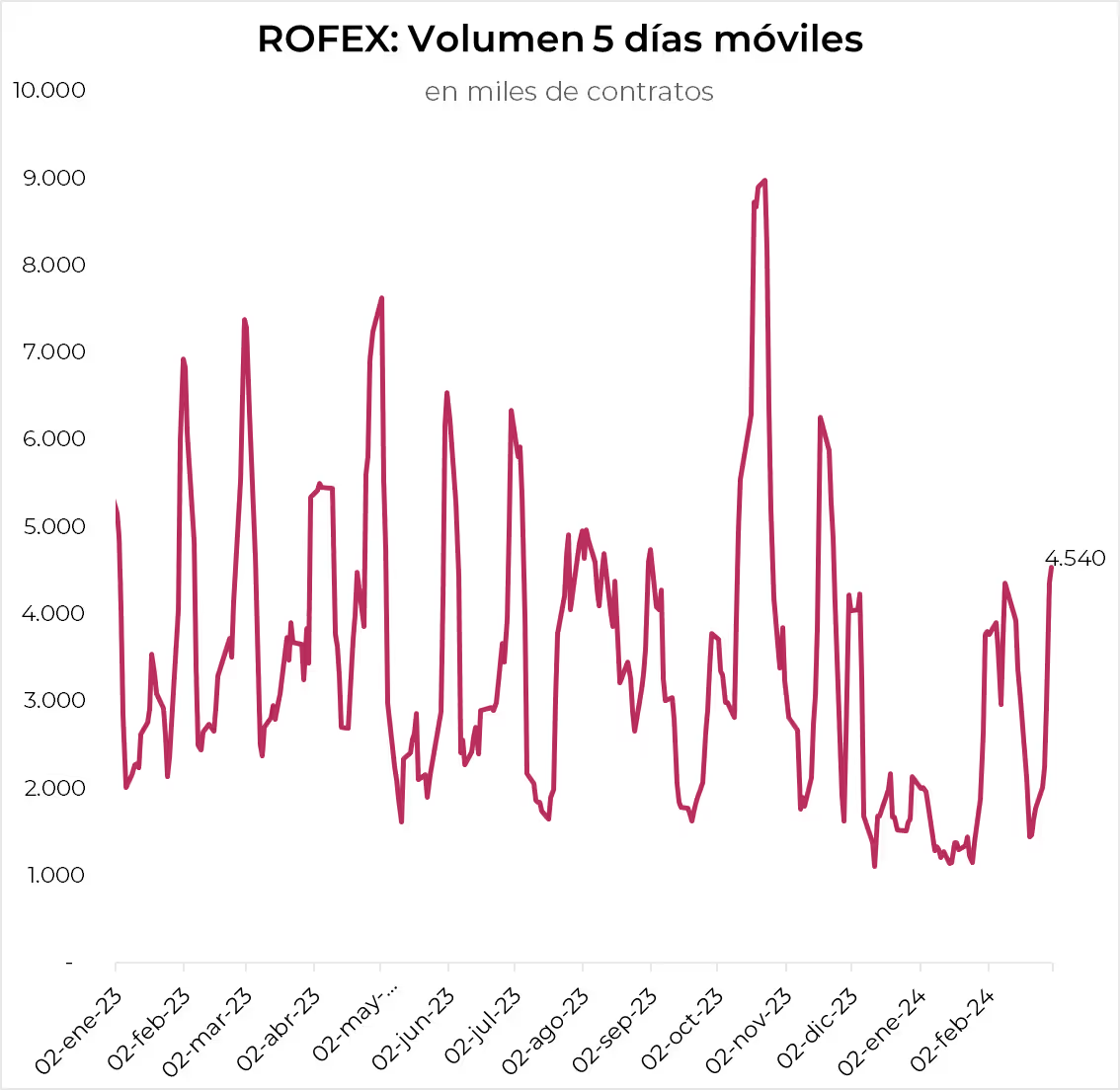

El volumen operado registró un importante repunte por el cambio de mes. En los últimos cinco días hábiles se comerciaron 4,5 millones de contratos. El viernes 4 de marzo el interés abierto cerró en USD 1.767 M. Un aumento de 7% m/m y una caída de 23% i.a.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

Tras el fallido intento de la Ley Ómnibus, el presidente Milei inauguró el año legislativo en el que, más allá de la fuerte impronta "anti casta", anunció que volverá a enviar el proyecto al recinto, aunque con otro formato y en cuotas. Se destacó un llamado a buscar acuerdos con todas las fuerzas políticas y gobernadores y sellar el llamado Pacto de Mayo, un acuerdo sobre 10 puntos claves para refundar el país. Si bien no hizo anuncios económicos, ponderamos la actitud del presidente de moderarse, bajar la tensión con los gobernadores y buscar consensos que le den sostenibilidad a las reformas económicas que necesita el país. Es una buena estrategia, considerando que se vienen meses duros para la actividad económica que golpearán en los indicadores sociales. Mientras las fichas se reacomodan, el BCRA continúa recuperando reservas, con la brecha cambiaria bajando y los bonos soberanos en alza. Abrimos una semana en la que, en el plano político, las miradas estarán en los apoyos y rechazos que tendrá el llamado del presidente a la oposición y a los gobernadores, mientras que en lo económico, la expectativa se concentra en la recepción del mercado de la nueva estrategia del ejecutivo, en la evolución del mercado cambiario y en las primeras estimaciones extraoficiales de la inflación de febrero, entre las que se destaca el índice de la Ciudad de Buenos Aires que se publicará el jueves 7.

Continúa la emisión de BOPREAL. El BCRA sigue disfrutando del éxito de los BOPREAL, pues con estos instrumentos encuentra salida a la deuda comercial acumulada en 2023 al tiempo que le permite absorber pesos. Habiendo ya completado las series 1 y 2 por USD 7.000 M, en la última semana arrancó la licitación de la Serie 3, de la cual ya adjudicó USD 491 M. La demanda por este nuevo instrumento sorprendió, ya que los términos de suscripción son muy poco atractivos —prevemos una paridad de USD 65, lo que equivale a comprar dólares a $1.522 para quienes ingresaron a la licitación (41% por encima del CCL)—. Con esta licitación, el BCRA lleva aspirados $6,25 billones de pesos a través de licitaciones del BOPREAL.

Aprovechando las cuotas. Sin que las exportaciones muestren un importante repunte —la liquidación de exportaciones no despega y sólo mejora marginalmente—, el BCRA se aprovecha de la caída de las importaciones por recesión y del pago en cuatro cuotas que deben hacer las nuevas compras desde el exterior. Esto es lo que le deja una gran oportunidad para comprar divisas y recuperar reservas internacionales. En la última semana compró USD 247 M gracias a que el agro liquidó USD 380 M, mientras que el resto de las operaciones resultaron en una demanda neta por USD 130 M —probablemente por el pago de deuda en moneda extranjera de las provincias—. Con esta performance, en el último mes el BCRA compró USD 2.427 M, mientras que en lo que va del año acumula compras por USD 5.700 M y de USD 8.700 M si tomamos el acumulado desde que asumió el nuevo gobierno. Sin dudas, un excelente comienzo de gestión, pero que no debe perderse de vista que en el mismo período la deuda de los importadores habría sumado otros USD 9.000 M.

Leve caída de las reservas. A pesar de las intervenciones en el mercado cambiario, las reservas internacionales cerraron la semana con una caída de USD 156 M —probablemente explicado por la cancelación de deuda con el BIS—, alcanzando un stock bruto de USD 27.328 M, mientras que el saldo neto quedó en USD 4.400 M negativos. Esto representa una notable mejora respecto al stock inicial que era inferior a los USD 11.200 M.

Pérdida de competitividad. Si bien este año las exportaciones experimentarán un importante repunte gracias a la recuperación de las ventas del sector agrícola, tras un año marcado por una sequía histórica, y a las buenas perspectivas del sector energético y minero, la política cambiaria podría representar un desafío si el gobierno insiste en mantener un ritmo de devaluación muy por debajo de la inflación. Concretamente, el BCRA mantiene el ritmo de devaluación cercano al 2% m/m en un contexto en el que la inflación ronda el 15% m/m, lo que ha generado que el Tipo de Cambio Real Multilateral (TCRM) pierda un 33% desde el salto del tipo de cambio el 13 de diciembre. En otros términos, los $800 de diciembre hoy equivalen a $536 y se anticipa que continuará disminuyendo con fuerza en los próximos meses —en abril, se estima que tendríamos el TCRM de julio del año pasado. A la caída del TCRM se suma la baja en los precios de las materias primas, lo que erosiona las ganancias por la mejor cosecha. De hecho, el índice de precio de materias primas agrícolas en febrero bajó 4% m/m, acumulando en los últimos dos meses una caída de 10% y de 23% si los comparamos con un año atrás.

Sin piso para la brecha. En la semana, el CCL con AL30 perdió un 1,5% y cerró en $1.080, mientras que el MEP con el mismo instrumento bajó un 1,6% para terminar en $1.053. Con esto, las brechas con el tipo de cambio oficial quedaron en 28% y 25%, respectivamente. Vale destacar que en el último mes, los dólares financieros bajaron en torno al 10% m/m, lo que marcó una caída en términos reales récord de -22% en febrero y -38% en lo que va del mandato de Milei, devolviéndolos a niveles históricos similares a los que tenían cuando se reinstauró el cepo cambiario en 2019.

¿Sólo rumores? El viernes a última hora, los contratos futuros de ROFEX experimentaron un despertar de su letargo y subieron un 3,0% diario, acumulando así un alza semanal de 2,3%. Este fuerte aumento parece haber sido impulsado por rumores de que Milei iba a realizar anuncios cambiarios en su discurso frente al Congreso. Las principales subidas semanales se registraron en los contratos de corto plazo, especialmente en el de marzo, con un 5,3%, pero también en abril, con un 4,5%, y mayo, con un 3,1%. De esta manera, los precios anticipan que el dólar oficial acelerará significativamente su ritmo de devaluación en los próximos días. El contrato de marzo opera en $929, lo que implicaría una devaluación directa del 10,2% en el mes. Por su parte, abril ($985), mayo ($1.040) y junio ($1.120) marcan devaluaciones mes a mes del 6,0%, 5,6% y 7,7%, respectivamente. Mientras tanto, la devaluación mensual implícita para el segundo semestre de 2024 es del 6,5% en promedio.

Los hard-dollar resisten. Arrastrados por el conflicto entre la Nación y las provincias, los bonos soberanos experimentaron una semana volátil, con caídas significativas en los primeros días, pero luego se recuperaron y terminaron con un alza promedio de 1,1%, lo que dejó sus paridades en 43%. La recuperación estuvo impulsada por las reuniones del Ministro Caputo con Kristalina Georgieva del FMI y con la Secretaria Janet Yellen del Tesoro Nacional. También contribuyeron los rumores que circulaban sobre avances en un nuevo acuerdo con el FMI y posibles anuncios en la presentación del presidente Milei ante el Congreso. De esta manera, la renta fija argentina consolidó un extraordinario retorno de 12,6% en febrero y de 16,1% en lo que va del año.

Provinciales bajo fuego. En un contexto de alta tensión política, la renta fija provincial experimentó una caída del 3,7% en la semana, marcando su peor desempeño semanal desde septiembre de 2022. El más afectado fue el bono Buenos Aires 2037, que ante el decreto que elimina el Fondo de Fortalecimiento de la Provincia de Buenos Aires (PBA) —reduciendo en $817 millones los ingresos para las arcas bonaerenses en 2024— cayó un 8,8%. Le siguieron el bono de La Rioja, con una pérdida del 4,3% —en la semana incumplió con el pago de USD 26 millones correspondientes a su bono en dólares a 2028 y anunció que iniciará un proceso de reestructuración—, y el bono de Neuquén no garantizado al 2030, que bajó un 3,8%. El bono de Chubut al 2030, garantizado por regalías, tampoco pudo escapar a la tendencia general, aunque la pérdida fue apenas del 1,7%. El fuerte impacto del conflicto sobre los bonos provinciales refleja un modelo en el cual las cuentas fiscales provinciales se sostienen en detrimento de las nacionales. Por ejemplo, en 2023, las transferencias totales a provincias alcanzaron el 8,4% del PBI (7,6% por transferencias automáticas y 0,8% por discrecionales), lo que genera una alta dependencia de las provincias por el financiamiento nacional. En los primeros 9 meses de 2023, los impuestos nacionales distribuibles representaron el 45% de los ingresos totales provinciales. Por ello, no es sorprendente que, ante la retención de fondos coparticipables, veintitrés de los veinticuatro gobernadores hayan mostrado su apoyo a Chubut.

Fuertes subas en los CER largos. Durante la semana, los bonos ajustados por CER con vencimiento de 2026 en adelante dominaron el mercado, registrando subidas de hasta el 10%, lo que "normalizó" el premio que ofrecen en comparación con instrumentos de plazos más cortos. Como contrapartida, los bonos CER con vencimientos en 2024 y 2025 experimentaron una semana desfavorable, con caídas promedio del 0,6%. Una novedad destacada fue el marcado repunte en los instrumentos vinculados a la devaluación. Los bonos dollar-linked registraron un aumento del 4,0%, mientras que los bonos duales tuvieron un incremento del 1,8% (o 4,2% si se excluyen instrumentos con baja liquidez).

Ajusta del Merval. A pesar del buen contexto internacional y de la buena performance de los bonos locales, el Merval cerró la semana de forma negativa, con una baja de 4,4% en pesos y de 1,4% en dólares CCL, quedando en USD 967. En los últimos 30 días, el índice perdió 16,4% en moneda local y 2,3% en dólares. Las caídas fueron generalizadas, con las de Utilidades (-13%) y Comunicación (-11%) como las más perjudicadas, y el sector financiero como el de mejor desempeño relativo, al anotar una baja de apenas 1,4% —se destacaron BYMA (+4,1%), Banco Macro (+3,2%) y Banco Valores (+3,7%)—. Las energéticas CEPU y Pampa tuvieron bajas del 7%, e YPF, -4%. Tampoco fue positivo para las empresas de utilidades como Edenor (-13%), Transener (-10%) y TGN (-6%). Para las cementeras, Holcim fue la más perjudicada con una baja del -10%, mientras que Loma Negra registró apenas un -0,7%. Por su parte, las acciones argentinas que operan en Wall Street finalizaron la semana con una caída promedio de 2% en dólares, arrastradas por IRSA (-9,2%), Edenor (-8,6%) y TGS (-6,7%). En cambio, Banco Macro (6,4%), Bioceres (3,1%) y Despegar (2,5%) fueron las que más avanzaron. En el acumulado mensual, los ADRs culminaron con caídas de hasta el 17%, como fue en el caso de Central Puerto. Las siguientes que más retrocedieron en febrero fueron las acciones de Cresud (-16%) e IRSA (-12%).

Lo que viene. En el plano político, las miradas estarán puestas en la relación entre la Nación y las Provincias tras semanas de intensa tensión y confrontaciones. Será relevante el apoyo que reciba el llamamiento a la oposición para el Pacto de Mayo, para el cual el Pro ya anunció su asistencia. En el ámbito económico, destaca la publicación del índice de actividad industrial y de la construcción correspondiente a enero, que probablemente muestren una fuerte caída. En cuanto a la inflación de febrero, se completarán las estimaciones privadas, que hasta el momento indican un promedio de 15% m/m, y el jueves se dará a conocer el IPC de la CABA.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Si bien los datos económicos estuvieron por debajo de las expectativas, los inversores mantienen su optimismo en cuanto al soft landing del nivel de actividad y de la inflación que permitirá bajar las tasas de interés. Esto le volvió a dar impulso a las acciones americanas, que alcanzaron nuevos récords, mientras que los bonos no logran despegar. Pese al optimismo, los últimos datos mostraron que la actividad aflojó y que la inflación se aceleró, lo que, en el margen, le complica la tarea a la Fed. En el resto del mundo, la situación es más compleja dado que, si bien la inflación está bajando –con cierto repunte en el margen en Europa–, la actividad se estanca. El dólar se mantiene fuerte, y los commodities subieron por tensiones geopolíticas –en el caso del petróleo– y climáticas –en el caso de los agrícolas–. Las miradas de esta semana estarán en el dato de empleo americano de febrero, que pondrán a prueba el escenario de soft landing.

Aceleró la inflación y cayó el consumo. La última semana trajo malas noticias para la Fed, dado que la inflación repuntó y la actividad mostró signos de desaceleración. Concretamente, el índice de precios de los gastos de consumo personal (PCE) en enero subió 0,3% m/m y 2,4% i.a., con mayor impulso del PCE Core que anotó un alza de 0,4% m/m –la más alta de los últimos 11 meses– y 2,8% i.a. La aceleración de la inflación se dio en un contexto en el que el consumo personal cayó 0,1% m/m debido a la baja de 1,1% m/m en el consumo de bienes –luego de una muy buena performance en diciembre– mientras que el de servicios mantuvo el ritmo de crecimiento de 0,4% m/m. En términos nominales, los ingresos de las familias mantuvieron el ritmo de crecimiento de los últimos meses al subir al 0,3% m/m, mientras que el gasto lo hizo al 0,2% m/m, por lo que la tasa de ahorro subió a 3,8% de los ingresos, 0,6 puntos porcentuales más baja a la de enero del año pasado. A las preocupaciones por la baja del consumo en enero, se sumaron datos de actividad un tanto más débiles en febrero, como el PMI manufacturero de ISM que bajó a 47,8 (vs. 49,1 previo y 49,5 esperado) y un leve repunte en las peticiones iniciales de desempleo en la última semana del mes. Con estos indicadores, la proyección de PBI de la Fed de Atlanta para el 1Q24 bajó a 2,1% t/t, desde 3,0% de la semana previa, de la mano del ajuste en las perspectivas de consumo privado e inversión, lo que sería una moderación respecto al 3,2% t/t del 4Q23.

Leve baja de tasas. A pesar del mayor ritmo de inflación, los inversores priorizaron la desaceleración de la actividad, por lo que los rendimientos de los bonos del Tesoro tuvieron una leve caída en la semana, aunque en el año vienen en alza. Concretamente, la UST2Y cerró en 4,53%, 16 pb por debajo de la semana previa, pero quedando 30 pb por encima que un mes atrás. La misma tendencia marcó la UST10Y, que cerró en 4,18% –en la semana llegó a tocar 4,30%–, lo que implicó una baja de 8 pb en la semana, aunque en el mes subió 22 pb. En cuanto a las perspectivas de recorte de tasas de la Fed, el consenso espera que estos comiencen recién en junio, y sólo se harían tres en el año para cerrar en 4,5% –esto es una notable corrección de las expectativas respecto a los dos meses previos, en los que preveían seis recortes que terminen 2024 por debajo del 4%–.

El dólar fuerte y estable. La mejor performance relativa de la actividad en EE. UU. y la demora en la reversión de la política monetaria sostienen la fortaleza del dólar. En la última semana, el US Dollar Index (DXY) tuvo una ligera caída –apenas 0,1%–, aunque en el último mes subió 0,6% y en el año acumula una apreciación de 2,5%. La fortaleza de la moneda americana es generalizada, aunque se destaca la performance contra el yen japonés, que si bien en la última semana perdió 0,6%, en el mes subió 2,2% y 6,6% en lo que va de 2024. Contra el euro, perdió 0,2% en la semana y en el mes, pero en el año lleva un alza del 1,8%. El real brasileño cerró en BRL 4,95, lo que implicó una baja de 0,8% semanal, aunque en el año acumula un alza de 2,1%.

Commodities en alza. Los precios de los commodities subieron 2,1% en la semana, aunque llevan una caída de 0,2% en el año. Los energéticos ganaron en la semana 4,1%, los metales 1,2% y los granos 0,9%. Impulsado por las tensiones en Medio Oriente, el petróleo fue lo más destacado de la semana con un alza de 4,5% –cerró en USD 80 el WTI– avanzando 5,4% en el último mes y extendiendo la ganancia a 11,6% en lo que va del año. La soja subió 0,9%, aunque en el último mes cayó 6,5% y 12% desde fines del año pasado, presionado por la mejora del clima en Sudamérica. Entre los metales, el cobre perdió 0,7%, ampliando la pérdida en el mes y en el año a 1,2%. Finalmente, a pesar de la fortaleza del dólar, el oro avanzó 2,3% en la semana y en el mes –cerró en USD 2.085 la onza–, acumulando en el año una ganancia de 1,0%.

Otro récord para las acciones. Las acciones americanas concluyeron otra semana en alza y batieron nuevos récords. El S&P 500 subió 1,0% en la semana, ampliando la ganancia en los últimos 30 días a 6,2% y a 7,9% en lo que va del año –y 29% respecto a un año atrás–. El mayor impulso provino del sector tecnológico y de consumo discrecional, que en la semana subieron 2,7% y 2,1%, respectivamente, –se destacaron las subidas de 4,4% de Nvidia y de 5,6% de Tesla– mientras que los sectores defensivos operaron a la baja. A pesar de esta performance, la ganancia del último mes fue generalizada entre los sectores que componen el S&P. Los demás índices también operaron al alza, como el Nasdaq que ganó 1,6% en la semana, 7,4% en el último mes y 8,2% desde fines de 2023, mientras que el Dow tuvo una performance más modesta al no registrar cambios en la semana, aunque en el mes ganó 2,6% y en lo que va del año 3,8%.

Los bonos no despegan. A pesar de la descompresión en los rendimientos de los bonos del Tesoro, los índices de renta fija tuvieron una semana con resultados mixtos, con una suba promedio de 0,2%. Los bonos del Tesoro ganaron 0,3% y redujeron la pérdida en el último mes a 1,4% y a 1,6% en el año, mientras que los corporativos Investment Grade cayeron 0,1% en la semana, 2,0% en el mes y 2,5% en el año. Un poco mejor fue la performance de los High Yield que en el mismo período cayeron 0,2%, 0,4% y 0,3%, respectivamente. Lo mejor de la semana lo tuvieron los bonos emergentes, que ganaron 0,3% y en el último mes acumularon un alza de 0,5%, reduciendo la pérdida del año a 0,7%.

Inflación en Europa, estancamiento en Brasil y recesión en Japón. La coyuntura económica en el resto del mundo sigue siendo más compleja que en EE. UU. En Europa, la primera estimación del IPC de febrero marcó un alza de 0,6% m/m (vs -0,4% previo) y 2,6% i.a., manteniendo un sendero volátil de subas y bajas los últimos cuatro meses. Peor fue el IPC core, que aceleró a 0,7% m/m y la interanual quedó en 3,1%. Estos números aún están lejos del 2% objetivo del BCE, lo que reduce las chances de recortes de tasa en el corto plazo. Referido a datos de la región, el PBI en Brasil repitió la performance del 3Q23 al anotar nulo crecimiento en el 4Q23, quedando 2,1% por arriba del 4Q22 y cerrando el 2023 con un alza de 2,9%, concentrado en el primer semestre. No obstante, indicadores recientes muestran una mejora, como el PMI de servicios que en enero saltó a 53,1 (desde 50,5), marcando la cuarta expansión consecutiva en la actividad de servicios brasileña. En el caso de Japón, el PBI del 4Q23 marcó una caída anualizada de 0,4% t/t, convalidando la caída de 3,3% en el 3Q23, lo que confirma la recesión. A esto se suma que la producción industrial disminuyó un 7,5% m/m en enero y el PMI manufacturero quedó en 47,2 en febrero –noveno mes consecutivo contractivo–. En este contexto, la inflación de enero resultó nula, quedando en 2,2% i.a. -desde el 2,6% previa-.

Mercados globales acompañan. A pesar de los datos económicos recién comentados, el índice de acciones globales avanzó un 0,9%, acumulando un alza del 5,5% en el mes. Un poco más abajo se ubicó el índice si se excluye a EE. UU., que en el mismo período subió 0,4% y 4,2%, respectivamente. Entre los índices destacados está el de Japón, que la semana subió 1,9%, en el mes 6,2% y 9,7% en lo que va del año, siendo el de mejor desempeño global. Del lado opuesto está el índice de China, que en la semana perdió 0,7% –en los últimos 30 días ganó 8,5%– y en lo que va del año cae 2,7%. En cuanto a la región, LATAM avanzó 0,4%, 1,6% en el último mes, aunque en el año acumula una baja de 2,7%, impulsado por la caída de 5,0% en la bolsa de Brasil.

Semana clave para el escenario de soft landing. Los inversores seguirán de cerca el informe laboral de febrero de EE. UU., donde se espera que el empleo no agrícola haya aumentado en 188.000 en febrero, lo que marcaría una fuerte disminución respecto al dato de enero, en el que se había creado 353.000 empleos. Además, se anticipa un enfriamiento en el crecimiento salarial al 0,2% m/m desde el 0,6% del período anterior. A estos se suman otros indicadores, como el PMI de Servicios ISM, las vacantes de empleo JOLTS, los pedidos de fábrica y los datos de comercio exterior. También conoceremos los discursos de varios funcionarios de la Reserva Federal, incluidos los Informes Semestrales de Política Monetaria de Powell al Congreso. En Europa, el foco estará en las decisiones sobre las tasas de interés del Banco Central Europeo, donde se espera que mantenga las tasas sin cambios después de que la inflación superara las expectativas, reforzando su postura de política monetaria cautelosa. Finalmente, en China se conocerá la balanza comercial de los primeros dos meses del año con un ligero repunte tanto en el crecimiento de las exportaciones como de las importaciones y junto al PMI de Servicios de Caixin.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 01/03/2024

¿Cuál es el trade-off detrás de la unificación del mercado cambiario?

Desde el gobierno han deslizado múltiples veces –y también explicitado en el acuerdo con el FMI– que hacia mitad de año se lograría una unificación cambiaria, entendida como el camino a un solo tipo de cambio para terminar nuevamente con el período de brechas entre la cotización oficial y los financieros. Vale la pena mencionar que un solo tipo de cambio implicaría prácticamente ninguna restricción al acceso de divisas para ningún agente económico. Esta decisión tendría múltiples implicancias en términos económicos, por lo que vale la pena evaluar su impacto.

La última vez que se realizó una unificación cambiaria fue en diciembre de 2015, iniciado el gobierno de Macri, donde el tipo de cambio oficial (en ese momento 9,83 $/USD) se incrementó un 40% y así redujo la brecha desde un 50% a un 5% en los primeros días para luego seguir bajando. Esta devaluación (unificación) tuvo un claro impacto en los precios, con su consecuente shock en salarios y actividad. A su vez, esta unificación y apertura financiera permitió el mayor ingreso de capitales (deuda privada y pública), pero, a pesar de haber avanzado un 35% en el TCRM (unos 750 $/USD a precios de hoy), aceleró sostenidamente la pérdida de divisas del BCRA a través de la formación de activos externos del sector privado, sumado al pago de intereses y servicios.

En este marco, estimando un escenario donde la devaluación mensual se acelera en marzo en torno al 5% y ya al 10% para abril y mayo, se estaría estabilizando el TCRM a precios de hoy en un valor algo por encima de 760 $/USD, apenas un 1% por encima de aquel de Macri. Así, unificar en esos valores, aunque haya una baja transitoria de la brecha por entrada de dólares por la cosecha, podría derivar nuevamente en un flujo de salida de divisas por fuerte demanda del sector privado.

Dicho esto, parecería prudente pensar que, en el caso de haber una unificación, esta se daría luego de un nuevo salto cambiario, aunque mucho menor al de diciembre pasado, en torno al 35% (valor similar al estimado para la brecha), seguido de una devaluación mensual en torno al 5% hasta fin de año. Esta corrección cambiaria elevaría el TCRM a un valor a precios de hoy en torno a 915 $/USD (casi un 2% por debajo del pico de enero 2024).

Asimismo, la unificación sería el final del impuesto PAIS, una importante herramienta para llegar al equilibrio fiscal que pretende el gobierno. Por lo tanto, para que su impacto no sea tan grande, una devaluación atenuaría esa baja en la recaudación por los impuestos relacionados con el comercio exterior que se ampliarían.

La "devaluación unificadora" hacia junio volvería entonces a tener impacto sobre los precios, cortando el sendero descendente iniciado luego del salto en diciembre, con una aceleración de mayo a junio (unos 5 puntos, de 9% a 14%), inercia en julio (alrededor del 12%) y luego una sensible baja (en torno al 8%) volviendo al sendero de desinflación previo (dinámica similar al salto de agosto 2023). Con estos números, habría una mejora relevante en el TCRM en el corto plazo, terminando el 2024 en valor de hoy a un monto cercano a los 820 $/USD. A su vez, podría esperarse una transitoria suba de tasas (bimestre de aceleración), para contener más el alza de precios (alrededor de 10 puntos), y luego volver a bajar para iniciar el sendero de descenso hacia fin de año, acompañando a la inflación mensual.

En este contexto, parecería inevitable un nuevo shock en salarios y actividad, elevando la caída más cerca del 5% que del 4% sin unificación, aunque mucho menor al sufrido recientemente por el salto cambiario y corrección de tarifas. Por lo tanto, podría esperarse una breve desaceleración en la recuperación durante el tercer trimestre, sin mostrar caída trimestral. Por otro lado, la mejora de la competitividad podría ampliar el superávit comercial y la entrada de divisas al BCRA, asegurando la meta del FMI.

Así las cosas, el escenario de unificación en el corto plazo mejora la competitividad, erradica la brecha y fortalece el balance del BCRA. No obstante, la contracara de ello viene por el lado de un parate transitorio en la desinflación y repercusiones derivadas en la actividad e indicadores sociales, que tendrán una recuperación más lenta. Hacia el mediano plazo, está claro que las condiciones serían mejores en una economía sin restricciones con un BCRA con los fondos suficientes para afrontar obligaciones. Este es el trade-off de corto y mediano plazo que el gobierno debe evaluar si quiere apresurarse a unificar el tipo de cambio actual en el país.

Noticias locales: el país hoy.

En el mercado cambiario, el BCRA vendió USD 142 M, dando fin a una racha de 18 ruedas consecutivas de compras netas. Esta es la segunda (y más grande) venta neta registrada en lo que va de la presidencia de Milei. Más allá de este mal dato, la autoridad monetaria cierra un gran febrero: acumuló compras por USD 2.641 M, que contrastan contra las ventas por USD 890 M que registró en febrero del año pasado. Por su parte, el stock de reservas internacionales se redujo en USD 910 M (estimamos que por pagos a organismos internacionales) hasta los USD 26.685 M. Con esto, las reservas consolidaron una caída de USD 950M en el segundo mes del año.

El dólar oficial aumentó diariamente un 0,1% hasta $842,3 y cerró febrero con una devaluación de 1,94%, que representa un ritmo mensualizado de 2,0%. En paralelo, los dólares financieros operaron ligeramente al alza. El MEP con AL30 se mantuvo en $1.032, mientras que el CCL trepó 0,2% hasta $1.077. De esta manera, sus brechas se sitúan en 23% y 28% respectivamente. Esto consolida un mes de fuerte apreciación para el contado con liquidación, que cayó 13% en términos nominales y 23% en términos reales.

Durante la jornada de ayer, los contratos de futuro de dólar cayeron un 1,3%. Las mayores caídas se registraron en los contratos de julio (-1,8%), septiembre (-1,8%) y octubre (-1,7%). De este modo, la devaluación implícita se ubica en el 5% hasta marzo, en el 40% hasta julio y en el 91% hasta diciembre.

Las curvas soberanas en pesos tuvieron una jornada mayormente positiva. Los bonos CER se incrementaron un 1,7%, mientras que las Lecer ganaron un 0,6%. En la curva de tasa fija, el TO26 cerró alcista en 4,7%. Por su parte, los duales registraron una ganancia de 1,6% y los DLK marcaron una caída de 0,6%. De esta forma, los bonos CER lideraron febrero con un aumento del 17%, muy por encima de la caída de 4,5% y 6,5% que registraron los duales y dollar-linked, respectivamente.

Los bonos soberanos en hard-dollar ganaron 1,7%, con un incremento de 1,7% en los bonos ley Nueva York y una suba de 1,6% en los bonos ley Argentina. Así, acumularon una ganancia de 11,1% en el mes y de 16,1% en lo que va del año. De esta manera, las paridades promedian el 42,5% y el riesgo país disminuyó 32 pb hasta los 1705 pb.

La renta fija subsoberana continuó su tendencia a la baja y los bonos provinciales cayeron 0,2%, acumulando una pérdida de 2,4% en la semana. Las caídas más relevantes de ayer se registraron en los bonos de Mendoza a 2029 y La Rioja a 2028, que cayeron 1,5% y 1,9% respectivamente.

Apareció demanda por encima de lo esperado en la primera licitación del bono para importadores BOPREAL Serie 3. Se adjudicaron USD 491 M, un 16% del objetivo de USD 3.000 M para la última tira de BOPREAL. La demanda por este nuevo instrumento sorprende porque, a priori, los términos de suscripción son muy desfavorables: se espera que cotice en una paridad de USD 65, lo que equivale a comprar dólares a $1.522 para quienes ingresaron a la licitación (41% por encima del CCL). Con esta licitación, el BCRA absorbió $413 MM de pesos y el Tesoro recaudó $85 MM de pesos en impuesto PAIS.

Se negociaron VNO 25,1 M del BOPREAL Serie 1 (BPO27), que cayó 0,2% a USD 64,0. Por otro lado, la Serie 2 (BPJ25) se operó en VNO 15,3 M con un último precio de USD 86, registrando una pérdida del 0,3% en el día.

En ese contexto, el Merval avanzó 1,3% hasta las 1.011.811 unidades. De esa manera, volvió a superar el nivel simbólico del millón de unidades que había perforado en la rueda previa. En ese marco, en la plaza local, las acciones operaron con subas de hasta 6% lideradas por Supervielle, Banco Macro (5,5%) y Loma Negra (4,5%). Por su parte, las acciones argentinas que operan en Wall Street operan al alza. Las que registraron mayores subas fueron las de Banco Macro (+7,1%), impulsadas por la presentación de un balance muy positivo. También se destacan Grupo Supervielle (+6%) y Loma Negra (+3%).

Noticias globales: el mundo hoy.

El índice de precios de los gastos de consumo personal en EE. UU. (PCE) aumentó un 0,3% m/m en enero (vs. 0,1% previo), en línea con las expectativas del mercado. Los precios de los servicios aumentaron un 0,6% mientras que los bienes disminuyeron un 0,2%. Así, la tasa anual se desaceleró hasta el 2,4% (vs. 2,6% previo), la más baja desde febrero de 2021. Mientras tanto, la inflación PCE mensual subyacente, que excluye alimentos y energía y es la medida de inflación preferida de la Fed, subió hasta el 0,4% (vs. 0,1% previo), el mayor aumento desde febrero del año pasado y coincidiendo también con las expectativas. De este modo, la tasa anual se desaceleró por duodécimo mes consecutivo hasta el 2,8% (desde 2,9%), un nuevo mínimo desde marzo de 2021.

En tanto, los ingresos personales estadounidenses aumentaron un 1% m/m en enero (vs. 0,3% previo), superando ampliamente las previsiones del mercado (0,4%) y por encima de la inflación, lo que denota crecimiento real. Fue el aumento más fuerte en el ingreso personal en un año, reflejando principalmente aumentos en los beneficios sociales del gobierno, ingresos personales sobre activos y compensaciones. Por su parte, el gasto personal aumentó un 0,2% m/m, por debajo de la inflación y marcando una notable desaceleración con respecto al aumento del 0,7% observado en diciembre. El gasto en servicios avanzó un 1,0%, mientras que en bienes disminuyó un 1,2%.

Asimismo, el número de personas que solicitaron prestaciones por desempleo aumentó 13.000 hasta 215.000, recuperándose desde el mínimo de cinco semanas del período anterior (202.000) y por encima de las expectativas del mercado (210.000). Además, las solicitudes continuas de desempleo aumentaron en 45.000 a 1.905.000 en la semana anterior, el nivel más alto desde noviembre y muy por encima de las expectativas del mercado de 1.874.000.

En este marco, las acciones estadounidenses cotizaron al alza, con el S&P 500 y el Nasdaq mostrando ligeras ganancias del 0,4% y 0,8%, respectivamente, mientras que el Dow Jones subió apenas 0,1%. Febrero fue un mes positivo en general, con el Nasdaq y el S&P 500 registrando un aumento del 5,2% y el Dow un 2,2%.

Los rendimientos de los bonos del Tesoro americano cayeron 4 pb, con la UST10Y en 4,24% y la UST2Y alcanzando los 4,62%. Fue una buena jornada para los índices de renta fija que subieron 0,2% en promedio, aunque cierran un mes con los bonos del Tesoro cayendo 1,5% y los Investment Grade 2,2%.

El US Dollar Index (DXY) avanzó 0,1% y superó la marca de 104 el jueves, recuperándose del mínimo de cuatro semanas tocado a principios de semana a pesar de los débiles rendimientos de los bonos del Tesoro. El dólar obtuvo ganancias marginales frente al euro y la libra, pero se debilitó frente al yen después de que un funcionario del Banco de Japón pidiera conversaciones sobre una posible salida de la política monetaria ultra laxa.

En cuanto a los commodities, el oro trepó 0,6% hasta los USD 2.046 la onza, impulsado por el último dato de inflación, mientras que el WTI cedió 0,5% hasta los USD 78 el barril.

Referido a la eurozona, se publicaron varios datos de Alemania. En efecto, el índice de precios al consumidor aumentó un 0,4% m/m en febrero (vs. 0,2% previo), apenas debajo de las estimaciones de mercado (0,5%). No obstante, producto de la baja inflación promedio desde octubre del año pasado, cayó al 2,5% i.a. (desde el 2,9% previo) y fue la tasa de inflación más baja desde junio de 2021, acercándose al objetivo del Banco Central Europeo del 2,0%. Fue impulsada por una fuerte desaceleración de la inflación de los alimentos (0,9% frente al 3,8% en enero) y una caída continua de los precios de la energía (-2,4%). Además, la tasa de desempleo desestacionalizada se mantuvo estable en el 5,9% en febrero de 2024, sin cambios con respecto a la cifra revisada del mes anterior y permaneciendo en su nivel más alto desde mayo de 2021. Finalmente, las ventas minoristas alemanas disminuyeron un 0,4% m/m en enero, incumpliendo las estimaciones del mercado de un crecimiento del 0,5%. Esto marca el tercer mes consecutivo de caída del comercio, ya que la inflación elevada y los altos costos de endeudamiento continúan pesando sobre la demanda de los consumidores.

En el caso de Francia, el índice de precios al consumidor aumentó un 0,8% m/m en febrero, recuperándose de la caída del 0,2% en enero y algo por encima de las previsiones de un aumento del 0,7%, según mostraron las estimaciones preliminares. Así, la tasa de inflación i.a. se desaceleró hasta el 2,9%, la más baja desde enero de 2022, aunque los mercados esperaban que bajara más hasta el 2,7%. En cuanto al PBI, este creció un 0,1% t/t en el cuarto trimestre de 2023, mejor que la lectura estancada del período anterior y el consenso. Así, anualmente, se expandió un 0,7% (vs. 0,6% previo), y durante todo el año, la economía creció un 0,9%, moderándose desde una sólida expansión del 2,5% en 2022.

Noticias globales: el mundo hoy.

Mala jornada para las acciones: el S&P 500 y el Dow Jones cayeron 0,3% y el Nasdaq un 0,7% mientras los inversores aguardan con cautela el informe clave de inflación PCE que se publicará hoy. En el frente empresarial, Urban Outfitters se hundió un 9% tras unos decepcionantes resultados del cuarto trimestre. Las acciones de Nvidia cayeron alrededor de un 1% y las de los gigantes tecnológicos Microsoft, Apple y Amazon también cotizaron a la baja. En el lado positivo, eBay subió casi un 5% después de anunciar un aumento de dividendos y USD 2.000 M en recompras.

Los rendimientos de los bonos del Tesoro tuvieron una jornada a la baja. La UST2Y cedió 7 pb hasta el 4,65% y la UST10Y bajó 4 pb hasta los 4,27%, a raíz de datos que mostraron cierto debilitamiento de la economía, como los bienes duraderos y las ventas de viviendas nuevas. El mercado espera con un 60% de probabilidad de que la Fed aplique su primer recorte de tasas de interés en junio. De esta forma, los índices de renta fija subieron apenas 0,1%.

El Bitcoin se mantuvo por encima de los USD 60.000 después de alcanzar previamente los USD 63.900, marcando su punto más alto intradiario desde noviembre de 2021. Este aumento fue impulsado por el optimismo creciente acerca de que la demanda de criptomonedas se está expandiendo. El lanzamiento en EE. UU. de fondos cotizados en bolsa que incluyen criptomonedas ha atraído inversiones por más de USD 6.000 M.

La segunda estimación del PBI de EE. UU. del 4Q23 mostró una expansión del 3,2% t/t anualizado, ligeramente por debajo de la estimación previa (3,3%) y tras una tasa del 4,9% en el 3Q23. La revisión a la baja se debe a los inventarios privados, que restaron casi 0,3 p.p. al crecimiento (vs. +0,07 p.p. previo). Por otro lado, el gasto de los consumidores se revisó al alza (3% frente a 2,8% previo), liderado por los servicios, mientras que el gasto público aumentó sensiblemente (4,2% frente a 3,3%) y tanto las exportaciones (6,4% frente a 6,3%) como las importaciones (2,7% frente a 1,9%) aumentaron más de lo previsto. La inversión no residencial también se revisó al alza (2,4% frente a 1,9%), mientras que la inversión en equipos tuvo una sensible revisión a la baja (-1,7% frente al 1%). Finalmente, la inversión residencial siguió creciendo y superó lo esperado (2,9% frente a 1,1%). Considerando todo el año 2023, la economía estadounidense habría crecido un 2,5%, en comparación con el 1,9% en 2022.

Los inventarios mayoristas cayeron un 0,1% m/m en enero, después de un aumento del 0,4% en el mes anterior y en comparación con las estimaciones del mercado de un aumento del 0,1%, quedando 2,3% abajo a un año atrás. Los inventarios minoristas, excluidos los automóviles, aumentaron un 0,3% m/m, tras un aumento del 0,4% en el mes anterior, llegando a una caída del 1,4% i.a.

En cuanto a los commodities, el WTI cedió levemente un 0,4% a USD 78,5 por barril, ya que los operadores equilibraron el aumento de los inventarios de crudo estadounidense con la posibilidad de que la OPEP+ extienda los recortes de suministro. El último informe de la EIA (Administración de Información de Energía) mostró un aumento mayor de lo esperado de 4,1 M de barriles en los inventarios de petróleo crudo de EE. UU. la semana pasada, aunque mucho menor que los 8,4 M informados por el API (American Petroleum Institute). Además, la incertidumbre en torno al alto el fuego entre Israel y Hamas, así como los continuos ataques de los hutíes contra el transporte marítimo del Mar Rojo, agregaron una prima de riesgo a los precios del petróleo.

Respecto a las variables de la Eurozona, el indicador de sentimiento económico disminuyó a 95,4 en febrero, por debajo de la cifra previa de 96,1 y de las expectativas del mercado de 96,7. Se mantuvo moderado mientras las empresas luchaban contra una inflación aún alta, costos de endeudamiento crecientes y una demanda externa débil.

Noticias locales: el país hoy.

El ministro de Economía, Luis Caputo, y la directora gerente del FMI, Kristalina Georgieva, tuvieron un encuentro en el marco de la Cumbre del G20, en la que trascendió que la funcionaria del organismo valora los esfuerzos sostenidos de las autoridades argentinas para encarar el proceso de estabilización. A su vez, desde el FMI también expresaron su preocupación en torno a los costes de estabilización en el corto plazo, donde es esencial sostener esfuerzos para apoyar a los segmentos vulnerables de la población.

En el mercado cambiario, el sector agropecuario liquidó USD 38 M y el BCRA registró compras netas por USD 104 M. En lo que va de febrero, la autoridad monetaria suma compras por USD 2.499 M. Por otro lado, el stock de reservas internacionales aumentó en USD 39 M hasta alcanzar los USD 27.595 M.

El dólar oficial aumentó diariamente un 0,1% hasta $841,8. Esto significa un ritmo de devaluación mensualizado de 2,2%, que se aceleró con respecto al ritmo de 1,8% del martes. En los últimos cinco días hábiles, la devaluación se situó en una Tasa Efectiva Mensual (TEM) de 2%, cifra que se mantiene si tomamos lo que va de febrero.

Los dólares financieros operaron a la baja. El MEP con AL30 cayó 2,2% hasta alcanzar los $1.031, mientras que el CCL disminuyó 1,6% hasta $1.074. De esta manera, sus brechas se sitúan en 23% y 28%, respectivamente.

Los contratos de futuro de dólar cayeron un 0,3%. Las mayores bajas se registraron en los contratos de noviembre (-1,3%), septiembre (-0,7%) y marzo (-0,5%). De este modo, la devaluación implícita se ubica en el 5% hasta marzo, en el 42% hasta julio y en el 94% hasta diciembre.

Las curvas soberanas en pesos tuvieron una jornada mayormente positiva. Los bonos CER se incrementaron un 0,8%, mientras que las Lecer ganaron un 0,1%. En la curva de tasa fija, el TO26 cerró bajista en 2,4%. Por su parte, los bonos duales registraron una ganancia de 4,2% y los DLK mantuvieron su valor.

Los bonos soberanos en hard-dollar registraron una ganancia del 1,9%. Se observó un incremento del 2,2% en los bonos bajo ley Nueva York y un aumento del 1,5% en los bonos bajo ley Argentina. De esta manera, acumulan una ganancia del 9,2% en lo que va del mes y del 14,2% en lo que va del año. Así, las paridades promedian el 41,8% y el riesgo país experimentó una disminución de 16 pb hasta los 1.737 pb.

La renta fija subsoberana continuó su tendencia a la baja y los bonos provinciales registraron una caída del 0,5%, acumulando una pérdida del 1,8% en la semana. Las caídas más significativas de ayer se observaron en los bonos de Neuquén a 2030: el no garantizado perdió un 4,2% y el garantizado, un 0,8%.

En cuanto al BOPREAL Serie 1 (BPO27), se negociaron VNO 20 M que cerró en USD 64,1, al igual que ayer, y acumula una pérdida del 6,4% en febrero. Por otro lado, la Serie 2 (BPJ25) se operó en VNO 11,9 M con un último precio de USD 86, ganando un 0,5% en el día y acumulando una ganancia del 1,2% desde que se negoció por primera vez.

El S&P Merval cayó por tercera rueda consecutiva y en la rueda de ayer lo hizo en un 3,4%. De esa manera, en lo que va de la semana, acumula una caída del 9,6%. En dólares, cedió un 1,3% hasta los USD 931. En este marco, en la plaza local, las acciones operaron con mayoría de bajas. Las más perjudicadas fueron Aluar (-9,1%), Transener (-7,3%) y Ternium (-6,3%). Por su parte, las acciones argentinas que operan en Wall Street registraron caídas promedio del 1,3%. Las que registran mayores pérdidas son las de IRSA (-3,7%), Cresud (-3,2%) y Telecom (-2,7%). Mientras que las únicas que mostraron mejoras son las de Bioceres (2,7%) y Banco Macro (+1,9%).

Recalibramos nuestra cartera para inversiones en moneda local.

En un informe anterior señalamos que existía un espacio propicio para vender dólares y aprovechar las tasas en pesos. Este escenario se materializó durante los últimos 30 días, donde el dólar CCL cayó un 14%, mientras que un plazo fijo pagó una tasa del 9% en el mismo período. El plazo fijo demostró ser una inversión sólida, que no pudo ser superada ni por la mediana de los FCIs T+1 (ganaron 8%), ni por nuestra cartera recomendada (cayó 3%) ni por la mediana de los FCIs de Renta Fija discrecional (perdieron 11%).

Como era de esperarse, nada puede seguirle el ritmo a la inflación. Estimamos que fue del 43% desde el 22 de diciembre (fecha en que publicamos nuestra cartera en pesos). Por detrás quedó nuestra cartera (retorno del 25%), el plazo fijo (20%), los FCIs de renta fija discrecional (19%), los T+1 (16%) y el CCL (16%).

A continuación, aprovechamos el vencimiento del dual TDF24 (que representaba un 10% de la cartera) para discutir nuestras perspectivas a futuro y recalibrar su composición.

Sigue habiendo terreno para el carry trade

Desde un punto de vista estructural, observamos que las condiciones aún favorecen el carry trade. Con la cosecha todavía por delante, el Banco Central sigue registrando un volumen de compras récord en el MULC, mientras mantiene la base monetaria en pesos estable.

También es importante señalar que, aunque la vemos improbable, está cobrando fuerza la teoría de una unificación cambiaria en julio. La devaluación del dólar oficial de 2,0% mensual es insostenible en el mediano plazo debido a la rápida apreciación (y la consecuente pérdida de competitividad) que experimentaría la divisa argentina. Si este ritmo se mantiene, el dólar podría regresar a su nivel previo a las PASO 2023 para principios de abril. En aras de mantener la competitividad cambiaria, el gobierno podría realizar un segundo salto cambiario, aprovechando la oportunidad para eliminar el cepo.

Perspectivas para bonos del Tesoro y BOPREAL

Las perspectivas de ordenamiento fiscal y cambiario han desencadenado en el último mes un impresionante rally en los bonos soberanos. En los últimos 30 días, han ganado un 9% en dólares y sus paridades ya han regresado a niveles similares a los de la salida de la reestructuración en 2020. De esta manera, la curva de rendimientos se está normalizando y va dejando de reflejar una situación de reestructuración. Con expectativas de que continúe el ordenamiento macroeconómico, seguimos siendo optimistas en cuanto a la curva hard-dollar.

Sin embargo, comienzan a configurarse claros obstáculos. La creciente tensión política y los malos indicadores de actividad real representan una amenaza que no puede ignorarse. En particular, el conflicto entre la Nación y las provincias evidenció los significativos desafíos de gobernabilidad que enfrenta el flamante gobierno.

El mal panorama político nos lleva a optar por una estrategia más defensiva. Sugerimos rotar la cartera hacia el BOPREAL Serie 1 a 2027 (BPO27), que actualmente cotiza en USD 64 (TIR 27%). La opcionalidad de cancelar impuestos al dólar MEP reduce el riesgo de este instrumento en comparación con los bonos con vencimientos en dólares cash. A partir del viernes 1 de marzo, el BPO27 se dividirá en cuatro strips (BPOA7, BPOB7, BPOC7 y BPOD7), de los cuales solo los tres primeros incluyen cláusulas de cancelación anticipada en pesos.

Por otro lado, preferimos al GD30 sobre el BOPREAL Serie 2 a 2025 (BPJ25). El bono del BCRA cotiza en USD 86 (TIR 19%), lo que significa un retorno directo de 26% en dólares a vencimiento, asumiendo que las amortizaciones se reinvierten a esta misma tasa (un supuesto sumamente favorable). Para igualar este retorno a junio de 2025, el GD30 necesita cotizar en ese momento a una TIR del 37,6% (900 pb por encima de su TIR actual del 28,6%), lo que equivale a una paridad del 50% (9% por encima de su nivel actual). Con perspectivas de una normalización en la curva, este supuesto luce realista, por lo que preferimos al GD30.

Dollar-Linked, CER o Tasa Fija

Los bonos CER han tenido un muy buen mes y han ganado un 10,7% en los últimos 30 días. A sus precios actuales y bajo nuestras proyecciones de inflación, pagan Tasas Efectivas Mensuales (TEM) de entre 7,3% y 8,4% a 2024. Con los fondos Money Market pagando tasas en torno a un 7,5% y sin perspectivas de reducción en la tasa de política monetaria, el premio por alargar posiciones es considerablemente bajo. Por esto, sugerimos una combinación de posiciones cortas en Money Market con instrumentos CER de mayor duración para bloquear una tasa algo más elevada. Particularmente, vemos valor en el bono CER TXZ26 a junio de 2026 que cotiza en CER -4%, lo que tiene implícito una TIR de CER +10% a febrero de 2025 contra el T2X5.

Con el BCRA extendiendo la devaluación al 2,0% mensual, los bonos dollar-linked han tenido un mes muy difícil, registrando pérdidas del 9,3%. Además, el desarme de posiciones para suscribir a las licitaciones del BOPREAL también influyó negativamente. Sin embargo, el lado positivo es que el costo de la cobertura se abarató significativamente, lo que abre oportunidades en la curva dollar-linked:

Conclusión

Apoyándonos en este análisis, recomendamos la siguiente cartera: 15% en FCI Money Market Schroder Liquidez, 27,5% en bonos CER, 17,5% en bonos DLK, 5% bonos Duales, 20% en bonos hard-dollar del Tesoro y BCRA, y 15% en CCL.

Noticias globales: el mundo hoy.

Los datos económicos de la jornada estuvieron por debajo de las expectativas del mercado. El índice de confianza del consumidor CB cayó a 106,7 (desde 110,9 previo), sensiblemente por debajo de las expectativas de mercado que marcaban un alza (115). Por otro lado, los nuevos pedidos de bienes duraderos manufacturados en EE. UU. cayeron un 6,1% m/m en enero –vs. -0,3% de diciembre y por debajo del -4,5% m/m que esperaba el mercado–, marcando la caída más fuerte desde la pandemia, impulsada principalmente por equipos de transporte (-16,2%).

Las acciones estadounidenses cerraron mixtas después de retroceder desde máximos históricos. El Dow Jones cayó un 0,3%, mientras que el S&P avanzó un 0,1% y el Nasdaq ganó un 0,3%. Los inversores se encuentran actuando con cautela a la espera de los datos económicos clave más adelante en la semana, como la inflación PCE y la segunda estimación de crecimiento del PBI, así como también siguiendo de cerca los comentarios de los funcionarios de la Fed para obtener información sobre la futura política monetaria.

Los rendimientos de los bonos del Tesoro tuvieron una jornada mixta. Así, la UST2Y cayó 3 pb y cerró en 4,71%. Por su parte, el UST10Y finalizó en un 4,31%, avanzando apenas 1 pb. De esta forma, los índices de renta fija tuvieron una caída del 0,1% durante la jornada.

El precio del WTI amplió sus ganancias, subiendo un 1,7% hasta alcanzar los USD 79 por barril. Este aumento se debe a las preocupaciones sobre el suministro, donde los inversores esperan con impaciencia la decisión que tomará la OPEP+ en marzo sobre si extender o no los recortes de producción hasta el próximo trimestre. Además, continúan las incertidumbres sobre un posible alto el fuego en Gaza, y los rebeldes hutíes en Yemen siguen perturbando el transporte marítimo por el Mar Rojo, lo que provoca mayores costos de transporte y retrasos en los envíos.

En la eurozona, el indicador de confianza del consumidor en Francia cayó a 89 en febrero, desde un máximo de casi dos años de 91 en el mes anterior y en comparación con las previsiones de 92. Los consumidores se mostraron más pesimistas con respecto a las perspectivas del nivel de vida (-42 vs. -38 en enero) y su situación financiera (-11 vs -8). En el caso de Alemania, el indicador de clima del consumidor de GfK subió a -29,0 de cara a marzo desde el mínimo de 11 meses de febrero de 29,6, igualando las previsiones del mercado. Las expectativas de ingresos alcanzaron su nivel más alto en más de dos años (-4,8 frente a -20,0 en febrero).

En cuanto a Cedears, el Banco Comafi solicitó a la Comisión Nacional de Valores (CNV) la aprobación de 10 nuevos Cedears que cotizarán próximamente en la bolsa de comercio. Algunos destacados vinculados con la industria del litio y del cobre incluyen a Lithium Americas Corp y McEwen Mining Inc.

Noticias locales: el país hoy.