Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Los mercados de Estados Unidos continuaron en alza. Los buenos datos económicos publicados la última semana siguieron mostrando un escenario ideal, con un crecimiento sólido y con la inflación bajando más rápido. Esto, sumado al discurso más dovish de la Fed que promete comenzar a bajar la tasa de referencia en 2024, potencia el optimismo de los inversores que descomprimen los rendimientos de los bonos del Tesoro, debilitan al dólar y empujan al alza a los commodities. En este contexto, los mercados continuaron al alza y extendieron el rally iniciado ocho semanas atrás con la particularidad de que ya no se concentra en las 7 magníficas sino que es generalizado en todos los sectores e incluye también a la renta fija que tomó envión en la última parte del año. La contracara de estas buenas noticias sigue siendo China, cuya bolsa siguió cayendo y es la de peor performance global. Con una agenda liviana en cuanto a publicaciones, arranca la última semana de 2023, un año en el que los activos financieros superaron todas las expectativas con notables ganancias en acciones y con los bonos iniciando una recuperación luego de casi tres años a la baja.

Más cerca de la meta. Una buena noticia es que la inflación implícita en el consumo personal –PCE– en noviembre dio por debajo de lo esperado e incluso se amplió la brecha respecto al IPC, lo cual lo deja más cerca de converger a la meta del 2% i.a. Concretamente, en noviembre el PCE, índice de precio de referencia para la Fed en sus proyecciones, cayó 0,1% m/m –la primera caída desde abril de 2020– por lo que la variación interanual bajó hasta 2,6%. En el caso del PCE Core, la variación fue de 0,1% m/m y 3,2% i.a., por debajo de las expectativas de los analistas y quedando en línea con las estimaciones del último cuadro de proyecciones de la Fed. Con esto, se amplía la diferencia con el IPC que en noviembre había marcado una leve aceleración de 0,1% m/m y 3,0% i.a., y de 0,3% m/m y 4,0% i.a. en el caso del IPC Core. De mantenerse esta tendencia, ya para mayo de 2024 el PCE habría marcado un alza del 2% i.a., por lo que ya estaría en el objetivo de la Fed. En este contexto, y aunque algunos miembros de la Fed alertan en que no hay que dar por concluida la batalla contra la inflación y que es muy pronto para hablar de recortes de tasa, los inversores se siguen ilusionando con que Powell baje la tasa antes y más veces de lo esperado. De hecho, la probabilidad de un recorte a 5,25% en marzo subió a 75% y esperan que la baje persistentemente hasta 4%.

Mejora el consumo y repunta el ahorro. En noviembre, el consumo de las familias repuntó un 0,3% m/m, frente al 0,1% m/m en octubre, impulsado por el consumo de bienes que creció 0,5% m/m tras el tropiezo del mes anterior, mientras que el de los servicios mantuvo el dinamismo de los meses previos al marcar un alza de 0,2% m/m. En términos nominales, el alza fue de 0,2% m/m, mientras que los ingresos aumentaron un 0,4% m/m, impulsados por los mayores ingresos por salarios –combinación de más empleo y recuperación del salario real– que subieron 0,6% m/m, siendo la mejor performance desde febrero de este año. Con esta dinámica de ingresos y gastos, la tasa de ahorro subió hasta 4,1% de los ingresos, lo que le sigue dando “colchón” al consumo para evitar un freno abrupto en 2024 que ponga en riesgo nuestro escenario de soft-landing. La buena performance del mercado laboral y la caída en los precios de los combustibles continúan impulsando las expectativas de los consumidores. Por ejemplo, el índice de confianza de la Universidad de Michigan marcó 67 puntos para diciembre, 10 puntos por encima del mes previo y marcando el nivel más alto desde julio.

Crecimiento seguro. Luego de confirmar la fuerte aceleración del nivel de actividad en el 3Q23 (+4,9% t/t anualizado), siguen apareciendo buenos datos del 4Q23. En noviembre, los inicios de construcción de viviendas exhibieron una sorpresiva alza de 14,8% m/m, superando ampliamente las expectativas, mientras que las ventas de viviendas usadas aumentaron inesperadamente un 0,8% m/m, rompiendo una racha de 5 meses de caídas. En el mercado laboral, las solicitudes de beneficios por desempleo de la segunda semana de diciembre aumentaron hasta 205,000, siendo sensiblemente menores a las expectativas del mercado de 215,000. Finalmente, los nuevos pedidos de bienes duraderos manufacturados aumentaron un 5,4% m/m, superando significativamente las expectativas. Con todo esto, el Nowcast de Atlanta estima un alza de 2,3% t/t anualizado (0,3 puntos porcentuales menos que la semana previa) para el 4Q23, por lo que el año terminaría con un crecimiento del 2,5% i.a., superando todas las expectativas que esperaban un año con una actividad estancada producto de la suba de tasas.

Se debilita el dólar y suben los commodities. Con las expectativas de una reversión de la política monetaria de la Fed, el dólar prolongó su tendencia bajista frente a las principales monedas, alcanzando su nivel más bajo desde agosto. El DXY retrocedió 0,8%, acumulando una caída de 1,7% en lo que va de diciembre. Contra el euro, perdió 1% en la semana y 1,1% en lo que va del mes, mientras que contra el real brasileño, la caída fue de 1,6% y 1,3%, respectivamente. Contra el yen y el yuan, ganó 0,2% en la semana, aunque en el mes perdió 3,8% y 0,1%, respectivamente. En el mercado de materias primas, en medio de tensiones en la zona del mar Rojo, el precio del petróleo aumentó 3% en la semana, acumulando en el mes una baja de 3,2% y del 18% en los últimos tres meses. También fue una semana favorable para el cobre, que subió 0,3% en la semana, acumulando una ganancia de 1,7% y de 2,4% en lo que va del año. Solo desentonaron las materias primas agrícolas: la soja retrocedió un 1,2% -ubicándose por debajo de los USD 480 por tonelada- y el trigo perdió un 2%. En línea con la debilidad del dólar, el oro subió 1,7% en la semana, llegando a los USD 2.050 por onza y ganando un 3% en el mes.

Tasas en baja. Los rendimientos de los bonos del Tesoro de EE. UU. están bajando, especialmente en los plazos más cortos, ante la expectativa de una reducción de la inflación. Así, la UST2Y bajó 13 pb en la semana, ubicándose en 4,33%, y amplió a 58 pb el descenso en el último mes. Por su parte, la UST10Y cedió 3 pb, para cerrar en 3,90%, acompañando una baja de 51 pb en el último mes. Esta dinámica resultó positiva para la renta fija, con una suba semanal promedio del 0,2% y de 2,7% en lo que va del mes para el índice que combina bonos del Tesoro y corporativos de alta calidad. Los bonos Investment Grade cedieron 0,2% en la semana, aunque en el mes llevan acumulada una ganancia de 3,6%, mientras que los High Yield aumentaron 0,7% en la semana y 2,3% en diciembre. El índice de bonos emergentes subió 0,3% en la semana y acumulan en el mes un alza de 3,7%.

Acciones sin freno. Durante la semana, el S&P 500 tuvo un incremento del 0,9%, sumando así un avance del 3,8% en diciembre y un notable 24% en lo que va del año 2023. Por su parte, el Nasdaq también exhibió resultados positivos, con un aumento del 1,1% en la semana y 5,2% en el mes, acumulando en 2023 una ganancia de 44%. La performance del Dow Jones fue más modesta, al marcar un alza de 0,4% semanal, 3,8% en diciembre y 13% en el año. El repunte de la última semana se apoyó principalmente en el sector de comunicación, que subió 2,2%, de la mano de las acciones de Meta y Alphabet que ganaron 5,5% y 6,7%, respectivamente.

Todos menos China. Impulsados por un renovado optimismo en el mercado estadounidense, el índice de renta variable global marcó un alza de 0,2% durante la semana, elevando a 3,2% la ganancia acumulada en diciembre. Idéntico resultado semanal tuvo el índice al excluir EE. UU., aunque en lo que va del mes la ganancia llega a 2,3%. Todas las bolsas tuvieron un desempeño semanal modesto, incluso con ligeras caídas en el caso de Latinoamérica, pero sin duda lo que más volvió a destacarse fue China, que cayó 4,5% en la semana, ampliando a 7,8% la pérdida en lo que va del mes y a 17% en lo que va del año, contrastando con el índice global que acumula un alza de 19%.

Se va 2023. Con una agenda muy liviana en cuanto a la publicación de datos económicos, arranca la última semana de 2023. Fue un año que sorprendió a todos con los muy buenos resultados que tuvieron los activos financieros globales a pesar de un mapa de riesgo muy cargado, como lo fueron la crisis de los bancos regionales en EE. UU., los atentados de Hamas en Israel y la persistente fragilidad de Biden en el Congreso para lograr la aprobación de un alza en el techo de la deuda. Se va con ganancias en acciones y también en bonos que se sumaron a la racha ganadora en el último tramo del año. De cara a 2024, el optimismo de los inversores se apoya en el recorte de tasas de interés de la Fed en un contexto en el que la actividad mantiene una gradual moderación de crecimiento con baja de inflación. Con soft-landing, todos ganan.

Reflexiones sobre los potenciales desafíos y oportunidades que podrían configurar un nuevo año.

En un año marcado por eventos significativos que sacudieron los mercados globales, como el fin de la política de Cero-COVID en China, conflictos bélicos en diversas regiones, y la crisis bancaria reflejada en las quiebras de Silicon Valley Bank y Signature Bank, así como la adquisición de Credit Suisse por UBS, las acciones lograron un rendimiento positivo. Aunque los bonos tuvieron un incremento promedio del 5%, se beneficiaron particularmente en el último trimestre debido a la pronunciada disminución de las tasas de interés.

En este contexto, el S&P 500 registró un incremento del 23%, con un notable desempeño de sectores clave. El sector Tecnológico lideró con un aumento del 54%, seguido por Comunicaciones con un 49% y Consumo Discrecional con un 39%. Un factor decisivo en este crecimiento fue el aporte de las 7 Magníficas – Apple, Alphabet, Meta, Microsoft, NVIDIA, Amazon y Tesla. Estas empresas crecieron un 107%, contribuyendo de manera significativa a la escalada del Nasdaq, que observó un incremento del 42%.

Paralelamente, la Fed continuó con su ciclo monetario restrictivo iniciado en marzo de 2022, aunque este año aumentó solo 75 pb hasta el 5,50%, lo que representa una moderación en el ritmo de subas. En este escenario, aunque la inflación se atenuó, aún no alcanzó el objetivo del 2%. Así, las proyecciones indican cuatro recortes de tasas para 2024, mientras la economía muestra signos de expansión sostenida.

Bajo esa expectativa de una Fed más dovish, la historia nos muestra que cuando se inició una fase de disminución de tasas de interés, el promedio de recorte en el primer año fue de 275 pb, y la amplitud completa de este periodo de flexibilización alcanzó un descenso de 480 pb. En promedio, esta política monetaria laxa duró cerca de 1.300 días y se correlacionó con un ascenso del 50% en el índice S&P 500.

Al diferenciar según la situación macroeconómica cuando la Fed inicia su recorte de tasas, nos encontramos frente a dos posibles estados de la economía: Hard Landing (HL) y Soft Landing (SL). En un (SL), el banco central logra un equilibrio al disminuir la inflación y desacelerar la economía de forma gradual, evitando así desencadenar una recesión. En contraste, un HL se produce cuando las medidas adoptadas para contener la inflación, como el incremento de las tasas de interés, conllevan a una severa desaceleración económica o incluso a una recesión.

Históricamente en EE. UU., los escenarios de (SL) junto a ciclos de flexibilización monetaria, se han caracterizado por patrones económicos distintivos. En 1984, la economía experimentó una recuperación robusta bajo la gestión de Paul Volcker en la Fed, que había implementado políticas rigurosas para controlar la inflación alta de la época. El año 1995 destacó por un auge tecnológico y una expansión económica sostenida, apoyada por un ambiente de bajas tasas de interés y una notable estabilidad financiera. En 2019, el foco estuvo en mantener un crecimiento estable tras la Gran Recesión, ajustando las tasas de interés en respuesta a incertidumbres globales. Durante estos periodos, con un crecimiento económico promedio del 3%, la Fed redujo las tasas en aproximadamente 200 pb, y la inflación promedió un 2,7% anual. Estas fases se asociaron con mercados alcistas moderados, donde el S&P 500 mostró incrementos del 2% a los tres meses, 11% a los seis meses y 12% al año.

En los escenarios de (HL), estuvieron marcados por crisis económicas que tuvieron un impacto profundo. En 1989, la crisis de ahorros y préstamos sacudió el sector financiero, resultado de prácticas de préstamo riesgosas y desregulación, llevando a una severa desaceleración económica. El año 2001 fue testigo de la explosión de la burbuja tecnológica, donde el colapso del mercado de valores tecnológico condujo a una recesión económica y un ajuste en la valoración de las empresas de tecnología. En 2007, la crisis hipotecaria y el inicio de la Gran Recesión fueron desencadenados por el colapso del mercado inmobiliario y los préstamos subprime, lo que resultó en una desaceleración económica significativa y una crisis financiera global. Durante estos periodos de HL, con un crecimiento económico ralentizado al 0,8%, la Fed redujo las tasas de interés más drásticamente, en más de 250 pb, y la inflación se situó alrededor del 4% anual. Estas reducciones de tasas coincidieron con marcadas caídas en el mercado, con disminuciones del 3% en el primer trimestre, 10% al semestre y 16% al finalizar el año, reflejando la volatilidad y la incertidumbre económica de estos tiempos.

Respecto al resto de los activos, luego de un año de iniciado el ciclo de flexibilización monetaria, en un escenario de (SL), el Dow Jones ganó un 6% y el Nasdaq destacó con un 19%. Los bonos tuvieron también un rendimiento positivo, con los títulos del Tesoro subiendo un 12% e Investment Grade un 14%. Por otro lado, en un contexto de (HL), los índices de acciones sufrieron una disminución promedio del 17%, mientras que los bonos, aunque se mantuvieron en terreno positivo, registraron un rendimiento promedio del 5%. Estas cifras reflejan cómo las políticas monetarias afectan de manera diferenciada a los mercados de acciones y bonos, dependiendo del estado económico subyacente durante los ajustes de la Fed.

Las proyecciones del próximo año muestran una disminución del crecimiento mundial del 2,5% en 2023 al 2,2% en 2024, mientras que en EE. UU., el crecimiento del PBI se proyecta en torno al 1%, indicando una desaceleración económica, pero evitando una recesión. También, la inflación americana irá disminuyendo gradualmente hasta alcanzar un promedio del 2,6% en 2024. En ese sentido, la Fed planea iniciar recortes de tasas a partir del 2Q24, sumando una reducción total de 75 pb para fin de año. Esta serie de factores nos marca un sendero caracterizado por un (SL), muy propicio tanto para acciones como bonos. El riesgo aquí radica en que tanto el mercado laboral como el consumo tengan cierta desaceleración sin caer en terreno contractivo, porque eso resentiría la actividad económica sin ser un entorno favorable para los mercados.

Dado este panorama, el consenso de analistas tiene divergencia de opiniones. Con un S&P en 4.700, algunos bancos como Goldman Sachs ven el índice en 5.100 para el 2024, es decir, un incremento promedio del 8,5%. Con un crecimiento americano esperado del 2,1% ante la expectativa de una disminución en la inflación y recortes en las tasas de interés por parte de la Fed que la llevarán a un rango de entre 4% y 4,25% para finales de año. Este escenario de tasas de interés en descenso se espera que impulse el múltiplo de precio a ganancias del S&P 500 de 2024 a 19,9 desde su nivel actual de 19,2. Por el contrario, JP Morgan tiene una visión más bajista que se ubica en los 4.200 con una merma promedio del 7% ante una expectativa de desaceleración del crecimiento económico de EE. UU. para finales de 2024 de 1,5%, a raíz de los aumentos en las tasas de interés. Esto tendrá un impacto negativo en los mercados que será necesario para generar alivio en las condiciones monetarias y un repunte más sostenible del mercado.

En conclusión, para el año 2024, se anticipa un Soft Landing en la economía estadounidense, caracterizado por un crecimiento moderado y una política monetaria más flexible por parte de la Fed, acompañado de una tendencia a la baja en la inflación. Si bien este entorno apunta a ser propicio tanto para el mercado de acciones como para el de bonos, todo dependerá de la evolución de la economía y del escenario global que podría presentar incertidumbres significativas que podrían impactar los mercados financieros, como las elecciones presidenciales en EE. UU., los conflictos en Medio Oriente y el impacto de la inteligencia artificial, lo que podría alterar las proyecciones económicas, generando un efecto no deseado en la economía.

Análisis de alternativas basado en la comparación de cinco clases de activos.

Tasa fija vs. CER

Lo primero que salta a la vista es que existen mejores alternativas que la tasa fija. Si tomamos la tasa mensualizada del 8,7% (TNA 104% y TEA 172%) a la que cortó la Lede, se observa que, para empatar contra este rendimiento, los instrumentos CER necesitan una inflación del 22% en diciembre, del 30% en enero, del 10% promedio en el tramo febrero/mayo y del 6% promedio en el tramo junio/diciembre. Estos niveles quedan por debajo de nuestras proyecciones del 25% en diciembre, del 30% en enero, del 13% promedio en febrero/mayo y del 7% promedio en junio/diciembre. Así, vemos poco valor en la Lede y preferimos mantenernos en instrumentos CER.

CER vs. Dollar-Linked/Duales

Con la tasa fija descartada como alternativa de inversión, pasamos a comparar la curva CER con las curvas dollar-linked y de duales. Las perspectivas macroeconómicas favorecen a los CER: la devaluación corre al 2,0% mensualizado, muy por detrás de la inflación. Pero esto ya parece estar incorporado en precios: los bonos CER ofrecen tasas reales anualizadas negativas de entre -70% y -34% para 2024, que contrastan con las elevadas tasas anualizadas en dólares de entre 130% y 22% que ofrecen los bonos dollar-linked y duales.

Cuando comparamos instrumentos CER y DLK de plazos similares, aparece un tipo de cambio implícito (a precios de hoy) que iguala sus rendimientos. Al cierre del miércoles 20, los precios de mercado indican que el tipo de cambio actual de $804 tendrá una apreciación del 22% hasta febrero ($630), del 39% hasta abril ($487), del 35% hasta agosto ($520), del 45% hasta septiembre ($439) y del 25% hasta marzo de 2025 ($607). El mercado anticipa un fuerte traslado a precios de la devaluación de diciembre hasta abril, probablemente descontando una estabilización en estos niveles en lo que resta del 2024 y una segunda corrección cambiaria a principios de 2025.

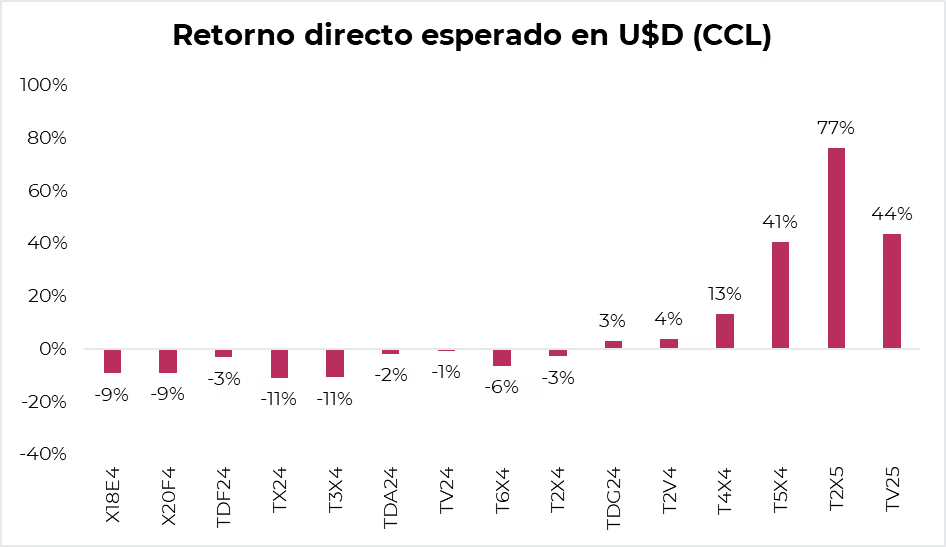

En líneas generales, nuestras proyecciones son muy similares al escenario que descuenta el mercado. De todas formas, para el primer semestre de 2023, vemos mayor valor en el TDF24 y en el TV24, para los que proyectamos TEMs del 14% y del 16%, respectivamente. Para el segundo trimestre, observamos un empate técnico entre los instrumentos CER y DLK, pero favorecemos al dual TDG24 por el valor de su opcionalidad CER. Finalmente, la mayor diferencia contra los precios de mercado la vemos a principios de 2025, donde preferimos al bono CER T2X5 por sobre el bono dollar-linked TV25.

Dólar vs. Carry Trade con pesos

Habiendo determinado nuestros bonos favoritos para la curva en pesos, queda compararlos contra la posibilidad de dolarizar la cartera. Con la brecha por debajo del 20% y tasas reales tan negativas, esperamos un aumento de la brecha en el corto plazo que la lleve a promediar el 40% durante el primer trimestre de 2024.

Bajo nuestro escenario económico, la mayoría de los bonos que recomendamos tendrán un empate virtual contra el CCL, por lo que estamos indiferentes entre dolarizar la cartera o no. La única excepción son los bonos a 2025, periodo para el que esperamos un acercamiento mayor al cierre definitivo de la brecha. Así, se destacan el Boncer T2X5 y el dollar-linked TV25, para los que proyectamos retornos extraordinarios del 77% y del 44% en dólares, respectivamente.

En este sentido, los bonos globales se presentan como una excelente alternativa para quienes quieran dolarizarse sin perder el potencial alcista de los activos argentinos. Un escenario de rápida unificación cambiaria posiblemente esté acompañado de una subida en sus paridades, lo que permite amortiguar las “pérdidas” provocadas por la caída en la brecha.

Así, en base a este análisis, recomendamos la siguiente cartera: conformada en un 20% por bonos dollar-linked, un 15% por bonos duales, un 15% por bonos CER, un 20% por bonos globales y un 30% por CCL.

Noticias globales: el mundo hoy.

La tercera y última estimación del PBI de EE.UU del 3Q23 marcó un crecimiento 4,9% t/t anualizado –leve corrección a la baja desde 5,2% de la estimación anterior-, acelerando sensiblemente frente a los períodos previos (2,4% promedio año previo). Esta aceleración reflejó principalmente un repunte de las exportaciones (5,4%) y aceleraciones del gasto de los consumidores (3,1%) y de la inversión (10%), que fueron parcialmente compensados por un aumento de las importaciones (4,2%). De este modo, la variación anual aceleró por tercer período consecutivo hasta 2,9% (vs. 2,4% previo). Para el último trimestre se espera un alza de 2,7% t/t.

Por su parte, las solicitudes de beneficios por desempleo aumentaron en 2.000 hasta 205.000, pero se mantuvieron en un valor bajo (por debajo del promedio del último año) y fueron sensiblemente menores a las expectativas del mercado de 215.000. Nuevamente se pone de relieve la relativa rigidez del mercado laboral, dando margen a la Fed para mantener la tasa en caso de que la inflación cambie la tendencia.

A contramano de estos datos, el Índice manufacturero de la Fed de Filadelfia mostró en diciembre un valor negativo de -10,5 (vs -5,9 previo), cuando las estimaciones del mercado eran de -3. Durante el 2023 solo en agosto el índice logró un valor positivo.

Con este marco de fondo, las acciones americanas cerraron la jornada al alza mientras que los bonos operaron estables. Concretamente, el S&P 500 subió 0,5%, Nasdaq un 0,7%, mientras que el Dow Jones avanzó 0,4%. Por su parte, entre la renta fija se destacaron los de alto rendimiento con un alza de 0,4%.

En el frente corporativo, Tesla ganó un 2,9% tras los informes de que EE. UU. está considerando aumentar los aranceles a los fabricantes chinos de vehículos eléctricos. Meta añadió un 1% hasta USD 352 dólares y está en camino de lograr el mejor año de su historia, y Salesforce avanzó un 2,7% tras una mejora de Morgan Stanley. Por otra parte, Boeing subió un 0,7% tras la noticia de que la compañía se dispone a reiniciar las entregas de su 787 Dreamliner a China.

Los rendimientos de los bonos del Tesoro de EE. UU. cerraron en forma mixta. La tasa de interés del bono a 10 años subió 1 pb, situándose en 3,89%, mientras que la tasa del bono a 2 años disminuyó 1 pb hasta 4,36%. Por otro lado, el US Dollar Index registró un descenso del 0,5%, alcanzando 101,8, el nivel más bajo desde fines de julio y acumula una caída de 5% desde principios de octubre. Esta debilidad del dólar contribuyó al aumento del precio del oro, que ganó un 0,6%, cerrando en USD 2.043 la onza.

En otras regiones, en Japón hubo deflación de 0,1% en noviembre y una variación positiva del 2,8% i.a. (vs 0,7% m/m y 3,3% i.a. en octubre), convirtiéndose en la cifra más baja desde julio de 2022.

En cuanto a los commodities, el precio del WTI retrocedió un 0,4% a USD 73,9 por barril, debido a que la Administración de Información Energética confirmó que la producción diaria de EE. UU. alcanzó un récord de 13,3M de barriles la semana pasada. Además, el conflicto del Mar Rojo que implica ataques hutíes a barcos ha causado perturbaciones en el comercio internacional, aunque el impacto en el suministro de petróleo sigue siendo limitado por ahora, ya que la mayor parte del crudo de Medio Oriente se exporta a través del Estrecho de Ormuz. En otros sectores, los precios de la soja cayeron un 0,8%, situándose en USD 476 por tonelada.

Noticias locales: el país hoy.

A pesar de la mala performance que tuvo la actividad económica en los primeros tres trimestres del año debido a la sequía, el mercado laboral continuó sólido. La tasa de desempleo en el 3Q23 bajó al 5,7% (vs 6,2% previo), valor más bajo desde la recomposición del INDEC en 2016. Esta caída se debe a un interesante aumento en la tasa de empleo al 45,5% (vs 44,6% previo), valor récord, en un marco de crecimiento de la tasa de actividad al 48,2% (vs 47,6% previo).

Entrando al último trimestre del año, el EMAE -indicador mensual del PBI- registró una caída de 0,1% m/m en octubre, siendo la segunda caída mensual consecutiva luego de la recuperación post sequía en el 3Q23, aunque quedó 0,6% por encima que octubre del año pasado. De este modo, empieza a consolidarse el mal registro de la actividad económica en el último tramo del 2023. A nivel sectorial, 4 de los 15 sectores registraron una caída con respecto a su nivel de octubre de 2022, con industria como el más relevante (0,9% i.a.), que acumula un semestre completo de caídas i.a. Del otro lado, el agro volvió a crecer en la comparación interanual luego de 19 meses y el sector financiero luego de 14 meses.

En cuanto a las cuentas públicas, el resultado fiscal primario de noviembre marcó un déficit de 0,1% PBI ($210.000 M), acumulando en los 11 meses un déficit de 1,7% del PBI. Los ingresos subieron 6% real i.a. gracias a la licitación del 5G ($300.000 M) por lo que los ingresos no tributarios tuvieron un incremento de 139% i.a. real. En tanto, los ingresos tributarios tuvieron una caída de 3% i.a. real por las mermas de Ganancias (-31% i.a.) y DEXs (-22% i.a.). De este modo, si excluyéramos los ingresos extraordinarios, los ingresos totales habrían caído 2% i.a. y el déficit primario habría sido 0,3% PBI. Por el lado del gasto primario, mostró una baja del 5% i.a. real por bajas en subsidios (-40% i.a.), jubilaciones (-9% i.a.) y obra pública (-6% i.a.), mientras que en parte compensan planes sociales (+7% i.a.), transferencias a provincias (+ 29%) y salarios (+6% i.a.).

En el mercado cambiario, el sector agropecuario liquidó USD 64 M y el BCRA siguió de racha compradora y registró compras netas por USD 269 M en el MULC. En lo que va del mandato de Milei, la autoridad monetaria adiciona compras por USD 1.562 M con lo que redujo a USD 543 M las ventas netas en el acumulado del año. Por otro lado, el stock de reservas internacionales se redujo en USD 549 M por el pago de USD 919 M al FMI. Así, el stock bruto cerró en los USD 22.208 M y creció en USD 1.000 M desde el 10 de diciembre.

El dólar oficial aumentó diariamente un 0,1% hasta $804,2. Esto significa un ritmo de devaluación mensualizado de 1,9%, en línea con el crawling de 2,0% establecido por el BCRA.

Los dólares financieros rebotaron luego de que la licitación del Tesoro convalidó tasas reales muy negativas para la Ledes. El MEP con ledes subió 1,4% hasta alcanzar los $968, mientras que el CCL con ADRs trepó 2,2% hasta $971. De esta manera, sus brechas se sitúan en 20% y 21%, respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar lateralizaron. Las mayores subas se registraron en los contratos de septiembre (+1,3%), octubre (+1,2%) y julio (+0,7%). Mientras que, las mayores caídas se registraron en los contratos de abril (-0,6%) y mayo (-0,4%). De este modo, la devaluación implícita se ubica en el 1% hasta diciembre, en el 7% hasta enero y en el 57% hasta mayo. Se operaron 256.000 de contratos, lo que significa un acumulado semanal de 1.673.000. El interés abierto se incrementó en USD 36 M hasta un stock de USD 1.438 M; lo que significa un decrecimiento mensual de 62,9% y un decrecimiento anual de 62,5%.

Las curvas soberanas en pesos tuvieron una fuerte compresión luego de la licitación del Tesoro. Los bonos CER se incrementaron un 7,3% y pagan tasas reales negativas de hasta -76%, mientras que las Lecer ganaron un 2,1%. En la curva de tasa fija, el TO26 cerró alcista en 1,0%. Por su parte, los duales registraron una ganancia de 5,2% y los DLK marcaron una suba de 6,4%.

Nuestro índice de bonos soberanos en hard-dollar ganó 0,3%, explicado por una suba de 0,1% en los ley Nueva York y una suba de 0,5% en los ley Argentina. Así, acumulan una ganancia de 8,2% en lo que va del mes y de 46,4% en lo que va del año. De esta manera, las paridades promedian el 38,2% y el riesgo país disminuyó 10 pb hasta los 1860 pb.

Las acciones argentinas tuvieron una reacción positiva tras la presentación del Decreto de Necesidad y Urgencia (DNU) por el presidente Javier Milei. El índice Merval registró un avance del 2,5% en moneda local y del 1,2% en CCL Galicia, alcanzando un valor de USD 973. Las alzas más significativas, de hasta el 10%, fueron lideradas por Grupo Supervielle, seguido de Banco Macro con un 6,7% y Bolsas y Mercados Argentinos (BYMA) con un 6,3%. En cambio, TGN y Edenor tuvieron descensos del 3,2% y 1,4%, respectivamente. En cuanto a los ADR, se registró un incremento promedio del 0,9%, destacando Grupo Supervielle con un 3,6%, BBVA con un 8,4% y Despegar con un 2,9%.

Noticias globales: el mundo hoy.

Tras alcanzar un récord máximo en las últimas jornadas, las acciones estadounidenses cerraron a la baja el miércoles. El Dow Jones cayó un 1,3%, mientras que el Nasdaq y el S&P 500 ajustaron un 1,5%, marcando la peor jornada desde octubre. En términos sectoriales, Utilidades disminuyó un 2%, Consumo No Cíclico un 1,9% y Financiero un 1,8%. Las menores bajas se registraron en Energía y Comunicaciones, con un 0,9% y un 0,8%, respectivamente. En noticias corporativas, Alphabet incrementó un 1,2% tras anunciar planes para reorganizar una parte significativa de su unidad de venta de publicidad de 30.000 personas. En contraste, FedEx se desplomó un 12% después de rebajar sus perspectivas de ingresos para todo el año y reportar resultados trimestrales decepcionantes.

Los rendimientos de los bonos del Tesoro de EE. UU. continuaron en baja. La tasa de interés del bono a 10 años bajó 7 pb, situándose en 3,85%, mientras que la tasa del bono a 2 años disminuyó 9 pb hasta 4,34%. Como resultado, el índice de bonos agregados americanos ascendió un 0,4% en la jornada, ampliando a 4,7% la ganancia del mes. Por otro lado, el US Dollar Index registró un leve incremento del 0,2%, alcanzando 102,4. Esta fortaleza del dólar contribuyó a la disminución del precio del oro, que perdió un 0,5%, cerrando en USD 2.029 la onza.

En cuanto a los commodities, el precio del WTI alcanzó un máximo en dos semanas, subiendo un 1,1% a USD 74,2 por barril, debido a tensiones geopolíticas en el Mar Rojo. Esto sucedió a pesar del aumento de inventarios de crudo de EE. UU., que se incrementó en 2,9 M de barriles, contrario a las expectativas de una disminución. En otros sectores, los precios de la soja cayeron un 1%, situándose en USD 482 por tonelada.

Respecto a los datos económicos, las ventas de viviendas usadas en EE. UU. aumentaron inesperadamente un 0,8% m/m, rompiendo una racha de cinco meses de caídas (anualizadas 3,82 M vs. 3,77 M esperadas). La confianza del consumidor del CB se incrementó significativamente más de lo esperado (111 vs. 104 esperado), marcando un alza m/m del 8,5%.

En Europa, la inflación de noviembre en el Reino Unido registró un valor negativo sorpresivo de -0,2% m/m (vs. +0,1% proyectado), lo que implicó un alza de 3,9% i.a. (desde 4,6% previo), el valor más bajo desde septiembre de 2021. Del mismo modo, la medida núcleo mostró deflación de -0,3% m/m (vs. +0,2% proyectado) y desaceleró a 5,1% i.a. (desde 5,7%). Estos datos positivos en materia de precios, sensiblemente mejores a lo esperado, junto con datos poco alentadores del lado de la actividad, ponen presión a la tasa de interés de política del Banco de Inglaterra.

En Alemania, los precios al productor siguieron la misma tendencia que en el Reino Unido, mostrando una deflación mayor a la esperada de -0,5% m/m y acumulando ya tres meses de caída. Por su parte, el indicador de clima del consumidor de “GfK” mostró una leve mejora hasta el valor de -25,1 (desde -27,6) de cara a enero de 2024, siendo el segundo mes consecutivo de mejora y algo mejor a lo esperado, pero aún en terreno negativo (desde la pandemia prácticamente no logró retornar a terreno positivo). La aparición de la inflación y altas tasas de interés, sumado a crisis geopolíticas y guerras, siguen generando incertidumbre en la población.

Noticias locales: el país hoy.

En cadena nacional, el presidente Javier Milei presentó un Decreto de Necesidad y Urgencia (DNU) de desregulación del Estado, del cual adelantó 30 medidas. Estas apuntan a desregular mercados e incluyen derogaciones de varias leyes que establecen controles de precios o favorecen sectores específicos. El decreto también incluye modificaciones en el régimen laboral, en el código aduanero y en el código civil y comercial. Por otro lado, prepara el terreno para la privatización de empresas públicas, en particular Aerolíneas Argentinas. Como siguiente paso, el decreto deberá ser enviado a la Comisión Bicameral Permanente de Trámite Legislativo, que determinará su validez o invalidez. Saldada esa instancia, el DNU solo perderá validez si es rechazado por ambas cámaras del Congreso.

En la primera licitación de la administración Milei, el Ministerio de Economía colocó deuda por $2,9 billones, habiendo recibido ofertas por $12,8 billones. La demanda se concentró principalmente en la Ledes a tasa fija de enero, para la cual se adjudicaron $2,0 billones, a pesar de que la tasa de corte estuvo muy por debajo de lo esperado y fue de tan solo 8,7% mensual (TNA 104%). La alta demanda de la letra se explica por la eliminación de las leliqs como instrumento de política monetaria. Además, el Tesoro adjudicó $0,9 billones en el bono CER T2X5 con vencimiento a febrero de 2025 y $0,1 billones en el bono CER TX26 con vencimiento a noviembre de 2026. Con los pesos resultantes de esta licitación, el Ministerio de Economía realizará una oferta de recompra de la deuda del Tesoro Nacional en cartera del BCRA. Se trata de $1,0 billones de DICP y de $1,9 billones del TDF24.

Por noveno mes consecutivo, la balanza comercial devengada fue deficitaria. En noviembre, el déficit fue de USD 615 M, contra un superávit de USD 1.339 M en el mismo mes del año pasado. Así, se acumula un déficit en el año de USD 8.000 M (vs. un superávit de USD 5.820 M en 2022). Las exportaciones cayeron 31,6% i.a, principalmente debido a cantidades (-22%) pero también por precios (-12%), impulsadas por productos primarios (-54,2% i.a) y Manufacturas de Origen Agropecuario (-37,5% i.a). Las importaciones bajaron levemente (-4,8% i.a.) por precios (-2%) y cantidades (-2,9%), con las mayores caídas en vehículos automotores (-62,3% i.a) y bienes de capital (-19,2% i.a).

En el mercado cambiario, el sector agropecuario liquidó USD 61 M. Mientras, el BCRA registró compras netas por USD 171 M en el MULC y acumula USD 1.293 M desde que Milei asumió como presidente. El stock de reservas internacionales aumentó en USD 95 M hasta los USD 22.757 M.

El dólar oficial aumentó diariamente un 0,1% hasta $803,7, lo que significa un ritmo de devaluación mensualizado de 2,1%, sin cambios significativos contra el del martes. En los últimos cinco días hábiles, la devaluación corrió a una TEM de 2,0%.

Los dólares financieros operaron nuevamente a la baja. El MEP con AL30 perdió 2,7% y quedó en $952 (brecha del 18%), y el CCL cayó 1% hasta los $948 (brecha del 18%).

Durante la jornada de ayer, los contratos de futuro de dólar cayeron 0,8%. La única suba se registró en el contrato de enero (+0,6%). Las mayores caídas se dieron en los contratos de mayo (-1,6%), julio (-1,4%) y junio (-1,3%). Así, la devaluación implícita se ubica en 1% hasta diciembre, 7% hasta enero y 58% hasta mayo. Se operaron 401.000 de contratos, con un acumulado semanal de 1.674.000. El interés abierto se incrementó en USD 31 M hasta un stock de USD 1.402 M, lo que significa un decrecimiento mensual de 63,7% y anual de 63,3%.

Las curvas soberanas en pesos tuvieron una jornada mayormente positiva. Los bonos CER aumentaron un 3,3%, mientras que las Lecer ganaron un 2,1%. En la curva de tasa fija, el TO26 cerró alcista en 1,9%. Los duales registraron una ganancia de 0,2% y los DLK una caída de 1,4%.

Nuestro índice de bonos soberanos en hard-dollar perdió 0,6%, explicado por una caída de 0,6% en los ley Nueva York y una caída de 0,6% en los ley Argentina. Acumulan una ganancia de 7,9% en lo que va del mes y de 46% en lo que va del año. Las paridades promedian el 38% y el riesgo país aumentó 17 pb hasta los 1.870 pb.

Las acciones argentinas volvieron a terreno positivo con una suba de 0,6% para alcanzar los 919.910 puntos, así como también un alza de 0,6 en CCL, tocando los USD 962. En el panel líder, los ascensos fueron encabezados por Banco Supervielle (+9,4%), seguido por Banco Macro (+5,1%) y BBVA (+5%). Las que más cayeron fueron Edenor (-5,5%), Mirgor (-4,2%) y Aluar (-3,7%). En Nueva York, las firmas argentinas terminaron la sesión con altibajos; entre los positivos se destacaron Banco Supervielle (+7,9%), Banco Macro (+5,4%), Banco Francés (+5%) y Despegar (+4,7%). A contramano, cayeron Edenor (-4,5%), Central Puerto (-2%) y Mercado Libre (-1,5%).

Noticias locales: el país hoy.

En el mercado cambiario, el sector agropecuario liquidó USD 35 M y mantiene un ritmo de compras bajas a la espera de una nueva cosecha. Mientras, el BCRA volvió a registrar ventas netas significativas, esta vez por un monto de USD 180 M en el MULC y acumula USD 1.122 M desde el inicio de la gestión de Javier Milei. En este marco, con el ingreso del préstamo puente de USD 960 M de la CAF para cubrir vencimientos con el FMI, el stock de reservas internacionales aumentó en USD 1.191 M hasta los USD 22.662 M.

El dólar oficial aumentó diariamente un 0,1% hasta $803,2 y sigue manteniendo el ritmo de devaluación mensualizado de 2,1%, en línea con el crawling peg definido por el Banco Central para anclar las expectativas inflacionarias.

Los dólares financieros registraron un rebote luego de las fuertes caídas del lunes. El MEP con ledes subió 2,3% hasta alcanzar los $974, mientras que el CCL con ADRs disminuyó 0,5% hasta $964. De esta manera, sus brechas se sitúan en 21% y 20% respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar subieron un 1,7%. Las mayores subas se registraron en los contratos de mayo (+3,2%), marzo (+2,9%) y abril (+2,5%). De este modo, la devaluación implícita se ubica en el 1% hasta diciembre, en el 7% hasta enero y en el 61% hasta mayo. Se operaron 296.000 de contratos, lo que significa un acumulado semanal de 2.176.000. El interés abierto se incrementó en USD 26 M hasta un stock de USD 1.371 M; lo que significa un decrecimiento mensual de 57,9% y un decrecimiento anual de 63,9%.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER se incrementaron un 1,2%, mientras que las Lecer ganaron un 1,5%. En la curva de tasa fija, el TO26 cerró alcista en 1,9%. Por su parte, los duales registraron una pérdida de 2,2% y los DLK marcaron una caída de 2,6%.

Nuestro índice de bonos soberanos en hard-dollar perdió 1,3%, explicado por una caída de 0,6% en los ley Nueva York y una caída de 2,5% en los ley Argentina. Así, acumulan una ganancia de 8,5% en lo que va del mes y de 46,8% en lo que va del año. De esta manera, las paridades promedian el 38,3% y el riesgo país aumentó 9 pb hasta los 1.853 pb.

En el quinto día de descensos consecutivos, el Merval disminuyó un 0,8% en moneda local, en un contexto caracterizado por el inminente anuncio del mega decreto de desregulaciones económicas y reformas laborales. Destacando los movimientos en el mercado, Aluar lideró las alzas con un 4,2%, seguido de Banco de Valores con un 2,9% y Transportadora del Gas del Norte 3,3%. Por otro lado, las mayores pérdidas se observaron en Transener, que cayó un 4,2%, seguida por Transportadora de Gas del Sur con una disminución del 3,4%, y BBVA con una baja del 3%. En Wall Street, las acciones argentinas presentaron un comportamiento mixto, con una caída del 3,2% en BBVA y un incremento del 1,6% en Telecom.

Noticias globales: el mundo hoy.

A diferencia de otras regiones como Europa, la actividad en Estados Unidos se mantiene firme y resiliente a las altas tasas de interés. En este sentido, nuevos datos del sector de la construcción fueron positivos en noviembre. Por un lado, los inicios de construcción de viviendas exhibieron una sorpresiva alza de 14,8 % m/m, hasta una cifra anualizada de 1,6 M (dato similar al pico de mayo) superando las expectativas del mercado que estaban por debajo de 1,4 M. Una parte de la explicación podría radicar en la caída de las tasas hipotecarias. Por otro lado, los permisos de la construcción, si bien mostraron una baja m/m del 2,5%, mostraron un valor anualizado de 1,5 M (similar al valor esperado), algo por encima del promedio del último año, sin mostrar pérdida de dinamismo en el sector.

Las acciones americanas ampliaron su escalada el martes mientras los inversores se inclinaban hacia la idea de que la Fed está gestionando una suave desaceleración económica, a pesar de los esfuerzos de sus autoridades para moderar las expectativas de recortes de tasas. El S&P 500 subió un 0,6%, apenas por debajo de su cierre récord de enero de 2022. El Nasdaq 100 ganó 0,5% para llegar a 16.811, mientras que el Dow Jones subió 0,7%, alcanzando también niveles récord. Entre los sectores, Energía ganó 1,2% y Comunicaciones 1%, siendo los más destacados. En cuanto a resultados operativos, Meta subió un 1,7%, cotizando a niveles no vistos desde septiembre de 2021. Tesla subió un 2%, mientras que FedEx cayó un 0,7% antes de su informe de resultados tras el cierre del mercado.

En tanto, los rendimientos de los bonos del Tesoro de EE. UU. mostraron un comportamiento negativo. La tasa de interés del bono a 10 años bajó 2 pb, situándose en 3,93%, al igual que la tasa del bono a 2 años. Como resultado, la renta fija experimentó una suba del 0,2%. Por otro lado, el índice del dólar (DXY) registró una leve disminución del 0,4%, alcanzando 102,1, su nivel más bajo desde agosto, con el euro fortaleciéndose hasta 1,10. Este panorama de debilidad en el dólar contribuyó a impulsar el precio del oro, que aumentó un 0,6%, cerrando en USD 2.040 la onza.

Referido a la zona del Euro, en noviembre hubo deflación del 0,6% m/m y así la inflación se ubicó en 2,4% i.a. (desde 2,9% previo), siendo la más baja desde julio de 2021 y manteniendo una constante reducción desde el pico de 10,6% i.a. en octubre de 2022. Asimismo, la inflación subyacente anual, que excluye los precios de la energía, los alimentos, el alcohol y el tabaco, se ubicó en el 3,6%, transformándose en la más baja desde abril de 2022. Estos números podrían alentar al Banco Central Europeo a planificar un recorte de tasas para el próximo año y fomentar una actividad económica que ya está mostrando signos de agotamiento.

Por su parte, el Banco de Japón mantuvo la tasa de interés a corto plazo en el -0,1% y el rendimiento de los bonos a 10 años en alrededor del 0% (tal como se esperaba), a contramano del resto de las grandes economías para controlar episodios de aceleración inflacionaria y a pesar de tener una inflación sostenida por encima del 3% i.a. y haber marcado en octubre una variación de 0,7% m/m.

Finalmente, el precio del WTI aumentó un 1,3% a USD 73,4 por barril el martes, siguiendo un alza del 1,5% el día anterior. Este incremento se debe a preocupaciones sobre posibles interrupciones en el suministro, causadas por intensificados ataques de militantes hutíes en Yemen contra barcos en el Mar Rojo. Como resultado, transportistas, incluyendo a BP y Frontline, están desviando buques de esta ruta. Por otra parte, la soja tuvo una merma del 1% para alcanzar los USD 482 la tonelada.

¿Cómo posicionarnos frente a la reciente suba del precio del oro?

A principios de diciembre se registró un nuevo máximo histórico en el precio del oro, alcanzando cerca de USD 2.100 la onza. Debido a este acontecimiento, nos propusimos estudiar la relación histórica entre la tasa de interés real y el precio del oro durante los últimos años. Históricamente se ha detectado una correlación negativa entre las dos variables. El oro, al ser un activo de refugio, no genera rendimientos, y en momentos de tasas de interés reales altas, los inversores suelen preferir capturar ese interés. Es decir, en entornos de tasas de interés reales altas, el oro tiene un costo de oportunidad mayor. Para profundizar esta relación, nos propusimos realizar el siguiente estudio. En el gráfico se muestra la relación entre el logaritmo del precio del oro deflactado, y el nivel de tasas reales desde 2006 hasta la actualidad, en donde podemos destacar los siguientes puntos:

En resumen, aunque históricamente se observa una clara relación entre las tasas de interés y el valor del oro, esta tendencia parece haber cambiado a partir de 2022. Sin embargo, en contextos de incertidumbre económica y geopolítica como los actuales, el oro puede aumentar independientemente del nivel de tasas reales. Esto refleja su rol como refugio, en donde se valoriza por su estabilidad más que por la suba de la tasa de interés real.

Noticias globales: el mundo hoy.

Las acciones en Estados Unidos cerraron en verde el lunes, prolongando la racha ganadora a siete semanas. El S&P 500 y el Nasdaq experimentaron incrementos de un 0,4% y un 0,6% respectivamente, mientras que el Dow Jones avanzó un 0,1%. Los inversores continúan anticipando una reducción en las tasas de interés para el próximo año, a pesar de las opiniones contrapuestas de figuras como John Williams, presidente de la Reserva Federal de Nueva York, y Raphael Bostic, presidente de la Reserva Federal de Atlanta, quienes opinan que disminuir las tasas sería prematuro. Asimismo, el mercado se mantiene atento a datos económicos clave, como la inflación PCE, para evaluar las presiones sobre los precios. Los sectores de Energía y Comunicaciones fueron los más beneficiados, con aumentos de 0,5% y 1,2%, respectivamente. En contraste, los sectores de Bienes Raíces (-1,2%) y Utilidades (-0,7%) cerraron en negativo.

El índice del mercado inmobiliario de NAHB/Wells Fargo en los Estados Unidos registró un notable ascenso del 9% en diciembre, alcanzando un valor de 37. A pesar de que este índice todavía se encuentra por debajo del umbral de 50, lo cual indica una fase contractiva, logró romper una secuencia negativa de cuatro meses consecutivos de caídas, que sumaron un descenso acumulado del 40%. Este cambio de tendencia fue impulsado por la disminución en las tasas hipotecarias, la cual generó un incremento en el interés de los compradores potenciales y, a su vez, mejoró las expectativas de ventas en el sector inmobiliario.

En el ámbito corporativo, las acciones de United States Steel Corporation experimentaron un aumento del 25% tras los informes que indican la adquisición de la compañía por parte de Nippon Steel de Japón. En el sector de las megacapitalizaciones, empresas como Alphabet, Amazon, NVIDIA y Meta registraron un buen desempeño, con incrementos del 2,4%, 2,7%, 2,4% y 2,9%, respectivamente. Por otro lado, las acciones de Apple sufrieron una caída del 0,8% después de anunciar que cesarán las ventas del Apple Watch en Estados Unidos debido a infracciones de derechos de patente. Paralelamente, las acciones de Nio (NIO) aumentaron aproximadamente un 6%, reaccionando a la noticia de que un inversor de Abu Dhabi planea inyectar 2.200 millones de dólares en el fabricante chino de vehículos eléctricos.

Durante la jornada, los rendimientos de los bonos del Tesoro de Estados Unidos mostraron un comportamiento positivo. La tasa de interés del bono a 10 años aumentó 3 pb, situándose en 3,96%, mientras que la tasa del bono a 2 años se mantuvo estable en 4,45%. Como resultado, la renta fija experimentó una ligera caída del 0,2%. Por otro lado, el índice del dólar (DXY) registró una leve disminución del 0,1%, alcanzando 102,5, su nivel más bajo desde agosto, con el euro fortaleciéndose hasta 1,09. Este panorama de debilidad en el dólar contribuyó a impulsar el precio del oro, que aumentó un 0,4%, cerrando en USD 2026 la onza.

Los precios del petróleo experimentaron un ascenso del 3%, lo que llevó al WTI a cerrar en USD 74,4 por barril. Este aumento se atribuye a una combinación de factores geopolíticos y decisiones de política económica. Por un lado, los ataques de militantes hutíes en el Mar Rojo provocaron que las compañías navieras evitasen el Canal de Suez, lo que generó preocupaciones sobre posibles interrupciones en el comercio marítimo y aumentos en los costos de suministro. Por otro lado, Rusia anunció recortes en sus exportaciones de petróleo, lo que contribuyó a la tendencia alcista de los precios en el mercado internacional.

Nuevos datos económicos de la eurozona, como el Indicador IFO de clima empresarial en Alemania, revelaron una caída inesperada del índice hasta 86,4. Esta disminución ocurre tras tres meses de mejoras continuas y se sitúa por debajo de la expectativa previa de 87,2. Este descenso representa una caída interanual del 2,6% y de más del 7% en comparación con el pico alcanzado en abril de este año. Aunque el nivel actual del índice todavía no es considerado bajo, estos datos podrían ser indicativos de una ligera contracción del PIB en el cuarto trimestre del año, una tendencia que parece estar en línea con otros indicadores económicos de la región.

Noticias locales: el país hoy.

Los datos finales del 3Q23 confirmaron el rebote del PBI con un alza del 2,7% t/t, aunque quedó 0,8% abajo del 3Q22. Las exportaciones mostraron el mayor dinamismo (+2,1%), pero tanto el consumo (+0,7%) como la inversión (+1,7%) también contribuyeron al alza. Así, el producto recuperó el nivel post sequía, a costa de un mayor déficit fiscal y externo, dado que las importaciones crecieron durante todo el año. Para el último trimestre, se anticipa una caída de la actividad (-1,5% t/t), cerrando el año con una baja de casi 1,5%. El fuerte shock negativo se esperaría en el primer semestre de 2024, especialmente en el primer cuarto, debido a la aceleración inflacionaria, fruto de la corrección de los precios relativos, que afectaría significativamente los salarios y el consumo, marcando un año con una caída aproximada del 4%.

El Banco Central anunció la finalización de las licitaciones de LELIQs a 28 días, y que la tasa de política monetaria será determinada por los pases pasivos a un día, actualmente en una TNA de 100%. Con esta medida, el organismo monetario busca redirigir la demanda bancaria hacia las licitaciones del Tesoro, donde se ofrecerán Letras de Descuento (LEDES) a tasa fija.

El Ministerio de Economía anunció los términos de la primera licitación bajo esta nueva administración, ofreciendo un menú simple de tres instrumentos. En el segmento de corto plazo, se presentará exclusivamente una nueva Ledes S18E4 a tasa fija con vencimiento en enero de 2024. Según medios especializados, esta Ledes tendría una Tasa Efectiva Mensual (TEM) de 15% – equivalente a una TNA de 180% y una TEA de 435% –, cifra que resalta frente a la TEM de 11% ofrecida por la lecer X18E4, que también vence en la misma fecha. Para el segmento de largo plazo, se ofrecerán dos bonos ajustados por CER: el T2X5 con vencimiento en febrero de 2024 (cotizando en CER -18,9%) y el TX26 con vencimiento en noviembre de 2026 (cotizando en CER -5,7%).

Se han anunciado modificaciones en el proyecto de derechos de exportación, con un aumento en la tasa de retención para la soja para compensar la recaudación (que aumentaría del 31% al 33%). Específicamente, en el sector vitivinícola, las retenciones se reducirán al 8%. Además, una serie de sectores, que incluyen lácteos, frutícolas (excepto limón), hortícolas, porotos, papa, ajo, garbanzos, lentejas, arvejas, miel, olivícola, arroz, azúcar, yerba mate, té, cuero bovino, equinos y lana, no tendrán retenciones.

En el mercado cambiario, el sector agropecuario liquidó USD 54 M, mientras que el BCRA registró compras netas por USD 215 M, acumulando desde el 11 de diciembre compras por un total de USD 1.011 M. A pesar de este notable volumen de compras, las reservas internacionales solo aumentaron USD 29 M al inicio de la semana, cerrando la jornada con un stock bruto de USD 21.479 M.

El dólar oficial registró un incremento diario del 0,2%, alcanzando los $802,6, y mantiene así un ritmo de devaluación mensual del 2%. Por otro lado, los dólares financieros mostraron una tendencia a la baja. En las cotizaciones libres, el MEP con ledes experimentó una caída del 3,1%, llegando a $952, mientras que el CCL con ADRs también disminuyó en un 3,1%, situándose en $969. Como resultado, las brechas entre estas cotizaciones y el dólar oficial se ubicaron en 19% y 21%, respectivamente.

Durante la jornada de ayer, los contratos de futuro del dólar experimentaron una caída general del -2,5%. Las bajas más pronunciadas se observaron en los contratos de febrero (-6,2%), marzo (-3,8%) y enero (-3,5%). Con estas cifras, la devaluación implícita se estima en el 1% hasta diciembre, en el 6% hasta enero y en el 56% hasta mayo. Se negociaron 272 mil contratos, sumando un total semanal de 1.990.000. El interés abierto aumentó en USD 16 M, alcanzando un stock de USD 1.345 M, lo que representa una disminución mensual del 58,7% y una caída anual del 64,4%.

Las curvas soberanas en pesos experimentaron una jornada negativa. Los bonos ajustados por CER registraron una caída del 5,3%, mientras que las Lecer disminuyeron un 1%. En cuanto a la curva de tasa fija, el bono TO26 cerró con una tendencia bajista del 3%. Asimismo, los bonos duales sufrieron una pérdida del 3%, y los DLK marcaron una caída del 1,7%.%.

Nuestro índice de bonos soberanos en hard-dollar registró una ganancia del 0,3%, impulsada por una combinación de movimientos en diferentes tipos de bonos. Esta ganancia fue resultado de una caída del 0,8% en los bonos bajo ley de Nueva York y un incremento del 2,1% en los bonos bajo ley Argentina. Hasta la fecha, estos bonos acumulan una ganancia del 9,9% en el transcurso del mes y un impresionante 48,8% en lo que va del año. En consecuencia, las paridades promedian el 38,8%, y el riesgo país experimentó una disminución de 10 pb, ubicándose en 1844 pb.

En el mercado de renta variable, el índice Merval registró una disminución del -0,4% en moneda local, pero experimentó un incremento del 3,7% en CCL Galicia, alcanzando un valor de USD 956. Se observaron caídas generalizadas en las acciones, con descensos notables en Banco Macro (-4,4%), Mirgor (-3%) y Banco de Valores (-2,8%). Los sectores más afectados fueron Utilidades con una baja del -2,7%, Industria con -2,2% y el sector Financiero con una caída del -1,5%. Por otro lado, los ADR mostraron un comportamiento más positivo, con una subida promedio del 1,9%, resaltando Edenor con un aumento del 4,2%, Banco Macro con un 5,8% y Galicia con un 3,8%.

En la primera semana de gobierno de Javier Milei, la devaluación a $800 sorprendió al alza...

En la primera semana de gobierno de Javier Milei, la devaluación a $800 sorprendió al alza y los contratos subieron 2,3% promedio. El mayor impacto estuvo en el contrato de diciembre, que aumentó 8,3%. En tanto que el impacto fue significativamente menor en el resto, anclados por el bajo crawling peg de 2,0% mensual. Así, el mercado se ajustó al programa de alta devaluación inicial seguida por un sendero de apreciación real para anclar el traslado a precios.

El contrato de diciembre cerró en $818 y descuenta un ritmo de devaluación de 3,9% para lo que queda del mes (por encima del 2,0% anunciado). A partir de ahí, los contratos marcan una devaluación mensual del 7,7% en enero, de 8,9% en febrero, de 11,1% en marzo y de 7,0% promedio entre abril y septiembre.

Así, luego del salto cambiario la curva de tasas (TNA) tuvo una compresión histórica de 55.000 pb y normalizó su forma. El contrato de diciembre rinde TNA 47%, el de enero 77% y el de febrero 95%. La curva alcanza un máximo de TNA 129% en mayo para luego mantener niveles similares hasta septiembre.

El volumen operado cayó a mínimos del año: en la semana se comerciaron tan solo 1,8 millones de contratos. El interés abierto alcanzó su nivel más bajo desde principios del 2020: el viernes 1° de diciembre el interés abierto cerró en USD 1.329 M; una caída de 52% m/m y de 64% i.a.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

Arrancó el gobierno de Javier Milei apuntando a una política de shock, con diferentes anuncios y medidas que buscan corregir los desequilibrios heredados: fiscal, externo y monetario. Sin dogmas y con más pragmatismo, se anunció un audaz plan de equilibrio fiscal para 2024, que implica un ajuste del 5% del PBI, combinando recorte del gasto con incremento de impuestos. Para recuperar reservas internacionales, se elevó el tipo de cambio hasta los $800, aunque el cepo continúa sin modificaciones. Los pagos de las nuevas importaciones comenzarán en 120 días, variando según el sector, mientras que para la deuda comercial acumulada se ofrecerá un bono del BCRA a cobrar en al menos un año. En el plano monetario, se prioriza cortar la emisión de moneda hacia el Tesoro e inicia un plan de rescate gradual de los pasivos monetarios remunerados. La intención es que estos pasen a manos del Tesoro, ofreciendo mejores tasas que las Leliqs y Pases. La contracara será una aceleración inflacionaria de diciembre a febrero, que pondrá en jaque los salarios, la actividad económica, el desempleo y la pobreza, por lo que el riesgo de sostenibilidad es elevado y podría generar incertidumbre y volatilidad. La primera reacción del mercado fue cautelosamente positiva: el BCRA compró reservas, la brecha cambiaria se redujo al 20% y los bonos soberanos continuaron mejorando, ayudados también por el buen clima internacional. En cambio, las acciones operaron a la baja, mientras que los instrumentos en pesos tuvieron un fuerte repunte, acorde con el salto cambiario y la escalada de la inflación. Las miradas de esta semana estarán en las intervenciones del BCRA en el mercado de cambios, en la licitación que realizará el Tesoro el miércoles, cuando ofrezca Ledes a una tasa del 15% mensual, mientras se esperan novedades sobre el proyecto de blanqueo de capitales.

Más impuestos, licuación y “motosierra”. Si bien todos esperaban un anuncio de fuerte ajuste del gasto público, acorde con el discurso de campaña de Milei, la novedad fue que dentro de las medidas se incluyeron subas en los impuestos para llegar más rápidamente al equilibrio fiscal y al superávit primario. Del lado del gasto, se anunciaron recortes en conceptos ya anticipados: subsidios (una reducción del 0,7% del PBI), obra pública (0,7% del PBI) y transferencias corrientes a provincias (0,5% del PBI). Además, se planteó un ajuste en las jubilaciones (0,4% del PBI), en los planes sociales con intermediarios (0,4%) y en los gastos de funcionamiento (0,5% del PBI), completando un ajuste del gasto por el 2,9% del PBI. En cuanto a los ingresos, se propuso un incremento del impuesto PAIS del 7,5% al 17,5% (0,8% del PBI), un aumento de las retenciones para el sector no agrícola (0,5% del PBI), la reversión de Impuesto a las Ganancias (IIGG, 0,4% del PBI) y también una moratoria/blanqueo (0,5% del PBI), lo que sumaría un 2,2% del PBI. Así, se acumularía una mejora del 5,2% del PBI, necesaria para cerrar el déficit primario inercial de 2023 más los intereses.

Salto cambiario. En cuanto a la política cambiaria, el día miércoles el tipo de cambio saltó a $800, superando las expectativas. Este incremento representó un aumento del 118% en un día y un aumento del 370% interanual. El objetivo detrás de esta medida fue mejorar la competitividad y comenzar a acumular reservas de manera genuina. Tras el salto, en las dos ruedas posteriores, el tipo de cambio subió al 2% mensualizado, cumpliendo con la promesa que hizo el ministro al anunciar la medida. Finalmente, el tipo de cambio cerró la semana en $801,075. Es importante destacar que las importaciones estarán sujetas al impuesto país del 17,5%, lo que elevará el tipo de cambio a $940 para las importaciones. Por otro lado, las exportaciones podrán liquidarse en un 80% en el mercado oficial y un 20% en el CCL, aunque estarán sujetas a retenciones del 15%, excepto para la soja, que mantendrá retenciones del 30%. Esto resultará en un tipo de cambio exportador de alrededor de $750 para todos los productos excepto la soja, que tendrá un tipo de cambio exportador de alrededor de $650.

Recupera reservas. En este nuevo marco cambiario, el BCRA debutó la semana pasada con compras netas en el mercado por un total de USD 794 millones, lo que representa la mejor semana desde fines de 2022, durante el período conocido como "dólar soja II". Aunque el sector agrícola aumentó la liquidación de divisas al ingresar casi USD 300 millones, casi el doble de las dos semanas previas, estimamos que el resultado positivo de las operaciones se debió en parte a que la demanda aún no se hizo presente en gran medida. Es importante destacar que en este nuevo esquema cambiario se eliminan las SIRAS (Subastas de Inversión en Renta y Acciones) y que las nuevas importaciones comenzarán a pagarse recién dentro de los próximos 120 días, de acuerdo con el plazo del comercio internacional que defina el propio BCRA. Además, para la deuda comercial acumulada durante 2023, que asciende a unos USD 15.000 millones, el BCRA ofrecerá bonos en dólares con vencimientos a 1 y 4 años, denominados BOPREAL, que podrán ser suscritos en pesos y podrían negociarse en el mercado secundario. Esto busca ahorrar el uso de reservas para estos fines durante este año al tiempo que se ordenan los pagos. En la semana, las reservas internacionales aumentaron en USD 241 millones, aunque las compras realizadas fueron compensadas por reducciones en los encajes bancarios y otras operaciones. Como resultado, las reservas cerraron la semana con un stock bruto de USD 21.450 millones y un saldo neto negativo de USD 11.200 millones.

Se desplomó la brecha. El salto cambiario, sumado a la continuidad de las limitaciones para las empresas en operar en el CCL y favorecido por la demanda estacional de pesos, llevó a que los dólares financieros operaran sin grandes cambios, lo que implicó una fuerte reducción de la brecha cambiaria en el entorno del 25%. El dólar MEP, medido con Lede, subió un 13% y cerró en $1.015, mientras que el CCL con GD30 subió un 6% hasta $961. El CCL medido con ADR se mantuvo en $1.000, por lo que las brechas con el dólar oficial quedaron en un rango de entre 20% y 25%. Los contratos de Rofex tuvieron una semana relativamente calma, con la excepción del contrato de diciembre, que subió un 8% hasta $817, que es $10 más de lo que resultaría si el BCRA mantiene el alza diaria del 2% mensualizado. El resto de los contratos mostraron un alza promedio del 1,7%: el contrato de enero cerró en $881, el de febrero en $959 y el de marzo en $1.065.

Sacar pesos del mercado. El gobierno busca terminar con la emisión monetaria para financiar al Tesoro y también reducir los pasivos remunerados del Banco Central de la República Argentina (BCRA), ya que los intereses que devengan estos instrumentos son un factor expansivo de la base monetaria. La conocida "bomba de Leliqs" se ha reducido notablemente, y su saldo actual se ubica en $3.500 billones, mientras que los pases pasivos ascienden a $21.700 billones. El BCRA decidió mantener sin cambios la tasa de las Leliqs, que sigue siendo del 133% de TNA), mientras que redujo la tasa de los pases pasivos del 126% al 100%, con el objetivo de incentivar a los bancos a estirar la duración de sus inversiones. Se espera que con la licitación de Lede), el Tesoro capte parte de estos pesos y luego utilice esos fondos para cancelar adelantos transitorios, de manera de retirar pesos del mercado. Este proceso se vería potenciado por la emisión del bono BOPREAL, ya que se suscribe en pesos, aunque se compensará en parte por la expansión monetaria que genera la cancelación de Leliv. Recordemos que hay USD 4.470 millones, equivalentes a unos $3.500 billones, en Leliv.

Acelera la inflación. La devaluación ha dado un nuevo impulso a la inflación, que ya venía mostrando una aceleración desde noviembre, superando las expectativas al registrar un aumento del 12,8% m/m (lo que equivale a una tasa anualizada del 325%). El IPC Core subió un 13,4% m/m, con los alimentos y bebidas aumentando casi un 16% m/m. En este contexto, para diciembre, debido a la combinación del fin de los acuerdos de precios y los nuevos aumentos ya anunciados, que rondan el 35% (incluyendo entre ellos los precios de la carne), y la devaluación del tipo de cambio oficial, se espera que la inflación de diciembre se sitúe en torno al 25% i.a., finalizando el año con una inflación interanual del 210%. Sin embargo, aún resta pasar el verano, donde se anticipa que enero podría registrar una aceleración adicional en la inflación. Se espera que recién para febrero comience a descender, siempre y cuando el plan económico avance sin contratiempos.

Continuó el rally de los bonos. El contexto global favorable y las medidas anunciadas por Caputo continuaron impulsando a los bonos soberanos, que cerraron la semana con un alza del 3,8%. Dentro de este grupo, los Globales experimentaron un incremento del 3,6%, mientras que los Bonares aumentaron un 4,1%. Esta mejora en el rendimiento de los bonos permitió que alcanzaran una paridad de USD 39 y que el riesgo país descendiera hasta 1.854 pb.

El turno de los bonos CER. Tras el salto cambiario y la aceleración en las expectativas de inflación, especialmente en el corto plazo, se observó un destacado rendimiento en los bonos ajustables por inflación en la curva de pesos. Estos bonos registraron un incremento promedio del 21% en la semana. Por otro lado, los bonos ajustables por tipo de cambio experimentaron una subida del 18%, y los bonos duales, que combinan ajustes por inflación y tipo de cambio, aumentaron un 15%.

Leve retroceso de las acciones. El Merval cerró la semana con una disminución del 1,7% en moneda local y del 7% en CCL Galicia, situándose en USD 925. Se observaron descensos en la mayoría de las acciones, con Termium disminuyendo un 19,3%, Aluar 15,9%, y Telecom 6%. Por otro lado, las empresas más beneficiadas incluyeron a Agrometal, con un incremento del 20%, Transportadora Gas del Norte con un 14,2%, y Banco Valores con un 13%. Los sectores más afectados fueron Materiales, con una caída del 15,2%, y Comunicaciones, con un 4%. Contrariamente, los sectores de Energía e Industria tuvieron un crecimiento del 4%. En cuanto a los ADR, se registró un incremento promedio del 2%, beneficiadas por el contexto de suba internacional, destacándose Transportadora Gas del Sur con un 11,4%, Edenor 10,5%, y Central Puerto 8%.

Con la mira en las reservas y en la licitación del Tesoro. Con el fin de seguir recuperando reservas, las miradas de la semana estarán en las intervenciones del BCRA en el mercado de cambios y el comportamiento de la brecha cambiaria. Será importante el resultado de la licitación del miércoles, en la que el Tesoro espera tener un gran caudal de suscripción a la Lede que paga un 15% mensual (180% TNA). Se espera también más precisiones sobre la emisión de BOPREAL y del proyecto de moratoria y blanqueo de capitales. Entre las publicaciones, se destaca el resultado fiscal y del balance cambiario de noviembre y del EMAE de octubre.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

La última reunión de la Fed fue más dovish. Si bien dejó la tasa de interés sin cambios, anunció que proyecta cuatro recortes para 2024. Esto volvió a presionar a la baja a los rendimientos de los bonos del Tesoro, que alcanzaron mínimos en tres meses. Mientras tanto, los datos muestran que la actividad sigue creciendo y que la inflación baja, aunque muestra resistencia para converger al objetivo de la Fed. Los inversores se olvidaron de la amenaza de una economía que no afloja y festejaron la decisión de Powell. Este optimismo le dio un nuevo impulso a los bonos y acciones que cerraron otra semana alcista, acumulando fuertes ganancias en los últimos dos meses. Se va un año volátil, en el que las acciones fueron las estrellas del mercado y con los bonos recuperando terreno desde noviembre. Las miradas de esta semana estarán en la publicación de los ingresos y gastos de las familias, con el consecuente índice de precios PCE, por lo que no esperamos grandes movimientos en la víspera de las fiestas.

Palomas en la Fed. En su última reunión del año, la Fed decidió mantener las tasas de interés en 5,50% por tercera vez consecutiva, cumpliendo con las expectativas de los analistas. El comunicado tuvo un cambio de tono respecto al que acompañó la decisión de septiembre, destacando que la actividad moderó el dinamismo –después de un muy buen 3Q23– y que la inflación bajó, pero que se mantiene elevada. Como en cada trimestre, la Fed actualizó su tablero de proyecciones, en el que espera que en 2023 el PBI marque una expansión de 2,6% i.a –desde 2,1% i.a. que estimaba en septiembre– y de 1,4% en 2024, en tanto que prevé que la inflación core de este año sea de 3,2% i.a –en septiembre la estimaba en 3,7% i.a.–, de 2,4% en 2024 y que recién en 2026 se ubicaría en el objetivo de 2% i.a. de la Fed. Así, la Fed estima llevar adelante cuatro recortes (de 25 puntos base cada uno) durante el próximo año y en 2025 seguirían otros cuatro recortes más. En la conferencia de prensa que siguió, Powell, quien viene mostrándose entre ambiguo y flexible, expresó un tono notablemente más optimista en comparación con las declaraciones anteriores al señalar que la inflación terminaría 2023 en 2,8% i.a. y que disminuiría aún más a 2,4% para finales de 2024.

La actividad no afloja. El buen dato de empleo de noviembre se confirmó con los buenos indicadores publicados la última semana: las ventas minoristas, las peticiones iniciales de desempleo y el PMI. En cuanto a las ventas minoristas, el dato de noviembre sorprendió a los analistas con un incremento inesperado del 0,3% m/m, desafiando las proyecciones de una leve disminución. Este crecimiento fue impulsado significativamente por el sector de alimentos y bebidas, marcando un sólido comienzo para la temporada de compras navideñas. Incluso al excluir los automóviles, la gasolina, los materiales de construcción y los servicios alimentarios, las ventas minoristas mostraron un aumento del 0,4% m/m. Comparadas con noviembre del año pasado, las ventas tuvieron un alza del 4,1%, superando la tasa de inflación del 3,1%. En cuanto al empleo, las nuevas solicitudes de beneficios por desempleo disminuyeron a 202 mil, siendo este el número más bajo desde principios de octubre y menor a las expectativas del mercado de 220 mil, lo que confirma que el mercado laboral continúa pujante. Al cierre de la semana, se publicó que el PMI compuesto de diciembre marcó 52 pb, el mejor desempeño de los últimos cinco meses, lo que destaca la buena performance de la actividad del sector privado. Con estos indicadores, el Nowcast de la Fed de Atlanta revisó al alza su estimación de crecimiento del 4Q23 a 2,6% t/t, desde el 1,2% t/t de la semana anterior, explicado por la corrección al alza en el gasto personal en servicios y a la inversión fija no residencial.

La resistencia de la inflación. Tras un octubre con variación neutral, el IPC de noviembre subió un 0,1% m/m, ligeramente por encima de las expectativas que apuntaban a un 0%. Este incremento fue impulsado principalmente por los servicios, especialmente en los sectores de vivienda, salud y transporte, que registraron un aumento del 0,5% m/m, mientras que los bienes experimentaron una disminución del 0,3% m/m. Con este resultado, en los últimos doce meses, el IPC subió un 3,1%, en comparación con el 3,2% i.a. en octubre, siendo el menor incremento desde marzo de 2021. Sin embargo, la inflación núcleo, que excluye alimentos y energía, aceleró a un 0,3% m/m –desde un 0,2% m/m en octubre–, manteniéndose en un 4% i.a. Esto interrumpe una racha de siete meses de desaceleración y permanece distante de la meta del 2% establecida por la Fed. En cuanto a los precios al productor (PPI), noviembre mostró una estabilización tras una revisión a la baja de la caída del 0,4% del período anterior, en contraste con las previsiones de un incremento del 0,1% m/m. Excluyendo alimentos y energía, el índice también se mantuvo estable, mientras que el aumento interanual fue del 2%, marcando su nivel más bajo desde enero de 2021.

La amenaza fiscal. Con un nivel de deuda récord y la fragilidad que tiene el gobierno de Biden para que el Congreso le apruebe sistemáticamente un alza en el techo de deuda, la evolución de las cuentas públicas es una preocupación para los inversores, especialmente en un año de elecciones y en un contexto de pagos de intereses crecientes debido al aumento en las tasas de interés y de la deuda. El año fiscal 2023-24 no comenzó de la mejor manera: luego de la mejora registrada en octubre, cuando el déficit fiscal se redujo un 25% i.a., en noviembre las cuentas volvieron a empeorar. Los ingresos subieron un 9% i.a., mientras que el gasto aumentó un 17% i.a., impulsado por un crecimiento del 14% i.a. en el gasto primario y del 52% i.a. en los intereses. De esta manera, entre octubre y noviembre, el déficit fiscal ascendió a USD 380.000 M, un 13% más que en el mismo período de 2022.

Se debilita el dólar y suben los commodities. El dólar extendió su tendencia bajista frente a las principales monedas durante la semana. El US Dollar Index retrocedió un 1,4% –el euro se apreció un 1,3%, la libra esterlina un 1,1% y el yen japonés un significativo 2%–. En el mercado de materias primas, el petróleo registró un leve aumento del 0,3%, poniendo fin a su tendencia descendente del último mes, durante el cual acumuló una pérdida del 6,8%. Por su parte, el oro registró una ganancia del 0,8%, superando los USD 2.000 por onza y alcanzando un incremento del 3% en el mes. La soja también avanzó un 0,3%, llegando a los USD 480 por tonelada. Además, fue una semana favorable para el aluminio y el cobre, con incrementos del 4,7% y 1,7% respectivamente. En contraste, el precio del acero disminuyó un 2%.

Festejan los bonos. Ante la expectativa de un recorte de tasas en el próximo año, el mercado de renta fija tuvo una muy buena performance, ampliando las ganancias que muestra desde noviembre. El UST10Y cerró la semana con una tasa del 3,91% –una baja de 33 pb en la semana–, mientras que el UST2Y retrocedió 28 pb, ubicándose en 4,45%, lo que sigue ampliando la brecha entre los bonos cortos y los largos. Esta tendencia generó un ambiente favorable para la renta fija, que concluyó la semana con un incremento del 1,8% en el índice que agrupa a los bonos del Tesoro y Corporativos de alta calidad. Los bonos Investment Grade lideraron las ganancias con un avance del 2,8%, acumulando un aumento del 7% en el último mes. Asimismo, los bonos de mercados emergentes también se destacaron, con una suba del 2,3% y una ganancia del 6,7% en lo que va del mes. Los bonos del Tesoro de EE. UU. y los bonos high yield avanzaron un 1,8% y un 1,4%, respectivamente.

Otra buena semana para las acciones. Todos los índices de renta variable cerraron la semana con ganancias. El S&P 500 subió un 1,9%, acumulando en lo que va de diciembre una ganancia del 7,3% y del 23% en lo que va de 2023. Característico del rally de los últimos dos meses es que la ganancia fue generalizada entre las acciones y no solo impulsada por las “7 magníficas”. De hecho, en la última semana, el S&P equiponderado marcó un alza del 3,7%, estirando a 11,1% la ganancia en diciembre, prácticamente toda la que tuvo en el año. Entre los sectores, se destacó el de Real Estate, que subió un 5% en la semana y un 15% en el mes, impulsado por la caída de las tasas de interés hipotecario derivada de la baja de los rendimientos de los bonos del Tesoro.

El mundo acompañó. La baja en los rendimientos de los bonos del Tesoro Americano alivió la presión sobre el resto de la renta fija global, lo que a su vez impulsó a las acciones. El índice de renta variable global subió un 2,3% en la semana, ampliando al 7,7% la ganancia de diciembre. Si se excluye a EE. UU. del índice, el resultado fue de un 2,0% y un 6,9%, respectivamente. Las ganancias fueron generalizadas, incluso en China, que ha sido el gran perdedor de este 2023. La bolsa europea registró un aumento del 1,6% en la semana y del 10,4% en el mes, mientras que la de Latinoamérica se destacó con un alza del 3,4%.

Lo que viene. La semana entrante, la atención principal se enfocará en el Índice de Precios Implícitos (PCE), que es la medida de precios de referencia para la Fed. Se anticipa un modesto incremento del 0,1% m/m en el indicador general y del 0,2% m/m en el índice núcleo para el mes de noviembre, lo que dejaría estos indicadores un 3% y un 3,4% por encima de noviembre del año pasado. Adicionalmente, se prevé que el informe muestre un aumento del 0,3% en el gasto personal y un avance del 0,4% en los ingresos durante el mismo período. También se destaca la publicación de la última estimación del PBI del3Q23 y el sentimiento del consumidor elaborado por la Universidad de Michigan.

Noticias locales: el país hoy.

En la jornada de ayer, el agro liquidó USD 32 M, muy por debajo de los USD 187 M del miércoles. No obstante, el BCRA registró compras netas por USD 236 M en el MULC y así acumuló USD 520 M en las primeras dos ruedas bajo el nuevo esquema cambiario (máximo desde fines de mayo), en línea con los objetivos. En este marco, el stock de reservas internacionales subió en USD 368 M -acumulando en los dos días USD 579 M- hasta los USD 21.499 M. Este incremento diario de reservas, excluyendo días con ingreso de OOII, fue el mayor desde diciembre de 2022.