Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 08/09/2023

Noticias locales: el país hoy.

Ayer se dieron a conocer los datos oficiales de la producción industrial y de la construcción correspondientes al mes de julio. La producción industrial registró una disminución del 1,2% m/m y se ubicó un 4,9% por debajo del índice registrado en julio de 2022. Por otro lado, el Indicador Sintético de la Actividad de la Construcción (ISAC) experimentó un aumento del 1,1% m/m, pero descendió un 5,8% en comparación con el mismo mes del año anterior.

La Ciudad de Buenos Aires publicó el IPC CABA de agosto de 2023, que mostró un incremento del 10,8% m/m, 3,5 pb por encima de la cifra de julio. En el acumulado de los últimos doce meses, el alza ha sido del 127,3%. En los primeros ocho meses del año, el índice registra un incremento del 79,8%. Este aumento mensual estuvo impulsado por los precios regulados, que crecieron un 11,3% m/m, el IPC core, que también subió un 11,3% m/m, y los precios estacionales, que aumentaron un 6,5% m/m.

En el mercado cambiario, el sector agropecuario liquidó USD 32 M, mientras que el BCRA cerró la jornada con compras netas por USD 58 M, acumulando un total de USD 92 M en lo que va de septiembre. Las reservas brutas internacionales incrementaron en USD 20 M, alcanzando un stock total de USD 27.648 M. En lo que va del año, las reservas han registrado un descenso de USD 16.950 M.

Los contratos de futuros de dólar mayormente experimentaron retrocesos en relación con la jornada del martes. Los vencimientos para enero (-1,2%), febrero (-1,4%) y marzo (-1,9%) tuvieron las mayores caídas. De esta forma, la devaluación implícita se sitúa en el 16,7% hasta octubre, 84% hasta diciembre y 134,9% hasta marzo de 2024.

Los dólares financieros cerraron la jornada en baja. El USD MEP con Ledes se depreció un 1,2%, quedando en $702,3 por dólar, mientras que el USD CCL cayó un 3,2%, situándose en $738,7 por dólar. Así, la brecha con el tipo de cambio oficial se ubica en 100,5% para el USD MEP y en 111% para el USD CCL.

En relación con la curva soberana en pesos, los bonos CER a corto plazo —hasta 2025— registraron variaciones entre el -2,2% y el 1,2%. En el tramo más largo, las variaciones fluctuaron entre el -3,8% y el 4,6%. Los bonos duales mostraron un comportamiento mixto, con una caída del 0,5% en el vencimiento de 2024 y un avance del 0,5% en el de 2023. Los títulos del segmento dollar-linked siguieron la tendencia de los contratos de futuros y cayeron un 0,7% en promedio.

Los bonos soberanos en dólares finalizaron la jornada en su mayoría en terreno negativo. Los títulos bajo ley local retrocedieron entre el -3,2% y el -0,5%, siendo los más afectados el AL35D (-3,2%) y el AE38D (-2,1%). En cuanto a los bonos bajo ley extranjera, la mayoría cerró con pérdidas, variando entre el -4% y el +1,7%, siendo el GD41 (-4%) y el GD35D (-1,8%) los más castigados. El riesgo país se ubicó en 2.131 puntos, registrando un incremento del 2,2%.

Finalmente, el Merval sufrió un marcado retroceso del 6,2% en moneda doméstica y del 3,1% en términos de USD CCL, llegando a 741 USD. De esta manera, profundiza la tendencia bajista de la última semana, que alcanzó el 16%. Las acciones más afectadas fueron CEPU (-8,1%), PAMP (-7,4%) y VALO (-7,3%). Los ADR también experimentaron caídas, con un promedio del 3%. En lo que va de 2023, el Merval ha registrado una ganancia del 24% medida en USD CCL.

Noticias globales: el mundo hoy.

En la semana concluida el 2 de septiembre, la cifra de estadounidenses que solicitaron prestaciones por desempleo se redujo en 13.000 hasta llegar a 216.000, situándose por debajo de las expectativas del mercado, que eran de 234.000. Este número representa el registro más bajo desde febrero del presente año. Simultáneamente, las solicitudes continuas disminuyeron en 40.000 hasta 1.679.000 en la semana previa, marcando el nivel más bajo desde mediados de julio y superando las expectativas del mercado, que anticipaban 1.715.000.

En cuanto a los costos laborales unitarios en el sector empresarial no agrícola de EE. UU., aumentaron un 2,2% en el 2Q23, ligeramente por encima del 1,9% proyectado por el consenso del mercado. No obstante, este aumento quedó por debajo del incremento del 3,3% registrado en el 1Q23. Además, la productividad no agrícola —que evalúa la producción por hora por trabajador— experimentó un crecimiento anualizado del 3,5% en el 2Q, la cifra más alta desde el 3Q de 2020.

En el ámbito de los mercados financieros, los índices de renta variable finalizaron la sesión del jueves con tendencia negativa, particularmente afectados por una caída del 1,4% en el sector tecnológico. El S&P 500 cerró con una baja del 0,2%, situándose en 4.451 puntos. El Nasdaq retrocedió un 0,6%, impactado negativamente por el rendimiento de Apple (–2,7%), AMD (–2,3%) y Nvidia (–1,7%). En contraste, el Dow Jones fue el único que cerró en verde con un modesto aumento del 0,2%.

Por otro lado, los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. finalizaron la jornada al alza. La tasa a 10 años disminuyó en 4 puntos básicos hasta alcanzar el 4,25%, mientras que la tasa a 2 años retrocedió en 8 puntos básicos, situándose en el 4,94%. El US Dollar Index avanzó un 0,2%, llegando a 105 puntos, su nivel más alto en los últimos seis meses.

En lo que respecta al mercado de commodities, la soja se cotizó a 499 USD por tonelada en el mercado de Chicago, lo que representa una disminución del 0,8% respecto al cierre anterior. El petróleo retrocedió un 0,7%, situándose en 86,8 USD por barril, mientras que el oro subió un 0,1%, llegando a 1.919 USD por onza.

En el contexto internacional, la producción industrial en Alemania se contrajo un 0,8% m/m en julio, un descenso peor al 0,5% estimado por el consenso del mercado y siguiendo una revisión a la baja del 1,4% en junio. Este descenso es el cuarto en lo que va del año, impulsado por una menor producción en bienes de capital (–2,9%), bienes de consumo (–1,0%) y bienes intermedios (–0,7%). Excluyendo los sectores de energía y construcción, la producción industrial disminuyó un 1,8%. En términos anuales, la producción industrial se contrajo un 2,1%, siguiendo una caída del 1,5% el mes anterior.

El superávit comercial de China descendió a USD 68.3MM en agosto, desde los USD 80.6MM del mes anterior, y quedó por debajo de las expectativas del mercado de USD 73.9MM. Este es el nivel más bajo desde mayo, atribuible a una caída más pronunciada en las exportaciones que en las importaciones, en un contexto de demanda débil tanto a nivel interno como externo. Las exportaciones se contrajeron un 8,8% i.a, marcando el cuarto mes consecutivo de caída, mientras que las importaciones disminuyeron un 7,3%. En lo que va del año, el país ha registrado un superávit comercial de USD 553.4MM, con una contracción de las exportaciones del 5,6% y una disminución en las importaciones del 7,6%.

Finalmente, la tasa de inflación anual en México descendió por séptimo mes consecutivo a 4,64% en agosto, desde el 4,79% en julio, y quedó ligeramente por encima de las expectativas del mercado, que eran de 4,61%. Aunque la inflación ha estado en retroceso desde febrero, aún se encuentra por encima del rango objetivo del banco central, que es del 2%. La tasa de inflación subyacente anual también mostró una disminución, llegando al 6,08% en agosto, la más baja desde diciembre de 2021.

Estrategia para mitigar riesgos sin obviar las oportunidades que el país ofrece.

Hasta ahora, el 2023 ha sido un gran año para los activos argentinos. Medidos en dólares, los bonos hard-dollar subieron un 24% y el merval un 31%. También vimos un rally en los bonos en pesos, el TV24 y el TDF24 – nuestros favoritos durante casi todo el año – ofrecieron un retorno en dólares de 15% y 9% respectivamente. Esto significa que ha sido un año con resultados extraordinarios, por encima (o en línea) del S&P americano (+18% YTD), de la bolsa brasilera (+14% YTD) y de los bonos de países emergentes (+4% YTD).

El principal motor detrás de esta suba fue el optimismo del mercado acerca de un nuevo régimen económico a partir del 2024. El país ingresaría en un sendero de estabilidad mediante un proceso de corrección de desequilibrios macroeconómicos. Todo esto permitió que el rally argentino coexista con la precaria coyuntura económica. El 2023 también fue un año de profundo deterioro: la inflación corre en dos dígitos, la brecha cambiaria toca máximos y las reservas netas se encuentran negativas en USD 5.000 M.

Sin embargo, la tesis detrás del rally argentino se debilitó en las últimas semanas. Todo indica que el próximo gobierno recibirá una economía más frágil que lo que se esperaba. A la que deberá hacer frente con un margen de maniobra menor.

El salto cambiario posPASO tuvo graves repercusiones sobre la economía. Por el rápido traslado a la inflación, para octubre la ganancia en términos de tipo de cambio real habrá sido nula. Es decir, habremos regresado al casillero inicial pero en una condición mucho más endeble. En una economía tan frágil, no hay margen para una devaluación de grandes magnitudes en diciembre. Sin embargo, con la brecha en niveles cercanos al 120% y las reservas netas en negativo, los fundamentos macroeconómicos exigen una corrección cambiaria de algún tipo. Así, la próxima gestión caminará por la cornisa y deberá encontrar el punto justo de devaluación que permita acumular reservas sin disparar una corrida contra el peso.

Además, llevar a cabo las reformas necesarias será desafiante. Las elecciones nos entregaron un resultado de tres tercios, donde ninguna coalición conseguirá la mayoría automática parlamentaria. Con un congreso fragmentado, tanto las reformas como el presupuesto deberán resultar de un proceso de negociación. Difícilmente veamos medidas extremas, como una dolarización, en el 2024.

En este complicado contexto, la figura de Javier Milei eleva el nivel de incertidumbre. El candidato libertario propone un ambicioso programa de reformas que, de llevarse a cabo exitosamente, serian excelentes para todos los activos argentinos. A lo largo de la campaña prometió eliminar el déficit fiscal, unificar el tipo de cambio y terminar con el financiamiento monetario al Tesoro. Sin embargo, en los últimos días moderó su discurso y los detalles exactos de su plan económico siguen siendo borrosos. Al menos públicamente, aún no ha definido con que velocidad pretende realizar estas transformaciones ni la forma exacta que tomarán. Por otro lado, con un equipo de trabajo limitado y sin gran “espalda política” se configuran muchos riesgos de implementación.

Todo esto potenciado por el fantasma de la dolarización, que agrega todavía más presión sobre la demanda de pesos. En una nota reciente (Dolarización y Bimonetarismo), explicamos por qué no anticipamos una dolarización en el corto plazo y cuáles son los riesgos asociados a anticipar tal medida.

Pero los activos argentinos todavía no reflejan este complicado panorama. Desde las PASO el riesgo país subió tan solo 200pbs y el Merval cayó únicamente 3,2%. Creemos que esto abre una oportunidad para tomar ganancias y reducir exposición al riesgo soberano argentino. Simultáneamente, también recomendamos rotar cartera en favor de instrumentos más defensivos que ofrezcan mejor protección en escenarios pesimistas.

Dentro del universo de los bonos soberanos hard-dollar, recomendamos vender posiciones y/o rotarlas hacia el GD38. Aunque los bonos siguen descontando escenarios sumamente pesimistas, hoy se nos hace más difícil descartarlos. Priorizamos al GD38 por ser la mejor alternativa defensiva. El bono a 2038 es ley Nueva York, tiene una mejor indenture legal (la del año 2005, más exigente en la mayoría necesaria para restructurarla) y ofrece el interés corriente más alto de la curva en 5,4%.

También recomendamos desarmar posiciones en subsoberanos. Vemos riesgo de que el descalabro macroeconómico se traslade a las provincias. Particularmente recomendamos vender las posiciones más agresivas como el bono de la Provincia de Buenos Aires a 2037 (BA37D) y el de Chaco a 2028 (CH24D). Favorecemos relativamente a los bonos garantizados como Neuquén 2030 (NDT11) y Tierra del Fuego 2027 (TFU27).

En lo que refiere a bonos soberanos en pesos, sigue habiendo una tesis muy clara en favor del carry trade en el mediano plazo. El tipo de cambio real implícito en el CCL sigue en máximos históricos, muy por encima de la salida de la convertibilidad. Esto es insostenible y, tarde o temprano, deberá normalizarse. Sin embargo, el riesgo de espiralización puede despertar los temores acerca de la sostenibilidad de la deuda local. De existir un evento de crédito, ninguno de los bonos del Tesoro servirá como vehículo para capturar la apreciación en el tipo de cambio real. La alternativa de mantener el cepo (por ejemplo, desdoblando) “garantiza” la capacidad de repago a costa de reducir el atractivo de pesificar cartera. Esto hace que tenga sentido dolarizar una porción de los instrumentos en pesos, aunque signifique convalidar un tipo de cambio en máximos.

También creemos que es momento de rotar posiciones en duales y dollar-linked en favor de los bonos CER. Por sus características, los bonos vinculados al dólar concentran los riesgos de tanto un evento crediticio como de un desdoblamiento. Además, como mencionábamos al principio esperamos una menor ganancia en términos reales del dólar oficial (por un menor salto y un mayor pass-through). Para esto, nuestros favoritos son los bonos T2X4 y T4X4.

¿Hacia dónde destinar estos fondos? Priorizamos retornos estables en dólares, minimizando el riesgo soberano argentino. Posibles vehículos para esto son los bonos corporativos de empresas con fundamentos sólidos (como Pampa Energía), CEDEARs, FCIs en dólares o bonos provinciales garantizados.

Noticias locales: el país hoy.

En el mercado cambiario, el sector agropecuario liquidó USD 115 M debido al inicio del dólar soja 4, que consiste en un 75% al dólar oficial y un 25% de libre disponibilidad. Por su parte, el BCRA cerró la jornada con compras netas de USD 22 M, sumando así USD 34 M en lo transcurrido de septiembre. Sin embargo, las reservas brutas se redujeron en USD 50 M, afectadas por la caída del oro, la depreciación del yuan y menores encajes en moneda extranjera, además de la intervención en la brecha cambiaria. Al cierre, las reservas se situaban en USD 27.628 M. En términos acumulativos, las reservas internacionales han disminuido en USD 16.970 M este año.

En relación con los contratos de futuros de dólar, la mayoría experimentó retrocesos respecto a la jornada del martes. Los vencimientos de enero (-1,9%), febrero (-1,5%) y marzo (-1,4%) registraron las mayores caídas. Esto coloca la devaluación implícita en 15,9% para octubre, 85,4% para diciembre y 138,4% hasta marzo de 2024. Carlos Melconian mencionó en declaraciones a los medios la posibilidad de un desdoblamiento cambiario a partir de diciembre, si Patricia Bullrich gana las elecciones. Este escenario podría tener un impacto negativo en los instrumentos indexados al dólar oficial, como contratos futuros de dólar y bonos dollar linked.

Los dólares financieros terminaron la jornada de forma mixta. El USD MEP con Ledes descendió un 0,4%, quedando en $711 por dólar, mientras que el USD CCL aumentó un 0,2%, situándose en $762,8 por dólar. De este modo, la brecha con el tipo de cambio oficial se sitúa en 103,1% para el USD MEP y en 117,9% para el USD CCL.

En cuanto a la curva soberana en pesos, los bonos CER a corto plazo —hasta 2025— experimentaron caídas entre -2,2% y -0,4%. En el tramo largo, las variaciones oscilaron entre -1,7% y 1,5%. Los bonos duales tuvieron un desempeño mixto: cayeron un 4% en el vencimiento de 2024 y avanzaron un 0,1% en el de 2023. Los títulos del segmento dollar linked siguieron la tendencia de los contratos de futuros y perdieron entre 4,8% y 1,6%.

Los bonos soberanos en dólares concluyeron la jornada mayormente en terreno negativo. Los títulos bajo ley local retrocedieron entre -1,6% y 0%, siendo AL35D (-1,6%) y AL29D (-1%) los más afectados. En lo que respecta a los bonos bajo ley extranjera, la mayoría cerró con pérdidas, fluctuando entre -5,3% y 1,4%, con GD29 (-5,3%) y GD38D (-2,5%) como los más castigados. El riesgo país, por su parte, se ubicó en 2.178 puntos, marcando un incremento del 2%.

Por último, el Merval siguió la tendencia de los bonos y retrocedió un 2,4% en moneda doméstica y un 2,6% en términos de USD CCL, llegando a 765 USD. Las acciones más golpeadas fueron TXAR (-4,9%), VALO (-4,7%) y CRES (-4,2%). ALUA (+1,1%) fue la única en terreno positivo del panel líder. En lo que va de 2023, el Merval ha registrado una ganancia del 30,4% medida en USD CCL.

Noticias globales: el mundo hoy.

El miércoles se publicaron los resultados del PMI compuesto de EE. UU. El indicador, elaborado por S&P Global, descendió a 50,2 puntos en agosto, frente a los 52,3 puntos registrados en julio. Este declive sitúa al índice en su nivel más bajo en siete meses, debido a una tímida expansión en el sector de servicios y una nueva disminución en la producción manufacturera. Como resultado de estas condiciones, la tasa de creación de empleo registró su mínimo desde octubre de 2022.

En contraste, el PMI de servicios del Institute for Supply Management (ISM) experimentó un aumento, al ubicarse en 54,5 puntos en agosto. Esta cifra representa el mayor crecimiento en seis meses, superando los 52,7 puntos reportados en julio y las previsiones de 52,5 puntos. Los nuevos pedidos ascendieron de 55,0 a 57,5 puntos en agosto, y el índice de actividad empresarial avanzó de 57,1 a 57,3, respaldado por mejoras en empleo e inventarios.

En lo que respecta al déficit comercial de EE. UU., este se amplió a USD 65 MM en julio, desde una cifra revisada de USD 63,7 MM en junio. El mercado había previsto un déficit de USD 68 MM. Las exportaciones crecieron un 1,6% m/m, alcanzando los USD 257,1 MM, su máximo en cuatro meses. Por su parte, las importaciones se incrementaron un 1,7% m/m, llegando a USD 316 MM, impulsadas principalmente por teléfonos móviles y otros productos para el hogar. Adicionalmente, el déficit comercial con China se incrementó en USD 1,2 MM, situándose en USD 24 MM.

En el ámbito inmobiliario, la tasa de interés para hipotecas a 30 años en EE. UU. se redujo en 10 puntos básicos, ubicándose en el 7,21%. A pesar de ser el primer retroceso en seis semanas, el costo de endeudamiento sigue cerca de su máximo desde el año 2000. Las solicitudes de hipotecas, en cambio, disminuyeron un 2,9%, anulando el aumento del 2,3% de la semana anterior y alcanzando su nivel más bajo desde 1996.

En cuanto a los mercados financieros, los índices de renta variable cerraron la sesión del miércoles en terreno negativo. Los sectores de Tecnología y Consumo Discrecional sufrieron las mayores caídas, con descensos del -1,1% y -0,9%, respectivamente. El S&P 500 retrocedió un 0,7%, ubicándose en 4.472 puntos, mientras que el Nasdaq cayó un 1%, afectado por el desempeño negativo de Apple (-3,6%), Nvidia (-3,1%) y Tesla (-1,8%). Por último, el Dow Jones registró el retroceso más moderado de la jornada, perdiendo un 0,5%.

Por otro lado, los rendimientos de los activos de renta fija emitidos por el Tesoro de EE. UU. cerraron la jornada al alza. La tasa a 10 años aumentó en 3 puntos básicos, llegando al 4,29%, mientras que la tasa a 2 años se elevó en 6 puntos básicos, situándose en 5,03%. El US Dollar Index avanzó un 0,4%, alcanzando los 104,85 puntos, su nivel más alto en los últimos tres meses.

En el mercado de commodities, la soja se cotizó a 495 USD por tonelada en el mercado de Chicago, marcando una disminución del 0,5% con respecto al cierre anterior. El petróleo, por su parte, continuó su tendencia alcista, subiendo un 0,9% para situarse en 87,5 USD por barril, mientras que el oro cayó un 0,5%, llegando a 1.942 USD por onza.

En otras regiones, el yuan alcanzó su valor más bajo en 16 años frente al dólar estadounidense, con un tipo de cambio de 7,32 yuanes por dólar. China enfrenta una disminución continua en sus exportaciones, un debilitamiento de la actividad económica y una crisis inmobiliaria, que recientemente culminó en la quiebra de Evergrande. En la zona euro, las ventas minoristas disminuyeron un 0,2% m/m y un 1% i.a. en julio, en línea con las expectativas del mercado. Esta retracción en el comercio interno se registró por décimo mes consecutivo. Finalmente, en Alemania, los pedidos de fábrica experimentaron una fuerte caída del 11,7% m/m en julio, representando su mayor descenso desde el inicio de la pandemia y contrastando con el incremento del 7,6% en junio. Este resultado sitúa a los pedidos de fábrica con un retroceso acumulado del 10,5% en los últimos 12 meses.

House View local: agosto de 2023.

La economía encaraba las PASO en una situación delicada: inflación creciente, declive en el nivel de actividad, reservas internacionales netas en negativo y una brecha cambiaria elevada, todo en el marco de un frágil acuerdo con el FMI. El inesperado resultado de las elecciones primarias agravó la incertidumbre y dejó un escenario abierto. En él, los tres candidatos —cada uno con sus propias fortalezas y debilidades— tienen posibilidades de triunfo, aunque previamente deberán enfrentar un ballotage. En respuesta, el Gobierno aplicó un ajuste del 22% en el tipo de cambio oficial, llevándolo de $287 a $350, y elevó las tasas de interés a un 118% TEA. Además, restringió al mínimo los pagos para importaciones con el fin de frenar la fuga de reservas internacionales. No obstante, el impacto de estas medidas fue efímero: aunque el BCRA retomó la compra de divisas, la inflación se disparó a cifras de dos dígitos y la brecha cambiaria aumentó. El mercado, a su vez, se ha ido adaptando con cautela al nuevo panorama, devolviendo las valoraciones de los activos a niveles previos a las elecciones. En este contexto, consideramos que es el momento adecuado para realizar ganancias en bonos soberanos y acciones. Para inversiones en moneda local, recomendamos mantener posiciones en instrumentos ajustables por inflación en el corto plazo y en bonos ajustables por tipo de cambio para aquellos que deseen extender la duración de sus inversiones. La volatilidad e incertidumbre seguirán siendo factores dominantes en el panorama económico durante los próximos dos meses.

Sin metas. La economía llegaba a las PASO enfrentando un agravamiento considerable en sus fundamentales. Durante los primeros siete meses del año, la caída en el nivel de actividad se intensificó, la inflación se aceleró, el déficit fiscal se incrementó, el saldo comercial se volvió deficitario y las reservas internacionales netas pasaron a ser negativas. Este escenario dista mucho de las metas establecidas en el acuerdo con el FMI. En relación al nivel de actividad, la sequía emergió como el principal factor detrás de la moderación en la mayoría de los sectores. El PBI se contrajo un 1,8%, acumulando una reducción interanual del 4%. En cuanto a la inflación, que había tenido un aumento promedio del 5,7% mensual en 2022 —con un total del 98% i.a.—, se aceleró a un 7% m/m, equivalente a un 140% anualizado. En lo que respecta a las cuentas públicas, el déficit primario ascendió del 1,1% al 1,5% del PBI, y al considerar los intereses, el desbalance total aumentó del 1,9% al 2,7% del PBI. El deterioro fue especialmente notorio en las cuentas externas: el resultado comercial pasó de un superávit de USD 2.800 M a un déficit de USD 5.000 M, dado que las exportaciones cayeron un 20% i.a. y las importaciones un 10% i.a. Este cambio, sumado a los pagos netos de la deuda, resultó en una disminución de las reservas internacionales de USD 21.200 M, llevando el stock neto a USD 9.000 M en negativo. En este entorno, con una brecha cambiaria extremadamente alta —entre el 80% y el 100%— y una fragilidad patente, cualquier acontecimiento imprevisto podría desencadenar una alta volatilidad en la evolución de los activos financieros.

Sorpresa y final abierto. El desenlace de las PASO distó considerablemente tanto de nuestras expectativas como de las proyecciones encuestadas. Habíamos previsto un triunfo de Juntos por el Cambio (JxC) con más del 35% de los votos, seguido por la Unión por la Patria (UxP), mientras que La Libertad Avanza (LLA) quedaba rezagada. Sin embargo, la sorpresiva fortaleza electoral de LLA, especialmente en el interior del país donde obtuvo más del 40% de los votos, alteró radicalmente el mapa político. El resultado final indicó que LLA captó el 31% de los votos afirmativos, mientras que JxC y UxP obtuvieron el 29% y el 28%, respectivamente. Las primeras encuestas posPASO muestran un mayor ímpetu para LLA. Sin embargo, la diferencia entre el primero y el segundo y tercer lugar fue de 700.000 y 150.000 votos, respectivamente, y considerando un esperado aumento en la participación y los votos de candidatos que no avanzaron a las generales, hay un universo de 3,5 millones de votos adicionales que deberán distribuirse entre las tres fuerzas políticas principales. En este contexto, anticipamos un final abierto y es muy probable que enfrentemos un ballotage en noviembre, plagado de incertidumbres no solo respecto a quiénes serán los competidores, sino también sobre quién resultará ganador. Lejos de proporcionar un escenario claro para planificar la transición, las PASO han dejado la situación más precaria y plantean aún más interrogantes sobre la capacidad que tendrá la próxima administración para implementar las reformas necesarias que equilibren la macroeconomía actual.

La reacción. Tras los resultados de las PASO y en el contexto de las negociaciones con el FMI, el gobierno optó por una devaluación del 22% en el tipo de cambio oficial, llevándolo a $350, y un aumento del 20% en las tasas de interés, situándolas en un 118% TEA (10% mensual). Estas medidas se sumaron a las iniciativas previas del gobierno, que desde el 24 de julio ya había implementado un nuevo dólar agro y elevado la carga impositiva para las importaciones de bienes y servicios. Recientemente, se introdujo también un nuevo dólar soja, en el que se podrá liquidar el 75% al dólar oficial de $350, mientras que el 25% restante será de libre disponibilidad (potencialmente liquidable al CCL). Con esto, el tipo de cambio diferencial para la soja alcanzaría un promedio de $455 por dólar liquidado. El objetivo subyacente era frenar el drenaje de reservas internacionales y tratar de contener la brecha entre el tipo de cambio oficial y los tipos cambiarios financieros. Gracias a esta combinación de devaluación, aumento en la carga impositiva y restricciones a las importaciones, el BCRA pasó a ser comprador de divisas, adquiriendo USD1.200 M desde las PASO. Esto, aunque parcialmente contrarrestado por el uso de reservas para intervenir en el mercado de bonos, junto con el desembolso del FMI, ha mejorado el stock de reservas internacionales, aunque estas siguen siendo muy negativas en términos netos, una tendencia que probablemente persistirá en los próximos meses. Simultáneamente, y como era de esperar, el gobierno anunció medidas dirigidas a frenar la caída del consumo, lo que implica un costo fiscal de al menos el 0,5% del PBI. Además, intervenciones en mercados distorsionan los precios relativos y complican aún más el objetivo fiscal. Tanto el gobierno como el FMI proyectan un déficit primario para este año del 1,9% del PBI, mientras que nuestras estimaciones indican un déficit de al menos el 3% del PBI.

Un largo camino a octubre. Las medidas adoptadas por el gobierno carecen de la solidez de un plan económico integral, y su efecto más inmediato es un aumento de la inflación, un agravamiento de la recesión y la introducción de una nueva nominalidad en la economía. Aunque el gobierno asegura que no realizará un nuevo ajuste del tipo de cambio hasta después de las elecciones, el impacto de la devaluación sobre los precios ha sido rápido. Anticipamos que la inflación de agosto y septiembre superará el 11%, estableciendo un piso más alto para octubre y noviembre. Esta situación empujará el tipo de cambio real a niveles incluso inferiores a los que se registraron antes de las PASO. Por tanto, las expectativas de una nueva ajuste cambiario permanecerán elevadas, y la brecha entre el tipo de cambio oficial y los tipos financieros seguirá estando por encima de los niveles anteriores a las PASO, y muy probablemente superará el 100% —aunque no esperamos que alcance el 150% como en julio del año pasado, en medio de la crisis desatada por la salida de M. Guzmán—. La dinámica nominal de estos casi dos meses favorecerá a la inflación, seguida de las tasas de interés, quedando el tipo de cambio rezagado, que prevemos se mantendrá en torno a los $350 hasta que se definan las elecciones. En este contexto de mayor inflación y tasas de interés elevadas, tanto el consumo como la inversión experimentarán fuertes caídas, profundizando el ciclo recesivo en el que nos encontramos.

El mercado prioriza el cambio y la cobertura. La primera reacción del mercado a los resultados electorales fue de sorpresa. En la semana posterior a las PASO, el Merval registró una caída del 3% en dólares y el riesgo país aumentó en un 13%. Sin embargo, el mercado se recuperó rápidamente. Los bonos soberanos en moneda extranjera están ahora un 2% por debajo de su nivel previo a las elecciones, lo cual representa una situación mucho menos drástica que la vivida en 2019. Además, estos bonos mantienen algunos de los niveles más altos del año, acumulando ganancias que superan el 30% en lo que va de 2023. Entre los instrumentos en moneda local, se observa un incremento en la demanda de cobertura. Los bonos ajustables por inflación y por tipo de cambio se alzaron como los más solicitados, registrando aumentos del 12% y 11%, respectivamente. Les siguieron los bonos duales, que experimentaron un incremento del 8%, mientras que los bonos de tasa fija sufrieron una caída del 9%.

Perspectivas

Aunque la sorpresa electoral reconfiguró drásticamente el panorama político y sus perspectivas, este nuevo contexto no parece reflejarse en la evolución de los bonos o las acciones, que ya se han recuperado del golpe inicial posPASO. Las paridades de los bonos globales y la brecha cambiaria coexisten actualmente en sus niveles máximos del año, lo que sugiere que uno de estos dos indicadores podría estar desalineado. En el ámbito de la renta fija en pesos, el nuevo escenario post devaluación ha desencadenado un importante rally. Todas las curvas indexadas se han movido hacia terreno negativo, lo que significa que el mercado ya no ofrece coberturas perfectas. En una línea similar, se ha observado un alza en las cotizaciones de los contratos futuros, señal de que el mercado continúa buscando protección contra un posible salto cambiario significativo hacia fin de año.

Bonos soberanos en dólares. La incertidumbre que generó el resultado electoral interpela nuestra recomendación de compra de activos argentinos. A sus precios actuales, los bonos se encuentran tan solo un 1,8% por debajo de su nivel previo a las elecciones. Vemos aquí una oportunidad de tomar ganancias y no creemos conveniente agregar nuevas posiciones en el corto plazo. De todas formas, la tesis de inversión se mantiene vigente: todo indica que estamos en la antesala de un cambio de régimen económico, mientras que las paridades siguen reflejando escenarios muy pesimistas. Dentro de las opciones disponibles, nos inclinamos por los bonos GD38 y AL30. El bono a 2038 destaca por sus características defensivas: su estructura legal es más robusta y ofrece el rendimiento corriente más elevado de la curva en 5,3%. Por el lado del AL30, su spread legislativo se mantiene elevado en 16% (aunque llegó a superar el 30%) por encima del promedio del resto de los instrumentos en 9%.

Bonos en pesos – corto plazo. En la parte corta, con agosto y septiembre apuntando a superar el 12% m/m, nos inclinamos a favor de la Lecer de noviembre X23N3 (CER -11%) para la que proyectamos una TEA de 209% o el Boncer TX24 (CER -5%) para el que proyectamos una TEA de 224%. Para inversores más sofisticados, luce muy atractiva la tasa del sintético en pesos vía dual de septiembre TDS23 de TEA 288% o TNA 143%.

Bonos en pesos – largo plazo. Desde las PASO, los bonos en pesos a 2024 se encarecieron y tuvieron una importante compresión de tasas que llevó a todas las curvas indexadas a terreno negativo. El rendimiento de los Dollar-linked se encuentra actualmente en el rango de -12% y -15%, los duales operan en el rango de devaluación -22% y -16% mientras que los bonos CER a 2024 cotizan entre CER -6% y +1%. Dado que seguimos esperando un fuerte ajuste cambiario en diciembre, el bono dual TDF24 se sigue destacando como nuestro bono favorito incluso a su tasa actual de devaluación -22%. También recomendamos los bonos CER a fines del 2024/principios del 2025 como el T4X4 o el T2X5, que capturarían el traslado a precios de la devaluación de principios de año. Finalmente, para inversores más agresivos, seguimos viendo recorrido en capitalizar la normalización de la curva de rendimientos a través de un bono con una duración muy elevada, como el DICP que ya ofreció un retorno de 111% en lo que va del año.

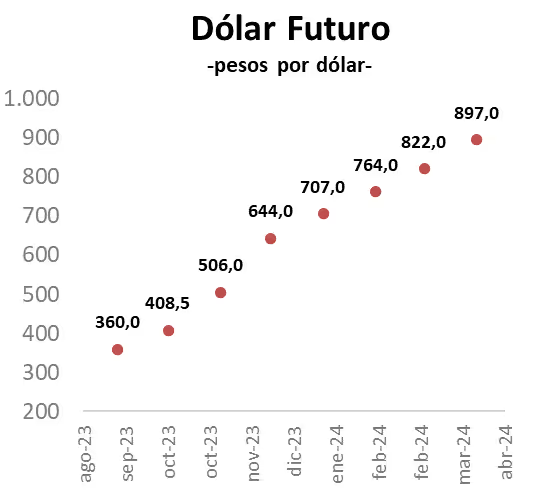

Futuros de ROFEX. Los precios de los contratos en ROFEX reflejan devaluaciones implícitas del 24% hasta octubre ($433), 101% hasta diciembre ($704) y de 150% hasta marzo del 2024 ($874). Así, la curva de tasas anualizadas alcanza su nivel máximo en diciembre con una Tasa Efectiva Anual (TEA) del 709%. Dada la inestabilidad cambiaria de los próximos meses, no recomendamos tomar posiciones de venta en ningún contrato corto (a pesar de que esperamos que el gobierno sea exitoso en mantener el A3500 en $350). Por otro lado, los contratos largos tuvieron una importante alza que los dejó mucho más ajustados contra nuestras proyecciones. Así, la oportunidad de compra se mantiene pero es mucho menos clara.

Bonos subsoberanos. Al igual que los soberanos, la mayoría de las emisiones recuperaron los precios previos a las PASO luego de la baja inicial registrada. Mencionamos dos emisiones donde podían generarse movimientos interesantes por expectativa de cambio de administraciones que eran los casos de Entre Ríos y Buenos Aires. En Entre Ríos la victoria de JxC por el 46% vs 38% obtenido por el oficialismo llevó al bono ERF25 75,7 de paridad vs 72,9 registrados el mes pasado, con una TIR y una MD de 21,4% y 1,93x respectivamente. En Buenos Aires (PBA) nadie esperaba que la candidata de LLA obtenga un 23,8% de los votos condicionando el resultado de JxC con un 32,9% lo que le ha permitido a Axel Kicillof ser el candidato más votado con el 36,4%. Sin embargo la diferencia entre UxP y JxC se limitó a 278.000 y dado que en PBA se esperan 1 millón de nuevos votantes creemos que la elección no está definida. El bono BA37D acaba de pagar cupón de U$S2,6235 el 1-09-23, y volvió recientemente a las paridades registradas a fines de Julio-23. Nos mantenemos positivos en bonos de Santa Fé, Córdoba (CO21D & CO24D), Mendoza (PMM29) y Entre Ríos (ERF25) dada su relación riesgo–retorno, y BA37D como posición especulativa. Sin embargo, no recomendamos sumar posiciones.

Acciones. Veníamos recomendando cautela ya que las acciones cotizan a ratios que contemplan una solución macroeconómica de la Argentina en el mediano plazo cuando dicho factor no ha quedado despejado con el resultado electoral de las PASO. Recordemos que en la última rueda previa a las elecciones, el Merval cotizaba USD 804 y cerró el mes en USD 831, mientras que el dólar cable medido vía Cedears pasó de $601 a $780 entre dichas fechas. Históricamente cuando se producen fuertes subas del dólar el precio de los activos financieros locales de riesgo tiende a sufrir bajas en dólares pero este no ha sido el caso. Si bien somos conscientes que “flujo mata fundamentals” recomendamos aprovechar esta fortaleza relativa para tomar ganancia de algunas posiciones dada la elevada incertidumbre existente y reservar capital para otras oportunidades. Sugerimos acortar posiciones en YPF, manteniendo los cedears de VISTA y Tenaris en cuanto al sector de Gas & Petróleo. LOMA, CEPU y Mirgor en cuanto a activos locales con visión de largo plazo (esta última cotiza a un market cap similar a la suma de su caja neta de deuda y su capital de trabajo) y cedear de Ternium TXR en el plano internacional en preferencia a su controlada TXAR. Recomendamos no abrir nuevas posiciones

*Los datos utilizados en el presente informe tienen fecha de cierre 6 de septiembre de 2023.

Alternativa para involucrarse en el ámbito cripto sin enfrentar sus riesgos inherentes.

El auge de las criptomonedas en los últimos años ha capturado la atención de inversores de todo el mundo, seducidos por la promesa de altos rendimientos y la seguridad de la tecnología blockchain. No obstante, para inversores de perfil más conservador, la volatilidad y complejidad de este mercado pueden ser disuasorias. En este contexto, los CEDEARS surgen como una alternativa interesante para quienes deseen involucrarse en el ámbito cripto sin enfrentar sus riesgos inherentes.

Las criptomonedas hicieron su debut en 2009 con la aparición de Bitcoin, creada por Satoshi Nakamoto, como respuesta al sistema monetario tradicional (fiat). Dicho sistema, controlado por bancos centrales, ha resultado en la centralización del poder de emisión monetaria. En contraposición, las criptomonedas están diseñadas con un límite máximo de unidades que se pueden crear, lo que mitiga los efectos indeseados de la emisión descontrolada de dinero. Estos activos utilizan blockchain, una tecnología descentralizada para almacenar información, eliminando así la necesidad de intermediarios financieros en las transacciones.

A diferencia del dinero en efectivo, las criptomonedas son activos virtuales que se almacenan en billeteras digitales, también conocidas como "wallets". Estas cuentan con algoritmos criptográficos que aseguran tanto la confidencialidad como la resistencia ante ataques informáticos. Si bien Bitcoin sigue dominando este mercado, con el tiempo han surgido diversas altcoins (criptomonedas alternativas) como Ethereum (ETC), Binance Coin (BNB) y Dogecoin (DOGE). A modo de referencia, la capitalización total del mercado cripto es de USD 1T, habiendo alcanzado su pico en octubre de 2021 con USD 2,60T. Las criptomonedas más prominentes son Bitcoin, con un 50% del mercado; seguida por Ethereum, con un 20%; y Tether, con un 8%.

A pesar del auge en 2021, el año 2022 estuvo marcado por una serie de fracasos empresariales en el sector, revelando problemas de solvencia entre algunas de las compañías nacidas durante el boom del año anterior. No obstante, el mercado ha retomado un ciclo alcista, recuperándose desde su punto más bajo en diciembre de 2022.

Entre las limitaciones de este mercado se incluyen la falta de un marco regulatorio robusto a nivel mundial, la ausencia de políticas de reembolso por transacciones erróneas y la vulnerabilidad a ataques cibernéticos. Además, la minería de Bitcoin tiene un considerable impacto ambiental debido al alto consumo de energía.

Sin embargo, las criptomonedas representan un potencial significativo en áreas como transferencias internacionales de fondos, descentralización, inclusión financiera y contratos inteligentes, ofreciendo soluciones innovadoras que pueden revolucionar la industria financiera. Sumado a eso, este tipo de activos digitales aporta diversificación a las carteras de inversión.

Un actor destacado en este escenario es Coinbase Global. Fundada en 2012 y con sede en Delaware, EE. UU., la compañía se especializa en tecnología financiera para la criptoeconomía. Así desarrolla productos que permiten a cualquier persona realizar transacciones y participar con activos criptográficos y aplicaciones descentralizadas. Su capitalización bursátil asciende a USD 18B y tiene un coeficiente beta de 3,02. Binance detenta el 50% del mercado de billeteras virtuales y el resto está repartido entre 9 empresas, mientras que el 7% pertenece a Coinbase.

En lo que va de 2023, las acciones de Coinbase han experimentado un crecimiento del 124%, superando ampliamente a otros activos financieros como el ETF de blockchain y el de tecnologías, que registraron incrementos del 41%, respectivamente. Este rendimiento sobresaliente eclipsa incluso a gigantes de alta capitalización como Apple, que logró un aumento del 39%.

En lo que va del año, el rendimiento del índice SPY ha sido del 18%, considerablemente menor al notable 56% que ha registrado Bitcoin. Además, la capitalización de mercado de Bitcoin creció un 7,3% t/t con una volatilidad anualizada del 40,6%, cifra que es 3,3 veces mayor que la volatilidad anualizada del S&P 500 durante el mismo periodo, situada en el 12,3%.

Al analizar la correlación entre la capitalización del mercado de criptomonedas y el S&P 500, se observa un valor moderadamente negativo de -0,54. Esto indica que, generalmente, cuando el S&P 500 sube, la capitalización total del mercado de criptomonedas tiende a disminuir y viceversa. Profundizando aún más, la correlación entre Bitcoin y el S&P 500 experimentó una variación interesante: pasó de ser débilmente positiva en el 1Q23, con un valor de 0,31, a ser levemente negativa en el 2Q23, con un valor de -0,09. Este cambio podría señalar una evolución en la relación entre estos dos activos financieros.

Asimismo, la correlación entre Bitcoin y Coinbase es de 0,92, lo que indica que la performance de ambos está altamente correlacionada de manera positiva.

En el 2Q de 2023, Coinbase registró una caída en ingresos del 12% en comparación con el mismo trimestre del año anterior, alcanzando un total de USD 707 M. No obstante, esta disminución se redujo en comparación con el 1Q, ubicándose en un 4%. El beneficio neto de la empresa continúa en terreno negativo, con un déficit de USD 94 M. Sin embargo, logró una recuperación significativa del 91% interanual (i.a) y un 34% en los últimos tres meses. Esta mejora es el resultado de un plan estratégico para reducir gastos operativos, que ha llevado a una disminución del 50% en tecnología y desarrollo y al recorte del 30% del personal. Además, Coinbase está diversificando sus fuentes de ingreso hacia suscripciones y servicios, nivelando así su dependencia de las comisiones por negociación. Esto señala una evolución hacia una plataforma más centrada en ofrecer servicios con ingresos recurrentes.

En resumen, hemos abordado el funcionamiento básico y los factores clave a tener en cuenta al invertir en criptomonedas. Coinbase se presenta como un CEDEAR recomendable para aquellos que buscan diversificar su cartera de inversiones o explorar nuevas oportunidades en el mercado financiero, en este caso, como un acceso al universo cripto. Para inversores en Argentina, está disponible la opción de invertir en el CEDEAR de Coinbase bajo el ticker COIN.BA. Hasta el momento, este activo ha registrado un crecimiento del 381% en pesos, reafirmando así su atractivo en el mercado financiero local.

Noticias locales: el país hoy.

En el mercado cambiario, el sector agropecuario liquidó USD 21 M, mientras que el BCRA concluyó la jornada del martes con compras netas de apenas USD 3 M, sumando así un total de USD 12 M en septiembre. Las reservas brutas se redujeron en USD 96 M, alcanzando un stock de USD 27.678 M y acumulando una disminución de USD 16.920 M en el transcurso del año.

Los contratos de futuros de dólar registraron retrocesos, siendo los vencimientos de diciembre (-3,3%), enero (-2,1%) y noviembre (-2,1%) los más impactados. Así, la devaluación implícita se sitúa en el 15% hasta octubre, en el 91% hasta diciembre y en el 145% hasta marzo de 2024.

En cuanto a los dólares financieros, la jornada cerró con resultados mixtos. El USD MEP medido con Lede avanzó un 1,5%, situándose en $719 por dólar, mientras que el USD CCL medido con ADRs retrocedió un 1,6% hasta los $764 por dólar. De esta forma, la brecha con el tipo de cambio oficial se ubica en el 106% para el USD MEP y en el 118% para el USD CCL.

En relación con la curva soberana en pesos, los bonos ajustados por CER con vencimientos cortos —hasta 2025— experimentaron caídas que oscilaron entre el 0,3% y el 2,1%. En el tramo más largo, se registraron alzas que variaron entre el 0,4% y el 5,2%. Los bonos duales mostraron un comportamiento heterogéneo: subieron un 0,4% en el vencimiento de 2024 y retrocedieron un 0,6% en el de 2023. Finalmente, los títulos del segmento dollar-linked siguieron la tendencia de los contratos de futuro y descendieron entre un 0,3% y un 1%.

Los bonos soberanos en dólares se vieron afectados por el incremento de tasas a nivel global y cerraron en terreno negativo. Los títulos bajo ley local cayeron entre un 2,2% y un 4,4%, siendo los más afectados el AL29D (-4,4%) y el AE38D (-4,1%). En cuanto a los bonos bajo ley extranjera, se observaron descensos que fluctuaron entre el 0,8% y el 3,2%, destacándose los GD41 (-3,2%) y GD30D (-2,2%). El riesgo país se sitúa en 2.136 puntos, su nivel más alto desde mediados de agosto.

El Merval siguió la tendencia negativa de los bonos, cayendo un 5,5% en moneda doméstica y un 4,5% medido en USD CCL, para cerrar en 785 USD. Las empresas más golpeadas fueron TXAR (-8,5%), CRES (-7,9%), BYMA (-7,6%) y BMA (-6,7%). A pesar de encadenar cinco jornadas a la baja, el índice de referencia del mercado argentino de renta variable acumula una ganancia del 33% en USD CCL en lo que va del año.

Noticias globales: el mundo hoy.

Los nuevos pedidos de productos manufacturados en EE. UU. disminuyeron un 2,1% en julio, llegando a un total de USD 579,4 M. Este descenso se produce tras un aumento del 2,3% en junio, poniendo fin a cuatro meses consecutivos de crecimiento. La demanda de equipos de transporte se redujo en un 14,3%, mientras que la de bienes no duraderos experimentó un aumento del 1,1%, alcanzando USD 3.100 M.

En respuesta a las crecientes preocupaciones sobre la actividad económica en China y en un contexto de alza en los precios del petróleo, los índices de renta variable norteamericanos cerraron la sesión del martes en negativo. Los sectores de Materiales (-1,8%), Industria (-1,7%) y Servicios Públicos (-1,5%) encabezaron una caída del 0,4% en el S&P 500, que cerró en 4.496 puntos. Paralelamente, el Nasdaq y el Dow Jones disminuyeron un 0,1% y un 0,6%, respectivamente.

En este escenario, los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. experimentaron un incremento. La tasa a 10 años avanzó 9 pb para ubicarse en el 4,26%, mientras que la tasa a 2 años aumentó en 8 pb, alcanzando el 4,95%. Coincidiendo con esta tendencia, el US Dollar Index registró un incremento del 0,5%, llegando a cotizarse en 104,8.

En cuanto a los commodities, la soja se cotizó a USD 497 por tonelada en el mercado de Chicago, mostrando una disminución del 0,2% respecto al cierre previo. Por su parte, el petróleo subió un 1,4%, llegando a USD 86,7 por barril, impulsado por la decisión de Arabia Saudita de recortar su producción. Finalmente, el oro registró una caída del 0,8%, cotizándose en USD 1.952 por onza.

En Europa, se divulgó el resultado del PMI compuesto en la Eurozona para el mes de agosto. El índice, elaborado por S&P Global, fue de 46,7 puntos, por debajo tanto de los 47 estimados como de los 48,6 registrados en julio. Según este indicador, la actividad económica alcanzó su nivel más bajo desde noviembre de 2020, debido a caídas simultáneas en los sectores manufacturero y de servicios. Este declive interrumpió una racha de siete meses de incrementos. En este contexto, el mercado laboral privado registró su menor ritmo de crecimiento en 33 meses.

Asimismo, en Europa se publicaron los datos del índice de precios al productor correspondientes a agosto. El resultado mostró una disminución del 0,5% m/m, en sintonía con la baja del 0,6% m/m que se esperaba y el retroceso del 0,4% m/m observado el mes anterior. A raíz de estos datos, los precios en este segmento acumulan una caída interanual del 7,6%.

También se publicaron datos económicos en Brasil. La producción industrial se contrajo un 0,6% m/m en julio, por encima del descenso del 0,3% que se anticipaba. En términos interanuales, la actividad fabril retrocedió un 1,1%. Por otro lado, el PMI compuesto de agosto se situó en 50,6 puntos, superando la barrera de los 50 que marca el inicio de la expansión.

Finalmente, el indicador de confianza del consumidor en México aumentó por cuarto mes consecutivo, alcanzando 46,7 puntos en agosto. Este nivel es el más alto registrado en más de cuatro años, mejorando desde un 46,3 revisado al alza en el mes previo. El sentimiento mejoró tanto para la situación macroeconómica actual, que se situó en 44 (un aumento de 1,1 puntos), como para las expectativas futuras, que subieron 0,8 puntos hasta llegar a 50,6.

Nunca la tecnología ha sido tan revolucionaria como durante este periodo.

Ha pasado casi un cuarto de siglo desde el comienzo del milenio. Y nunca la tecnología ha sido tan revolucionaria como durante este periodo.

En un lapso de tiempo comprendido entre el año 2000 y la actualidad, se ha producido una evolución tecnológica sin precedentes. Pero ¿qué innovaciones han tenido, o están destinadas a tener, el mayor impacto e importancia en nuestras vidas?

Revelada en los años 90, la tecnología Bluetooth empezó a funcionar a principios de la década de 2000. Hoy es parte integrante de nuestra vida cotidiana: un puente invisible que permite a los dispositivos comunicarse incluso en ausencia de conexión a Internet. Una tecnología que ha evolucionado con los años, permitiendo la proliferación de accesorios inalámbricos y dispositivos wearables. Últimamente, la tecnología Bluetooth también ha dado lugar a aplicaciones que habrían sido inimaginables en el año 2000, como las aplicaciones de seguimiento contra COVID-19.

La mayor enciclopedia del mundo nació en 2001. Ofrece de forma gratuita más de 60 millones de artículos en 329 idiomas redactados de manera colaborativa por voluntarios de todo el mundo. Sólo sobrevive gracias a las donaciones de una entidad sin ánimo de lucro.

Durante el confinamiento de 2020, fue una de las plataformas que nos permitió estar conectados aunque, ante la creciente competencia, no fue la más utilizada. Sin embargo, Skype merece un reconocimiento por ser el primer servicio alternativo al teléfono y capaz de permitir a usuarios de distintos países o continentes conversar cara a cara de forma gratuita. Una revolución que fue diseñada en 2003.

No fue ni la primera ni la última red social, pero sin duda se encuentra, aún hoy, entre las más transversales y extendidas. Facebook se lanzó en 2004, se puede decir que ha cambiado Internet, la percepción de los usuarios, la forma de comunicarnos, de vender y de hacer publicidad. Y aunque los más jóvenes se orienten hacia otras plataformas, como Instagram, TikTok o la más reciente BeReal, la primera red social de Mark Zuckerberg sigue siendo la más usada a nivel mundial.

YouTube no es sólo una plataforma para compartir videos fundada en 2005. YouTube ha sido el ariete que ha permitido el afianzamiento de dos tendencias: el vídeo se ha convertido en el formato imperante del nuevo milenio y los contenidos generados por los usuarios en una forma de expresión capaz de revolucionar todo el sistema mediático. Todo empezó con "Yo en el zoo": el primer vídeo subido que filmó a uno de los fundadores de la plataforma frente al recinto de los elefantes.

Google Maps, como muchas innovaciones tecnológicas de esta lista, representa un punto y aparte en un camino en evolución. Ciertamente, el servicio de Google lanzado en 2005 ha cambiado para siempre la forma de consultar un mapa y, más en general, de elegir cómo desplazarse; desde entonces han llegado competidores y otras aplicaciones dedicadas a la movilidad, pero Maps no deja de evolucionar, integrando nuevas funciones y nuevas tecnologías, como aumentos de realidad o soluciones de enrutamiento para reducir las emisiones.

Puede parecer obvio, pero los smartphones desempeñan un papel tan central en nuestra existencia que a veces olvidamos lo recientes que son. El primer smartphone con resonancia mundial fue el iPhone, lanzado por Apple en 2007. La pantalla táctil (otro invento de este dicenio) empezó a deslizarse bajo los dedos de millones, y luego miles de millones de personas. Y pensar que al principio algunos competidores se burlaban de Steve Jobs: "¿Quién compraría un teléfono sin teclado?".

Aunque la comunidad lectora está dividida en dos, los lectores de libros electrónicos han entrado ya en los hogares de muchas personas, amantes de los libros o no. Por supuesto, los libros de papel siguen siendo muy queridos y comprados, pero tener una versión digital de ellos es ahora la norma, ya que es más barato y práctico para llevar a todas partes. Sin embargo, sólo han pasado 13 años desde que Amazon lanzara Kindle, el primer libro electrónico del mundo, en 2007.

Los bitcoins no se han convertido en esa moneda electrónica alternativa a las tradicionales que imaginó Satoshi Nakamoto. Lo cierto es que ha abierto un nuevo frente, incitando incluso a particulares y bancos centrales a explorar el mundo de las criptodivisas (más o menos cripto, más o menos descentralizadas). Por no hablar de blockchain, la infraestructura sobre la que se sustenta Bitcoin, que se está declinando en cientos de posibles aplicaciones, mucho más allá del ámbito financiero.

Son la interfaz más popular entre los usuarios y la Inteligencia Artificial (IA): los asistentes digitales responden cada vez con más naturalidad a las entradas humanas. El primero, Siri de Apple, llegó en 2011. Desde entonces, los comandos de voz han salido de los smartphones y han aterrizado (potencialmente) en todas partes, desde los hogares hasta los coches.

La conducción autónoma tiene muchos matices y es, en cierto modo, más un proceso que una tecnología. En los libros de historia, sin embargo, habrá muy probablemente una fecha: agosto de 2012. Google anuncia que su vehículo totalmente autónomo ha recorrido 300.000 millas en carreteras urbanas sin un solo accidente. Aunque las aplicaciones de conducción asistida ya son habituales, el camino hacia los coches sin conductor aún es largo. Todavía hay que perfeccionar la tecnología e integrarla en un nuevo sistema de infraestructuras y normativas.

Entre noviembre y diciembre de 2015, dos empresas privadas (Blue Origin y SpaceX) lograron enviar un cohete a órbita y aterrizarlo. Un hito en la reducción de costes. Es el inicio de una nueva carrera espacial (privada), en la que SpaceX, en particular, se ha convertido en un socio sólido de la NASA.

Tres generaciones de redes en poco más de dos décadas, cada una de las cuales representa no sólo la llegada de conexiones más rápidas y eficientes, sino también el apoyo a la digitalización de productos y servicios. Sin la evolución de las redes no habría (o sería diferente) economía de las apps, redes sociales, streaming, IoT. Y con el 5G, el potencial de desarrollo sólo puede imaginarse.

Una de las áreas indisolublemente ligadas a la calidad de las conexiones es el streaming. Para tener una colección de películas y series de televisión en casa, ya no hacen falta casetes o DVD, sino ni siquiera descargarlas. ¿Quién se acuerda de las tiendas Blockbuster? Se acabó, ahora sólo hay que pagar una suscripción y el contenido está siempre disponible online y, si se quiere, sin conexión. Netflix fue el precursor, fundado en 1997 y llegó a España en 2015, seguido de Apple, Amazon y Disney. Pero las conexiones también permiten el streaming en directo, con el ejemplo de Dazn que es el servicio líder de streaming de deportes a nivel mundial. Impensable si nos fijamos en la calidad media de una conexión hace unos años.

La nube es otro ejemplo de innovación que, aunque no tiene fecha exacta de difusión, abarca de lleno este periodo de veinte años, con una aceleración prodigiosa en los últimos. Es la piedra angular de muchos procesos de digitalización: ha dado un vuelco a las organizaciones empresariales, ha reducido las barreras de entrada en muchos sectores y ha cambiado el uso de los servicios online.

Se habla de ella desde hace más de dos décadas, pero no ha sido hasta los últimos años cuando, impulsada por la adopción de grandes empresas y soluciones cada vez más baratas, la realidad aumentada y virtual han empezado a ganar tracción (también comercial). Del entretenimiento a la logística, las aplicaciones basadas en estas tecnologías son infinitas, hasta el punto de construir un "nuevo mundo": el Metaverso.

Otra categoría que no puede decirse que haya nacido en estos veinte años, pero que sin duda ha proliferado en este periodo es la de los sistemas de reconocimiento biométrico. El punto de inflexión se produjo con la llegada de sistemas como el escaneo de huellas dactilares y el reconocimiento facial a los smartphones, con una aceleración a partir de 2017, gracias a las funciones que ofrecía el iPhone X. Las soluciones basadas en sistemas biométricos, sin embargo, deben ser tratadas con cautela: si no van acompañadas de privacidad y ciberseguridad, conllevan riesgos de vigilancia masiva.

Entre las muchas innovaciones que permite el uso de smartphones está sin duda la de los pagos digitales. El teléfono se convierte también en monedero, permitiendo pagar la factura directamente en la caja, pero también transferir dinero de un dispositivo a otro. La gestión financiera se vuelve cada vez más inmediata y desmaterializada. Además de ofrecer la posibilidad de tener las tarjetas en formato virtual en el monedero del smartphone, los bancos han creado aplicaciones cada vez más útiles y eficaces; otras empresas o start-ups, por su parte, han diseñado aplicaciones especiales para los pagos digitales (PayPal o Satispay, entre otras).

Las raíces están plantadas en el siglo pasado y aún estamos en fase embrionaria, pero la computación cuántica empieza a dar los primeros resultados importantes. En octubre de 2019, Google anunció que había logrado la "supremacía cuántica": un procesador que obedece a las leyes de la mecánica cuántica fue capaz de realizar una tarea considerada imposible para los ordenadores tradicionales.

Otro ámbito que ha crecido considerablemente, ampliando sus campos de aplicación y perfeccionando sus prestaciones, es la Inteligencia Artificial. Gracias a las técnicas de aprendizaje automático, las IA más avanzadas son capaces de perfeccionarse y "aprender" de su experiencia. De hecho, se ha llegado a hablar de sentimientos de IA tras las declaraciones de un empleado de Google. En este ámbito, la última innovación es el GPT3 de OpenAI, un programa de escritura basado en IA que utiliza el aprendizaje profundo para producir textos en un lenguaje muy similar al humano.

*Este artículo fue originalmente publicado por Pictet en https://am.pictet/es/blog/articulos/innovacion/innovaciones-tecnologicas-cambiado-mundo

Noticias locales: el país hoy.

Ayer, la Dirección General de Estadística y Censos de Córdoba anunció el IPC Córdoba de agosto de 2023, que mostró un aumento del 12,1% m/m, es decir, 5,3 pb más que en julio. En términos acumulados, en los últimos doce meses el índice ha subido un 119,9%. Para los primeros ocho meses de 2023, la inflación promedió un 7,47% m/m, o 137,3% anualizado. Este incremento mensual estuvo impulsado principalmente por el IPC core, que subió un 13,7% m/m, los precios estacionales, que aumentaron un 8,7% m/m, y los precios regulados, que crecieron un 8,45% m/m. Tanto las estimaciones de consultoras privadas como las nuestras prevén una inflación a nivel nacional en torno al 12% m/m.

Al cierre del día, se estableció un nuevo dólar soja mediante un decreto de necesidad y urgencia (DNU). La medida permite que el 75% se liquide al dólar oficial ($350), mientras que el 25% restante será de libre disponibilidad, pudiéndose liquidar al dólar CCL. De esta forma, el tipo de cambio diferencial para la soja se situaría en un promedio de $455 por dólar liquidado.

En los mercados de futuros del dólar, los contratos cerraron a la baja. Las caídas más pronunciadas se observaron en los vencimientos de octubre (-2,6%), noviembre (-2,6%) y septiembre (-1,5%). La devaluación implícita quedó en 17,1% hasta octubre, 95,7% hasta diciembre y 145,6% hasta marzo de 2024. En el ámbito cambiario, el sector agropecuario liquidó USD 27 M, mientras que el BCRA realizó compras netas por solo USD 8 M, sumando un total de USD 9 M en septiembre. Las reservas internacionales disminuyeron en USD 6 M, cerrando con un stock bruto de USD 27.774 M y acumulando una caída de USD 16.824 M en lo que va del año.

El mercado de dólares financieros arrancó la semana alcista en sus cotizaciones implícitas. El dólar MEP con ledes cayó 2,1%, alcanzando los $710 mientras que el dólar con ADRs CCL ganó un 0,6% llegando a los $777. Así, la brecha con el dólar oficial se situó en el 103% para el dólar MEP y en el 122% para el dólar CCL. En tanto que dentro de los “intervenidos” subió 0,4% el MEP a $672 (brecha 92%) y 0,5% el CCL a $709 (102%).

Respecto a los bonos soberanos en dólares, se percibió una tendencia a la baja. Entre los títulos regidos por ley local, los más afectados fueron AL29D (-0,85%), AL41D (-0,75%) y AL30D (-0,7%). Los bonos bajo ley extranjera mostraron una tendencia en su mayoría bajista, con GD41D (-2,8%), GD38D (-0,5%) y GD30D (-0,26%). En cuanto a los títulos en pesos, el tramo corto de la curva CER —hasta 2025— varió entre -1% y 1,1%, mientras que el tramo largo fluctuó entre -1,7% y 2,7%. Los bonos Dollar Linked cayeron un 0,25% en promedio y los bonos duales oscilaron entre -0,8% y 0,5%.

Finalmente, en el mercado de renta variable, el Índice Merval cerró con una baja del 0,2% en moneda local y del 0,5% en USD CCL, llegando a los 822 USD. Las empresas que lideraron las ganancias fueron CRES (+3,4%), COME (+2,8%) y LOMA (+2,1%), mientras que BMA (-1,9%), CEPU (-1,5%) y BYMA (-1,5%) encabezaron las pérdidas. En lo que va del año, el Merval acumula un incremento del 40,1% medido en USD CCL.

Noticias globales: el mundo hoy.

El lunes, los mercados de EE. UU. permanecieron cerrados con motivo del Día del Trabajo. A solo 15 días de la próxima reunión de la Fed, la herramienta de pronóstico del CME Group asigna un 93% de probabilidad de que los funcionarios mantengan el rango de referencia para la tasa de interés sin cambios. El 7% restante contempla la posibilidad de un incremento de 25 puntos básicos, lo que situaría la tasa entre el 5,5% y el 5,75%.

En cuanto a los commodities, el petróleo cerró sin cambios significativos a USD 85,8 por barril, mientras que el oro experimentó una caída del 0,2%, cotizando a USD 1.963 por onza.

En China, se publicaron los datos del PMI de servicios generales correspondientes al mes de agosto. El índice se situó en 51,8, muy por debajo del 53,6 que el mercado anticipaba para este mes y del 54,1 registrado en julio. Un PMI por encima del umbral de 50 indica expansión en el sector de servicios generales.

Los contratos futuros siguen sin encontrar techo y cerraron la semana con una suba promedio de 1,2%.

Los contratos futuros siguen sin encontrar techo y cerraron la semana con una suba promedio de 1,2%. Nuevamente las principales alzas estuvieron en los contratos de marzo y abril que oscilaron el 3%.

Por otro lado, los contratos cortos cayeron. Septiembre y octubre registraron caídas de 1,7% y 3,8%, respectivamente. Sus precios se encuentran en $369 y $418, respectivamente, y el mercado comienza a creer en la capacidad del Gobierno de mantener fijo el tipo de cambio en $350.

Lo contrario ocurre con los contratos de noviembre y diciembre, que señalan fuertes saltos cambiarios de 28% y 30%, respectivamente. El mercado espera dos correcciones cambiarias: una luego de las elecciones de octubre y otra luego del cambio de mandato.

La curva de tasas siguió ampliándose, esta vez en 1.249 pb. Los contratos de septiembre, octubre y noviembre rinden TNA 71%, TNA 118% y TNA 212%, respectivamente. En diciembre, la tasa pega un importante salto a TNA 296% donde alcanza su nivel máximo. Luego, a partir de enero (TNA 276%) se reducen gradualmente hasta alcanzar su nivel más bajo en julio (TNA 215%).

Por el cambio de mes, en la semana vimos un volumen muy alto de 4,8 millones de contratos, que llevó al interés abierto del jueves (último día de agosto) a USD 5.592 M. Finalmente, septiembre comenzó con un interés abierto de USD 2.913 M (19% más que el 1° de agosto).

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 01/09/2023

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

Los mercados globales experimentaron su segunda semana consecutiva al alza, registrando ganancias en bonos, acciones y commodities. Los analistas mantienen su confianza en que la Fed no incrementará nuevamente las tasas de interés. Además, destacan el excelente desempeño de la actividad económica y la estabilización de la inflación. Los rendimientos de los bonos del Tesoro de EE. UU. se estabilizaron, con una ligera disminución –lo que respaldó a los índices de renta fija que han tenido un modesto repunte en un contexto anual desfavorable para estos instrumentos–. Las acciones, especialmente las del sector tecnológico, exhibieron incrementos generalizados. Por su parte, los commodities se vieron impulsados por el precio del petróleo, que alcanzó su nivel más alto desde noviembre del año pasado. Dado que la actividad económica muestra pocos signos de debilitamiento y que los precios están demostrando resistencia a la baja, las próximas semanas serán cruciales para el futuro de la política monetaria, ya que se espera un repunte en la inflación. Se avecina una semana con una agenda económica relativamente liviana, por lo que la atención se centrará en las declaraciones de los directores de la Fed.

Acelera el consumo y se modera el empleo. El consumo privado en julio registró un incremento del 0,6% m/m, lo cual se traduce en un 7% en términos anualizados. Esta aceleración se debe a un mejor desempeño tanto en la demanda de bienes como de servicios, en comparación con los meses previos. Cabe señalar que el aumento en el consumo superó al de los ingresos, que se mantuvieron estancados. Esto último ocurrió porque cualquier mejora en los salarios fue contrarrestada por un aumento en los pagos de impuestos. Como resultado, este incremento en el consumo se financió mediante una disminución en la tasa de ahorro, que cayó al 3,5%, 0,9 pb menos que en los meses anteriores y el nivel más bajo desde noviembre del año pasado. En relación con el empleo, en agosto se generaron 187.000 nuevos puestos de trabajo no agrícolas, acelerando su ritmo en comparación con los dos meses previos, en los que se habían creado 105.000 y 157.000 empleos, respectivamente. Es importante destacar que estas cifras fueron revisadas a la baja desde los 185.000 y 187.000 informados previamente. A pesar de esta dinámica positiva, la cantidad de desocupados aumentó en 514.000 personas debido a un incremento de 736.000 en la fuerza laboral. Como consecuencia, la tasa de desocupación subió al 3,8%, la más alta desde febrero del año pasado. Los salarios mostraron una moderación en su crecimiento, con un alza de 0,24% m/m, en comparación con el 0,4% m/m del período anterior. Sin embargo, en los últimos doce meses, los salarios acumularon un incremento del 4,2%, todavía por encima de la inflación. En este contexto, aunque la segunda revisión del PBI del 2Q23 se ajustó levemente a la baja –pasando de un 2,4% t/t a un 2,1% t/t–, el nowcast de Atlanta para el 3Q23 sigue mostrando un excelente rendimiento en la actividad económica, proyectando un incremento del 5,9% t/t.

La inflación resiste, pero el mercado confía. Si bien la dinámica de precios se alinea cada vez más con las expectativas de la Fed y se encuentra considerablemente alejada de los niveles récord del año pasado, la batalla por controlar la inflación persiste. Esto se debe a que no ha disminuido con la velocidad necesaria como para permitir un relajamiento de la política monetaria. En este contexto, el informe de gasto del consumidor de julio, que describimos anteriormente, señala que el PCE (Índice de Gastos de Consumo Personal) aceleró su ritmo con un incremento del 0,21% m/m. Esto contrasta con los 0,13% m/m y 0,16% m/m registrados en junio y julio, respectivamente. Esta aceleración mostró un comportamiento desigual: los precios de los bienes cayeron un 0,3% m/m, mientras que los de los servicios aumentaron un 0,4% m/m. Las expectativas para agosto, según el nowcast de Cleveland, apuntan a un aumento del 0,6% m/m y de un 0,3% m/m para septiembre. A pesar de esta tendencia, los rendimientos de los bonos del Tesoro de EE. UU. se mantuvieron estables, registrando una ligera caída. Los bonos UST2Y y UST10Y cerraron la semana en 5,39% y 4,18%, respectivamente, en comparación con el 5,45% y el 4,24%, también respectivamente. Entre tanto, el mercado sigue asumiendo que la Fed no incrementará las tasas de interés en septiembre y es probable que las mantenga en los niveles actuales incluso hasta noviembre. De hecho, la probabilidad de un incremento en las tasas se redujo del 56% al 35%.

Repuntan los commodities. El precio del barril de petróleo WTI cerró la semana en USD 85, el nivel más alto desde noviembre del año pasado, marcando un aumento del 7,2% en comparación con el cierre de la semana anterior. Este alza acumula un incremento del 2,2% en el último mes. Detrás de esta tendencia se encuentra la expectativa de que la OPEP+ continúe reduciendo la producción para compensar el aumento de oferta proveniente de Irán. Adicionalmente, la mayor demanda esperada por parte de China también ha influido, especialmente después de que en agosto se registrara un repunte en la actividad industrial. Específicamente, el índice Caixin de manufactura en agosto regresó a terreno expansivo, alcanzando los 51 puntos y superando las expectativas del mercado. En cuanto a los metales, el aluminio y el cobre experimentaron subidas del 5,1% y del 1,4%, respectivamente, aunque todavía se mantienen por debajo de los niveles registrados hace un mes. En la misma línea, el oro mostró un aumento del 1,4%, cerrando la semana en USD 1.939 por onza. La única excepción en la tendencia alcista de los commodities fueron los agrícolas, que registraron caídas debido a las perspectivas más favorables para la cosecha en EE. UU. En este contexto, la soja experimentó una disminución del 1,8%.

Bonos y acciones en alza. Se registró la segunda semana consecutiva de ganancias para bonos y acciones, aunque aún se encuentran por debajo de los niveles observados hace un mes. En lo que respecta a la renta fija, la relajación en los rendimientos de los bonos del Tesoro de EE. UU. impulsó todos los índices en esta categoría. La mejor actuación semanal la tuvo el índice de High Yield, que aumentó un 0,6%. Los bonos de mercados emergentes y del Tesoro registraron ganancias de 0,3% y 0,2%, respectivamente, mientras que los Investment Grade cerraron con una modesta alza de 0,1%. En cuanto a la renta variable, el S&P 500 registró un incremento del 2,4% durante la semana, con ganancias en casi todos los sectores, a excepción del de utilities. Este avance fue liderado por las empresas tecnológicas, que subieron un 4,1%, y las energéticas, que ganaron un 3,6%. También se observó una mejora en el resto de los índices de renta variable a nivel global, que en conjunto subieron un 2,0%. Entre ellos, se destacó el índice bursátil de China, que aumentó un 4,9% en la semana, aunque sigue siendo el mercado con el peor desempeño en el último mes y en lo que va del año.

Agenda liviana para esta semana. La bolsa estadounidense tendrá una semana más corta debido al feriado del Día del Trabajo el lunes. Dado que el Índice de Precios al Consumidor (IPC) de agosto no se publicará hasta el próximo 13 de septiembre, la atención de esta semana se centrará en indicadores de menor relevancia, como el Índice de Gestores de Compras (PMI) del sector no manufacturero y las solicitudes iniciales de desempleo.

Semana más tranquila para el mercado local. Aunque el escenario político sigue lleno de incertidumbre –y lo estará por un tiempo–, los candidatos poco a poco están mostrando más detalles sobre sus planes económicos en caso de ganar las elecciones. Mientras tanto, las reservas internacionales han vuelto a caer y los primeros indicadores sobre la inflación confirman que llegaremos a las elecciones de octubre con tasas de dos dígitos. El Gobierno intenta contener las expectativas manteniendo fijo el tipo de cambio oficial e interviniendo en mercados financieros para evitar un aumento en la brecha cambiaria. En este contexto, el mercado sigue buscando cobertura en bonos y acciones. Con menor volatilidad que en semanas anteriores, los activos locales tuvieron un desempeño estable. Hubo una ligera caída en los bonos soberanos y en las acciones, mientras que los dólares financieros se mantuvieron estables. En el mercado de pesos, los instrumentos más demandados fueron aquellos ajustables por inflación. Como ha sido habitual en tiempos recientes, la atención de esta semana continuará centrada en la evolución del mercado cambiario, las reservas internacionales y las estimaciones de inflación para agosto. Las consultoras privadas proyectan un aumento del 12% m/m.

Volvieron a caer las reservas. En el mercado cambiario, el BCRA mantuvo su racha positiva, registrando compras por USD 241 M durante la semana. Aunque el sector agroexportador solo liquidó USD 184 M, el resultado favorable se debió principalmente a las restricciones impuestas a los pagos por importaciones. Sin embargo, a pesar de esta buena performance, las operaciones restantes implicaron un uso de USD 376 M, debido en parte a la caída de los encajes y a las intervenciones para contener la valorización de los dólares financieros. En consecuencia, las reservas internacionales experimentaron una caída semanal de USD 135 M, cerrando el viernes con un stock bruto de USD 27.820 M. Las reservas netas, por su parte, registran un stock negativo de USD 4.600 M.

Se mantiene el tipo de cambio oficial y se estabiliza la brecha. Con el BCRA logrando adquirir divisas, el tipo de cambio oficial se mantiene en $350, habiendo subido solo un 0,8% durante la semana. Por otro lado, los dólares financieros parecen haber encontrado un límite tras la volatilidad desencadenada por las PASO. El MEP, medido con bonos Ledes, se mantuvo estable en $735, mientras que el CCL se situó en $773. De este modo, la brecha con el dólar oficial se estableció en 107% y 121%, respectivamente. En cuanto a los dólares intervenidos por el gobierno, registraron incrementos a pesar de que las ventas se mantuvieron constantes a través de los bonos GD30 y AL30 en un plazo de 48 horas. El MEP aumentó un 0,8% para ubicarse en $669, lo que representa una brecha del 91% con respecto al oficial. De manera similar, el CCL subió un 0,8%, alcanzando los $705 y estableciendo una brecha del 101%.

Los futuros siguen al alza. Los futuros de la divisa registraron un incremento promedio del 1,2% durante la semana. El BCRA renovó sus posiciones de agosto, pasándolas a contratos para septiembre y octubre. Estos contratos experimentaron caídas semanales de 1,7% y 3,8%, respectivamente, y se negocian actualmente en $369 para septiembre (un aumento del 5,4% m/m) y en $418 para octubre (un aumento del 13,3% m/m). El contrato para noviembre cerró en $533, reflejando un alza del 27% m/m, mientras que el de diciembre terminó en $693, lo que supone un aumento del 30% m/m. Estos números señalan que el mercado anticipa un salto significativo en el tipo de cambio en los próximos meses. Se espera un aumento del 19% hasta octubre, del 98% hasta diciembre y del 197% hasta julio de 2024.

Freno en los bonos y las acciones. Los bonos soberanos en dólares cayeron en promedio un 1,5% durante la semana, interrumpiendo la recuperación experimentada en las dos semanas anteriores. A sus precios actuales, estos bonos se sitúan apenas un 1,3% por debajo de su nivel previo a las PASO. En este contexto, las paridades concluyeron la semana operando al 35%, mientras que el riesgo país ascendió 42 pb para cerrar en 2.090 pb. Por su parte, los bonos provinciales y corporativos tuvieron una semana sin grandes movimientos. Los bonos sub-soberanos avanzaron un 0,6% y las obligaciones negociables registraron una leve alza del 0,3%. En relación al Merval, el índice avanzó un 0,6% medido en pesos y un 0,5% en términos de CCL, cerrando la semana en USD 821. De este modo, en lo que va de 2023, los bonos soberanos en dólares han registrado un incremento del 30%, mientras que las acciones han escalado un 35%.

Cobertura contra inflación. Desde las PASO, los bonos en pesos con vencimiento en 2024 han experimentado un encarecimiento significativo, acompañado de una compresión notable en las tasas, lo que llevó a todas las curvas indexadas a terreno negativo. Durante la última semana, los bonos ajustados por CER lideraron el mercado, con un aumento del 5,3%, encabezados por el TX28 (+8,8%) y el T5X4 (+7,6%). Los bonos duales y los dollar-linked quedaron rezagados, con alzas del 1,3% y 0,9% respectivamente, mientras que los botes continuaron en descenso, perdiendo un 2,3%. En el segmento de corto plazo, las LECER subieron un 1,6%, y las LEDES con vencimiento en octubre aumentaron un 1,8%. En este panorama, desde el viernes previo a las PASO, los bonos ajustables por inflación se erigieron como los más rentables, registrando un incremento del 12%. Les siguieron de cerca los bonos ajustables por tipo de cambio, con un alza del 11%, y los bonos duales, que subieron un 8,5%. Por el contrario, los bonos de tasa fija acumularon una pérdida del 9%. En la licitación del pasado viernes, el Tesoro logró colocar $464.000 M a través de cuatro instrumentos: dos ajustados por CER (con vencimientos en mayo y octubre de 2024) por los que recaudó $145 M, y otros dos relacionados con la devaluación (Dual agosto 2024 y DL septiembre 2024) por los cuales captó una cantidad aún no especificada.