Ganadores y perdedores en el mercado de renta variable de EE. UU.

El índice S&P 500, que incluye a las 500 principales compañías de Estados Unidos, está en camino de registrar un retorno de dos dígitos por segundo año consecutivo.

Las magníficas

El rendimiento acumulado en 2024 es del 20% y se explica en buena medida por un puñado de empresas tecnológicas de gran valor de mercado que vienen presentando un crecimiento excepcional desde hace varios años.

Este grupo de empresas se conoce popularmente como las “7 magníficas” y engloba a Apple, Microsoft, NVIDIA, Alphabet, Amazon, Meta y Tesla. Estas siete empresas acumulan un rendimiento promedio del 39% en 2024 y, dado que juntas explican 31% del S&P 500, constituyen la mayor fuerza detrás del retorno observado en el índice norteamericano.

No obstante, dentro de este grupo, NVIDIA destaca con un retorno del 135%, aportando la mayor contribución, seguida por Meta con un 60% y Amazon con un 28%.

Sector energético

Buena parte del crecimiento observado en las grandes tecnológicas se debió al ascenso de la inteligencia artificial, cuyos avances abren un nuevo abanico de posibilidades en cuanto a los bienes y servicios que estas firmas pueden ofrecer.

Ahora bien, dado que la inteligencia artificial se nutre de centros de procesamiento de datos que consumen cuantiosas cantidades de energía, los proveedores de electricidad se convirtieron en importantes ganadores de segundo orden.

Apoyado por esta tendencia, el ETF del sector de servicios públicos, formado en su mayoría por compañías de energía eléctrica, subió 29% en lo que va del año, superando holgadamente al S&P 500.

Las expectativas sobre las generadoras y distribuidoras de electricidad han mejorado de tal manera que la compañía de mayor rendimiento en lo que va de 2024 no es NVIDIA, sino Vistra, una firma integrada de energía que se encuentra en proceso de transición hacia energías renovables.

Vistra cuenta entre sus activos con plantas nucleares y granjas solares, las cuales se encuentran entre las fuentes de energía renovable más demandadas por los grandes centros de datos.

La fuerte correlación entre Vistra y NVIDIA es un claro reflejo de la relación existente entre inteligencia artificial y consumo de electricidad.

Sector Financiero

Los bancos constituyen un sector adicional de alto desempeño en 2024. Sus fundamentos se ven favorecidos por tasas de créditos que se mantienen en niveles elevados. Al mismo tiempo, una mayor liquidez global comienza a reflotar las actividades de banca de inversión, tales como la emisión de deuda y acciones.

Apoyados en este contexto, la banca de inversión Goldman Sachs acumula un alza de 32% en 2024, mientras que sus pares más enfocados en banca tradicional, JP Morgan y Bank of America, subieron entre 22% y 26%. En todos los casos se trata de rendimientos que superan el 20% logrado por el S&P 500.

Dentro de las finanzas, los gestores de inversiones alternativas lograron un excelente desempeño en lo que va de 2024, apoyados por su creciente reconocimiento e inclusión en el índice S&P 500.

Estas empresas se dedican a administrar fondos de terceros, los cuales invierten en activos privados tales como empresas no cotizantes y propiedades. Su modelo de negocios, que originalmente apuntaba a fondos soberanos, está llegando al público minorista a través de fondos que cotizan en bolsa, desbloqueando una nueva fuente de capital para la industria.

Blackstone (+23% en 2024) comenzó a formar parte del S&P 500 en septiembre de 2023 mientras que su principal rival, KKR (+62%), lo hizo en junio del corriente año. Se espera que Apollo (+35%), el líder en el segmento de crédito privado, sea incluido en el próximo rebalanceo.

Sector de Consumo Masivo

Dentro del sector de consumos masivos, el rendimiento dispar observado en las tiendas de supermercados da cuenta de un importante cambio en la conducta del consumidor norteamericano.

Mientras que las tiendas de conveniencia Dollar Tree (-49%) y Dollar General (-36%) se desplomaron, las grandes cadenas de supermercados Walmart (+54%) y Costco (+40%) lograron un excelente retorno.

Esto es reflejo de una mayor cautela sobre el nivel de gastos. Es decir, los consumidores están optando por viajar una mayor distancia y realizar compras al por mayor, y a descuento, en un hipermercado, en lugar de acudir a tiendas de conveniencia cercanas.

Esta tendencia va en línea con la reducción en el nivel de ahorro personal de la familia promedio norteamericana, que actualmente se encuentra en tan solo 2,9% del ingreso disponible. Se trata del menor valor en más de 15 años.

En rojo

Por último, existen varias “estrellas caídas”, empresas de alto reconocimiento que presentaron desempeño decepcionante en los primeros nueve meses del año.

Boeing se encuentra 40% por debajo de su valor al cierre de 2023, impactada por nuevas fallas técnicas en sus aviones, las cuales vienen generando un costoso daño financiero y reputacional para la empresa desde hace varios años.

Nike acumula una baja de 20%, reflejando el mal momento de la industria textil en general (Lululemon -49%, Under Armour -12%), cuyos márgenes de rentabilidad se encuentran bajo presión por la creciente competencia.

Starbucks logró volver a terreno positivo (+1%) tras anunciar un cambio de CEO. Sin embargo, la empresa se ve asediada por un estancamiento en las ventas, que se observa de forma generalizada a lo largo de sus principales mercados.

Disney presenta un magro retorno de 3% en 2024, cotizando 53% por debajo de sus máximos de 2021. Su caída se explica por un creciente escepticismo sobre la rentabilidad de su negocio de streaming, que aún opera a pérdida.

Conclusiones

En resumen, los primeros nueve meses del año 2024 fueron positivos para el S&P 500, que obtuvo un rendimiento de 20%.

La mayor contribución vino de las grandes tecnológicas, que se benefician de los avances de la inteligencia artificial. Esta tendencia también beneficia a las empresas que generan y distribuyen electricidad, un insumo clave para los centros de datos.

Por fuera de la inteligencia artificial, el rubro financiero y las grandes cadenas de supermercados se destacan con rendimientos por encima del 20% logrado por el S&P 500, llegando a superar el 50% de ganancia en algunos casos (Walmart, KKR).

Al mismo tiempo, empresas líderes de sectores tales como aviación (Boeing -40%), indumentaria (Nike -20%), entretenimiento (Disney +3%) y consumo (Starbucks +1%) se caracterizaron por un rendimiento decepcionante, impactadas tanto por complicaciones individuales como por desafíos sectoriales.

Es posible invertir en los ganadores del contexto actual con Cedears1 de empresas como NVIDIA (NVDA.BA), Meta (META.BA), Amazon (AMZN.BA), Goldman Sachs (GS.BA), JP Morgan (JPM.BA), Walmart (WMT.BA) y Costco (COST.BA).

1 Los certificados de depósito argentinos (CEDEAR) son valores negociables que cotizan en elmercado argentino y que representan acciones no listadas en nuestros mercados. La presente no constituye oferta pública de valores negociables que no cuentencon autorización de oferta pública en la República Argentina.

Noticias locales: el país hoy.

El Índice de Confianza en el Gobierno (ICG), elaborado por la Universidad Di Tella, en septiembre de 2024 cayó un 14,8% m/m, la mayor baja en lo que va de la actual gestión. Aunque sigue en niveles elevados –prácticamente duplicando los observados durante todo 2023–, acumula una disminución del 24,5% con respecto al pico de confianza al inicio del mandato. La situación económica comienza a impactar en la percepción de la población sobre la capacidad del Gobierno, siendo la eficiencia en la administración del gasto público –con un retroceso del 18% m/m– el componente de mayor declive.

El presidente Javier Milei, durante su participación en la Bolsa de Valores de Nueva York, afirmó que el gobierno liberará el cepo cambiario cuando la “inflación neta” sea cero (restándole el crawling de 2% m/m y la inflación global, que estima en 0,5% m/m). En su intervención, Milei destacó los avances en la reducción de la emisión monetaria. Además, indicó que la normalización del mercado cambiario irá "del paralelo al oficial", sugiriendo que la salida del cepo ocurrirá una vez que la estabilidad macroeconómica esté asegurada.

En el mercado cambiario, el BCRA mantuvo una buena performance y registró compras netas por USD 21 M. De este modo, en lo que va de septiembre, la autoridad monetaria acumula ventas por USD 198 M, en contraste con las compras netas de USD 300 M para la misma cantidad de ruedas en agosto. Por otro lado, el stock de reservas internacionales aumentó en USD 83 M, alcanzando los USD 27.346 M.

El dólar oficial subió un 0,1%, llegando a $966,3. Esto implica un ritmo de devaluación mensualizado de 0,6%, desacelerándose frente al 6,4% registrado el viernes. En los últimos cinco días hábiles, la devaluación se movió a una TEM de 1,9%, mientras que en lo que va de septiembre se mantuvo en una TEM de 1,8%.

Los dólares financieros operaron con leves alzas. El MEP con AL30 subió un 0,3%, alcanzando los $1.205, mientras que el CCL aumentó un 0,2%, cerrando en $1.226. De esta manera, sus brechas con el dólar oficial se sitúan en 25% y 27%, respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar se mantuvieron sin grandes variaciones en sus precios. De este modo, la devaluación implícita se ubica en un 3,4% mensual promedio hasta agosto de 2025.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER retrocedieron un 0,4%. En la curva de tasa fija, el TO26 cerró con un alza del 1,4%, mientras que las Lecaps subieron un 0,2%. Por su parte, los duales registraron una pérdida del 0,1% y los DLK marcaron un incremento del 0,7%.

Los bonos soberanos en hard-dollar lateralizaron y no registraron grandes variaciones, acumulando una ganancia de 8,1% en lo que va de septiembre. De esta manera, las paridades promedian el 54,3% y el riesgo país disminuyó 8 pb, cerrando en 1.311 pb. Por otra parte, los BOPREAL del BCRA cayeron un 0,2%.

El Merval cayó un 1,8% en pesos y un 2,0% medido en dólares CCL, cerrando la rueda en USD 1.457. Las acciones de Holcim, Ternium y Cresud tuvieron la mejor performance, con subas que oscilaron entre 3,5% y 1,5%, mientras que Loma Negra, YPF e Irsa fueron las peores del día, con caídas que variaron entre 4,6% y 2,6%.

Noticias globales: el mundo hoy.

Efectivizado el recorte de 50 pb de la tasa de referencia de la Fed, los mercados continúan en niveles máximos históricos. El S&P 500 subió un 0,3%, mientras que el Dow Jones y el Nasdaq ganaron un 0,1%. Los inversores analizaron de cerca los comentarios de directores de la Fed, como Raphael Bostic, Neel Kashkari y Austan Goolsbee, quienes expresaron su apoyo al reciente recorte e indicaron su preferencia por reducciones adicionales de las tasas en los próximos meses. Entre las acciones, Intel subió un 3,4% tras informes sobre posibles inversiones multimillonarias de Apollo Global Management. Tesla aumentó un 4,9% a medida que los inversores esperan con ansias el lanzamiento del robotaxi y las próximas cifras de ventas del tercer trimestre.

En cuanto a la renta fija, los rendimientos de los bonos del Tesoro estadounidense operaron al alza, con la UST10Y cerrando en 3,78%, su nivel más alto desde principios de septiembre. Esto afectó a todos los índices de renta fija, que terminaron la jornada con ligeras pérdidas, destacándose los corporativos Investment High Yield, que retrocedieron un 0,3%.

En cuanto a los datos, se destacó la publicación del adelanto de los PMI de septiembre, que confirmaron las preocupaciones sobre la actividad manufacturera, mientras que el sector de servicios se mantiene sólido. Concretamente, el PMI manufacturero cayó a 47 en septiembre desde 47,9 en el mes anterior, en contraste con las expectativas del mercado de un aumento a 48,5. Esto marca el tercer mes consecutivo de contracción en la actividad fabril de EE. UU., al ritmo más rápido en más de un año. Por otro lado, el PMI de servicios se redujo a 55,4, superando ligeramente las expectativas del mercado de 55,3 y por debajo del 55,7 de agosto, pero aún cerrando el trimestre más sólido desde principios de 2022.

Por otro lado, el PMI compuesto preliminar de la zona euro del HCOB cayó por cuarto mes consecutivo, ubicándose en 48,9 en septiembre de 2024, su nivel más bajo desde enero, frente a 51 en agosto y unas previsiones de 50,6. Este descenso marca la primera contracción en la actividad del sector privado en siete meses, con una desaceleración de la producción manufacturera que se extiende por decimoctavo mes consecutivo (44,5 frente a 45,8), especialmente acentuada en Alemania y Francia. Además, el crecimiento del sector servicios se desaceleró drásticamente (50,5 frente a 52,9), en medio de una nueva caída en Francia.

Los contratos futuros de Rofex perdieron un 0,9% la semana pasada...

Los contratos futuros de Rofex perdieron un 0,9% la semana pasada. Las principales bajas estuvieron en los contratos de noviembre (-1,1%), diciembre (-1,2%) y marzo 2025 (-1,1%). Esta semana seguirá siendo determinante la dinámica de las reservas y las expectativas de cambio de régimen cambiario.

El contrato de septiembre cotiza en $975 y marca una devaluación directa de 1,0% y mensualizada de 2,9%; un punto por encima del crawling peg de 2,0% que mantiene el Tesoro desde diciembre. Para los tres meses siguientes, los precios reflejan que el crawling peg correría en niveles en torno al 3,6%: 3,4% en octubre ($1.008), 3,3% en noviembre ($1.042) y 4,0% en diciembre ($1.084). Finalmente, los precios señalan una devaluación de 3,3% promedio para los primeros ocho meses de 2025.

Así, la curva de tasas (TNA) comprimió por la caída generalizada en los contratos. Septiembre rinde TNA 35%. A partir de ahí, los rendimientos aumentan gradualmente hasta alcanzar un máximo de TNA 58% en abril de 2025.

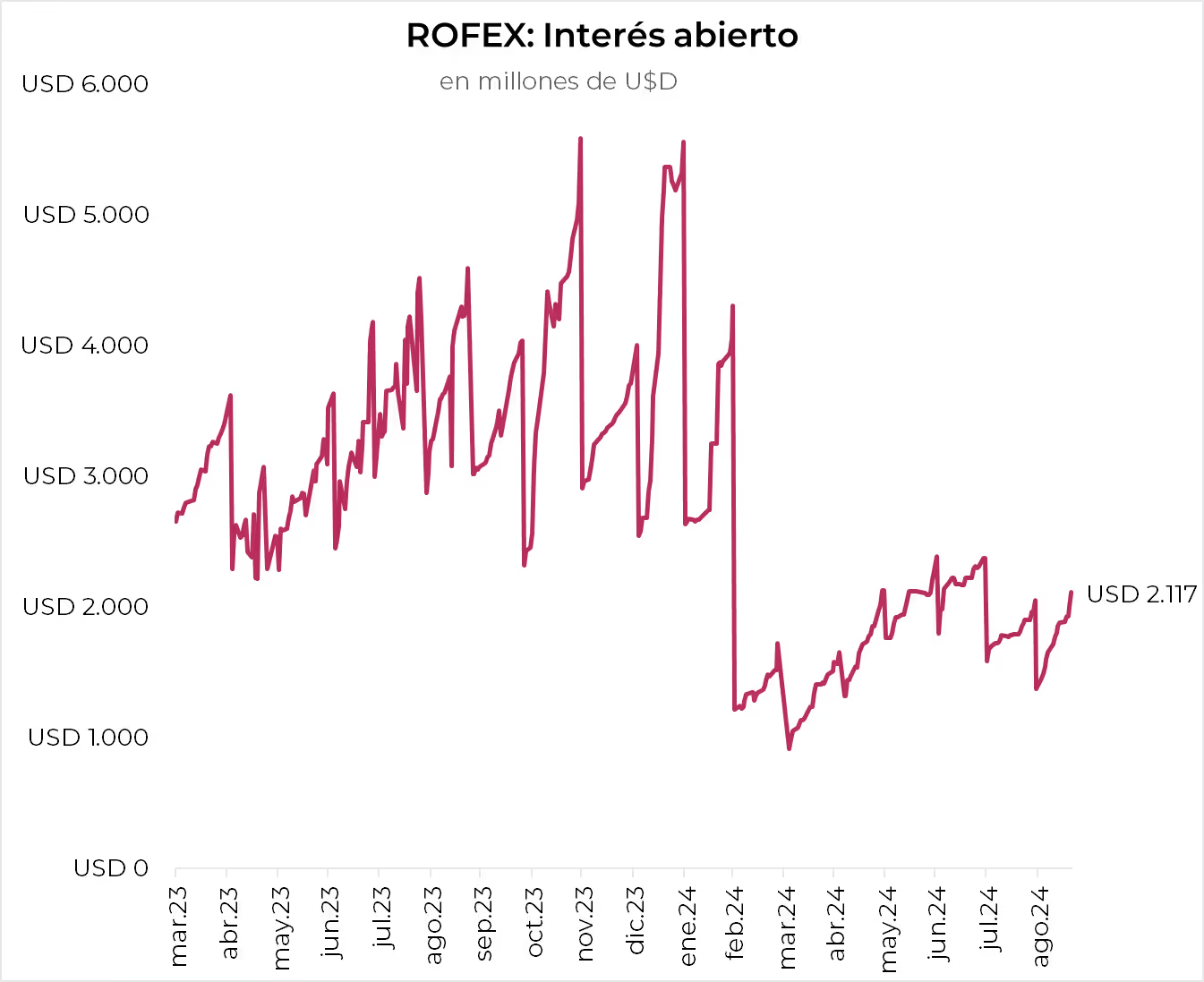

El volumen operado se mantiene bajo. En los últimos cinco días hábiles se comerciaron 1,8 millones de contratos. El viernes 20 de septiembre el interés abierto cerró en USD 2.117 M, una suba de 16% m/m y una caída de 23% i.a.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Finalmente, luego de nueve reuniones, la Fed redujo la tasa de interés de referencia en 50 pb llevándola al rango de 4,75%-5,0%. Era algo que era esperado por una parte del mercado, pero a nosotros nos sorprendió por la magnitud, pues una baja así solo se dio en contextos en el que la actividad tenía serios riesgos de recesión. Como lo venimos destacando, este no es el caso, pues la economía sigue creciendo a buen ritmo, el mercado laboral se mantiene sólido con la tasa de desempleo muy baja, mientras que la inflación viene bajando, pero aún por encima del objetivo de política monetaria. También sorprendió a los que esperaban un discurso “blando” de Powell, pero este se encargó de aclarar que la reducción de 50 pb no debe tomarse como la regla, sino más bien como la excepción pues espera que en las siguientes reuniones la reducirían en 25 pb. Así, el balance deja tasas hacia fin de año un poco más altas a las que esperaba el mercado hace una semana. En este contexto, el mercado tuvo una semana volátil en la que los rendimientos de los bonos del Tesoro tuvieron una leve presión al alza aunque el resto de los índices de renta fija operaron al alza. También fue una semana positiva para las acciones que siguieron con subas generalizadas y alcanzaron nuevos récords. El dólar se debilitó, los commodities subieron y el buen humor de los inversores contagió a las bolsas del resto del mundo y a los bonos emergentes. Las miradas de esta semana estarán en los datos de ingreso personal, gasto y ahorro de las familias de agosto que servirán para medir el termómetro de la actividad así como también el índice de precios PCE que marcará si la inflación se aceleró en el margen, tal como lo marcó el IPC la semana pasada.

Un nuevo ciclo. Luego de un ciclo de ajuste monetario de los más duros de las últimas décadas, la Fed decidió reducir la tasa de interés de referencia en 50 pb, inaugurando así un nuevo ciclo de política monetaria flexible y ahora el partido será por cuánto tiempo y cuánta intensidad será la baja de tasas. Si bien estaba en el rango de probabilidades —el mercado esperaba la decisión con un 60% de chances de que la baja sea de la magnitud realizada— para nosotros haber llevado la tasa de referencia a un rango de 4,75%-5,0% fue una sorpresa, pues un recorte de esa magnitud se asocia con períodos en los que los riesgos de recesión son elocuentes –tal fue el caso de 2001, 2008 o el inicio de la pandemia–. Como lo hemos destacado continuamente, el contexto económico actual no tiene dichas características, pues la actividad crece al 3% anual, el mercado laboral está sólido con una tasa de desempleo en niveles históricamente bajos mientras que la inflación viene bajando y convergiendo al objetivo de la política monetaria aunque por ahora sigue siendo elevada, marcando resistencia en los precios de los servicios. El premio “consuelo” es que en la conferencia posterior a la reunión de la Fed, Powell afirmó que no tienen prisa por continuar relajando la política monetaria, por lo que no debe considerarse la baja de 50 pb como “nuevo ritmo” aunque se esperan dos recortes más pero de 25 pb.

Un panorama alentador. Junto con la decisión, la Fed también publicó nuevas previsiones económicas en las que adelantan una flexibilización de 100 pb para fin de año y para 2025, se espera 1 pp adicional de recortes, seguido de una reducción final de 50 pb en 2026. La inflación del PCE se revisó a la baja para el 2024 hasta el 2,3% i.a. (frente al 2,6% en la proyección de junio) y para 2025 al 2,1% (antes 2,3%) y lo mismo hicieron para el PCE core del que esperan un alza de 2,6% para 2024 (antes 2,8%) y del 2,2% para 2025 (antes 2,3%). El crecimiento del PBI se prevé ligeramente inferior al 2% (vs 2,1% de la proyección anterior), pero la previsión para 2025 se mantuvo en el 2%. Mientras tanto, la tasa de desempleo se prevé más alta este año (4,4% frente a 4%) y el próximo (4,4% frente a 4,2%). Recordemos que todas estas proyecciones corresponden a la variación interanual del último trimestre de cada año.

Pese a las dudas, los mercados festejan. Si bien la aclaración de Powell de que en las próximas reuniones el ajuste de tasas será menor desilusionó a los inversores que esperaban que la tasa de referencia termine el año un poco más abajo —más cerca del 4%—, los mercados tuvieron una semana muy positiva, con subas generalizadas, salvo en los bonos del Tesoro que tuvieron un balance negativo dado que los rendimientos de los bonos largos subieron (la UST10Y subió 8 pb hasta 3,73%, mientras que la UST2Y cerró sin cambios en 3,57%) por lo que el índice que los agrupa tuvo un retroceso semanal de 0,4%, achicando la ganancia en lo que va de septiembre a 1,2%. El resto de los índices de renta fija cerraron con subas generalizadas, entre los que se destacaron los corporativos High Yield con un alza de 0,8%. En el caso de las acciones, todos los índices operaron con subas muy parejas: el S&P 500 ganó 1,1% mientras que el Dow Jones y el Nasdaq subieron 1,4% lo que permitió que en lo que va del mes, todos registren subas en torno al 1% y se mantengan en niveles récords.

El dólar se debilita y los commodities suben. Ya con la nueva decisión de la Fed, el dólar continuó su tendencia a la baja y los commodities recuperaron terreno en un año altamente volátil. Concretamente, el índice DXY bajó 0,4% en la semana, explicado principalmente por el euro contra el cual bajó 0,8%, mientras que contra el yen japonés recuperó 2,2% y contra el real brasileño perdió 1,0%. Con esta performance, en lo que va del mes, el dólar acumula una caída promedio de 1% contra las principales monedas y 1,8% frente al real. En el caso de los commodities, el petróleo subió 4,1% –volvió a cotizar por encima de los USD 70 el barril– mientras que la soja y el cobre ganaron 2,6%, acumulando en el mes un alza de 3,2%. Finalmente, el oro siguió su camino ascendente con una ganancia semanal de 1,8% –cerró en récord de USD 2.622 la onza– y de 4,8% sólo en lo que va de septiembre.

El mundo aprovecha. El inicio del nuevo ciclo monetario de la Fed impulsó al resto de los mercados globales. En cuanto a las acciones, el índice sin EE. UU. subió 1,3% en la semana y se equilibró en septiembre. China se destacó con un alza del 4,3%, acumulando una ganancia del 2% en lo que va del mes, mientras que Latam tuvo la peor actuación con una caída del 1,3%, arrastrada por Brasil que bajó un 1,6%. En cuanto a la renta fija, los bonos emergentes subieron 0,5% en la semana y acumulan un alza del 1,6% en el mes.

Lo que viene. Las miradas estarán puestas en el informe de inflación PCE de agosto, del cual se estima un alza de 0,2% m/m, idéntica a la del mes anterior –lo mismo se prevé para el PCE Core–. Además, se publicará la estimación de ingresos personales –se estima un alza de 0,4% m/m, ligeramente por encima del 0,3% m/m- y del gasto de los consumidores –se espera un crecimiento de 0,3% m/m, levemente más lento que en julio–. También serán importantes los PMI preliminares de S&P Global que muestran que el sector manufacturero se contrajo a un ritmo ligeramente más lento, mientras que el crecimiento de los servicios disminuyó. Otros indicadores clave a tener en cuenta serán las cifras finales de crecimiento del PBI del 2Q24, la confianza del consumidor de CB, el Índice de precios de viviendas Case-Shiller, las ventas de viviendas nuevas y pendientes, y las cifras finales de la confianza del consumidor de Michigan.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

En la última semana, los activos argentinos se beneficiaron de un contexto favorable, impulsado por el buen desempeño de los mercados globales, la expectativa en torno al blanqueo de capitales y la moratoria, así como los sólidos datos económicos publicados. El superávit primario y el superávit en la balanza comercial reforzaron la confianza del mercado, lo que permitió que la brecha cambiaria continuara reduciéndose, que el riesgo país cayera hasta 1.300 pb y que el Merval superara los USD 1.500. Sin embargo, el crecimiento económico y la calidad del empleo siguen siendo las principales debilidades de la economía argentina. A pesar de la recuperación parcial en algunos sectores, los ingresos de los trabajadores aún son insuficientes para generar un impulso robusto en la demanda interna. En el frente cambiario, el BCRA logró adquirir divisas gracias a una mayor liquidación del sector agroexportador, lo que alivió la presión sobre el tipo de cambio, aunque las reservas netas siguen en terreno negativo. Esta será la variable a seguir esta semana, dada la estacionalidad habitual en la dinámica cambiaria a fin de mes. El dato con mayor impacto a publicarse en los próximos días será el de pobreza del primer semestre de 2024, que probablemente muestre la cara más difícil de la realidad social actual, al ubicarse bien por encima del 50%. También se hará público el balance de pagos del 2Q24, los salarios y el EMAE de julio 2024 –que podrían mostrar una mejora–, y el balance cambiario de agosto.

El impacto social de la recesión. El PBI cayó 1,7% i.a. en el 2Q24, impulsado por una fuerte contracción del consumo privado (-9,8% i.a.) y de la inversión (-9,1% i.a.), que incluso superaron la caída del consumo público (-6% i.a.). El resultado habría sido peor de no ser por la normalización de la cosecha, que permitió una notable recuperación de las exportaciones (+31,9% i.a.). Al igual que en 2018, el mercado laboral se está ajustando más por precio (salarios) que por cantidad (ocupación). Aunque el PBI cayó 3,2% i.a. en el semestre, el total de ocupados aumentó levemente un 0,3% i.a., mientras que el desempleo subió al 7,6% en el 2Q24 debido al incremento en la tasa de actividad. Esta combinación de ingresos debilitados, junto con empleos de baja calidad, ha contribuido al incremento de la pobreza, que se estima rondará el 54% en el primer semestre de 2024 (dato a confirmarse el 26 de septiembre). No obstante, el ritmo de caída de la inversión y el consumo parece haberse desacelerado, lo que podría indicar que lo peor de la recesión ya ha quedado atrás.

La bandera del saneamiento fiscal sigue en alto. En agosto se confirmaron los buenos resultados fiscales, con un superávit primario acumulado del 1,5% y financiero del 0,3% del PBI (vs. -1,2% y -2,2% en el mismo período de 2023). Entre enero y agosto, los ingresos cayeron un 6,1% i.a. en términos reales, pero esto fue más que compensado por una contracción real del gasto del 30,0% i.a. Aunque en septiembre los ingresos se verán aún más afectados por la reducción del impuesto PAIS, estos resultados prácticamente aseguran el cumplimiento de la última meta fiscal acordada con el FMI para el tercer trimestre de 2024. Además, estos números, junto con el contundente mensaje de prudencia fiscal dado en la presentación del Presupuesto Nacional 2025, fueron bien recibidos por los mercados, en especial porque se mantiene el objetivo de equilibrio financiero para el próximo año, respaldado por una nueva regla automática: los gastos deberán ajustarse al ingreso disponible. Los eventuales excedentes de recursos transitorios se destinarán al pago de deuda, y si son permanentes, a la reducción de impuestos. Será clave observar la implementación de esta regla, en particular considerando que solo el 17% del gasto no se ajusta automáticamente o es semi-rígido.

La recesión sostiene el superávit comercial. En agosto, la balanza comercial de bienes registró un superávit de USD 1.970 M, en contraste con un déficit de casi USD 1.000 M en agosto de 2023. Esto se debió a que las exportaciones aumentaron un 15% i.a., mientras que las importaciones cayeron un 30% i.a., lo que refleja que la actividad económica en agosto continuó débil, con un ritmo de caída acelerado. Con este resultado, en los primeros ocho meses de 2024, el superávit comercial alcanzó los USD 14.151 millones, revirtiendo el déficit de USD 6.167 M registrado en el mismo período de 2023. El incremento de USD 20.412 M en comparación con 2023 se explica, en un 48%, por la caída de la inversión (-USD 9.781 M en importaciones de bienes de capital, bienes intermedios y piezas y accesorios), en un 26% por el aumento de las exportaciones del sector agropecuario (+USD 5.282 M en productos primarios y manufacturas de origen agropecuario), y en un 21% por el sector energético (+USD 1.337 M en exportaciones y -USD 3.040 M en importaciones). Este efecto combinado de recesión, impulso energético y la normalización de la cosecha podría permitir alcanzar un superávit comercial cercano a los USD 20.000 M en 2024 (por debajo de los casi USD 22.000 M estimados por el MECON). Sin embargo, parece poco probable que se logre un superávit similar en 2025, como plantea el Presupuesto Nacional, dado el escenario previsto de crecimiento económico y una cosecha estable.

El agro liquida más y el BCRA compra. El BCRA tuvo una buena semana en el frente cambiario, logrando compras por USD 61 M y rompiendo con la tendencia de ventas de las dos semanas previas –había vendido USD 94 M y USD 50 M–. La reversión en el resultado cambiario se explica, en principio, por la liquidación del sector agropecuario, que ingresó USD 745 M –un 33% más que en las semanas anteriores–, lo que permitió abastecer la demanda de importaciones. A pesar de esto, septiembre sigue siendo un mes de marcado deterioro: el BCRA acumula ventas por USD 219 M, en contraste con compras netas por USD 430 M para la misma cantidad de ruedas en agosto. A pesar de la buena dinámica del mercado cambiario, las reservas internacionales brutas cayeron USD 290 M debido al pago de USD 350 M a organismos internacionales realizado el lunes 16 de agosto. De esta forma, las reservas netas se encuentran en un saldo negativo de USD 4.000 M; para cumplir la meta con el FMI, deberán aumentar en USD 1.500 M en lo que queda del mes, lo cual se ve muy difícil.

Se acelera el crecimiento de los depósitos en dólares. En el contexto del blanqueo de capitales, los depósitos privados en dólares continuaron acelerándose, creciendo a un ritmo de casi USD 500 M por día y superando los USD 23.000 M. Entre el 12 de agosto y el 18 de septiembre, acumularon un alza de USD 4.500 M (+24%). Por ahora, estos fondos se han mantenido principalmente en efectivo en caja de los bancos, con un aumento de USD 3.500 M, mientras que otros USD 605 M se destinaron a préstamos en moneda extranjera y apenas USD 180 M se utilizaron para constituir encajes en el BCRA. Es debido a esto último que las reservas internacionales brutas no han mostrado un incremento significativo.

Rally argentino. Muy buena semana para la deuda argentina en dólares, con el riesgo país cayendo casi 100 pb, hasta los 1.300 pb. Esto resultó en una ganancia en dólares de 3,9% para los bonos del Tesoro, que acumulan un 8,2% en lo que va de septiembre. Con esto, las tasas del tramo corto rondan el 21% y las del tramo largo el 15%, y poco a poco comienzan a asemejarse a las de un país con acceso a los mercados internacionales. Algo más rezagados estuvieron los BOPREAL, que ganaron un 1,5% en la semana y 5,7% en lo que va del mes. Los provinciales también tuvieron un buen desempeño, con un alza del 1,5%, destacándose los bonos de Mendoza 2029 y Córdoba, que subieron 3,9%. Por su parte, los corporativos subieron 0,4% y acumulan un alza de 1,0%. Estas subas pueden parecer modestas en comparación con las de los soberanos, pero son significativas para el universo corporativo. A tal punto que los rendimientos MEP se comprimieron a mínimos de entre TIR 4% y TIR 7% (incluso por debajo de un Treasury americano).

Gran semana para la tasa fija. El carry trade tuvo una gran semana en un contexto de fuertes caídas en los dólares financieros. Durante la semana, el CCL con GD30 bajó 2,7%, cerrando en $1.219, y el MEP retrocedió 2,3%, alcanzando los $1.197 –en lo que va de septiembre, ambos han bajado un 7%–, lo que dejó sus brechas con el dólar oficial en 25% y 24%, respectivamente, apenas por encima del mínimo de 20% que se alcanzó con Milei. El desempeño fue en especial favorable para los instrumentos a tasa fija: las Lecaps subieron 0,7% y el TO26, 0,8%. Por su parte, los bonos CER tuvieron una performance algo más pobre, con una pérdida del 1,0%, mientras que el dual de enero ganó 1,7%. Finalmente, los bonos dollar-linked tuvieron una mala semana, con una reducción del 2,9%, mientras que los futuros retrocedieron un 0,9%. De esta forma, el mercado está descontando una brusca caída en la inflación: los datos de septiembre y octubre promediarían el 1,9% m/m, por lo que 2024 cerraría con un 118% i.a. En el frente cambiario, los precios descartan una unificación en el corto plazo, ya que implican una devaluación en torno al 3,3% para los próximos tres meses.

Merval imparable. El buen clima para los activos locales también se reflejó en las acciones. El Merval subió 3,2% en moneda local y 6,0% medido en dólares CCL, terminando la semana en USD 1.516. Con esta performance, en lo que va del mes ganó 7,5% en pesos y 14,3% en dólares. Banco Macro tuvo el mejor desempeño semanal, subiendo 11,7%, seguido por Loma Negra y Ternium, con alzas de 10,9% y 7,1%, respectivamente. Por otro lado, Comercial del Plata, Holcim y Aluar registraron caídas de 5,0%, 3,1% y 2,7%, respectivamente.

Lo que viene. Además del seguimiento de las reservas internacionales, el dato más sensible (por su impacto en toda política económica) es el de la pobreza, que seguramente será un golpe para el gobierno, ya que se espera que supere ampliamente el 50% –en el GBA, superando el 60%, con un gran deterioro en los más jóvenes–. Aunque la pobreza ha estado en ascenso desde hace tiempo, el ajuste combinado con la aceleración de la inflación la ha llevado a un nuevo nivel, mostrando el rostro más duro del plan de corrección de precios relativos y ajuste fiscal. Un antídoto parcial para este "mal trago" podría ser la publicación de los datos de salarios y del EMAE de julio, que podrían mostrar una mejora, sugiriendo que lo peor del ajuste ya habría quedado atrás. Finalmente, el viernes se publicará el informe sobre el mercado cambiario, en el que se podrá dilucidar cómo el BCRA logró mejorar el saldo de operaciones en el MULC en agosto –¿freno en los pagos de importaciones a la espera de la baja del impuesto PAIS?–.

Cierre semanal del mercado local: renta fija y variable

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 20/09/2024

Cómo la IA está revolucionando la enseñanza.

La calidad de la educación antes dependía –en gran medida– del lugar de residencia, los recursos financieros y el nivel académico de los cursantes. Sin embargo, con la aparición de plataformas educativas online impulsadas por IA, el aprendizaje se democratizó.

Tomemos como ejemplo Duolingo, una aplicación diseñada para enseñar idiomas mediante el uso de IA. A medida que los usuarios avanzan en las lecciones, la tecnología adapta los ejercicios de acuerdo con el desempeño del estudiante. Si alguien presenta dificultades con ciertas reglas gramaticales o vocabulario, el sistema ajusta el contenido para reforzar esas áreas específicas. Esto permite un aprendizaje personalizado a gran escala, algo que sería imposible en un aula tradicional.

Por otro lado, Coursera, una plataforma que ofrece cursos en colaboración con universidades y empresas, incorporó IA para brindar a los usuarios recomendaciones a medida basadas en sus intereses y trayectorias profesionales. Esto aumenta la tasa de finalización de los programas, un desafío clave en la educación online.

Nuevas competencias y upgrade profesional

El impacto de la inteligencia artificial no se limita a la educación académica, sino que también transforma la capacitación corporativa. Las empresas adoptan la IA para mejorar la formación continua y la actualización de habilidades de sus empleados, una tendencia conocida como “upskilling” o “reskilling”.

Un informe de World Economic Forum estima que para 2025, el 50% de los empleados necesitarán algún tipo de reciclaje o actualización de habilidades, lo que subraya la importancia de soluciones educativas ágiles y personalizadas.

Asimismo, el avance de la IA y la automatización están moldeando el futuro del trabajo a medida que transforman industrias enteras, cambiando las habilidades que se valoran en el mercado laboral. Los trabajos que antes requerían habilidades técnicas básicas, como la fabricación o la contabilidad, ahora exigen competencias en análisis de datos, programación y gestión de sistemas automatizados.

De esta manera, la IA redefine lo que significa estar “calificado” para un puesto de trabajo. Plataformas como LinkedIn Learning y Udemy utilizan algoritmos para identificar las habilidades más demandadas en tiempo real, a la vez que recomiendan cursos que ayudan a los usuarios a mantenerse competitivos en un mercado laboral en evolución.

La IA a favor de la capacitación corporativa

Un caso notable es el de PwC, una de las firmas de auditoría y consultoría más grandes del mundo, que implementó esta tecnología en su programa de capacitación interna. Los empleados acceden a un sistema basado en IA que analiza su historial de desempeño, las habilidades requeridas para sus roles y las tendencias del mercado, sugiriendo programas de formación específicos para cerrar brechas de habilidades. Además, el algoritmo evalúa el progreso del empleado y ajusta las recomendaciones en tiempo real, garantizando que la capacitación sea relevante y efectiva. Según la empresa, esta iniciativa mejoró la eficiencia del entrenamiento en un 40%, reduciendo el tiempo necesario para que los empleados adquieran nuevas competencias.

Otro ejemplo podemos verlo en la formación de profesionales de la salud. A través de herramientas de simulación impulsadas por IA, diseñadas específicamente para el sector –como SimX–, los médicos pueden practicar procedimientos complejos en entornos virtuales antes de realizarlos en pacientes reales. Estos sistemas generan escenarios clínicos personalizados, los cuales varían en función de las decisiones del usuario, proporcionando una experiencia de aprendizaje altamente interactiva y adaptada a las necesidades individuales. En un estudio reciente, quienes utilizaron este tipo de simulaciones mostraron una mejora del 25% en la precisión de sus diagnósticos, en comparación con aquellos que recibieron formación tradicional.

Muchas oportunidades, aún más desafíos

La demanda de herramientas de educación digital está en constante crecimiento. Según un informe de HolonIQ, el mercado global de tecnología educativa (edtech) alcanzará los USD 404 MM en 2025, lo que representa un crecimiento anual del 16,3%2. Las plataformas impulsadas por IA están en el centro de esta expansión, ya que ofrecen soluciones más escalables, eficientes y personalizadas que los métodos tradicionales de educación y capacitación.

Sin embargo, el mercado edtech no está exento de desafíos. Uno de los principales obstáculos es la regulación, debido a que en muchos países la adopción de nuevas tecnologías en la educación está sujeta a estrictas normativas gubernamentales, lo que puede retrasar la implementación de plataformas innovadoras. Por ejemplo, en regiones donde los currículos educativos están altamente centralizados, las plataformas de IA deben cumplir con rigurosos requisitos de contenido para ser aprobadas. Esto puede dificultar la entrada de nuevas empresas en el mercado, especialmente en comparación con sectores más flexibles como el entretenimiento o el comercio electrónico.

La resistencia al cambio por parte de las instituciones educativas tradicionales es otro de los detractores. Muchas escuelas y universidades son reacias a adoptar estas innovaciones, argumentando que el aprendizaje online carece de la interacción social y emocional que proporciona un aula física. No obstante, la pandemia ha acelerado la transición hacia la educación digital, y muchos de estos argumentos han perdido peso frente a la necesidad de encontrar alternativas viables en tiempos de crisis.

Para superar estas barreras será preciso que las empresas edtech cuenten con una estrategia clara que les permita hacer frente a los desafíos regulatorios y culturales. Empresas como Coursera y Duolingo son grandes modelos a seguir, ya que demostraron su capacidad para escalar y adaptarse a diferentes mercados.

La IA juega un papel crucial en la transformación educativa y la capacitación, en un futuro donde el aprendizaje continuo será esencial. Si bien existen desafíos, las oportunidades para mejorar el acceso, la eficiencia y la personalización son inmensas, con el potencial de redefinir cómo aprenderemos y trabajaremos en los próximos años.

1 Castaño, C. y. M., Becerra, I. J., & Gomez, P. T. P. (2023). Simulación clínica mediada por tecnología: un escenario didáctico a partir de recursos para la formación de los profesionales en rehabilitación. Educación Médica, 24(4), 100810.

Noticias globales: el mundo hoy.

En la primera rueda luego de la decisión de la Fed de recortar la tasa de interés de referencia en 50 pb, los principales índices bursátiles estadounidenses tuvieron una muy buena jornada, con subas generalizadas entre las que se volvieron a destacar las tecnológicas. El Dow Jones ganó 1,3%, el S&P 500 1,7% y ambos alcanzaron nuevos máximos históricos, mientras que el Nasdaq subió un 2,5%. Las acciones tecnológicas lideraron la carga, con Nvidia y AMD subiendo un 4% y un 5,8%, mientras que Meta y Alphabet subieron un 3,9% y un 1,5%. Los sectores ligados al crecimiento económico, como el financiero y el industrial, también se beneficiaron, tal es el caso de JPMorgan Chase que subió un 1,4%, mientras que Caterpillar y Home Depot ganaron un 5,2% y un 1,7%, respectivamente. El repunte se extendió más allá de las acciones de gran capitalización, y las de pequeña capitalización subieron por séptima sesión consecutiva.

Las amplias ganancias del mercado reflejaron una mayor confianza en la capacidad de la Fed para equilibrar el control de la inflación y al mismo tiempo mantener el crecimiento de la economía, ya que las solicitudes semanales de desempleo cayeron más de lo esperado. Concretamente, el número de personas que solicitaron prestaciones por desempleo en EE. UU. cayó en 12.000 respecto a la semana anterior a 219.000 en el período que finalizó el 14 de septiembre, muy por debajo de las expectativas del mercado de 230.000 y alcanzando un nuevo mínimo de cuatro meses.

La contrapartida de los buenos datos económicos fue la mayor presión sobre los rendimientos de los bonos del Tesoro, especialmente en el tramo largo; la UST10Y subió 4 pb y cerró en 3,74%. Con ello, el índice de bonos del Tesoro operó a la baja, mientras que la renta fija corporativa y emergente registraron subas generalizadas.

En cuanto a los commodities, volvió a destacarse el precio del petróleo WTI, que subió 1,5% para cotizar en USD 72 por barril, ampliando el repunte desde el mínimo de 15 meses de USD 65 alcanzado el 10 de septiembre en medio de expectativas de una mayor demanda mundial de energía y mayores primas de riesgo por las crecientes tensiones en Oriente Medio. La baja de tasas de la Fed mejoró las perspectivas para el consumo de combustible en EE. UU. y las principales economías, además de brindar cierto margen de maniobra al Banco Popular de China para aliviar los costos de endeudamiento y respaldar la demanda en el principal importador de petróleo del mundo. Mientras tanto, los informes indicaron que las radios de Hezbollah explotaron en todo el sur del Líbano el miércoles, lo que aumentó las preocupaciones sobre la guerra en la región y la inclusión de Irán en el conflicto después de que el Ministro de Defensa de Israel advirtiera que el país entró en una nueva fase de la guerra contra sus vecinos. Mientras tanto, los mercados están observando un inminente aumento de la oferta por parte de la OPEP+.

Noticias locales: el país hoy.

Tal como anticipó el ministro Caputo la semana pasada, en agosto el Sector Público logró otra vez un equilibrio financiero, con un superávit primario del 0,15% del PBI. De esta manera, en lo que va del año, el sector público acumuló un superávit primario de 1,5% del PBI y de 0,3% financiero, contrastando con los déficits de -1,2% y -2,2%, respectivamente, en el mismo período de 2023. Los ingresos cayeron un 14% i.a. en términos reales, en especial debido a la baja en los ingresos tributarios (-11% i.a. real), mientras que las rentas de la propiedad se desplomaron un 51% i.a. real. El gasto se redujo un 24% i.a. real, impulsado por una disminución del -9% i.a. en jubilaciones (incluidos los bonos discrecionales para haberes más bajos), -72% i.a. en obra pública, -22% i.a. en salarios, -13% i.a. en subsidios, -41% i.a. en transferencias corrientes a provincias (con el valor más alto de esta gestión, dado que se comenzó a devolver parte de los fondos detraídos a CABA), y -41% i.a. en programas sociales.

En agosto, el saldo comercial registró un superávit de USD 1.963 M, acumulando en lo que va del año un excedente de USD 14.151 M, que contrasta con el déficit de USD 6.168 M en el mismo período de 2023. Las exportaciones crecieron un 14,9% i.a. (en línea con el aumento total del 14,8% i.a.), impulsadas por un incremento del 20,7% en las cantidades exportadas, aunque los precios cayeron un 4,8%. Además del buen desempeño del sector agropecuario en el mes pasado, se destacó una fuerte dinámica de las manufacturas de origen industrial (MOI), que subieron un 27% i.a., muy por encima del acumulado del 1,1% i.a. Por otro lado, las importaciones en agosto disminuyeron un 29,8% i.a., una baja algo mayor al total del 26,3% i.a.

En el 2Q24, la tasa de desempleo alcanzó el 7,6% de la PEA, lo que representa un aumento de 1,4 puntos porcentuales en comparación con el mismo período del año anterior. Aunque este incremento era previsible debido a la recesión, se debió principalmente a la suba de la tasa de actividad (del 47,6% al 48,5%), ya que el empleo apenas creció del 44,6% al 44,8%. Ambos comportamientos son coherentes con la caída de los ingresos reales, que tiende a generar trabajos de baja calidad (los cuentapropistas aumentaron 3,5% i.a.), pero que sirven como amortiguador de la crisis.

En el mercado cambiario, el sector agropecuario liquidó un monto récord de USD 235 M, y el BCRA registró compras netas por USD 34 M. En lo que va de septiembre, la autoridad monetaria acumula ventas por USD 283 M, las cuales fueron amortiguadas por la fuerte liquidación. Por otro lado, el stock de reservas internacionales incrementó en USD 116 M, alcanzando los USD 27.129 M.

El dólar oficial aumentó ayer 42 centavos, alcanzando $963,8. Esto implica un ritmo de devaluación mensualizado de 1,3%, desacelerándose frente al 3,9% registrado el miércoles. En los últimos cinco días hábiles, la devaluación avanzó a una TEM de 1,8%, mientras que en lo que va de septiembre, el ritmo fue de 2,0% TEM.

Los dólares financieros volvieron a operar a la baja. El MEP con AL30 cayó 0,7%, alcanzando los $1.198, mientras que el CCL disminuyó 1,3%, situándose en $1.219. De este modo, sus brechas con el dólar oficial se sitúan en 24% y 26%, respectivamente, acercándose a los mínimos de 20% registrados entre marzo y abril de este año.

Durante la jornada de ayer, los contratos de futuros de dólar cayeron un 0,1%. Las mayores subas se registraron en los contratos de agosto (+0,3%) y junio (+0,2%), mientras que marzo (-0,2%), febrero (-0,2%) y diciembre (-0,2%) tuvieron el peor rendimiento. De este modo, la devaluación implícita se ubica en un 3,0% mensual promedio hasta agosto de 2025.

Las curvas soberanas en pesos tuvieron una jornada mayormente positiva. Los bonos CER retrocedieron un 0,4%. En la curva de tasa fija, el TO26 cerró sin variaciones, mientras que las Lecaps subieron un 0,2%. Por su parte, los duales registraron una ganancia de 0,2% y los bonos dollar linked marcaron un alza de 0,3%.

Los bonos soberanos en hard-dollar subieron 1,6% en otra muy buena jornada. Con esto, acumulan una ganancia de 13,7% en lo que va del mes y de 55,8% en lo que va del año. Así, las paridades promedian el 54,6%, y el riesgo país disminuyó 66 pb, ubicándose en 1.301 pb, desde sus máximos de 1.640 pb.

En cuanto a las acciones, el Merval marcó un alza de 1,8% en pesos y de 3,0% medido en dólares CCL, cerrando la rueda en USD 1.518. Con este resultado, en lo que va de septiembre registra una ganancia de 14% en dólares. Las acciones de Telecom, Banco Macro y Pampa tuvieron los mejores desempeños del día con subas de entre 6% y 4%, en tanto que Holcin, Aluar y Transener finalizaron con bajas de entre 1,8% y 0,6%.

Noticias globales: el mundo hoy.

En una jornada marcada por la reunión de la Fed, los mercados mostraron volatilidad y cerraron a la baja, a pesar de que el recorte de tasas fue más agresivo de lo que esperaba el consenso de los economistas. Lo que desilusionó a los inversores fue que, en la rueda de prensa posterior, Powell afirmó que, dado que la economía sigue creciendo, el FOMC no tiene prisa por continuar relajando la política monetaria, por lo que la baja de 50 pb no debe considerarse un “nuevo ritmo”, aunque se esperan dos recortes adicionales de 25 pb. En este contexto, el S&P 500 y el Dow Jones descendieron 0,3%, mientras que el Nasdaq fue el más afectado con una caída de 0,4%. Nvidia, Microsoft, Oracle y AMD cayeron más del 1%. Por otro lado, Apple subió un 1,8%, mientras que Meta cotizó ligeramente por encima de la línea plana.

El discurso de Powell también repercutió en los rendimientos de los bonos del Tesoro, que cerraron la rueda con alzas generalizadas, especialmente en el tramo largo. El UST2Y subió 1 pb hasta 3,60%, mientras que el UST10Y aumentó 4 pb hasta 3,69%. Además, el banco central mantuvo el ritmo de su programa de ajuste cuantitativo en USD 25.000 M al mes. Esto impactó en todos los índices de renta fija, que registraron una caída promedio de 0,4% en la jornada.

La Fed también publicó nuevas previsiones económicas, que incluyen una flexibilización de 100 pb para fin de año y un recorte adicional de 1 pp para 2025, seguido de una reducción final de 50 pb en 2026. La inflación del PCE se revisó a la baja para 2024, proyectándose en 2,3% (frente al 2,6% en la previsión de junio) y para 2025 en 2,1% (frente al 2,3%). La inflación subyacente también se ajustó en descenso, estimándose en 2,6% para 2024 (frente al 2,8%) y en 2,2% para 2025 (frente al 2,3%). El crecimiento del PIB se prevé ligeramente inferior al 2% (frente al 2,1%), aunque el pronóstico para 2025 se mantuvo en 2%. Mientras tanto, la tasa de desempleo se proyecta más alta este año (4,4% vs. 4%) y el próximo (4,4% vs. 4,2%).

A contramano de la Fed y en línea con las expectativas, el BCB elevó su tasa Selic en 25 pb hasta el 10,75% en su reunión de septiembre de 2024. La medida se alinea con el objetivo de hacer converger la inflación hacia la meta y, al mismo tiempo, suavizar las fluctuaciones económicas, considerando la resiliencia de la economía, las presiones del mercado laboral, la brecha de producción positiva y las proyecciones de inflación en aumento. A nivel interno, los indicadores de actividad económica y del mercado laboral han sido más sólidos de lo esperado, lo que ha llevado a una reevaluación. La inflación, medida por el IPCA y sus componentes subyacentes, se mantiene por encima del objetivo. La inflación para 2024 y 2025 se prevé alrededor del 4,4% y el 4,0%, respectivamente, mientras que la proyección para principios de 2026 se sitúa en 3,5%. Las autoridades mencionaron que los ajustes futuros de las tasas de interés dependerán de la dinámica de la inflación, las estimaciones, las expectativas y el equilibrio de riesgos.

Noticias locales: el país hoy.

Los datos del PBI del 2Q24 confirmaron lo que ya se preveía: cayó un 1,7% t/t y mostró la misma caída interanual. La mayor contracción se observó en la inversión (-9,1% t/t), que alcanzó su nivel más bajo desde la pandemia, representando el 14,6% del PBI en términos corrientes, muy inferior al promedio histórico de 16,5% entre 2004 y 2023. Por otro lado, el consumo privado se redujo un 4,1% t/t (quinta disminución consecutiva), aunque se espera que haya tocado fondo y que comience a recuperarse gradualmente, impulsado por una leve mejora en el salario real. Asimismo, con un aumento del 256,9% i.a. en los precios implícitos (ligeramente por debajo del 279% i.a. del IPC en el mismo período), el PBI corriente alcanzó los $554.736.662 millones.

El consumo eléctrico en agosto registró un aumento del 4% i.a., impulsado principalmente por los usuarios residenciales, cuya demanda creció un 8% i.a. Sin embargo, esto no debe interpretarse como un indicador de recuperación económica, ya que el consumo comercial cayó 1% i.a., mientras que la demanda industrial se contrajo un 6% i.a.

En el mercado cambiario, el BCRA registró compras netas por USD 35 M. En lo que va de septiembre, la autoridad monetaria acumula ventas por USD 317 M, en contraste con las compras por USD 331 M en el mismo período de agosto. Por otro lado, el stock de reservas internacionales aumentó en USD 105 M, alcanzando los USD 27.013 M.

El dólar oficial aumentó diariamente un 0,1%, alcanzando $963,3. Esto implica un ritmo de devaluación mensualizado de 3,9%, acelerándose frente al 0,1% registrado el martes. En los últimos cinco días hábiles, la devaluación avanzó a una TEM de 2,0%, tendencia que se mantiene en lo que va de septiembre.

Los dólares financieros operaron a la baja. El MEP con AL30 cayó 0,6%, alcanzando los $1.207, mientras que el CCL disminuyó 0,8%, situándose en $1.234. De este modo, sus brechas con el dólar oficial se sitúan en 25% y 28%, respectivamente.

Durante la jornada de ayer, los contratos de futuros de dólar subieron un 0,2%. Las mayores alzas se registraron en los contratos de mayo (+0,5%), febrero (+0,3%) y julio (+0,3%). De esta forma, la devaluación implícita se ubica en un 3,0% mensual promedio hasta agosto de 2025.

Las curvas soberanas en pesos tuvieron una jornada mayormente negativa. Los bonos CER retrocedieron un 0,5%. En la curva de tasa fija, el TO26 cerró con una baja de 0,5%, mientras que las Lecaps subieron un 0,1%. Por su parte, los duales registraron una pérdida de 1,3% y los bonos dollar linked cayeron 1,7%.

Los bonos soberanos en hard-dollar subieron 1,1%, impulsados por la agresiva baja de tasas de 50 pb por parte de la Fed. Con esto, acumulan una notable ganancia de 11,9% en lo que va del mes. De esta manera, las paridades promedian el 53,8% y el riesgo país disminuyó 3 pb, cerrando en 1.367 pb.

En cuanto a las acciones, el Merval tuvo una jornada estable, cerrando con una suba de 0,1% en moneda local y de 1,0% medido en dólares CCL, acumulando en lo que va del mes un alza de 11%. Las acciones de Loma Negra (+4,3%), BBVA (+3,4%) y Banco Macro (+1,8%) presentaron el mejor desempeño del día, mientras Mirgor (-5,7%), Telecom (-4,4%) e Irsa (-2,7%) tuvieron la peor performance.

Noticias globales: el mundo hoy.

En la rueda previa a la decisión de la Fed en cuanto al recorte de tasas de interés, los principales índices bursátiles operaron estables, muy cerca de sus máximos históricos. Los indicadores económicos publicados resultaron mejor a lo esperado, marcando que la actividad económica mantiene un buen ritmo de crecimiento. Aún así, las probabilidades de un recorte de 50 pb actualmente superan el 60%. Entre las empresas de mega capitalización, Nvidia cayó más del 1%, mientras que Microsoft subió un 0,9% después de que la empresa aumentara su dividendo trimestral. Intel subió un 2,8% tras la nueva asociación comercial del fabricante de chips con Amazon. Por el lado de la renta fija, los rendimientos de los bonos del Tesoro tuvieron un leve repunte y la UST10Y cerró la rueda en 3,64%, en tanto que todos los índices de renta fija terminaron la jornada prácticamente sin cambios.

En cuanto a los datos, lo más destacado fueron las ventas minoristas de agosto, que aumentaron inesperadamente un 0,1% m/m, frente a las previsiones de una caída del 0,2% m/m y tras un aumento revisado al alza del 1,1% m/m en julio. También fue relevante que en el mismo mes, la producción industrial aumentó un 0,8% m/m, la mayor cifra en seis meses, superando las expectativas del mercado de un aumento del 0,2%. La producción manufacturera, que representa el 78% de la producción total, avanzó un 0,9% m/m, superando las expectativas que apuntaban a un alza de 0,3% m/m.

En cuanto a los commodities, el precio del petróleo WTI subió 1,5% para cerrar en USD 71 por barril, marcando un segundo día consecutivo de ganancias. El aumento fue impulsado por las continuas interrupciones de la oferta y las crecientes expectativas de que la demanda aumentará si la Fed anuncia un recorte de tasas ampliamente anticipado. Las preocupaciones sobre el suministro aumentaron cuando las secuelas del huracán Francine dejaron fuera de servicio más del 12% de la producción de crudo y el 16% de la producción de gas natural en el Golfo de México de EE. UU. Un mayor endurecimiento se debió a la disminución de las exportaciones de petróleo en Libia. Las ganancias se vieron limitadas por un crecimiento de la demanda más débil de lo esperado en China, ya que unos datos económicos mediocres alimentaron las preocupaciones sobre la lenta recuperación del país.

Noticias locales: el país hoy.

El costo de la construcción subió 1,6% m/m en agosto y 194,9% i.a., registrando un incremento menor al del IPC (236,7% i.a.), explicado por la caída en el precio relativo de los materiales y la mano de obra en un contexto de fuerte contracción del sector. Por otro lado, los precios mayoristas aumentaron 2,1% m/m en agosto (218,4% i.a.), siendo la menor suba mensual desde mayo de 2020. Sin embargo, esto no necesariamente anticipa la inflación minorista, ya que esta tuvo un incremento de 94,8% mientras la mayorista estuvo por debajo con un 58,4% acumulado en el mismo período.

Por su parte, los salarios privados registrados, medidos por el RIPTE, mostraron una suba del 6,6% m/m en julio, con un incremento real del 2,5% m/m. Tras la contracción del 19,2% real entre noviembre y febrero, acumulan cinco meses consecutivos de aumentos, reduciendo la caída total desde noviembre a un 5,2%.

En el mercado cambiario, el BCRA registró compras netas por USD 70 M. En lo que va de septiembre, la autoridad monetaria acumula ventas por USD 352 M. Por otro lado, el stock de reservas internacionales se redujo en USD 33 M, quedando en USD 26.908 M.

El dólar oficial aumentó diariamente en 3 centavos, alcanzando $962,1. Esto implica un ritmo de devaluación mensualizado de 0,1%, que se desaceleró frente al 0,3% registrado el lunes. En los últimos cinco días hábiles, la devaluación avanzó a una TEM de 1,8%, mientras que en lo que va de septiembre fue de 1,6% TEM.

Los dólares financieros operaron a la baja. El MEP con AL30 cayó 0,3%, alcanzando los $1.214, en tanto el CCL se mantuvo en $1.244. De este modo, sus brechas con el dólar oficial se sitúan en 26% y 29%, respectivamente.

Durante la jornada de ayer, los contratos de futuros de dólar cayeron un 0,1%. Las mayores bajas se registraron en los contratos de octubre (-0,2%), mayo (-0,2%) y noviembre (-0,2%). De esta forma, la devaluación implícita se ubica en un 2,9% mensual promedio hasta agosto de 2025.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER retrocedieron un 0,2%. En la curva de tasa fija, el TO26 cerró con un alza de 1,7%, mientras que las Lecaps cayeron un 0,1%. Por su parte, los duales registraron una ganancia de 2,9% y los bonos dollar linked subieron 0,1%.

Los bonos soberanos en hard-dollar cayeron 0,3%, con una baja de 0,1% en los de ley Nueva York y una de 0,6% en los de ley Argentina. Aun así, acumulan una ganancia de 5,8% en lo que va del mes y de 51,7% en lo que va del año. De esta manera, las paridades promedian el 53,2%, y el riesgo país aumentó 11 pb, cerrando en 1.370 pb. Por otro lado, los BOPREAL del BCRA subieron 0,4%.

Análisis del ambicioso plan para retomar el liderazgo perdido en la fabricación de chips.

Intel es el principal fabricante de chips de Estados Unidos. La empresa, junto con Samsung, es de las pocas en el mundo que se dedican tanto al diseño como a la fabricación de chips. Su especialidad son las unidades de procesamiento central para computadoras personales, mercado en el que domina con una participación del 62%.

A principios de 2020, Intel estaba posicionada como una de las 20 empresas más valiosas del mundo, con un valor de mercado que rondaba los USD 295 MM, apenas por debajo de su principal competidor, Taiwán Semiconductor (TSM), que tenía un valor de USD 300 MM.

Desde entonces, Intel perdió el 71% de su valor mientras que TSM triplicó su valuación hasta USD 895 MM, consolidándose como el líder indiscutido del mercado.

Lo que sucedió en el medio fue una serie de decisiones desafortunadas que culminaron con la renuncia del CEO a principios de 2021. Estas decisiones abarcaron desde aspectos técnicos, como el ingreso tardío a la utilización de litografía en el proceso productivo, hasta aspectos comerciales, como la falta de visión para apostar por tendencias emergentes, incluyendo chips para teléfonos celulares e inteligencia artificial.

El rezago de Intel frente a TSM ha llegado a un punto crítico. Actualmente, las fábricas de Intel no tienen la capacidad para producir sus diseños de chips más avanzados, obligando a la empresa a subcontratar la producción a la compañía taiwanesa. Esto significa que la unidad de fabricación de Intel no logra producir a escala, lo que ha resultado en pérdidas operativas que en 2023 ascendieron a USD 7 MM.

Ahora bien, del mismo modo que en 2020 la valuación de Intel no reflejaba un declive que llevaba años gestándose, su valuación actual tampoco considera el ambicioso plan de reconversión de la empresa, que podría devolverle algo del brillo perdido.

En concreto, el plan con el que Pat Gelsinger asumió el liderazgo de la empresa en 2021 implica invertir más de USD 100 MM con el objetivo de alcanzar los máximos estándares en capacidad de diseño y fabricación de chips. Para ello, Intel inició la construcción de tres mega-fábricas de última generación.

Estas mega-fábricas estarían listas entre 2027 y 2028, lo cual implica que aún faltan varios años para que la empresa pueda mostrar los primeros resultados de su plan de reconversión.

Mientras tanto, el avance pesa sobre la posición financiera de la empresa, que viene invirtiendo más de USD 20 MM al año desde la asunción de su nuevo CEO.

El proyecto de reconversión de Intel coincidió con la aprobación del CHIPS Act en Estados Unidos. Este programa del gobierno busca reducir la dependencia de chips fabricados en el exterior, particularmente en Taiwán, país que corre el riesgo de sufrir una invasión china. Para ello, el presidente Biden ofrece importantes subsidios a proyectos de construcción dentro del país.

No es casualidad que Intel, el mayor fabricante nacional, se viera particularmente beneficiado por este programa. La empresa dispuso sus planes de construcción para las tres mega-fábricas en los estados de Arizona y Ohio, obteniendo en total unos USD 19 MM en subsidios, los cuales se vienen desembolsando a medida que avanza la construcción.

Dejando de lado la unidad de fabricación, el área de diseño de Intel es altamente rentable (USD 11 MM de ganancia operativa en 2023) y cuenta con victorias más tempranas. En los próximos meses debutarán los nuevos chips “Gaudi 3”, diseñados por Intel y producidos por TSM, que proponen una alternativa de bajo costo a los chips H100 de NVIDIA, quienes dominan en rendimiento a cambio de un costo que resulta prohibitivo para muchas empresas.s.

El futuro de Intel

Intel planea alcanzar USD 100 MM en ingresos para 2030. Para ese entonces, la compañía tendría sus nuevas fábricas operando a pleno potencial, produciendo no solo sus chips más avanzados sino también encargos de diseñadores que no cuentan con fábricas propias.

La rentabilidad debería recomponerse, apuntalada tanto por la mayor escala de producción como por las iniciativas de diseñar chips para inteligencia artificial, los cuales suponen un gran impacto positivo incluso si la empresa se hace de un pequeño porcentaje de este gigante mercado.

Al mismo tiempo, la pesada carga de inversiones que la empresa soporta en la actualidad debería normalizarse en niveles inferiores, dando espacio a una mayor generación de caja.

Por último, el endeudamiento debería mantenerse bajo control ya que Intel espera financiar parte de sus nuevas inversiones con la venta de subsidiarias que no forman parte de su actividad principal, tales como Mobileye (conducción autónoma) y Altera (chips programables), ambas valuadas en torno a USD 10 MM..

Si para 2030 Intel alcanza su meta de USD 100 MM en facturación con un margen neto del 20% (todavía lejos del 30% logrado en 2018), generaría ganancias de USD 20 MM. Aplicando un múltiplo de 12,5x, su valor de mercado podría ascender a USD 250 MM. Esto representaría un crecimiento de prácticamente 200% desde su valuación actual de USD 84 MM, triplicando el valor para los accionistas en 6 años.

Ahora bien, un retorno potencial de estas magnitudes no se logra libre de riesgos. En el caso de Intel, los desafíos son considerables y van desde la ejecución a tiempo de sus fábricas hasta la adopción lograda por sus nuevos chips de inteligencia artificial. Al mismo tiempo, competidores como Arm Holdings y AMD vienen ganando participación de mercado en computadoras personales, sumando un desafío adicional para la empresa.

Noticias globales: el mundo hoy.

Tras varias jornadas de fuertes subas, los mercados arrancaron la semana con rendimientos mixtos en un contexto de cautela previo a la reunión clave de política monetaria de la Fed del miércoles. El S&P 500 cerró con un alza del 0,1%, mientras que el Dow Jones ganó 0,6% –alcanzando un nuevo récord– y el Nasdaq retrocedió un 0,5%. El foco de los inversores está en el esperado recorte de la tasa de referencia, el primero desde 2020, con la probabilidad de una reducción de más de 50 puntos básicos aumentando al 60%, comparado con el 50% de la semana anterior. Las acciones tecnológicas fueron las más afectadas, destacándose la caída del 2,8% en Apple debido a preocupaciones por una menor demanda del iPhone 16. Los fabricantes de chips también experimentaron caídas, con descensos del 2% en Nvidia y Broadcom. En contraste, los sectores energético y financiero mostraron mejores desempeños, encabezados por un aumento del 1% en Chevron y del 1,7% en JP Morgan.

En cuanto al dato económico del día, el índice manufacturero Empire State de Nueva York saltó inesperadamente a 11,5 en septiembre de 2024, el más alto desde abril de 2022, en comparación con -4,7 en agosto y previsiones de -3,9. La lectura mostró que la actividad empresarial en el estado de Nueva York creció por primera vez en casi un año, ya que los nuevos pedidos aumentaron (9,4 frente a -7,9 en agosto) y los envíos crecieron significativamente (17,9 frente a 0,3). Los plazos de entrega (-1,1 frente a -3,2) y la disponibilidad de suministro se mantuvieron estables (2,1 frente a -7,4) y los inventarios se estabilizaron (0 frente a -10,6). Mientras tanto, las condiciones del mercado laboral se mantuvieron débiles: el empleo siguió contrayéndose modestamente (-5,7 frente a -6,7) y la semana laboral promedio varió notablemente (2,9 frente a -17,8). Además, el ritmo de los aumentos de los insumos (23,2 frente a 23,4) y de los precios de venta (7,4 frente a 8,5) apenas cambiaron. Las empresas se volvieron más optimistas en cuanto a que las condiciones mejorarían en los próximos meses (30,6 frente a 22,9), aunque el índice de gasto de capital cayó por debajo de cero por primera vez desde 2020 (-2,1 frente a 8,5).

Noticias locales: el país hoy.

El Presupuesto Nacional presentado estima un superávit primario del 1,3% del PBI, en línea con el 1,5% previsto para 2024, basado en un ajuste automático y un compromiso firme de frenar iniciativas legislativas costosas. Entre las definiciones clave, se destacan la eliminación del impuesto PAIS en 2025, la ausencia de financiamiento del FMI y la continuidad de un tipo de cambio sin saltos abruptos. Si bien el mensaje fiscal ha sido bien recibido por los inversores, los supuestos macroeconómicos parecen demasiado optimistas: se proyecta una inflación y un crawling del 1,4% m/m sin una salida explícita del cepo, junto con un crecimiento del 5% (sin unificación cambiaria), además de una nueva reducción de subsidios económicos (principal componente del ajuste fiscal) sin un impacto claro en la inflación. En síntesis, persisten dudas sobre la consistencia interna del presupuesto y del plan económico, aunque estas no tendrían mayores implicancias prácticas, dado que históricamente esta guía fiscal no suele cumplirse. El Presupuesto constituye así un nuevo termómetro de la capacidad legislativa del Gobierno Nacional y una buena señal en materia fiscal, principal ancla del programa económico.

Por su parte, la deuda pública sigue en aumento. En agosto, el stock bruto total subió a USD 6.336 millones, alcanzando los USD 458.407 millones, con un 44% de deuda pagadera en moneda local. A pesar del superávit fiscal primario, en lo que va del año el pasivo se ha incrementado en USD 87.734 millones, reflejando el impacto combinado del saneamiento del BCRA, la apreciación cambiaria y los intereses capitalizables.

En el mercado cambiario, el BCRA registró compras netas por USD 11 M. En lo que va de septiembre, la autoridad monetaria adiciona ventas por USD 422 M que comparan contra compras por USD 197 M al mismo plazo en agosto. Por otro lado, el stock de reservas internacionales se redujo en USD 478 M hasta los USD 26.941 M.

El dólar oficial aumentó diariamente en 33 centavos hasta $962,1. Esto implica un ritmo de devaluación mensualizado de 0,3%, desacelerándose frente al ritmo del 6,7% registrado el viernes. En los últimos cinco días hábiles, la devaluación avanzó a una TEM de 2,0%, mientras que en lo que va de septiembre, corrió a TEM 1,7%.

Los dólares financieros operaron a la baja. El MEP con AL30 cayó 0,7% hasta alcanzar los $1.218, mientras que el CCL disminuyó 0,5% hasta $1.244. De este modo, sus brechas con el dólar oficial se sitúan en 27% y 29%, respectivamente.

Durante la jornada de ayer, los contratos de futuros de dólar cayeron un 0,9%. Las mayores bajas se registraron en los contratos de agosto (-1,2%), enero (-1,1%) y febrero (-1,1%). De este modo, la devaluación implícita se ubica en un 2,6% mensual promedio hasta agosto de 2025.

Las curvas soberanas en pesos tuvieron una jornada mixta. Los bonos CER cedieron un 0,4%. En la curva de tasa fija, el TO26 cerró con una suba de 0,6%, en tanto las Lecaps aumentaron 0,2%. Por su parte, los duales no registraron variaciones y los bonos dollar linked cayeron 1,0%.

Los bonos soberanos en hard-dollar subieron 1,9% tras el discurso de Milei frente al Congreso. Así, acumulan una ganancia de 6,1% en lo que va del mes y de 52,2% en lo que va del año. De esta manera, las paridades promedian el 53,5% y el riesgo país disminuyó 48 pb, cerrando en 1.359 pb.

En cuanto a las acciones, el Merval finalizó prácticamente sin cambios respecto al viernes, quedando en USD 1.456. Telecom, Irsa y Loma Negra fueron las acciones de mejor desempeño subiendo 4,3%, 2,7% y 2,3%, respectivamente, mientras que Banco de Galicia, Supervielle y Holcim tuvieron la peor performance con caídas en torno al 2%.

Análisis de problemas prácticos y soluciones ante el blanqueo de este tipo de bienes.

Marco normativo

El marco normativo relevante incluye a la ley 27.743, el Decreto 608/2024 y la Resolución General (AFIP) 5528.

¿Qué criptoactivos pueden regularizarse?

La ley 27.743 adoptó un criterio cuestionable y estableció que sólo podrían ser objeto de regularización los criptoactivos “en el país”, dejando de lado los primeros proyectos de blanqueo que permitían la regularización sin importar quién haya sido su emisor, quién era su titular o dónde estuvieran depositadas, custodiadas o guardadas. Ahora bien, ¿qué debe entenderse por criptoactivos “en el país”? ¿Acaso los criptoactivos están en algún país?

Veamos. El Decreto 608, norma reglamentaria del Blanqueo, ensaya una definición sobre qué debe entenderse por criptoactivos “del país”. En nuestra opinión, dicha definición resulta aplicable simplemente al mero efecto del Blanqueo, mas no podría válidamente ser compartida (discusión que seguramente excede a este comentario).

Entonces, al efecto del Blanqueo, el artículo 12 establece que los criptoactivos se considerarán del país en la medida en que se hubieren encontrado en custodia y/o administración –a la fecha de regularización (31.12.2023)– de un Proveedor de Servicios de Activos Virtuales (“PSAV”) que esté inscripto ante la Comisión Nacional de Valores (“CNV”). En esencia, ello dejó a un lado a la mayoría de los tenedores de criptoactivos, quienes tienen estos bienes en autocustodia (cold wallets) o en algún exchange internacional o billetera digital. Conscientes de ese problema, pero a la vez sin perder de vista el principio general, la norma reglamentaria aclara que si los criptoactivos no se encuentran a la fecha de regularización en custodia y/o administración de un PSAV inscripto ante CNV, esos criptoactivos podrán ingresarse al Blanqueo si, antes de la fecha límite prevista para la manifestación de adhesión de la etapa 1 (30 de septiembre), son transferidos a un PSAV que cumpla la condición requerida, en cuyo caso tendrán que mantenerse allí depositados hasta esa fecha. No existiría impedimento para disponer de los criptoactivos transferidos al PSAV luego del 30.09.2024.

Recapitulando, aquellos sujetos que poseen criptoactivos sin declarar podrían incluirlos en el Blanqueo en la medida que:

Acreditación de la titularidad de los criptoactivos

Siguiendo la misma mecánica dispuesta para otros bienes, a los fines de regularizar criptoactivos debe poder acreditar su titularidad a la fecha de regularización (31.12.2023).

La Resolución General (AFIP) 5536 incorporó un Anexo al artículo 10 de la Resolución General (AFIP) 5528 y estableció las condiciones que se deben cumplir a los fines de acreditar la titularidad a la fecha de regularización.

En tal sentido, mediante el apartado A), punto H) de la norma, dispuso que, para acreditar la titularidad, se deberá adjuntar la constancia de que el sujeto adherente es titular de la cuenta registrada en el PSAV que ejerció la custodia de los criptoactivos y/o de la billetera virtual donde se encontraban depositados dichos activos. Asimismo, se deberán adjuntar las constancias y/o documentos equivalentes de los datos identificatorios de cada PSAV y/o billetera virtual, con el detalle de la clave pública asociada, inclusive aquellas que sean descentralizadas.

En caso de que los criptoactivos deban ser transferidos a un PSAV inscripto ante CNV (por encontrarse en autocustodia, o custodia y/o administración de un Exchange o billetera digital), deberá presentarse constancia y/o documento equivalente que identifique a la entidad depositaria y acredite el depósito y tenencia al 30 de septiembre.

Toda la documentación solicitada deberá estar certificada por escribano público al momento de la presentación de la declaración jurada, salvo que la información exigida surja de un reporte emitido por el PSAV que haya ejercido la custodia de los criptoactivos a la fecha de regularización. A esos fines, la norma impone al PSAV el deber de disponer para los sujetos adherentes la información necesaria para acreditar la titularidad y la valuación.

Acreditación de la valuación de los criptoactivos

El artículo 27.1, inciso h) de la ley 27.743 dispone que los criptoactivos deberán valuarse según su cotización de mercado a la fecha de inscripción en el régimen o su costo de adquisición. Nuevamente, en este punto la ley se desvía del proyecto original que indicaba que debía tomarse el valor a la “Fecha de Regularización” (31 de diciembre 2023) o el de su adquisición. Es el Decreto 608 que cambia la regla disponiendo que deberá considerarse el mayor valor entre el establecido por el mercado al 31.12.2023 y el de adquisición. Ese criterio es reiterado por las reglamentaciones de AFIP. Como muchas veces sucede en el mundo del revés (derecho tributario) pareciera que la reglamentación mata la ley.

Entonces, siguiendo los lineamientos del Decreto 608 y la RG 5528, a efectos de determinar su base imponible (sobre la cual debiera ingresarse el Impuesto Especial de Regularización), tendrá que considerarse su valor de mercado al 31 de diciembre de 2023 o su valor de adquisición –el que fuera mayor– convertido al Tipo de Cambio de Regularización ($1.000) en ambos casos, de corresponder.

A fin de acreditar la valuación, se deberán presentar las constancias y/o documentos equivalentes que acrediten su valor de adquisición y el de mercado al 31 de diciembre de 2023. Cabe destacar que la normativa exige tomar el mayor cotización entre ambos comparables, lo que requiere demostrar el valor de los criptoactivos en ambos momentos, a fin de que el Fisco advierta el “mayor valor”.

Problemas prácticos y ¿soluciones?

A veces, lo novedoso mal ejecutado puede resultar peligroso. La posibilidad de regularizar criptoactivos es loable. Al fin y al cabo, esos bienes han crecido en popularidad durante los últimos años y son muchos los que lo incluyen en su porfolio de inversiones. Ahora bien, creemos en algún punto que, en el afán de estar a la moda, se ha ignorado cómo se opera usualmente en el mercado cripto y las características esenciales que poseen estos bienes.

Primero, reiteramos, a nuestro juicio resulta erróneo el criterio asumido en el Blanqueo de solo permitir la regularización de criptoactivos “en el país” u obligando a transferir los que se encuentren en autocustodia y/o custodia o administración de un Exchange. No advertimos razones valederas para ese proceder.

Eso, además, es el punto de partida de algunos de los problemas que se identifican en la práctica. ¿Pueden todos los criptoactivos ser transferidos a un PSAV? La respuesta es no. Sin entrar en tecnicismos, existen ciertos tipos de criptoactivos que no son “soportados” por un PSAV local. Entonces, ¿pueden regularizarse? Entendemos que sería muy irrazonable que no puedan regularizarse por el mero hecho de que no sean “soportados” por el PSAV. Pero en tal caso, ¿cómo pueden regularizarse? ¿Podrían ser regularizados como “otros bienes” en el exterior? Lo cierto es que ello no sería estrictamente correcto pues, aunque no sean “soportados” por el PSAV, son efectivamente criptoactivos y tienen sus normas específicas dentro del Blanqueo. ¿Podrían ser convertidos en algún Criptoactivo que el PSAV pueda custodiar? Creemos que ello podría ser una posible solución, al menos no reglamentaria. Esa conversión posibilitaría su transferencia a dicho proveedor, tal como exige la normativa. Ahora bien, no se estaría transfiriendo la misma tenencia existente al 31.12.2023 y se estaría regularizando criptoactivos distintos. Ello sin contar la decisión económica-financiera que asuma el sujeto adherente, pues podría claramente no resultar beneficioso convertir esos criptoactivos en otros. Estamos convencidos de que estos temas no se previeron y que ello fue por desconocimiento de la realidad del mercado de criptoactivos. Sin aclaraciones al respecto, las soluciones se convierten en un juego de sábana corta: si me protejo de un lado, me descuido del otro.

Con relación a la valuación de los criptoactivos, también se presentan innumerables desafíos. La normativa nos dice, valor de adquisición o valor de mercado: de los dos, el mayor. Vayamos de lo simple a lo complejo y de lo complejo a lo imposible.

Primero, en lo que refiere al “valor de adquisición”.

Simple. Una persona compró 1 BTC en un PSAV local o hasta en un Exchange, quedando reflejado el valor de la transferencia y su fecha. En ese caso, podría acreditarse el valor de adquisición sin mayores inconvenientes.