Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 03/02/2023

Noticias locales: el país hoy.

La recaudación tributaria en enero cayó un 2,2% i.a. real, variación que se explica principalmente por la caída de los impuestos asociados al Comercio Exterior (-28% i.a.) que más que compensó la evolución de la recaudación por Seguridad Social (+4.1% i.a.) y de los impuestos asociados a la Actividad (+12% i.a.). La pobre performance de los impuestos ligados al comercio exterior se explica por el impacto de la sequía y la fuerte caída en la liquidación del agro –implicaron un baja de 52% i.a. en los Derechos de Exportación–, en tanto que por el endurecimiento del cepo la recaudación por aranceles y por IVA DGA cayeron 20% i.a. y 17% i.a. real respectivamente.

En el cuarto trimestre de 2022, los términos de intercambio subieron en un 5% i.a. gracias a una suba en precios de la exportaciones del 8,7% i.a. impulsada por las manufacturas (+8,5%), Combustibles (+7,5%) y Productos Primarios (+7,4%). Los precios de las importaciones subieron un 3,5% i.a. con destacadas subas en vehículos (14%) y principalmente Combustibles y Lubricantes (37%). Sin embargo, hablando de cantidades, la importada por CyL fue un 31% menor interanualmente y el saldo total marcó una caída del 5,5%, mientras que para las exportaciones tan solo cayó un 0,7% i.a.

En el mercado de cambios, con el agro liquidando apenas USD 13 M y el BCRA vendiendo USD 56 M, las reservas internacionales cayeron USD 60 M en el día y cerraron un stock bruto de USD 41.316 M, por lo que las reservas netas se mantienen por debajo de los USD 5.500 M. El balance cambiario acumulado en el año es de ventas netas por USD 288 M.

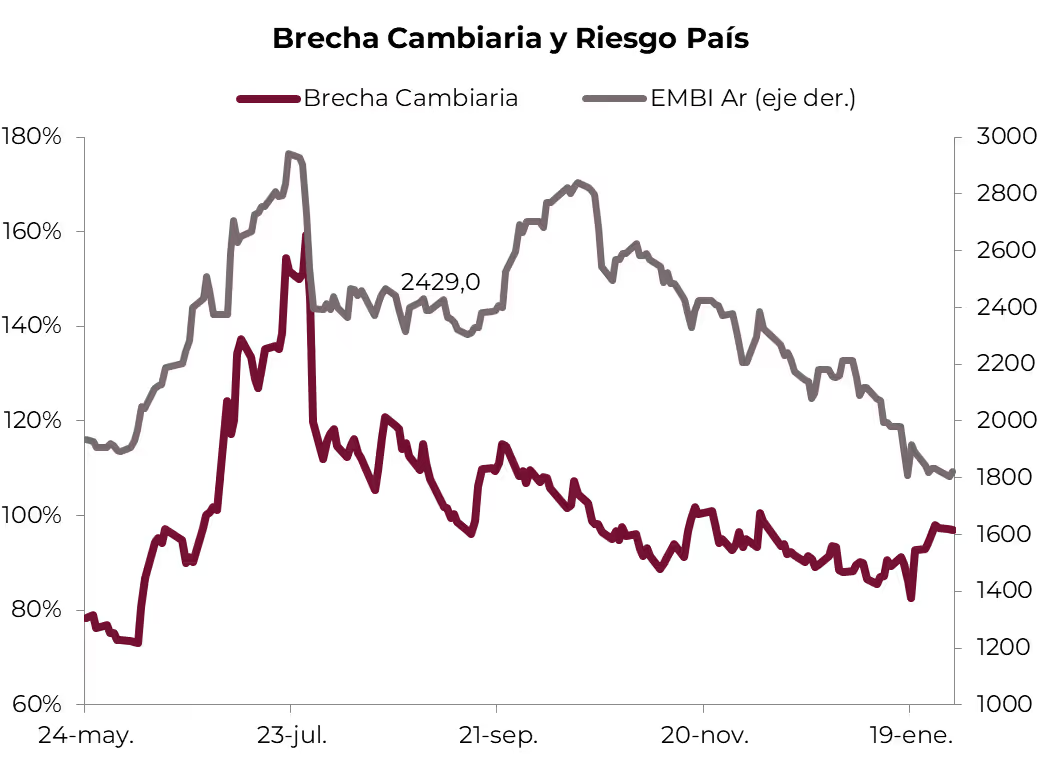

El dólar oficial recuperó el ritmo de devaluación del 5,1% m/m luego de la fuerte aceleración hacia el 7,3% m/m que marcó el miércoles. Nominalmente, subió $0,30 hasta los $187,61. Por el lado de los dólares financieros medidos por GD30, mientras que el MEP subió un 0,2%, el CCL descomprimió un 0,4%. La brecha contra el dólar oficial subió levemente por encima del 89% para el MEP y cayó al 94% para el CCL.

El Tesoro informó oficialmente la recompra de USD 1.008 M de nominales en soberanos durante enero, que significaron un costo de USD 374 M para las arcas del Tesoro. El 93% de las compras se destinaron al GD30, un 4% al GD35 y el restante 2% se repartió entre el GD29 y el GD38

La advertencia del FMI acerca de las intervenciones en el mercado de bonos tuvo poco impacto en los bonos soberanos en moneda extranjera, los cuales subieron un 0,8% promedio en la jornada de ayer –con un alza de 0,7% en los bonos legislación extranjera y de 0,9% en los ley local. Destacan las subas del GD35 y el GD29 en 2,2% y 2,1%, respectivamente, y la caída en -2,0% del GD46. La paridad promedio se encuentra en 34,2%, en tanto que el riesgo país cayó en 20 pbs a 1.800 pbs.

La curva de pesos tuvo una jornada de subas generalizadas. Los bonos CER subieron 0,7%, y destacamos nuevamente al PARP, que ayer subió otros 4,1%, acumulando un alza de 21,7% en los últimos 30 días. Su tasa se encuentra en 9,7% muy por debajo del TX24 en 12,5%. Por otro lado, las Lecer subieron 0,6%. En la curva de tasa fija, los Botes subieron un 0,6% y las Ledes un 0,5%. Finalmente, los duales subieron un 0,5% en tanto que la curva DLK se mantuvo estable.

Por cuarta vez en cinco días, el Merval volvió a retroceder, esta vez en un 1% en moneda local y en un 0,6% en CCL de Galicia. Las caídas fueron generalizadas y no sectoriales, ya que la de mayor retroceso fue TGNO (-3,2%), seguida de Cresud (-3,1%), SUPV (-2,9%) y Edenor (-2,7%). Se destacó positivamente Holcim con un alza del 6% y es la mejor de la semana con un 4% de suba.

Las empresas argentinas que cotizan como CEDEARs presentaron buena performance. Globant se encamina al 11% semanal gracias a una suba diaria del 7%, Despegar tuvo un alza de 5% y AGRO del 3,7%. Por el lado negativo, el sector de materiales descomprimió la suba con una caída del 4,6% para Tenaris y el 1,5% para TX, mientras que Vista cayó un 2,3%. Dentro de este grupo de activos, la disparidad de rendimientos es brusca, incluso en el sector de materiales, con Tenaris cayendo mensualmente un 1,4% mientras que Ternium sube un 35% en el mismo período.

Noticias globales: el mundo hoy.

La compañía dueña de Facebook avanzó 22,5% ayer luego de presentar sus resultados del 4Q22. La firma no alcanzó las ganancias por acción esperadas al resultar en USD 1,76 –vs USD 2,26– aunque sí logró ingresos por USD 32,17 MM en relación a los USD 31,56 MM pronosticados por el mercado. Sin embargo, entre los puntos a destacar se ubicó el gasto extraordinario de USD 4,2 MM correspondiente a pagos por los 11.000 despidos que anunció la firma a lo largo del último trimestre del año. Esto sumado al enfoque que planteó la empresa con el objetivo de aumentar su eficiencia fue tomado como una señal positiva por los inversores, especialmente luego del desplome de 64% que acumuló Meta durante 2022. A su vez, la empresa registró recortes en investigación y desarrollo por un 3% en relación al trimestre previo, algo que los accionistas tomaron como otra señal de búsqueda de una mayor eficiencia de la firma. Por último, los usuarios activos diarios registraron un alza de 4% desde el 4Q21, señal favorable para la empresa que busca maximizar sus ganancias al efectivizar usuarios dentro de sus principales aplicaciones: Facebook, Whatsapp e Instagram.

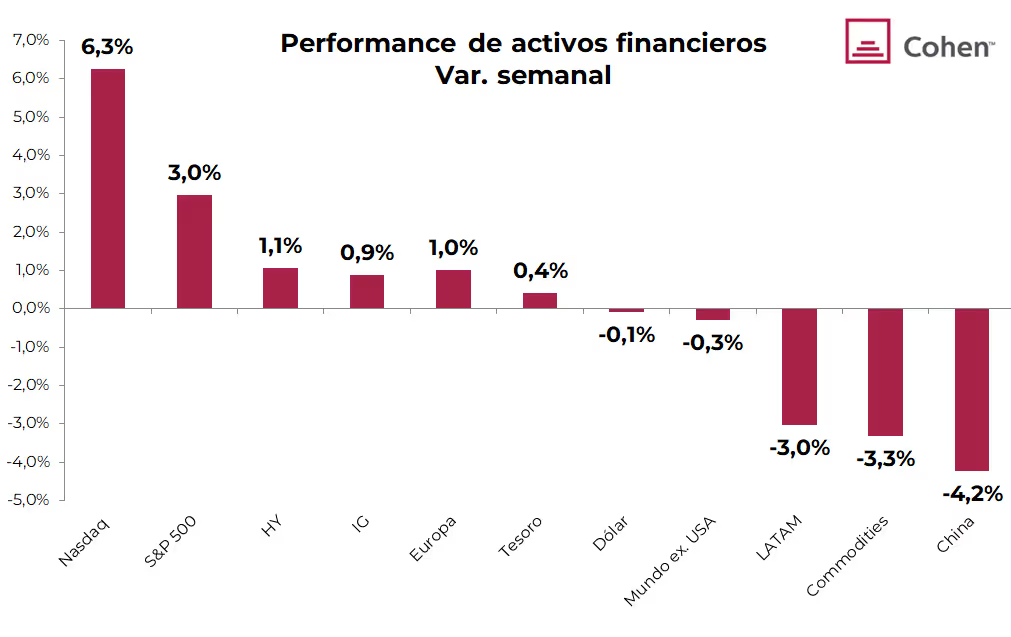

Con este marco de fondo, la firma sorprendió al alza e impulsó al Nasdaq que avanzó un 6,3%, seguido por el S&P en 1,5%. El Dow Jones cayó -0,1%. De esta manera, los sectores cíclicos fueron los principales ganadores de la jornada encabezados por comunicaciones (6,6%) y consumo discrecional (3,1%). Por el contrario, los defensivos arrastraron al Dow Jones, con el de consumo no cíclico marcando la mayor caída dentro de su segmento (-0,9%). Respecto a la renta fija las subas fueron más moderadas con la tasa a 10 años cerrando casi sin variaciones en 3,4% mientras que los bonos investment grade y high yield avanzaron 0,1% y 0,6%, respectivamente.

En el marco internacional, los bancos centrales de la Eurozona y de Inglaterra anunciaron una suba de 50 pb de sus tasas de interés. Con este nuevo avance, las tasas del BCE alcanzaron el 3% mientras que las del BOE llegaron al 4%, ambas registrando sus máximos niveles desde 2008. De esta manera, las dos entidades europeas aprobaron subas de la misma magnitud que en reuniones anteriores, diferenciándose de la Fed que el día miércoles anunció una suba más moderada con respecto a lo que venía haciendo. Christine Lagarde, presidente del BCE, indicó que aún queda un largo camino para controlar la inflación y que serían necesarias varias subas similares para alcanzar el objetivo de la entidad del 2%. Ante este contexto, el MSCI de Europa avanzó ayer un moderado 0,2%, mientras que el Reino Unido retrocedió un 0,9%.

AFTER MARKET

Luego del cierre de mercado se dieron a conocer los resultados de tres de las principales compañías del S&P 500: Amazon, Google y Apple.

Informe semanal del mercado global: lo que pasó y lo que viene.

ESTADOS UNIDOS

Desacelera la Fed. En línea con lo esperado por el mercado, la Fed anunció de forma unánime un alza de tasas de 25 pb (la menor suba de las últimas siete reuniones). Alcanzan así a 4,75%, el máximo nivel de tasas desde septiembre de 2007. A propósito de esto, Jay Powell indicó que la lucha contra la inflación aún no había terminado y que aún se podían esperar más subas de tasas que la ubiquen por encima de 5%. Además, su mención a la desinflación fue tomada como una postura más dovish por parte del mercado. Con este panorama, las expectativas para la reunión de marzo se ubican en 80% de probabilidades para una nueva suba de 25 pb.

Menor consumo en diciembre. El índice de precios implícito del consumo (PCE) –el favorito de la Fed–, avanzó un 0,1% m/m en diciembre. Esto lo llevó a un 5% i.a., y se ubica por debajo de las proyecciones de 5,5% establecidas por la Fed en sus estimaciones de diciembre. De esta manera, el dato volvió a corregirse a la baja, y marca así el menor valor desde septiembre de 2021. Lo mismo ocurrió con el PCE Core que avanzó un 0,3% m/m hasta 4,4% i.a. (vs 4,8% i.a. estimado por la entidad). A pesar de la sorpresa de ambos datos, hay preocupación en la caída que volvieron a registrar los gastos personales (-0,2% m/m). Por su parte, los ingresos volvieron a avanzar (0,2% m/m). Esto vuelve a poner la atención sobre el nivel de actividad ya que el consumo personal fue uno de los principales motores del PBI durante el año 2022. Por su parte, la solidez de los ingresos podría poner presión sobre los precios, dificultando que estos continúen con la velocidad bajista que vienen presentando durante los últimos meses.

Semana para los bonos de mayor duration. Con el escenario de corto plazo afectado aún por la presión inflacionaria, los activos de mayor duration registraron una mejor performance durante la última semana. Por el lado de los bonos del Tesoro, toda la curva de rendimientos volvió a retroceder: la USD10Y cerró en 3,4% mientras que la USD2Y lo hizo en 4,1% (spread de 70 pb). Por el lado de los bonos corporativos, los de mayor rendimiento avanzaron un 1,1% (medidos en el ETF HYG) mientras que los de mayor calidad lo hicieron en 1% (medidos en el LQD). Sin embargo, al avanzar un 1,6%, los activos de mayor riesgo y mayor duration se destacan como los grandes ganadores de la semana. El panorama con las tasas actuales lleva a poder buscar activos más atractivos, extendiendo de corta a mediana duration, ya que en un contexto menos agresivo por parte de la Fed comienzan a mostrar ratios riesgo/retorno más interesantes.

Menor caída en las ganancias. El 38% de las compañías ya presentó balances y la tasa de ganancias esperada para el 4Q22 marca una caída de 2,4% i.a., mejorando con respecto a las dos semanas previas (2,6% i.a. y 2,9% i.a.). Sin contar al sector energético, la caída se extiende al 6,7% i.a. (vs -7,1% i.a. del último dato). Respecto a los sectores, utilidades y consumo discrecional marcaron las mayores mejoras de la semana al pronosticar tasas de ganancias de 4,7% y -12,6% (vs 1,4% y -16%, respectivamente, una semana atrás). Por el contrario, comunicaciones volvió a empeorar, y se estima una caída de ganancias de 21,6% para el 4Q22 respecto al mismo período un año atrás. Con estos datos, el 69% de las firmas habrían superado las estimaciones, ganándole al promedio de los últimos 10 años (66,5%). El dato: esto se está dando principalmente en los sectores de consumo discrecional (80%), salud (81%) y tecnológico (81%). Por el lado de las empresas, la principal sorpresa fue Meta Platforms (META) que avanzó un 24% luego de presentar su balance y anunciar una recompra de acciones por USD 40.000 M, casi el 10% de su capitalización. A pesar de presentar EPS por debajo de las esperadas (USD 1,76 vs USD 2,26), el aumento en la cantidad de usuarios activos dio una señal optimista luego de que había retrocedido un 64,2% durante 2022.

Avanzan las tecnológicas. La perspectiva de una Fed menos agresiva favoreció a los mercados en la última semana. El Nasdaq fue el principal ganador (6,3%) seguido por el S&P (3%) y el Dow Jones (0,2%), aunque este último fue afectado por el retroceso que tuvieron tanto el sector energético (-7,2%) como el de salud (-0,9%). ¿Los ganadores? Los sectores de consumo discrecional (8,6%) y de comunicaciones (8,5%). Esto se dio gracias a la suba que marcaron las FAANG (Facebook –Meta–, Apple, Amazon, Netflix y Google) favorecidas por mejores perspectivas futuras y resultados de balances favorables. También vale la pena mencionar la suba de 17,8% que registró el segmento de innovación disruptiva (impulsado principalmente por el avance de Tesla). Se suma el buen resultado que vienen mostrando distintas tecnologías de inteligencia artificial (AI), segmento donde se especializa el ETF ARKK que ya avanza un 48% sólo en el primer mes del año.

Cartera CEDEARs: Cohen Q. Nuestra cartera Cohen Q –High Quality– (compuesta por compañías que son consideradas de alta calidad dados sus distintos ratios de poder de mercado, gran capitalización, alto retorno, etc) registró un alza de 5,6% en la última semana. Producto de sólidos resultados empresariales, se posiciona como la gran ganadora. Esto la llevó a avanzar un 15,8% en el último mes. Entre las compañías que la componen, Tesla fue la mayor impulsora: avanzó un 25,6% en la semana y un 47,3% en el último mes.

Mala semana para los commodities. En su reunión mensual, la Organización de Países Exportadores de Petróleo (OPEP) y sus aliados, decidieron mantener sin cambio su ritmo de producción fijado en octubre pasado para todo el año 2023. Según la organización de países, la apertura de China podría contrarrestar la caída en la actividad que están mostrando otras regiones del mundo, por lo que la entidad decidió mantener su nivel de producción a la espera de los efectos que estos hechos podrían tener sobre la demanda energética mundial. Esto se sumó al alto nivel de inventarios de petróleo presentado por EE.UU., lo que llevó a una caída del 5,4% en el precio del petróleo en la última semana. Arrastrado por la caída de China, el cobre también retrocedió (-4,1%). El oro, por su parte, también se ubicó en terreno negativo (-1,7%).

Dólar en mínimos. Producto de la postura dovish de la Fed, la moneda norteamericana volvió a caer en relación a otros bancos centrales. Así, el índice DXY retrocedió un 0,6% semanal hasta los 101,25 puntos, el menor valor desde abril de 2022. Esta noticia sería favorable para las compañías: más del 60% de las firmas que componen al S&P reciben ingresos en otras monedas, lo que afectó negativamente su tasa de ganancias durante el 2022. Por su parte, el euro se mantuvo casi sin variaciones respecto a la semana previa, mientras que el yen avanzó levemente un 1,4%. El gran ganador continúa siendo el real brasilero que se viene apreciando casi un 10% frente a la moneda estadounidense.

INTERNACIONAL

Mejora el crecimiento mundial para el 2023. En el segundo semestre del año pasado las perspectivas de crecimiento para este año se fueron ajustando a la baja. Sin embargo, los buenos resultados del nivel de actividad del último trimestre en EE.UU. y en Europa, sumado a la reapertura de China mejoraron las perspectivas para este año: se proyecta una menor desaceleración global sacando del escenario base una recesión. Concretamente, en su actualización de Perspectivas Económicas Globales de enero, el FMI estima un crecimiento mundial para 2023 de 2,9% i.a. (vs 2,7% i.a. en octubre) y de a 3,1% i.a. para 2024. Para EE.UU., las estimaciones se ubicaron en 1,4% i.a. (un 0,3% por encima del dato previo). Para la Eurzona, se proyecta un 0,7% i.a. (vs 0,2% i.a.). Dentro de las economías avanzadas (que promedian un alza de 1,2% i.a.), Reino Unido marca las peores perspectivas con una contracción esperada de 0,6% i.a., muy por debajo del crecimiento de 0,3% i.a. pronosticado en octubre. Por el contrario, se espera que las economías emergentes sean las más favorecidas por el crecimiento chino, llevándolas a esperar una suba de 4% para 2023 y de 4,2% para 2024. China crecería un 5,2% i.a. producto de la reactivación, y desaceleraría en el 2024 hasta 4,5% i.a. LATAM y el Caribe volvieron a ajustar al alza sus expectativas que ahora se ubican en 1,8% i.a.: se destacan principalmente México (crecería un 1,7% durante 2023) y Brasil (crecería en un 1,2%). La preocupación principal seguirá siendo la inflación: el FMI aún estima que durante 2023 y 2024 la inflación general y subyacente se mantendrá por encima de los niveles previos a la pandemia (3,5% i.a. promedio global) para el 80% de los países del mundo. La noticia positiva es que la inflación habría alcanzado niveles máximos: se espera que el promedio mundial se ubique en 6,6% durante 2023 y que retroceda hasta 4,3% (vs 8,8% en 2022) en 2024. ¿La razón? Principalmente la caída en los precios de los commodities que llevaría a que las economías avanzadas marquen una inflación de 4,6% durante el 2023 y 2,6% el año siguiente, mientras que las emergentes tendrían 8,1% y 5,5%, respectivamente.

Cae la inflación pero el BCE no cede. El adelanto de la inflación de enero de la Eurozona (sin tener en cuenta a Alemania) registró una caída 0,4% m/m hasta 8,5% i.a. y marca así su cuarto mes consecutivo a la baja. La inflación core también sorprendió al resultar en una caída de 0,8% m/m (vs expectativas de -0,2% m/m y un alza de 0,6% m/m en diciembre). Esto se dio especialmente porque servicios marcó un retroceso. A pesar de que alimentos, tabaco y alcohol acumuló otro mes al alza, el dato general fue tomado con optimismo. Sin embargo, el BCE volvió a anunciar una suba de tasas de interés de 50 pb hasta 3% (el mayor nivel desde 2008). Al mismo tiempo, indicó su intención de mantener esta magnitud para la reunión de marzo. La solidez del mercado laboral y los últimos datos crecientes de PMI, dieron margen a la entidad para subir las tasas y continuar buscando el objetivo de inflación de 2%, a pesar de los efectos que tendría sobre el nivel de actividad. Por su parte, el Banco Central de Inglaterra también anunció una suba de 50 pb, llevando a las tasas de interés a alcanzar el 4%. Todo indica que combatir la inflación continúa siendo el primer objetivo del país.

Resultados dispares en China. El nivel de actividad de China sorprendió al alza tanto para el sector manufacturero como para el de servicios. Mientras que el primero resultó en 50,1 puntos, el segundo lo hizo en 54,4 (vs expectativas de 49,8 y 52, respectivamente). La noticia no sólo superó las expectativas, sino que sorprendió al resultar por encima de los 50 puntos (lo que indicaría crecimiento de la actividad) y por encima de los datos de diciembre (47 y 41,6 puntos). Sin embargo, el dato de Caixin mostró lo opuesto: el sector manufacturero se ubicó en 49,2 puntos, igualando así a diciembre pero por debajo de las expectativas de 49,5. Esto generó preocupación en el mercado (llevó al índice a retroceder un 3,8% durante la última semana) ya que se esperaba que la mayor apertura en comparación al mes previo muestre un sólido crecimiento en la actividad.

Brasil mantiene sus tasas de interés. El banco central de Brasil no anunció modificaciones en su tasa de interés igualando así las expectativas del mercado: continúa en 13,75% por quinto mes consecutivo. Sin embargo, hubo datos desfavorables en la semana: la balanza comercial resultó en USD 2,72 MM, por debajo tanto del USD 3 MM esperado y del USD 4,78 MM de diciembre. Esto se da a la par de una nueva contracción en los empleos netos registrados: cayeron 431.000 en diciembre. En este contexto, al que se sumó la caída de los precios de los commodities, el EWZ cerró la semana con una caída de 2,3% (afectado negativamente por la contracción que registró el crudo), lo que golpea a la alta proporción de empresas energéticas que acumula el índice. Por su parte, el real acompañó la debilidad global del dólar y se apreció hasta USD/BRL 5,05.

Emergentes perdieron impulso. Debido a la baja que tuvieron los mercados emergentes, el mundo (no se considera a EE.UU.) cerró la semana con una caída de 0,2%. Mientras que Europa avanzó un 0,9%, tanto LATAM como Asia cerraron en terreno negativo: cayeron 0,9% y 1,3%, respectivamente. En latinoamérica, el principal perdedor fue Brasil (retrocedió un 1,1%). Del otro lado del globo, China se ubicó como el mayor detractor (retrocedió un 3,8%). El mercado inmobiliario volvió a posicionarse en la mira, mientras que el sector tecnológico de ese país registró una caída más moderada (1,5%).

Lo que viene

Esta semana los ojos estarán puestos sobre el informe de empleo de EE.UU. Allí, se pronostica que la tasa de desempleo avance hasta 3,6% (vs el 3,5% de diciembre). Esto sería una señal positiva para los mercados ya que una menor solidez del mercado laboral daría menor margen de maniobra a la Fed de cara a las próximas reuniones. Nos preocupa que el nowcast de la Fed de Cleveland estime que la inflación de enero y febrero supere el 0,6% m/m. Esto podría generar una alta volatilidad en el mercado. En el marco internacional, se publicará el PMI de servicios de Caixin, en el cual se pronostica un crecimiento hasta 51,6 puntos. Esto implicaría un crecimiento del sector (vs los 48 puntos de diciembre). Por su parte, continuarán las declaraciones de miembros tanto de la Fed como del BCE y se analizará su postura ante la desaceleración que está mostrando actualmente la inflación. Por el lado de la presentación de balances, se darán a conocer los datos de compañías como Disney (DIS), PepsiCo (PEP), AbbVie (ABBV) y PayPal Holdings (PYPL).

El gráfico de la semana

¿Mantenemos cartera en tasa fija versus hacer el pase a instrumentos CER ajustables por inflación?

Las perspectivas de que la inflación se acelere son cada vez más esperables. En este escenario, nos cuestionamos si sigue siendo prudente mantener cartera en tasa fija versus hacer el pase a instrumentos CER ajustables por inflación.

Desde julio del año pasado, la tasa de corte de las Ledes en cada licitación viene siendo un techo para la tasa de política monetaria. Desde entonces, las letras del Tesoro otorgan un elevado piso de rendimiento, al que se le suman premios contra sus precios de mercado. De este modo, la estrategia de suscribir en cada licitación la Ledes corta –de 115 días promedio– tuvo un retorno en pesos de 43%. Es decir, esta estrategia superó al 41% de inflación que hubo en el período, así como también superó al retorno promedio de las Lecer (41%) y de las Ledes (33%). Incluso superó a instrumentos más largos como el TO23 (+24%), el T2X3 (+41%) y a la mediana de retornos de los FCIs T+1 (+25%).

¿Puede seguir así? Ante las perspectivas de aumento en el ritmo de inflación –que estimamos que se acelere un 6% en los próximos tres meses– analizamos la inflación implícita en los precios de mercado, que surge de comparar instrumentos ajustados por inflación contra instrumentos no indexados con fechas de vencimiento similares y establecer bajo qué nivel otorgan el mismo rendimiento. Esta inflación implícita suele ser llamada inflación breakeven (punto de igualdad): comparándola contra la inflación esperada es posible determinar en cuál de las dos curvas conviene posicionarse. Cuando la inflación esperada sea menor al breakeven de mercado, será conveniente tomar posición en tasa fija. Cuando la inflación esperada sea mayor, entonces convendrá invertir en CER.

A precios de cierre del 31 de enero, los breakevens señalan una inflación mensual promedio de 6,3% de enero hasta febrero. Esto se encuentra por encima de nuestro escenario base de 5,7%, y refleja que la Ledes de abril S28A3 ofrecen un retorno esperado superior a sus contrapartes CER (en este caso TEA 112% contra una TEA proyectada de 106% de la Lecer X21A3 y de 109% para la Lecer X19Y3). Pero entre marzo y junio, los breakevens se ajustan casi perfectamente a nuestra inflación proyectada de entre 5,9% y 6,0%. Esto quiere decir que la X19Y3, la X16J3 y el bono CER T2X3 ofrecen rendimientos esperados casi idénticos a los de la curva de tasa fija.

Por todo esto, para el corto plazo nuestra estrategia recomendada continúa siendo mantenerse en tasa fija con la S28A3. Su vencimiento cercano –y previo a las PASO– otorga una gran flexibilidad, ya que debería servir para incorporar rápidamente futuros shocks en la inflación o en el tipo de cambio sin sufrir grandes costos por recomponer la cartera. Además, su TEA de 112% ofrece un elevado piso de rendimiento y hace que el costo de oportunidad de mantenerse flexible sea bajo.

Sin embargo, para mayor plazo, recomendamos instrumentos ajustables por inflación. Con este índice regresando a niveles altos, es posible que en las próximas licitaciones el atractivo relativo de las Ledes se vuelva mucho menos claro contra Lecer, más teniendo en cuenta que el Tesoro cada vez tiene menos margen para continuar subiendo la tasa de corte de las licitaciones. En el mismo sentido, con el tiempo habrá cada vez menos espacio para tener instrumentos que no estén expuestos al riesgo electoral o a la enorme cantidad de vencimientos que comienzan en junio.

En un plano intermedio, recomendamos la curva CER para inversores en búsqueda de estrategias de mediano plazo que no impliquen un seguimiento día a día del mercado ni busquen un vencimiento puntual. Con la curva de breakeven ajustada contra expectativas, encontramos más valor en cubrirse contra escenarios de inflación por encima de lo esperado que por debajo. En particular, recomendamos el bono CER T2X3 que vence en julio, con un rendimiento estimado de 115%.

Una alternativa a los instrumentos CER es comprar bonos duales, aprovechando que el costo de su opcionalidad cambiaria se encuentra en mínimos, como mencionamos en Bonos duales: una nueva oportunidad.

Noticias locales: el país hoy.

En el mercado de cambios, el agro inició febrero liquidando apenas USD 27 M y el BCRA vendió USD 42 M, acumulando en el año ventas por USD 232 M. Las reservas internacionales cayeron USD 36 M en el día y cerraron un stock bruto de USD 41.376 M, por lo que las reservas netas cayeron por debajo de los USD 5.500 M.

Con datos al 27 de enero, estimamos que el Tesoro ya compró USD 482 M de títulos en moneda extranjera siendo uno de los determinantes de la mala performance que tuvieron las reservas internacionales en los últimos 15 días. Estas operaciones de recompra de deuda que serían por USD 1.000 M, no está bien visto por el FMI pese a que el gobierno había dicho que tenía su visto bueno. Concretamente, el subdirector del departamento occidental del FMI, Nigel Chalk, advirtió que las reservas son escasas y que prefieren no tener acciones que impidan la acumulación de reservas que está planteada en el programa (recordemos que deben subir USD 500 M en el primer trimestre).

El dólar oficial aceleró fuertemente el ritmo de devaluación hacia el 7,3% mensual, cuando enero cerró con una variación del oficial del 5,5% en el mes. Nominalmente, subió $0,43 hacia los $187,31. Por el lado de los dólares financieros medidos por GD30, el MEP retrocedió un 0,3% y el CCL un 0,7%. La brecha contra el dólar oficial cayó al 89% para el MEP y al 95% para el CCL.

Los bonos soberanos en moneda extranjera sufrieron una leve caída (0,1% promedio) explicada por una caída de 0,5% en los bonos legislación extranjera mientras que los de ley local subieron 0,3%. El AL29 tuvo la mayor alza en 1,6%, en tanto que el GD46 y el GD29 cayeron 1,5% y 1,3%, respectivamente. La paridad promedio se encuentra en 34%, en tanto que el riesgo país subió 6 bps cerrando a 1.820 pb.

La curva de pesos tuvo una jornada de resultados heterogéneos. Los bonos CER subieron 0,5% (con el PARP subiendo otros 3,3% y acumulando un alza de 16,6% en los últimos 30 días), las Lecer cayeron 0,2%. En la curva de tasa fija, los Botes subieron un 0,3% y las Ledes un 0,1%. Finalmente, la curva DLK y la de duales cayeron ambas en -0,4%.

El Merval volvió a retroceder un 1% empeorando su rendimiento semanal hacia el 3,5% en pesos y 4,5% en CCL (GGAL). Las caídas principales estuvieron en las financieras, ya que a pesar de arrancar la jornada al alza, terminaron retrocediendo en un 3,8% BBVA, un 3% VALO y BMA y un 2% SUPV. LOMA fue de las mejores de la jornada al subir un 1,4%, seguida de Cresud en un 1,3% y Agro en 1,2% aunque sigue siendo la peor en el rango de un mes, junto con Mirgor, cayendo un 4%

Las empresas argentinas que cotizan como CEDEARs presentaron buenas performance por el lado del consumo: Despegar subió un 5,4% y MELI un 3%, al igual que Globant que tuvo un alza de 2,8%. Tenaris retrocedió un 2,2% y CAAP un 2%.

Noticias globales: el mundo hoy.

La Reserva Federal anunció su decisión de tasas de interés aprobando de forma unánime un alza de 25pb, en línea con lo esperado por el mercado. De esta manera, las tasas alcanzaron un valor de 4,75%, registro que no marcaba desde septiembre de 2007. La magnitud muestra una desaceleración en comparación a los últimos anuncios que fueron de 50 pb y 75 pb, respectivamente. Esto sería tomado como una señal de que la Fed estaría disminuyendo la agresividad de su política a pesar de que los funcionarios de la entidad indicaron en diciembre que proyectarían tasas por encima del 5%.

Ante este anuncio los mercados reaccionaron de forma favorable, con el Nasdaq marcando el mayor avance (2,1%) seguido por el S&P (0,9%) mientras que el Dow Jones se mantuvo sin variaciones. La renta fija también vio con buenos ojos el anuncio ya que toda la curva de rendimientos de bonos del Tesoro cerró a la baja haciendo foco en el largo plazo. De esta manera, la USD10YR cerró en 3,41% mientras que la USD2YR llegó a 4,09%. A pesar de que mantiene la reinversión, la desaceleración que viene marcando la tasa a 10 años muestra la leve mejora en las perspectivas de largo plazo que empieza a mostrar el mercado. Este contexto también favoreció a los bonos corporativos: los investment grade subieron un 0,8% mientras que los high yield tuvieron un alza de 0,6%.

Por el lado de los commodities, la OPEP anunció en su reunión mensual que no modificaría su nivel de producción fijado en octubre de 2022. Según la organización de países, la apertura de China podría contrarrestar la caída en la actividad que están mostrando otras regiones del mundo. Por esto decidió que mantendrá su nivel de producción a la espera de los efectos que ambos hechos podrían tener sobre la demanda energética mundial. Ante este contexto, el crudo se vio afectado negativamente cerrando con una caída de 3,1% y haciendo retroceder un 1,8% al sector energético.

Respecto al mercado internacional, la principal noticia fue la nueva caída de 0,4% m/m que marcó el adelanto de la inflación de la Eurozona, retrocediendo hasta 8,5% i.a. A pesar de que no contempla el resultado de Alemania, que aún no publicó sus datos, con este valor la Eurozona acumuló su cuarto mes consecutivo a la baja, impulsado principalmente por la contracción que volvió a tener el costo energético. La inflación core también sorprendió al resultar en una caída mensual de 0,8% vs expectativas de -0,2% m/m y un alza de 0,6% m/m en diciembre. Este resultado, que no mide costo de alimentos ni energía, fue la noticia más favorable ya que los servicios registraron una caída en sus costos, algo que solo venía pasando con la energía. A pesar de que alimentos, tabaco y alcohol acumularon otro mes al alza, el dato general fue positivo especialmente de cara al anuncio de hoy de suba de tasas por parte del BCE. Se espera que la entidad anuncie nuevamente una suba de 50 pb, especialmente porque el resultado aún se mantiene lejano al objetivo de una inflación del 2% i.a. establecido por la entidad. Este panorama llevó a que el ETF MSCI Europa avance un 1,2%, mientras que la Eurozona lo hizo en 1,6%. Sin embargo, dada la volatilidad que aún puede marcar la región por la postura hawkish que mantiene el BCE consideramos que no es momento de entrada al viejo continente.

Noticias locales: el país hoy.

En noviembre, los salarios subieron un 6,7% mensual y un 80,8% acumulado en el año, principalmente gracias a la suba del 7,3% mensual del sector privado registrado. Comparando con la inflación del 4,9% para ese mes y un acumulado hasta noviembre del 85,3%, la caída en términos reales de los salarios es del 2,4% en esos once meses de 2022.

Cerrando el primer mes del año, el agro liquidó apenas USD 19 M y el BCRA vendió USD 87 M, acumulando en este período un saldo cambiario de ventas netas por USD 190 M. Las reservas internacionales cayeron USD 105 M en el día y cerraron el mes con un stock neto de USD 41.412 M. En todo enero, un mes cargado con desembolsos al FMI y pago de cupones de títulos públicos, las reservas bajaron USD 3.186 M.

El dólar oficial relajó levemente el ritmo de devaluación, que en las últimas jornadas se ubicaba en torno al 5,3% mensual, al devaluar un 5% m/m luego de subir $0,30 hasta los $186,88. Por el lado de los dólares financieros medidos por GD30, tanto el MEP como el CCL variaron positivamente en un 0,1% y 0,2%, respectivamente. La brecha contra el dólar oficial subió a 90% para el MEP y se mantuvo en 97% para el CCL. El balance mensual arroja que el dólar oficial subió un 5,5%, el MEP un 8,2% y el CCL un 10,5%.

Los bonos soberanos en moneda extranjera subieron en promedio un 0,3%, tanto los de legislación extranjera como local. Las principales subas fueron el GD46 en 1,5% y el AE38 en 1,1%. El GD30 fue el instrumento que más cayó en -0,4%, a pesar de ser el bono que concentra las intervenciones del gobierno. La paridad promedio subió a 31,0%, mientras que el riesgo país subió en 9 bps cerrando en 1.814 bps.

La curva de pesos tuvo una jornada de subas con los bonos CER y las Lecer marcando alzas de 1,1% y 0,5%. El PARP lidera con un alza de 3,9% y acumula una suba de 10,1% en los últimos 30 días. En la curva de tasa fija, los Botes subieron un 0,6% y las Ledes un 0,2%. Finalmente, la curva DLK, la única en no registrar un alza, cayó un 0,3% mientras que los duales subieron un 0,2%.

El Merval retomó la buena performance subiendo un 3,1% en moneda local y un 3,5% en CCL de Galicia. Mensualmente, el primer mes del año dejó un saldo positivo de 25,5% en pesos y del 15,3% en CCL, cerrando en USD 690, aunque había logrado superar la barrera de los USD 800 durante este período. Las favoritas de la jornada y del mes fueron las financieras y las energéticas, con YPF a la cabeza subiendo un 6,1%, seguida de GGAL en 5,7% y BMA en 5,3%. En el mes, Galicia logró un alza del 50%, BMA un 44,5%, YPF un 40% y BYMA un 38%. Las únicas en retroceder en este periodo fueron Mirgor (-4%) y Agrometal (-2,4%).

Las empresas argentinas que cotizan como CEDEARs acompañaron la performance de los mercados subiendo un 1,4% promedio y sin excepciones a la baja. Bioceres fue la que destacó de la media subiendo un 3,1% aunque es la peor del trimestre al caer un 11%. En enero, las variaciones fueron estables a excepción de las grandes subas de MELI (40%) y Despegar y TX (32%).

Noticias globales: el mundo hoy.

Ayer el Fondo Monetario Internacional (FMI) dio a conocer sus proyecciones de crecimiento mundial tanto para 2023 como para 2024. A pesar de que el crecimiento seguirá siendo históricamente bajo, las perspectivas mejoraron hasta 2,9% i.a. vs 2,7% i.a. en octubre para luego repuntar a 3,1% i.a. en 2024. La reapertura de China sumada a la resistencia que vienen mostrando los datos de actividad tanto de Europa como de EE.UU hicieron ajustar al alza las expectativas de la entidad, aunque aún no descarta un resultado recesivo para algún trimestre del año. Para EE.UU. las estimaciones se ubicaron en 1,4% i.a., un 0,3% por encima de la publicación previa, mientras que para la Eurozona se espera un 0,7% i.a. vs 0,2% i.a. Dentro de las economías avanzadas que promedian un alza de 1,2% i.a., Reino Unido marca las peores perspectivas con una contracción esperada de 0,6% i.a., muy por debajo del crecimiento de 0,3% i.a. pronosticado en octubre. Por el contrario, se espera que las economías emergentes sean las más favorecidas por el crecimiento chino llevándolas a esperar una suba de 4% para 2023 y 4,2% para 2024. China crecería un 5,2% i.a. producto de la reactivación aunque desaceleraría en 2024 hasta 4,5% i.a. LATAM y el Caribe volvieron a ajustar al alza sus expectativas que ahora se ubican en 1,8% i.a., destacándose principalmente México que crecería un 1,7% durante 2023 mientras que Brasil lo haría en un 1,2%.

La preocupación principal continuaría siendo la inflación. El FMI aún estima que durante 2023 y 2024 la inflación general y subyacente se mantendrían por encima de los niveles previos a la pandemia (3,5% i.a. promedio) para el 80% de los países del mundo. Sin embargo, la inflación habría tocado niveles máximos ya que se esperaría que el promedio mundial se ubique en 6,6% durante 2023 mientras que para 2024 retrocedería hasta 4,3% (vs 8,8% en 2022). La razón principal sería la caída en los precios de los commodities que se suma a una menor demanda mundial producto de la caída en la actividad. De esta manera, las economías avanzadas tendrían una inflación de 4,6% durante 2023 y 2,6% el año siguiente, mientras que las emergentes tendrían 8,1% y 5,5% para los mismos períodos.

Respecto al mercado internacional, la principal noticia fue el nivel de actividad de China que sorprendió al alza tanto para el sector manufacturero como para el de servicios. Mientras que el primero resultó en 50,1 puntos, el segundo fue 54,4 –vs expectativas de 49,8 y 52, respectivamente–. La noticia no sólo superó las expectativas sino que sorprendió al resultar por encima de los 50 puntos (lo que indicaría crecimiento de la actividad) y por encima de los datos de diciembre (47 y 41,6 puntos, respectivamente). Esto llevó a que el índice de china avanzara un 1,4% mientras que las tecnológicas del país fueron las más favorecidas al subir un 2,7%.

Ante este contexto, los mercados cerraron al alza con el Nasdaq marcando la mayor suba del día (1,4%), seguido por el S&P y el Dow Jones que subieron 1,1% y 0,6%, respectivamente. Entre los sectores, el energético marcó la mayor alza (3,2%) producto de la suba que registró el crudo (1,1%) favorecido por las mejores perspectivas del FMI que se sumaron a datos económicos positivos de China. Once de los doce sectores que componen al S&P cerraron al alza: el de consumo defensivo fue el único perdedor de la jornada al caer un 0,4%.

Por el lado de la renta fija, los bonos del Tesoro tuvieron una caída en su demanda registrando así subas en la curva de rendimientos para todos los plazos. La USD10YR avanzó hasta 3,49% mientras que la USD2YR llegó hasta 4,18%. Los bonos corporativos registraron resultados mixtos: los de mayor calidad no mostraron variaciones y los de mayor retorno avanzaron un 0,2%.

Informe semanal del mercado local: lo que pasó y lo que viene.

Signos de recesión. El nivel de actividad profundizó su tendencia contractiva al marcar en noviembre una caída de 0,7% m/m, siendo el tercer mes consecutivo de caída (0,2% en septiembre y 0,5% en octubre) y la peor baja de los últimos diez meses. Con esto, el crecimiento interanual se redujo al 2,6%, lo que marca una fuerte desaceleración respecto a agosto (6,8%). A nivel sectorial, las mayores caídas de agosto a noviembre fueron pesca (-17%), agro (-7%), construcción (-4%), transporte (-2%) e industria (-2%). Esta tendencia se mantuvo en diciembre: estimamos una caída de 0,2% respecto a diciembre de 2021.

Presión sobre las reservas internacionales. El deterioro del mercado cambiario se profundizó en la última semana de enero. Con el agro liquidando poco más de USD 100 M, el BCRA vendió USD 272 M en la semana, acumulando en enero ventas netas por USD 190 M. Si bien el resultado del MULC es prácticamente idéntico al de enero del año pasado, la composición del resultado es muy diferente: mientras la liquidación del agro se redujo de USD 2600 M a menos de USD 1.000 M, la demanda por importaciones tuvo una caída similar como consecuencia de las mayores restricciones para operar en el mercado cambiario oficial. Estas operaciones sumadas a los pagos netos de deuda (por FMI USD 3.500 M) y a las operaciones de recompra de títulos de deuda en moneda extranjera fueron determinantes para que las reservas cayeran en USD 270 M en la última semana. El mes se cerró con un stock bruto de USD 41.412 MM y reservas netas en torno a USD 5.500 M.

Modera la devaluación y sube la brecha. A pesar de la pérdida de reservas internacionales, el BCRA moderó el ritmo de devaluación del tipo de cambio oficial. Concretamente, en la última semana el dólar oficial subió 5,2% mensualizado y cerró enero con un alza de 5,5% respecto a diciembre. Pese a que el programa de recompra de bonos apuntaba a contener los dólares financieros, estos continuaron subiendo. El CCL GD30 tuvo en la semana un alza de 2,9% y acumuló en el mes un alza de 11%, elevando la brecha con el tipo de cambio oficial al 98%.

Alta participación pública en las licitaciones del Tesoro. En la última licitación, el Tesoro colocó $223.000 M, casi el doble de lo que vencía. Con este resultado, en todo enero el financiamiento neto totalizó $210.000 M, lo que implica un rollover de 150%. Para ello, se convalidaron nuevas subas de tasas, aunque por debajo del mercado secundario: la Lede de abr-23 cortó en 112% de TEA (70 bps por encima de la licitación anterior) y la Lede de may-23 en 112,5% (20 bps por debajo de la licitación anterior). Un dato a tener en cuenta es que el alto porcentaje de rollover de deuda estuvo impulsado por la participación del sector público: entre el BCRA, FGS, BNA, provincias y municipios levantaron más del 75% de lo emitido. Al mismo tiempo, el gobierno no logra poder estirar los vencimientos a 2024: la duration promedio de la deuda colocada en enero fue de cuatro meses (y ya se acumulan cuatro meses consecutivos donde Finanzas no puede colocar instrumentos que venzan después del cambio de administración en 2023). La próxima licitación será el 15 de febrero, cuando vencen casi $300.000 M. Todo en manos privadas.

Bonos pierden momentum. Los bonos soberanos en moneda extranjera perdieron impulso en la última semana al marcar un alza de 1,3%. Esto se da luego de tres semanas consecutivas con subas promedio de 6% por semana. El riesgo país cayó en 37 bps (hasta 1806 bps) y la paridad promedio es de 32%. Los bonos globales ya acumulan un retorno de 73% en dólares desde octubre y, como mencionamos la semana pasada, la tesis de inversión es menos clara que cuando las paridades estaban en niveles de 20%. Para posicionamiento estratégico, recomendamos el GD38 como opción defensiva dados sus elevados cupones semestrales y su estructura legal más robusta, y el GD35 para perfiles agresivos por su baja paridad. En un plano táctico, el spread entre GD30 y AL30 se encuentra en máximos históricos de 17,8% y existe una buena oportunidad para hacer el pase hacia ley local.

Repuntaron los CER. En la curva de pesos, los bonos CER lideraron la semana subiendo 2,8%, con el DICP (+8,6%) y el PARP (+6,8%) a la cabeza. El Banco Central volvió a correr el bid del TX24 y del T2X4 en 50 bps a 13,5% y 14,5%, respectivamente. Las Lecer subieron 1,3% y rinden entre CER 6,8% y CER +8,1%. En las curvas de tasa fija, los Botes tuvieron una caída de -0,4% y las Ledes subieron 1,6%. Finalmente, subieron los bonos duales (0,7%) y los DLK (0,5%).

Retrocedió el Merval. Luego de seis semanas con subas fuertes, el Merval tuvo un alza de apenas 0,6% en pesos. Y, aunque en moneda extranjera marcó una caída de 4,1%, se ubica cerca de los USD 670 y se mantiene entre los niveles más altos desde la caída post PASO 2019. Con estos niveles de riesgo país (superior a los 1.800 pbs) históricamente el valor del índice fue menor a los USD 500, sin embargo, el mercado se adelantó y está empezando a agregar valor a los flujos futuros de las empresas con la expectativa de cambio en las próximas elecciones. En relación a los activos individuales, las variaciones fueron heterogéneas: gracias a las novedades de acuerdos tarifarios que se materializarán en los próximos meses, hubo subas por el lado de las empresas energéticas y de utilidades. La principal beneficiada fue Transener, transportadora de energía, que subió un 10,7%, seguida de TGNO (6%) y Edenor (5,2%). Más allá del desempeño ya conocido y cada vez más mediático de Vaca Muerta, YPF marcó una caída de casi un 5%. Las financieras, aunque siguen siendo las mejores en el mes, tuvieron una mala semana. Esto a pesar de que se ajustó la tasa de pases del BCRA a un nivel en el que a los FCIs nuevamente les conviene tener cuentas remuneradas en los bancos y no realizar pases. GGAL tuvo la peor performance (-4,7%), seguido de BBVA y Macro (-3,2%). BYMA fue en contra del sector y tuvo un rendimiento notable al subir un 8,7%.

Volatilidad en los Cedears. Los CEDEARs de empresas argentinas tuvieron una performance heterogénea: MELI destacó con una suba semanal del 6% pero también existieron bajas por el lado de CAAP (-5,3%) y Globant (-5,9%). Vista siguió la línea de YPF y retrocedió casi un 6% semanal. Lleva un mes sin ganancias.

Lo que viene

Lo más importante de la semana pasará por la primera estimación de inflación de enero. A un piso ya elevado, se suman los ajustes de tarifas y del precio de la carne. Esperamos un alza del IPC Nacional en torno al 5,5%, que le deja un mayor arrastre al dato de febrero. Con el inicio de mes, se publicará la recaudación de enero y el saldo comercial con Brasil. Estos datos nos darán una primera estimación de la evolución del nivel de actividad en el comienzo del año. Al cierre de la semana se publicará el REM de enero: se destacarán las proyecciones de inflación, tipo de cambio y tasas para los próximos meses.

El gráfico de la semana

Noticias locales: el país hoy.

Continuando con la tendencia que viene marcando en enero, el agro liquidó apenas USD 20 M y el BCRA arrancó la jornada con ventas por USD 28 M, superando los USD 100 M vendidos en el mes. Sumado a esto, el pago del FMI por USD 674 M y posiblemente más operaciones de títulos soberanos (las cuales podrían superar los USD 200 M en la última semana) golpearon a las reservas internacionales que bajaron USD 743 M hasta USD 41.517 M.

El dólar oficial mantuvo el mismo ritmo de devaluación que el viernes (5,3% mensual) y llegó a los $186,58. Por el lado de los dólares financieros medidos por GD30, tanto el MEP como el CCL variaron positivamente en un 0,3% y 0,4%, respectivamente. La brecha contra el dólar oficial subió a 89,7% para el MEP y a 97% para el CCL.

El Tesoro consiguió $16.000 M de financiamiento extra en la segunda ronda para creadores de mercado. Con esto, se alcanzó un financiamiento neto de $133.000 M y un roll-over de 227%. En tanto que para enero, el financiamiento neto obtenido fue de $227.000 M, 155% de roll-over. Pese a estos buenos resultados, no hay que perder de vista la elevada participación del sector público (incluyendo BCRA, FGS, BNA y también provincias y municipios) que en el primer mes del año llegó al 75%. En febrero vencen $504,000 M que se buscarán renovar en dos licitaciones.

Los bonos soberanos en moneda extranjera cayeron en promedio un 0,7%, con una caída de 0,4% en los bonos legislación extranjera y -1,0% en los de legislación local. En tanto que el GD30 (sostenido por intervenciones) subió un 1,0%, las principales bajas se vieron en el AL35 (-1,9%), el AE38 (-1,7%) y el GD41 (-1,7%). La paridad promedio cayó a 30,8%, mientras que, a pesar de esto, el riesgo país bajó 21 bps cerrando en 1.805 bps.

La curva de pesos tuvo una jornada de subas con los bonos CER y las Lecer marcando alzas de 1,1% y 0,5%. El más destacado fue el PARP que subió 3,9% y acumula una suba de 10,1% en los últimos 30 días. En la curva de tasa fija, los Botes subieron un 0,6% y las Ledes un 0,2%. Finalmente, la curva DLK, la única en no registrar un alza, cayó un 0,3% mientras que los duales subieron un 0,2%.

El Merval tuvo su segunda jornada negativa consecutiva con una caída del 3,3% tanto en moneda local como en CCL de Galicia. De esta manera, acumula una semana a la baja por 2% en pesos y 4,4% en CCL. Todo el panel líder retrocedió –a excepción de BYMA que subió un 1,2%–, aunque se destacaron las energéticas que venían con una buena performance acumulada. Edenor lideró las caídas con un 6,3%, seguida de CEPU (-5%) y Pampa y Transener (-4,6%). En relación a otros sectores, Cresud cayó un 5,7% y GGAL un 4,5%, quedando así como la peor de la semana junto a YPF (-4,4% en ese período).

Las empresas argentinas que cotizan como CEDEARs acompañaron la mala jornada del mercado local y global, retrocediendo un 2,4% promedio. MELI tuvo la peor performance al caer un 5%, seguida de CAAP y BIOX en 3,7% y 3%, respectivamente.

Noticias globales: el mundo hoy.

A la espera de la decisión de la Fed y del BCE, los mercados interrumpieron la tendencia alcista que venían marcando en las últimas tres semanas y arrancaron la semana en baja. Los rendimientos de los bonos del Tesoro americano subieron levemente con la tasa UST2Y cerrando en 4,24% y la UST10Y en 3,54%.

En este contexto, el índice más afectado fue el NASDAQ que retrocedió un 2% seguido por el S&P que bajó 1,3% mientras que el Dow Jones cayó 0,8%. Los sectores que componen al S&P promediaron una baja del 1,1%, destacando la caída del energético en 2,3% y del sector de Consumo Discrecional en 1,7%. En términos de compañías, los impactos más fuertes se vieron en este último sector, donde empresas como Alibaba, AirBnB y Tesla retrocedieron un 6% promedio, aunque Tesla se distingue en seguir acumulando un gran rendimiento semanal cercano al 16% positivo. En el mercado de renta fija, los bonos investment grade y high yield retrocedieron 0,4% y 0,6%, respectivamente, mientras que los emergentes fueron los más golpeados con una caída de 1,3%.

Por el lado de los commodities, con una volatilidad latente en el mercado (VIX +7,7%), la soja y el acero fueron los ganadores de la jornada subiendo un 1,6%. Sin embargo, el crudo retrocedió un 2,2% y acumula una baja de casi un 5% en la semana, mientras que el oro y el cobre mantuvieron valores estables, acumulando una suba mensual del 6% y 10%, respectivamente.

Durante la última semana, el volumen operado en la plaza de contratos de dólar futuro cayó en un 5%

Durante la última semana, el volumen operado en la plaza de contratos de dólar futuro cayó en un 5% con respecto a la semana anterior. El día de mayor volumen de operaciones de la semana y del mes fue el viernes 27 con 1,09 M de contratos operados, mientras que la semana marcó un promedio de 587.000 contratos diarios. En relación a lo operado en semana previa, el interés abierto aumentó un 4,2% ubicándose 137.361 contratos más arriba que el viernes 20 de enero.

La curva de precios operó con caídas en los de corto plazo y subas en los de vencimiento mayor a abril 2023, siendo la variación promedio de la curva del 0,54%, destacando la caída del 0,5% en el contrato de abril hasta los $225,3 y la suba del 1,7% en el de agosto hasta los $287. Los contratos entre julio y septiembre concentraron las mayores subas (1,6% promedio), mientras que el de vencimiento en diciembre subió un 1,11%.

En base a las tasas mensuales implícitas de devaluación, el contrato con vencimiento en este mes cotiza en $187,24, implicando una devaluación esperada del 0,9%, considerando el cierre del dólar oficial en $185,63. La curva presenta devaluaciones implícitas mensuales por un promedio de 6,2%, aunque la mayor devaluación se presenta en el contrato de diciembre con una tasa del 9,34%.

Con estos movimientos, las tasas nominales presentaron una suba generalizada, aumentando principalmente en el rango entre junio y septiembre. Con una suba promedio del 3,8% semanal, la tasa del contrato de este mes se ubica en 79,1%. De esta manera, el rango de tasas desde enero hasta abril, que presenta mayor volumen de operación, queda entre 79,1% y 85,7%, mientras que el tramo restante hasta diciembre 2023 se ubica entre 88,3% y 103,2%.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

¿Qué pasó?

Internacional

Pasó otra buena semana para los mercados globales, especialmente para las acciones en general y para las tecnológicas en particular, mientras que los bonos estuvieron estables y los commodities tuvieron una leve caída. En Wall Street, los tres principales índices terminaron al alza: se destacó el Nasdaq con una suba de 4,4%, seguido por el Dow Jones que avanzó 2,6% y el S&P 2,5%, acumulando una ganancia de 6,5% en lo que va del mes. La estabilidad de tasas de interés y las buenas perspectivas que marcan los balances dieron otro impulso a las grandes tecnológicas que subieron 5% en la semana y 17% en lo que va del mes. Los principales índices de renta fija cerraron la semana sin cambios y en lo que va del año acumulan una ganancia de 4,8%. Con tasas estables, el dólar DXY operó sin cambios aunque sigue navegando en el nivel más bajo de los últimos ocho meses mientras que los commodities cayeron 3% arrastrados por el petróleo que cayó 2% ante las mejores perspectivas del suministro de Rusia. El buen humor también estuvo presente en el resto de los mercados con el índice global marcando una suba semanal de 1,9%, impulsada por China y Latam.

Los datos económicos publicados en la semana fueron positivos aunque dejaron una señal de luz amarilla en cuanto a la evolución del nivel de actividad en EE.UU. debido a la reciente caída del consumo. Concretamente, si bien el PBI cerró el año con un alza de 2,9% en el último trimestre con inflación en baja, para el primer trimestre de este año se espera que baje a sólo 0,7%, arrastrado por la caída que está mostrando el consumo. Esto vuelve a poner en el centro de la escena a la desaceleración del nivel de actividad y a los riesgos de recesión.

Lo más importante de esta semana pasará por la decisión que tomen la Reserva Federal y el Banco Central Europeo en cuanto a su política de tasas de interés. Se espera un ajuste de 25 pb y 50 pb, respectivamente. También se destacan la publicación del dato del mercado laboral de enero.

Local

En el ámbito local, sólo los bonos soberanos en moneda extranjera fueron los activos ganadores de la semana, permitiendo que el riesgo país continúe en baja. Las acciones perdieron impulso y los bonos en moneda local tuvieron un leve repunte de la mano de los ajustables por inflación en un contexto en el que las reservas internacionales cayeron y la brecha cambiaria volvió a subir. La mala performance de las reservas obedece a la que el BCRA tiene que vender cada vez más dólares en el mercado de cambios –USD 211 M en la última semana– debido a la fuerte caída de la liquidación del agro y la mayor presión de la demanda. Si bien el resultado cambiario de enero es muy similar al de enero del año pasado, la composición es muy diferente dado que la oferta de divisas del agro marcó una caída de 65% mientras que las nuevas normativas que restringen las importaciones generaron una contracción similar en la demanda. El tipo de cambio oficial promedió un alza de 5,3% mensual durante la semana, algo por debajo del 5,4% que promedió en enero. Mientras tanto, por el impulso que vienen marcando los dólares financieros, la brecha cambiaria volvió a ubicarse en torno al 100%.

Entre los datos publicados en la última semana, lo más destacado fue la nueva caída que mostró el nivel de actividad, reafirmando nuestra visión de que ingresamos en una fase de estancamiento. Concretamente, el EMAE de noviembre marcó una caída de 0,7% mensual, la tercera caída consecutiva y la peor de los últimos diez meses, por lo que el crecimiento anual se redujo a 2,6% cuando hasta agosto lo hacía al 6,8% anual. Esta tendencia se habría mantenido en diciembre por lo que estimamos una caída de 0,2% respecto a diciembre de 2021.

La agenda de esta semana estará marcada por la evolución del mercado cambiario y de la brecha entre dólar oficial y financieros, al tiempo que se irán conociendo las primeras estimaciones privadas de la inflación de enero, que esperamos tenga un alza en torno al 5,5% m/m.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 27/01/2023

Noticias locales: el país hoy.

En el mercado de cambios, el BCRA nuevamente cerró con saldo negativo en sus operaciones cambiarias. Ayer vendió otros USD 45 M por lo que en el acumulado del mes el saldo pasó a ser de USD 48 M. Las reservas internacionales tuvieron una caída de USD 208 M, posiblemente por el programa de recompra de títulos soberanos, y cerraron en USD 42.272 M.

El dólar oficial mantuvo el ritmo de devaluación promedio de las últimas jornadas, al devaluar un 5,2% mensual, variando nominalmente $0,31, llegando a los $185,32. Por el lado de los dólares financieros, mientras que el MEP continuó estable variando tan solo un 0,1%, el CCL avanzó un 1% diario hasta los $367, aumentando la diferencia entre ambos al 4,2%. De esta manera el MEP continúa con una brecha con el oficial del 90% y el CCL del 98%. El CCL de Galicia cerró levemente por debajo del CCL del GD30 a pesar de subir un 1% y tiene una brecha con el oficial del 97,4%.

El BCRA habilitó a las entidades financieras a realizar operaciones de caución bursátil tomadoras en pesos. Esta medida empujó a las tasas de caución a ajustarse contra la de pases (TNA 72% o 66% neto de IIBB) y en la jornada de ayer las cauciones de 5, 4 y 1 dias se elevaron entre 10% y 24% para alcanzar niveles cercanos al 67%. Además, presionado por los bancos, el Central decidió reducir la tasa de pases pasivos para FCIs a 85% de la tasa de pases pasivos para entidades financieras, dejándola en TNA 61% (TEA 84%).

Los bonos soberanos en moneda extranjera subieron en promedio un 0,1%, con los bonos legislación extranjera subiendo un 0,4% y los de legislación local cayendo un -0,3%. En tanto que las principales subas fueron GD41 en 1,4% y GD38 en 1,2%, las principales caídas fueron AE38 en -0,7%, AL30 en -0,6% y GD46 en -0,6%. La paridad promedio cayó a 30,5%, mientras que el riesgo país cayó 1 bp cerrando en 1.833 bps.

La curva de pesos tuvo una jornada de subas en toda su curva (acorde a los jueves, cuando se debe tomar en cuenta el fin de semana) con los bonos CER y las Lecer subiendo en 0,6%. En la curva de tasa fija los Botes y las Ledes subieron un 0,7%. Finalmente, los bonos DLK subieron un 0,3% y los duales un 0,4%.

El Merval tuvo su quinta jornada consecutiva al alza con una suba del 0,5% en moneda local aunque cayendo un 0,3% en CCL de Galicia. Las subas fueron generalizadas en el panel líder, aunque se destacaron las energéticas con Cresud a la cabeza (+5,3%), seguida de Transener y TGNO (+3,7% y +3,3%, respectivamente). Por el lado de las caídas, se destacaron CVH (-2%) y SUPV y GGAL (-1,6% y -0,3%, respectivamente).

Evaluando el informe de bancos que presentó el BCRA con datos a noviembre 2022, el saldo real de los depósitos privados se mantuvo constante interanualmente, mientras que los del sector público cayeron un 12,6% real en el mismo periodo. El 50% del fondeo de las entidades financieras es por depósitos del sector privado, casi en misma relación el porcentaje que es a plazo y el que es a la vista. Agregando moneda extranjera, el porcentaje aumenta hasta el 8,7%. Evaluando rentabilidad, el rendimiento sobre el activo (el cual cayó un 2,2% i.a. en términos reales) fue del 1,7%. De esta manera se ve que el impacto de una suba de tasas en los pases al BCRA pueden impactar fuertemente en un sistema bancario con gran participación de depósitos privados y, más aún, con una rentabilidad cercana al 0%.

Las empresas argentinas que cotizan como CEDEARs acompañaron al mercado en su mayoría, con subas promedio por 1,6%, destacando MELI en 5% y Despegar en 4,2%. Vista tuvo la peor performance al caer un 1,8%, seguida de CAAP en -1,4%.

Noticias globales: el mundo hoy.

La reapertura de China, el buen crecimiento de EE.UU. al cierre del año pasado, la mejor performance de Europa y la moderación de la inflación a nivel global alimentan el optimismo de los inversores que festejan la resistencia de la economía a la suba de tasas y esperan que el ciclo de ajuste monetario esté llegando a su fin.

Ayer los mercados tuvieron una jornada con subas generalizadas, tanto en bonos como en acciones. El dólar volvió a caer y llegó al nivel más bajo de los últimos ocho meses y los commodities operaron al alza, con el petróleo cerrando nuevamente por encima de los USD 80 el barril. En el mercado americano, el Nasdaq volvió a marcar la mejor performance con un alza de 1,7% mientras que el S&P500 subió un 1,1% y el Dow 0,8%. Tesla volvió a ser de las acciones destacadas de la jornada al marcar un salto de 11% gracias al buen resultado del último balance y las buenas perspectivas de 2023.

El PBI del 4Q22 tuvo un alza de 2,9% t/t anualizado, levemente por encima de lo esperado por el mercado aunque en línea con lo que venía anticipando el nowcast de Atlanta, que a lo largo de los últimos tres meses proyectaba un alza en torno al 3,5% t/t. El impulso del nivel de actividad vino del lado del consumo (+2,1% t/t), gasto público (+3,7%) y el aporte positivo de las exportaciones netas debido a que las importaciones cayeron mucho más que las exportaciones. La acumulación de inventarios aportó 1 pp al crecimiento y compensó la caída de 6,7% en la inversión que le restó 1,2pp al PBI. Con este resultado, en 2022 la economía creció 2,1% –levemente por debajo del 2,3% anual que promedió en los cuatro años previos a la pandemia–, aunque 0,7 pp estuvo explicado por la acumulación de inventarios. Se destacó el buen dinamismo del consumo 2,8% i.a. mientras que la inversión cayó 0,3% producto de la contracción de 10% i.a. en la inversión inmobiliaria.

También fue una buena noticia que el mercado laboral se mantuviera robusto en enero: las peticiones de desempleo en la tercera semana se redujeron a 186.000 –por debajo de las expectativas de 205.000– marcando el menor registro desde abril de 2021.

Informe semanal del mercado global: lo que pasó y lo que viene.

ESTADOS UNIDOS

Signos de soft landing. El PBI del 4Q22 marcó un alza de 2,9% t/t anualizado, levemente por encima de lo esperado por el mercado, aunque en línea con lo que nos venía anticipando el nowcast de Atlanta (proyectaba a lo largo de los últimos tres meses un alza en torno al 3,5% t/t). El impulso del nivel de actividad vino del lado del consumo (+2,1% t/t), del gasto público (+3,7%) y del aporte positivo de las exportaciones netas debido a que las importaciones cayeron mucho más que las exportaciones. La acumulación de inventarios aportó 1 pp al crecimiento y compensó la caída de 6,7% en la inversión que le restó 1,2 pp al PBI. Más allá del buen cierre de año, los primeros indicadores de 2023 marcan un crecimiento mucho más lento. De hecho, esta semana se publicaron los PMI de servicios y del sector manufacturero y, si bien superaron a las expectativas del mercado al ubicarse en 46,6 y 46,8 puntos (vs estimaciones de 45 y 46, respectivamente), siguen debajo de los 50 puntos, señal de contracción. ¿Un agregado más? Los precios medidos por los PMI subieron levemente respecto a diciembre.

Leve mejora en viviendas. Las tasas de interés para créditos hipotecarios a 30 años se ubicaron en 6,2%, marcando así una leve caída desde el valor máximo alcanzado en noviembre (7%). A pesar de que aún se ubican muy por encima del promedio de los últimos 10 años (4%), esta mejora se vio reflejada en las ventas de viviendas de segunda mano: 4,02 millones en diciembre, un 1,5% m/m por debajo de noviembre (mientras el mercado, pesimista, esperaba 5,4% m/m). Sin embargo, el dato acumula aún once meses consecutivos a la baja, y se espera que continúe así mientras las tasas se mantengan en estos niveles históricamente altos.

Renta fija en rojo. Mejora el escenario para la política monetaria gracias a la desaceleración de la inflación y a una economía que va moderando su crecimiento sin crisis financiera ni resbalones del nivel de actividad. Si bien la Fed se muestra inflexible para bajar las tasas de interés, el mercado descuenta que la moderación empezó: se espera que el 1 de febrero anuncie un alza en las tasas de interés de 25 pb, segunda moderación consecutiva (hasta octubre venía subiendo 75 bp en cada reunión y en diciembre subió 50 pb). Este cambio de rumbo llevó a los mercados a aumentar su apetito por el riesgo, favoreciendo principalmente a la renta variable pero golpeando a la renta fija. Concretamente, toda la curva de bonos del Tesoro cerró con rendimientos al alza. La tasa a dos años cerró en 4,17% mientras que la de 10 años lo hizo en 3,48%, aunque aún se mantiene en los niveles mínimos de los últimos tres meses. Con esto, en la semana, el índice de bonos del Tesoro cayó 0,4%. Lo mismo ocurrió con los bonos corporativos de mayor calidad que marcaron una ligera caída de 0,1%. Por su parte, subieron los bonos high yield (0,5% ) y los emergentes (0,1%).

Ajustan las ganancias. El 15% de las compañías ya presentó balances y la tasa de ganancias esperada para el 4Q22 marca una caída de 2,9% i.a., empeorando con respecto a la de la semana previa (2,6% i.a.). Sin contar al sector energético, la caída se extiende al 7,1% i.a. (vs -6,9% i.a. del último dato). Respecto a los sectores, el de materiales continúa proyectando la peor tasa de crecimiento (-22,4% i.a.), similar al de comunicaciones (-22,2% i.a). Al día de hoy, de las empresas que presentaron resultados, el 65% superó las expectativas (el promedio histórico de los últimos 10 años fue de 66%). De estas firmas, 30 corresponden al sector financiero –un 40% del sector– de las cuales el 57% tuvieron ganancias que se ubicaron por debajo de las estimaciones del mercado. Esto llevó a que el sector empeorara su tasa de ganancias, proyectada a -10,5% t/t (vs -8,7% t/t al inicio de la temporada). Entre las compañías que publicaron en la semana, se destacó Microsoft (MSFT) al no lograr alcanzar los ingresos esperados (USD 52,95 MM vs. USD 52,7 M publicados) pero sorprendiendo con sus ganancias por acción (USD 2,32 vs. USD 2,3 proyectadas). A pesar de esto, la contracción en la tasa de ganancias del 12% con respecto a un año atrás, hizo que la acción sólo registre un alza de 0,2% en la última semana.

Despiertan las tecnológicas. La expectativa de una Fed menos agresiva favoreció a los sectores más growth: el índice Nasdaq fue el mayor ganador de la semana (6,2%), seguido por el S&P (3,8%) y el Dow Jones (2,4%). Todos los sectores cerraron al alza, con el tecnológico (5,9%), comunicaciones (6,2%) y consumo discrecional (6,2%) registrando las mayores subas. Las de mejor desempeño fueron Tesla y Nvidia, con subas de 25%, y Netflix, con un alza de 15%.

Commodities al alza. La debilidad que marcó el dólar y las perspectivas de una desaceleración más suave del crecimiento impulsaron a los precios de los commodities. El crudo avanzó un 1% favorecido por la sorpresa positiva de los datos de actividad, lo que lo llevó a mantenerse en el máximo valor de los últimos dos meses. El oro operó estable (acumulando un alza de 6,4% en el mes) y, a pesar de que el mercado chino se mantuvo cerrado esta semana, la mayor apertura que viene mostrando ese país aumenta la demanda del metal. Favorecidas por este contexto, las mineras ya avanzan un 13,8% medidas en el ETF GDX.

MUNDO

Subas generalizadas. El mundo cerró la semana al alza favorecido principalmente por Asia y LATAM, acumulando una suba de 3,1% (el alza fue de 2,1% si no tenemos en cuenta a EE.UU.). Europa registró un alza más moderada de 2,3%. Por su parte Asia (+3,3%) se vio favorecida por la suba de 4,8% de China medida en el ETF MCHI. Las tecnológicas fueron el principal impulso del gigante asiático: el ETF CQQQ que analiza al sector avanzó un 5,2% durante los últimos cinco días hábiles. Por último, LATAM volvió a cerrar otra semana alcista (3,6%) y todos sus países cerraron con ganancias. Se destacaron las alzas de Chile (6,6% ) y México (4,0%).

LATAM al alza a pesar de datos inflacionarios. Tanto México como Brasil tuvieron datos de inflación de mediados de mes que se ubicaron levemente por encima de las expectativas. Mientras que el primero registró un alza mensual de 0,46% para la primera mitad del mes, el segundo marcó un IPC de 0,55% m/m (vs 0,39% y 0,52% m/m esperados). A pesar de esto, Brasil cerró una sólida semana al avanzar un 3,4%. Esto fue impulsado por la suba que tuvo Petrobras (8,3%) luego del anuncio de un aumento en los precios del sector de la refinería.

Mejora la actividad europea pero preocupa el BCE. Los adelantos de los PMI de enero arrojaron 48,8 puntos el manufacturero y 50,7 puntos el de servicios (vs estimaciones de 48,6 y 50,2, respectivamente). Así, el dato compuesto resultó en 50,2 puntos, por encima del 49,8 esperado por el mercado. Este es su mejor resultado de los últimos seis meses, y supera los 50 puntos, señal de que la economía estaría registrando un leve crecimiento durante el mes en curso. Sin embargo, las declaraciones de los miembros del BCE crearon preocupación: se mostraron a favor de subas de 50 pb para las próximas dos reuniones. Christine Lagarde, presidente de la entidad, aclaró que aún la inflación se mantiene lejana a su objetivo del 2%, por lo que las tasas se mantendrán “significativamente elevadas y por el tiempo necesario”. Como resultado, el MSCI de Europa registró una suba de 2,3% en los últimos cinco días hábiles.

Se fortalece el euro. Ante la postura agresiva del BCE, el euro avanzó un 1,1% frente al dólar. Esto impactó negativamente en el índice DXY: la canasta de monedas superó al dólar en un 0,7% y llevó al índice hasta los 101,64 puntos, su menor valor desde abril de 2022. Esta caída que continúa registrando la moneda norteamericana favorece principalmente a las commodities y a los mercados emergentes. Entre estos, el real se apreció un 2,1% llevando a la relación USD/BRL a $5,07.

Lo que viene

La próxima semana los ojos estarán puestos sobre la reunión de la Fed. Se espera que la entidad anuncie una suba de tasas de 25pb (casi con 98% de probabilidades), llevando los tipos de interés a 4,75%. De confirmarse, al acumular dos reuniones consecutivas con subas de menor magnitud, la Fed estaría mostrando un cambio de rumbo en su política monetaria. Respecto a los datos, hoy se dará a conocer el PCE: pronostica en un alza de 0,2% m/m, mejorando respecto al 0,4% m/m de noviembre, lo que llevaría a un 5,3% i.a. Sin embargo, la atención estará en el PCE Core que se estima en 0,3% m/m, superando así al dato previo de 0,2% m/m. También se publicarán los ingresos y gastos personales, los cuales se estiman en 0,2% m/m y -0,1% m/m, respectivamente, ambos empeorando respecto al mes de noviembre. Se conocerán también los datos finales de los PMI, y mostrarán indicios de si la actividad mejoró levemente respecto a diciembre. A nivel internacional, Brasil anunciará su decisión de tasas de interés, aunque se espera que la mantenga sin variaciones al igual que en las últimas cuatro reuniones. Lo mismo ocurrirá en Europa, donde las estimaciones se ubican en 50 pb, lo que llevaría a las tasas a alcanzar el 3%.

El gráfico de la semana

China flexibiliza medidas anti-COVID luego de tres años de confinamiento ¿Oportunidad para invertir?

Hacia finales de 2022, el gobierno chino informó el levantamiento de varias de las restricciones que apuntaban a controlar la propagación del COVID-19 y sorprendió a los mercados. Si bien los contagios se mantenían en niveles históricamente elevados, la cantidad de muertes y hospitalizaciones venía mostrando una lateralización en los números por la inmunidad que está adquiriendo la población ante el avance de la vacunación. Esto lleva a suponer que el gobierno no volverá a establecer los confinamientos –como sí ocurrió en abril de 2022– sino que la reapertura seguirá en aumento.

Con este marco de fondo, la mira estará puesta en el impacto que la flexibilización tendrá sobre la economía local. Según datos oficiales, durante el 4Q22 el PBI chino registró una suba de 2,9% respecto a un año atrás: el segundo peor valor de los últimos 40 años y muy lejano del 5,5% pronosticado por el gobierno a principios del año. Sin embargo, el fuerte cambio de rumbo podría mejorar las expectativas del país para el año 2023.

China: panorama actual

A pesar de que no se espera que la recuperación sea lineal, distintos factores podrían empezar a impulsar esta economía. Por el confinamiento, los nuevos depósitos en manos de las familias chinas alcanzaron los 17,8 trillones de yuanes durante 2022. Esto representó casi un 15% del PBI de ese año y estuvo muy por encima de los 9 trillones de yuanes registrados en 2021. Ante una mayor apertura y un sólido nivel de ahorros, será de esperar que la población aumente su nivel de consumo, lo que contribuiría a una mayor recuperación de la actividad. Esto favorecerá principalmente a sectores como bienes de consumo discrecional, servicios y turismo; y representa una oportunidad para aquellas firmas del mundo que registren un importante nivel de ventas en el mercado chino. A su vez, se espera que esta tendencia fomente la demanda no sólo energética sino también de metales como el cobre y el oro, ya que China es uno de los mayores demandantes del mundo de ambos commodities.

A este panorama se le suman las políticas fiscales y monetarias expansivas que viene tomando el banco central chino. Con el objetivo de favorecer el crédito y solventar al mercado inmobiliario, la entidad estableció las tasas de créditos a un año –referencia para créditos corporativos e individuales– en 3,65%: su menor valor de los últimos 10 años. De esta manera, el país se diferencia del resto del mundo, que se encuentra en una etapa más restrictiva del ciclo económico con tasas de interés al alza para controlar la inflación. Con un IPC de 1,8% i.a. –último dato de noviembre de 2022–, el gigante asiático registra un moderado nivel de precios por debajo del promedio de los últimos 10 años de 2%. Esto le otorga margen para continuar con su política monetaria expansiva sin temor a recaer en una inflación por encima de la esperada.

Cabe destacar que una de las grandes preocupaciones para el país sigue siendo el sector inmobiliario, que representa indirectamente un 25% de su PBI y que se mantiene rezagado por la crisis de deuda que estalló durante 2021. Este rubro retrocedió un 5,1% durante 2022, las ventas cayeron un 33% i.a. y la producción de nuevos hogares se contrajo en un 39,4% i.a. Sin embargo, a pesar de que aún se espera un largo período para que la demanda inmobiliaria recupere sus niveles prepandemia, parece que los estímulos monetarios como la baja de tasas y los nuevos créditos pueden empezar a favorecer al sector y ayudar a que no llegue a un nuevo mínimo durante el año en curso. Además, dado su nivel de ahorros, se espera que los habitantes comiencen lentamente a regularizar sus deudas hipotecarias.

Recomendaciones de inversión

En caso de continuar con la reapertura, muy probablemente China sea foco de un mayor flujo de capitales en busca de rendimientos atractivos. Es esperable que su mercado de renta variable aumente la demanda por inversores interesados en uno de los pocos países en fase expansiva.

A pesar de que en el último trimestre recuperó casi un 30%, el MSCI de China aún cae un 32% desde inicios de 2021. La mayor parte de esta recuperación se dio al anunciarse el levantamiento parcial de los confinamientos, lo que lleva a suponer que ante una mayor apertura el índice continuará mostrando esta tendencia alcista, especialmente cuando comiencen a retroceder los contagios. Esto otorga oportunidad de entrada a compañías como Alibaba (BABA) o Baidu (BIDU): ambas firmas cíclicas que pueden adquirirse en el mercado local como CEDEARs. Aquellos inversores que prefieran evitar la volatilidad del mercado chino pueden posicionarse en sectores que se vean favorecidos por esta nueva reapertura, como el energético (ETF XLE) o el de materiales, especialmente cobre u oro. Nuestra cartera Cohen G- Gold- está compuesta por cuatro mineras que cotizan como CEDEARs y viene rindiendo un 9,6% en lo que va de 2023.

Otra forma de aprovechar la reapertura es posicionarse en firmas que no pertenezcan al gigante asiático pero sí se beneficien de su expansión. Entre estas se ubican Boeing (BA), que se vería favorecida por la explosión que pueda tener el turismo asiático, o Qualcom (QCOM). Esta empresa de semiconductores recibe más del 60% de sus ingresos del mercado chino, ya que sus chips se venden a compañías como Xiaomi o Lenovo, muy altamente demandadas en ese país.

En 2022 el mercado local tuvo una performance muy volátil, con una primera mitad en la que los activos tuvieron una importante caída y una segunda parte con importante recuperación. El balance terminó siendo negativo, ya que sólo las acciones pudieron ganarle a la inflación, mientras que el riesgo país subió más de 30% y la brecha cambiaria tuvo una ligera caída, aunque quedó por encima del 90%. Esto expone la fragilidad a la que están expuestos los activos locales pues no se han buscado soluciones de fondo para los problemas sino más bien se han aplicado mecanismos de contención para que los desequilibrios macroeconómicos no deriven en una crisis económica. El principal foco de conflicto es la inflación y la debilidad del gobierno para lograr financiamiento voluntario a mayor plazo y a menor tasa, obligando a cubrir el déficit con emisión monetaria. En el fondo convive una política fiscal con elevado y persistente déficit primario y un balance del sector externo que, pese a los buenos precios internacionales, convive con cada vez más restricciones presionando sobre la brecha cambiaria. A menos de un año para el cambio de gobierno, no esperamos que la actual administración cambie su política económica, más bien buscará contener la presión para llegar a las elecciones con el mercado cambiario controlado y la inflación contenida. Será un año de desafío para los activos locales, pues la política económica a partir del 10 de diciembre, dependerá de cómo llegue la economía. Esperamos un 2023 con la inflación ganándole al tipo de cambio oficial y con la brecha cambiaria en ascenso, con elevada volatilidad por el contexto electoral y por los efectos que tendrá en el nivel de actividad la sequía y la caída del empleo.

¿Rebote transitorio o cambio de ciclo? Desde nuestro último House View de noviembre, los activos argentinos tuvieron una muy buena performance: los bonos en moneda extranjera subieron más de 30%, las acciones 45% en dólares –70% en todo el año y fueron unas de las de mejor desempeño global en un mal año para los mercados internacionales–, mientras que la curva de pesos subió entre 12% y 20% y se recuperó de la caída que había marcado entre mayo y julio. Pese a esta mejora, la brecha se mantuvo por encima del 90%. ¿Es sostenible esta mejora o llegó para quedarse? Como es habitual en estos procesos, esto se logró por una combinación de factores propios y otros externos. Que estas mejoras sean más permanentes que transitorias dependerá de la habilidad del gobierno. Veamos: