Noticias locales: el país hoy.

Tras la importante subida del lunes, los contratos de futuro cerraron la jornada del martes a la baja. Las mayores caídas se registraron en los vencimientos de octubre (-3,7%), noviembre (-3%) y febrero (-2,2%). Por su parte, la intervención del BCRA se centró en el contrato de agosto, que reflejó un incremento diario del 0,1% y cotiza a $317. De esta manera, la devaluación implícita se ubica en 11,5% hasta fin de agosto, 48% hasta octubre y 91% hasta diciembre.

En el mercado cambiario, el sector agropecuario liquidó USD 107 M y USD 85 M al dólar agro, siendo este último el segundo valor más bajo desde que se inició el nuevo programa. Mientras que el BCRA efectuó ventas netas por USD 21 M. Desde la instauración del dólar agro ll (a $340 por dólar), se han liquidado USD 1.830 M y el BCRA ha efectuado compras netas por USD 1.270 M, equivalentes al 69% del total.

En relación con la política cambiaria, el dólar oficial se incrementó a una tasa diaria del 11,6% mensualizada. Aunque aún se mantiene por encima de los dos dígitos, se encuentra ligeramente por debajo del ritmo del 14,6% registrado el lunes. Así, la devaluación fue del TEM 13,1% en los últimos cinco días hábiles y del TEM 12,7% en lo que va de agosto. El último Relevamiento de las Expectativas del Mercado (REM) proyectó una devaluación del 7,1% para el octavo mes del año.

Las cotizaciones implícitas de los dólares financieros siguen en ascenso. El MEP “libre” avanzó un 1,7% a $574, mientras que el CCL “libre” subió un 0,6% a $596. De este modo, la brecha sin intervención del MEP es del 102% y la del CCL del 110%. Por otro lado, el MEP con AL30 en 48hs se incrementó un 1,0% a $522 –brecha del 84%– y el CCL un 0,7% a $556 –brecha del 96%–.

En una sesión caracterizada por su volatilidad, los bonos soberanos hard dollar tuvieron comportamientos mixtos. Entre los títulos regidos por la ley local, AL29D (+3,2%) y AL35D (+0,4%) destacaron con el mejor rendimiento, mientras que AL30D (-0,5%) fue el más afectado. En cuanto a los títulos bajo ley extranjera, GD29D (+5,1%) y GD41D (+3,1%) lideraron el alza, y GD30D (-0,85%) fue el más perjudicado. Entretanto, el riesgo país descendió un 0,3%, situándose en 2.013 puntos básicos.

Respecto a los bonos soberanos en pesos, los títulos CER con plazos de vencimiento más extensos resultaron ser los más beneficiados de la jornada, registrando en esta curva alzas en DICP (+1,25%) y PARP (+1,1%). Entre los bonos Dollar Linked, el T2V4 (+1,8%) se destacó, mientras que los Bonos Duales resultaron ser los más afectados, con descensos entre el 1% y el 3%.

El índice Merval avanzó un 3% en moneda local y un 2,7% medido en USD CCL Galicia, alcanzando los USD 787. Las acciones que encabezaron la subida fueron CEPU (+6,3%), TECO2 (+4,6%), BMA (+4,3%) y GGAL (+4,3%). Por otro lado, SEMI (-4,1%), CAPX (–3,7%) y HARG (-1,5%) se posicionaron como las más afectadas. En el transcurso del año, el Merval acumula un incremento del 130% en moneda doméstica y del 33% en USD CCL.

Noticias locales: el país hoy.

La Ciudad de Buenos Aires publicó el IPC CABA de julio de 2023, que marcó un alza del 7,3% m/m, 0,2 pb por encima del registro de junio, acumulando en los últimos doce meses un alza del 117,9%. En los primeros 7 meses del año, promedió un alza del 7,16% m/m o 129,2% anualizado. La suba del mes estuvo impulsada por los precios estacionales (+9,3% m/m), el IPC core (7,2% m/m), al tiempo que los precios regulados subieron un 6,7% m/m. De acuerdo con el último REM, los analistas anticipan un incremento del 7,6% m/m para el índice nacional, ajustando la proyección a la baja desde el 7,8% que estimaban hace un mes.

En el mercado cambiario, el sector agropecuario liquidó USD 132 M al dólar agro –sin considerar la liquidación de soja–, mientras que el BCRA acumuló compras netas por USD 21 M. Desde el inicio del dólar agro II (a $340 por dólar), se liquidaron USD 1.745 MM y el BCRA realizó compras netas por USD 1.296 MM, equivalentes al 74% del total. Por otra parte, el stock de reservas internacionales disminuyó en USD 95 M, alcanzando los USD 24.276 MM. En lo que va de 2023, las reservas acumulan una caída récord de USD 20.322 MM.

En términos de política cambiaria, el dólar oficial siguió con un ritmo de devaluación diaria por encima del 10% (mensualizado), alcanzando el 14,7% en términos mensuales, por arriba de la registrada el viernes pasado (TEM 11,8%). Durante los últimos cinco días, el ritmo de depreciación se aceleró al 12,2%. El último relevamiento de expectativas del mercado (REM) estima una devaluación del 7,1% para el mes de agosto.

Los contratos futuros continuaron registrando significativas subas, al marcar un alza diaria de hasta el 3,8%. Las mayores subas se registraron en noviembre (3,8%), febrero (3,6%) y enero (3,4%), respectivamente. Mientras que la intervención del BCRA se sigue concentrando en el contrato de agosto, que mantiene su precio fijo en $316, se operaron USD 740 M de contratos (más de diez veces más de lo que se operó en el resto de los contratos combinados). Así, la devaluación implícita queda en 13% hasta fin de agosto, 52% hasta octubre y 92% hasta diciembre. La probabilidad implícita de un salto del 50% es del 68% hasta octubre y del 99% hasta enero de 2024.

Las cotizaciones implícitas de los dólares financieros cerraron alcistas en la primera rueda de la semana. El MEP “libre” avanzó un 1,3% hasta $557, en tanto que el CCL “libre” avanzó un 1,0% a $592. Así, la brecha no intervenida del MEP es del 99% y la del CCL del 109%. Por su parte, el MEP con AL30 en 48hs subió un 0,4% a $517 (brecha 83%) y el CCL un 0,4% a $552 (brecha 95%).

Los bonos soberanos Hard Dollar cerraron con un alza promedio del 0,8%, impulsado por los bonares que subieron un 2,1%, mientras que los globales se mantuvieron sin cambios. El AL30 (+2,6%), AL41 (+2,1%) y GD29 (+1,6%) registraron las mayores ganancias, por su parte el GD41 cayó un 3,8%. En tanto, el riesgo país cerró estable en 2.020 pb.

En las curvas soberanas en pesos, la demanda continuó en los bonos ajustables por tipo de cambio: los duales registraron una ganancia del 3,1% y los DLK marcaron una suba del 2,2%, al tiempo que los bonos CER se incrementaron un 0,6% y las Lecer ganaron un 0,2%. En la curva de tasa fija, los Botes cerraron bajistas con un 0,2% y las Ledes no experimentaron fluctuaciones.

El índice Merval subió un 0,2% en moneda local y cayó un 0,8% en CCL con ADR, retrocediendo hasta los USD 764, el nivel más bajo desde mediados de junio. Las acciones más afectadas fueron Holcim (-6,6%), Comercial del Plata (-4,0%) y Transener (-4,0%), mientras que Pampa Energía (+2,5%), Cablevisión (+2,3%) y Agrometal (+1,3%) presentaron la mejor performance de la jornada. En lo que va del año, el Merval acumula un aumento del 27,9% en USD CCL.

Noticias globales: el mundo hoy.

El crédito al consumo total en EE. UU. aumentó 0,4% m/m (4,3% anualizado), acumulando un alza de 5,7% en los últimos doce meses. El incremento estuvo impulsado principalmente por el crédito no renovable –que representa el 75% del total e incluye préstamos para matrícula escolar y compra de vehículos– que subió 0,5% m/m y 4,0% i.a. En contraste, el crédito renovable –que representa el 25% del total e incluye tarjetas de crédito– tuvo una leve baja de 0,05% m/m, aunque en el último año registró una expansión del 11,2%.

El índice Manheim de autos usados, que mide los precios de vehículos usados vendidos en subastas mayoristas en EE. UU., registró una caída del -2% m/m en julio y un descenso del 11% i.a. desde su máximo en marzo, siendo esta la mayor baja en los últimos seis meses. Este índice retrocedió al nivel registrado en abril de 2021. Comparándolo con el IPC de autos usados en junio, la caída fue del -5,1% i.a., y la baja mensual se situó en 0,5%.

De cara a la publicación del IPC el próximo jueves, según la herramienta de CME Group, las probabilidades de que la Fed mantenga inalterada la tasa de interés en su reunión de septiembre ascienden al 87%. Por otro lado, hay un 13% de posibilidad de que se realice un incremento de 25 pb, llevando el rango de referencia a 5,5–5,75%.

En cuanto a datos corporativos, Berkshire Hathaway estableció un récord tras reportar un beneficio operativo trimestral de USD 10.000 M, un 6% superior al del año anterior. Este conglomerado, dirigido por el inversionista Warren Buffett, también evidenció un robusto crecimiento del flujo de caja y una apreciación considerable en su cartera de acciones, siendo las acciones de Apple un fuerte motor de este crecimiento. El valor de la acción de Berkshire Hathaway ascendió un 3,4% durante el día.

En Alemania, la producción industrial experimentó un descenso del 1,5% m/m en junio, más pronunciado que el -0,4% esperado y el -0,1% del mes previo. Interanualmente, la caída fue del 1,83% en junio, contrastando con el 0,10% registrado en mayo. Al analizar distintos sectores económicos, se destacó una caída en la industria automotriz del -3,5% m/m, tras un incremento del 5,8% el mes anterior. La construcción decreció un 2,8%, influyendo negativamente en el desempeño general, mientras que la industria farmacéutica experimentó un alza del 7,9%.

En cuanto a la renta variable, los índices cerraron la primera jornada de la semana en verde. Con avances liderados por sectores de Comunicaciones (+1,6%), Servicios Financieros (+1,4%) y Bienes Raíces (+1,3%), el S&P 500 avanzó un 0,9%, alcanzando los 4.518 puntos. El Nasdaq, impulsado por acciones como Google (+2,7%), Netflix (+2,1%) y Amazon (+1,9%), subió un 0,6%. Por su parte, el Dow Jones aumentó un 1,2%, marcando el mejor desempeño del día.

En relación a los títulos de renta fija emitidos por el Tesoro de EE. UU., los rendimientos tuvieron un comportamiento mixto. La tasa a 10 años aumentó 3 pb, situándose en el 4,09%, mientras que la tasa a 2 años disminuyó 1 pb, quedando en el 4,78%. En promedio, los precios de los bonos High Yield crecieron un 0,2%, mientras que los activos Investment Grade retrocedieron un 0,3%. El US Dollar Index se acabó estable, mostrando un valor de 102,05, tras variar un 3%.

Respecto a los commodities, la soja se cotizó a USD 519 por tonelada en el mercado de Chicago, reflejando una baja del 2% en comparación al cierre anterior. El petróleo registró un descenso del 1,1%, ubicándose en USD 81,9 por barril. Por último, el oro retrocedió un 0,3%, cotizándo USD 1.935 por onza.

En otra semana de mucha volatilidad, los contratos futuros cerraron con una suba promedio del 4%...

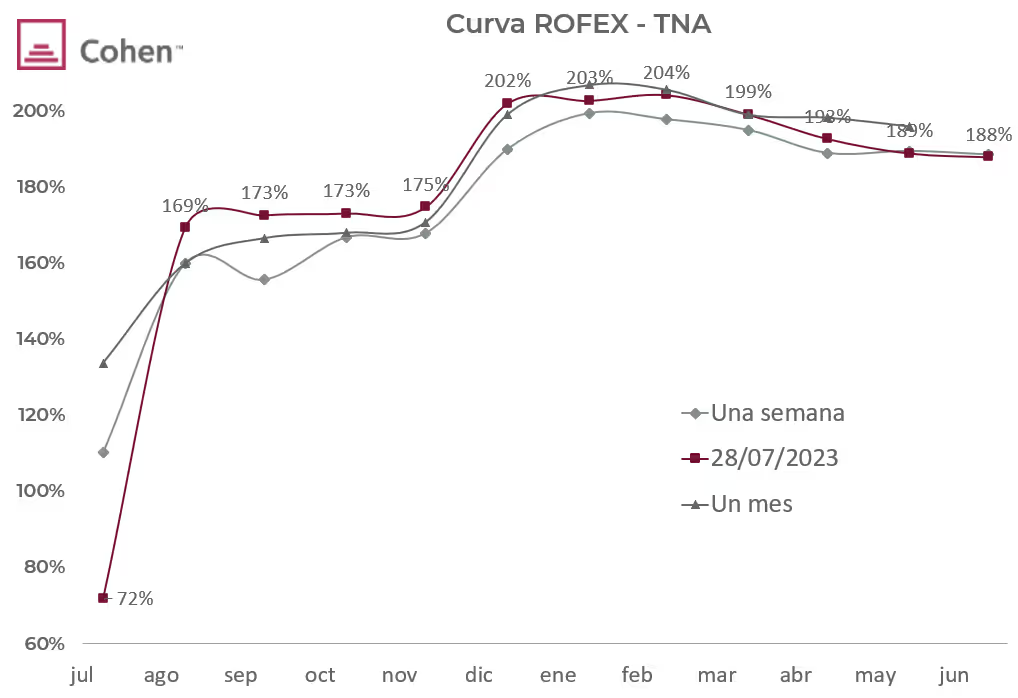

En otra semana de mucha volatilidad, los contratos futuros volaron y cerraron con una suba promedio de 4,0%. El alza comenzó el lunes, cuando el BCRA sorprendió al no renovar sus posiciones de julio. En retrospectiva el timming fue muy malo, tan solo un día antes el oficialismo había perdido la gobernación de Chubut. Además, durante la semana el ritmo de devaluación oficial se elevó por encima del 10%.

Finalmente, el sector público reanudó con fuerza su intervención a partir del martes. Por la participación del BCRA, entre el lunes y el viernes el interés abierto creció en USD 740 millones a USD 3.067 millones. La intervención se concentró en el contrato de agosto, que quedó fijo en $316 (una devaluación mensual del 14,0%).

El rango septiembre-diciembre registró los mayores aumentos –de entre 5% y 7%–. Así, el mercado teme un salto cambiario después de las PASO. Los precios señalan una devaluación mensualizada de 15,1% para agosto, de 18,1% para septiembre, de 14,0% promedio para el 2023 y de 9,9% promedio para los próximos 12 meses.

Por su parte, la curva de tasas tuvo una impresionante ampliación de 1969 pb. El contrato de agosto quedó “bajo” y rinde TNA 181%. Mientras, entre septiembre y noviembre operan en un rango de 205%-217%. Entre diciembre y febrero en un rango de 219%-226%. Y a partir de ahí caen a un rango de 192%-211%.

La agenda de la semana estará marcada por las PASO. A peor resultado del oficialismo, mayores chances de un salto discreto en el corto plazo. También estaremos atentos al grado de intervención del BCRA, que aún tiene mucho poder de fuego (entre USD 7.000 M y USD 8.000 M) y podría decidir utilizarlo para hacer caer los contratos más largos. Finalmente, será muy importante ver si el Gobierno mantiene un ritmo de devaluación con doble dígito.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

La economía de EE. UU. continúa sin desacelerarse. El crecimiento persiste robusto y el mercado laboral se mantiene vigoroso, aunque con algunas señales de moderación en el margen y una mayor presión salarial. Sin embargo, la mala noticia fue que, debido al deterioro de las cuentas públicas, Fitch disminuyó la calificación de la deuda de EE. UU. Destaca también la reciente subida del precio del petróleo que ha alcanzado el nivel más alto del año. En este contexto, los mercados experimentaron una semana negativa tanto para la renta fija como para las acciones. Durante esta semana, todas las miradas estarán puestas en los datos de inflación de EE. UU., donde se espera cierto repunte. Con una economía que no muestra signos de relajación y la inflación en aumento, se alimenta la idea de que el ciclo de subida de tasas aún no habría concluido.

Soft-landing del mercado laboral, pero con más presión de salarios. A pesar de mostrar cierta moderación en comparación con los meses anteriores, el mercado laboral en julio continuó siendo vigoroso, con la tasa de desempleo en niveles históricamente bajos y salarios que crecían por encima de la inflación. Concretamente, se generaron 187.000 empleos no agrícolas, una cifra ligeramente inferior a las expectativas del mercado que anticipaban 200.000 y menor a los 218.000 que se habían creado en promedio mensual durante el 2Q23. Teniendo en cuenta que el sector agrícola aportó 81.000 nuevos empleos, en total se crearon 268.000 nuevos puestos de trabajo, suficientes para absorber el aumento de 152.000 personas que ingresaron al mercado laboral. Esto permitió reducir en 116.000 la cantidad de personas desocupadas. En consecuencia, la tasa de desempleo descendió al 3,5%. La dinámica del mercado laboral continúa ejerciendo presión sobre los salarios que, en julio, subieron 0,5% m/m –el mayor aumento en 7 meses– acumulando un incremento de 5,0% en los últimos doce meses, 2 pp por encima de la inflación.

Sigue escalando el precio del petróleo por menor producción y caída de inventarios. El precio del petróleo WTI aumentó un 2,8% y cerró en USD 82 por barril, marcando la sexta semana consecutiva de ascenso y acumulando un incremento del 19% en los últimos 30 días. Este incremento se debe a la disminución en la producción de la OPEP –en julio, se extrajeron 27,34 millones de barriles por día, un 3% menos que en junio, marcando el nivel más bajo desde septiembre de 2021, después de un recorte voluntario adicional como parte del último acuerdo, además de la interrupción del suministro en Nigeria–. Además, los inventarios de crudo de EE. UU. disminuyeron en 15,4 millones de barriles durante la semana, representando la mayor caída desde 1982 y superando con creces las estimaciones de los analistas que preveían una disminución de sólo 1,37 millones de barriles. La dinámica que muestra el precio del petróleo en el último mes contrasta con la de los demás commodities que experimentaron descensos generalizados: la soja cayó un 2,9% en la semana y un 7,6% en el mes, el cobre retrocedió un 1,85% en la semana aunque en el mes acumula un alza de 1,7%, mientras que el oro disminuyó un 0,9% en la semana y en los últimos 30 días marcó un alza del 0,9%.

Temporada de balances. Entre los balances presentados esta semana, el de Apple destacó en particular. Siendo la empresa de mayor capitalización del mercado, reportó ventas por USD 81,7 MM durante el 2Q23, un 0,30% más de lo estimado, y un EPS de USD 1,26, superando las estimaciones de USD 1,20. Sin embargo, a pesar de estos sólidos números, la acción cayó un 7% debido a que sus ingresos se contrajeron un 1,4% i.a. Este contratiempo fue parcialmente compensado por un aumento en el rubro de servicios y una fuerte recuperación en China, donde las ventas aumentaron un 7,9% i.a. Por otro lado, Amazon presentó una situación distinta. Fue una de las empresas que presentó mejores resultados durante el trimestre: sus ventas fueron un 2,1% superiores a lo esperado, aumentando un 11% i.a., lo que llevó a una suba del 6% en su acción en la semana. Hasta el momento, el 84% de las empresas han reportado balances, de las cuales un 79% reportó beneficios mayores a los pronosticados. Se espera que la tasa de crecimiento de ganancias para el 2Q23 en todo el S&P refleje una caída del 4,2% i.a., debido principalmente a la disminución del 47% i.a. en las empresas energéticas. Sin embargo, para el resto de los sectores, se espera un alza del 2,0% i.a., el mejor resultado desde el 1Q22. Los sectores de consumo discrecional y comunicaciones generaron el mayor crecimiento (52% i.a. y 15% i.a., respectivamente), mientras que las ganancias en los sectores de energía y salud experimentaron las mayores disminuciones (-27% i.a.).

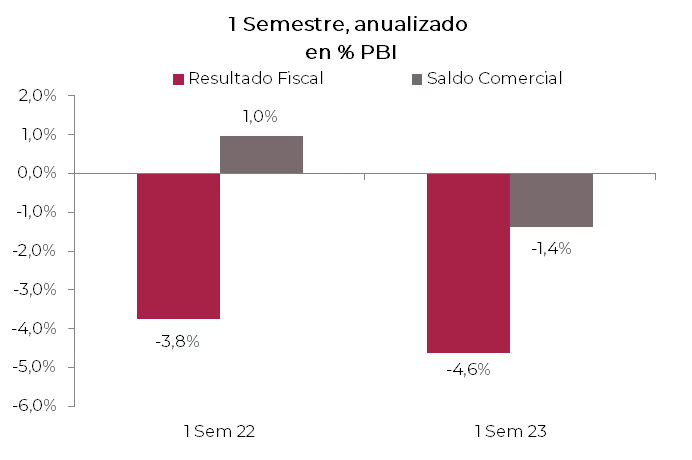

Bajan la calificación de la deuda americana. El marcado deterioro que están experimentando las cuentas públicas de EE. UU. en el actual período fiscal comienza a ser considerado por las calificadoras de crédito. Recordemos que en el actual período fiscal –de octubre de 2022 a junio de 2023– los ingresos disminuyeron un 11% i.a., mientras que el gasto lo hizo al 10% i.a. debido a un incremento del 39% en el pago de intereses y del 7% i.a. en el gasto primario. Como resultado, el déficit fiscal ascendió a USD 1,4 billones, un 170% más alto que el del mismo período del año fiscal anterior. Con este panorama de fondo, la agencia de riesgo Fitch Ratings redujo la calificación de la deuda estadounidense desde AAA a AA+, debido al conflicto para elevar el techo de la deuda y el deterioro fiscal esperado para los próximos tres años. Se prevé que el déficit de las administraciones públicas aumente hasta el 6,3% del PBI en 2023, desde el 3,7% de 2022, y que el ratio deuda/PBI llegue al 113% cuando antes de la pandemia era del 100%. Además, dicho ratio es 2,5 veces mayor al promedio de países con calificaciones AAA. A pesar de la baja en la calificación –S&P ya la había realizado en 2011– el dólar se fortaleció contra todas las monedas. Se destacó la apreciación frente al real brasileño, luego de que el Banco Central de Brasil recortara en 50 pb la tasa de referencia.

Tasas largas en alza. Entre la disminución de la calificación crediticia, la presión salarial y las expectativas de que la inflación tendría un leve repunte en julio y agosto, los rendimientos de los bonos del Tesoro de EE. UU. volvieron a experimentar presión, aunque en este caso se concentró en el tramo largo de la curva. Concretamente, el UST10Y avanzó 8 pb hasta el 4,05% –el nivel más alto desde noviembre de 2022– y la tasa a 2 años se redujo 12 pb, situándose en el 4,78%. Esta tendencia continuó impactando a los índices de renta fija: los bonos del Tesoro cayeron un 0,7% en la semana y el índice agregado de bonos estadounidenses lo hizo en un 0,9%. Se observó una tendencia similar en los bonos corporativos: los High Yield disminuyeron un 0,9%, mientras que los Investment Grade fueron los más afectados, con una caída del 1,7%.

Acciones en baja. Entre los resultados de balances y la baja en la calificación crediticia, el mercado encontró el pretexto necesario para hacer una pausa en el rally que venía sosteniendo y, durante la última semana, se observaron bajas generalizadas. El Nasdaq cayó un 3%, el S&P 500 retrocedió un 2,2% hasta los 4.486 puntos y el Dow perdió un 2%. Entre los sectores que componen el S&P 500, salvo el sector energético que subió un 1,2% impulsado por el alza en el precio del petróleo, todos registraron pérdidas. Destacaron las bajas en los sectores de Utilidades (-4,4%), Tecnología (-3,9%) y Comunicaciones (-2,5%). No fue una buena semana tampoco para el resto del mundo, donde todos los mercados operaron a la baja, con una pérdida promedio cercana al 3%.

Con la mirada en la inflación de julio. Esta semana, la atención se centrará en la publicación del Índice de Precios al Consumidor (IPC) de EE. UU. el jueves. El mercado espera un aumento de 0,2% m/m, lo que llevaría la tasa interanual al 3,3% i.a., desde el 3% en junio. Se espera un resultado similar para el IPC Core, por lo que la tasa anual quedaría en 4,8%, aún muy por encima del objetivo de la Fed. Las proyecciones del Nowcast de Cleveland son más pesimistas, esperando un aumento de 0,41% m/m para julio y de 0,6% para agosto, lo que seguiría dando argumentos a la Fed para continuar con el ciclo de ajuste de tasas –por ahora, el mercado parece no creerlo, y la probabilidad implícita de mantener la tasa en los niveles actuales alcanza el 80%–. El viernes también se publicarán los datos del Índice de Precios al Productor (IPP). Otras publicaciones a tener en cuenta son la balanza comercial de EE. UU. y las peticiones de desempleo. En otros territorios, conoceremos la inflación en Brasil, datos comerciales de China y el Producto Bruto Interno (PBI) del Reino Unido. La temporada de reportes de ganancias continuará la próxima semana con informes de Eli Lilly, UPS, The Walt Disney Company, Honda Motor Company y Alibaba, entre otros.

El temor a enfrentar una nueva crisis de balance de pagos y un default con el FMI ha obligado al gobierno a tomar nuevas medidas y a utilizar todos los recursos disponibles para contener la presión y llegar a las PASO sin un aumento abrupto en el tipo de cambio. Entre el dólar agro, las restricciones a las importaciones y el endeudamiento externo, el BCRA volvió a comprar divisas en el mercado de cambios y pagó al FMI los vencimientos de capital e intereses. Ahora, espera que el directorio del FMI apruebe el acuerdo y desembolse los USD 7.500 M. Claramente, el resultado de las PASO puede generar incertidumbre. En relación a la política cambiaria, agosto comenzó con una aceleración en el ritmo de devaluación y las nuevas restricciones a las operaciones en el mercado de bonos impulsaron aún más a los dólares financieros y a las expectativas de un salto abrupto en la cotización del dólar oficial. Todo esto se traducirá en más inflación y recesión en los próximos meses. Mientras tanto, a pesar de la caída en los mercados globales, el mercado continuó valorando el hecho de haber evitado el default con el FMI y las expectativas de un cambio de gobierno. Esto último está respaldado por lo que indican las encuestas y potenciado por los resultados que han mostrado las elecciones provinciales. En este contexto, los bonos soberanos aumentaron, mientras que el Merval sufrió la caída de los mercados globales además de cierto agotamiento del rally que había tenido en los meses previos y operó a la baja. En la curva de pesos, los bonos en moneda local siguieron al alza, impulsados por los ajustables por tipo de cambio, mientras que los contratos a futuro experimentaron un incremento significativo. Iniciamos una semana clave marcada por el contexto electoral y la expectativa estará centrada en los resultados del domingo. A partir del próximo lunes, nada será igual.

Dólares del agro y control de importaciones. El programa del dólar agro II, que no solo aumentó el tipo de cambio diferencial a $340 (un 20% superior al oficial) sino que también incorporó al maíz, ha estado dando resultados al BCRA: en la última semana se liquidaron USD 726 M y desde el inicio del programa se han acumulado USD 1.615 M, de un estimado por el gobierno de USD 2.000 M hasta finales de agosto. Por el lado de la demanda, la devaluación fiscal para las importaciones de bienes y servicios (7,5% y 25%, respectivamente), sumado a una menor autorización de las SIRAS, permitió reducir la salida de dólares por estos conceptos. Con ello, el BCRA pudo revertir el resultado de las operaciones en el mercado cambiario, pasando de vender USD 92 M por día en las primeras tres semanas de julio a comprar USD 128 M por día en las últimas dos. De esta manera, en la última semana el BCRA acumuló compras netas de divisas por USD 541 M.

Deuda de corto plazo y pago al FMI. Gracias a las compras en el mercado de cambios y los préstamos puente con la CAF, por USD 1.000 M, y con el Estado de Qatar, por USD 750 M en DEGs, además del uso de los yuanes restantes del primer tramo del swap, el BCRA pudo saldar los vencimientos de capital e intereses al FMI por un total de USD 3.450 M. Este pago, junto con los cerca de USD 150 M utilizados en intervenciones en el mercado de bonos para contener la brecha cambiaria, resultaron determinantes para explicar la disminución de USD 1.280 M en el stock de reservas internacionales. Se espera que, una vez el directorio del FMI apruebe el acuerdo firmado entre el staff y el gobierno y desembolse los USD 7.500 M, estos préstamos quedarán cancelados, lo que significaría que ingresarían efectivamente USD 5.700 M. Con estas operaciones, el stock de reservas internacionales brutas cerró la semana en USD 24.371 M, mientras que las netas quedaron en valores negativos, alrededor de los USD -8.800 M.

Más devaluación y nuevas brechas. Después de devaluar el tipo de cambio oficial a un ritmo del 7,5% en julio –debido a la cantidad de días hábiles, entre el 31 de julio y el 30 de junio, el incremento fue del 7,25%–, en la primera semana de agosto, este ritmo se aceleró al 11,7% mensual (140% anualizado). Paralelamente, los dólares financieros se vieron afectados por la nueva regulación de la CNV, la cual prohibió la compra de Globales o Bonares en Contado Inmediato o en 24 horas si el inversor vendió esos bonos en 48 horas los 15 días anteriores. Esto bloqueó el arbitraje entre plazos, que surgía debido a que el BCRA intervenía en T+2, pero no en T+1 y T+0, ampliando la disparidad entre las distintas cotizaciones. Esta "brecha de la brecha" adquirió relevancia. Podemos distinguir dos tipos de cotizaciones: i. las "reguladas" con AL30 o GD30 en 48 horas, donde el MEP aumentó un 1,2% en la semana hasta $515 y el CCL que subió 3,2% hasta $550, dejando sus respectivas brechas en 84% y 97%, y ii. las libres, que agrupan una gran variedad de activos (ADRs, CEDEARs, ledes y soberanos en CI o 24 horas), donde el MEP subió 7,2% hasta $557 y el CCL subió 5,5%, rondando los $586, por lo que sus respectivas brechas son de 110% y 119%.

Suben las expectativas de devaluación. En la última semana, los contratos futuros de ROFEX experimentaron un aumento promedio del 4%. El rango de septiembre a diciembre fue el que registró los mayores aumentos, de entre el 5% y el 7%, y la única excepción fue agosto, que debido a la intervención del BCRA, quedó fijado en $316. Así las cosas, los precios de los contratos reflejan una devaluación del 13,4% en agosto, del 52% hasta octubre y del 92% hasta diciembre.

Más demanda por dollar-linked. Los instrumentos del Tesoro tuvieron una buena semana impulsados por los ajustables al tipo de cambio oficial. Con el riesgo cambiario tan latente, los dollar-linked subieron un 7,0% y los duales un 6,3%. Lideraron el T2V4 (+7,9%) con vencimiento a septiembre del año que viene, la letra D31O3 (+7,4%) que vence en octubre después de las elecciones generales y el dual TDG24 (+7,0%) con vencimiento en agosto de 2024. Así, los precios reflejan una menor confianza del mercado en la capacidad del oficialismo de continuar evitando una corrección cambiaria. Por otro lado, los CER subieron un 2,9% y los BOTES un 1,5%. Dentro de la parte corta, las LECER subieron un 1,1%, al igual que la LEDES de octubre.

Bonos en alza y retroceso de las acciones. Los bonos en dólares continuaron en alza y cerraron con una suba promedio de 4,0%, aunque no alcanzó para evitar el alza del riesgo país que cerró en 2.020 pb, 3,1% arriba de la semana previa. Así, sus paridades se encuentran cerca de sus máximos desde 2022. Diferente fue el caso del Merval que reforzó su tendencia bajista y cayó un 1,4% en moneda local y un 6,5% medido en CCL del promedio de ADR. De este modo, en lo que va del año 2023, los bonos soberanos en dólares acumulan un incremento en dólares de 28% superando al Merval que acumula un alza de 26%.

Se viene la segunda posta. Más allá de la evolución del mercado cambiario y de las reservas internacionales –ya sin vencimientos con el FMI– los indicadores económicos de esta semana pasan a un segundo plano, dado que todas las miradas estarán puestas en las PASO del próximo domingo. Esta elección no sólo permitirá obtener un mapa político más certero, sino también definir los candidatos de cada espacio para la presidencia, gobernaciones y autoridades locales. Nuestro escenario sigue siendo un triunfo de JxC, aunque no llegaría al 40%. El próximo lunes ya nada será igual y la transición hacia 2024 habrá superado un nuevo y crucial capítulo.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 04/08/2023

Análisis del cambio de enfoque hacia un efecto multiplicador.

Los últimos años han sido tiempos de cambios profundos a nivel mundial, la delicada situación geopolítica se suma a la volatilidad económica, el avance tecnológico, las complicaciones en la cadena de suministros y el crecimiento de los ciberdelitos. Frente a este panorama, las empresas se ven en la necesidad de adoptar nuevos modelos en la gestión de riesgos.

Estas nuevas perspectivas hacen visible la necesidad de pensar en el cambio de enfoque, migrando desde un factor individual hacia un efecto multiplicador, donde los diferentes riesgos que se presentan se combinan, se superponen y se amplifican entre sí, generando un entorno más inesperado y desafiante para las organizaciones.

De acuerdo a la encuesta realizada por BDO a más de 500 ejecutivos de todo el mundo y reflejada en el Global Risk Landscape 2023, un 84% asegura que los peligros a los que se enfrentan están más interconectados que antes, mientras que casi el mismo porcentaje manifiesta enfocar la gestión de amenazas en estas intersecciones que aparecen.

A modo de ejemplo, los riesgos vinculados al cambio climático están entrelazados con la cadena de suministros, el valor de marca, la reputación de la compañía y su situación económica. Tal es así que casi la mitad de las personas sondeadas argumentó que esta problemática significaba una cuestión esencial en sus empresas.

De la misma manera, para hacer frente a esta situación la posición estratégica comienza a tener un lugar central en lugar de las posiciones de carácter más defensivo que eran más comunes anteriormente. En el último tiempo ha habido un cambio en este sentido hacia enfoques que implican un trabajo con riesgos más vinculado a las probabilidades en un sentido más estadístico y menos cualitativo, trabajando además con correlaciones entre grupos de riesgos.

En este sentido, muchas de las cuestiones que empiezan a evaluarse en la gestión de posibles amenazas son los riesgos en cascada, cuando uno deriva en otro; los riesgos amplificados, cuando uno amplifica el efecto de otro; y los nuevos riesgos, que son aquellos que aparecen por el efecto multiplicador y que no habían sido contemplados antes.

Estos nuevos enfoques ratifican el desafío al que se enfrentan las organizaciones de cara al futuro. De hecho, un 74% de los líderes empresariales encuestados aseguró que sus compañías no reunían la suficiente experiencia a nivel de negocios para hacer frente a estas interconexiones y efectos multiplicadores.

Entre las combinaciones de riesgos más señaladas por los empresarios se encuentran la interrupción del negocio junto con la falta de financiamiento; el medio ambiente con la cadena de suministros; y los ciberataques sumado al fraude.

El avance tecnológico de los últimos años también influye significativamente en esta nueva concepción de la gestión de riesgos. Tal es así que casi la mitad de los sondeados manifestó como una de sus principales preocupaciones el ciberfraude. Las nuevas tendencias que se dan a nivel digital llevan a que surjan nuevos tipos de riesgos, con diferentes grados de impacto.

En este marco es fundamental tener en consideración el desarrollo de tecnologías vinculadas a Inteligencia Artificial, no solo por su potencial de crecimiento sino también por los nuevos riesgos que su uso trae aparejado. En tiempos donde los desarrollos en este tipo de tecnologías crecen a pasos agigantados –un 83% de los empresarios la considera como una oportunidad significativa– es fundamental diagramar las nuevas estrategias y procesos con el objetivo de mitigar los inconvenientes que trae consigo.

Por su parte los riesgos ambientales también generan una amplia gama de amenazas potenciales para las compañías, como por ejemplo problemas originados en sequías duraderas, desastres climáticos que llevan al traslado obligado de clientes o incluso interrupciones en la cadena de suministros.

A su vez, estos inconvenientes se relacionan con la necesidad de seguir estrategias de ESG a nivel corporativo, así como la preparación de cara a posibles leyes y regulaciones que se puedan dar en el tema a nivel nacional o regional.

Si bien las conexiones y el efecto multiplicador entre riesgos parece ser una tendencia a la hora de gestionar problemas, no todas las organizaciones se mueven hacia este punto. Ante este panorama complejo, las empresas deben encontrar un balance entre la gestión más tradicional y el desarrollo de una impronta proactiva más sofisticada con el objetivo de prevenir las amenazas y convertirlas en oportunidades para el futuro.

¿Preferimos inversiones en dollar-linked en pesos o en bonos soberanos hard-dollar?

En notas anteriores hemos justificado nuestra inclinación hacia los bonos dollar-linked TDF24 y el TV24 para carteras en pesos. Mientras que, para carteras en dólares, hemos recomendado a los soberanos en dólares –en particular el AL30–. Sin embargo, hasta ahora no nos habíamos detenido a comparar estas estrategias entre sí. Es decir, ¿preferimos atravesar el 2023 con inversiones en dollar-linked en pesos o en bonos soberanos hard-dollar?

Las variables macroeconómicas favorecen a los bonos vinculados a la devaluación oficial. Esperamos una caída para la brecha en 2024, lo que significa que el dólar oficial subirá por encima del dólar financiero –al que están vinculados las cotizaciones en pesos de los bonos hard-dollar–. Esta reducción en la brecha se debe a dos factores: en primer lugar, anticipamos un salto devaluatorio discreto en el oficial entre octubre y diciembre de 2023. Segundo, a su precio actual de $540 y a una brecha del 95%, el CCL parece algo caro y tiene implícito un Tipo de Cambio Real (TCR) en niveles de la salida de la convertibilidad. Estos niveles son máximos históricos para la historia argentina y, aunque no esperamos que caigan en el muy corto plazo, están muy por encima del nivel de equilibrio de largo plazo. Con perspectivas de alza para el denominador y de caída para el numerador, todo indica que la brecha debería desplomarse en 2024 y alcanzar niveles de entre 20% y 50% (o incluso eliminarse por completo).

Como contrapeso a los fundamentos macroeconómicos, los precios de los activos financieros favorecen a los hard-dollar. Por un lado, tenemos perspectivas alcistas para los globales y los bonares: sus paridades continúan en niveles históricamente bajos, reflejando quitas de hasta un 50% que no se corresponden con el perfil de la deuda argentina. Por otro lado, los dollar-linked no capturarán plenamente el salto; operan con tasas significativamente negativas y el TV24 cotiza a una TIR de devaluación de -7,9%.

En resumen, la esencia del debate es preguntarse si el aumento que esperamos para los soberanos es lo suficientemente grande como para compensar la caída que esperamos en la brecha. Dado que la respuesta no es evidente a simple vista, decidimos realizar un análisis más detallado a través de dos enfoques:

Escenarios macroeconómicos a abril del 2024

El primer enfoque que adoptamos fue comparar los retornos del AL30 y el TV24 bajo diferentes escenarios. Para ello, proyectamos hasta abril de 2024 (cuando vence el bono en pesos) la devaluación, la inflación, la brecha y la paridad de los bonos ante diferentes magnitudes de salto devaluatorio en diciembre (de entre el 50% y el 110%).

Para la devaluación, asumimos un ritmo mensual de 7,0% hasta diciembre, fecha en la que ocurre el salto cambiario y, a partir de ese momento, una reducción del ritmo de devaluación al 5,0%.

El nivel de brecha resulta de comparar el Tipo de Cambio Real (TCR) de cada escenario contra un TCR fijo en su nivel actual para el CCL. En general, cuanto mayor sea la corrección cambiaria, menor será la brecha. El TCR oficial a abril de 2024 surge de ajustar su nivel actual de 102 por la devaluación, la inflación argentina y la inflación de EE. UU. (fija en 3,5%). En nuestro modelo, la inflación aumentará/disminuirá según sea mayor/menor el salto cambiario. Por otra parte, mantenemos el TCR financiero en su valor actual de 198. Este último supuesto tiene un sesgo a favor de una brecha mayor dado que, como mencionamos, este valor es históricamente muy elevado.

Por otro lado, para la paridad del AL30 asumimos un aumento promedio del 26% en relación con su nivel actual de USD 29,5. El aumento surge al asumir que mantiene fija su TIR del 35% hasta abril, lo que deja su precio en USD 40,0. A este precio, le aplicamos una penalización en función del tamaño del salto cambiario. Cuanto mayor sea el salto, menos subirán los bonos, dado que el salto se traduciría en incertidumbre económico-política, además de aumentar el peso de la deuda sobre el PBI. Esto significa que, para nuestro modelo, los niveles de brecha más altos se correlacionan con las paridades más altas.

Habiendo definido la devaluación, la brecha y el precio del AL30 para cada escenario, ya estamos en condiciones de comparar el retorno en pesos de cada activo. En el siguiente cuadro pueden observarse los principales resultados:

Como conclusión, este ejercicio favorece invertir en TV24. En tres de los cuatro escenarios alternativos, el retorno del bono en pesos es superior. En nuestro escenario base, con un salto de 90%, el AL30 ofrecería un retorno un 28% inferior al del TV24. Es importante señalar que esto sucede a pesar de que nuestros supuestos de paridades y de brecha favorecen al bonar.

En otras palabras, la reducción en la brecha que esperamos para 2024 es de una magnitud tan significativa que contrarresta ampliamente la tasa negativa de -7,9% del TV24 y las perspectivas al alza del AL30.

Break Even de brecha

Complementamos este análisis con un segundo enfoque. En la siguiente tabla de doble entrada, calculamos el retorno en pesos directo del AL30 en comparación con el del TV24 para distintas paridades y brechas. Cuando el valor es positivo, resulta conveniente invertir en AL30. Cuando es negativo, es más recomendable invertir en TV24.

Este análisis nos permite determinar cuánto deberían incrementar los bonos para compensar la caída en la brecha. Este enfoque requiere menos suposiciones y no es necesario asumir un recorrido específico para el tipo de cambio oficial.

La tabla refuerza cuán riguroso es el carry trade con respecto a los bonos hard-dollar. Con una brecha pesimista (superior a la esperada) del 50%, el AL30 necesita aumentar un 20% en dólares simplemente para igualar al dollar-linked. Para superar una brecha del 35%, en línea con nuestro escenario base, el AL30 tendría que subir un 35% hasta llegar a USD 40.

Aunque no podemos descartar incrementos de este calibre, los consideramos poco probables. Con una coyuntura macroeconomica tan complicada, no creemos que se pueda producir un rally tan significativo hasta que Argentina se organice y consolide una economía estable a largo plazo. Tras la experiencia de 2019, es evidente que el mercado internacional exigirá resultados concretos antes de invertir en el país.

Noticias locales: el país hoy.

Según fuentes periodísticas, el Gobierno habría conseguido que Qatar le preste 580 M de Derechos Especiales de Giro (equivalentes a unos USD 775 M), la moneda del Fondo Monetario Internacional (FMI), para pagar el vencimiento que debe afrontar hoy con el organismo multilateral de crédito. Cabe señalar que, al tratarse de un vencimiento de intereses y no de capital –como los pagos previos–, el Gobierno no podría postergar su pago hasta finales de agosto.

En el mercado cambiario, el sector agropecuario liquidó USD 157 M al dólar agro –sin considerar la liquidación de soja–, mientras que el BCRA acumuló compras netas por USD 168 M. Desde el inicio del dólar agro II (a $340 por dólar), se liquidaron USD 1.513 M y el BCRA realizó compras netas por USD 1.052 M, equivalentes al 69% del total. Por otra parte, el stock de reservas internacionales aumentó en USD 142 M, alcanzando los USD 24.145 M. En lo que va de 2023, las reservas acumulan una caída récord de USD 20.453 M.

En términos de política cambiaria, el dólar oficial siguió con un ritmo de devaluación diaria por encima del 10% (mensualizado), alcanzando el 10,7% en términos mensuales, por debajo de la registrada el miércoles (TEM 13,9%). Durante los últimos cinco días, el ritmo de depreciación se aceleró al 9,6%. El último relevamiento de expectativas del mercado (REM) estima una devaluación del 7,1% para el mes de agosto.

Los contratos futuros registraron importantes subas de hasta 2,8%, continuando con la semana de alta volatilidad. Las mayores subas estuvieron en febrero (2,8%), enero (2,7%) y marzo (2,7%) de 2024. En tanto, la intervención del BCRA se concentró en el contrato de agosto: fue el único que no subió (cerró en $316,6 exactamente el mismo precio que ayer) y se operaron USD 742 M de contratos (diez veces más de lo que se operó en el resto de los contratos combinados). El interés abierto subió en USD 200 M a USD 2.600 M. Así, la devaluación implícita queda en 14% hasta fin de agosto, 50% hasta octubre y 89% hasta diciembre. La probabilidad implícita de un salto de 50% es de 57% hasta octubre y de 93% hasta enero del 2024.

Las cotizaciones implícitas de los dólares financieros cerraron alcistas en la jornada del miércoles, tras las medidas impulsadas por la Comisión Nacional de Valores para regular la operatoria de los dólares financieros. El MEP avanzó un 0,3% y cerró en $513,9 por dólar, mientras que el CCL avanzó un 1,4%, ubicándose en $576,7 por dólar –alcanzando un nivel cercano al dólar Qatar (100% de brecha) y acumulando una suba del 67,6% en lo que va de 2023–. Así, la brecha entre el MEP y el dólar oficial mayorista quedó en el 84,8%, y la del CCL alcanzó el 107,7%.

En cuanto a los bonos soberanos Hard Dollar, los bonares cerraron mixtos con variaciones entre -0,9% y 1,3%, AL35 (+1,3%) y AL30 (+0,2%) registraron las mayores ganancias. Por su parte, los bonos globales tuvieron una rueda mixta, GD46 (+2,6%) lideró las subas y GD35 (-2,9%) presentó la peor performance de la jornada en esta categoría. Mientras tanto, el riesgo país cerró en 2.024 pb (+0,6%).

En las curvas soberanas en pesos, los bonos CER avanzaron un 0,3%, mientras que las Lecer subieron un 0,4%. En la curva de tasa fija, los Botes tuvieron un desempeño mixto –el TO23 cerró estable 0% y el TO26 ganó un 0,7% –, y la LEDE a octubre avanzó un 0,4%. Por su parte, los bonos duales cerraron con variaciones entre 0,2% y 2,5% y los títulos dollar linked finalizaron la jornada mixtos: El T2V4 avanzó un 1,7% y el TV24 cerró estable.

El índice Merval cayó un 0,8% en moneda local y un 1,7% en USD CCL, retrocediendo hasta los USD 771, el nivel más bajo desde mediados de junio. Las acciones más afectadas fueron TXAR (-4,1%), ALUA (-4%) y TRAN (-3,6%), mientras que EDN (+4,5%), LOMA (3,3%) y SUPV (1,8%) presentaron la mejor performance de la jornada. En lo que va del año, el Merval acumula un aumento del 30,4% en USD CCL.

Noticias globales: el mundo hoy.

Las solicitudes de subsidio por desempleo en EE. UU. subieron semanalmente a 227.000, lo que representa 6.000 más que la semana anterior. Por otro lado, el índice PMI del sector servicios disminuyó a 52,7 en julio pasado, frente al 53,9 registrado en junio, situándose por debajo de las expectativas del consenso del mercado.

En este contexto, de acuerdo con la herramienta del CME Group, las probabilidades de un nuevo aumento de 25 pb en la tasa de la Fed disminuyeron a 17,5% (desde el 22% la semana anterior), mientras que el 82,5% anticipa que no habrá modificaciones en el rango de las tasas de referencia.

Los índices de renta variable reaccionaron de forma negativa a estas noticias y concluyeron la jornada del jueves con pérdidas. Con los sectores de Utilidades (-2,3%), Inmobiliario (-1,4%) e Industrial (-0,6%) siendo los más castigados, el S&P 500 retrocedió un 0,3% hasta los 4.501 puntos. Por su parte, el Nasdaq cayó un 0,1%, mientras que el Dow Jones perdió un 0,2%.

Los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. finalizaron la jornada con alzas. La tasa a 10 años se incrementó en 9 pb hasta el 4,19%, mientras que la tasa a 2 años subió un punto básico, situándose en el 4,9%. En promedio, los precios de los bonos High Yield retrocedieron un 0,23%, y los de los activos Investment Grade un 0,46%. El US Dollar Index, por otro lado, se mantuvo estable y cotiza a 102,5, cerca de su máximo del último mes.

En lo que respecta a los commodities, Arabia Saudita anunció una extensión del recorte voluntario de producción de petróleo de un millón de barriles por día hasta fin de mes, lo que impulsó el precio del crudo que subió un 2,6% hasta USD 81,5 por barril. Mientras tanto, la soja se negoció a USD 524 por tonelada en el mercado de Chicago, registrando una baja del 0,3% con respecto al cierre anterior. El oro cerró estable y cotiza a USD 1.933 por onza.

Tras el cierre del mercado, Amazon informó su balance del 2Q23, arrojando buenos resultados con un crecimiento sólido en sus operaciones. Informó un EPS de USD 0,65 contra el estimado de USD 0,35 y un aumento de sus ingresos en el segundo trimestre del 11%, pasando de USD 134,4 B frente al estimado de USD 131,3 B. El margen operativo de la empresa ha crecido durante tres trimestres consecutivos y es el más alto desde el 3Q21. Esto propició que la acción subiera un 7% en el after market.

Apple también presentó su balance, reportando ganancias que superaron las expectativas del mercado a pesar de una caída en las ventas de iPhone. Los ingresos del trimestre fueron de USD 81,8 B contra un estimado de USD 81,69B, con una disminución de 1,4% i.a. El EPS registró USD 1,26 frente al esperado de USD 1,20. En el segmento del iPhone, las ventas fueron de USD 39,67 B versus USD 39,91 B estimado, mostrando una disminución de 2% i.a. Este hecho se contrapuso con ventas sólidas en el segmento de Apple TV y un crecimiento del 8% en el mercado chino. En el after market, la acción cayó un 1,21%.

En otros territorios, el Banco de Inglaterra incrementó la tasa de interés de referencia por decimocuarta vez consecutiva, llevando la tasa de interés al 5,25% anual, en línea con la expectativa del mercado. Es el nivel más alto desde marzo de 2008. En su comunicado, la autoridad monetaria británica subrayó que, aunque la inflación está bajando, aún se mantiene en niveles muy elevados. El IPC de Inglaterra se situó en 7,9% anual en junio pasado, frente al 8,7% anual registrado en mayo de 2023.

En China, el PMI de servicios de Caixin se elevó a 54,1 en julio desde el 53,9 en junio, impulsado por el aumento del consumo en la temporada de viajes de verano. El PMI compuesto de Caixin, que incluye tanto la actividad manufacturera como la de servicios, retrocedió desde 52,5 en junio a 51,9, marcando el séptimo mes consecutivo de expansión.

Noticias locales: el país hoy.

La Comisión Nacional de Valores (CNV) dictó la Resolución General 969, modificando la operatoria de los dólares financieros para evitar nuevos arbitrajes en el mercado. Esta normativa establece un parking de 15 días para la compra de soberanos (Bonares y Globales) en contado inmediato (CI) o en liquidación en 24 horas, si anteriormente se vendieron dichos bonos contra dólares en el plazo de 48 horas. El Gobierno intenta segmentar, no solo por instrumento, sino también por plazo, ya que la intervención del BCRA en el mercado de los dólares financieros se realiza mayormente en la operatoria de 48 horas. Se estima que la intervención para controlar la brecha cambiaria durante julio superó los USD 400 M.

En el mercado cambiario, el sector agropecuario liquidó USD 183 M y USD 208 M al dólar agro, sin considerar la liquidación de soja, mientras que el BCRA acumuló ventas netas por USD 99 M (YPF realizó el pago de un crédito por USD 225 M). Desde el inicio del dólar agro ll (a $340 por dólar), se liquidaron USD 1.356 M y el BCRA realizó compras netas por USD 884 M, equivalentes al 65% del total. Por otra parte, el stock de reservas internacionales disminuyó en USD 34 M, alcanzando los USD 24.003 M. En lo que va de 2023, las reservas acumulan una caída récord de USD 20.595 M.

En términos de política cambiaria, el dólar oficial registró una fuerte suba en la tasa de devaluación diaria, alcanzando el 13,9% en términos mensuales, considerablemente por encima de la registrada el martes (TEM 9,8%). Durante los últimos cinco días, el ritmo de depreciación se aceleró al 8,8%. El último Relevamiento de Expectativas del Mercado (REM) estima una devaluación del 7,1% para el mes de agosto.

Las cotizaciones implícitas de los dólares financieros cerraron alcistas en la jornada del martes. El MEP avanzó un 0,6% y cerró en $512,5 por dólar, mientras que el CCL avanzó un 1,5%, ubicándose en $568,6 por dólar –marcando su máximo nominal y acumulando una suba del 64,6% en lo que va de 2023–. Así, la brecha entre el MEP y el dólar oficial mayorista quedó en el 84,8%, y la del CCL alcanzó el 105%.

En cuanto a los bonos soberanos Hard Dollar, los Bonares cerraron mixtos con variaciones entre el -0,1% y el 0,7%, AL30 (+0,7%) y AE38 (+0,4%) registraron las mayores ganancias. Por su parte, los bonos Globales tuvieron una rueda mixta, GD29 (+1,2%) lideró las subas y GD41 (-0,7%) presentó la peor performance de la jornada en esta categoría. Mientras tanto, el riesgo país cerró en 2.011 pb (+1%).

En las curvas soberanas en pesos, los bonos CER cerraron estables, mientras que las Lecer subieron un 0,1%. En la curva de tasa fija, los Botes tuvieron un desempeño mixto –el TO23 ganó un 0,3% y el TO26 cerró estable–, y la LEDE a octubre avanzó un 0,2%. Por su parte, los bonos duales cerraron con variaciones entre 0% y 0,6% y los títulos Dollar Linked finalizaron la jornada en terreno positivo: el T2V4 avanzó un 0,3% y el TV24 un 1,1%.

El índice Merval cayó un 1,7% en moneda local y un 3,2% en USD CCL, retrocediendo hasta los USD 783, un nivel similar al de mediados de junio. Las acciones más afectadas fueron SUPV (-4,1%), TGNO4 (-4%) y MIRG (-3,6%), mientras que ALUA (+0,2%) fue la única acción que cerró en terreno positivo. En lo que va del año, el Merval acumula un aumento del 33,3% en USD CCL.

Noticias globales: el mundo hoy.

El miércoles se difundieron los resultados de la encuesta de creación de empleo privado en EE. UU. Según los datos del ADP Research Institute, en julio se crearon 324.000 puestos de trabajo, cifra considerablemente superior a los 189.000 que estimaba el consenso de los analistas. Los únicos sectores en los que se destruyó empleo neto en julio fueron la construcción – con una pérdida de 36.000 empleos, siendo la quinta caída consecutiva– y servicios financieros, con una pérdida de 5.000 empleos. Por otro lado, las mayores ganancias se registraron en el ocio y servicios de alojamiento, sumando 201.000 empleos. Si bien la creación de empleo fue menor a los 497.000 informados en junio, el dato, mayor al esperado, muestra la resistencia del mercado laboral a la política monetaria contractiva impulsada por la Fed.

Según datos de la Asociación de Banqueros Hipotecarios (MBA), las tasas hipotecarias de Estados Unidos aumentaron la semana pasada, lo que frenó la demanda de quienes buscan comprar una vivienda. La tasa de contratos para un crédito hipotecario fijo a 30 años aumentó 6 pb a 6,93%. Esto provocó que el índice de las solicitudes de compra de viviendas cayera un -3%, al nivel más bajo en casi dos meses, arrastrando a la baja el indicador general de solicitudes.

Los inventarios de crudo de EE. UU. cayeron 15,4 M de barriles en la semana que finalizó el 28 de julio, en comparación con las estimaciones de los analistas de una caída de 1,37 M de barriles. Esto marca la mayor caída en los inventarios de crudo del país según los registros que datan de 1982. Los inventarios de petróleo crudo también han comenzado a caer en otras regiones a medida que la demanda supera la oferta, la cual se ha visto limitada por los profundos recortes de producción de Arabia Saudita.

Por otro lado, debido al reciente conflicto para elevar el techo de la deuda y al deterioro fiscal esperado para los próximos tres años, la agencia Fitch Ratings redujo la calificación de la deuda norteamericana desde AAA a AA+. La secretaria del Tesoro, Janet Yellen, declaró que esta decisión está basada en datos obsoletos y es desconcertante e injustificada, dado que ignora la fortaleza que muestran los principales indicadores económicos.

Los índices de renta variable reaccionaron de forma negativa a estas noticias y cerraron la rueda del miércoles con pérdidas. Con los sectores de Tecnología (-2,5%), Comunicaciones (-1,9%) y Consumo Discrecional (-1,8%) como los más castigados, el S&P 500 cedió un 1,4% hasta los 4.513 puntos. Por su parte, el Nasdaq, afectado por el desempeño de AMD (-7%), Nvidia (-4,8%) y Adobe (-3,4%), cayó un 2,2%, mientras que el Dow Jones perdió un 1%. El VIX, índice que mide el nivel de volatilidad en el mercado, se incrementó un 15,5%, registrando su mayor subida diaria desde marzo de este año.

Asimismo, los rendimientos de los títulos de renta fija emitidos por el Tesoro estadounidense finalizaron la jornada de manera mixta. La tasa a 10 años se incrementó 4 pb hasta el 4,09% –su máximo desde noviembre de 2022–, mientras que la tasa a 2 años cayó 2 pb, situándose en el 4,89%. En promedio, los precios de los bonos High Yield retrocedieron un 0,4% y los de los activos Investment Grade un 0,3%. Por otro lado, el US Dollar Index avanzó un 0,3% y cotiza a 102,6, cerca de su máximo del último mes.

En lo que respecta a los commodities, la soja se negoció a USD 525 por tonelada en el mercado de Chicago, registrando una baja del 1,1% respecto del cierre anterior. Por su parte, el petróleo sufrió su mayor caída diaria en más de un mes y cayó un 2,3%, hasta los USD 79,5 por barril, mientras que el oro cedió un 0,5% y cotiza a USD 1.933 por onza.

En Brasil, por primera vez en tres años y en medio de las tensiones con el gobierno, el BCB recortó 0,5% la tasa SELIC, llevando la tasa de referencia al 13,25% anual. Esta reducción supera las estimaciones del consenso, que proyectaban una disminución del 0,25%. En el comunicado, el comité explicó que, ante las señales de desaceleración en la inflación, se alcanzó la confianza necesaria para impulsar un ciclo gradual de flexibilización de las condiciones crediticias.

Análisis de oportunidades de inversión en el mercado local

El creciente uso de dispositivos digitales y la dependencia de la tecnología en la sociedad ha generado un riesgo para muchas empresas y gobiernos expuestos a ciberataques. Esta situación ha originado un nuevo mercado destinado a dar solución a las preocupaciones que emergen en el mundo virtual. La demanda de productos y servicios de ciberseguridad se encuentra en aumento y ciertas empresas destacan por su habilidad para aprovechar esta necesidad potencial. Examinaremos sus oportunidades de inversión en el mercado local.

La ciberseguridad se refiere a la práctica de proteger los sistemas críticos y la información confidencial y sensible de diversas organizaciones y gobiernos contra los ataques cibernéticos. Esta necesidad surge debido a la creciente dependencia de la tecnología y la digitalización en la sociedad del siglo XXI, lo cual hace imperativo tomar medidas para contrarrestar las constantes amenazas presentes en los sistemas y aplicaciones en línea. En respuesta a esta realidad, las empresas están implementando políticas de ciberseguridad más sofisticadas y los gobiernos están estableciendo medidas para mejorar el marco normativo tecnológico, proporcionando así un respaldo adicional al desarrollo de la industria de la ciberseguridad.

Podemos distinguir varios tipos de amenazas a los que estamos expuestos: i) el malware, software malicioso que proporciona acceso no autorizado causando daños a una computadora; ii) el ransomware, destinado a secuestrar datos bloqueando archivos, datos o sistemas y amenazando con destruir o hacer públicos los datos y; iii) el phishing, donde se engaña a los usuarios para que proporcionen información de identificación personal o confidencial. En otras palabras, cada individuo, al hacer uso de su computadora personal y/o móvil, se encuentra expuesto a una serie de peligros como el robo de contraseñas, acceso a cuentas bancarias y redes sociales, así como también la usurpación de identidad.

La ciberseguridad ha venido creciendo en los últimos años debido a tres grandes factores. Por un lado, las tensiones geopolíticas alimentan el aumento de ciberataques. A nivel global, en 2022 los ataques cibernéticos incrementaron un 38%. Si desglosamos los datos de los países de la OTAN, dicho crecimiento alcanza el 300%, particularmente impulsado por Rusia como principal responsable. Por otro lado, el uso de la inteligencia artificial se ha convertido en un insumo clave para los hackers que emplean el reconocido ChatGPT para mejorar sus ataques en línea. De esta forma, se entrenan para generar correos de phishing más creíbles y legítimos, propagar desinformación y crear softwares malignos. A esto se suma la tendencia hacia el trabajo remoto que genera que las personas conecten a los datos de las empresas a través de redes domésticas o públicas, aumentando el riesgo de ataques para los ciberdelincuentes.

El mercado mundial de la ciberseguridad ha experimentado un sólido crecimiento en los últimos años, con un aumento de los ingresos desde los USD 83.000 M en 2016 hasta los USD 147.000 M en 2022. La crisis del COVID-19 fue el gran impulsor de esta transformación debido a la vulnerabilidad de la seguridad del trabajo remoto. Se proyecta que los ingresos en el mercado de la ciberseguridad alcancen los USD 162.000 M en 2023, siendo América del Norte la región dominante. Este año, la mayor parte de los ingresos provendrá de EE. UU., totalizando USD 68.000 M, seguido, respectivamente, por China con un total de USD 14.300 M, Reino Unido con un valor de USD 9.800 M y en cuarto lugar, Japón con USD 8.700 M. La tasa de crecimiento proyectada para el periodo 2023-2028 es del 10%, resultando en un volumen de mercado de USD 256.500 M para 2028.

Un aspecto a destacar es que los ciberataques se han vuelto cada vez más costosos para las compañías, lo que incrementa la demanda por servicios de ciberseguridad y añade desafíos adicionales a la industria. El costo del cibercrimen ha venido creciendo a una tasa de 6% anual y actualmente se ubica en USD 8.000 M. Se estima que para 2028 supere los USD 10.000 M. Por eso, es importante que las empresas alcancen una economía de escala con el fin de reducir los costos de implementación de los servicios de ciberseguridad. Hay empresas que están desarrollando soluciones de seguridad de última generación que, sumadas a la continua demanda que enfrenta el sector, les permite consolidarse en el mercado.

La necesidad de implementar nuevas medidas de seguridad se refleja en el mercado de valores. La empresa destacada es Palo Alto Networks. Fundada en 2005 y proveniente de EE. UU., provee servicios globales de ciberseguridad a empresas y entidades gubernamentales. Esto incluye la protección de sus redes, fuerzas de trabajo remotas y nubes públicas.

En lo que va del año, la acción de Palo Alto Networks ha acumulado un alza del 75%, mientras que sus competidores más cercanos, como Fortinet y CrowdStrike, subieron 57% y 47%, respectivamente. Mientras tanto, el ETF relacionado con la ciberseguridad e innovación tecnológica —el Global X Cybersecurity ETF— experimentó una subida del 19%.

También es positiva la performance de Palo Alto Networks comparada con el ETF de sectores tecnológicos prometedores y con gran potencial de crecimiento. El ETF tecnología Blockchain aumentó un 66%, le sigue el de semiconductores con un 50%, el de Inteligencia artificial aumentando un 43% y Cloud Computing y Robótica con alzas del 35% y 26%, respectivamente.

Al comparar la evolución histórica de los últimos cuatro años, se observa que Palo Alto creció solo un 8% desde junio 2019 hasta octubre 2020. Desde esa fecha hasta ahora, su crecimiento fue del 232%. En ese periodo, el ETF de ciberseguridad subió un 13% y el ETF de innovación tecnológica un 25%. De esta forma, Palo Alto ha superado ampliamente a empresas de su mismo rubro y a los ETFs que replican el sector de ciberseguridad.

Los balances de la empresa corroboran esta tendencia positiva. En su balance fiscal de 2022, tuvo una facturación de USD 5,50B, mientras que el promedio de la industria de ciberseguridad alcanzó tan solo USD 1,02B. Para este año, la compañía estima tener ingresos de USD 6,89B, lo que supondría un crecimiento del 25%. Por su parte, el EBITDA ascendió a USD 93,80M, considerablemente superior a la mediana de la industria que se sitúa en USD -7,51M. Además, tiene un Beta de 1,21 y una capitalización de mercado de USD 75B. El EPS (ganancias por acción) es de 0,64, en contraposición a la media de la industria, que es -1,68. Esto evidencia que la empresa está generando más ganancias por acción en relación con el resto de sus competidores, siendo más rentable y eficiente en sus operaciones. En cuanto al ratio de precios con relación a las ventas (P/S), el de Palo Alto es de USD 13,81, comparado con la mediana del sector que es de USD 2,19.

En síntesis, la ciberseguridad es un mercado de inversión que está teniendo un ritmo de adopción cada vez mayor en la sociedad. Con la tecnología informática infiltrándose en todos los rincones de la economía global, la ciberseguridad es una de las tendencias en crecimiento más importantes de la próxima década. Las empresas destacadas que desarrollan servicios de seguridad informática, si bien pueden presentar cierta volatilidad, son un buen nicho para posicionarse en un negocio próspero en el largo plazo. En Argentina, es posible invertir en Palo Alto a través del CEDEAR PANW.BA.

Noticias locales: el país hoy.

La recaudación tributaria del mes de julio ascendió a $3,57 billones, mostrando un aumento nominal de 104,6% i.a. y una disminución en términos reales del -4,7% i.a. Tal como sucedió en los meses previos, se evidencia el impacto de la sequía en la recaudación, con los derechos de exportación disminuyendo un -73,7% i.a. en términos reales. Otros ítems que experimentaron un descenso considerable fueron los impuestos a los combustibles, con una caída del -43,4% i.a, y los ingresos provenientes del Impuesto PAIS, que retrocedieron un -27% i.a. Los tributos que exhibieron una variación positiva en términos reales fueron el IVA (+11,8%), los impuestos internos (+10,3%) y la seguridad social (+5,8%).

En el mercado cambiario, el sector agropecuario liquidó USD 142 M y USD 144 M al dólar agro –sin tener en cuenta la liquidación de soja–, mientras que el BCRA acumuló compras por USD 74 M (con compras por USD 75 M en la rueda de dólares y ventas por USD 1 M en la rueda de yuanes). Desde la implementación del dólar agro II (a $340 por dólar), se liquidaron USD 1.147 M y el BCRA ha efectuado compras netas por USD 975 M, equivalentes al 85% del total. Por otra parte, el stock de reservas internacionales se incrementó en USD 5 M, alcanzando los USD 24.037 M. Durante 2023, las reservas han experimentado una caída récord de USD 20.561 M.

Tras el notable incremento registrado el lunes en el mercado de futuros del dólar, el Banco Central reinició su intervención y los contratos concluyeron la jornada a la baja. Los vencimientos de agosto y octubre de 2023 y enero de 2024 cayeron 3,8%, 3,2% y 4%, respectivamente. De esta forma, la devaluación implícita es del 14,5% hasta agosto, 45% hasta octubre y 95% hasta enero de 2024.

En términos de política cambiaria, el dólar oficial inició el mes de agosto con una devaluación del 9,8% en términos mensuales, notablemente por encima de la registrada el lunes (TEM 6,2%). Durante los últimos cinco días, el ritmo de depreciación se aceleró al 7,7%. El último Relevamiento de Expectativas del Mercado (REM) estima una devaluación del 7,1% para el octavo mes del año.

Mientras tanto, los dólares financieros cerraron con ligeros incrementos en cotizaciones implícitas. El MEP con AL30 retrocedió un -0,1% y cerró en $509, mientras que el CCL aumentó un 0,3%, situándose en $535. De esta forma, la brecha entre el MEP y el dólar oficial se encuentra en el 84%, y la del CCL en el 94%. Por otro lado, la cotización del CCL con ADRs se ubica en $558, o una brecha del 102%.

Los bonos soberanos en hard dollar concluyeron la rueda con un alza de 0,6%. Sobresalieron las subas del AE38 (+2,7%), AL29 (+1,7%) y el AL30 (+1,1%). Así, sus paridades se mantienen en 34% y el riesgo país subió 10 pb a 1.990 pb.

En las curvas soberanas en pesos, los bonos CER se incrementaron un 0,6%, mientras que las LECER ganaron un 0,2%. En la curva de tasa fija, los BOTES cerraron bajistas con -0,2% y las LEDES experimentaron un alza de 0,1%. Por su parte, los duales registraron una pérdida de -0,1% y los DLK marcaron una suba de 1,1%.

El índice Merval cerró un -0,9% en moneda local y un -2,2% medido en CCL Galicia, situándose en USD 810. Holcim (+5,5%), Pampa Energía (+3,7%) y Cresud (+0,6%) mostraron el mejor rendimiento de la jornada, mientras que Banco Macro (-4,7%), Cablevisión (-3,8%) y Transener (-3,3%) fueron las acciones más perjudicadas.

Noticias globales: el mundo hoy.

El martes, se dieron a conocer los resultados de la encuesta de vacantes laborales del Departamento de Trabajo de EE. UU. El relevamiento indicó que la cantidad de puestos vacantes en junio fue de 9,58 M, cifra inferior tanto a los 9,61 M que se preveían como a los 9,62 M informados en el último reporte. Esta cifra es la más baja desde abril de 2021, lo cual podría ser una señal de desaceleración en un mercado laboral que continúa pujante.

Por otro lado, el Departamento de Comercio señaló que el gasto en construcción en junio creció un 0,5% m/m –los datos de mayo se revisaron al alza para mostrar un incremento del 1,1%, en lugar del 0,9% anunciado previamente–, un valor ligeramente por debajo de lo esperado. Sin embargo, quedó 3,5% por encima del registrado en junio de 2022. A pesar de que el mercado de la vivienda ha sido el más afectado por el aumento de las tasas de interés, la aguda escasez de casas unifamiliares disponibles para la venta está impulsando la construcción. Este hecho contribuyó a limitar el ritmo de contracción de la inversión residencial en el segundo trimestre.

En lo que respecta al sector manufacturero, el Índice de Gerentes de Compra (PMI) correspondiente al mes de julio alcanzó un valor de 46,4. Si bien la cifra es menor a la que se preveía (46,8), se encuentra por encima de los 46 informados en junio. Se trata del noveno mes consecutivo en que el PMI se mantiene por debajo del umbral de 50, que indica contracción en el sector manufacturero. Este fenómeno refleja el tramo más largo desde la Gran Recesión de 2007-2009.

En este panorama, la herramienta de CME Group asigna un 84% de probabilidades a que se mantenga la tasa de interés en su nivel actual en la próxima reunión de la Fed, y un 16% a la posibilidad de que tenga lugar un nuevo aumento de 25 pb, lo que llevaría el rango de referencia a 5,50-5,75%.

Antes del inicio de las operaciones, Pfizer presentó su balance correspondiente al segundo trimestre del año. La empresa farmacéutica reportó ingresos de USD 12,73 MM, por debajo de los USD 13,3 MM que se proyectaban, y una ganancia por acción de USD 0,67, superior a los USD 0,57 que se preveían. Como reflejo de la reacción negativa de los inversores, las acciones cayeron un 1,25%.

Por su parte, Uber anunció el primer beneficio operativo de su historia y reportó ganancias por acción (EPS) del 2Q23 por $0,18, frente a los -$0,01 esperados. Los ingresos fueron de USD 9.200 M, marcando un aumento de 14% i.a., pero no alcanzaron las estimaciones del mercado, que eran de USD 9.300 M. El mayor crecimiento de Uber en el trimestre fue en el servicio de transporte, con un aumento de los ingresos del 38%. A pesar de estos resultados, la acción cayó un 5,5% en la jornada.

En este escenario, los índices de renta variable finalizaron la rueda del martes de manera mixta. Con los sectores de Utilidades (-1,2%), Consumo Discrecional (-1,1%) y Consumo Básico (-0,5%) como los más afectados, el S&P 500 retrocedió un 0,3% hasta los 4.576 puntos. Mientras tanto, el Nasdaq, castigado por el desempeño de Tesla (-2,3%) y Amazon (-1,5%), cayó un 0,4%. Por su parte, el Dow Jones registró el mejor desempeño de la jornada, subiendo un 0,2%.

Asimismo, los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. cerraron la jornada al alza. La tasa a 10 años avanzó 8 pb hasta el 4,02% y la tasa a 2 años se incrementó 4 pb, situándose en el 4,91%. En promedio, los precios de los bonos High Yield disminuyeron un -0,6%, mientras que los de los activos Investment Grade descendieron un -0,9%. Por otra parte, el US Dollar Index avanzó un 0,4% y cotiza a 102,3.

En cuanto a los commodities, la soja se negoció a un precio de USD 532 por tonelada en el mercado de Chicago, lo que representa una caída del 2,4% respecto del último cierre. Por su lado, el petróleo cayó un 0,5% hasta los USD 81,4 por barril y el oro cedió un 1% y cotiza a USD 1.944 por onza.

En otras latitudes, la Producción Industrial en Brasil de junio creció 0,1% m/m, en contraste con la caída del 0,1% m/m que estimaba el consenso de los analistas. En lo que va del semestre, la producción industrial en Brasil cayó 0,3% i.a. y sigue sin recuperar el ritmo pre-pandemia debido a los elevados costos de los préstamos, provocados por las altas tasas de interés. Adicionalmente, el superávit comercial del mes de julio ascendió a USD 9.035 M, lo cual es 69% i.a. más alto que un año atrás, debido a la caída de las importaciones en un 18% i.a y un aumento de las exportaciones del 2% i.a.

Noticias locales: el país hoy.

En la jornada del lunes, el mercado de cambios registró compras netas por USD 175 M, conformadas por una adquisición de USD 220 M en la rueda de dólares y ventas por USD 45 M en la rueda de yuanes. El sector agropecuario liquidó USD 118 M al dólar agro, equivalente a $340. Durante julio, la autoridad monetaria registró ventas de divisas por USD 467 M y, desde principios de 2023, ha vendido USD 3.544 M. Además, el stock de reservas internacionales experimentó una caída de USD 1.614 M, debido al pago al FMI por USD 2.625 M – cancelado mediante USD 1.000 M de un crédito de la CAF y el resto con yuanes del Swap con China –, alcanzando un mínimo de USD 24.032 M. Esta cifra es el registro más bajo desde mayo de 2006. Por lo tanto, las reservas acumulan una caída récord de USD 20.566 M en 2023.

Los contratos futuros experimentaron un notable aumento ayer, promediando una subida del 3,6%. Las alzas más significativas se produjeron en septiembre (5,8%) y octubre (5,3%). Con el resultado de Chubut, se reforzó la posibilidad de que Juntos por el Cambio gane en la primera vuelta, obligando al gobierno a realizar parte del ajuste cambiario. Resultó sorprendente que el BCRA no interviniera, algo que esperamos suceda en los próximos días si los contratos continúan en alza. Así, la devaluación implícita es del 20% hasta agosto, 52% hasta octubre y 93% hasta diciembre. La probabilidad implícita de un salto del 50% es del 60% hasta octubre y del 97% hasta enero de 2024.

En cuanto a la política cambiaria, el dólar oficial se incrementó en un 6,2% en términos mensuales, ralentizando su ritmo de devaluación con respecto al viernes anterior, que mostraba una Tasa Efectiva Mensual del 7,2%. Julio cerró con una depreciación del 7,2% con respecto al cierre de junio –7,25% si consideramos la variación promedio del mes, por debajo del 7,4% esperado en el último Relevamiento de Expectativas del Mercado (REM)–.

Los dólares financieros cerraron con cotizaciones implícitas alcistas. El MEP avanzó un 0,6% y cerró en $505,7 por dólar –con un pico máximo de $518,9–, mientras que el CCL se incrementó un 0,5%, situándose en $544,9 por dólar. De este modo, la brecha entre el MEP y el dólar oficial se sitúa en el 85,2%, y la del CCL en el 99,5%.

Los bonos soberanos hard dollar cerraron la jornada con un aumento del 1,1%. Destacaron las subidas del GD41 (+2.9%), GD38 (+2,6%) y el GD30 (+2.3%). Así, sus paridades se encuentran en el 34%, y el riesgo país ascendió en 20 pb hasta los 1.980 pb. Entre los títulos regidos por la ley local, AL29D subió 1,8% y AL35D un 1,5%.

En cuanto a las curvas soberanas en pesos, los bonos CER incrementaron un 0,9%, mientras que las LECER ganaron un 0,3%. En la curva de tasa fija, los BOTES cerraron al alza en 0,8% y las LEDES experimentaron un aumento del 0,2%. Por otro lado, los bonos duales registraron una ganancia del 2,9% y los DLK marcaron una subida del 2,3%.

El índice Merval disminuyó un 0,1% en moneda local y un 0,4% medido en CCL Galicia, situándose en USD 829. Pampa Energía (+2,4%), YPF (+2,3%) y Galicia (+1,7%) mostraron la mejor performance de la jornada, mientras que Banco Macro (-4,8%), Agrometal (-2,9%) y Central Puerto (-2,6%) fueron las acciones más afectadas.

Noticias globales: el mundo hoy.

Al inicio de la semana, se publicó la primera estimación del PBI de la Eurozona para el 2Q23, así como el Índice de Precios al Consumidor (IPC) de julio. En términos de PBI, tras dos trimestres de estancamiento, la actividad entre abril y junio registró un incremento del 0,3% t/t (1,2% anualizado), quedando 0,6% por encima del mismo trimestre del año anterior. Francia proporcionó el mayor impulso, con un crecimiento del 0,5% t/t, acelerando en comparación con los dos trimestres anteriores cuando había mostrado un aumento de apenas el 0,1% t/t. Por otro lado, el PBI de Alemania continuó estancado y quedó 0,1% t/t por debajo del 2Q22. También fue negativo el desempeño del PBI de Italia, que marcó una caída del 0,3% t/t, aunque comparado con el mismo trimestre de 2022 marcó un alza de 0,6%.

Respecto al IPC, en julio mostró una disminución del 0,1% m/m, contrastando con el incremento del 0,3% m/m estimado por el consenso de los analistas y con el incremento del 0,4% m/m informado en junio. Con este resultado, en los últimos doce meses los precios minoristas acumularon un aumento del 5,3%, alcanzando su nivel más bajo desde enero de 2022 y descendiendo desde el 5,5% i.a. registrado en el mes anterior. En cuanto a la inflación subyacente —que excluye alimentos y energía—, la primera medición indica una disminución del 0,1% m/m, inferior al descenso del 0,5% m/m proyectado.

En China, se dio a conocer el PMI de julio. El PMI manufacturero registró 49,3, mejorando desde 49 en junio y superando las previsiones del mercado de 49,2, aunque reflejó que la actividad manufacturera continuó en terreno contractivo por cuarto mes consecutivo. El PMI del sector no manufacturero, que mide la actividad en los sectores de servicios y construcción, marcó una desaceleración en julio al pasar de 53,2 a 51,5.

En otras latitudes, se difundieron los resultados de la producción industrial de junio en Japón. La actividad en las fábricas aumentó un 2% m/m, por debajo del 2,4% m/m previsto, aunque mejorando desde la caída del 1,6% m/m informada en mayo. En comparación con el mismo mes del año anterior, la producción se redujo un 0,4%.

En cuanto a las materias primas, en julio la producción de petróleo de la OPEP disminuyó en 840.000 barriles por día, el nivel más bajo desde septiembre de 2021, después de que Arabia Saudita hizo un recorte voluntario adicional como parte del último acuerdo del grupo de productores de la OPEP para apoyar el mercado. A esto se sumó una interrupción que frenó el suministro de Nigeria.

Con respecto a EE. UU., los índices de renta variable finalizaron la primera ronda de la semana con leves incrementos. Liderado por los sectores de Energía (+1,9%), Consumo Discrecional (+0,6%) y Materiales (+0,4%), el S&P 500 avanzó un 0,15% y alcanzó los 4.588 puntos. Por su parte, el Nasdaq, impulsado por el desempeño de Adobe (+3,3%) y Netflix (+3,1%), subió un 0,2%, mientras que el Dow Jones ganó un 0,3%.

Asimismo, se registró una leve caída en los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. La tasa a 10 años cayó 1 pb hasta el 3,97% y la tasa a 2 años cedió 2 pb, situándose en el 4,88%. En promedio, los precios de los bonos High Yield aumentaron un 0,3%, mientras que los de los activos Investment Grade un 0,2%. Por otra parte, el US Dollar Index avanzó un 0,2% y cotiza a 101,8.

Respecto a los commodities, la soja se negoció a USD 546 por tonelada en el mercado de Chicago, marcando una baja del 2,9% en relación al último cierre. Mientras tanto, el petróleo avanzó un 1,5% hasta los USD 81,8 por barril y el oro tuvo un alza del 0,3%, alcanzando los USD 1.965 por onza.

House View local: julio de 2023.