Noticias globales: el mundo hoy.

Ayer se publicaron los datos del Índice PMI compuesto en EE. UU. El indicador de actividad económica elaborado por S&P Global marcó su máximo desde mayo de 2022, arrojando un resultado de 54,5, superior tanto al 50,1 que estimaba el consenso como al 53,4 informado en el último informe. El sector servicios mostró un dinamismo mayor al esperado (55,1 vs. 52,6), mientras que el sector manufacturero registró una performance menor a la proyectada (48,5 vs. 50).

En este panorama, el presidente de la Fed de Minneapolis declaró que la autoridad monetaria podría mantener las tasas de interés en niveles elevados por más tiempo si no aparecen señales concretas de desaceleración en los precios. En este sentido, el funcionario afirmó que la inflación de servicios está afianzada y planteó la posibilidad de que la tasa de referencia tenga que subir por encima del 6% para volver a una inflación del 2%, nivel objetivo de la Reserva Federal.

Con relación a lo anterior, la herramienta de CME Group asigna un 70% de probabilidades a que los funcionarios mantengan el rango de referencia actual (5 - 5,25%) en su reunión de junio y el 30% restante a que opten por un nuevo aumento de 25 pb en la tasa de interés, lo que llevaría el rango a 5,25 - 5,5%.

Tensionados por la falta de avances en las negociaciones por el límite de deuda, los índices de renta variable norteamericanos cerraron la jornada en forma negativa. Con los sectores de Tecnología (-1,5%), Materiales (-1,5%) y Bienes Raíces (-1,2%) como los más afectados, el S&P 500 cayó 1,1%. Por su parte, el Nasdaq y el Dow Jones cedieron 1,3% y 0,7%, respectivamente.

A su vez, los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU tuvieron una jornada mixta. La tasa a 10 años cayó 2 pb tomando un valor de 3,69% y la tasa a 2 años avanzó 1 pb situándose en el 4,33%. Por otro lado, el US Dollar Index aumentó un 0,3% y cotiza a 103,5.

En cuanto a los commodities, la soja se negocia a un precio de 485 USD/tonelada en el mercado de Chicago, marcando una caída del 1,4% respecto del cierre anterior y pronunciando la tendencia bajista de la última semana. Mientras tanto, el petróleo avanzó un 2,3% hasta los 74 USD/barril y el oro ganó un 0,7%, cotizando a 1.978 USD/onza.

Noticias locales: el país hoy.

En abril, el Sector Público Nacional registró un déficit primario de $331.373 M (0,19% del PIB), muy superior al de abril del año pasado cuando había sido de $79.185 M (se duplicó en términos reales). A esto se sumó el incremento del pago de intereses que totalizó $76.015 M y llevó el déficit financiero a $407.388M (0,24% del PIB). En el acumulado del primer cuatrimestre del año, el déficit primario ascendió a $1.021.800 M (0,59% del PBI). Esto implica que el gobierno se encamina a incumplir la meta del mes de junio acordada con el FMI (1,18 billones de pesos).

Los ingresos cayeron 17,7% i.a. en términos reales, producto de la menor recaudación en derechos de exportación (-67,9% i.a), debido al impacto de la sequía y de los programas dólar soja l y ll. En tanto, los derechos de importación cayeron 20,1% i.a. y el impuesto a las ganancias disminuyó 8,2% i.a., ambos en términos reales. Los gastos cayeron un 9,6% i.a. en términos reales, explicado por una caída de 9,2% en prestaciones sociales, de 8,4% en jubilaciones y pensiones, de 15,8% en subsidios energéticos y de 37,3% en transferencias a provincias, entre otros.

Ayer en el mercado cambiario, el sector agropecuario liquidó USD 116 M y USD 94 M ingresaron al dólar agro. El BCRA totalizó compras por USD 31 M y acumula compras netas por USD 447 M en los últimos ocho días hábiles. Desde el inicio del dólar agro, se liquidaron USD 3.135 M y el BCRA realizó compras netas por solo USD 735 M (equivalentes al 23,4% del total). En el acumulado de mayo, el BCRA registró compras de divisas por USD 182 M y en lo que va de 2023 vendió USD 2.786 M. Por otro lado, el stock de reservas internacionales bajó USD 93 M hasta USD 33.062 M. En lo que va de 2023, las reservas acumulan una caída récord de USD 11.536 M.

En cuanto a la política cambiaria, el dólar oficial subió al 7,5% mensualizado acelerando el ritmo de devaluación, respecto al día viernes (TEM 6,8%). De mantener el ritmo del crawling peg de los últimos cinco días hasta fin de mes, mayo cerrará con un alza promedio de 7,7% m/m, 0,4% por encima de lo esperado en el último Relevamiento de Expectativas del Mercado (REM).

Los dólares financieros cerraron mixtos en las cotizaciones implícitas. El MEP cedió 0,2% y cerró en $464,2 por dólar y el CCL avanzó un 0,1% alcanzando $493,5 por dólar (acumulando un 43,4% de suba en lo que va de 2023). Así, la brecha entre el MEP y el dólar oficial quedó en 98,1% y la del CCL alcanzó 110,6%.

Los bonos soberanos cerraron mixtos en la jornada del lunes. Los bonares cerraron con variaciones entre 0,1% y 1,7%. Las principales bajas fueron del AL35 (1,7%) y AL41 (-1%). Los bonos globales cayeron entre -1,2% y 2,8% y el riesgo país cerró en 2.578 pb (-0,8%).

En las curvas soberanas en pesos, los bonos CER avanzaron un 0,5% en tanto que las Lecer avanzaron 0,4%. En la curva de tasa fija, los Botes cerraron al alza (TO23 0,3% y TO26 3,7%) y las Ledes avanzaron -0,3%. Finalmente, los duales cerraron con variaciones entre 0,4% y 1,1% y los DLK cerraron al alza: T2V3 (0%) y TV24 (0,9%).

El índice Merval avanzó 0,1% medido en moneda local y se mantuvo estable en USD CCL, cerrando en USD 686. CEPU +4,9%, MIRG +4,3% y ALUA +4% fueron las acciones con mayores alzas, mientras que COME -3,1%, TECO -2,6% y GGAL -2,6% fueron las acciones con mayores bajas. En lo que va del año, el Merval acumula una suba de 17% en USD CCL en lo del año.

Noticias globales: el mundo hoy.

La negociación sobre el límite de endeudamiento del Tesoro mantiene al mercado en espera. Tras la reunión entre el presidente Biden y Kevin McCarthy, presidente de la Cámara de Representantes, este último afirmó que el encuentro "fue productivo". Sin embargo, continúan las diferencias: Biden apuntó a aumentar los ingresos (con mayores impuestos a los ricos) y los republicanos se enfocan en recortar gastos. Ambas partes deberán llegar a un acuerdo antes del 1 de junio para evitar entrar en cesación de pagos.

En este escenario, los índices de renta variable cerraron mixtos en la jornada del lunes. Los sectores de Comunicaciones (+0,9%) y el Sector Inmobiliario (+0,7%) fueron los más dinámicos del S&P 500, que cerró sin cambios. Por su parte, el Nasdaq avanzó un 0,3% y el Dow Jones cedió un 0,4%.

Asimismo, los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. finalizaron la jornada al alza. La tasa a 10 años avanzó 4 puntos básicos, llegando al 3,71%, mientras que la tasa a 2 años ganó 8 puntos básicos, tomando un valor de 4,32%. En tanto, el US Dollar Index aumentó un 0,2% y cotiza a 103,3.

Con respecto a los commodities, la soja se negocia a un precio de 492 USD por tonelada en el mercado de Chicago, marcando una suba del 2,5% respecto del cierre anterior. Mientras tanto, el petróleo subió un 0,5% a 72,3 USD por barril y el oro cedió un 0,7%, cotizando a 1.963 USD por onza.

Después del cierre del mercado, Zoom Video Communications (ZM) informó sus resultados trimestrales. La empresa estadounidense anunció ingresos totales de USD 1,1 MM y una utilidad por acción de 1,16 dólares, ambos por encima de las estimaciones que indicaban ingresos por USD 1,08 MM y una ganancia por acción de 0,99 dólares. La reacción de los inversores fue positiva, con las acciones subiendo un 1,2% en el after market.

Un lento soft-landing. A pesar del endurecimiento de las condiciones financieras, la actividad continúa mostrando un buen ritmo. Si bien en la primera estimación del PBI del 1Q23 se registró un aumento de 1,1% t/t, muy por debajo del rendimiento de la segunda mitad del año pasado, cuando creció a un ritmo promedio de 3,0% t/t, la principal razón de esta moderación la determinó la "variación de inventarios" que restó 2,3 pp al PBI. Los demás componentes del PBI mostraron un rendimiento muy positivo, especialmente el consumo privado que aceleró su ritmo y creció al 3,9% t/t –prácticamente el doble a lo que lo venía haciendo– impulsado por la mayor demanda de bienes finales. También fue importante el crecimiento del consumo público y la moderación en el ritmo de caída de la inversión residencial. Según las estimaciones del nowcast de Atlanta, las perspectivas para el 2Q23 son alentadoras, ya que el PBI estaría creciendo al 3% t/t, con un rendimiento muy sólido de la inversión que más que compensa la moderación que estaría experimentando el consumo privado. En este contexto, las perspectivas de recesión para este año se van disipando y ahora se estima una desaceleración en la segunda mitad del año.

Pleno empleo. El mercado laboral continúa exhibiendo un dinamismo muy positivo, con la tasa de desempleo en mínimos históricos, aunque los salarios comienzan a ejercer presión gradualmente. Específicamente, en abril se generaron 253.000 empleos no agrícolas, frente a los 165.000 registrados en marzo, superando las expectativas del mercado. A pesar de que el empleo agrícola disminuyó en 114.000, la caída de 43.000 personas en la población económicamente activa –un dato anómalo considerando el actual proceso de recuperación post pandemia– permitió que el número de desempleados se redujera en 180.000 personas y la tasa de desempleo disminuyera a 3,4%, nivel históricamente bajo. Con el sólido desempeño de la demanda laboral y una oferta que reacciona con retraso, los salarios comienzan a ganar impulso: el salario por hora en el sector privado subió un 0,5% m/m frente al 0,25% registrado en los tres meses anteriores, marcando el mayor incremento en el último año.

La inflación resiste. En abril, el Índice de Precios al Consumidor (IPC) general se aceleró a un 0,4% m/m, lo que llevó el incremento interanual al 5%. El aumento se explicó por las subidas en los precios de la energía y los automóviles usados, así como por el menor efecto negativo de los gastos en salud. El IPC Core –que excluye los precios de alimentos y energía– y el "super core" –IPC Core sin el capítulo de vivienda, dado que es el componente con mayor rezago– proporcionaron la noticia preocupante, registrando un aumento de 0,4% m/m y 0,6% m/m, respectivamente, acumulando un aumento interanual del 5,5% i.a. y 6,6% i.a., lo que refleja la resistencia que está mostrando la inflación tras un año de fuerte ajuste monetario. De hecho, hace 20 meses que el IPC core no baja del 0,3% por mes –la velocidad a la que tendría que descender para cumplir la última proyección de la Fed– y ha promediado un aumento del 0,47% por mes –5,8% anualizado–. Como hemos mencionado, el legado de la pandemia, en la que se aplicó una fuerte expansión fiscal y monetaria, ha cambiado la dinámica de la inflación. Concretamente, mientras que entre 2016 y 2019 el IPC core subió a un 2,1% anualizado, desde 2020 hasta la fecha lo hace a un 4,8% anualizado y, lo que es peor, en los últimos 3 meses lo ha hecho a un 5,1% anualizado. La aceleración no se concentra en pocos productos sino que es generalizada: entre 2016 y 2019, el 18% de los productos de consumo tenían inflación negativa, mientras que después de la pandemia, esta proporción disminuyó a apenas el 1% del total. La proporción de productos que suben más del 5% anualizado era del 5% antes de la pandemia y ahora es del 40%.

La décima suba, ¿la última? Después de haber comenzado en marzo del año pasado el ciclo de incremento de tasas más agresivo de las últimas cuatro décadas, cada reunión de la Fed concentra toda la atención del mercado, que espera una señal de moderación. En marzo, a pesar de las dudas generadas por la crisis en los bancos regionales, la entidad dirigida por Powell incrementó la tasa en otros 25 puntos básicos hasta el 5,0% y en su comunicado alertó que seguirían subiendo. Tal fue así que en la reunión del 3 de mayo la elevó hasta el 5,25% –el nivel más alto desde 2007– acumulando un ajuste de 500 puntos básicos desde marzo del año pasado en las últimas 10 reuniones. A diferencia de la reunión anterior, la Fed sugirió que este podría ser el último incremento y que el ciclo podría entrar en pausa hasta ver resultados concretos en cuanto a que la inflación se ubique dentro del objetivo del 2%. De hecho, Powell destacó que "la inflación va a bajar, pero no lo hará rápidamente y llevará más tiempo del previsto". Según el último Dot Plot de la Fed, este sería el último incremento y no bajarían la tasa hasta marzo del año que viene. Si bien el consenso de mercado es más optimista y espera que en la reunión del 20 de septiembre la bajen a 5,0% y termine el año entre 4,75% y 4,50%, en las últimas semanas se ha notado una moderación en las expectativas, dado que aumentó significativamente la probabilidad de que en la reunión del próximo 14 de junio no solo no la bajen, sino que la suban otros 25 puntos básicos (la probabilidad implícita de dejarla sin cambios está en el 60% mientras que el 40% restante es que la suba 25 puntos básicos, cuando antes de la publicación del IPC eran del 85% y 15% respectivamente).

El debate de la deuda. En el último mes, un aspecto que ha aportado volatilidad e incertidumbre al mercado es el debate en torno al "techo de la deuda pública del Tesoro de EE. UU.", actualmente en USD 31,400 MMM (120% del PBI). Con un Congreso en paridad entre Republicanos y Demócratas –los primeros tienen mayoría en la Cámara baja y los segundos en el Senado– las negociaciones están estancadas y, de no llegar a un acuerdo, el Tesoro podría verse obligado a interrumpir pagos el 1 de junio. No sería la primera vez, pues en 2011 ya ocurrió y en los últimos 10 años el Congreso suspendió 7 veces el límite de la deuda. Si bien creemos que se alcanzará un acuerdo y EE. UU. evitará el impago, el trasfondo de esta situación es el estado de la situación fiscal que en los últimos meses ha sufrido un marcado deterioro. Concretamente, tras la fuerte reducción del déficit en 2022 (descendió al 5,8% del PBI desde el 16% y el 11% en 2020 y 2021 cuando el gobierno lanzó un poderoso programa de estímulo al consumo), el ejercicio fiscal de 2023 comenzó con un marcado deterioro: en los últimos siete meses (de octubre de 2022 a abril de 2023) los ingresos subieron 6% interanual y los gastos subieron 7% interanual, por lo que el déficit aumentó a USD 925 MM, 157% más que en el mismo período de 2022 y, si se mantiene esta dinámica, en 2023 el déficit superaría los USD 2.000 MM (8% del PBI). Sin duda, más allá de que el Congreso eleve el límite de la deuda –desde 1960 lo ha elevado 78 veces–, el alto nivel de la deuda pública de EE. UU. –desde 2008 ha subido del 60% al 120% del PBI– la evolución de las cuentas públicas será un factor de tensión que acompañará a los mercados financieros en los próximos meses.

Mercados estables. Entre la incertidumbre acerca de los siguientes pasos de la Fed, sumado al declive en la confianza del consumidor a causa de la crisis en los bancos regionales –y el consiguiente endurecimiento de las condiciones crediticias– junto con los temores de un incumplimiento de deuda, los mercados experimentaron un leve retroceso durante el último mes. El S&P sigue sin mostrar una tendencia clara y, aunque se recuperó de la caída a mediados de marzo provocada por la crisis en los bancos estadounidenses, se mantiene al mismo nivel que a principios de febrero, acumulando en el año un incremento del 8%. Este incremento ha sido impulsado por las acciones de grandes tecnológicas (Meta, Alphabet, Apple, Microsoft y Tesla), mientras que las acciones de los sectores Value operaron a la baja, especialmente las energéticas y bancos –los bancos regionales cayeron un 40% desde marzo–. Por otra parte, los sectores defensivos han tenido un comportamiento estable.

Este desempeño se replicó en la renta variable del resto del mundo, donde Europa sigue liderando las ganancias, seguida por Japón y el índice de Latam. En cambio, Asia no muestra buenos resultados debido al mal desempeño de la bolsa de China.

En cuanto a la renta fija, la estabilidad en los rendimientos de los bonos del Tesoro permitió a los principales índices de bonos mantenerse estables, acumulando en lo que va del año una ganancia promedio del 2% (2,2% en los bonos del Tesoro y 1,8% en los corporativos de alta calidad, mientras que los de mayor riesgo aumentaron sólo un 0,6%).

Con respecto a las materias primas, los temores de una demanda global más débil compensan los riesgos de una menor oferta, afectando a todos los sectores. Entre ellos, se destaca el petróleo, que este año ha caído un 8% y se mantiene cotizando en torno a los USD 70 el WTI, un 30% más bajo que hace un año. Por otro lado, el oro alcanzó nuevos máximos, superando los USD 2.000 la onza, diferenciándose del resto de las materias primas al registrar una ganancia del 8% en lo que va del año.

Una cartera global. Dada la actual coyuntura financiera, caracterizada por su volatilidad y con los rendimientos de los bonos del Tesoro con margen para crecer, especialmente los de mayor duración, seguimos sugiriendo una cartera denominada conservadora plus. Este tipo de cartera permitirá beneficiarse de los ingresos generados por instrumentos financieros de corto plazo. Nuestra cartera global consta del 65% en bonos, integrada por bonos del Tesoro y Corporativos de alta calidad, y el 35% en renta variable, diversificada entre sectores del S&P 500 con una preferencia por los sectores defensivos, añadiendo acciones de mercados emergentes y especialmente de América Latina.

Desde el inicio del año, la sección de renta fija ha tenido un crecimiento del 2,1%, 0,3 puntos porcentuales por encima de su punto de referencia, mientras que la sección de renta variable ha crecido un 6,7%, ligeramente por debajo del 8,0% que el S&P 500 ha marcado en el mismo periodo. Por ende, el rendimiento total de la cartera ha sido de 3,7%, en comparación con el 4,6% de su punto de referencia.

Anticipamos que en los próximos meses, los indicadores de actividad puedan mostrar un deterioro a causa de la restricción del crédito y una desaceleración en el consumo. Sin embargo, no proyectamos una recesión. Este escenario se da en un contexto en el que esperamos que la inflación siga disminuyendo de manera gradual. Por lo tanto, nuestra proyección es que la FED mantendrá la tasa de referencia en el 5,25% y que este nivel se mantendrá hasta el final del año. Solamente una desaceleración de la actividad económica más acentuada de lo esperado podría llevar a una reducción de las tasas, lo que limitaría la recuperación de las acciones.

En este panorama de un lento soft-landing, mantenemos nuestro sesgo hacia una cartera con un mayor peso en renta fija, priorizando los créditos de alta calidad de duración más corta y los bonos del Tesoro Americano. En cuanto a las acciones, seguimos con la diversificación sectorial, dando más peso a los sectores defensivos, y mantenemos una participación en los mercados emergentes que no excede el 10% de la cartera.

*Los datos utilizados en el presente informe tienen fecha de cierre 19 de mayo de 2023.

Los contratos futuros de dólar frenaron bruscamente su tendencia alcista y cayeron 4,8% promedio...

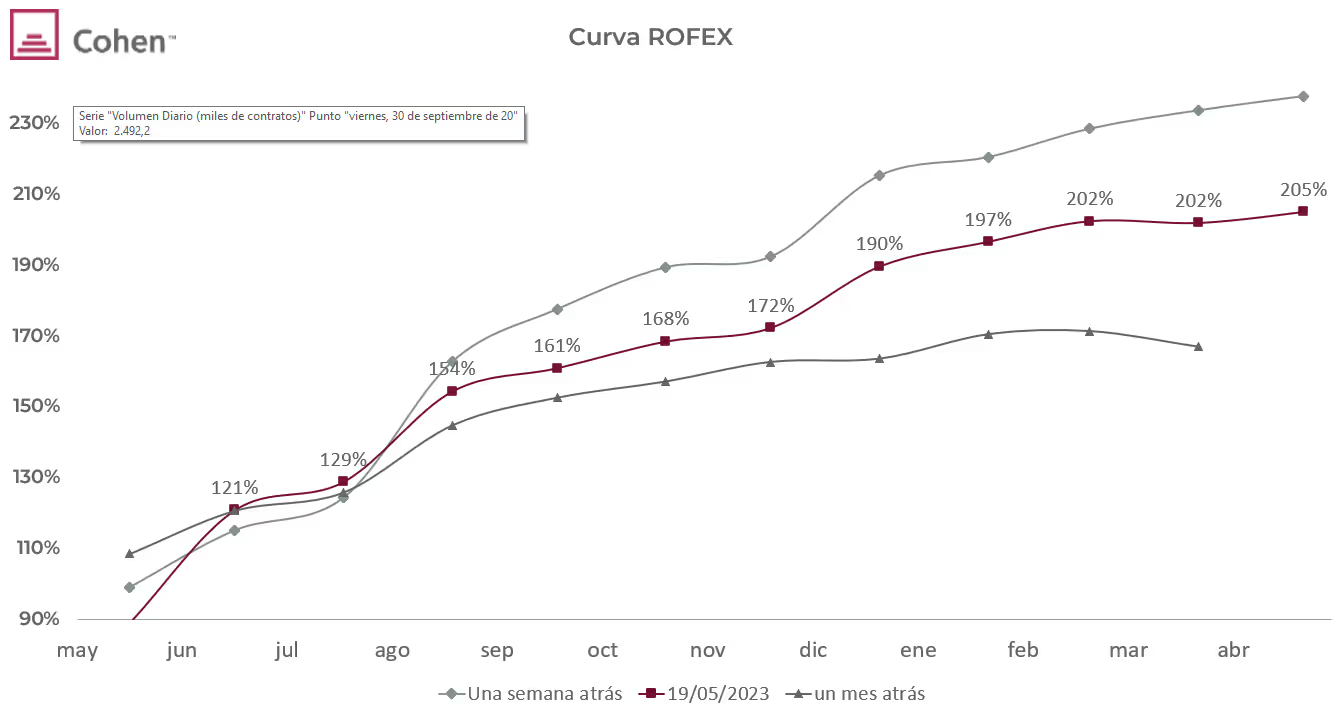

Los contratos futuros de dólar frenaron bruscamente su tendencia alcista y cayeron un 4,8% promedio en la semana. En tanto que los contratos cortos se mantuvieron estables, las caídas de agosto en adelante fueron de hasta 9,4%.

El mercado parece estar otorgándole más chances a que no ocurra una devaluación en el futuro cercano. A la desaceleración del crawling peg a 6,5%, se suman la activación del swap con China, la negociación de adelantamiento de desembolsos con el FMI y mayores liquidaciones del agro.

Los contratos de mayo y junio se encuentran en $239,6 y $265,1, respectivamente. Esto significa un ritmo de devaluación del 7,5% en el mes y de 10,7% en junio, muy por encima del crawling de 6,5% que mantuvo el Banco Central durante la semana pasada. En tanto que el ritmo de devaluación implícito para los próximos 12 meses cayó a 10,7% mensual y 238% anualizado. Hace una semana era de 11,8% mensual y 283% anualizado.

La curva de tasas tuvo una importante compresión en 1710 pbs. Contra lo que veníamos observando, la curva se aplanó por las importantes bajas en las tasas largas. Los contratos rinden 89% y 129% entre mayo y julio, 154% y 172% entre agosto y noviembre, y 190% y 205% desde diciembre en adelante.

A pesar de ser otra semana con volúmenes en mínimos con tan solo 2.100 miles de contratos operados, el interés abierto alcanzó su nivel más elevado del año en 4,1 millones de contratos.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

Semana heterogénea para los activos financieros globales. Mientras que las acciones experimentaron un moderado repunte y el dólar se fortaleció, los bonos descendieron y los commodities retrocedieron. Las buenas noticias las aportaron los positivos datos económicos y las declaraciones de Powell, resaltando que como consecuencia de la crisis de los bancos, la Fed podría tomarse un respiro y no incrementar más la tasa de interés. La mala noticia la propició la ausencia de novedades en cuanto a las negociaciones para aumentar el techo de la deuda. El tiempo continúa avanzando y el acuerdo entre demócratas y republicanos no se concreta. Las miradas de esta semana seguirán centradas en las negociaciones en el Congreso y en las actas de la última reunión de la Fed, al tiempo que se publican importantes indicadores económicos como el gasto del consumidor y el índice de precios PCE.

Los datos económicos de la última semana volvieron a consolidar nuestro escenario de soft-landing de la economía estadounidense. Las solicitudes iniciales de desempleo, que la semana anterior habían generado preocupación debido al incremento que habían tenido a principios de mes, en la segunda semana del mes volvieron a disminuir –242 mil en comparación con las 264 mil de la semana anterior– reflejando el buen dinamismo que sostiene el mercado laboral. La producción industrial de abril aumentó 1,0% m/m, recuperándose de la caída de marzo y superando las expectativas del mercado. Las ventas minoristas de abril incrementaron 0,4% m/m, en línea con la inflación luego de dos meses consecutivos de descenso, mientras que las ventas "core" (excluye automóviles, combustibles, materiales para la construcción y restaurantes) crecieron 0,7% m/m. Por otro lado, los datos del mercado inmobiliario no fueron tan favorables: los inicios de viviendas, si bien repuntaron 2,2% m/m en abril, lo hicieron basados en una importante corrección a la baja de marzo, cuando descendieron 4,5% m/m, siendo la primera estimación de una caída de 0,8 m/m. Por su parte, los permisos para la construcción disminuyeron 1,5% m/m en abril. En su último discurso, Powell subrayó que el endurecimiento de las condiciones crediticias de los bancos aligera la presión de la Fed para incrementar las tasas de interés, por lo que no tendrían que elevar más la tasa de referencia. La peor noticia de la semana fue la falta de acuerdo para aumentar el techo de la deuda: aunque durante la semana se habían logrado avances, el viernes los republicanos abandonaron la mesa de negociaciones al no aceptar las demandas de la Casa Blanca.

Bajo este panorama, fue una semana favorable para las acciones, especialmente para las "Big Tech", que continúan liderando como las grandes ganadoras del año hasta ahora. Específicamente, en la última semana, el S&P 500 cerró con un aumento de 1,7%, lo que le permitió compensar las pérdidas de las semanas previas y acumular en mayo un incremento de 0,4%. El mejor desempeño de la semana lo volvieron a exhibir las acciones del sector tecnológico, que crecieron 4,3%, acumulando en mayo un aumento de 4,4% y del 27% en lo que va del año. Les siguieron las del sector de comunicaciones, que avanzaron 2,8% en la semana, 2,5% en el mes y un 28% en lo que va de 2023. El resto de los sectores aún no logran despegar, aunque la buena noticia fue el leve repunte que mostraron las acciones del sistema financiero. El excelente desempeño de las acciones tecnológicas y de comunicación se refleja en el Nasdaq, que lidera con amplio margen las ganancias en lo que va del año, acumulando un aumento del 21%, contra el 9,5% del S&P500 y de apenas el 0,9% en el Dow Jones; sin embargo, aún no se recuperan de la fuerte caída que tuvieron desde los máximos de finales de 2021. De hecho, el Nasdaq está un 20% abajo, mientras que el S&P 500 lo está un 12% y el Dow sólo un 8% por debajo de los valores de diciembre de 2021. A nivel global, impulsado por EE. UU., el índice de acciones global registró un aumento de 1,4% en la semana y en mayo acumula un crecimiento del 0,4% y del 9,5% en lo que va del año. Entre las regiones, Europa sigue liderando con un incremento en lo que va de 2023 que llega al 17%, seguido por el 12% de Japón y el 11% de Latam, mientras que China apenas subió un 2,6%.

No fue una buena semana —ni está resultando ser un buen mes— para la renta fija. Las preocupaciones en cuanto a la persistencia de la inflación y la falta de acuerdo en cuanto a aumentar el límite de la deuda, siguieron ejerciendo presión sobre los rendimientos de los bonos del Tesoro, que aumentaron en todos los tramos y alcanzaron el nivel más alto desde mediados de marzo, previo al inicio de la crisis de bancos regionales. En este contexto, el índice de bonos del Tesoro cayó 1,4% en la semana y en lo que va de mayo acumula una pérdida de 1,7%, aunque en lo que va del año acumula una ganancia de apenas 1,5%. Le fue peor a los bonos de mayor calidad crediticia, que en la semana bajaron 1,6%, ampliando la pérdida del mes a 3,0% y reduciendo la ganancia del año al 1,5%. Los bonos emergentes no pudieron escapar a esta tendencia, perdiendo 1,2% en la semana, 2,3% en el mes y en lo que va del año acumulan una pérdida de 0,5%.

Ante la mayor incertidumbre, el aumento de tasas y noticias desalentadoras en las demás economías, el dólar se fortaleció contra todas las monedas y esto arrastró a la baja a los commodities, salvo al petróleo que tuvo un leve repunte ante expectativas de mayor estrés en el mercado ante el aumento de la demanda y debilidad en la oferta. Concretamente, el US Dollar Index subió 0,5% en la semana y en mayo acumula un alza de 1,5%, rompiendo la tendencia bajista de los meses anteriores. El fortalecimiento de la moneda americana se dio tanto contra las monedas desarrolladas —2,0% frente al euro y 1,2% contra el yen en lo que va de mayo respectivamente— como contra emergentes —0,2% frente al Real Brasileño y 1,4% respecto al Yuan—.

La volatilidad y la incertidumbre han vuelto a ser los grandes protagonistas. La aceleración de la inflación y la falta de reservas internacionales aumentan la tensión mientras el gobierno intenta un puente de financiamiento para llegar a las elecciones primarias sin salto cambiario. Mientras tanto, en la última semana, el BCRA compró una buena cantidad de divisas de la mano de la mayor liquidación del agro, pero no logró compensar el uso para intervenir en el mercado de bonos y los pagos a organismos internacionales. Como resultado, las reservas internacionales siguieron en baja y alcanzaron un nuevo mínimo. La devaluación del tipo de cambio oficial se aceleró, pero la brecha con los dólares se amplió y ya supera el 110%. Los bonos soberanos operaron a la baja, mientras que en los instrumentos en moneda local, el Merval volvió a liderar los rendimientos de la semana, seguido por los bonos ajustados por tipo de cambio, los duales y, más atrás, por los ajustables por inflación. En este contexto de fragilidad económica con tensión cambiaria y con una inflación que apunta a superar el 9% en mayo, las miradas de esta semana estarán puestas en las negociaciones con el FMI para adelantar los desembolsos, la evolución del mercado cambiario y el resultado de las cuentas públicas de abril.

En un contexto político en el que comienzan a definirse las candidaturas de cara a las Primarias Abiertas, Simultáneas y Obligatorias (PASO) del próximo 13 de agosto, la política económica atraviesa un "interinato": el gobierno no tiene tiempo para un cambio de política económica que apunte a corregir los desequilibrios macroeconómicos –elevado déficit fiscal financiado con emisión monetaria, desequilibrio externo, brecha cambiaria elevada y con la inflación acelerándose– por lo que solo le queda apuntar a medidas transitorias que le den aire para llegar a las elecciones sin un salto cambiario que provoque un ajuste desordenado de las variables.

Recordemos que con una inflación que subió varios escalones y apunta a superar el 9% en mayo, un salto del tipo de cambio oficial le daría un nuevo impulso y la pondría en un nuevo escalón inflacionario. La falta de divisas agrava más la situación, ya que con la fuerte caída que están mostrando las exportaciones y sin reservas internacionales propias, el gobierno transitará el período electoral con reservas internacionales negativas, obligando al BCRA a utilizar otras fuentes de financiamiento, como es el Swap con China, mientras negocia que el FMI no sólo le adelante los desembolsos que restan para este año, sino que también le permita refinanciar los vencimientos de este año y que pueda utilizarlo para intervenir en el mercado de cambios y de bonos. Está claro que no será fácil, por lo que la tensión e incertidumbre acompañarán este proceso hasta las PASO.

En la última semana, el BCRA logró el mejor resultado del año en el mercado cambiario al comprar USD 304 M, lo que permitió que en el acumulado del mes marque compras netas por USD 150 M, que si bien es muy poco para esta altura del año, le da un poco de aire mientras la autoridad monetaria intenta contener la demanda con mayor control de cambios. La buena performance semanal estuvo impulsada por la aceleración en la liquidación del agro que aportó USD759M –US D567 M por dólar agro– acumulando en lo que va de mayo USD 2.012 M. Pese a estas operaciones, dado los pagos a organismos internacionales, depreciación del Yuan, caída del oro y especialmente a las intervenciones en el mercado de bonos que en total implicaron un uso de USD 740 M, el stock de reservas internacionales cayó en USD 433 M cerrando la semana con un stock bruto de USD 33.155 M mientras que las netas continúan en terreno negativo –estimamos en USD 1.800 M–.

El tipo de cambio oficial subió 1,5% en la semana (6,9% mensual) que si bien es superior al registrado la semana previa, poco a poco va moderando la suba respecto a fines de abril y primera semana de mayo, por lo que el mes apunta a un alza en torno al 7,5% m/m. Mientras tanto, con el gobierno corriéndose del mercado, los tipos de cambio financieros subieron más de 7% en la semana por lo que la brecha con el tipo de cambio oficial escaló al 113%. En el mercado de futuro, los contratos detuvieron su tendencia alcista y operaron con caídas de agosto en delante de hasta 9,4%. La curva marca una devaluación mensual promedio de 11,4% para el 2023, en tanto que la semana pasada señalaba 12,4%. Los contratos de agosto y diciembre operan en $335 y $506, respectivamente.

En cuanto a los activos locales, los soberanos registraron una caída semanal de 0,9%, siendo los globales los más castigados con una baja de 1,4%. Pese a esta caída, en lo que va del mes acumulan un alza de 6% y el riesgo país cerró en 2.595 pb. En cuanto a los instrumentos en moneda local, la mejor performance la volvió a marcar el Merval que subió 5,3%, acumulando en el mes y en el año una ganancia de 14% y 66%, respectivamente –aunque medido en dólar CCL en la semana cayó 1,8% y en lo que va del mes y el año anota un alza de 2,8% y 3,1%, respectivamente–. En la curva de pesos la mejor performance la tuvieron los bonos DLK que subieron 3,1% en la semana, 6,8% en el mes y 49% en lo que va del año, seguidos por los Duales que en el mismo período anotaron un alza de 2,8%, 7,1% y 42% respectivamente. Los bonos ajustables por inflación ganaron 1,6% en la semana y en lo que va de mayo y del año acumulan una ganancia de 4,7% y 31%. Finalmente, como es de esperar dado el alza de la inflación y de las tasas de interés, los bonos a tasa fija cayeron 3,6% en la semana extendiendo la pérdida del mes a 5% y 11% desde diciembre del año pasado –esto se reflejó en la licitación de la semana que representaron tan solo un 3% de la licitación–.

Tras el fracaso de las negociaciones de la última semana, la atención de los inversores seguirá centrada en el debate sobre el techo de la deuda. También se destaca la publicación de las minutas de la última reunión de la Fed. Recordemos que el debate se centra en la fortaleza de la actividad y resistencia de la inflación en un contexto en el que existen tensiones en el sistema financiero que “invitan” a una pausa, tal como lo sugirió Powell en su último discurso. También se publicarán una gran cantidad de datos importantes como los ingresos y gastos personales y con ellos el PCE y PCE core, datos de PMI de S&P Global, ventas de viviendas nuevas y pendientes, así como la segunda revisión del PBI del 1Q23.

En la agenda de esta semana se destaca la publicación del resultado fiscal de abril en la que se espera un deterioro debido a que la fuerte caída de los ingresos más que compensa la caída del gasto –especialmente en subsidios y jubilaciones–. Mientras tanto, con las reservas netas en terreno negativo y con la brecha por encima del 100%, el gobierno seguirá insistiendo con un puente financiero con el FMI, swap con China y algún tipo de financiamiento con Brasil.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 19/05/2023

Noticias locales: el país hoy.

La balanza comercial de bienes en abril registró un déficit de USD 126 M, comparado con un superávit de USD 1.454 M en abril de 2022. Las exportaciones cayeron 29,3% interanual, hasta los USD 5.891 M (en contraste con los USD 8.337 M de abril de 2022), arrastradas por la caída de 55,6% interanual en productos primarios debido a la fuerte contracción en las ventas de trigo, maíz y soja. Las importaciones disminuyeron un 6,4% interanual y se situaron en los USD 6.017 M, con destacables caídas en Combustibles (-39,8% interanual), Vehículos automotores de pasajeros (-28,4% interanual), Bienes de Capital (-22,4% interanual), Bienes Intermedios (-7,4% interanual) y Piezas y accesorios para Bienes de Capital (-3,3% interanual). Con este resultado, el primer cuatrimestre del año cerró con un saldo negativo de USD 1.469 M, en contraste con el superávit de USD 2.840 M registrado en el mismo período de 2022. Este es el peor registro para un primer cuatrimestre del año desde 2018.

En el mercado cambiario, el sector agropecuario liquidó USD 89 M y USD 57 M ingresaron al dólar agro. El BCRA totalizó compras por USD 51 M y acumula compras netas por USD 313 M en los últimos seis días hábiles. Desde el inicio del dólar agro, se liquidaron USD 2.889 M y el BCRA realizó compras netas por sólo USD 600 M (equivalentes al 20,8% del total). En lo que va de mayo, el BCRA registró ventas de divisas por USD 47 M y en lo que va de 2023 ha vendido USD 2.922 M. Por otro lado, el stock de reservas internacionales disminuyó USD 166 M hasta los USD 33.132 M. En lo que va de 2023, las reservas acumulan una caída récord de USD 11.466 M.

Respecto a la política cambiaria, el dólar oficial ascendió al 8,1% mensualizado, acelerando el ritmo de devaluación en comparación al día anterior (TEM 6,4%). Si se mantiene el ritmo del crawling peg de los últimos 5 días hasta fin de mes, mayo cerrará con un incremento promedio de 7,6% m/m, 0,3% por encima de lo esperado en el último Relevamiento de Expectativas del Mercado (REM).

Los dólares financieros concluyeron al alza en las cotizaciones implícitas. El MEP subió 6,6% y cerró en $473,5 por dólar, y el CCL avanzó un 2,5%, alcanzando los $495,9 por dólar (acumulando un aumento del 44,1% en lo que va de 2023). De esta manera, la brecha entre el MEP y el dólar oficial quedó en 104%, y la del CCL alcanzó 113,6%.

Los bonos soberanos experimentaron una fuerte caída durante la jornada del jueves. Los bonares cerraron con descensos entre 6,3% y 2,2%. Las bajas principales se registraron en el AL30 (-6,3%) y AL35 (-4,2%). Los bonos globales cayeron entre 5,6% y 1%, y el riesgo país cerró en 2.550 pb (-1,2%).

En las curvas soberanas en pesos, los bonos CER avanzaron un 0,6%, mientras que las Lecer progresaron 0,7%. En la curva de tasa fija, los Botes cerraron mixtos (TO23 0,71% y TO26 -0,26%), y las Ledes avanzaron 0,7%. Finalmente, los bonos duales cerraron con variaciones entre 0% y 1,9%, y los DLK finalizaron al alza: T2V3 (1,4%) y TV24 (3,4%).

El índice Merval subió 1% medido en moneda local y disminuyó 1,4% en USD CCL, cerrando en USD 667. TXAR (+3,2%), BYMA (+3,1%) y ALUA (+2,2%) fueron las acciones con las mayores alzas, mientras que TRAN (-1,3%), CEPU (-1,2%) y BBAR (-0,8%) experimentaron las mayores bajas. En lo que va del año, el Merval acumula una suba de 13,8% en USD CCL.

Noticias globales: el mundo hoy.

Ayer se publicaron las nuevas solicitudes de subsidios por desempleo en EE. UU. En la última semana, se presentaron 242.000 peticiones, cifra inferior tanto a las 254.000 esperadas como a las 264.000 informadas en el último reporte. Este dato evidencia un mercado laboral pujante y resistente a la política monetaria contractiva impulsada por la Reserva Federal.

Además, se difundió el índice manufacturero de abril, elaborado por la Fed de Filadelfia. El indicador arrojó un resultado de -10,4, más favorable que el -19,8 previsto y mejorando desde el -31,3 informado en marzo.

En relación con el debate sobre el límite de endeudamiento del Tesoro, el presidente de la Cámara de Representantes, Kevin McCarthy, afirmó que las negociaciones se encuentran en un lugar mucho mejor que hace una semana. Para evitar una cesación de pagos, los legisladores deberían llegar a un acuerdo antes del 1 de junio.

En este escenario, los índices de renta variable cerraron la rueda en forma positiva. Los sectores de Tecnología (+2,1%) y Comunicaciones (+1,6%) lideraron un alza del 0,9% en el S&P 500. Por su parte, el Nasdaq y el Dow Jones avanzaron un 1,5% y 0,3%, respectivamente.

Asimismo, los rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. finalizaron la jornada al alza. La tasa a 10 años avanzó 8 pb, llegando al 3,65%, mientras que la tasa a 2 años ganó 11 pb, situándose en el 4,26%. En consonancia con lo anterior, el US Dollar Index aumentó un 0,6% y cotiza a 103,5, su máximo de los últimos dos meses.

Con respecto a los commodities, la soja se negocia a un precio de 489 USD/tonelada en el mercado de Chicago, marcando una baja del 0,3% respecto del cierre anterior. Mientras tanto, el petróleo cayó 1,3% a 72 USD/barril y el oro retrocedió 1,2%, cotizando a 1.955 USD/onza, cerca de su valor mínimo de los últimos 60 días.

En otras latitudes, Alibaba (BABA) reportó sus resultados trimestrales. La empresa china de comercio electrónico anunció ingresos de USD 30,32 MM, por debajo de los USD 30,38 MM estimados por el consenso de los analistas, y una ganancia por acción de USD 1,56, superior a los USD 1,37 proyectados. Además, comunicaron la escisión de su negocio en la nube, que en los próximos meses pasará a cotizar de forma independiente. Este anuncio generó una reacción negativa en Wall Street, y las acciones perdieron un 5,4%.

Noticias locales: el país hoy.

En la primera licitación del mes, el Tesoro Nacional logró colocar $751.742 M, obteniendo un financiamiento neto de $162.603 M y un roll-over de 127,5%. El 56% de las colocaciones se adjudicó a instrumentos con vencimiento en 2024 y 2025, mientras que el 44% restante tiene vencimiento hasta octubre de 2023 (antes de la primera vuelta de la elección presidencial). El 40,5% de las colocaciones se destinaron al Bonte 2025, que los bancos utilizan para integrar los encajes bancarios. El 38% de las colocaciones se realizó en instrumentos ajustados por CER (Boncer y Lecer), un 18,4% en instrumentos dollar-linked y un 3,2% en Lelites. Es importante destacar que el Tesoro Nacional no ofreció LEDES. Con el resultado de esta licitación, en lo que va del año, el financiamiento neto acumulado asciende a $910.000 M.

En el mercado cambiario, se liquidaron USD 170 M de dólar agro en la jornada del miércoles, siendo el mejor registro desde el 21/4. El BCRA realizó compras por un total de USD 50 M y acumula compras netas de USD 263 M en los últimos cinco días hábiles. Desde el inicio del dólar agro, se han liquidado USD 2.832 M, y el BCRA ha realizado compras netas por sólo USD 549 M (equivalentes al 19,4% del total). En lo que va de mayo, el BCRA ha registrado ventas de divisas por USD 4 M y ha vendido USD 2.972 M en lo transcurso de 2023. A pesar de los mejores resultados en el mercado de cambios, las reservas internacionales continúan a la baja, principalmente debido a las intervenciones que el BCRA realiza en el mercado de bonos, donde ha estado comprando un promedio de USD 98 M por día, es decir, USD 585 M entre el 5 y el 12 de mayo. De hecho, el stock de reservas internacionales disminuyó en USD 45 M hasta USD 33.298 M. En lo que va de 2023, las reservas han experimentado una caída récord de USD 11.300 M.

En términos de política cambiaria, el dólar oficial se incrementó a un 6,4% mensualizado, desacelerando el ritmo de devaluación respecto al día previo (TEM 7,2%). Si se mantiene el ritmo del crawling peg de los últimos cinco días hasta fin de mes, mayo cerrará con un alza promedio del 7,5% m/m, 0,2% por encima de lo esperado en el último Relevamiento de Expectativas del Mercado (REM).

Los dólares financieros cerraron al alza en las cotizaciones implícitas. El MEP aumentó un 0,5% y cerró en $444,8 por dólar, mientras que el CCL avanzó un 0,4% para llegar a $483,7 por dólar (acumulando un incremento del 40,6% en lo que va de 2023). Así, la brecha entre el MEP y el dólar oficial quedó en 91,7% y la del CCL alcanzó el 108,8%.

La mayoría de los bonos soberanos subieron. Los bonares cerraron con variaciones entre -1,4% y 1,8%. Las principales alzas fueron del AL30 (+1,8%) y AL29 (+1,5%). Los bonos globales cerraron con variaciones entre -0,6% y +4,5%, y el riesgo país cerró en 2.550 pb (-1,2%).

En las curvas soberanas en pesos, los bonos CER avanzaron un 0,1% mientras que las Lecer avanzaron un 0,5%. En la curva de tasa fija, los Botes cerraron al alza (TO23 0,14% y TO26 0,4%) y las Ledes avanzaron un 0,4%. Finalmente, los bonos duales cerraron con variaciones entre 0% y 1,9%, y los DLK cerraron al alza: T2V3 (0,4%) y TV24 (1,1%).

Las acciones argentinas cerraron al alza en la jornada del miércoles. El índice Merval avanzó un 2,8% medido en moneda local y un 2,4% en USD CCL, cerrando en USD 677. Acumula un incremento del 15,4% en USD CCL en lo que va del año. Las acciones que más subieron fueron COME (+5,4%), TRAN (+4,9%) y ALUA (+4,7%), mientras que las que más bajaron fueron BYMA (-0,3%) y MIRG (-0,2%).

Noticias globales: el mundo hoy.

Esta semana, discursos de los funcionarios de la Reserva Federal de EE. UU. sembraron dudas acerca del futuro de la política monetaria. La titular de la Fed de Cleveland afirmó que no están dadas las condiciones para mantener las tasas de referencia estables, mientras que su par de Richmond mencionó que se sentiría cómodo con nuevos aumentos en caso de ser necesario.

Luego de estas declaraciones, la herramienta del CME Group asigna un 71% de probabilidades a que los funcionarios decidan mantener la tasa de interés en el rango actual (5 – 5,25%) en su reunión de junio, y un 29% a la posibilidad de que opten por una nueva suba de 25 pb, lo que llevaría el rango de referencia a 5,25 – 5,5%.

En una jornada en la que primó el optimismo por los avances en las negociaciones sobre el límite de deuda, los índices de renta variable norteamericanos cerraron la rueda al alza. Impulsado por la performance de los sectores de Consumo Discrecional (+2,1%), Servicios Financieros (+2%) y Energía (+1,9%), el S&P 500 avanzó 1,2%. Por su parte, tanto el Nasdaq como el Dow Jones subieron 1,3%.

A su vez, se registró un aumento en la curva de rendimientos de los activos de renta fija emitidos por el Tesoro de los EE. UU. La tasa a 10 años avanzó 3 pb hasta ubicarse en 3,57% y la tasa a 2 años ganó 7 pb, tomando un valor de 4,15%, máximo de los últimos 30 días. En consonancia con lo anterior, el US Dollar Index subió 0,3% y cotiza a 102,9, su valor más alto en dos meses.

En cuanto a los commodities, la soja cayó un 2,3% y se negocia a 490 USD/tonelada en el mercado de Chicago, marcando su precio mínimo desde septiembre de 2022 y acumulando una caída del 20% en el último año. Mientras tanto, el petróleo avanzó un 2,6% a 73 USD/barril, y el oro cedió un 0,4%, cotizando a 1.985 USD/onza.

En otras latitudes, se publicaron los datos del IPC de la eurozona correspondientes al mes de abril. El resultado mostró un aumento en el nivel general de precios del 0,6% m/m, por debajo tanto del 0,7% m/m estimado por el consenso como del 0,9% m/m registrado en marzo. Con esta información, la variación interanual del índice se sitúa en el 7,0%, valor alineado con las expectativas y superior al 6,9% i.a registrado en el último informe.

En línea con lo proyectado por los analistas, el IPC subyacente (que excluye alimentos y energía) aumentó un 1,0% m/m, desacelerando desde el 1,3% m/m registrado en el mes anterior. La variación interanual de este indicador se sitúa en el 5,6%, inferior al 5,7% i.a informado en marzo.

Oportunidades en activos argentinos ante posibles mejores perspectivas por el cambio de gobierno.

El mercado se encuentra lleno de temores, lo que ha llevado a que los precios de los activos argentinos alcancen mínimos históricos. Sin embargo, con mejores perspectivas macroeconómicas en el horizonte, esta situación puede representar una oportunidad única para inversores de largo plazo que estén dispuestos a asumir riesgos y sean optimistas sobre el futuro económico del país. En este informe, presentamos nuestra selección de activos para aprovechar una posible estabilización exitosa de la macroeconomía.

El deterioro de la macroeconomía argentina es cada vez más evidente y parece acelerarse cada día. En una nota anterior (Minimizar riesgos con Corporativos y Provinciales), presentamos una lista de créditos corporativos y provinciales para estrategias defensivas, destacándolos como los mejores instrumentos para proteger el capital en dólares en escenarios muy pesimistas.

Este informe busca mostrar el otro lado de la moneda. En momentos de crisis, los inversores tienden a asustarse y actuar de manera cautelosa y defensiva, enfocándose en el riesgo y las posibles pérdidas, sin considerar las oportunidades de sorpresas positivas. Como resultado, los precios de los activos tienden a caer por debajo de su valor intrínseco, abriendo oportunidades para aquellos dispuestos a asumir mayores riesgos.

A pesar del acelerado deterioro de la macroeconomía argentina, somos optimistas con respecto a 2024. En el ámbito fiscal, parece haber consenso entre los candidatos sobre la necesidad de ordenar rápidamente las cuentas, y se suman perspectivas más alentadoras en el panorama cambiario: mejores expectativas para la próxima campaña agrícola, un ajuste significativo en el tipo de cambio y una mejora en la balanza energética gracias a Vaca Muerta y el gasoducto Néstor Kirchner. Creemos que las elecciones de fin de año pueden servir como catalizador para disipar temores e inyectar confianza.

Por lo tanto, presentamos una selección de bonos que podrían aprovechar el proceso de ordenamiento de la macroeconomía y escenarios optimistas:

Bonos soberanos:

El problema de la deuda externa no radica en su sostenibilidad, sino en la falta de confianza y solvencia. La deuda en manos del sector privado representa solo el 18% del PBI argentino en 2022, totalizando USD 111 mil millones. El mayor desafío surgirá en 2025, cuando aproximadamente USD 7.080 millones vencerán en manos de privados, casi el doble que en 2024. Esto brinda al próximo gobierno un año para demostrar resultados, restablecer la confianza de los mercados y recuperar el crédito externo privado.

A pesar de las paridades históricamente bajas del 26%, los bonos aún ofrecerían retornos positivos incluso en caso de una reestructuración con importantes quitas. Según se muestra en el cuadro a continuación, considerando una tasa de descuento del 15%, en línea con países calificados como B- como Kenya y Nigeria, todos los bonos otorgarían un premio que oscila entre el 19% y el 95% en caso de una eventual quita del 25% en el valor presente neto, similar a la experiencia de Ecuador en el año 2000. Incluso en el escenario pesimista de una quita del 50%, algunos bonos seguirían generando rendimientos significativos.

Tomando en cuenta estos factores, destacamos los bonos AL30 y GD35 como nuestras opciones preferidas. El bono local con vencimiento en 2030 ofrecería un rendimiento adicional del 32% incluso si su valor presente neto se redujera a la mitad. Además, su diferencia de precio en comparación con el GD30 se sitúa en un nivel récord del 22%, muy por encima del promedio del 12% de otros bonos.

Por otro lado, el bono con vencimiento en 2035 es el bono global con la paridad más baja y ofrece ganancias incluso en caso de quitas de hasta el 47% de su valor. Con un aumento en sus cupones al 3,6%, su interés actual se convertirá en el más alto de la curva soberana. Preferimos su versión bajo la ley de Nueva York debido a dos razones: a) su diferencia de legislación es solo del 6% y b) esta diferencia podría aumentar significativamente si el Fondo de Garantía de Sustentabilidad (FGS) de ANses decide vender sus tenencias en el AL35.

Bonos provinciales:

No hay duda de que todas las provincias se beneficiarían de una normalización en el riesgo país. En este sentido, mantenemos una visión positiva sobre emisiones como Santa Fe 2027, Mendoza 2029, Córdoba 2025 y 2027, las cuales mantienen una buena relación riesgo-retorno.

Sin embargo, el bono que destaca por su potencial es, sin lugar a dudas, el de la provincia de Buenos Aires (BA37D). Creemos que este bono tiene un enorme potencial a pesar de su bajo momentum en el mercado. El bono cuenta con un cupón elevado del 5,25%, lo que representa un interés corriente del 16% a su precio limpio de USD 32,2. A partir del próximo año, comenzará a amortizar y su cupón subirá al 6,4% (equivalente a un interés corriente del 20%). Además, al cierre de 2022, la provincia contaba con depósitos en dólares por un monto de USD 585 M, lo que le brinda la capacidad de afrontar los vencimientos hasta 2024 en caso de ser necesario. Por último, el stock de deuda de la provincia, que asciende a USD 10.689 M, representa solo el 6,1% de su Producto Bruto Geográfico anual.

Bonos en pesos:

Destacamos dos drivers que respaldan la inclusión de bonos soberanos. El primero es la expectativa de una reducción en la brecha cambiaria, y el segundo es la normalización de las curvas a largo plazo.

En relación a la brecha cambiaria, prevemos un salto discreto en el tipo de cambio oficial en los próximos 12 meses, lo que reduciría la brecha frente a los tipos de cambio financieros. En este contexto, resaltamos el bono dual TDF24 y el bono CER T2X4 como nuestras opciones preferidas.

En cuanto a la estabilización macroeconómica y las perspectivas de un nuevo gobierno, con mayor confianza y capacidad de acción, esperamos que el rollover de la deuda se facilite. Esto debería conducir a una normalización de la curva de rendimientos en bonos CER, lo que comprimiría las tasas reales actuales de hasta un 15%. En este sentido, recomendamos asumir riesgos y posicionarse en los instrumentos de mayor duración.

Destacamos el DICP debido a su tasa en CER+13%, su alta liquidez y su duración superior a 4 años. En caso de comprimir a un +10%, ofrecería un retorno real del 13%, mientras que una compresión al 5% resultaría en un retorno real del 40%.

Bonos corporativos:

El sector energético es estratégico para el país y es probable que el próximo gobierno continúe impulsando su desarrollo. Estas inversiones representan una opción conservadora con rendimientos en dólares de dos dígitos.

YPF, debido a su composición accionaria, es la petrolera más expuesta al riesgo soberano y podría beneficiarse de un cambio de signo del próximo gobierno. Recomendamos buscar retornos en la parte más larga de la curva, como el bono YMCIO a 2029 con un rendimiento del 14,7%.

Para inversores más grandes, los bonos de Pampa Energía a 2029 y 2027 (MGC1O y MGC3O) y el bono de Transportadora Gas del Sur a 2025 (TSC2O) ofrecen rendimientos del 12% con riesgos reducidos. La inversión mínima en estos bonos es de VNO 150.000.

Para aquellos que deseen mantener acceso al MULC, recomendamos la obligación negociable ley local de Compañía General de Combustibles a 2024 (CP25O).

Para diversificar en otros sectores, recomendamos los bonos de Aeropuertos Argentina a 2027 (AER1O) y el bono de Mastellone a 2026 (MTCGO).

Noticias locales: el país hoy.

El mes de mayo arrancó a "pura" emisión. El BCRA giró adelantos transitorios al Tesoro Nacional (el 4, 5 y 11 de mayo) por un total de $440.000 M. Con esto, en lo que va del año acumula $670.000 M en concepto de asistencia del BCRA al Tesoro (marzo $130.000 M y abril $100.000 M). Este número excede la meta fijada en el acuerdo con el FMI que es de $372.800 M de junio (es 79% superior a la meta de junio) y también supera a la meta de septiembre de $651.400 M. A esto se suma la compra de títulos que vende el FGS -TDL23 y T2X3- (el FGS vende para hacerse de liquidez para ir a la licitación y el BCRA los compra para sostener el precio) que se estiman en $800.000 M y la emisión por dólar soja otros $313.000 M en lo que va de mayo y $770.000 M en lo que va del programa. Con esto, el BCRA emitió así más de 1,3% del PBI en el último mes, sin contar la impresión por los intereses de LELIQs que sumó el equivalente a 1,3% del PBI en el último mes. En total, casi 3% del PBI en el último mes, poniéndole un piso alto a la inflación de mayo y lo que resta de 2023.

En el mercado cambiario, el sector agropecuario liquidó USD 216 M y USD 110 M ingresaron al dólar agro. El BCRA totalizó compras por USD 40 M y acumula compras netas por USD 212 M en los últimos 4 días hábiles. Desde el inicio del dólar agro, se liquidaron USD 2.663 M y el BCRA realizó compras netas por sólo USD 498 M (equivalentes al 18,7% del total). En el acumulado de mayo, el BCRA registró ventas de divisas por USD 54 M y en lo que va de 2023 vendió USD 3.022 M. Pese al mejor resultado en el mercado de cambios, las reservas internacionales continuaron en baja debido principalmente a las intervenciones que realiza el BCRA en el mercado de bonos en donde viene comprando más de USD 100 M por día –USD 562 M entre el 5 y el 11 de mayo-. De hecho, el stock de reservas internacionales bajó USD 134 M hasta USD 33.343 M. En lo que va de 2023, las reservas acumulan una caída récord de USD 11.255 M.

En cuanto a la política cambiaria, el dólar oficial subió al 7,2% mensualizado, acelerando el ritmo de devaluación respecto al día lunes (TEM 5,2%). De mantener el ritmo del crawling peg de los últimos cinco días hasta fin de mes, mayo cerrará con un alza promedio de 7,5% m/m, 0,2% por encima de lo esperado en el último Relevamiento de Expectativas del Mercado (REM).

Los dólares financieros cerraron al alza en las cotizaciones implícitas. El MEP subió 1% y cerró en $441,9 por dólar, y el CCL avanzó un 1,9% alcanzando $481,7 por dólar (acumulando un 40% de suba en lo que va de 2023). Así, la brecha entre el MEP y el dólar oficial quedó en 91,2% y la del CCL alcanzó 108,4%.

Los bonos soberanos cerraron mixtos. Los bonares cerraron con variaciones entre -1,4% y 1,8%. Las principales subas fueron del AL30 (+1,8%) y AL29 (+1,5%). Los bonos globales cerraron con variaciones entre -0,6% y +4,5%, y el riesgo país cerró en 2.580 pb (-0,3%).

En las curvas soberanas en pesos, los bonos CER avanzaron un 0,8%, mientras que las Lecer avanzaron 0,2%. En la curva de tasa fija, los Botes cerraron a la baja (TO23 -0,14% y TO26 -0,9%) y las Ledes se mantuvieron estables. Finalmente, los duales cerraron con variaciones entre 0,1% y 1,3%, y los DLK cerraron estables: T2V3 (0,4%) y TV24 (0,8%).

Las acciones argentinas continuaron en terreno negativo. El índice Merval cedió 0,6% medido en moneda local y -2,4% en USD CCL, cerrando en USD 661. Acumula una suba de 12,7% en USD CCL en lo que va del año. ALUA +4,2%, TGNO4 +4,1% y TXAR +3,6% fueron las acciones con mayores alzas, mientras que SUPV -4,9%, BBAR -4,8% y EDN -3,8% fueron las acciones con mayores bajas.

Noticias globales: el mundo hoy.

En la tarde de ayer, Joe Biden se reunió por segunda vez con el republicano Kevin McCarthy, presidente de la Cámara de Representantes, con el objetivo de continuar las negociaciones sobre el aumento en el límite de deuda del Tesoro norteamericano. Luego de la reunión, el legislador republicano declaró que hay mucho trabajo por hacer en poco tiempo, pero es posible alcanzar un acuerdo para el final de la semana si se limita lo que se planea gastar en el futuro.

En relación con lo anterior, Janet Yellen, secretaria del Tesoro, advirtió que si el Congreso no amplía la capacidad de endeudamiento, se podría caer en cesación de pagos el 1 de junio. Según la funcionaria, esta situación generaría una tormenta económica y financiera sin precedentes y conduciría a una recesión.

En este escenario, los índices de renta variable cerraron una jornada negativa. Con los sectores de Bienes Raíces (-2,7%) y Energía (-2,5%) como los más afectados, el S&P 500 cedió 0,6%. Por su parte, el Nasdaq y el Dow Jones cayeron 0,2% y 1%, respectivamente.

Asimismo, se registró un aumento en la curva de rendimientos de los títulos de renta fija emitidos por el Tesoro de EE. UU. La tasa a 10 años avanzó 4 pb hasta el 3,54% y la tasa a 2 años subió 8 pb, tomando un valor de 4,08%. Por otro lado, el US Dollar Index ganó 0,15% y cotiza a 102,6.

Con respecto a los commodities, la soja cayó 2,6% y se negocia a un precio de 501 USD/tonelada en el mercado de Chicago, marcando su valor mínimo desde octubre de 2022. Mientras tanto, el petróleo cedió 0,7% a 70 USD/barril y el oro bajó 1,5%, cotizando a un precio de 1.993 USD/onza.

En otras latitudes, se difundió el PBI del 1Q23 de la zona euro. En línea con las expectativas, el resultado arrojó un crecimiento del 0,1% t/t, inferior al aumento del 0,3% t/t registrado en el 4Q22. Con esta información, la actividad económica registró un alza del 1,3% interanual. En el mismo período, el PBI de Japón marcó un alza de 0,4% t/t, acelerando respecto al estancamiento que había marcado en el trimestre anterior y superando las expectativas del mercado que apuntaban a un alza de apenas 0,1% t/t, acumulando en el último año una expansión de 1,3%.

También se publicaron una serie de datos económicos en China. La tasa de desempleo del mes de abril fue del 5,2%, levemente por debajo del 5,3% que estimaba el consenso de los analistas. Además, el crecimiento interanual de las ventas minoristas fue del 18,4%, inferior al 21,4% i.a que se proyectaba y por encima del 10,6% i.a registrado en el informe anterior. Por último, el índice de producción industrial arrojó un aumento interanual del 5,6%, menor al 10,9% i.a que se proyectaba y superior al 3,9% i.a marcado en marzo.

En el mercado financiero, la psicología del inversor juega un papel importante.

Para comprender la psicología del inversor debemos entender cómo funciona la mente humana en general. Los seres humanos tenemos una serie de sesgos cognitivos que pueden afectar el juicio y la capacidad para tomar decisiones informadas.

Uno de los más comunes es el sesgo de confirmación, que es la tendencia a buscar información que confirme nuestras creencias y a evitar información que las contradiga. Esto se puede ver reflejado en finanzas cuando un inversor cree que cierto sector es una buena inversión y, por ende, busca información que respalde su tesis e ignora información que sugiera lo contrario. Aun cuando haya señales de que el sector está sufriendo una corrección, o indicios de una posible burbuja. Una de las mejores formas de evitarlo, es ser conscientes de este sesgo y, luego de reconocer que estamos siendo influenciados por nuestras creencias y opiniones, buscar información que las contradiga.

Por otra parte, el sesgo de anclaje es la tendencia a basar nuestras decisiones en la primera información que recibimos. Esto se puede ver reflejado en el nombre de un producto financiero. La realidad confirma que cuanto más atractivo sea el nombre, más se venderá el producto. Por ello, es fundamental recopilar información de múltiples fuentes antes de tomar una decisión. De esta manera, se puede obtener una mayor comprensión de la situación y evitar basar la decisión en una primera percepción como lo es el nombre.

El sesgo de aversión a la pérdida, por su lado, es el que hace referencia a la tendencia de valorar las pérdidas más que las ganancias. Esto se puede ver reflejado cuando se toman decisiones que minimizan la posibilidad de pérdida, incluso si eso significa perder oportunidades de ganancia. Esto puede llevar a retener acciones perdedoras en lugar de venderlas, lo que puede tener un impacto negativo en el rendimiento de la cartera. Es importante recordar que las inversiones son a largo plazo y que las fluctuaciones a corto plazo son normales. De todas formas, existen herramientas de gestión de riesgos como las órdenes stop-loss que pueden ayudar a reducir el riesgo de una inversión y limitar las pérdidas.

Más allá de estos sesgos, los inversores están sujetos a emociones que pueden afectar su capacidad para tomar decisiones informadas. Por ejemplo, el miedo y la codicia son emociones comunes que pueden hacer que los inversores decidan de manera impulsiva y arriesgada. Al mismo tiempo, la ansiedad y el estrés también pueden afectar la toma de decisiones de un inversor, lo que puede llevar a errores costosos.

Asimismo, los inversores pueden verse afectados por los denominados prejuicios cognitivos. Son una especie de atajos mentales que el cerebro utiliza para tomar decisiones rápidas y eficientes. Sin embargo, a veces estos prejuicios pueden llevar a errores de juicio y decisiones irracionales. Uno de ellos es el efecto manada, a partir del cual las personas tomamos decisiones basadas en lo que otros están haciendo en lugar de hacer nuestra propia investigación y análisis. Este efecto puede llevar a una sobrevaloración o subvaloración de un activo. Para evitarlo, es fundamental centrarse en los hechos y en la evidencia.

Llegados a este punto, resulta relevante destacar un concepto conocido como el “market sentiment”. Se trata de la actitud general de los inversores hacia el mercado financiero que puede afectar los precios de los activos, ya que los inversores compran o venden sus activos en función del sentimiento hacia el mercado. Como dijo Warren Buffet: “La mejor estrategia es ser temeroso cuando los demás son codiciosos y ser codicioso cuando los demás son temerosos". En esta frase, el empresario estadounidense destaca la importancia de estar en contra del consenso del mercado y tomar decisiones informadas basadas en el análisis en lugar de seguir el sentimiento de la multitud.

El comportamiento del mercado financiero per sé también puede afectar la psicología del inversor, que al ser influenciado por la opinión de la mayoría propicia con su comportamiento la formación de burbujas especulativas. Estas, dada su volatilidad, pueden generar incertidumbre y estrés para los inversores. En tiempos de crisis financiera, además, el pánico y la desesperación suelen facilitar la toma de decisiones impulsivas y equivocadas.

En términos psicológicos podemos mencionar dos tipos de inversores en el mercado: los que van en contra de la corriente y los que, en cambio, mantienen una actitud positiva. Los primeros son aquellos que compran activos que la mayoría de los inversores están vendiendo, buscando oportunidades donde otros ven riesgos. Esta estrategia suele ser arriesgada y para inversores experimentados con una amplia comprensión de los mercados y sus tendencias. Mientras que los segundos, compran activos que están en tendencia alcista. Pueden ser más propensos a seguir la opinión general, tienen una visión a largo plazo y están dispuestos a esperar a que sus inversiones crezcan.

La psicología del inversor es un aspecto fundamental que afecta las decisiones de inversión y el rendimiento de la cartera a largo plazo. Los inversores deben comprender los prejuicios cognitivos y los sesgos que pueden afectar su toma de decisiones y trabajar para evitarlos. También deben comprender su tolerancia al riesgo y construir una cartera de inversión en base a ello. Al hacerlo, podrán tomar decisiones informadas y disciplinadas que los ayuden a alcanzar sus objetivos financieros a largo plazo.

Noticias locales: el país hoy.

En el mercado cambiario, el sector agropecuario liquidó USD 99 M y USD 79 M ingresaron al dólar agro. El BCRA totalizó compras por USD 60 M y acumula compras netas por USD 171 M en los últimos tres días hábiles. Desde el inicio del dólar agro, se liquidaron USD 2.553 M y el BCRA realizó compras netas por sólo USD 458 M (equivalentes al 17,9% del total). En el acumulado de mayo, el BCRA registró ventas de divisas por USD 95 M y en lo que va de 2023 vendió USD 3.063 M. Por otro lado, el stock de reservas internacionales bajó USD 108 M hasta USD 33.477 M. En lo que va de 2023, las reservas acumulan una caída récord de USD 11.121 M.

En cuanto a la política cambiaria, el dólar oficial subió al 5,9% mensualizado confirmando la moderación en el ritmo de devaluación de las últimas ruedas. De mantener el ritmo del crawling peg de los últimos cinco días hasta fin de mes, mayo cerrará con un alza promedio de 7,5% m/m, 0,2% por encima de lo esperado en el último Relevamiento de Expectativas del Mercado (REM).

Los dólares financieros cerraron al alza en las cotizaciones implícitas. El MEP subió +0,8% y cerró en $437,6 por dólar y el CCL avanzó un 0,8% alcanzando $472,7 por dólar (acumulando un 37,4% de suba en lo que va de 2023). Así, la brecha entre el MEP y el dólar oficial quedó en 89,7% y la del CCL alcanzó 104,9%.

Los bonos soberanos cerraron mixtos. Los bonares cerraron con variaciones entre 0,2% y 3,8%. Las principales subas fueron del AL30 (+3,8%) y AL29 (+2,2%). Los bonos globales cerraron con variaciones entre -3,4% y +1,3% y el riesgo país cerró en 2.587 pb (0,1%).

En las curvas soberanas en pesos, los bonos CER avanzaron un 0,3% en tanto que las Lecer se mantuvieron estables. En la curva de tasa fija, los Botes cerraron a la baja (TO23 -1,7% y TO26 -3,9%) y las Ledes cedieron 0,3%. Finalmente, los duales cerraron con variaciones entre -0,7% y -0,2% y los DLK cerraron estables: T2V3 (-1,6%) y TV24 (-0,7%).

Las acciones argentinas arrancaron la semana en terreno negativo. El índice Merval cedió 0,3% medido en moneda local y 1% en USD CCL, cerrando en USD 678. Acumula una suba de 15,5% en USD CCL en lo del año. CRES +2,8%, BBAR +2,5% y TGNO +2,2% fueron las acciones con mayores alzas, mientras que TGSU2 -2,8%, GGAL -2,1% y BYMA -1,4% fueron las acciones con mayores bajas.

Noticias globales: el mundo hoy.

En la jornada de hoy, el presidente estadounidense, Joe Biden, mantendrá una reunión con el republicano Kevin McCarthy, presidente de la Cámara de Representantes y otros dirigentes legislativos para destrabar las negociaciones en cuanto al límite de la deuda.

Ayer, el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, afirmó que no contempla recortes en la tasa de interés "hasta bien entrado 2024". Y remarcó que la Fed actualmente se encuentra más sesgada a una nueva alza que a una disminución en las tasas de interés de referencia.

Con esta información, la herramienta de CME Group incrementó las probabilidades de subas de tasas. Actualmente le asigna un 81% de probabilidades a que la Fed decida no modificar el rango de tasas de referencia actual (5 - 5,25%) en su reunión de junio y subió a un 19% la posibilidad (desde 15% la semana anterior) de que los funcionarios opten por un nuevo aumento de 25 pb.

En este escenario, los índices de renta variable cerraron la rueda en forma mixta. Con los sectores de energía, el sector financiero y el sector tecnología mostrando los mayores avances de la jornada (+0,8%), respectivamente. El S&P 500 subió 0,2%, el Nasdaq avanzó 0,6% y el Dow Jones un 0,2%.

A su vez, los rendimientos de los activos de renta fija emitidos por el Tesoro de los EE. UU. cerraron la jornada al alza. La tasa a 10 años avanzó 4 pb a 3,50%, mientras que la tasa a 2 años subió 2 pb llegando a 4%. Por otro lado, el US Dollar Index cedió 0,2% y cotiza a 102,4.

En cuanto a los commodities, la soja se negocia a un precio de 514 USD/tonelada en el mercado de Chicago, marcando un aumento del 0,75% respecto del cierre anterior. Mientras tanto, el petróleo subió 1,9% a un precio de 71,4 USD/barril y el oro avanzó 0,2% tomando un valor de 2.019 USD/onza.

En relación al petróleo, el Departamento de Energía de EE. UU. anunció que el país podría comenzar las recompras de crudo (3 M de barriles de petróleo crudo) para abastecer la Reserva Estratégica de Petróleo (SPR) con entrega en agosto y pidió que las ofertas se presenten antes del 31 de mayo. Tras vender más de 200 M de barriles de crudo de la SPR en 2022, la Administración estadounidense ha dejado la reserva estratégica de petróleo en su nivel más bajo desde 1983.

La importancia de criterios ambientales, sociales y de gobierno corporativo en las empresas.

Con el paso de los años los criterios ambientales, sociales y de gobierno corporativo (ESG) se han ido afianzando cada vez más dentro de las empresas. Gran parte de los consumidores y trabajadores ya reclaman este tipo de cambios puertas adentro, como estándares básicos a cumplir.

Estas tendencias llegan hasta los propios líderes de las organizaciones. De acuerdo a una encuesta realizada por BDO, un 64% de los CFO cree que adoptar estas medidas mejorará el rendimiento financiero a futuro.

De cara a estas implementaciones, los líderes financieros son los encargados de controlar su funcionamiento y medir los resultados de su puesta en marcha. Incluso, estarán preparados para avanzar sobre la implementación de aquellas métricas no financieras o propias del área donde se desempeñan.

Es importante destacar que los criterios ESG van más allá de desarrollar la responsabilidad social corporativa o de abordar los impactos sociales, también se deberán enfrentar riesgos y desafíos generados a partir de dichas implementaciones. Es responsabilidad de los líderes estar listos para identificar oportunidades respecto a estrategias de este tipo que creen valor en el desarrollo de estos parámetros.

De cara al futuro será cada vez más habitual ver la aplicación de estas tendencias dentro de la compañía. Aquellas organizaciones que operan internacionalmente pueden verse obligadas a presentar requisitos en torno a cuestiones como la sostenibilidad.

Los controles internos respecto a las políticas de este tipo y la búsqueda de precisión y confiabilidad, pueden ser útiles para prevenir determinadas prácticas como “greenwashing” y afirmaciones falsas o engañosas sobre la responsabilidad ambiental.

Por su parte, en el plano internacional, los criterios de ESG han abierto puertas en lo que respecta a acceso al capital privado. Según el informe realizado por BDO, un 95% de empresas inversoras realizaron evaluaciones en esta temática durante los análisis previos a la firma de acuerdos.

De la misma manera, un 90% de las compañías aseguradoras realizan controles similares. Los directores financieros como representantes de esta relación frente a inversores y prestamistas deben luchar por la implementación de las expectativas y criterios demandados desde fuera de las firmas.

ESG y la generación de valor

La mejora de las calificaciones en ESG se encuentra entre los principales objetivos descriptos por parte de los CFO sondeados, ubicado en un cuarto lugar respecto a otras tareas. En este sentido, la implementación de políticas ambientales, sociales y de gobierno corporativo puede verse reflejado en el aumento de beneficios y de ingresos.

Las reducciones en la emisión de carbono, la búsqueda de edificios con certificaciones ambientales, la migración de datos a la nube y otras estrategias vinculadas pueden repercutir en la reducción de consumo energético y de los costos operativos. El desarrollo de estas acciones en vistas a resultados finales es uno de los puntos donde más harán foco los CFO.

Tampoco es recomendable perder el enfoque en los gastos para impulsar el crecimiento de la organización, sobre todo aquellas que respalden los objetivos a largo plazo, bajo la lente de los criterios ESG.

En países como Estados Unidos, más de un 60% de los consumidores califican las cuestiones de sostenibilidad como un criterio de compra. A su vez, un 42% está dispuesto a pagar un monto extra por productos y servicios con estas características.

También es necesario tener en cuenta el potencial de estas políticas de cara a la apertura de mercados y al desarrollo de nuevas innovaciones con el objetivo de acoplarse a las estrategias ESG.

Del mismo modo es tarea de los directores financieros medir el impacto económico en torno a estos criterios, así como la realización de análisis que evalúen los riesgos y prioridades correspondientes.

Los CFO están en una posición clave de cara al objetivo de encaminar a la organización de la que forman parte en el avance hacia los criterios ESG. Impulsar los análisis internos, realizar los informes correspondientes y establecer los objetivos e incentivos a largo plazo pueden garantizar el desarrollo positivo de estas estrategia dentro de la empresa.

Los contratos futuros de dólar continúan al alza y subieron un 1,0% promedio en la semana...

Los contratos futuros de dólar continúan al alza y subieron un 1,0% promedio en la semana. Al igual que en la semana anterior, vimos caídas de entre 0,2% y 2,1% en los contratos cortos hasta noviembre. Por su parte, los contratos de diciembre en adelante subieron entre 1,9% y 6,8%.

Estos precios aún no incorporaron el 8,4% de inflación de abril, que se publicó el viernes a las 16:00hs. Ayer el gobierno anunció una batería de medidas, entre las que se informó que el BCRA aumentará la intervención en el mercado de cambios y que administrará el ritmo del crawling. Hoy, lunes 15 de mayo, veremos que interpreta el mercado de esto.

El interés abierto se encuentra en su cuarto nivel más elevado del año, en 3,9 millones de contratos. A pesar de esto, tuvimos una de las semanas con menor volumen del año con tan solo 2.300 contratos operados.

El contrato de mayo se encuentra en $241,2. Esto significa un ritmo de devaluación del 8,3% en el mes, muy por encima del crawling de 6,1% que mantuvo el Central durante la semana pasada. En tanto que el ritmo de devaluación promedio implícito en los precios posteriores se encuentra en 11,8% mensual y 283% anualizado.

La curva de tasas se amplió en 410 pbs. Como venimos señalando, la curva luce cada vez más empinada, con los contratos entre mayo y julio rindiendo tasas de entre 99% y 124% (TEA 163% y 200%), en tanto que a partir de agosto despegan a 163% (TEA 275%) hasta alcanzar un 238% (TEA 243%) en abril 2024.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

Segunda semana consecutiva en la que los mercados globales operaron a la baja. A la falta de novedades para aumentar el límite de deuda y evitar una situación de impago en junio, se sumó la publicación del dato del IPC de abril: la inflación baja más lento de lo esperado –y de lo necesario– lo que resta posibilidades a que la Fed reduzca la tasa de referencia. Además, aumentaron las solicitudes de desempleo, retrocedió la confianza del consumidor y aumentaron las expectativas de inflación. Todo este conjunto desafía las perspectivas de un aterrizaje suave por una estanflación. Con este marco de fondo, en la semana cayeron los principales índices de bonos y acciones, el dólar se fortaleció y los commodities operaron a la baja. Lo más destacado fueron las acciones de Latam y de Brasil, en particular de la mano del salto en las acciones de Petrobras. ¿Lo principal de la semana que arranca? La reunión de Biden con el jefe de la bancada republicana, Kevin McCarthy, para destrabar las negociaciones en cuanto al límite de la deuda, y los discursos de Powell y otros gobernadores de la Fed. Al mismo tiempo, se publicarán indicadores de actividad industrial, ventas minoristas y mercado inmobiliario, que marcarán el pulso del segundo trimestre.