Noticias y mercado: lo que pasó y lo que viene en el plano local.

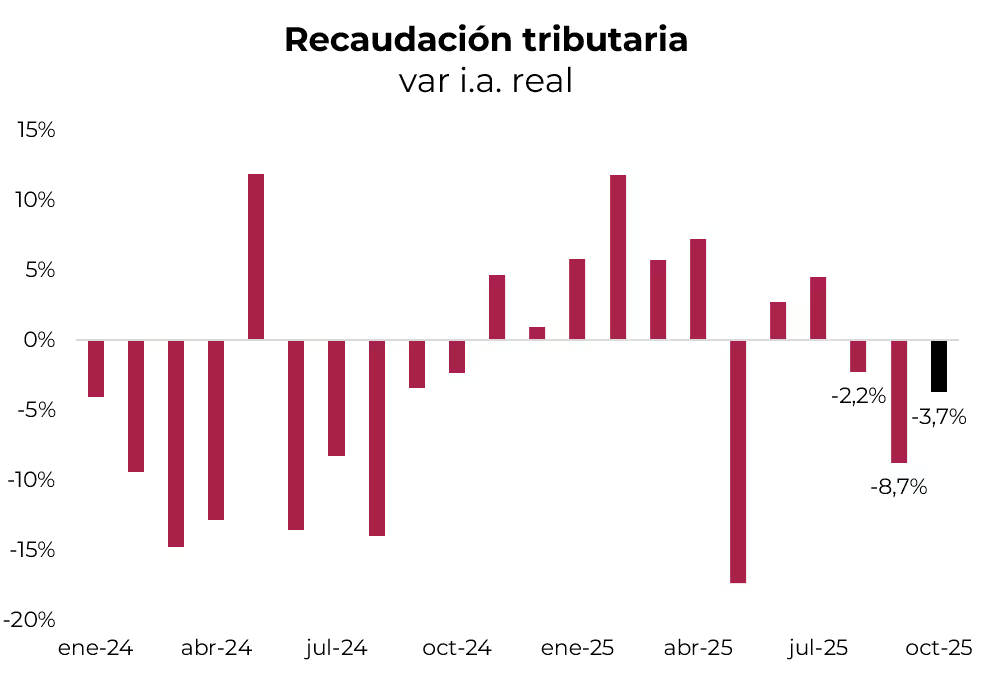

Tras el shock inicial de expectativas luego del resultado electoral, el mercado comenzó a mostrar signos de mayor estabilidad. Los tipos de cambio cedieron incluso en un contexto de baja de tasas, reflejando un menor apetito por cobertura y expectativas de devaluación que comienzan a moderarse. Las curvas en pesos se mantuvieron firmes y los bonos en dólares continuaron subiendo, con un riesgo país que se mantiene en torno a los 650 pb, mientras las acciones corrigieron tras el fuerte rally de las semanas previas. En paralelo, el Tesoro logró renovar más del 100% de los vencimientos en la última licitación y extendió la duration de la deuda, en un entorno de mayor demanda por títulos públicos impulsada por la baja de tasas del BCRA —del 25% al 22%—. En cuanto a los datos macro, la recaudación de octubre volvió a mostrar una caída en términos reales por tercer mes consecutivo. Esta semana, el foco estará puesto en el dato de inflación de octubre —que estimamos en 2,2% m/m— y en la capacidad del tipo de cambio para sostener la estabilidad alcanzada en las últimas semanas en este contexto de tasas más bajas.

Cae la recaudación. La recaudación tributaria en octubre cayó 4,1% i.a., siendo el tercer mes consecutivo a la baja. El retroceso del mes pasado estuvo determinado por la caída de 68% i.a. en Bienes Personales —por la alta base de comparación, dado que un año atrás se realizaron pagos por el Régimen Especial de Ingreso por blanqueo— y de 66% i.a. real en Derechos de exportación —debido a la baja transitoria a 0% de las retenciones en septiembre, que incentivó el adelantamiento de exportaciones—, a lo que se sumó el impacto de la eliminación del impuesto PAIS. Entre estos tres tributos anotaron una caída real de 77% i.a., mientras que el resto registró un alza de 4% i.a., impulsado por los impuestos ligados al nivel de actividad, como el IVA y el impuesto al cheque, que subieron 3,3% i.a. y 7,5% i.a. real, respectivamente. La caída de los ingresos del Tesoro pone presión sobre las cuentas públicas y obliga al Gobierno a seguir recortando gasto para cumplir con la meta fiscal comprometida, que implica un superávit primario de 1,5% del PBI.

Las reservas en baja. En la primera semana de noviembre, las reservas internacionales brutas subieron USD 878 M y cerraron en USD 40.260 M. Este aumento estuvo exclusivamente explicado por la recomposición de encajes en moneda extranjera por casi USD 1.500 M, que fue compensada en parte por el pago de USD 793 M al FMI. El Tesoro tuvo una participación discreta en el mercado de cambios, comprando apenas USD 50 M, mientras que la liquidación del agro mostró un leve repunte al registrar una oferta de USD 191 M, USD 20 M más que la semana previa. Con este resultado, las reservas netas habrían cerrado la semana en USD 9.600 M negativas, lo que sigue siendo un foco de tensión con el mercado —más aún si se confirma que Argentina activó parte del swap con el Tesoro americano, lo que podría llevar las netas a casi USD 12.000 M negativas—.

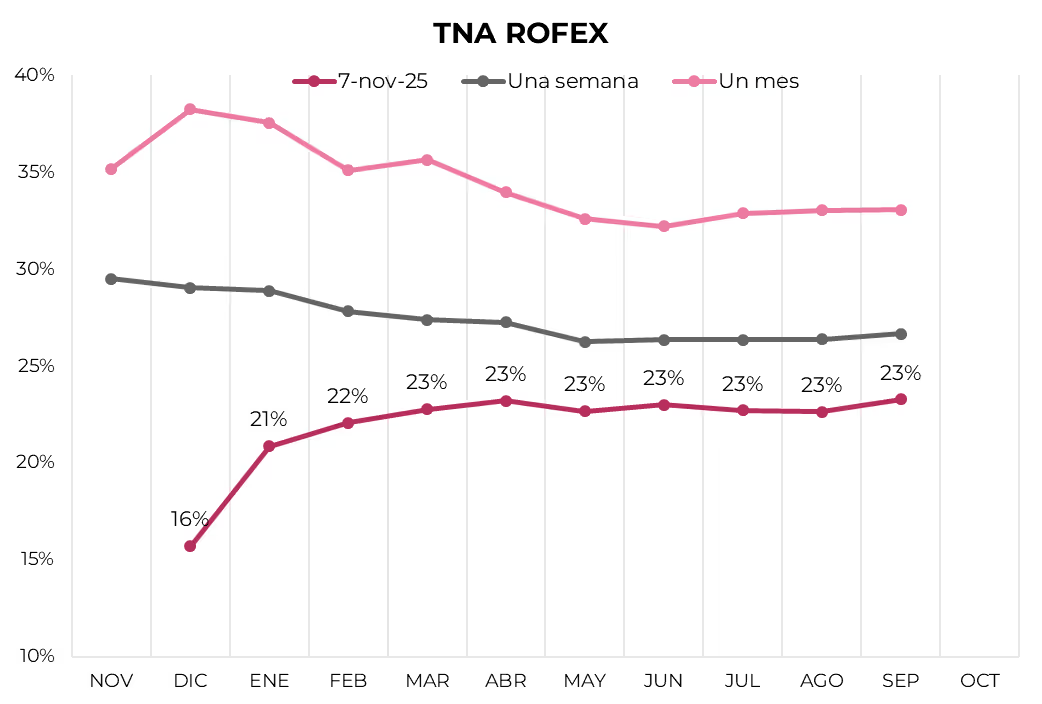

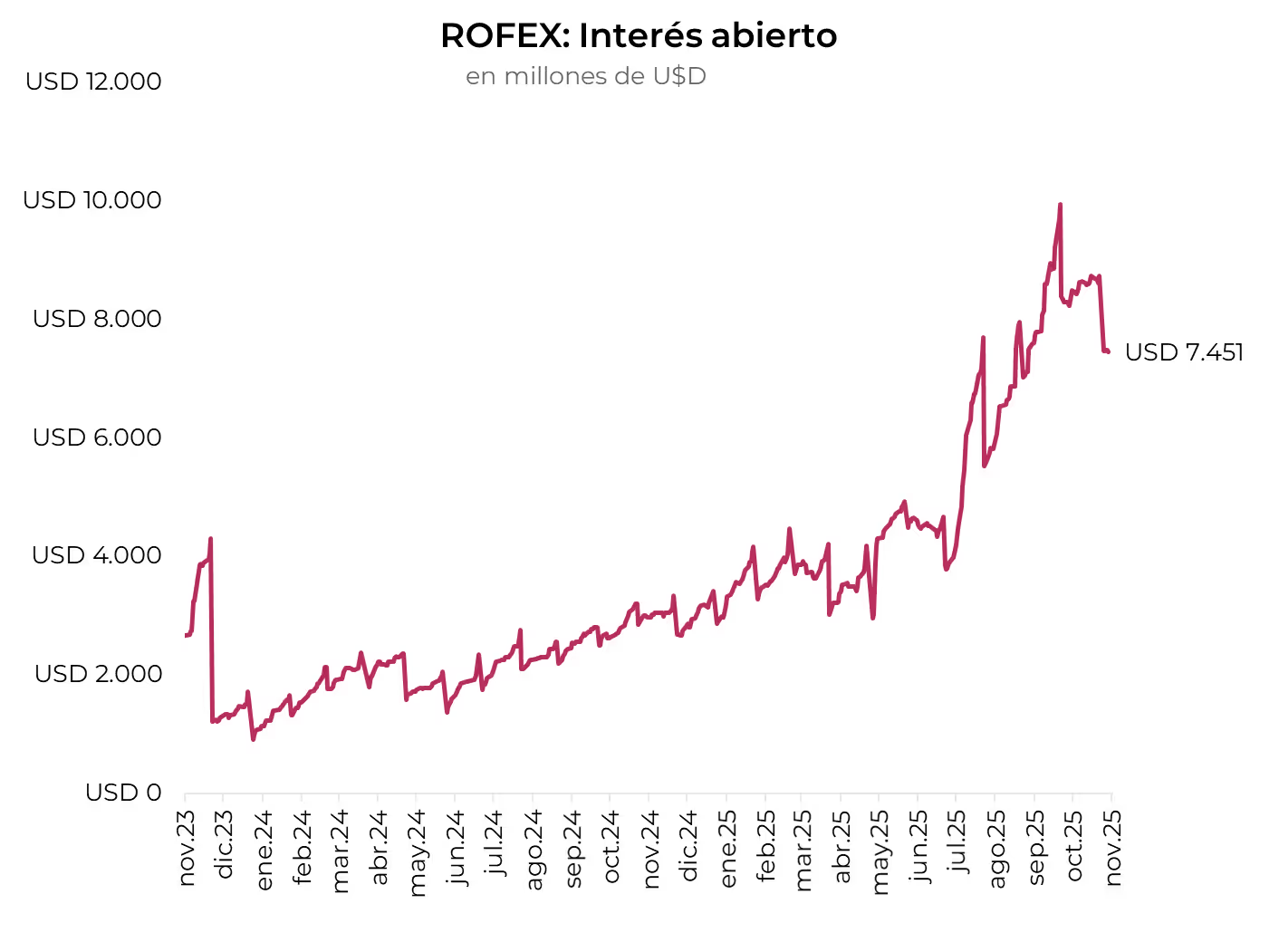

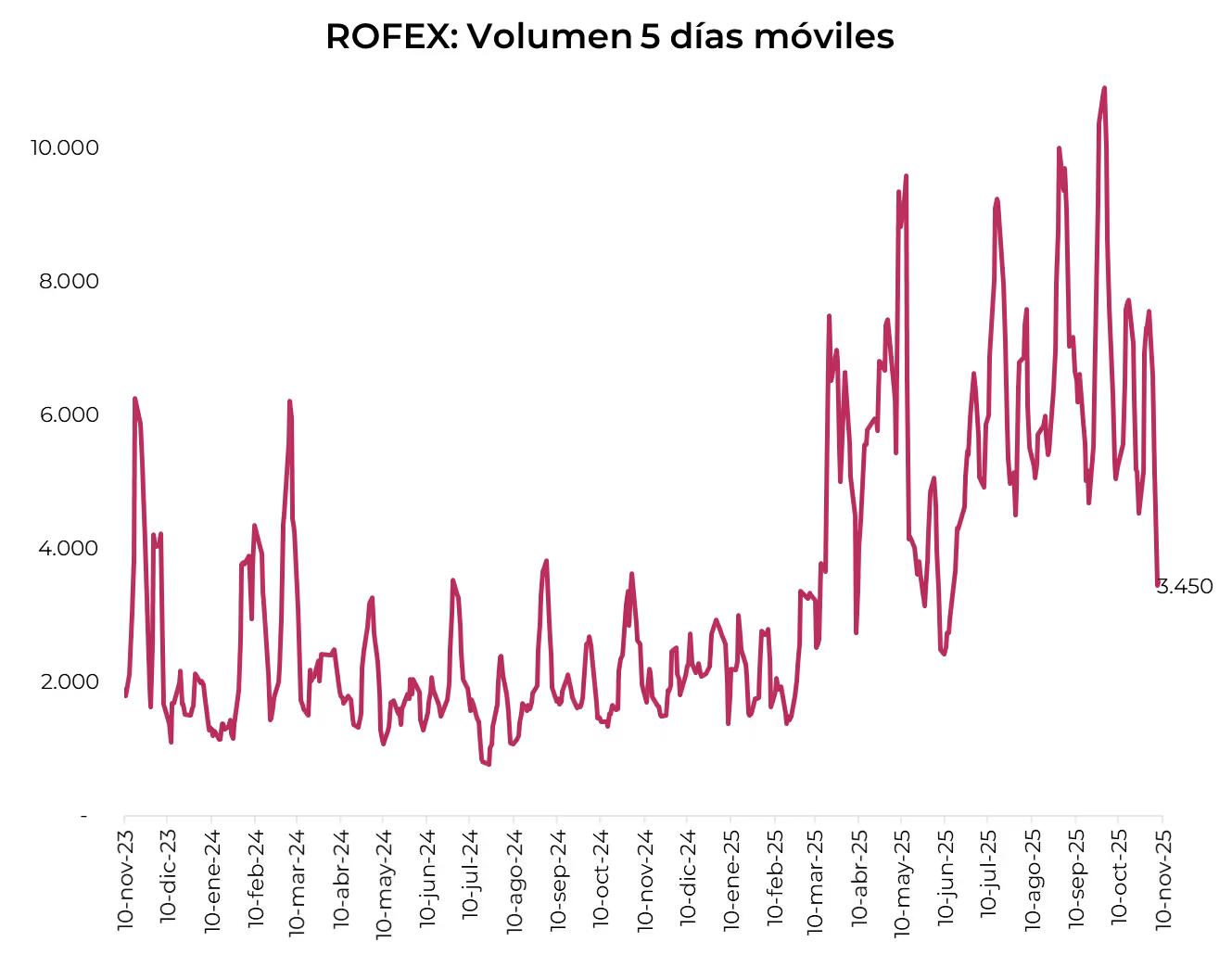

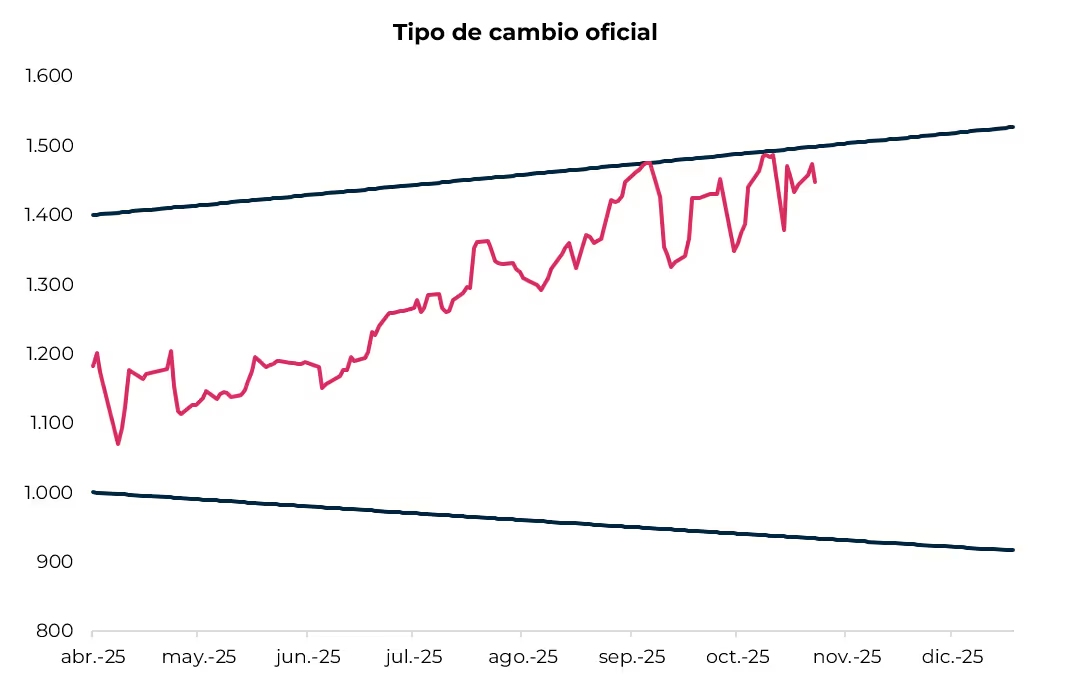

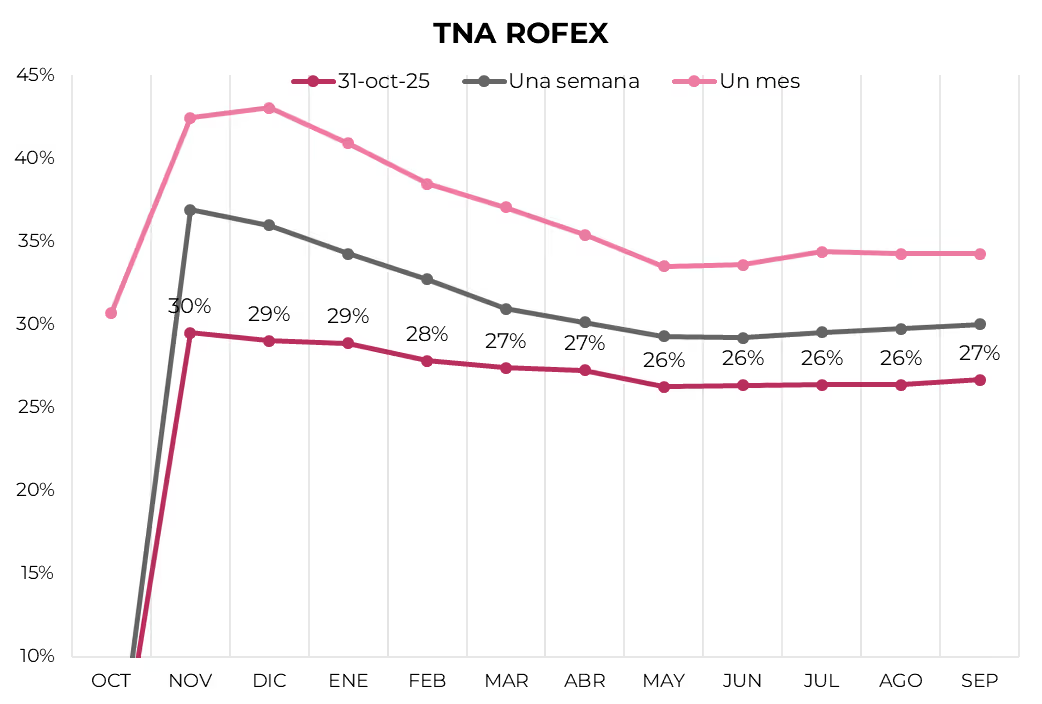

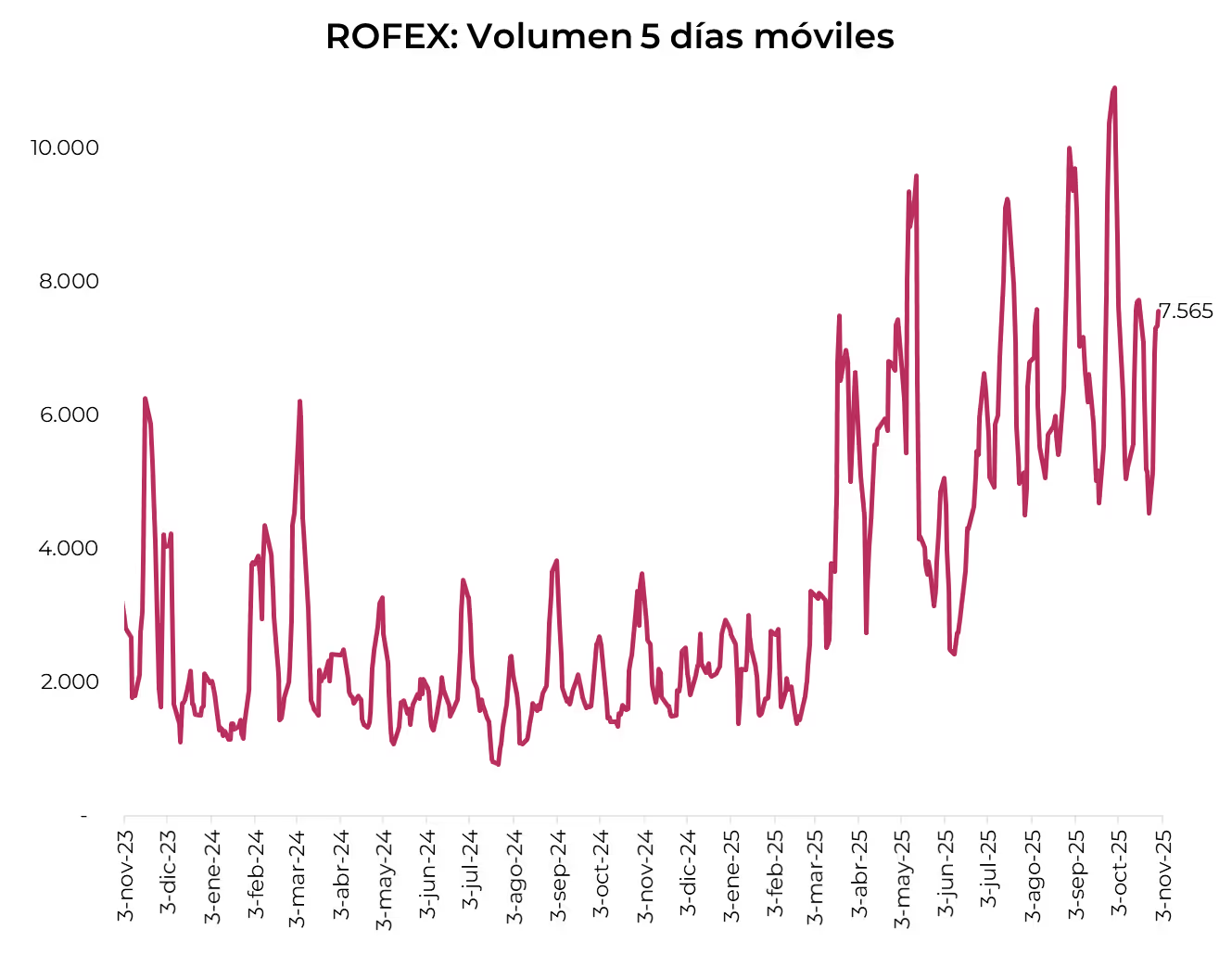

Tipo de cambio estable, pero cerca del techo de la banda. El tipo de cambio oficial registró una leve caída del 0,1% a lo largo de la semana, en un contexto donde la demanda parece haberse moderado tras las elecciones, incluso pese a la baja de tasas y a una liquidación del agro que continúa siendo limitada. Así, el tipo de cambio oficial cerró en $1.441,5, ubicándose a un 4% del techo de la banda. Por su parte, los dólares financieros mostraron una caída más pronunciada del 2,3% el MEP y del 2,1% el CCL, cerrando en $1.445,5 y $1.469,9, respectivamente, y la brecha se redujo en torno al 0%-2%. La baja del tipo de cambio se reflejó también en los contratos de dólar futuro, que registraron caídas promedio del 2,5%. Actualmente, el mercado descuenta un tipo de cambio por encima del techo de la banda recién a partir del contrato de abril —que el viernes cerró en $1.601—, cuando una semana atrás lo hacía a partir de enero. Las mayores caídas se dieron en los contratos más largos, al retroceder un 3%, y el interés abierto promedio bajó en USD 1.207 M, cerrando en USD 7.466 M. Las tasas implícitas cerraron por encima de la TNA de las Lecaps: 16% TNA para noviembre, 21% TNA para diciembre y luego descienden gradualmente hasta 23% TNA hacia septiembre del próximo año. Así, la curva descuenta una devaluación implícita promedio del 1,3% m/m en diciembre, 1,8% m/m promedio en el primer semestre de 2026 y 1,7% m/m para el resto de los plazos.

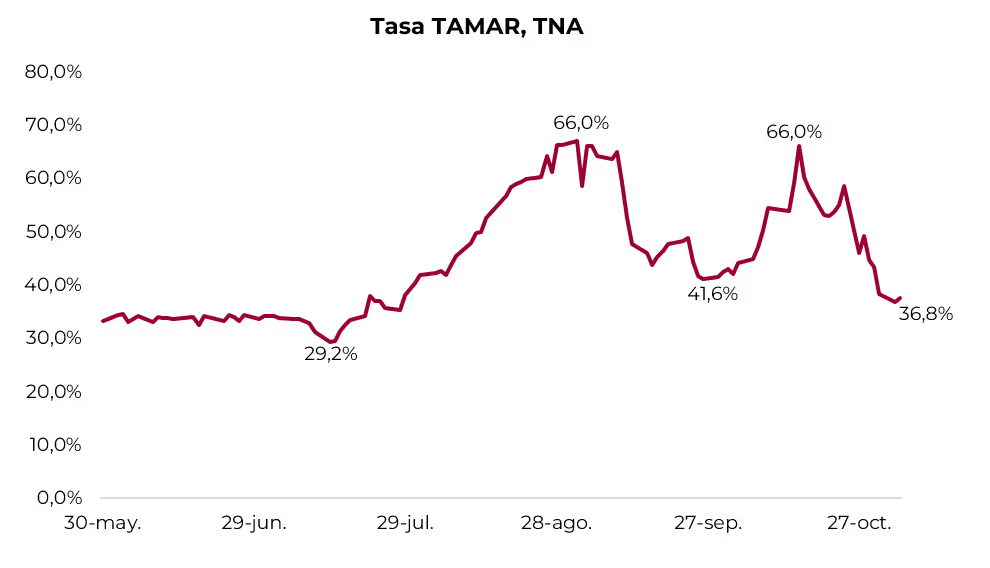

Las tasas ceden. En las últimas semanas, las tasas comenzaron un ciclo de normalización que continuó en los últimos días, acompañado por la decisión del BCRA de reducir la tasa en la rueda de simultáneas en ByMA a 22% TNA —desde 25% TNA previo—. Este ajuste se trasladó al resto de las tasas de referencia: la caución a un día descendió a 21,1% TNA (desde 23,7%) y la repo se ubicó en 27,4% TNA (desde 32,6%). La baja generalizada impulsó la demanda por instrumentos del Tesoro, reflejada en la licitación del miércoles. Este proceso de normalización de tasas contribuye a reducir los costos de fondeo del sector privado y a sostener gradualmente la recuperación de la actividad económica.

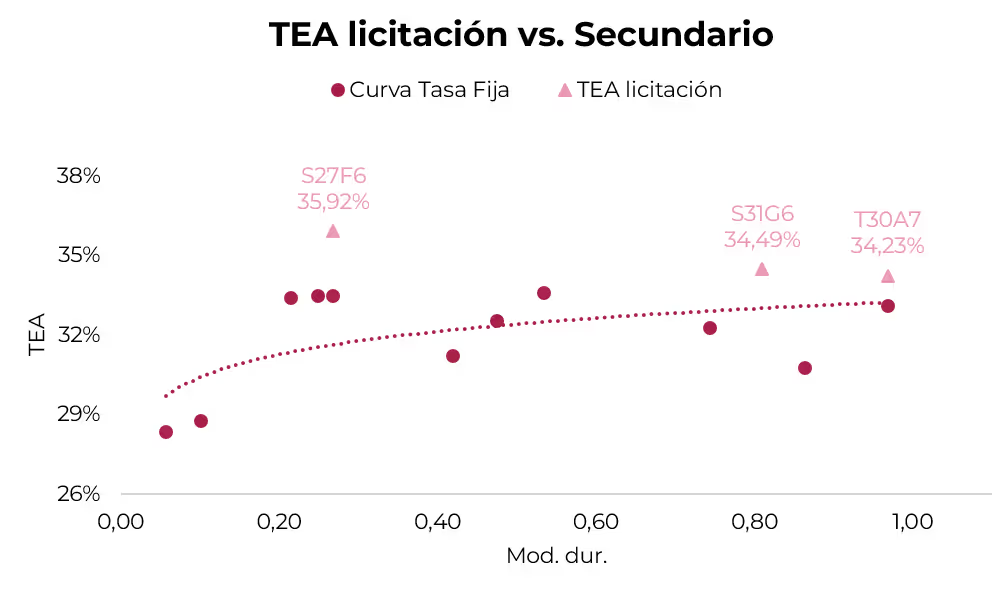

Rollover alto. Con tasas en descenso y una mayor demanda de títulos públicos, el Tesoro logró un resultado positivo en la última licitación, donde enfrentaba vencimientos por $7,7 billones y colocó $8,5 billones, alcanzando un rollover del 111,2%. El mayor monto adjudicado se concentró en los instrumentos a tasa fija, que representaron el 64% del total colocado, seguidos por los CER con una participación del 20,1%, mientras que el 15,6% restante correspondió a las letras TAMAR. Además de extender la duration con títulos que abarcaron desde tres meses hasta casi un año y medio, logró una baja en las tasas respecto de la licitación anterior: la TEA promedio ponderada de las Lecaps/Boncaps se ubicó en 35%, por debajo del 40,5% previo, en niveles que no se registraban desde julio de 2025. Pese al buen resultado, la menor liquidez del Tesoro —cuyos depósitos en el BCRA se redujeron de $9,8 billones a fines de octubre a $5,2 billones tras la licitación del 29/11— lo llevó a convalidar rendimientos por encima de la curva de mercado, ofreciendo un premio de 2,44 pp en la LECAP S27F5, de 1,5 pp en la S31G6 y de 1,1 pp en la T30A7. De cara a los próximos meses, la evolución de los depósitos del Tesoro seguirá siendo un factor clave a monitorear, ya que su caída reduce el margen de monetización de la economía a través de esa vía, en un contexto de mayores necesidades de caja hacia fin de año, lo que también acota el espacio para eventuales compras de dólares.

Semana estable para la deuda en pesos. La deuda en pesos tuvo un desempeño estable a lo largo de la semana, siendo los Duales los más destacados al subir un 1,6% y rendir un margen del 3,3% sobre la tasa TAMAR, acercándose a los niveles observados a principios de julio, previo al fin de las LEFI. Aun así, la TAMAR breakeven promedio que iguala el rendimiento del TTJ26 y el T30J6 se ubica en 25,3% TNA, muy por debajo de la TAMAR actual (36,3% TNA), lo que sugiere que todavía existe espacio para una compresión adicional, a menos que se produzca una baja muy pronunciada en las tasas de referencia. Los CER le siguieron con una suba del 1%, y la curva se mantiene prácticamente flat, con tasas reales que van de CER+10% en el tramo 2026 a CER+9% en el resto de los plazos. En tanto, la inflación implícita en los bonos se ubica en 0,6% m/m en octubre, 30,3% acumulado en 2025 y 19,2% en 2026, levemente por encima de las estimaciones privadas, que proyectan una inflación acumulada del 29,6% en 2025 y 18,7% en 2026. La curva a tasa fija quedó más rezagada al subir un 0,5%, y los rendimientos cedieron levemente respecto de la semana anterior, cerrando en 28,3% TNA (2,4% TEM) en el tramo corto y 27,7% TNA (2,3% TEM) en el tramo largo. Por último, los dollar-linked cayeron un 1,7%, acompañando la baja en los tipos de cambio, y rinden devaluación +3,3% en el tramo corto y devaluación +2,8% en los tramos más largos, al tiempo que descuentan una devaluación directa del 2% en enero de 2026 y del 13,5% hacia abril de 2026, reflejando una mayor expectativa de ajuste cambiario más cercana al primer trimestre del próximo año.

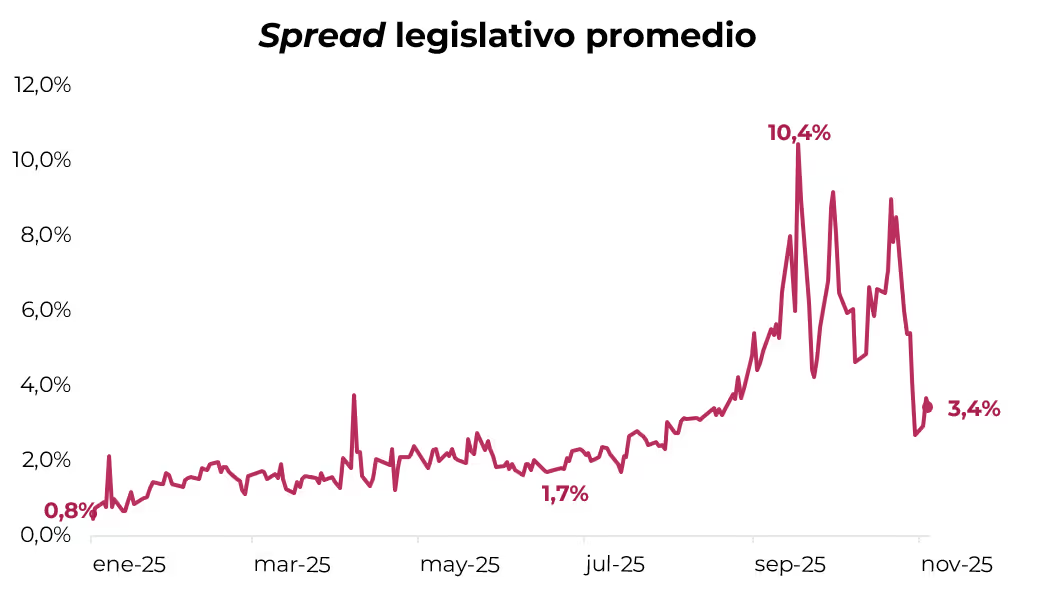

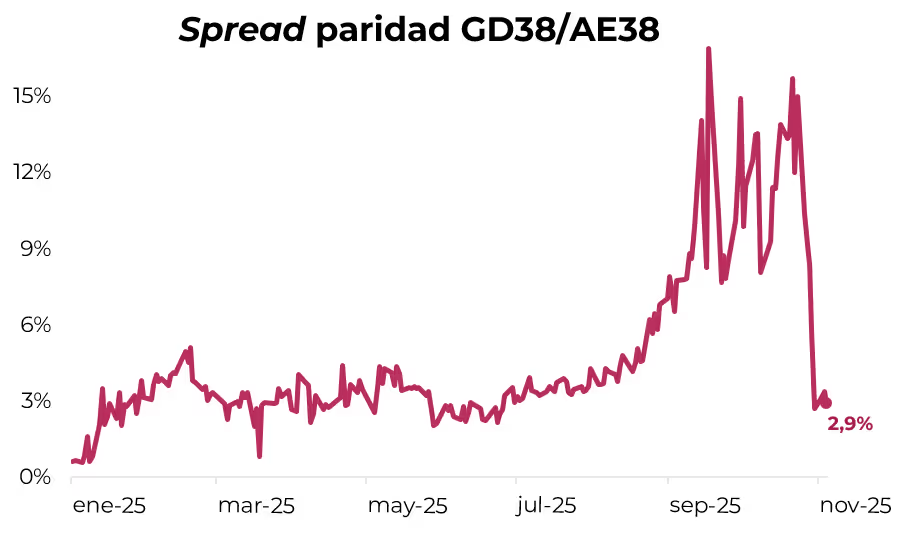

Los soberanos extienden las subas. La deuda en dólares extendió su tendencia alcista semanal, a pesar de las bajas registradas el jueves y viernes en un contexto desfavorable para la deuda emergente. En particular, los bonos soberanos avanzaron 1,0%, impulsados por los Globales, que subieron en promedio 1,5%, mientras que los Bonares lo hicieron 0,2%. En comparación, la deuda de países pares cayó 0,15% y Argentina redujo el spread de tasas frente a los bonos corporativos de calificación CCC hasta 0 pb. Dentro de los Globales se destacaron el GD41 y el GD38, con subas de 2,1% y 2,5%, respectivamente. Estas variaciones ampliaron el spread legislativo promedio en 0,79 pp, hasta 3,46%, generando una oportunidad relativa en los Bonares. Con estos movimientos, el riesgo país se ubicó en torno a 647 pb, mientras la curva de Globales mantiene una pendiente positiva con rendimientos entre 9,5% y 10,0%. En contraste, la curva de Bonares continúa invertida, con TIR entre 11,7% y 10,7%. Por su parte, los BOPREAL retrocedieron 0,7% en la semana, liderados por el BOPREAL Serie 1B, que cayó 2,7%. A estos precios, la deuda del BCRA ofrece rendimientos de entre 1,9% y 11,3%. En el segmento subsoberano, la suba semanal fue de 0,6%, destacándose el Mendoza 2029 con una ganancia de 4,7%, mientras que los corporativos avanzaron 0,6%, liderados por el YPF 2033, que ganó 0,9%.

Corrección del Merval. El Merval retrocedió 2,5% en dólares CCL y 4,6% en pesos durante la semana, acompañando la corrección observada en los mercados globales y cerrando en USD 1.944. De esta forma, acumula una baja de 9,7% en lo que va del año. La caída semanal estuvo liderada por los sectores bancario, de consumo básico y real estate. Entre las acciones locales, las mayores bajas en dólares correspondieron a TGS (-7,7%), CEPU (-7,0%) y Galicia (-6,5%), mientras que las de mejor desempeño fueron Transener (11,1%), Telecom (4,9%) y Ternium (4,2%). En tanto, las acciones que cotizan en la Bolsa de Nueva York mostraron una corrección más pronunciada, con un descenso promedio de 3,3%, destacándose las caídas de Bioceres (-12,3%), Mercado Libre (-9,3%) y TGS (-8,1%).

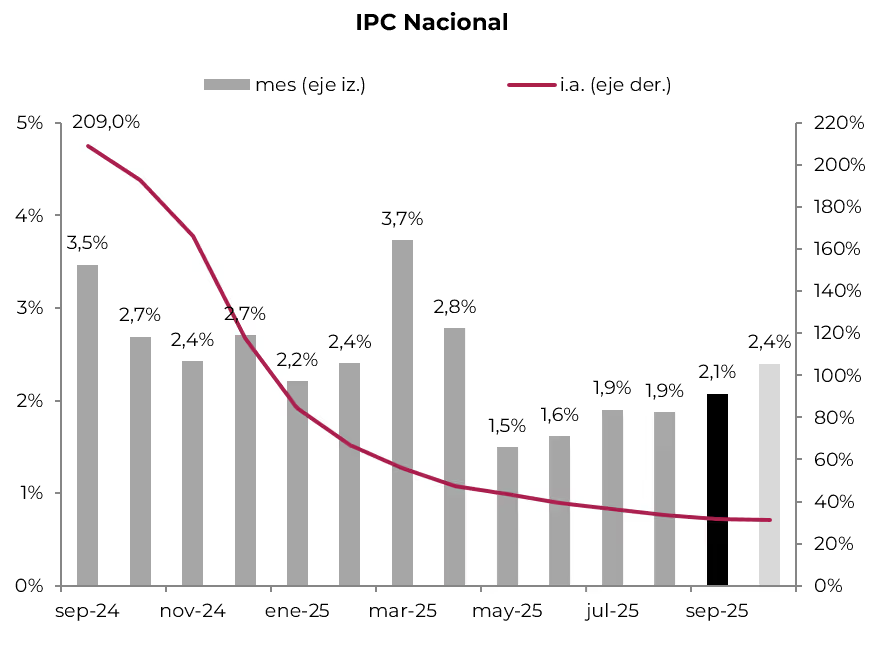

Lo que viene. Esta semana se conocerá el dato de inflación nacional de octubre, que estimamos en 2,2% m/m, tras un mes de marcada volatilidad cambiaria en el contexto electoral. Además, con el nuevo nivel de tasas consolidado, el mercado seguirá de cerca si el tipo de cambio logra sostener la estabilidad alcanzada en las últimas ruedas.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

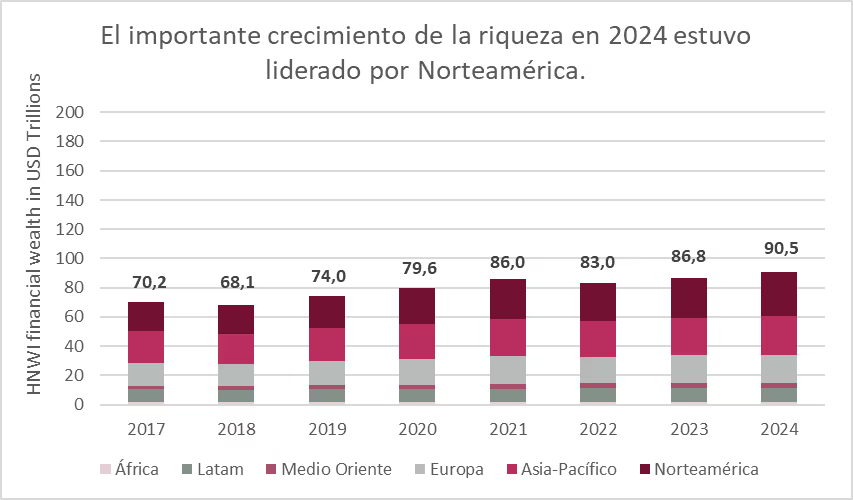

Mal arranque de mes para los activos financieros globales, que registraron caídas generalizadas. El shutdown continúa, siendo el cierre de gobierno más largo de la historia. Esto está generando inconvenientes y, si bien no hay indicadores oficiales, los datos privados reflejan que la actividad pierde impulso, deteriorando la confianza de los hogares. Además, la Fed se muestra dividida entre priorizar el empleo o contener la inflación. En el plano financiero, las valuaciones elevadas de las empresas ligadas a la IA comenzaron a ser cuestionadas, lo que impactó negativamente en las acciones tecnológicas, que arrastraron a todos los índices pese a que los balances siguen presentando buenos resultados. En este contexto, las tasas mostraron movimientos acotados y los bonos operaron con sesgo negativo, mientras que el dólar retrocedió y los commodities reflejaron debilidad, con el petróleo y los metales a la baja y el oro estable en niveles elevados. Las miradas de esta semana estarán puestas en la evolución de las negociaciones en el Congreso para poner fin al shutdown y normalizar la actividad.

La economía se enfría. Con el cierre de gobierno, todas las publicaciones de indicadores oficiales siguen demoradas, lo que impide una lectura certera del verdadero estado de la principal economía del mundo. En este contexto, los inversores continúan apoyándose en los indicadores privados, que mostraron resultados dispares. El Nowcast de la Fed de Atlanta estima un sólido crecimiento de 4,0% t/t anualizado para el 3Q25, con base en el buen dinamismo del consumo, la inversión y el aporte positivo de las exportaciones netas. Sin embargo, ya entrado el último trimestre, los indicadores se muestran más débiles. El índice ISM manufacturero de EE. UU. de octubre retrocedió a 48,7, por debajo de las previsiones de 49,5 y del registro de septiembre, que había marcado 49,1, encadenando ocho meses consecutivos en zona de contracción, aunque con mejora en los subíndices de empleo y nuevos pedidos. Por otro lado, el ISM de servicios sorprendió al subir a 52,4 desde 50, lo que muestra que la actividad sigue en expansión. En materia laboral, el informe de ADP mostró una creación de 42 mil puestos en octubre y, si bien revirtió el resultado de los dos meses previos –en los que había caído 3 mil en agosto y 29 mil en septiembre–, sigue reflejando un menor dinamismo del empleo respecto de la primera mitad del año. Además, el informe de Challenger mostró que las empresas anunciaron 153 mil despidos –el mayor nivel para ese mes desde 2003– concentrados en tecnología y servicios profesionales, debido, en parte, al avance de la inteligencia artificial. Finalmente, la confianza del consumidor medida por la Universidad de Michigan cayó a 50,3 en noviembre, su nivel más bajo en más de tres años, afectada por el prolongado shutdown, las presiones de precios y el deterioro de las finanzas personales.

La Fed, dividida. Durante la semana, varios miembros de la Fed se pronunciaron sobre el mandato dual, mostrando posturas divididas de cara a la próxima decisión de política monetaria. El consenso indica que la autoridad monetaria no solo concluirá la reducción de su balance en diciembre, con reservas bancarias ya en un nivel “amplio”, sino que también planteó la posibilidad de reanudar compras de activos en 2025. En el frente de tasas, seis funcionarios –entre ellos Waller, Miran, Bowman, Williams, Daly y Cook– se inclinaron por avanzar con nuevos recortes, en tanto que Powell, Jefferson, Barr, Goolsbee y Musalem adoptaron un tono más cauteloso, y Schmid (Kansas City) se mantiene en contra. Entre las declaraciones más relevantes, Lisa Cook y Mary Daly enfatizaron los riesgos sobre el empleo, Miran pidió una baja de 50 pb al considerar la política aún demasiado restrictiva y Waller criticó la “niebla” de la que habló Powell en referencia al shutdown. En contraste, Goolsbee, Logan y Hammack advirtieron sobre la persistencia de la inflación, lo que refuerza la probabilidad de un recorte en diciembre cercano al 65%, seguido de una pausa táctica. En relación con la semana anterior, la probabilidad de un tercer recorte de 25 pb por parte de la Fed en diciembre avanzó 5 pp hasta 68%.

Tasas estables. Con datos mixtos de actividad y empleo, sumados a los discursos de los distintos miembros de la Fed, la reacción de las tasas también fue mixta. La UST2Y y la UST10Y cayeron 5 pb y 1 pb, respectivamente, y cerraron la semana en niveles de 3,56% y 4,09%. En cambio, la UST30Y avanzó 3 pb y concluyó la semana en 4,70%.

Semana negativa para la renta fija. La renta fija en general tuvo un mal desempeño, afectada por la suba de tasas en el tramo largo de la curva. En este sentido, la deuda del Tesoro bajó un 0,3% en la semana, acumulando en el año una ganancia de 0,6%. En corporativos, los Investment Grade mostraron una caída de 0,5% y un alza de 3,6%, respectivamente. Los High Yield retrocedieron un 0,8% semanal, mientras que en el 2025 avanzan un 2,0%, así como los TIPs, que perdieron un 0,6% pero suben un 3,9% desde enero. En tanto, la deuda de mercados emergentes fue la más perjudicada, con una caída semanal de 0,9%, aunque en el año continúa siendo la de mejor performance, con una ganancia de 7,6%.

La temporada de balances continúa superando expectativas. En la última semana, 135 empresas del S&P 500 presentaron sus balances, por lo que ya reportaron el 90% de las compañías del índice. Si bien los resultados semanales no fueron los mejores, el 82% del total de las ganancias superó las expectativas del mercado. En el segmento tecnológico, Palantir estuvo por encima de las estimaciones y elevó su guía anual, aunque cayó con fuerza por preocupaciones de valuación. AMD presentó proyecciones de ingresos por debajo de lo esperado, lo que generó una reacción inicial negativa, mientras que Qualcomm informó resultados sólidos en ventas, pero con ingresos por licencias algo menores, lo que derivó en una corrección de 3,1%. En el sector de consumo, McDonald’s sorprendió positivamente con un crecimiento de ventas en EE. UU. superior al previsto. Entre las compañías de capitalización media, Super Micro Computer se desplomó tras ofrecer una previsión de ganancias inferior a la esperada. En general, los reportes confirmaron un escenario dispar, con avances selectivos y un tono de cautela hacia las tecnológicas de mayor valuación. Hasta el momento, las ventas aumentaron 8,19% i.a. y los beneficios lo hicieron 11,8% i.a., reflejando el sólido desempeño que vienen mostrando las empresas.

Las acciones comenzaron noviembre con bajas. Las acciones cerraron la semana con caídas generalizadas, en un contexto de preocupación por las altas valuaciones de las compañías vinculadas a la inteligencia artificial y datos económicos menos favorables, lo que llevó a los principales índices a alejarse de sus máximos históricos. El Nasdaq lideró las pérdidas con una baja semanal de 4,4%, aunque aún acumula un avance de 17,6% en lo que va del año. El S&P 500 retrocedió 2,8% y mantiene una ganancia de 13,1% en el 2025, mientras que el Dow Jones cayó 2,0% y sube 9,5% en el mismo período. Las small caps también mostraron debilidad, con una caída semanal de 3,7% y un avance anual más moderado de 7,3%. Por sectores, tecnología encabezó el retroceso (-6,0%; +21,6%), seguida por comunicaciones (-3,4%; +14,6%) y consumo discrecional (-2,5%; +4,3%). En contraste, los sectores de energía (+0,9%; +3,9%), salud (+0,9%; +5,8%) y consumo no cíclico (+0,6%; -2,4%) tuvieron el mejor desempeño.

Las acciones del resto del mundo también cayeron. El índice global de acciones excluyendo EE. UU. retrocedió 1,5% en la semana, aunque mostró un mejor desempeño relativo que los activos estadounidenses y acumula una ganancia de 25,2% en lo que va del año. Las acciones de mercados emergentes perdieron 2,4%, pero aún registran un incremento anual de 29,0%. Dentro de este grupo, Brasil se destacó con una ganancia semanal de 2,5% y un avance acumulado de 41,9%, mientras que China retrocedió 0,9%, aunque mantiene una ganancia de 34,4% en el mismo período. Entre los mercados desarrollados, tanto Europa como Japón mostraron caídas de 1,1% en la semana, pero conservan alzas de 25,5% y 23,0%, respectivamente, en lo que va del año.

Leves caídas en dólar y oro. El dólar DXY cayó 0,4% en la semana y acumula una pérdida de 8,3% en el año. El impulso a la baja se dio el viernes, luego del mal dato de confianza del consumidor. Durante la semana había llegado a superar el nivel de 100, pero concluyó en 99,45. Esta baja respondió a las subas del euro (0,4%) y la libra (0,1%), al tiempo que retrocedió 0,6% frente al yen. En Brasil, el dólar cayó 0,5% en la semana y acumula una baja de 0,6% en el año, cerrando en USDBRL 5,35. El oro finalizó con una leve caída de 0,3%, en torno a USD 3.991 la onza, aunque acumula en 2025 un alza de 52,1%.

Commodities a la baja. El petróleo WTI finalizó con una baja de 1,7%, en USD 59,9 por barril, retrocediendo en total 16,4% en lo que va del año. Los precios estuvieron presionados por temores de sobreoferta, tras conocerse que la producción de la OPEP+ y de otros países aumentó en octubre, mientras Arabia Saudita recortó los precios de venta a Asia ante un mercado bien abastecido. En paralelo, los inventarios en EE. UU. se incrementaron y la debilidad de los datos manufactureros en Asia y EE. UU. reforzó las dudas sobre la demanda. A pesar de que la OPEP+ decidió pausar nuevos incrementos de producción y persisten riesgos de suministro por sanciones de EE. UU. a Rusia y ataques ucranianos en el Mar Negro, el foco del mercado se mantuvo en la pérdida de impulso del consumo global, lo que llevó al crudo a encadenar su segunda semana consecutiva de bajas. La soja finalizó la semana prácticamente sin cambios, en USD 404 por tonelada, mostrando una suba de 10,2% en el año, luego de una fuerte volatilidad impulsada por las noticias comerciales entre EE. UU. y China. Durante la semana, tras haber alcanzado un máximo de 16 meses, los precios cedieron ante la débil demanda china de suministros estadounidenses, que siguen gravados con un arancel del 13% frente al 3% aplicado a Brasil y Argentina. Si bien China confirmó que suspenderá los aranceles de represalia a partir del 10 de noviembre, aún no se registran compras a gran escala, en un contexto en que el shutdown en EE. UU. interrumpe los reportes del USDA. En paralelo, compradores chinos habrían reservado unas 20 cargas de soja brasileña para entregas entre diciembre y julio de 2026, mientras las autoridades estadounidenses estiman que China podría adquirir 12 millones de toneladas en los próximos dos meses. El mercado sigue atento a la concreción de esas operaciones y al impacto que podría tener sobre los precios internacionales. Por otro lado, el cobre cayó 2,4% en la semana y cerró en USD 4,95 por libra, exhibiendo una ganancia de 24,1% en el año, presionado por la debilidad de la demanda china y un dólar algo más fortalecido. Los datos comerciales de China mostraron una baja de 1,1% en las exportaciones y una desaceleración de las importaciones, mientras persiste la cautela global por el cierre del gobierno en EE. UU.

Lo que viene. La semana comienza con la expectativa de un acuerdo en el Congreso para poner fin al shutdown, dado que durante el fin de semana se lograron avances significativos luego de que la legislatura votara a favor de una moción de prueba para la aprobación de una legislación que financie al gobierno hasta, al menos, el 30 de enero de 2026. Por otro lado, la atención del mercado estará centrada en una agenda cargada de datos macro y presentaciones corporativas. El lunes se publicará el informe WASDE, que ofrecerá nuevas proyecciones sobre la oferta y demanda agrícola global. A mitad de semana hablarán varios miembros de la Fed, en un contexto de creciente división interna respecto del ritmo de recortes y del fin del ajuste de balance. Hacia el jueves y viernes deberían conocerse los principales indicadores de inflación (CPI y PPI), junto con los pedidos semanales de subsidio por desempleo y las ventas minoristas; sin embargo, la continuidad del cierre de gobierno en EE. UU. podría demorar la difusión de parte de estos reportes oficiales. En el frente corporativo, continuarán las presentaciones de balances con los resultados de Cisco, TransDigm, Copart, Disney y Alibaba, que podrían aportar señales sobre la evolución de la demanda en sectores clave.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 07/11/2025

Los contratos de dólar en A3 operaron nuevamente con caídas, con una baja semanal de 2,51% promedio.

Los contratos de dólar en A3 operaron nuevamente con caídas, con una baja de 2,51% promedio en la semana. Los retrocesos, de hasta 3,01%, fueron parejos a lo largo de todos los tramos de la curva. De esta manera, los contratos se encuentran dentro de las bandas cambiarias hasta febrero, mientras que superan el techo a partir de marzo.

El próximo contrato en vencer es el de noviembre, que cotiza en $1.438 y cerró por debajo del A3500, por lo que marca una devaluación directa e implícita negativa. Para los tres meses siguientes, los precios reflejan que el aumento del dólar correría en niveles en torno al 1,8%: 1,3% en diciembre ($1.475), 1,7% en enero ($1.511,5) y 1,8% en febrero ($1.540). A partir de ahí, señalan una devaluación que continúa al ritmo de 1,8% promedio hasta septiembre del 2026.

La curva de tasas (TNA) se desplazó hacia abajo en todos sus tramos. En noviembre es negativa, mientras que diciembre cerró en 16% TNA, para luego subir a 23% para marzo, nivel que se mantiene hasta septiembre del 2026.

El volumen operado se incrementó fuertemente frente a la semana anterior. En las últimas cinco ruedas se comerciaron USD 3.450 M. El viernes 7 de noviembre el interés abierto cerró en USD 7.451M, mostrando una caída de 10% m/m y un alza de 151 a/a.

House View local: octubre de 2025.

El gobierno nacional consiguió un contundente e inesperado triunfo en las elecciones legislativas. Interpretamos este resultado como un voto de confianza de la sociedad al programa económico que logró bajar abruptamente la inflación y los niveles de pobreza heredados de la gestión anterior, sustentado en el ordenamiento de las cuentas públicas y en una menor intervención del Estado en la economía. No es un dato menor el apoyo internacional con el que cuenta el gobierno, especialmente del Tesoro americano, que tuvo un rol destacado en el último tramo de la campaña al intervenir en el mercado de cambios para contener la presión cambiaria. El resultado electoral deja al oficialismo en una posición política mucho más sólida, con una cantidad de legisladores que le permitirá avanzar en una agenda de reformas estructurales, aunque no sin antes negociar acuerdos con otras fuerzas políticas, incluso con el peronismo. Disipado el riesgo de gobernabilidad que había aumentado en los meses previos –más aún tras la derrota en las elecciones de PBA– y con Milei fortalecido, incluso con altas probabilidades de reelección, las perspectivas para los activos locales mejoraron notablemente. Así lo reflejó la reacción de las valuaciones, con un rally alcista histórico, una marcada caída del riesgo país, un fuerte salto en las acciones y una mejora en la deuda en pesos.

A pesar del cambio favorable en las expectativas, el mercado cambiario continúa tensionado y el tipo de cambio sigue operando cerca del techo de la banda, en un contexto en el que las reservas internacionales continúan en descenso. Insistimos en que el esquema cambiario actual, con un piso de banda irreal, impide al BCRA comprar divisas, lo que limita la acumulación de reservas y la remonetización de la economía, presionando sobre las tasas de interés que, pese a la reciente baja, se mantienen muy elevadas en términos reales y restringen la capacidad del país de retomar el sendero de crecimiento interrumpido en febrero pasado. Consideramos que este último punto sigue siendo la parte débil del programa y aquella sobre la que el gobierno deberá brindar mayores precisiones para, al menos, revertir la tendencia de las reservas y lograr que el riesgo país se acerque a los 400 pb para volver al mercado financiero en 2026 y refinanciar los vencimientos de deuda.

Somos optimistas a corto plazo, con una nueva “luna de miel” entre el gobierno y el mercado. Esperamos avances en la agenda de reformas, pero también ansiamos noticias sobre una política concreta para acumular reservas internacionales en 2026, ya sea mediante un nuevo esquema cambiario o una actualización de las bandas actuales, así como la eliminación de las restricciones que aún rigen para las empresas en el mercado de cambios, con el objetivo de dinamizar la inversión y descomprimir la tensión cambiaria.

El gobierno logró el apoyo necesario para continuar con el plan económico y deberá consolidar el equilibrio fiscal, retomar el camino de la desinflación y corregir el desequilibrio cambiario y monetario para que la economía retome el crecimiento.

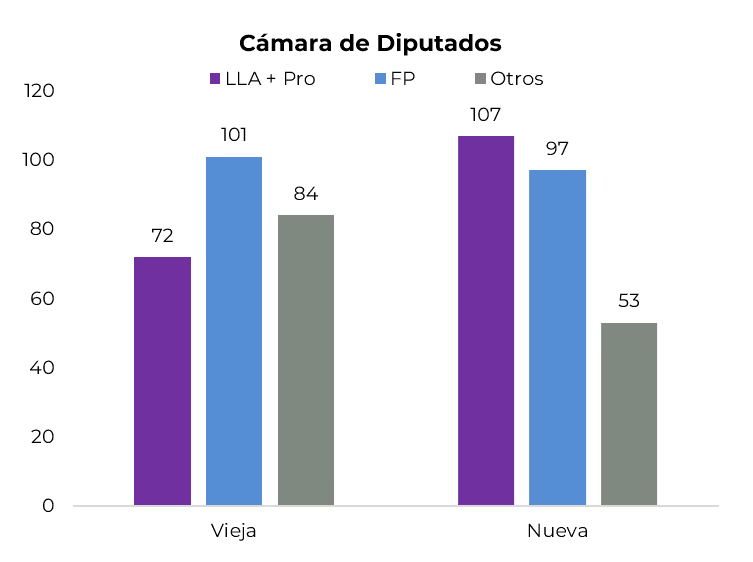

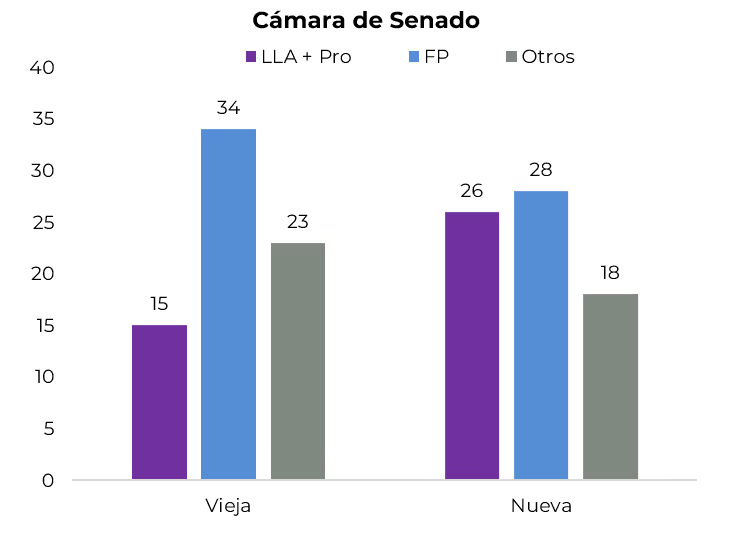

Gobernabilidad asegurada. Contra todos los pronósticos y encuestas que anticipaban un empate o una derrota del oficialismo en las elecciones de medio término, el gobierno logró un amplio triunfo en casi todo el país, siendo la gran sorpresa haber superado al peronismo incluso en la provincia de Buenos Aires, donde menos de dos meses antes había perdido por más de 14 pp. Concretamente, el oficialismo (LLA) alcanzó el 41% de los votos para Diputados, frente al 32% de Fuerza Patria –y otros partidos afines que compitieron con distinto sello en algunas provincias–. Entre el resto de los espacios se destacó Provincias Unidas con solo el 7% –la fuerza liderada por gobernadores que buscaba terciar en la contienda no logró imponerse en ninguno de los distritos que actualmente gobiernan–. El resultado se explica principalmente por la sorpresiva victoria en la provincia de Buenos Aires, donde LLA obtuvo el 41,5% de los votos contra 40,9% de Fuerza Patria, a lo que se sumaron triunfos en otros 15 distritos, con definiciones contundentes en los más grandes: CABA (47,3% vs. 27,0% FP), Mendoza (53,9% vs. 25,1%), Córdoba (42,4% vs. 28,3% Provincias Unidas) y Santa Fe (40,7% vs. 28,7% FP). De esta forma, LLA suma 40 nuevos diputados y conforma un bloque total de 84, que asciende a 107 junto con los legisladores del PRO, superando al bloque del peronismo, que perdió cuatro bancas y quedó con 97, mientras que 53 diputados permanecen repartidos en distintos bloques. La mejora en el poder también alcanzó al Senado, dado que LLA ganó en seis de las ocho provincias en juego y agrega 13 bancas al bloque actual de seis, conformando junto al PRO y aliados un total de 26 senadores, frente a 28 del peronismo y 18 distribuidos en otros espacios. Así, Milei se asegura el tercio necesario para bloquear vetos y juicios políticos, y queda más cerca de reunir los apoyos necesarios para aprobar reformas –deberá sumar 21 votos adicionales en Diputados, un objetivo plausible considerando que 28 legisladores responden a gobernadores, y 11 en el Senado–.

El mercado festejó. Además de confirmar el rumbo económico, otro de los mensajes que dejó la última elección es que el peronismo perdió fuerza y atraviesa una profunda crisis interna, lo que reduce sus chances de retomar el poder en 2027. Con este escenario de fondo, la reacción del mercado ante la sorpresa electoral no se hizo esperar y fue diametralmente opuesta a la registrada tras las elecciones de legisladores provinciales en PBA el pasado 7 de septiembre, cuando el peronismo había superado por más de 14 pp a LLA. Concretamente, mientras que en la semana posterior a los comicios en PBA el riesgo país subió 16% hasta 1.100 pb, el Merval retrocedió 17% y el tipo de cambio aumentó 6%, en las cinco ruedas posteriores al triunfo nacional de LLA el riesgo país se desplomó 37%, el Merval avanzó más de 50% y el tipo de cambio oficial retrocedió 3%.

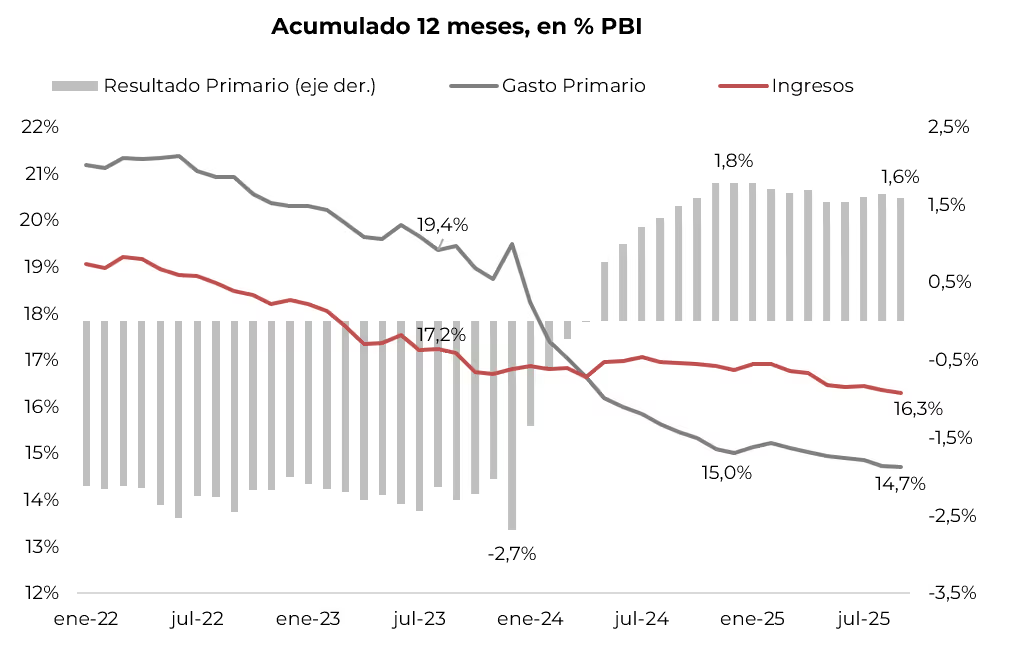

Consolidar el equilibrio fiscal. En septiembre, el Sector Público Nacional registró un superávit primario de 0,14% del PBI ($696,7 MM), lo que implicó una reducción real del 35% respecto de septiembre de 2024. El menor superávit respondió a que los ingresos cayeron 3,0% i.a. en términos reales –explicado principalmente por la baja de 92% i.a. real en Bienes Personales y de 26% i.a. real en derechos de exportación–, en tanto que el gasto primario se mantuvo constante en términos reales. El aumento de 3% i.a. en subsidios, 4% i.a. en jubilaciones con bono, 17% i.a. en gasto de capital y 18% i.a. en AUH fue compensado por la reducción de 36% i.a. en transferencias discrecionales a provincias, 27% i.a. en planes sociales y 11% i.a. en salarios. Si bien la carga de intereses se redujo 11% i.a. real –ya que los intereses de las Lecap no se contabilizan en el base caja–, el resultado financiero fue un superávit de $309,6 MM, casi la mitad en términos reales del registrado un año atrás. De esta manera, en los primeros nueve meses de 2025 los ingresos cayeron 1,0% real, mientras que el gasto aumentó 2,0% i.a. real, por lo que el superávit primario alcanzó 1,4% del PBI, 0,3 pp menos que en igual período del año anterior. El superávit financiero se mantuvo en 0,4% del PBI, igual que en 2024. En los últimos 12 meses, el superávit primario continúa deteriorándose mes a mes, desde su máximo de 1,8% en diciembre de 2024 del PBI hasta el 1,5% actual. Afianzar la disciplina fiscal será clave en los próximos meses y, en este sentido, es una buena señal el envío de una ley de Presupuesto para 2026 que contemple un superávit primario de 1,5% del PBI.

Leve repunte de la inflación. En septiembre, el IPC Nacional estuvo en línea con las expectativas del mercado y registró un aumento de 2,1% m/m, el más alto desde abril y 0,2 pp superior al de agosto. El repunte del mes se explicó por el comportamiento de los bienes, que aceleraron por tercer mes consecutivo y subieron 2,0% m/m –frente a 1,6% m/m en agosto–, al tiempo que los precios de los servicios avanzaron 2,3% m/m, su menor dinamismo desde octubre de 2020. Por grandes divisiones, lo más destacado fue que el IPC Core anotó un alza de 1,9% m/m, los regulados 2,6% m/m –ambos en línea con el mes previo– y los estacionales 2,0% m/m –tras una caída de 0,8% m/m en agosto–. Con este resultado, el IPC Nacional acumuló un incremento de 22% en lo que va del año y de 31,8% en los últimos doce meses. La mala noticia provino de los precios mayoristas, que volvieron a acelerarse con una suba de 3,7% m/m –frente a 3,1% en agosto, la mayor desde marzo de 2024–, impulsados por los productos importados, que aumentaron 9,0% m/m, y los nacionales, 3,0% m/m. En el último año, los precios mayoristas acumularon un incremento de 24%, aunque en los tres meses previos avanzaron a un ritmo anualizado promedio del 45%. Para octubre esperamos que los precios continúen en alza gradual, con un piso previsto para el IPC de 2,4% m/m.

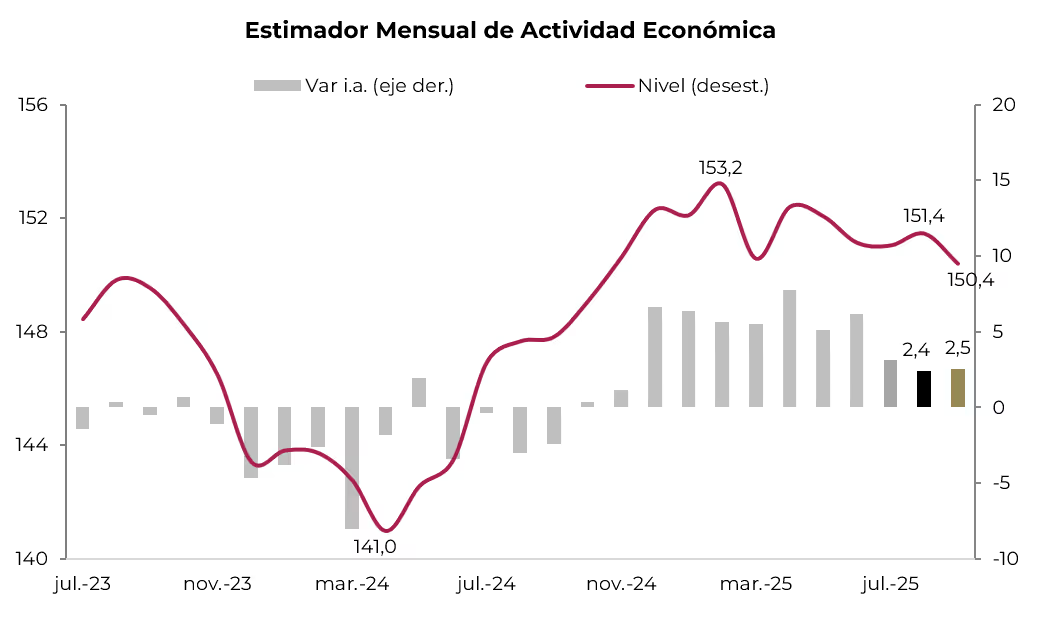

Repunte transitorio de la actividad en agosto. Luego de tres meses consecutivos de caída, en agosto el nivel de actividad registró un leve repunte. Concretamente, el EMAE mostró un aumento de 0,3% m/m, de 2,4% respecto del mismo mes del año anterior y acumula en lo que va del 2025 un alza de 5,2% i.a. Los sectores que más contribuyeron al crecimiento anual fueron: intermediación financiera (+26,5%), minería (+6,4%), hoteles y restaurantes (+6,4%) y, en menor medida, construcción (+2,6%), En cambio, el desempeño más débil se observó en industria (-5,1%), comercio (-1,7%) y agro (-1,4%). A pesar de esta mejora, la economía se mantiene 0,6% por debajo del nivel de diciembre de 2024, aunque 3,4% por encima de noviembre de 2023. Estimamos que en septiembre la actividad habría vuelto a retroceder, lo que confirma un escenario de leve recesión.

Tocando el techo. Durante octubre, el mercado cambiario estuvo bajo una presión extrema, algo normal en períodos electorales, aunque en esta ocasión fue mayor a la habitual, en parte por el calendario electoral y la planificación financiera del gobierno, que incentivó el adelanto de liquidaciones del agro. Por un lado, la oferta de divisas del sector cayó con fuerza, ya que se habían anticipado ventas en septiembre para aprovechar la eliminación temporaria de retenciones. En octubre, la liquidación del agro fue de apenas USD 1.100 M, el menor registro del año, muy por debajo de los USD 8.200 M del mes anterior y equivalente a un tercio de lo liquidado en octubre del año pasado. Por otro lado, la demanda de divisas se mantuvo elevada ante la incertidumbre electoral y las expectativas de una modificación en el régimen cambiario. El gran protagonista del mes fue el Tesoro de EE. UU., que, en el marco del apoyo explícito de Trump al gobierno de Milei, vendió más de USD 2.000 M en el mercado cambiario, lo que permitió contener la presión. En este contexto, y pese a las restricciones para operar en el mercado de cambios, el tipo de cambio oficial volvió a mostrar una tendencia alcista y, al igual que en septiembre, tocó el techo de la banda, obligando al BCRA a vender divisas para defender el esquema. Así, en octubre la cotización del dólar subió 5,6% m/m y cerró en $1.443 –a menos del 4% del techo de la banda–, acumulando en el año un alza de 40% y de 46% i.a. Desde que el BCRA migró del esquema de crawling-peg al de bandas cambiarias con apertura del cepo para personas humanas, el tipo de cambio siguió una tendencia alcista y volátil que lo dejó muy cerca del techo. Entre abril y octubre, aumentó a una tasa promedio del 4% m/m y, de mantenerse el esquema actual, no podría subir más de 1% m/m. La buena noticia es que, en ese mismo período, la inflación promedió 2% mensual, lo que permitió recomponer competitividad y llevar el TCRM al nivel más alto desde abril del año pasado, 24% por encima del de diciembre pasado.

Reservas internacionales en baja. Las ventas de divisas del BCRA –en los días en que el tipo de cambio superó el techo de la banda– y del Tesoro por USD 46 M y USD 2.064 M, respectivamente, fueron determinantes para que el stock bruto de reservas internacionales se redujera en USD 992 M en octubre, finalizando el mes en USD 39.383 M. También hubo pagos netos a organismos internacionales por USD 200 M, mientras que la única ayuda provino del aumento de los depósitos privados en dólares, ante la mayor dolarización de carteras, lo que permitió que los encajes en moneda extranjera subieran casi USD 1.300 M, compensando parcialmente la caída del mes. Aún más preocupante fue la dinámica de las reservas netas, que en octubre disminuyeron casi USD 3.000 M y cerraron en torno a USD 10.000 M negativos. Mientras el gobierno no anuncie modificaciones en la política cambiaria, la tendencia de las reservas continuará siendo negativa debido a los próximos vencimientos de deuda en moneda extranjera, alejando cada vez más el cumplimiento de la meta establecida con el FMI, que prevé para fin de año un saldo negativo de USD 3.500 M.

Volatilidad y caída en las tasas de interés. Repitiendo la dinámica de los últimos meses, las tasas de interés mostraron volatilidad a lo largo de octubre: alcanzaron nuevos máximos a mediados del mes y luego cedieron, cerrando por debajo de los niveles de septiembre. La TAMAR promedió una TNA de 50,8% –equivalente a 4,2% TEM– frente al promedio de 52,1% del mes anterior, aunque finalizó el mes en una TNA de 38% –3,2% TEM–, tendencia que continuó en los primeros días de noviembre. La baja de tasas respondió a un sistema financiero más líquido –por el ajuste del crédito– y al hecho de que el Tesoro solo renovó el 70% de los vencimientos del mes, inyectando $4,5 billones al mercado. Además, el BCRA volvió a mensualizar la integración del efectivo mínimo, otorgando mayor margen al sistema financiero. En una perspectiva más amplia, desde que el BCRA eliminó las Lefis para favorecer tasas de interés endógenas, la TAMAR promedió 3,9% TEM, frente a una devaluación promedio de 4,9% m/m y una inflación de 2% m/m. Con menor incertidumbre financiera, si el gobierno logra convencer de la sostenibilidad del sistema de bandas y disipa las expectativas de devaluación, las tasas de interés –actualmente excesivamente altas en términos reales– deberían ceder y volver a los niveles de julio.

Dinámica del mercado en octubre

Durante el último mes se distinguieron dos etapas bien definidas. Tras la euforia inicial impulsada por el apoyo del Tesoro de EE. UU., el mercado local ingresó en una fase de lateralización, con algunos activos que incluso registraron retrocesos. Sin embargo, esta tendencia comenzó a revertirse en la semana previa a las elecciones legislativas, cuando se observó una mejora generalizada que se potenció tras los comicios, dando lugar a un rally tanto en bonos como en acciones.

En el balance mensual, los bonos soberanos en dólares avanzaron 32,7%, destacándose los Bonares, liderados por el AL35 (+43,1%), en tanto que los Globales también registraron fuertes subas, con el GD41 (+36,3%) como principal referente. Con este panorama, el riesgo país se comprimió hasta 660 pb, desde los 1.228 pb de fines de septiembre. En lo que va del año, los soberanos revirtieron el desempeño negativo que mostraban hasta septiembre y acumulan un alza de 9,9%, con los GD30 (+11,0%) y GD35 (+10,9%) entre los de mejor performance. El repunte de los bonos trajo aparejada una normalización en la forma de las curvas: los Globales recuperaron una pendiente positiva, al tiempo que los Bonares se mantienen prácticamente planos. Actualmente, el tramo corto de Bonares rinde 11,7% TIR y el largo, 11,1%, mientras que en la curva de Globales los rendimientos se ubican entre 9,8% y 10,6% TIR. A su vez, el spread de paridades entre legislaciones cayó a 2,7%, reflejando la mejora relativa de los Bonares frente a los Globales y una menor percepción de riesgo sobre la ley local.

Los BOPREAL –tradicionalmente de menor volatilidad– subieron 5,8% en el mes, acumulando en el año un alza de 12,7% y consolidándose como el activo en dólares de mejor desempeño de 2025. Dentro del segmento, se destacaron el BOPREAL Serie 4 (+32,2%) –de menor monto emitido– y el BOPREAL Serie 1C (+12,7%). La curva ofrece rendimientos que oscilan entre 3,3% y 11,9%.

Los bonos subsoberanos avanzaron 8,8% en octubre, acumulando una ganancia de 10,8% en 2025. El PBA 2037 lideró las subas mensuales (+26,7%), con un incremento anual de 10,4%. Los corporativos, por su parte, aumentaron 1,1%, impulsados mayormente por el YPF 2029 (+3,3%), con una mejora total anual de 5,5%.

El Merval se destacó como el activo más beneficiado en dólares, con un salto de 72,7% en octubre, recortando la caída anual a 6,7%. Bancos, industria y utilities fueron los sectores más favorecidos.

Dentro del segmento en pesos, los bonos duales registraron la mejor performance, con una suba de 28,4%, cerrando con una TEM promedio de 1,3% en su versión a tasa fija y un spread de 4,2% sobre la TAMAR en la variable. Los bonos CER mostraron un avance mensual de 22,2% y de 33,5% en el año, llevando las tasas reales a un dígito. Actualmente, la curva ofrece rendimientos de CER +9% en los tramos corto y medio, y de CER +8% en el largo. Las Lecap registraron un alza de 11,6% en el mes (+32,8% YTD), con rendimientos de 2,2% TEM en el tramo corto, 1,9% TEM en el medio y 2,4% TEM en el largo. Por último, los dollar-linked ganaron apenas 1,0% en octubre, aunque se mantienen como el activo en pesos de mejor desempeño del año, con una suba de 46,1% y una tasa promedio de devaluación +2%. En particular, el Bonte 2030 se destacó con una ganancia mensual de 32,2%, ofreciendo una TIR del 29,9% sin put y 28,5% con put a 2027.

Estrategia

Bonos soberanos en moneda extranjera. La amplia victoria oficialista nos lleva a pasar de una estrategia defensiva a una postura más ofensiva en bonos soberanos, favoreciendo una compresión adicional de spreads. Si bien el riesgo país se ubica en torno a 670 pb, aún se mantiene muy por encima de los niveles observados en Latinoamérica (322 pb), lo que deja margen para una valorización adicional. En este contexto, mantenemos una visión constructiva sobre los bonos en dólares, bajo un escenario en el que el riesgo país se comprima hacia la zona de 475 pb de cara al primer trimestre de 2026. Bajo este supuesto, preferimos el AE38, que ofrece mayor potencial de upside y un rendimiento cercano a 11,7% TIR, y el GD41, que combina liquidez con un rendimiento de 10,7% TIR.

Deuda BCRA. La deuda del BCRA también muestra espacio para revalorizarse en este nuevo escenario. En particular, el BOPREAL Serie 4-A (BOA8D) ofrece un rendimiento de 11,8% TIR, levemente por debajo del 12% TIR que presenta actualmente el AL30, con una duration algo superior. Al tratarse de un instrumento emitido por el BCRA, su riesgo de crédito es menor que el de la deuda del Tesoro, mientras que el bajo monto de emisión (USD 845 M) y la posibilidad de ser utilizado para la cancelación de impuestos a partir de abril de 2028 refuerzan su atractivo relativo. Dentro de este segmento, también se destaca el BOPREAL Serie 1-C, con un rendimiento de 8,7% TIR y el mismo beneficio impositivo a partir de abril de 2027.

Bonos subsoberanos. Si bien el resultado fiscal de las provincias se deterioró en el primer semestre de 2025 respecto del mismo período de 2024 –registrando un superávit primario equivalente al 0,2% del PBI y financiero del 0,1% del PBI–, los gobiernos subnacionales continúan mostrando una posición fiscal relativamente ordenada. Así, los bonos subsoberanos siguen siendo una buena alternativa para diversificar portafolios en dólares. Entre las opciones más atractivas destacamos Salta 2027 (SA24D, 7,3% TIR), Córdoba 2032 (CO32, 8,9% TIR) y Mendoza 2029 (PMM29, 7,6% TIR). Incluso la provincia de Buenos Aires –que actualmente cotiza con una prima de riesgo superior al resto por su posición fiscal más frágil– podría ofrecer un interesante potencial de revalorización en el Buenos Aires 2037 (BA37D, 13,6% TIR) si logra mostrar señales de mayor alineamiento con la política fiscal a nivel provincial y nacional, percepción que el mercado comenzó a incorporar tras la victoria legislativa de LLA.

Bonos Corporativos. Estos instrumentos ofrecen menor volatilidad y una exposición más acotada al riesgo político local, constituyéndose en una alternativa defensiva dentro de la cartera en dólares. En este sentido, privilegiamos los emisores bajo ley extranjera, que combinan rendimientos atractivos con mejor convexidad y un perfil riesgo-retorno más favorable que sus pares bajo ley local. Dentro de este universo, destacamos YPF 2029 (YMCIO; 7% TIR), Telecom 2031 (TLCMO; 8,1% TIR) y TGS 2031 (TSC3O; 7,3% TIR), que ofrecen una buena combinación entre retorno, solidez crediticia y liquidez. También recomendamos las siguientes ON bajo ley argentina para aquellos inversores que, ante las restricciones cambiarias vigentes, prefieran esta alternativa: YPF 2027 (YM35O; 6,3% TIR) en el tramo corto, y Vista Energy 2029 (VSCPO; 6% TIR) y Telecom 2028 (TLCOO; 7,7% TIR) en el tramo largo.

Deuda en pesos. Consideramos que el frente externo sigue siendo el punto más frágil del esquema económico, algo que se refleja no solo en las cuentas externas, sino también en las expectativas implícitas del mercado, donde los contratos de dólar futuro –a partir de enero– ya operan por encima del techo de la banda cambiaria. Ante este panorama, estimamos que el Gobierno debería recalibrar el esquema de bandas, estableciendo un piso más alineado con el tipo de cambio vigente para permitir la recompra de divisas y fortalecer las reservas. Bajo este escenario, mantenemos preferencia por instrumentos dollar-linked. En particular, destacamos el TZVD5 (devaluación +17,4%) y la D16E6 (devaluación +9,7%), que descuentan una devaluación implícita al vencimiento del 2,3% y 3%, respectivamente, niveles que lucen bajos frente a nuestras proyecciones. En paralelo, la baja en las tasas nominales y una desinflación más lenta podrían derivar en una compresión de las tasas reales, generando un contexto favorable para los bonos ajustables por CER. En este segmento, destacamos el TZX26 (CER +9,3%). Por su parte, los bonos duales continúan siendo atractivos: a pesar de la expectativa de baja de tasas, la TAMAR breakeven se mantiene muy por debajo de la vigente (38,3% TNA), por lo que las tasas deberían derrumbarse para igualar el rendimiento de la alternativa a tasa fija al vencimiento. Para perfiles más agresivos, el Bonte 2030 (29,8% TNA) se presenta como una opción interesante para estrategias de carry trade de mayor plazo, permitiendo capturar rendimientos en dólares competitivos incluso bajo un escenario exigente de tipo de cambio. En un escenario conservador, con una compresión de tasas hacia 20% TNA en los próximos meses, el bono ofrecería un retorno potencial significativo.

Acciones. El índice Merval, que actualmente se ubica en torno a USD 1.975, muestra señales de estar consolidando una tendencia alcista sostenida tras la fuerte recuperación desde los USD 1.250 que marcaba antes de las elecciones de octubre. Este avance refleja una mejora en las expectativas de los inversores sobre el escenario político y económico, acompañada por un mayor flujo hacia activos argentinos y una mayor estabilidad cambiaria. Un factor clave de “viento de cola” proviene de la marcada baja del riesgo país, que descendió hasta 650 pb y podría seguir reduciéndose hacia la zona de 450 pb en enero de 2026. De materializarse, esa compresión de spreads soberanos reforzaría la valuación de los activos argentinos y consolidaría al Merval en una fase sostenida de tendencia alcista en la búsqueda de nuevos máximos. Considerando la correlación entre riesgo país y Merval en dólares durante el período presidencial de Javier Milei, un riesgo país entre 400 y 450 pb determinaría un objetivo de mínima para el índice entre USD 2.520 y USD 2.720 –recordemos que, ante una baja en la tasa de descuento, el mercado tiende a anticiparse convalidando en precios el crecimiento esperado de las ganancias de las empresas–. Mantenemos la preferencia por los activos recomendados en informes anteriores, destacando oportunidades en PAMP, TGNO4, BYMA y el CEDEAR de VISTA para exposición exclusivamente local, junto con los CEDEARs de Tenaris, Ternium y Nubank. Recordemos que actualmente se están presentando los balances correspondientes al 3Q25.

PAMP fue una de las compañías que ya publicó sus resultados al 3Q25, donde se destacan los siguientes puntos por segmento:

El desarrollo de Rincón de Aranda y las sinergias derivadas de su integración vertical en generación eléctrica nos permiten proyectar un precio objetivo de USD 120 por ADR para los próximos 12 meses, con un objetivo de mínima de USD 90,7 por ADR, valuando los acres de dicha área según precios recientemente convalidados en operaciones de compraventa.

*Los datos utilizados en el presente informe tienen fecha de cierre 6 de noviembre de 2025.

Noticias globales: el mundo hoy.

El mercado corrigió con fuerza tras los datos laborales que mostraron el mayor número de despidos en más de dos décadas y reavivaron las preocupaciones por un enfriamiento del empleo. El informe, junto con las persistentes dudas sobre las elevadas valuaciones de las empresas de inteligencia artificial, presionó a las acciones tecnológicas y reavivó la volatilidad. En contrapartida, la expectativa de una Fed más flexible impulsó la renta fija, mientras el dólar cayó y el oro se mantuvo firme en un contexto donde, ante el cierre parcial del gobierno (shutdown) más largo en la historia de EE. UU., los reportes privados se vuelven la principal referencia sobre la situación económica.

En acciones, volvieron las preocupaciones por las altas valuaciones de las empresas tecnológicas vinculadas a la IA y los temores por una desaceleración del mercado laboral a raíz del informe de Challenger. Qualcomm cayó 3,1% tras reportar ingresos por licencias de propiedad intelectual levemente por debajo de lo esperado, mientras Tesla perdió 2,6% antes de su asamblea anual de accionistas. Entre las mayores bajas también se destacaron Oracle (-2,1%), Palantir Technologies (-5,3%) y AMD (-5,3%). Las principales large caps también retrocedieron: Nvidia (-2,6%), Microsoft (-1,5%), Amazon (-1,9%) y Meta (-1,7%).

La expectativa de deterioro en el empleo impulsó las probabilidades de que la Fed recorte la tasa en 25 pb en diciembre, que alcanzaron el 70%. En este sentido, las tasas de los bonos del Tesoro operaron a la baja, con la UST2Y y la UST10Y cayendo 7 pb hasta 3,56% y 4,09%, respectivamente. Esto dio impulso a todos los segmentos de renta fija, con subas de 0,4% para el índice de Bonos del Tesoro y mercados emergentes. Los destacados de la rueda fueron los Investment Grade, con una suba de 0,5%, mientras que los High Yield se mantuvieron neutrales.

En el mercado de monedas, el impacto fue una caída en el US Dollar Index, que retrocedió 0,5% y se ubicó nuevamente por debajo de 100. Concretamente, cerró en 99,68 gracias a las subas de 0,5% y 0,6% que mostraron el euro y la libra, respectivamente, y a la baja de 0,6% del dólar frente al yen. En Brasil, el dólar continuó con descensos y perdió otro 0,2%, cerrando en USDBRL 5,35.

El petróleo WTI retrocedió 0,3% a USD 59,4 por barril tras nuevos recortes de precios de Arabia Saudita y en medio de persistentes riesgos de suministro por sanciones de EE. UU. y ataques ucranianos a infraestructura rusa. El aumento de producción de la OPEP+ y otros países mantiene la presión por sobreoferta. La soja retrocedió 2,5% a USD 401 por tonelada tras alcanzar un máximo de 16 meses, afectada por la débil demanda china de suministros estadounidenses, que siguen gravados con un arancel de 13% frente al 3% aplicado a Brasil y Argentina. Aunque China anunció la suspensión de aranceles de represalia desde el 10 de noviembre, aún no se registran compras a gran escala, en un contexto en que el shutdown en EE. UU. interrumpe los reportes del USDA.

En la noticia económica del día, las empresas en EE. UU. anunciaron en octubre 153.000 despidos, el nivel más alto para ese mes desde 2003, según Challenger, Gray & Christmas. El aumento refleja recortes de costos, ajustes tras las contrataciones del período pospandemia y la reestructuración asociada a la adopción de IA. En lo que va del año, las compañías eliminaron más de 1,09 M de puestos, 44% más que en todo 2024, con el sector tecnológico liderando los recortes.

Por su parte, el Banco de Inglaterra mantuvo su tasa en 4% tras una votación dividida 5-4, en línea con lo esperado, aunque crece el apoyo dentro del comité a nuevos recortes. La entidad destacó que la inflación ya alcanzó su pico y que la desinflación avanza gracias a una política aún restrictiva, menor crecimiento salarial y desaceleración en los precios de los servicios. Con una economía débil y mayor holgura en el mercado laboral, los riesgos en torno al objetivo del 2% se consideran más equilibrados. El banco indicó que futuros recortes dependerán de los datos entrantes y que, de continuar la desinflación, la tasa podría reducirse gradualmente.

Noticias locales: el país hoy.

El jueves hubo poco volumen por el feriado bancario. En ese contexto, los soberanos en dólares registraron leves caídas, mientras que el Merval en dólares corrigió. En pesos, las curvas TAMAR y CER mostraron subas, al tiempo que la tasa fija operó mixta y los dollar-linked retrocedieron. En paralelo, los dólares financieros se mantuvieron estables.

La deuda en pesos cerró con leves subas en todos sus segmentos, a excepción de los dollar-linked que cayeron un 0,2%. Los bonos CER lideraron con un avance del 0,6%, al tiempo que las Lecap ganaron un 0,2% y los duales se mantuvieron prácticamente sin cambios.

Por su parte, la deuda en dólares cayó en el margen y cerró con leves pérdidas del 0,1%, al igual que los BOPREAL, que se mantuvieron neutrales. En tanto, el riesgo país subió 17 pb, hasta los 638 pb.

Los dólares financieros operaron estables, con un alza del 0,1% en el MEP y una caída del 0,1% en el CCL, que finalizaron en $1.479,5 y $1.501, respectivamente. A su vez, los futuros subieron levemente un 0,1% en una rueda con muy poco volumen. De esta manera, la curva de tasas se sostiene en torno al 25% en todos los tramos.

El Merval retrocedió un 2,2% en dólares, mientras que en pesos cayó un 2,4%. Así, cerró en USD 1.985 y acumula una baja del 7,8% en lo que va del año. La caída fue impulsada por los sectores de consumo básico, construcción y utilidades, al tiempo que las acciones que más perdieron corresponden a Edenor (-4,8%), Supervielle (-4,6%) y Cresud (-4,3%). Las acciones que cotizan en Wall Street cedieron en promedio un 2,2%, lideradas por MELI (-7,3%), Supervielle (-4,5%) y Cresud (-4,2%).

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅D A T O P O S I T I V O D E L A S E M A N A

El spread legislativo de paridades promedio entre los bonos soberanos en dólares comprimió a 3,4%. Tras el resultado electoral adverso para el oficialismo en PBA en septiembre, el spread había llegado a niveles máximos de 10,4%. Esta compresión refleja una mejora en la confianza del mercado en los instrumentos bajo legislación local, que aún tiene recorrido si continúa la normalización de las curvas.

⚠️A M O N I T O R E A R

En la última licitación, el Tesoro enfrentaba vencimientos por $7,7 billones y colocó $8,5 billones, alcanzando un del 111,2%. Además de extender la duration con títulos que abarcaron desde tres meses hasta casi un año y medio, logró una baja en las tasas respecto a la licitación anterior: la TEA promedio ponderada se ubicó en 35%, por debajo del 40,5% previo –niveles que no se registraban desde julio de 2025–. Pese al buen resultado, la menor liquidez del Tesoro –cuyos depósitos en el BCRA se redujeron de $9,8 billones a fines de octubre a $5,2 billones tras la licitación previa– lo llevó a convalidar rendimientos por encima de la curva de mercado, ofreciendo un premio de 2,44 pp en la Lecap S27F5, de 1,5 pp en la S31G6 y de 1,1 pp en la T30A7. De cara a los próximos meses, la evolución de los depósitos del Tesoro seguirá siendo un punto a monitorear, ante una mayor necesidad de caja hacia fin de año y posibles compras de dólares.

🚨R I E S G O

La recaudación tributaria en octubre bajó 4,1% i.a., siendo el tercer mes consecutivo a la baja. El retroceso del mes pasado estuvo determinado por la caída de 68% i.a. en Bienes Personales –por la alta base de comparación, dado que un año atrás se realizaron pagos por el Régimen Especial de Ingreso por blanqueo– y de 66% i.a. real de Derechos de exportación –debido a la baja transitoria a 0% de las retenciones en septiembre, que incentivó el adelantamiento de las exportaciones–, a lo que esto se sumó el impacto por la eliminación del impuesto PAIS. Entre estos tres tributos anotaron una caída real de 77% i.a., mientras que el resto registraron un alza de 4% i.a. impulsados por los impuestos ligados al nivel de actividad como IVA y el impuesto al cheque que subieron 3,3% i.a. y 7,5% i.a. real, respectivamente. La caída de los ingresos del Tesoro pone presión a las cuentas públicas y obliga al gobierno a seguir recortando gastos para cumplir con la meta fiscal comprometida de un superávit primario de 1,5% del PBI.

Análisis de precisión del comportamiento de los distintos instrumentos bajo las nuevas expectativas.

Tras el rally posterior a las elecciones y la compresión del riesgo país hasta 633 pb, el mercado local ingresa en una etapa de reacomodamiento, con tasas que comienzan a estabilizarse y un escenario financiero que gana cierta previsibilidad. Sin embargo, como venimos señalando, el tipo de cambio se mantiene firme pese al giro en las expectativas, reflejando una demanda de divisas aún elevada y un BCRA que, bajo el esquema actual, enfrenta limitaciones para acumular reservas.

Si bien el mercado cambiario ganó algo de aire tras la mejora en las expectativas y podría mantener cierta estabilidad en el corto plazo, vale la pena analizar con detenimiento la relación riesgo-retorno de las estrategias de carry trade. Evaluar hasta qué punto conviene asumir riesgo cambiario para capturar rendimientos en dólares cobra relevancia en un contexto donde las alternativas en moneda dura –particularmente los soberanos– recuperan protagonismo y aún muestran margen de compresión.

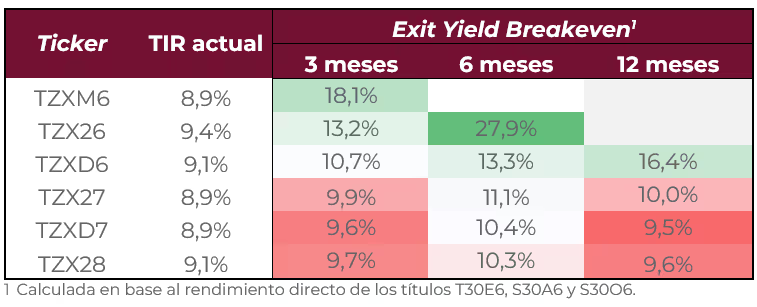

En el siguiente cuadro se muestra el tipo de cambio breakeven que igualaría el rendimiento entre mantener una posición en instrumentos a tasa fija y una inversión en bonos soberanos en dólares, tomando como referencia el GD35 y distintos escenarios de exit yield.

Del análisis se desprende que, a medida que el riesgo país se reduce y las tasas en dólares continúan comprimiéndose, el tipo de cambio que igualaría rendimientos debería ubicarse en niveles cada vez más bajos –un escenario poco probable, como expusimos en Nuevo punto de partida. En este contexto, y considerando que resulta más factible una continuidad en la compresión de tasas que una apreciación adicional del tipo de cambio, el atractivo relativo del carry trade se diluye frente a las alternativas en dólares, que podrían ofrecer retornos comparables o incluso superiores, sin exposición al riesgo cambiario. En particular, si el riesgo país se redujera hasta 475 pb –nivel consistente con una yield del 9%–, el tipo de cambio debería ubicarse por debajo de $1.451 para que el rendimiento en dólares de un instrumento a tasa fija como el T13F6 supere al del GD35, considerando el pago de cupones en enero.

Dónde posicionarse

ESTRATEGIA EN PESOS

Curva CER

Más allá del menor atractivo relativo del carry trade, el universo en pesos continúa ofreciendo oportunidades selectivas, especialmente dentro de los bonos CER, que podrían beneficiarse de un nuevo ciclo de baja en las tasas reales. El BCRA parece avanzar en esa dirección: flexibilizó los encajes permitiendo que hasta un 5% pueda integrarse en promedio mensual y, en la rueda del miércoles, redujo la tasa de simultáneas en ByMA, absorbiendo pesos al 22% TNA –frente al 25% TNA previo–.

En este sentido, tomando como referencia las proyecciones del REM de octubre –que anticipan una desaceleración gradual de la inflación–, analizamos cuál debería ser el nivel de tasas reales que iguale el rendimiento de un instrumento a tasa fija en horizontes de tres, seis y doce meses. Bajo este supuesto, ese umbral se ubica entre 10,7% y 16,4% para el tramo 2026, entre 9,5% y 11% para el tramo 2027 y entre 9,6% y 10,3% para el tramo 2028, según el horizonte de inversión. Esto implicaría que, para que un instrumento a tasa fija supere en rendimiento a los bonos CER, las tasas reales deberían aumentar respecto de los niveles actuales o que la desaceleración de la inflación resulte más lenta que la prevista. A medida que las tasas reales continúen comprimiéndose, el retorno de los CER ganará mayor protagonismo frente a la alternativa a tasa fija. En particular, mantenemos nuestra preferencia por el TZX26 (CER + 9,4%) y sumamos al TZXD7 (CER + 9%), de mayor duration, que podría capturar una mayor compresión de tasas reales a medida que se normalicen las condiciones de liquidez.

Duales

Los bonos duales continúan perfilándose como una alternativa atractiva dentro del universo en pesos. Si consideramos la tasa TAMAR breakeven promedio –aquella que iguala el rendimiento directo de un instrumento a tasa fija con la de un dual de duration similar–, esta se mantiene muy por debajo de la TAMAR actual. En este sentido, el TTM26 (TAMAR + 5,1%) y el TTJ26 (TAMAR + 6,8%) lucen particularmente interesantes: sus TAMAR breakeven se ubican en 18,3% y 22,5%, respectivamente, frente a una TAMAR vigente del 37,6% TNA. Esto implica que la tasa debería caer de manera abrupta para que dejen de superar a las alternativas a tasa fija, además de ofrecer una cobertura efectiva si las tasas demoran más en ceder de forma significativa.

Curva a Tasa Fija

Para perfiles más agresivos, el Bonte 2030 (27,8% TNA) se presenta como una alternativa atractiva para estrategias de carry trade de mayor plazo, permitiendo capturar rendimientos en dólares competitivos incluso bajo supuestos exigentes de tipo de cambio. En un escenario conservador, con compresión de tasas hasta 20% TNA en los próximos 12 meses, el bono ofrecería un retorno potencial en dólares del 16,4% con un tipo de cambio de $1.800 y del 4,7% con $2.000, sin considerar la reinversión de cupones. Si las tasas se mantienen en los niveles actuales, el upside sería del 2,3% con un tipo de cambio de $1.800, aunque con un tipo de cambio de $2.000 la pérdida sería del 7,9%. En ese contexto, aumenta el riesgo de mantener posiciones en pesos al reducirse el spread compensatorio por riesgo cambiario.

Dollar-linked

Finalmente, seguimos recomendando mantener posiciones en instrumentos dollar-linked, ante la necesidad de que el Gobierno avance en una recalibración del esquema de bandas cambiarias que permita recomponer reservas y reducir las fragilidades del frente externo, tal como expusimos anteriormente. En este marco, destacamos el TZVD5 (devaluación +6,5%) y la D16E6 (devaluación +5%), que descuentan una devaluación implícita al vencimiento del 2,2% y 1%, respectivamente –por debajo de nuestras proyecciones–.

ESTRATEGIAS EN DÓLARES

Mantenemos una visión constructiva sobre la deuda soberana en dólares, respaldada en los tres pilares fundamentales expuestos en nuestro informe Nuevo punto de partida. Desde la publicación de ese informe a finales de octubre, el AE38 registró una marcada compresión del spread de paridad frente al GD38 –de 8,4% a 2,9%–, reflejando una convergencia más consistente con el nivel actual de riesgo país y posicionándose como el bono de mejor desempeño en las últimas cinco ruedas.

En este contexto, favorecemos una rotación de posiciones desde el AE38 (TIR 11,3%; MD 4,8) hacia el AL35 (TIR 10,9%; MD 5,6), y desde el GD41 (TIR 10,7%; MD 6,1) hacia el AL41 (TIR 10,9%; MD 6,0). Ambos bonos, por su mayor duration, ofrecen un potencial de apreciación superior ante una compresión adicional del riesgo país hacia 475 pb en el primer trimestre de 2026. Bajo este escenario, estimamos subas potenciales del 18,3% para el AL35 y del 18,5% para el AL41.

Noticias locales: el país hoy.

El miércoles el dólar oficial retrocedió casi un 2%, mientras que los financieros operaron levemente a la baja y los futuros quedaron por debajo del techo hasta enero. Para los activos fue una rueda positiva, con subas para los soberanos en dólares y las acciones. La deuda en pesos también tuvo un desempeño favorable, liderada por los duales, seguida por los CER y los títulos a tasa fija, mientras que los dollar-linked retrocedieron. El BCRA redujo la tasa de simultáneas y, a su vez, se observó una compresión en las tasas de caución.

En la antesala de la licitación, la deuda en pesos mostró un desempeño positivo favorecido por la baja de tasas en la rueda de simultáneas en ByMA, con el BCRA absorbiendo pesos al 22% TNA –vs. 25% TNA previo–, lo que impulsó la demanda por títulos del Tesoro. Los duales fueron los más favorecidos al subir un 0,4%, mientras que los bonos CER y la curva a tasa fija avanzaron un 0,3%. En tanto, los dollar-linked fueron los únicos en registrar pérdidas, consistentes con la caída del tipo de cambio oficial, y cerraron con un retroceso del 0,5%. Las tasas también cedieron levemente, con la caución a un día en 21,5% TNA y la repo en 27,8% TNA.

La deuda en dólares extendió las ganancias de la semana y cerró con subas del 1,1%, destacándose el tramo largo bajo ambas legislaciones, que avanzó un 2,2% en promedio. En consecuencia, el riesgo país cayó 39 pb hasta 621 pb y los BOPREAL subieron un 1%.

Tras dos ruedas consecutivas al alza, y a pesar de la baja de tasas, el tipo de cambio oficial cayó un 1,7% y cerró en $1.447,5 –alejándose del techo de la banda en $1.498,5–. Así, acumula una suba del 0,3% en el mes. Los dólares financieros mostraron leves retrocesos, con caídas de 0,1% para el MEP y 0,4% para el CCL, que cerraron en $1.480,3 y $1.499,6, respectivamente, ampliando la brecha al 2%-4%. En tanto, el stock de reservas brutas aumentó en USD 213 M y cerró en USD 41.013 M.

Los contratos de dólar futuro bajaron un 0,7%, con una fuerte reducción en el volumen, que pasó de USD 1.011 M a USD 707 M. El interés abierto aumentó unos USD 16 M hasta USD 7.477 M. Las TNA implícitas en los contratos se mantuvieron estables en torno al 25%. El mercado descuenta una devaluación directa de 3,8% para fin de diciembre, con el contrato por debajo del techo de la banda, mientras que enero se ubica justo en el límite. A partir de febrero, el mercado proyecta un dólar por encima del techo.

El Merval subió un 0,9% en dólares CCL, mientras que en pesos cayó un 1,1%. De esta forma, cerró en un nivel de USD 2.037, impulsado por los sectores construcción, comunicación e industria. Las mayores subas fueron para LOMA (6,9%), COME (6,5%) y ByMA (3,7%), mientras que los principales retrocesos correspondieron a IRSA (-2,8%), CEPU (-2,6%) y Cresud (-2,1%). En tanto, las acciones que cotizan en la Bolsa de Nueva York avanzaron en promedio 1,2%, con LOMA (6,7%), Adecoagro (4,3%) y Telecom (3,0%) a la cabeza, mientras que CEPU (-2,0%), Edenor (-1,6%) y Macro (-0,3%) registraron las mayores bajas.

Noticias globales: el mundo hoy.

El mercado rebotó tras la toma de ganancias previa, con liderazgo del sector tecnológico y respaldo de mejores datos en servicios y empleo privado. Las tasas largas repuntaron y la renta fija cedió terreno, mientras el dólar se mantuvo estable, el oro recuperó y el petróleo corrigió por señales de sobreoferta. En cambio, la soja extendió su impulso ante la distensión comercial entre EE. UU. y China. Todo ocurrió en medio del shutdown más largo de la historia de EE. UU., que limita la visibilidad de los datos oficiales.

Tras un martes débil, las acciones repuntaron a medida que se disiparon las preocupaciones por las valuaciones de las empresas vinculadas a la IA. El Nasdaq lideró con un avance de 1,2%, seguido por el S&P 500 con +0,8% y el Dow Jones con +0,6%. Los sectores energético, de consumo discrecional y tecnológico encabezaron las alzas. Nvidia subió 1,6%, al tiempo que Alphabet y Broadcom avanzaron más de 2% cada una. AMD ganó 3,4%, recortando pérdidas iniciales tras presentar una proyección de ingresos que decepcionó al mercado. McDonald’s trepó 2,4% tras reportar un crecimiento de ventas en EE. UU. superior a lo esperado, y Qualcomm avanzó 4,8% antes de publicar sus resultados al cierre. En contraste, Palantir Technologies cayó 1,1%, extendiendo sus recientes bajas, en tanto que Super Micro Computer se desplomó 9,9% luego de ofrecer una previsión de ganancias inferior a lo previsto para el período actual.

Con los datos positivos del ISM de servicios y del empleo ADP, la UST2Y y la UST10Y subieron 5 pb y 6 pb, respectivamente, alcanzando niveles de 3,63% y 4,16%, ante una moderación en las expectativas de enfriamiento económico. De esta manera, el mercado descuenta un tercer recorte del año de 25 pb para la reunión de la Fed en diciembre, con una probabilidad del 65%. En este contexto de tasas al alza, el índice de bonos del Tesoro cayó 0,4%, lo que generó un contagio en la curva de Investment Grade y en la deuda de mercados emergentes, que retrocedieron 0,2% cada una. En tanto, los High Yield se destacaron con una suba de 0,1%.

El impacto en el US Dollar Index (DXY) fue neutral, cerrando en 100,2. Sin embargo, en las últimas cinco ruedas avanzó 1,0% y se ubica en su nivel más alto desde mayo. El euro se mantuvo estable y la libra subió 0,2%, movimiento compensado por un avance del dólar frente al yen de 0,3%. En Brasil, la divisa retrocedió 0,7% hasta USDBRL 5,36. El oro fue el gran beneficiado de la jornada, al recuperar 1,3% y alcanzar los USD 3.983.

Por otro lado, el petróleo WTI cayó 1,5% hasta USD 59,6 por barril, presionado por el aumento de inventarios en EE. UU. y los temores de sobreoferta global ante la mayor producción de la OPEP+ y otros países. A su vez, la debilidad de los datos manufactureros de Asia y EE. UU. reforzó las preocupaciones por una menor demanda energética. Por su parte, la soja, que continúa reflejando los efectos del nuevo acuerdo entre China y EE. UU., avanzó 1,0% y cerró en USD 411 la tonelada.

En el dato económico del día, el índice ISM de servicios subió a 52,4 en octubre desde 50 en septiembre, superando las previsiones de 50,8 y marcando la expansión más fuerte del sector desde febrero. La actividad empresarial mejoró a 54,3 (vs. 49,9) y los nuevos pedidos a 56,2 (vs. 50,4), mientras que el empleo continuó en contracción con 48,2 (desde 47,2), reflejando cautela sobre la fortaleza económica. Según el ISM, no hubo señales de despidos generalizados, aunque el cierre parcial del gobierno afectó la actividad y generó preocupación. El índice de pedidos pendientes prolongó su tendencia bajista de tres años y medio, cayendo a 40,8 (vs. 47,3), al tiempo que las presiones de precios aumentaron a 70 (desde 69,4) por el impacto de los aranceles.

También se publicó el informe de empleo ADP, que mostró que las empresas privadas en EE. UU. incorporaron 42.000 puestos de trabajo en octubre, tras una revisión al alza que reflejó una pérdida de 29.000 en septiembre, superando las previsiones de 25.000. Fue el primer aumento desde julio, aunque no generalizado. El sector de servicios sumó 33.000 puestos, impulsado por comercio, transporte y utilidades (47.000), educación y salud (26.000) y actividades financieras (11.000). En cambio, se registraron caídas en servicios profesionales (-15.000), información (-17.000) y ocio y hospitalidad (-6.000). El sector de bienes agregó 9.000 empleos, principalmente en recursos naturales/minería (7.000) y construcción (5.000), mientras que la manufactura perdió 3.000. Asimismo, el crecimiento salarial anual se mantuvo estable en 4,5% para quienes conservaron su empleo y en 6,7% para quienes cambiaron de trabajo, reflejando un equilibrio entre la oferta y la demanda laboral.

Noticias locales: el país hoy.

La rueda del martes comenzó con caídas en los activos locales que fueron mayormente revertidas. Los soberanos en dólares anotaron subas, mientras que el Merval exhibió una pérdida. En pesos, se vieron mejoras generalizadas en todas las curvas, especialmente en dollar-linked. En tanto, las tasas repo y de caución se mantuvieron sin cambios. En el mercado de cambios, se observó una nueva suba en el dólar oficial, que quedó cercano al techo de la banda, mientras que los financieros se mantuvieron neutrales y los futuros cayeron.

La deuda en pesos tuvo una rueda positiva en todos sus segmentos, siendo los dollar-linked los más destacados al subir un 0,4%, mientras que los bonos CER, los duales y la curva a tasa fija avanzaron un 0,2%. En cuanto a las tasas de corto plazo, continuó observándose mayor estabilidad, con la caución a un día cerrando en 23,1% TNA y la repo en 28% TNA, al tiempo que la TAMAR cerró el lunes en 38,3% TNA.

Por su parte, la deuda en dólares tuvo una rueda de menor a mayor en una jornada desfavorable a nivel global, pero luego revirtió las caídas para cerrar con ganancias del 0,3%. Los Globales fueron los más destacados con subas del 0,4%, mientras que los Bonares subieron un 0,1%. En este contexto, el riesgo país se mantuvo en 655 pb y los BOPREAL cayeron en el margen.

El tipo de cambio oficial volvió a estar presionado al alza, subiendo un 1,1% para cerrar en $1.473,17 –a un 1,7% del techo de la banda–, en una rueda sin intervención por parte del BCRA. Los dólares financieros se mantuvieron estables, con el MEP cayendo un 0,2% y cerrando en $1.481,4, mientras que el CCL se mantuvo sin variaciones en $1.506,1, acotando la brecha al 1%-2%. Por su parte, el stock de reservas brutas subió en USD 14 M y cerró en USD 40.800 M.

Los futuros de dólar retrocedieron un 1,03%, con subas en el volumen por USD 340 M, alcanzando un nivel de USD 1.011 M, mientras que el interés abierto se mantuvo sin cambios. Con esto, la TNA de noviembre cerró negativa, mientras que para diciembre se ubicó en 18%.

El Merval retrocedió un 1,1% en dólares y 0,3% en pesos, cerrando en un nivel de USD 2.021, con caídas en los sectores de comunicación, bancos y energía. Las acciones que más bajaron fueron IRSA (-11,6%), Mirgor (-4,7%) y Aluar (-4,5%), mientras que las de mejor desempeño fueron Cresud (2,4%), ByMA (2,1%) y Ternium (1,9%). Las acciones que cotizan en Wall Street cayeron 2,3%, lideradas por IRSA (-4,4%), Globant (-3,4%) y Supervielle (-3,3%).

Hoy se llevará a cabo la licitación en la que el Tesoro deberá enfrentar vencimientos por $10,8 billones, principalmente correspondientes a la Lecap S10N5, mientras que cuenta con $4,7 billones depositados en el BCRA. El menú ofrecido contempla tres instrumentos a tasa fija (S27F6, S31G6 y T30A7) –siendo la de agosto de nueva emisión–, dos bonos CER (TZXM6 y TZXO6), dos letras TAMAR de nueva emisión (M31G6 y M31Y7) y una letra dollar-linked (D30A6).

Noticias globales: el mundo hoy.

El mercado mostró un tono negativo, con una toma de ganancias generalizada tras el fuerte impulso previo del sector tecnológico vinculado a la inteligencia artificial. La cautela se extendió ante las advertencias de posibles correcciones y las señales mixtas de la Fed, que moderaron las expectativas de nuevos recortes de tasas. En este contexto, los rendimientos de la UST10Y cedieron levemente, el dólar se fortaleció y el oro retrocedió, mientras que el petróleo y los granos recortaron parte de las subas recientes.

Las acciones registraron caídas significativas de 1,61% en el Nasdaq, 1,04% en el S&P 500 y 0,64% en el Dow Jones. El reciente rally apalancado por la IA y los acuerdos generados a su alrededor perdió fuerza tras las advertencias de importantes bancos sobre una posible corrección más profunda en los mercados. Los sectores tecnológico, energético e industrial fueron los de peor desempeño, en tanto que el de consumo básico logró cerrar en terreno positivo. Palantir Technologies cayó 7,4% por preocupaciones de valuación, pese a superar las estimaciones trimestrales y elevar su proyección anual de ingresos. Nvidia retrocedió 3,1%, Tesla 3,8% y AMD 2,2%, antes de la publicación de sus resultados tras el cierre.

En paralelo, los rendimientos del Tesoro estadounidense retrocedieron luego de que el Departamento del Tesoro redujera sus proyecciones de endeudamiento y ante nuevas señales mixtas de la Fed. La UST10Y bajó 2 pb hasta 4,09%, mientras el mercado ajustó las probabilidades de un recorte de tasas en diciembre al 70%, en medio de posturas dispares entre funcionarios sobre inflación y mercado laboral. El presidente de la Fed de Chicago, Austan Goolsbee, afirmó que continúa más preocupado por la inflación que por el empleo, al tiempo que la gobernadora Lisa Cook advirtió un aumento en los riesgos de debilidad del mercado laboral. Por su parte, la presidenta de la Fed de San Francisco, Mary Daly, instó a “mantener la mente abierta”, y la gobernadora Miran enfatizó que la política monetaria sigue siendo restrictiva. En este escenario, los bonos del Tesoro subieron 0,1%, los corporativos Investment Grade 0,2%, los High Yield se mantuvieron neutrales y la deuda de mercados emergentes retrocedió 0,1%.

Por otro lado, el dólar DXY superó la barrera de los 100 puntos al avanzar 0,3%, cerrando en 100,2 ante la incertidumbre respecto de la decisión de la Fed sobre el recorte de tasas para diciembre. El euro cayó 0,3%, la libra perdió 0,9% y el dólar retrocedió 0,4% frente al yen. En Brasil, subió 0,8% y cerró en USDBRL 5,4. A su vez, el oro bajó 1,5% y finalizó en USD 3.942 la onza, afectado por la menor expectativa de recortes de tasas y la distensión en el conflicto entre EE. UU. y China.