Noticias locales: el país hoy.

El jueves fue una rueda negativa para los activos de renta fija, al mismo tiempo que los tipos de cambio repuntaron. La deuda soberana en dólares había comenzado con subas tras la colocación del Bonte 2030, pero terminó la jornada con pérdidas, al igual que la deuda en pesos. Las acciones retrocedieron y los futuros operaron al alza.

La colocación del Bonte 2030, si bien sirvió para sumar USD 1.000 M a las reservas internacionales vía depósitos del Tesoro, no tuvo buen impacto en la deuda en dólares, que registró una jornada negativa. Los Bonares y Globales retrocedieron un 0,4%, con mayor presión en el tramo corto de la curva. Tras la colocación, aún quedan por cubrir unos USD 300 M para afrontar los vencimientos de capital e intereses de julio. En tanto, los BOPREAL cayeron un 0,3% y el riesgo país se mantuvo en 651 pb.

En el mercado de cambios, el BCRA cerró la jornada con un stock de reservas brutas de USD 38.442 M, cayendo en USD 78 M desde el miércoles. Mientras tanto, el dólar oficial repuntó un 1,2%, cerrando en $1.174,5 y subiendo por cuarta rueda consecutiva. Así, en mayo, el tipo de cambio promedio se ubica un 2,1% por encima del promedio de abril. En cuanto a los dólares financieros, el MEP (GD30) avanzó un 1,6% y el CCL subió un 1,4%, cerrando en $1.183,16 y $1.194,2, respectivamente.

En cuanto a la deuda en pesos, fue una rueda negativa tanto para la curva a tasa fija como para los duales, mientras que los dollar-linked repuntaron. En línea con la suba de los tipos de cambio, los dollar-linked subieron un 2,2%, mientras que los CER avanzaron un 0,1%. Mientras tanto, la curva a tasa fija retrocedió un 0,1%, con mayor presión en el tramo largo de la curva. En esta línea, los duales fueron los perdedores de la rueda, con caídas del 0,2%.

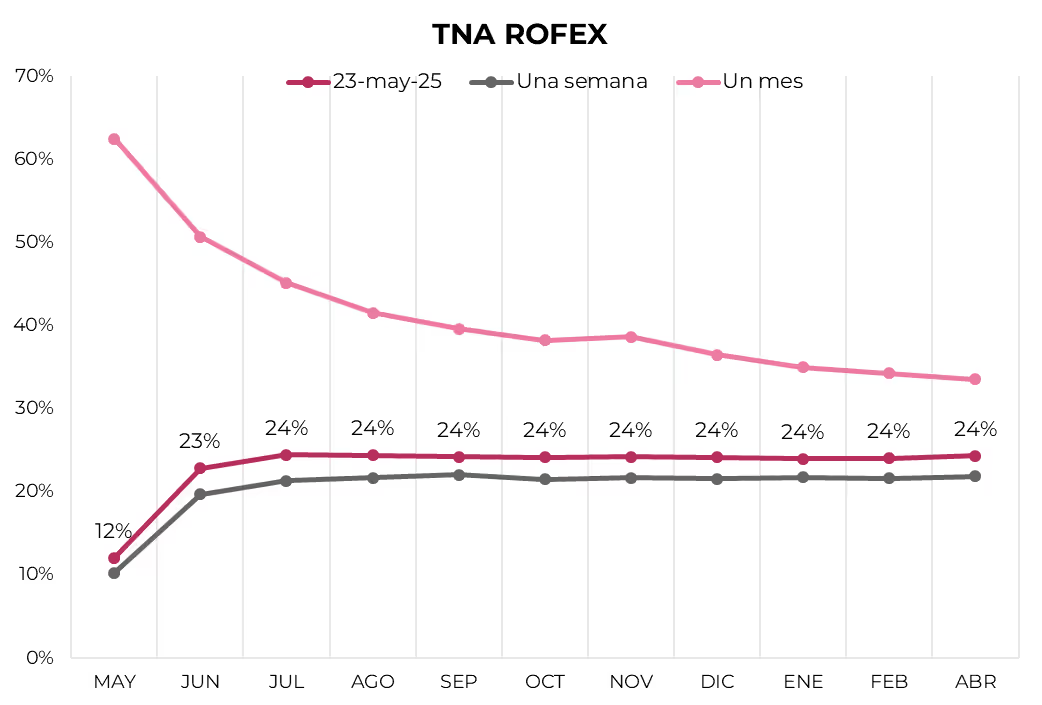

Los contratos de dólar futuro subieron fuertemente un 2,1%. Las subas fueron parejas en todos los tramos, con algo más de impacto en los contratos largos. De los USD 1.186 M operados, USD 931 M se concentraron entre mayo y junio, mientras que diciembre operó USD 151 M. La devaluación mensual implícita promedio cerró en 2,0% para diciembre de 2025 y la curva de TNA de corto plazo se ubica entre 30% y 27%, mientras que a partir de noviembre cerró en 25%.

El Merval retrocedió un 1,6% en dólares y cerró en USD 1.972. Edenor, BBVA y Banco Macro retrocedieron en torno a un 4%.

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅D A T O P O S I T I V O D E L A S E M A N A

Tras la desaceleración de marzo y la caída de abril, el crédito en dólares volvió a repuntar. En mayo, el crédito en documentos –principal vía de financiamiento para las empresas– aumentó en USD 833 M hasta el 27 de mayo, acercándose al ritmo de expansión registrado en enero y febrero. El repunte refleja una menor tensión cambiaria y, en un contexto de mayor previsibilidad (aun dentro del esquema de bandas), una mayor disposición a asumir riesgo en dólares.

⚠️A M O N I T O R E A R

En la última licitación de mayo, la Secretaría de Finanzas colocó deuda por $8,56 billones, destacándose la emisión del nuevo Bonte 2030 (TY30P) por USD 1.000 M a una TNA del 29,5% (TIR del 31,68%). Esto marca un regreso a los mercados internacionales y contribuye a fortalecer las reservas internacionales, aunque convalidando una tasa exigente que refleja el riesgo cambiario percibido, con retornos elevados en dólares aun en un escenario de estabilidad cambiaria en el centro de las bandas. Por otro lado, dado que el resto de los instrumentos adjudicados sumaron $7,4 billones, el Tesoro deberá recurrir a $1,4 billones de sus depósitos en el BCRA para cubrir el saldo restante, lo que implica una inyección de pesos en la economía.

🚨R I E S G O

En abril, el saldo neto de turistas internacionales fue negativo en 462 mil personas, casi el doble que un año atrás. En el acumulado del primer cuatrimestre, el déficit alcanzó los 3,9 M, superando los peores registros para ese período (3,5 M en 2017 y 2018). La dinámica se explica por un fuerte aumento del turismo emisivo (+24% i.a.) y una caída del receptivo (-4,8% i.a.), reflejo de un tipo de cambio más apreciado. El rojo creciente en turismo pone presión sobre la cuenta corriente, vía un mayor déficit de servicios.

House View local: mayo de 2025

Con la mirada puesta en las elecciones de medio término, que le permitirían reforzar el poder político para avanzar en reformas estructurales, el programa económico apunta a contener el tipo de cambio y consolidar la desinflación. Con un orden fiscal que no se negocia, el círculo virtuoso se basa en un tipo de cambio cotizando cerca de la banda inferior, lo que contiene las expectativas de precios y permite acelerar la baja de la inflación. Si lo logra, el impacto electoral no tardará en materializarse. Para evitar presiones alcistas sobre el tipo de cambio, el BCRA promete no comprar divisas a menos que este perfore la banda inferior, por lo que la meta de acumulación de reservas internacionales queda supeditada al financiamiento neto de organismos internacionales. Las elecciones provinciales celebradas hasta ahora parecen otorgarle esta ventaja al oficialismo, y toda la expectativa se concentra ahora en el resultado de la provincia de Buenos Aires, bastión histórico del peronismo y donde se concentra el 40% del padrón. El trade electoral ayudaría a bajar el riesgo país y habilitar el regreso a los mercados de crédito internacionales. La promesa de financiamiento voluntario –a través de repos, bonos peso-linked o una eventual salida al mercado– depende de que el círculo virtuoso efectivamente se cierre. Este camino no está exento de riesgos, y el principal sigue siendo la debilidad en la acumulación de reservas internacionales, que avanza muy por debajo de lo pactado con el FMI, lo que vuelve probable un waiver técnico en junio, aunque sin resolver los desafíos de los trimestres siguientes. En este contexto, el timing es tan importante como los fundamentals. Lo fiscal, la inflación y la señalización cambiaria muestran avances concretos y visibles ya en el segundo y tercer trimestre. En cambio, los riesgos más estructurales –actividad, reservas, competitividad externa– se concentran hacia fin de año y 2026. La apuesta oficial es que los frutos políticos inmediatos permitan construir los puentes necesarios para enfrentar los desafíos del mediano plazo. Pero si el círculo virtuoso no termina de cerrarse a tiempo, no se descarta un episodio de volatilidad cambiaria preelectoral que lo ponga en duda antes de madurar.

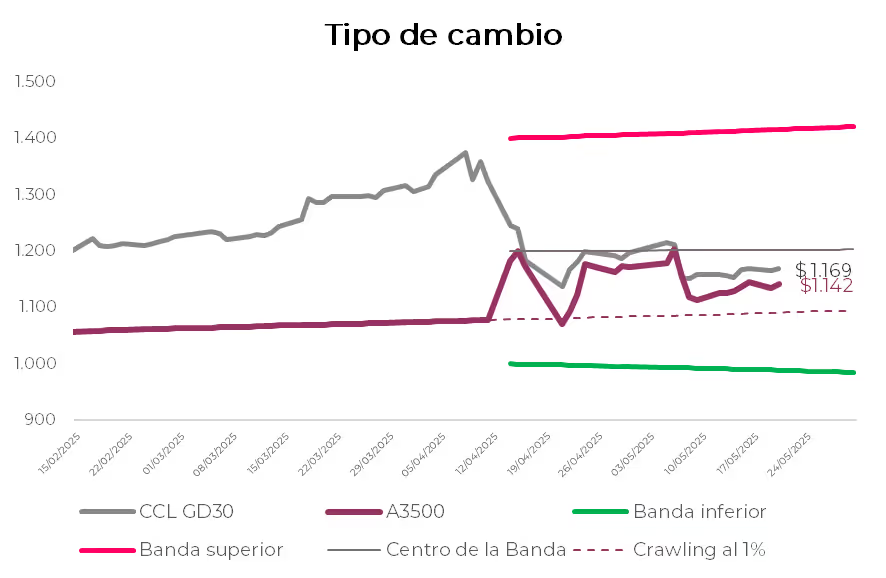

Navegando entre el centro y el piso de la banda. El nuevo régimen cambiario cumplió su primer mes con resultados alentadores en términos de estabilidad y alineamiento de expectativas. El tipo de cambio oficial se mantuvo dentro de la banda anunciada, con un techo operativo en el centro y un piso efectivo que se ubica por encima del crawling previo al 1% m/m, lo que sugiere la existencia de “bandas dentro de las bandas”. La depreciación fue de 4,9% en abril y de 1,8% en lo que va de mayo, niveles que resultaron consistentes con una fuerte compresión de la brecha y una virtual unificación de los tipos de cambio. Aunque el BCRA no intervino directamente, logró señalizar con éxito el nuevo régimen, reforzando la credibilidad del anclaje en la zona baja sin comprometer la estabilidad nominal. Para guiar el deslizamiento del tipo de cambio hacia el piso de la banda, el Gobierno activó un conjunto de "balizas" que combinan incentivos monetarios y cambiarios: tasas reales positivas, mayor flexibilidad para repatriar inversiones extranjeras, mayores restricciones para acceder al mercado oficial por parte de empresas, y se espera la absorción de liquidez vía un nuevo BOPREAL y la colocación de un bono peso-linked. Estas medidas buscan reforzar la demanda de pesos, ampliar la oferta de dólares y frenar presiones sobre el MLC, sosteniendo así la estabilidad nominal sin intervención directa.

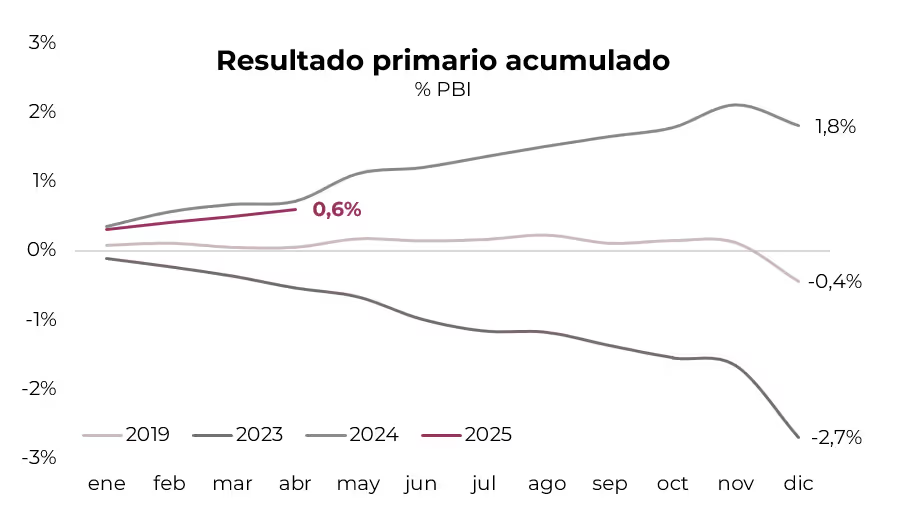

El ancla fiscal se mantiene firme. El principal ancla del programa económico sigue siendo el orden fiscal. En abril, el Sector Público Nacional registró un superávit primario de 0,1% del PBI y uno financiero equivalente al 0,07% del PBI. Este buen resultado del mes se apoyó en un crecimiento real de 3,4% i.a. en los ingresos, impulsado por tributos vinculados al empleo y al comercio exterior, mientras que el gasto primario cayó 1,2% i.a. real, marcando la primera baja interanual del año. El ajuste real se concentró en subsidios (-66% i.a.), programas sociales no AUH (-41% i.a.) y gasto de capital (-15% i.a.). En cambio, aumentaron las transferencias discrecionales a provincias (+155% i.a.) y las partidas sociales, como jubilaciones con bono (+13% i.a.) y AUH (+54% i.a.). De esta forma, en los primeros cuatro meses del año se logró un superávit primario de 0,6% del PBI y uno financiero de 0,2% del PBI, apenas por debajo del resultado del mismo período del año pasado, aunque significativamente mejores en comparación con 2023, cuando ambos saldos eran negativos en 0,7% y 1,0% del PBI, respectivamente. A nivel acumulado, el gasto primario creció 8% i.a. real –no obstante, presenta una caída de 27% frente al mismo período de 2023–, en tanto que los ingresos crecieron 3% i.a. Esta trayectoria, combinada con una caída real de 25% i.a. en los intereses devengados, refuerza la credibilidad del compromiso fiscal y habilita una mayor flexibilidad en otros anclas del programa.

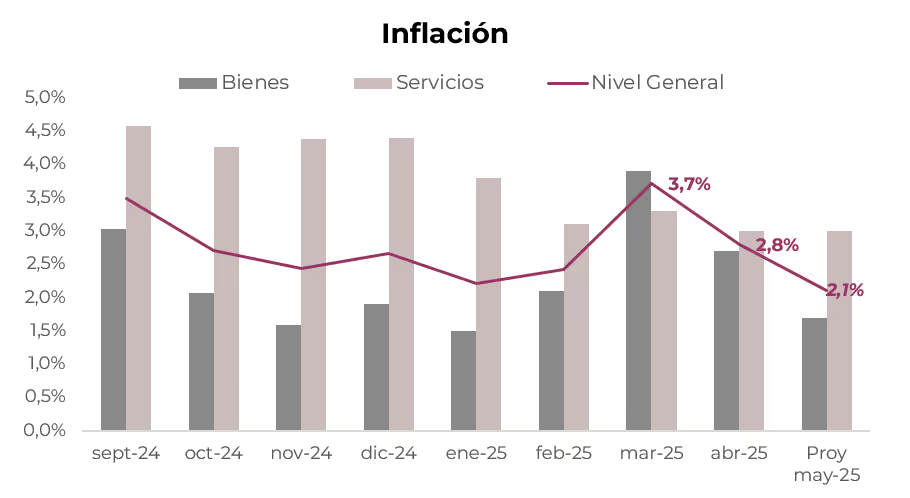

Inflación a la baja, aunque la “core” resiste. La baja de la inflación se consolidó como el principal logro del nuevo esquema, con una desaceleración significativa desde el pico de marzo. En concreto, tras marcar 3,7% m/m ese mes, en abril el IPC Nacional registró un alza de 2,8% m/m y se proyecta que continúe la tendencia a la baja en mayo, mes en el que estimamos un incremento en torno al 2,1% m/m. Esta mejora responde, en gran medida, a la moderación de precios estacionales (de 8,4% m/m a 1,9% m/m) y regulados (de 3,2% m/m a 1,8% m/m), reflejo de una estrategia deliberada del Gobierno de priorizar la desinflación por sobre la acumulación de reservas. La inflación núcleo mostró mayor resistencia, al marcar un incremento de 3,1% m/m en abril tras varios meses estabilizada en torno al 2,8%. Para mayo, se espera otra desaceleración general, nuevamente explicada por regulados y estacionales, pero también con un quiebre en la núcleo, que podría perforar el umbral del 3% mensual.

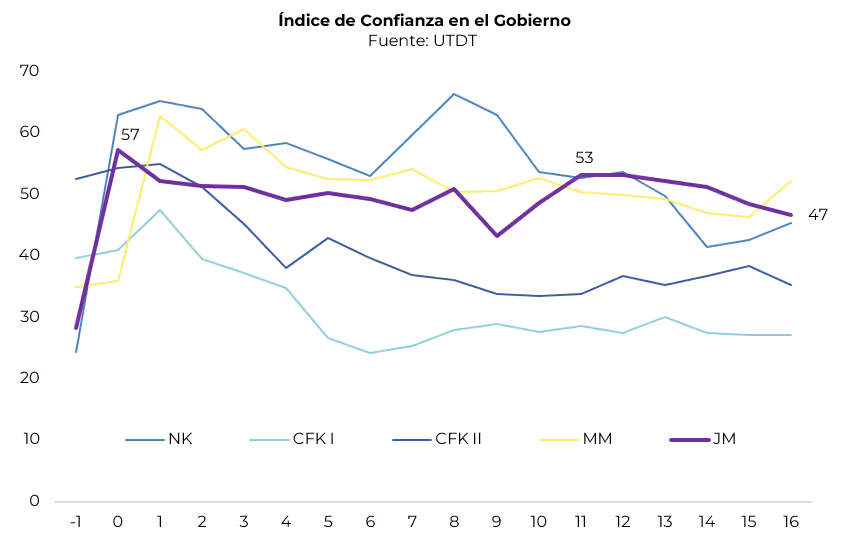

Impacto electoral positivo. La desinflación ya comenzó a tener impacto en el frente electoral. En la mayoría de las elecciones provinciales recientes, los oficialismos locales lograron retener el poder, mientras que La Libertad Avanza consolidó desempeños relevantes como primera o segunda fuerza. El caso más significativo fue el de CABA, donde el oficialismo no logró imponerse y LLA se ubicó en primer lugar, desplazando al PRO al tercer puesto, en una elección marcada por la nacionalización del debate. Esta dinámica se combina con un nivel de aprobación del Gobierno nacional que, aunque algo moderado en el margen, se mantiene inusualmente alto para una gestión con ajuste fiscal: en torno al 47% de imagen positiva. En síntesis, el control de la inflación se consolida como el principal sustento político del oficialismo, que tendrá su próximo test de relevancia en septiembre con las elecciones en PBA y luego en octubre con los comicios nacionales, que por ahora se proyectan favorables para el oficialismo.

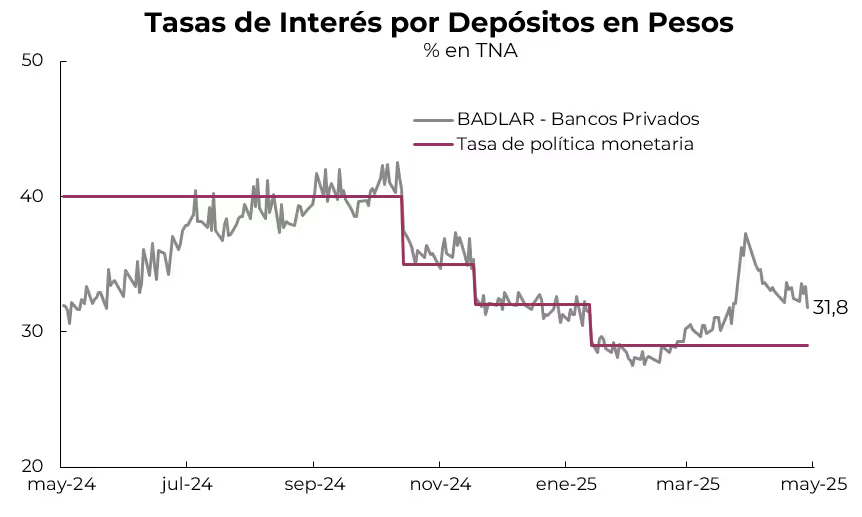

Nuevo esquema monetario y tasas “de mercado”. La arquitectura monetaria también se redefinió con el nuevo acuerdo con el FMI. Se abandonó la meta de base monetaria amplia nominalmente estable y se adoptó un esquema basado en el M2 privado transaccional, con metas de crecimiento que por ahora lucen cumplibles. En paralelo, el Tesoro recibió transferencias de utilidades del BCRA, pero su utilización está condicionada a necesidades de financiamiento genuino, como eventuales fallos en el rollover. A esto se suma un régimen de tasas “de mercado”: con una tasa de política monetaria en 29% TNA, pero tasas de mercado (BADLAR) en torno al 32% TNA, generando rendimientos reales positivos que apuntalan la demanda de pesos.

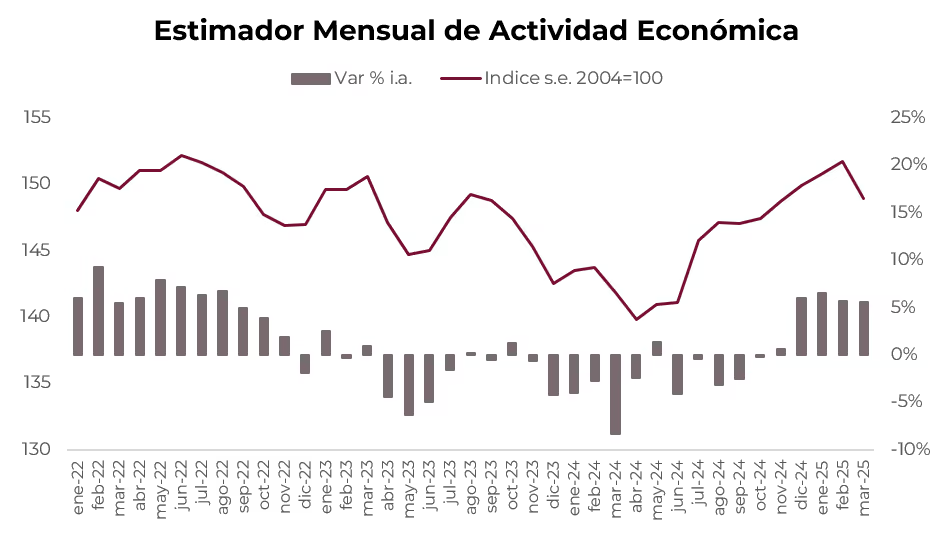

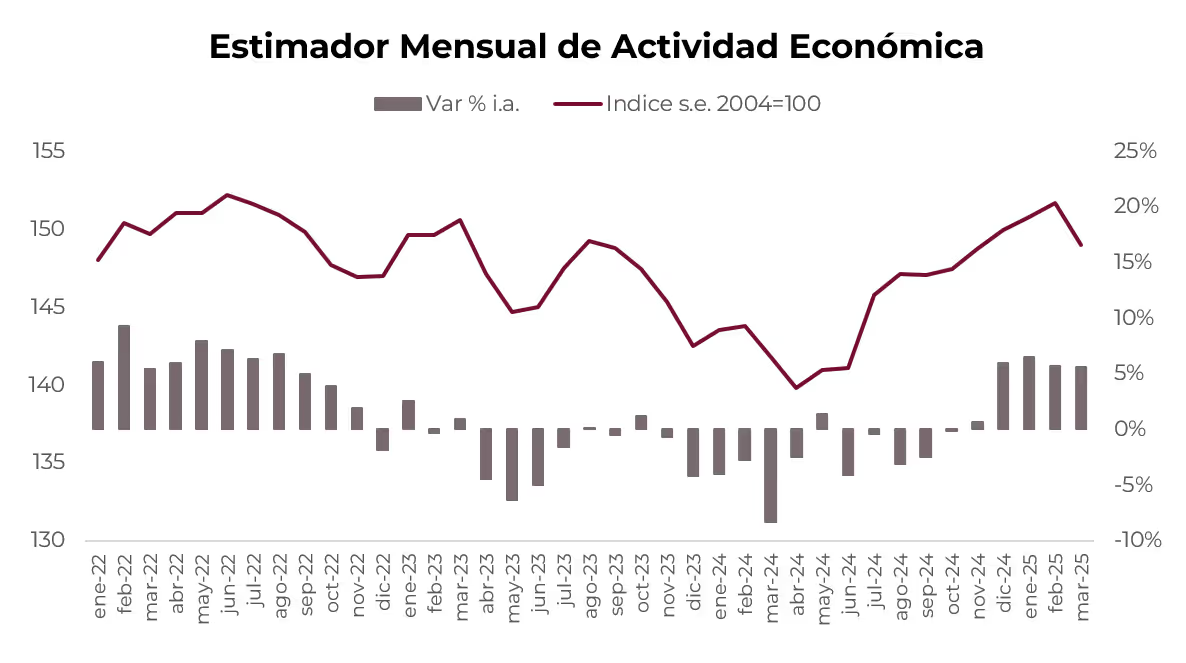

Los riesgos sobre la actividad económica. En marzo, la actividad económica registró una contracción de 1,8% m/m, lo que implicó un retroceso al nivel de diciembre de 2024. Sin embargo, el freno habría sido transitorio, ya que los primeros datos de abril sugieren una recuperación parcial. A pesar del retroceso mensual, la comparación interanual mostró un crecimiento de 5,6% y el 1Q25 cerró con una expansión acumulada de 6,1% i.a. De cara a los próximos meses, el riesgo de una apreciación cambiaria persistente podría limitar el dinamismo de los sectores transables, especialmente la industria. Al mismo tiempo, el consumo muestra señales de desaceleración: el salario real del sector privado registrado cayó en marzo y quedó por debajo de los niveles de noviembre de 2023. Con el Gobierno buscando contener las paritarias por debajo del 1% m/m, la recomposición del ingreso real será más lenta, lo que pone un límite al repunte del consumo en el corto plazo. Además, el crédito a familias –uno de los motores del consumo en la segunda mitad de 2024– viene desacelerándose, con tasas reales positivas pero decrecientes hasta mayo. Para contrarrestar ese freno, el Gobierno anunció el Plan de Reparación Histórica de los Ahorros de los Argentinos, tendiente a simplificar el sistema tributario y reducir los sistemas de información, como forma de incentivar la bancarización de pesos y dólares, canalizando así el ahorro fuera del sistema hacia compras de bienes muebles e inmuebles. En este marco, el rebote de la actividad en 2025 podría sostenerse, con un crecimiento en torno al 4,5% i.a. –corregido a la baja desde el 5,0% i.a. que estimábamos el mes pasado–, aunque de forma heterogénea. Los mayores riesgos quedarían desplazados hacia 2026, en especial si persiste un tipo de cambio real apreciado.

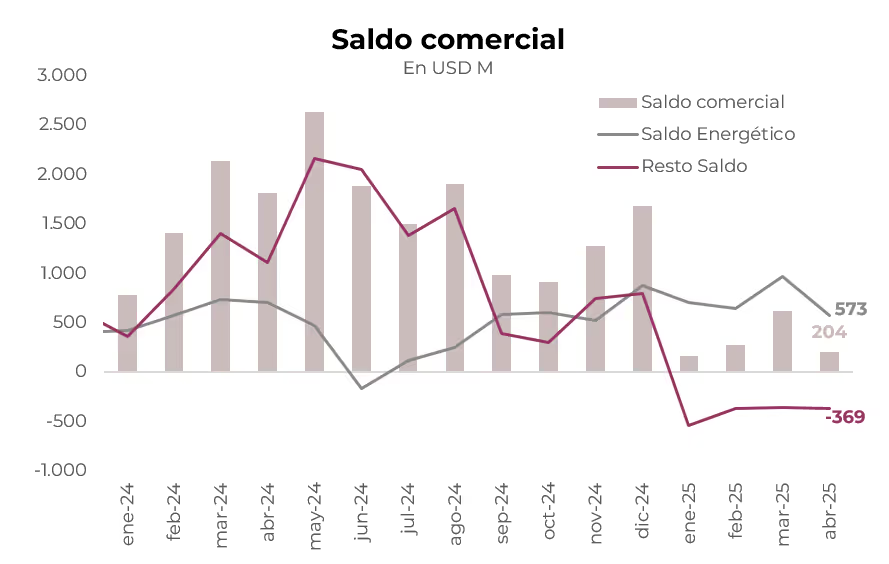

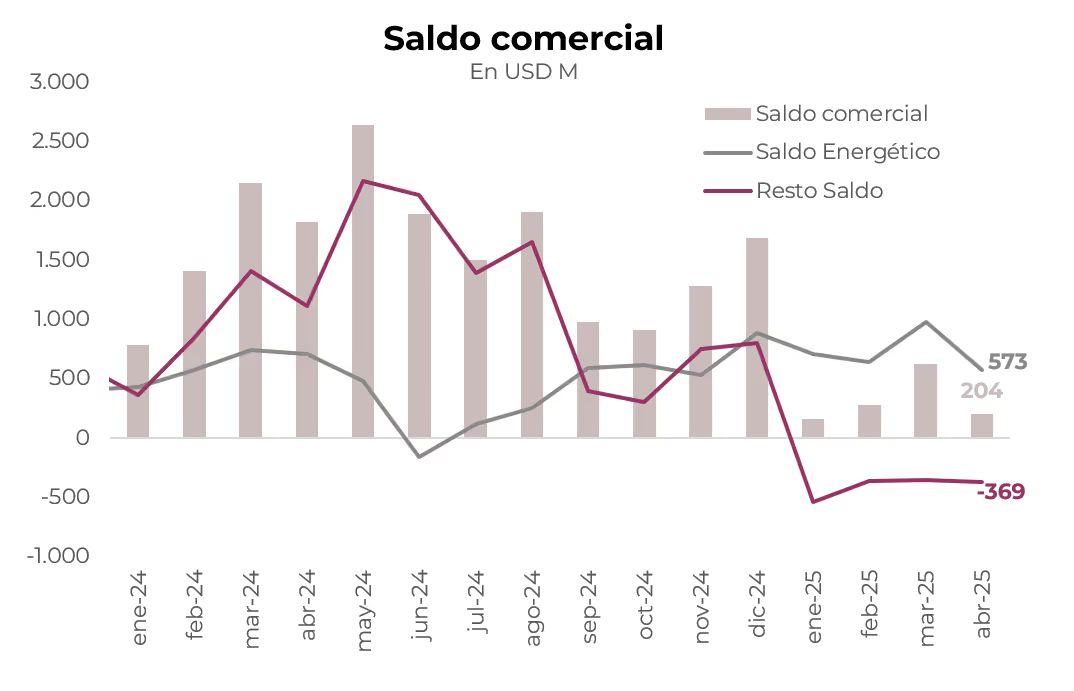

Aumenta el déficit de cuenta corriente. El frente externo continúa siendo el principal foco de vulnerabilidad del esquema macroeconómico. En abril, las exportaciones crecieron apenas 2% i.a., al tiempo que las importaciones treparon 37% i.a., dejando un saldo comercial positivo de solo USD 204 M, sostenido casi exclusivamente por el aporte energético (USD 573 M). En el acumulado del año, el superávit comercial alcanza USD 1.265 M, muy por debajo de los USD 6.208 M registrados en igual período de 2024. Si bien el agro y la energía evidencian un superávit comercial levemente superior al del primer cuatrimestre de 2024, el deterioro se explica por el fuerte aumento del déficit en el resto de los rubros (USD -14.386 M vs. -8.847 M en el 1Q24). La presión sobre la cuenta corriente se intensifica además por el déficit de servicios, en particular el turismo, que mostró un rojo de USD 1.112 M en marzo y sigue siendo una fuente estructural de salida de divisas. En este contexto, la capacidad del BCRA de acumular reservas genuinas sigue muy limitada y dependerá en buena medida del financiamiento externo.

El desafío de acumular reservas internacionales. La acumulación de reservas netas continúa siendo el flanco más incierto del programa. Desde el 14 de abril, el BCRA solo logró sumar USD 638 M en términos compatibles con la meta del FMI, muy por debajo de los USD 4.708 M requeridos hasta el 13 de junio. A esto se suma que, desde la flexibilización del cepo, la acumulación vía MLC fue escasa y la intervención del BCRA nula. Si bien las reservas brutas aumentaron por los desembolsos del FMI y de organismos internacionales, las netas siguen rezagadas. En este marco, crece la probabilidad de que el FMI otorgue un waiver: al momento de acordar las metas, se estimaba que el programa arrancaría con reservas netas en USD -7.200 M, cuando en realidad lo hizo con USD -8.900 M. Esa diferencia de arrastre inicial (USD 1.700 M) podría ser reconocida como justificativo parcial del desvío, aunque no resuelve los desafíos de los trimestres siguientes. Hacia septiembre y diciembre, los requerimientos de acumulación neta continúan siendo elevados (USD 2.486 M y USD 5.414 M, respectivamente). En este sentido, se vuelve crucial la llegada de nuevos desembolsos, repos con bancos y algún grado de normalización del acceso al mercado para poder cumplir los compromisos sin comprometer la estabilidad cambiaria.

Buen mes para los activos locales. En mayo, los soberanos avanzaron un 2,1% promedio, lo que los mantiene con un retorno anual de 2,6%. Los bonos bajo ley local subieron 1,8%, con mayores alzas en el tramo medio y corto de la curva: el AL35 subió 2,0% y el AL29, 2,4%. Los de ley NY aumentaron 2,1%, destacándose el GD30 y el GD35 con alzas de 3,1% y 2,3%, respectivamente. Por su parte, el riesgo país comprimió 75 pb, de 726 pb a 651 pb. A estos precios, la curva de Bonares mantiene una pendiente levemente negativa, con rendimientos que van de 12,5% TIR en el tramo corto a 11,5% TIR en el tramo largo, mientras que los Globales presentan una pendiente plana con rendimientos en torno al 11% TIR en todos sus tramos. Los BOPREAL avanzaron 2,6% y acumulan un 7,8% en 2025. Los bonos sub-soberanos acompañaron la tendencia general con un alza de 2,2%, impulsados por el Buenos Aires 2037, que ganó 4,7%. Por su parte, los corporativos subieron 0,7%. En el segmento en pesos, lo más destacado fue la suba de 4,4% de los duales, con mayores ganancias en el tramo largo. Estos instrumentos rinden 2,2% TEM promedio más un margen de 5,2%. Le siguieron los bonos CER, con +2,2%, impulsados por el tramo 2027, con alzas de hasta 4,7% en el TZXD7. Los ajustables por inflación a 2026 rinden CER +9%, en tanto que de 2027 en adelante rinden CER +10%. Detrás de estos se ubicó la curva de Lecap, con un aumento de 2,1%, también gracias al tramo largo. La T15E7 se destacó al ganar 3,8%. El spread de tasas entre la Boncap T30J6 y el dual TTJ26 se mantuvo en 10 pb. Con ello, la curva de tasa fija rinde una media de 2,5% TEM, mostrando una pendiente plana. A su vez, la nueva letra TAMAR M31L5 avanzó 1,5%. En último lugar quedaron los bonos dollar-linked, que retrocedieron 0,2%, con la mayor caída en el TZV25 (vencimiento en junio), que bajó 1,3%. En promedio, ofrecen un rendimiento de devaluación +9%. En cuanto a las acciones, el Merval anotó una suba de 12,6% en dólares CCL y de 10,4% en pesos, a raíz de los sectores de energía y bancos.

PERSPECTIVAS

Bonos soberanos en moneda extranjera. Para estrategias en dólares, mantenemos nuestra preferencia por el tramo largo de la curva de bonos soberanos. En particular, nos inclinamos por el AL35 (11,2% TIR) y el GD41 (11,1% TIR), por su capacidad de captar el mayor upside potencial en un escenario de caída del riesgo país por debajo de los 500 pb en el horizonte de un año. A los precios actuales, el retorno potencial del AL35 ronda el 25%, mientras que para el GD41 se ubica en 23,1%. Sin embargo, aún persisten desafíos por delante para que el riesgo país continúe con la tendencia a la baja que vimos durante 2024. Si bien el triunfo del oficialismo en las legislativas porteñas es un indicador alentador de cara a octubre, la acumulación de reservas durante 2025 sigue siendo un interrogante.

Deuda BCRA. Para perfiles más conservadores, el BOPREAL Serie 1-B (8,6% TIR), con duration menor a un año, resulta atractivo y se destaca frente al BOPREAL Serie 1-C (8,2% TIR) con vencimiento en 2027. Como venimos remarcando, estos instrumentos no solo presentan una volatilidad menor que la de los bonos del Tesoro, sino que además ofrecen la opción de cancelación contra impuestos a partir del 30 de abril de 2026. Por otro lado, anticipamos que la nueva emisión del BOPREAL Serie IV –cuyo anuncio se espera en los próximos días– podría ofrecer un rendimiento estimado de 10,2% TIR, que supera el retorno que ofrecería un bono corporativo hard dollar.

Bonos corporativos. Para carteras de inversión más conservadoras, sugerimos mantener cierta proporción en bonos corporativos. Estos instrumentos presentan una menor sensibilidad al riesgo político-económico local y ofrecen rendimientos en el rango del 6% al 7% de TIR.

Créditos sub-soberanos. Como parte de una estrategia conservadora, también tiene sentido sumar créditos sub-soberanos a la cartera, especialmente con la compresión del riesgo país que se está observando y que esperamos continúe. A estos precios, los bonos provinciales están ofreciendo tasas similares a los soberanos y BOPREAL. Las provincias han presentado buenos resultados fiscales en 2024, mejorando su superávit primario a través de reducciones más fuertes en el gasto que en ingresos –que cayeron por la merma en transferencias discrecionales desde Nación, a excepción de Neuquén, que registró un aumento en los ingresos gracias a una mejora en las regalías–. Destacamos los bonos de: Salta 2027 (SA24D; TIR 9,3%), Córdoba 2027 (CO24D; TIR 10,85%), Neuquén 2030 no garantizado (NDT25; TIR 8,6%), Mendoza 2029 (PMM29; TIR 8,7%) y Santa Fe 2027 (SF27D; TIR 8,76%).

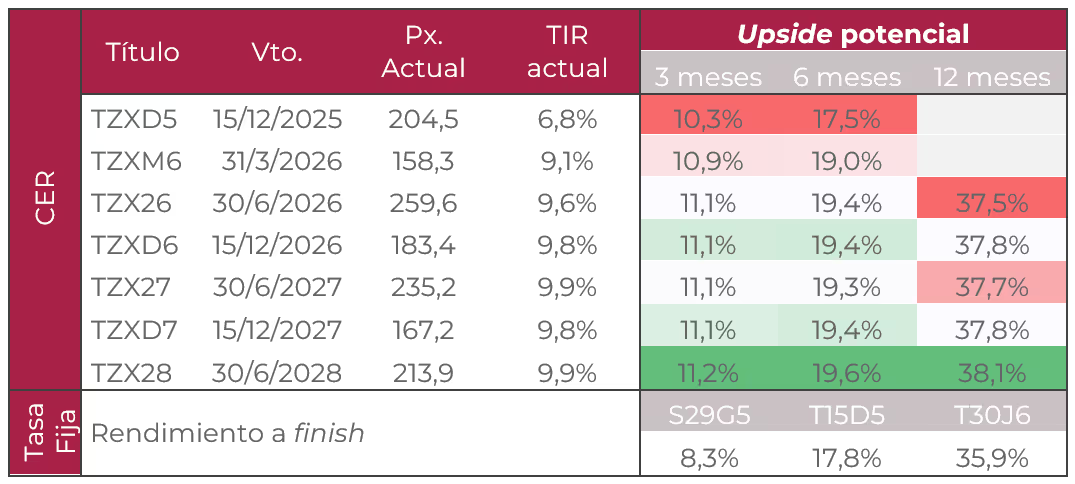

Deuda en pesos. El contexto de persistente desinflación, que parecería ser el activo principal del Gobierno, favorece a la deuda en pesos, en particular a los instrumentos a tasa fija que podrían beneficiarse de una caída en las tasas nominales e impulsar las paridades de los bonos en pesos. Además, con un tipo de cambio estable y con señales de cierta calma en el corto plazo, continúa la oportunidad para estrategias de carry trade. Para ello, preferimos el tramo corto de la curva a tasa fija, en especial la S15G5 (vto. 15/08/2025) que ofrece un rendimiento de 30,6% TNA (2,49% TEM). A su vez, destacamos el tramo medio de la curva CER que, incluso en un escenario de desinflación persistente, permitiría captar un mayor retorno potencial en un plazo de tres a seis meses, en comparación con la alternativa a tasa fija al mismo plazo. En este sentido, el TZXM6 (CER +9,2%) tendría un upside potencial del 10,9% en un plazo de tres meses, en comparación con el rendimiento a finish del 8,3% que ofrece la S29G5 (vto. 29/08/2025). Para estrategias de largo plazo, proponemos rotar del dual TTM26 (vto. 16/03/2026) al Boncap T13F6 (vto. 13/02/2026). La tasa TAMAR breakeven promedio se ubica en 24,9%; es decir, para que el TTM26 pague tasa variable –vs. tasa fija– al vencimiento, la tasa media proyectada desde hoy hasta el vencimiento debería superar esos niveles. Sin embargo, nuestras estimaciones anticipan una caída en las tasas nominales que implicaría una TAMAR promedio inferior a la TAMAR breakeven actual.

Rofex. A los precios actuales, los sintéticos a tasa fija, que implican la venta de un contrato de futuros y la compra simultánea de un bono dollar-linked, permiten fijar una tasa en pesos atractiva. En concreto, adquiriendo el TZV25 (20% TEA) y vendiendo el contrato futuro de junio (22% TNA), se permite fijar una tasa del 34,2% (2,8% TEM), muy atractiva si se la compara con la TNA de 29,7% que ofrece la Lecap S30J5. No obstante, es importante señalar la complejidad de esta estrategia, en particular por las exigencias de garantías y la compensación diaria derivada del mark-to-market.

Acciones. Somos constructivos con el índice Merval, que actualmente se encuentra en los USD 2.035. La tensión en los mercados norteamericanos se viene disipando: datos que muestran una posición técnica de los inversores más depurada y menos temores a una futura recesión generaron un mercado de crédito más laxo, con fuerte caída en los rendimientos de los bonos de alto riesgo desde los peores momentos de abril. Estos son factores clave para que el mercado accionario retome su tendencia alcista. En el plano local, la tendencia a la baja del riesgo país, pocos ruidos esperados respecto al tipo de cambio en el corto plazo, actividad en alza y un riesgo electoral que se viene desvaneciendo son las variables que nos mantienen cautelosamente optimistas. Si bien los ratios a los que cotizan la mayoría de los activos ya no nos permiten suponer objetivos ambiciosos de subas, la selectividad será clave. Un buen resultado electoral y un riesgo país por debajo de 500 pb generaría que el mercado empiece a convalidar crecimiento en las valuaciones y posiblemente vivamos otro rally alcista similar al que se dio con la victoria de Trump en noviembre de 2024.

Dentro de esta selectividad, en el plano local sugerimos:

TGNO4 es un activo que nos parece atractivo, pero dada la fuerte apreciación experimentada, incluyendo el pago del dividendo por USD 162 M, sugerimos tomar ganancia, ya que cotiza a ratios trailing de EV/EBITDA 5,2x y PER 9,55x, esperando mejores momentos para volver a ingresar.

En lo que se refiere a CEDEARs, VIST, TEN y TXR nos siguen gustando, debido a las perspectivas de estos papeles en cada uno de los sectores y los ratios a los que cotizan.

*Los datos utilizados en el presente informe tienen fecha de cierre 26 de mayo de 2025.

Noticias locales: el país hoy.

El miércoles fue una rueda positiva para los activos de renta fija, pero no para las acciones. Se vieron subas en soberanos en dólares, BOPREAL y todas las curvas en pesos, salvo por la letra TAMAR. Los tipos de cambio financiero, oficial y A3500 mostraron otra rueda con subas, al igual que los futuros. En la licitación de ayer, el Tesoro colocó el Bonte 2030 a una tasa del 29,5% TNA.

En la licitación del miércoles, el Tesoro colocó USD 1.000 M del Bonte 2030 a 29,5% TNA, habiendo recibido ofertas por un total de USD 1.694 M, siendo la primera emisión internacional para inversores no residentes en la era Milei. Además, el Tesoro logró un rollover del 100% sobre el total de sus vencimientos, incluyendo el pago de cupones y amortizaciones de la semana previa, y convalidó tasas en línea con la curva de mercado.

En el mercado de cambios, el BCRA cerró la jornada con un stock de reservas brutas de USD 38.442 M, subiendo en USD 67 M desde el lunes. Mientras tanto, el dólar oficial repuntó un 1,1%, cerrando en $1.161, al mismo tiempo que el BCRA continúa sin intervenir en el MLC. Así, en mayo, el tipo de cambio promedio se ubica un 1,9% por encima del promedio de abril. En cuanto a los dólares financieros, el MEP (GD30) avanzó un 0,3% y el CCL subió un 0,6%, cerrando en $1.164,85 y $1.177,87, respectivamente.

Para la deuda en pesos fue una rueda positiva, con subas en todas las curvas a excepción de la Letamar, que retrocedió un 0,3%. Los duales fueron los ganadores con subas de 0,9% promedio, impulsados por los dos instrumentos más largos. Atrás vinieron los dollar-linked, con subas promedio del 0,7%, que los deja rindiendo devaluación +11%. Los bonos CER avanzaron 0,5%, con subas más pronunciadas en el tramo largo de la curva. Por último, la curva a tasa fija anotó una ganancia de 0,3%, impulsada por el tramo largo.

La deuda soberana en dólares se destacó frente a los comparables en una rueda de tasas al alza en EE. UU. y avanzó un 0,9%, impulsada por el tramo medio bajo ley local con subas de 1,1%. La pendiente de los globales muestra una forma positiva con rendimientos que van del 10% al 11%. Por su parte, los BOPREAL avanzaron un 0,2% y el riesgo país se mantiene en 651 pb.

Los contratos de dólar futuro registraron una nueva suba de 0,5%, que se dio con mayor fuerza en los contratos más cortos. Para junio y julio, la devaluación mensual implícita promedio es de 2,0%, mientras que para diciembre de 2025 se ubica en 1,8%. Las TNA cerraron en torno al 24% hasta septiembre y 23% hasta abril de 2026.

El Merval cayó un 0,5% en pesos y un 0,7% en dólares CCL, cerrando en un nivel de USD 1.990. Las acciones más perjudicadas fueron Loma Negra (-4,9%), Supervielle (-3,7%) y COME (-2,3%).

Noticias globales: el mundo hoy.

La rueda del miércoles estuvo marcada por la expectativa que generó la presentación de resultados de Nvidia y por las minutas de la Fed. Además, la mala licitación de bonos a 40 años en Japón impactó negativamente en la curva soberana en EE. UU. El petróleo rebotó y la soja retrocedió debido a mejoras en la cosecha de Brasil y mejores perspectivas en Estados Unidos.

Las acciones se mantuvieron estables el miércoles. El S&P 500 retrocedió un 0,2% y el Dow Jones un 0,4%, mientras el Nasdaq se mantuvo neutral. Nvidia subió menos del 1% antes de su evento clave, con los inversores a la espera de sus proyecciones, luego de que el gobierno de EE. UU. endureciera los controles de exportación de su tecnología hacia China y amenazara con imponer sanciones a importantes compradores de chips. Por otro lado, las acciones de Macy's cotizaron levemente al alza tras haber reportado resultados mejores a los esperados.

El rendimiento del UST10Y subió hasta 4,47% y cortó una racha de cuatro ruedas a la baja. Las minutas de la reunión de mayo del FOMC mostraron que los miembros acordaron postergar cambios importantes en la política monetaria hasta que disminuya la incertidumbre sobre el contexto económico. No obstante, reconocieron que tanto el crecimiento como el mercado laboral siguen siendo sólidos. Los futuros de tasas continuaron reflejando un consenso tenue sobre dos recortes de 25 pb este año, previstos para septiembre y diciembre. En tanto, los bonos del Tesoro también se vieron presionados por fuertes caídas en los JGBs (bonos del gobierno japonés) ante la mala subasta de bonos a 40 años –lo que indica que al mercado no le importó la promesa del Ministerio de Finanzas de reducir la emisión–. Con esto, los Investment Grade retrocedieron un 0,2%.

Por su parte, el DXY avanzó nuevamente un 0,3% y cerró en 99,9. Subió 0,3% frente al euro y la libra, al tiempo que ganó un 0,4% con respecto al yen. En Brasil, registró un alza de casi un 1% y cerró en USDBRL 5,69.

El petróleo tuvo un rebote de 1,1% y alcanzó los USD 61,6 por barril, pese a que se espera que la OPEP apruebe un incremento de 411.000 barriles por día para julio, continuando con la tendencia de crecimiento acelerado de la oferta tras un aumento similar previsto para junio. La soja retrocedió 1,3% y cerró en USD 385, debido a la mejora en las proyecciones de cosecha de Brasil, a lo que se sumó el último informe semanal del USDA, que mostró un avance oportuno en la siembra, con mejores condiciones de humedad en gran parte del Medio Oeste.

En cuanto a la noticia económica del día, se publicaron las minutas de la última reunión de la Fed, en la que los funcionarios evaluaron que los aumentos arancelarios anunciados habían sido significativamente mayores y más amplios de lo anticipado. Destacaron una considerable incertidumbre en torno a la dirección de la política comercial, así como a la magnitud, el alcance, el momento y la duración de sus efectos económicos. Además, señalaron que esta incertidumbre era inusualmente alta y juzgaron que los riesgos a la baja para el empleo y la actividad económica, así como los riesgos al alza para la inflación, habían aumentado. Al discutir el panorama de política monetaria, los participantes coincidieron en que, dado que el crecimiento económico y el mercado laboral se mantienen sólidos, y con una postura monetaria actualmente moderadamente restrictiva, la Fed está bien posicionada para mantenerse paciente y esperar una mayor claridad sobre la inflación y las tendencias económicas.

Noticias globales: el mundo hoy.

En la rueda del martes se evidenciaron los efectos positivos de la postergación de los aranceles al 50% para la UE: subieron fuertemente las acciones, al tiempo que cayeron las tasas de los bonos del Tesoro. Se dio a conocer el dato de pedidos de bienes manufacturados, que resultó peor a lo esperado. El petróleo amplió sus caídas y el oro retrocedió ante una mayor claridad en cuestiones geopolíticas.

Las acciones subieron con fuerza el martes, luego del feriado en EE. UU., impulsadas por la relajación de las tensiones comerciales y cambios en los mercados globales de bonos. El S&P 500 avanzó un 2,0%, el Dow Jones un 1,8% y el Nasdaq 100 un 2,4%. Tesla ganó más de un 6,7% luego de que Elon Musk afirmara que volvería a enfocarse en sus empresas. US Steel extendió el repunte del viernes tras conocerse que será adquirida por Nippon Steel por 55 dólares por acción, frente al cierre de ayer de 52 dólares.

El rendimiento del UST10Y cayó 7 pb hasta 4,44%, en tanto que el rendimiento a 30 años retrocedió 9 pb para ubicarse en 4,94%. La postergación de la implementación de aranceles al 50% para UE hasta el 9 de julio también fue bien recibida por el mercado. En el frente de política monetaria, el presidente de la Fed de Minneapolis, Neel Kashkari, expresó su apoyo a mantener las tasas de interés sin cambios hasta que haya mayor claridad sobre cómo podrían impactar los aranceles más altos en la inflación. Los Investment Grade, High Yield y Mercados Emergentes se contagiaron del optimismo en la curva soberana y ganaron entre 0,6% y 1,0%.

El DXY volvió a recuperar terreno y avanzó un 0,4%, dejándolo en 99,5. El euro y la libra cayeron 0,5% y 0,4%, respectivamente, frente al dólar, mientras que el Yen perdió un 1,0%.

El petróleo WTI retrocedió un 1,2% hasta los USD 60,8 por barril. Fuentes indican que probablemente OPEP+ apruebe un incremento de 411.000 barriles por día para julio, continuando con la tendencia de aceleración en el crecimiento de la oferta, tras un aumento similar previsto para junio. Sin embargo, el viceprimer ministro ruso, Alexander Novak, señaló que el grupo aún no ha discutido oficialmente dicho incremento. Mientras tanto, persisten las tensiones ante posibles nuevas sanciones de EE. UU. contra Rusia, tras recientes ataques con drones en Ucrania, lo que podría amenazar el suministro de uno de los mayores productores del mundo. Por su parte, el oro retrocedió un 1,3% cerrando en USD 3.800 la onza, ampliando las pérdidas por segunda sesión consecutiva, ya que la demanda de activos refugio se debilitó en medio del optimismo de los inversores por la mejora en las relaciones comerciales entre EE. UU. y la Unión Europea.

La noticia económica del día fue el dato de nuevos pedidos de bienes manufacturados en EE. UU. En abril, se desplomaron un 6,3% m/m, hasta los USD 296.300 M, registrando la mayor caída desde enero de 2024, aunque levemente inferior a la esperada por el mercado, que proyectaba una baja del 7,8%. El resultado recortó el aumento revisado del 7,6% m/m del mes previo, afectado por el inicio de los aranceles recíprocos generalizados del 10% durante el período y por una menor demanda de bienes tras la acumulación anticipada de pedidos en el mes anterior. Los pedidos se desplomaron en el rubro de equipos de transporte (-17,1% a USD 98.800 M), principalmente en aeronaves y partes no destinadas a defensa (-51,5% a USD 18.100 M), debido a que las preocupaciones por los aranceles llevaron a las aerolíneas a frenar la demanda de aviones Boeing, que solo recibió ocho pedidos. En paralelo, los pedidos de bienes de capital también cayeron con fuerza (-14,6% a USD 101.400 M).

Noticias locales: el país hoy.

En la antesala a la licitación de hoy, tanto los dólares financieros como el A3500 repuntaron, al mismo tiempo que avanzaron los futuros y los bonos dollar-linked. Los soberanos en dólares se mantuvieron sin cambios, mientras la deuda en pesos en general tuvo una buena performance. Por su parte, las acciones retrocedieron.

En el mercado de cambios, el BCRA cerró la jornada con un stock de reservas brutas de USD 38.375 M, cayendo en USD 10 M desde el lunes. Mientras tanto, el dólar oficial repuntó un 0,7%, cerrando en $1.148, al mismo tiempo que el BCRA continúa sin intervenir en el MLC. Así, en mayo, el tipo de cambio promedio se ubica un 1,9% por encima del promedio de abril. En cuanto a los dólares financieros, el MEP (GD30) avanzó un 1,3% y el CCL subió un 1,1%, cerrando en $1.161,36 y $1.171,22, respectivamente.

El día de hoy, la Secretaría de Finanzas licitará el nuevo BONTE 2030 suscribible en dólares y pagadero en pesos, cuya tasa será determinada en la licitación, con un monto máximo de emisión de USD 1.000 M. Por otro lado, el Tesoro reabrirá cuatro Lecaps (S30J5, S31L5, S29G5, S28N5), el Boncap T30E6 y emitirá una nueva Lecap (S29Y6) con vencimiento al 29/05/2026; además, reabre el Boncer TZXO6. En esta instancia, deberá afrontar vencimientos por $8,55 billones y el rollover no podrá superar el 100%. Si bien parece un monto alto, el Tesoro cuenta con liquidez en la cuenta del BCRA y el stock de LEFI en manos de entidades financieras supera los $13,7 billones. Dado que el Tesoro adjudicará hasta el monto equivalente a sus vencimientos, la emisión de Bontes suscribibles en dólares implicaría que el saldo restante en pesos se pagaría con los depósitos que el Tesoro mantiene en el BCRA.

En la antesala de la licitación, la rueda fue positiva para la deuda en pesos, a excepción de la Letamar M31L5, que cayó un 1,1%. Los mayores ganadores fueron los dollar-linked, que subieron un 1,2% de la mano de la suba de los tipos de cambio, mientras que los duales siguieron acumulando ganancias del 0,5%. En tanto, la curva a tasa fija subió un 0,4%, mientras que la curva CER avanzó de forma más moderada, un 0,2%.

Si bien la deuda soberana en dólares cerró con caídas promedio en el margen, el tramo corto bajo ley local fue el más afectado con caídas de hasta el 0,4%, mientras que el tramo corto bajo ley extranjera subió hasta un 0,7%. Mientras tanto, los BOPREAL se mantuvieron firmes con subas del 0,8%, mientras que el riesgo país sigue sin perforar los 650 pb.

Los futuros operaron al alza al subir un 0,64%, impulsados por el tramo corto. Con esto, subió la devaluación implícita mensual promedio a julio a un 2,2%, mientras que a diciembre 2025 se mantiene en 1,8%. La TNA de junio se ubica en 29%, mientras que el resto de la curva se mantiene en torno al 25%.

El Merval retrocedió un 0,7% en pesos y 1,4% en dólares CCL. Así, cerró en USD 2.004. Las subas más importantes se dieron en IRSA (4,0%), Cresud (2,9%) y Ternium (2,3%), mientras que las bajas fueron para Supervielle (-5,7%) y Holcim (-3,1%).

Noticias globales: el mundo hoy.

El lunes se vivió una rueda tranquila en los mercados debido al feriado en EE. UU. y a la marcha atrás de Trump respecto a los aranceles del 50% a la Unión Europea. Con esto, subieron los futuros de acciones y los activos europeos, retrocedió el dólar y los commodities operaron sin variaciones. Además, el presidente de EE. UU. apuntó contra Putin.

Donald Trump anunció que retrasaría los aranceles del 50% para productos europeos hasta el 9 de julio, luego de una comunicación con Ursula von der Leyen, presidenta de la Comisión Europea. En dicha conversación, Trump afirmó que la diplomática europea señaló que la UE necesita más tiempo para llegar a un acuerdo, el cual fue otorgado. Por su parte, von der Leyen afirmó en redes sociales que Europa está dispuesta a avanzar rápidamente en las conversaciones y en su decisión. Por otro lado, Trump advirtió que Putin “se ha vuelto completamente loco” al querer toda Ucrania y estar provocando muertes civiles. Afirmó que esto podría llevar a una caída de Rusia.

El DXY cayó un 0,1% y cerró en 99,01, ya que perdió un 0,1% frente al Euro y un 0,2% frente a la Libra. En Brasil, el dólar subió un 0,5% y cerró en USDBRL 5,67.

En commodities, el precio del petróleo WTI operó sin variaciones, en torno a los USD 61,5 por barril, y el oro cayó un 0,4% y terminó la rueda en USD 3.342 la onza.

Noticias locales: el país hoy.

El lunes fue una rueda sin grandes movimientos en los activos: los soberanos en dólares retrocedieron, los dólares operaron de forma mixta y la deuda en pesos avanzó –salvo los dollar-linked–. La Secretaría de Finanzas anunció las condiciones para la licitación del miércoles, en la que se ofrecerá un nuevo bono suscribible en dólares con pagos en pesos a tasa fija. En cuanto a los indicadores, el saldo de turismo internacional volvió a registrar un fuerte déficit, mientras el índice de Confianza en el Gobierno repuntó en mayo tras cinco meses de caída.

La Secretaría de Finanzas anunció la emisión de un nuevo Bono del Tesoro a Tasa Fija (Bonte) con vencimiento al 30/05/2030, suscribible en dólares, con pago semestral de intereses y amortización íntegra del capital al vencimiento. La tasa se determinará en la licitación y el monto máximo a colocar no podrá superar USD 1.000 M. En el marco de la Comunicación A 8245 del BCRA, los no residentes podrán acceder al MLC siempre que hayan suscripto en dólares un título de deuda del Tesoro Nacional con vencimiento promedio mayor a 180 días; por ello, los inversores que adquieran Bonte podrán venderlos en el mercado secundario y optar por el MLC. Por otro lado, el Tesoro reabrirá cuatro Lecaps (S30J5, S31L5, S29G5, S28N5), el Boncap T30E6 y emitirá una nueva Lecap (S29Y6) con vencimiento al 29/05/2026; además, reabre el Boncer TZXO6. En esta instancia, deberá afrontar vencimientos por $8,55 billones y el rollover no podrá superar el 100%. Aunque representa un desafío, cuenta con liquidez por $13,4 billones, igual al stock de LEFI en manos de entidades financieras.

Tras las subas de la semana pasada, la deuda en dólares retrocedió 0,3%. Los Globales fueron los más afectados, con caídas de 0,5%, en tanto que los Bonares recortaron 0,1%. El riesgo país se mantuvo en 651 pb y los BOPREAL bajaron 0,4%.

En el mercado de cambios, el BCRA cerró la jornada con reservas brutas por USD 38.385 M, cayendo USD 40 M desde el viernes. La entidad continuó sin intervenir en el MLC y el dólar oficial subió 0,1%, hasta $1.139,83. Así, en mayo el tipo de cambio promedio se ubica 1,8% por encima del de abril. En cuanto a los dólares financieros, el MEP (GD30) avanzó 0,8% y el CCL retrocedió 0,3%, cerrando en $1.146,1 y $1.158,1, respectivamente.

La deuda en pesos fue positiva, salvo los dollar-linked, que cayeron 0,2%. La curva a tasa fija avanzó 0,2%, con alzas más pronunciadas en el tramo largo, y los CER subieron 0,1%. Los duales, tras cerrar la semana anterior con pérdidas, ganaron 0,2%.

Los futuros de dólar en A3 registró un alza de 0,4%, impulsados por los contratos más cortos. Con ello, la devaluación mensual implícita promedio para diciembre de 2025 se sitúa en 1,9%, lo que eleva la curva de TNA a alrededor de 25%.

El Merval avanzó 1,1% en pesos y 2,3% en dólares CCL, cerrando en USD 2.059. Se destacaron BYMA (3,8%), Transener (2,8%) y Ternium (2,7%), al tiempo que VALO, Telecom y Mirgor retrocedieron en torno a 0,5%.

En abril, el déficit neto de turistas internacionales fue de 462 mil personas, casi el doble que en abril de 2024. En el acumulado del primer cuatrimestre, este déficit alcanzó 3,9 M, superando los peores registros previos para ese período (3,5 M en 2017 y 2018). La magnitud del rojo se explica por la fuerte expansión del turismo emisivo (+24% i.a.) y la caída del receptivo (-4,8% i.a.).

En mayo, el ICG subió a 49,0 puntos (+2 puntos porcentuales m/m), frenando cinco meses de retroceso y recuperando parte de lo perdido desde diciembre. Aun así, permanece por debajo del promedio de la gestión de Macri a esta altura (52,6). El avance fue generalizado en los cinco componentes, destacándose en la evaluación general del Gobierno (+8,7%) y en la capacidad para resolver problemas (+4,9%). La mejora resultó más marcada entre jóvenes, personas con bajo nivel educativo y residentes del interior del país.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

La volatilidad y la incertidumbre volvieron al centro de la escena y los mercados —especialmente el americano— volvieron a sentir el impacto, con caídas generalizadas de acciones y bonos, en un contexto en el que el dólar y el petróleo retrocedieron, mientras que el oro volvió a ser el ganador de la semana con un nuevo repunte. En una semana en la que los datos económicos siguieron mostrando que la actividad resiste, el pesimismo de los inversores respondió a las preocupaciones sobre la situación fiscal de EE. UU. luego de la baja en la calificación de Moody’s, potenciada por el avance en el Congreso de la reforma fiscal de Trump que implica una menor carga impositiva, pero que aumentaría aún más la deuda. A esto se sumó el retroceso en la pax comercial lograda el último mes, luego de que el presidente Trump amenazara a Europa con aranceles del 50% a partir de la semana que viene si las negociaciones no avanzan. Todo este contexto se vio potenciado por una mala licitación del Tesoro estadounidense, lo que presionó sobre los rendimientos de los bonos del Tesoro y arrastró al resto de los activos. La semana arranca con la mira puesta en la evolución de las negociaciones comerciales, pero también con la publicación de importantes indicadores como la segunda estimación del PBI del 1Q25, el PCE de mayo y los datos de consumo y ahorro de las familias correspondientes al mismo mes.

Política fiscal en la mira. La semana ya había comenzado tensionada tras la baja en la calificación de Moody’s de Aaa a Aa1 con perspectiva estable, que se acopló a las decisiones previas de las otras dos calificadoras —recordemos que S&P y Fitch lo habían hecho en 2011 y 2023, respectivamente—. No es para menos, pues como venimos destacando, la dinámica fiscal de EE. UU. es preocupante, dado que en los últimos años el déficit aumentó a casi 8% del PBI en un contexto de crecimiento económico, deuda elevada y tasas más altas ante la resistencia de la inflación. El deterioro fiscal se apoya en un gasto que ha mostrado ser inflexible a la baja y en rebajas impositivas vigentes desde la primera administración de Trump. A pesar de esta situación, durante la semana la Cámara de Representantes aprobó —aunque por estrecho margen: 215 a 214— el megaproyecto de recortes fiscales y aumentos de gastos impulsado por el presidente Donald Trump, que ahora pasará a discusión en el Senado. El proyecto de ley busca extender las exenciones fiscales implementadas durante su primer mandato (2017–2021) y añade nuevas rebajas, como las exenciones a las propinas y a los pagos para la compra de automóviles fabricados en EE. UU. También incluye un incremento en los fondos para el manejo fronterizo y la aplicación de la dura política migratoria, así como restricciones a los programas de ayuda alimentaria y de asistencia sanitaria Medicaid y Medicare. Asimismo, estipula un aumento en el límite de exenciones a impuestos locales y estatales. Para compensar este gasto, la legislación busca recortar la financiación a programas de seguridad social en más de USD 1 billón en 10 años. De acuerdo con la Oficina de Presupuesto del Congreso (CBO), el proyecto de ley sumaría USD 2,4 billones a la deuda nacional en la próxima década, deuda que actualmente supera los USD 36 billones.

Volvió la tensión comercial. La ilusión de un trimestre más tranquilo gracias a la pausa en la suba de aranceles y el avance en las negociaciones con sus socios comerciales se desvaneció el viernes, cuando Trump volvió a marcar la cancha al señalar que las conversaciones con la Unión Europea no estarían llegando a buen puerto. El mandatario afirmó que el bloque continental —con el cual EE. UU. mantiene un déficit comercial— fue creado para aprovecharse de su país. En ese marco, advirtió que, si no se registran avances, a partir del 1° de junio se aplicará un arancel del 50% a productos provenientes de la Unión Europea. Además, lanzó un mensaje a las empresas —como el caso de Apple—, señalando que si no producen en EE. UU. deberán enfrentar un arancel mínimo del 25%.

Buen dato de actividad. El índice PMI compuesto aumentó a 52,1 en mayo desde 50,6 en abril, señalando una modesta aceleración en la actividad empresarial, aunque el crecimiento sigue siendo relativamente débil según los estándares históricos. La confianza empresarial y las expectativas de producción mejoraron desde los mínimos de abril, pero se mantuvieron moderadas debido a las continuas preocupaciones sobre los aranceles. Las empresas informaron que los aranceles estaban afectando la demanda, interrumpiendo las cadenas de suministro y aumentando los precios. Los pedidos de exportación disminuyeron aún más, especialmente en servicios, mientras que los retrasos en las cadenas de suministro empeoraron. A pesar del aumento en la actividad, la perspectiva general sigue siendo cautelosa debido a los desafíos persistentes relacionados con la inflación y el comercio. Por el lado del mercado inmobiliario, las ventas de viviendas usadas cayeron un 0,5% m/m en abril, alcanzando el nivel más bajo en siete meses, afectadas por las altas tasas hipotecarias. Por su parte, las ventas de nuevas viviendas unifamiliares aumentaron un 10,9% m/m, extendiendo el incremento del 2,6% del mes anterior y superando ampliamente las expectativas del mercado.

Las tasas siguieron subiendo. La preocupación por el creciente déficit fiscal en EE. UU. a raíz del paquete de recorte impositivo aprobado por la Cámara de Representantes generó una descompresión de las tasas en todos los tramos de la curva, gatillada por una mala licitación del bono del Tesoro a 20 años, que cortó a una tasa del 5,12%. El tramo largo fue el más perjudicado, generando un empinamiento de la curva. La UST30Y subió 14 pb y cerró en 5,05%, mientras que la UST10Y avanzó 7 pb hasta una tasa de 4,51%. La presión alcista sobre los rendimientos de los bonos del Tesoro golpeó a todos los índices de renta fija. El índice agregado de bonos perdió 0,4% en la semana, acumulando en mayo una caída de 1,8%. En el mismo plazo, los bonos del Tesoro perdieron 0,3% y 2,1%; los corporativos Investment Grade, 0,8% y 1,6%, respectivamente; en tanto que los High Yield retrocedieron 0,6% en la semana, aunque en el mes acumulan un alza de 0,4%, misma suba que registran en lo que va del año. La presión bajista contagió a los bonos emergentes, que cayeron 0,6% en la semana y compensaron las ganancias de las semanas previas, aunque en lo que va del año acumulan un alza de 1,0%.

Retroceso de las acciones americanas. Las acciones devolvieron la suba que habían tenido la semana previa, con caídas generalizadas en los principales índices estadounidenses. El S&P 500 cayó 2,5% en la semana, acortando la ganancia de mayo a 4,4%, en tanto que en lo que va de 2025 retrocede 1,2%. En la misma tendencia estuvo el Nasdaq, que en la semana perdió 2,6%, achicó la ganancia del mes a 7,4% y acumula una baja de 3,1% en lo que va del año. El Dow Jones no escapó a la tendencia general, al marcar una caída semanal de 2,4%, por lo que quedó 2,5% por encima del nivel de fines de abril y en el año pierde 2,2%. El mayor golpe lo sufrieron las small caps, con el índice Russell 2000 cayendo un 3,7% en la semana. Por sectores, los más castigados fueron el energético –que, de la mano de una caída en el precio del petróleo, retrocedió 4,6%–, el tecnológico –con una baja de 3,5%, destacándose la caída de 7% en el valor de Apple ante la amenaza de Trump de subirle los aranceles si no produce en EE. UU.– y el de consumo discrecional, que terminó la semana con una baja de 3,3%.

El resto del mundo resiste. A diferencia del mercado estadounidense, las bolsas del resto del mundo tuvieron una semana positiva, con un alza de 0,7%. De esta manera, en mayo acumulan una ganancia de 4,4% y amplían la suba en lo que va del año a 14%. En la semana se destacaron las bolsas de China y Europa, al subir 0,6% y 0,9%, respectivamente, en tanto que LATAM estuvo en línea con EE. UU. y perdió 1,2%. En el año, Europa lidera el podio de rendimientos, al acumular un alza de 24% –impulsada por Alemania, que sube casi 30%–, seguida muy de cerca por LATAM, que lleva ganado 23% –todos los países con muy buena performance, aunque se destacan Chile y México con subas por encima del 30%, mientras que Brasil acumula un alza de 22%–, y cierra el podio China, con una suba de 16%.

Retrocede el dólar y el oro aprovecha. La incertidumbre sobre el plan económico de Trump volvió a golpear al dólar, especialmente frente a las principales monedas. Concretamente, el índice DXY perdió un 2,0% y se llevó toda la ganancia de las semanas previas, por lo que en mayo acumula una caída de 0,4% y, en lo que va de 2025, ya perdió 8,7%. La performance del yen y del euro estuvo en línea con el DXY, en tanto que, contra las monedas emergentes, el retroceso de la divisa americana fue más modesto, al caer 0,3% frente al yuan y 0,3% frente al real brasileño. En sentido opuesto al dólar, el oro retomó la fuerza alcista y anotó una suba de 4,9% en la semana, cerrando en USD 3.360 la onza, acumulando en 2025 una suba de 28,1%.

Commodities en alza. Salvo el petróleo, el resto de los precios de materias primas tuvo una semana positiva. El petróleo WTI perdió un 1,5% en la semana y cerró en USD 61,5 por barril. A las preocupaciones sobre la menor demanda derivada de la situación de EE. UU. se sumó que la EIA reportó un incremento de 1,33 M de barriles en existencias de crudo, contrariando las expectativas de una reducción de 1,85 M de barriles. De esta manera, el precio del WTI recortó la ganancia del mes a 5,7%, mientras que en lo que va del año cae un 14%. El cobre fue el gran destacado de la semana con una suba de 5,5%, prácticamente todo lo que subió en mayo, ampliando la ganancia en lo que va del año al 20%. También fue una buena semana para el precio de la soja, que subió 1,0% hasta USD 390 la tonelada, por lo que en mayo acumula un alza de 2,5% y de 6,2% en lo que va del año.

Lo que viene. La semana arranca con algo de distensión ante la “nueva” tregua de Trump con la UE, dado que ahora afirma que esperará al 9 de julio para decidir si sube al 50% los aranceles para las importaciones desde este destino. En cuanto a la agenda económica, el miércoles se publicarán las minutas de la última reunión de la Fed, que darán precisiones sobre el diagnóstico de las autoridades sobre la economía americana. El jueves se conocerá la segunda estimación del PBI de EE. UU. del 1Q25 —recordemos que la primera marcó una caída de 0,4% t/t anualizada—. No menos importante será el dato de inflación PCE y los datos de consumo e ingreso personal, que se publicarán al cierre de la semana.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

Buena semana para los activos financieros locales que, pese a un entorno global volátil, cerraron en alza. El triunfo del Gobierno en las elecciones en la Ciudad otorgó al oficialismo la llave para avanzar en un acuerdo con el Pro, sumando chances de vencer al peronismo en PBA, bastión histórico. La mejora del contexto político y las buenas perspectivas para la inflación de los próximos meses mantienen la calma financiera, refuerzan el trade electoral y consolidan la estabilidad del nuevo esquema. Los bonos soberanos y las acciones subieron, el tipo de cambio bajó y la deuda en pesos mostró un desempeño favorable. Sin embargo, el escenario no está libre de riesgos. Los salarios reales dejaron de crecer, la actividad se desacelera en el margen –se frenó en marzo– y el superávit comercial se reduce rápidamente a raíz del salto en las importaciones. Para compensar que la falta de dólares ponga en riesgo la pax cambiaria, el Gobierno confía en las emisiones de deuda del sector privado y en los dólares “del colchón”. Además, endureció las restricciones cambiarias para empresas y prepara el terreno para instrumentos peso-linked que permitan captar divisas. En este contexto, las miradas de la semana estarán puestas en la licitación del Tesoro –no solo por su tamaño, sino por su composición–, que buscará renovar vencimientos significativos en pesos. Asimismo, se publicarán el índice de confianza en el Gobierno y las estadísticas de turismo internacional, dos indicadores fundamentales para anticipar la dinámica política y cambiaria de las próximas semanas.

Simplificación tributaria para apuntalar el consumo. Con el fin de facilitar el uso de pesos y dólares “bajo el colchón”, el Gobierno lanzó el Plan Integral de Reparación Histórica de los Ahorros, estructurado en dos etapas. La primera, de implementación inmediata vía decreto, incluye la derogación de varios regímenes de información tributaria y la introducción de un esquema simplificado para el impuesto a las Ganancias. La segunda etapa, aún pendiente de tratamiento legislativo, contempla reformas en las leyes Penal Tributaria y Cambiaria –con el objetivo de blindar este marco frente a futuras administraciones y acortar los plazos de prescripción–. Entre las principales medidas, se elimina la exigencia de reporte a ARCA para consumos personales con tarjetas y billeteras virtuales, transacciones informadas por escribanos, operaciones con vehículos usados, publicaciones de inmuebles, expensas y servicios. También se prohíbe a los bancos requerir declaraciones juradas de impuestos nacionales y se actualizan los umbrales para el reporte de movimientos financieros. Por otro lado, el régimen simplificado de Ganancias (que entra en vigencia el 1° de junio) permitirá declarar ingresos descontando solo los gastos deducibles, sin necesidad de justificar consumos personales ni aumentos patrimoniales. Si bien estas medidas apuntan a dinamizar un consumo que viene desacelerándose, ya que constituyen una simplificación para consumidores y bancos al flexibilizar los regímenes de información, no queda claro el impacto macroeconómico.

El BCRA allana el camino para el ingreso de inversores no residentes. El Banco Central elevó a 12 meses la antigüedad mínima para acceder al mercado de cambios en el caso de ONs emitidas por entidades financieras desde el 26 de mayo, encareciendo la estrategia de financiamiento en USD con vencimientos de corto plazo. Además, avanzó en la normativa que habilitará a inversores no residentes a repatriar fondos desde el mercado oficial si participan en licitaciones primarias del Tesoro en títulos nominados en moneda extranjera con una vida mínima de 180 días. Esta medida apunta a fomentar la colocación de instrumentos peso-linked –con compromiso explícito de repago en moneda extranjera y sin intervención previa del BCRA–.

Freno en la actividad económica. La incertidumbre cambiaria de marzo provocó una contracción de la actividad económica de 1,8% m/m, luego de cinco meses consecutivos de expansión, retrotrayendo el nivel general a los valores de diciembre de 2024. Si bien los indicadores preliminares de abril sugieren una recuperación parcial –sin alcanzar los niveles previos a la corrección–, la ralentización de marzo tuvo un impacto estadístico relevante: redujo el arrastre para 2025 de 5,5% a 3,8%, por lo que ajustamos nuestra proyección de crecimiento anual a 4,5% i.a. Gracias a la baja base de comparación, dicha desaceleración no impidió que la economía creciera 5,6% i.a. en marzo y acumulase una expansión de 6,1% i.a. en el primer trimestre. En el desglose sectorial, cinco ramas registraron variaciones interanuales negativas, con hoteles y restaurantes a la cabeza (-3,6% i.a.). En contraste, sobresalieron intermediación financiera (+29,3% i.a.), comercio (+9,3% i.a.) y construcción, que anotó su tercer mes de crecimiento consecutivo con una suba de 9,9% i.a. De cara al futuro, el consumo privado podría perder impulso ante la caída del salario real registrada en marzo –y presumiblemente en abril–, junto con la continua desaceleración del crédito a familias.

Aceleración de precios mayoristas. En abril, los precios mayoristas mostraron una aceleración, con un aumento de 2,8% m/m, frente al 1,5% de marzo, aunque la variación interanual (27%) se mantiene muy por debajo del IPC general (47%). El alza estuvo impulsada principalmente por los productos nacionales, que subieron 2,6% m/m, mientras los bienes importados treparon 6% m/m, reflejando el impacto de la flexibilización del cepo y de un tipo de cambio oficial que subió en promedio 4,9% m/m. La baja de aranceles a la importación podría frenar la inflación de importados. En paralelo, el índice de costo de la construcción (ICC) avanzó apenas 0,5% m/m –con una suba de 2,9% en materiales y una baja de 1,9% en mano de obra–. En términos interanuales, el costo total de la construcción aumentó 43,1% i.a., con una dinámica muy dispar entre insumos: los materiales se encarecieron 21% i.a., en tanto que los salarios del sector subieron 72,2% i.a.

Se recupera la confianza del consumidor. Pese a la desaceleración del consumo, en mayo el Índice de Confianza del Consumidor (ICC) subió 3,1% m/m y llegó a 45,5 puntos, marcando el primer repunte tras tres meses de caída. El componente de expectativas futuras creció 4,9% m/m, al tiempo que las condiciones presentes avanzaron apenas 0,5% m/m, lo que sugiere que la mejora reciente se apoya más en la proyección que en la situación actual. El incremento estuvo liderado por el interior del país (+4,3% m/m) y el conurbano bonaerense (+3,3% m/m); en CABA la variación fue marginal (+0,2% m/m). El resultado se debió fundamentalmente a la mejora en las expectativas macroeconómicas (+5,3% m/m) y en la predisposición a comprar bienes durables e inmuebles (+3,8% m/m), mientras la percepción de la situación personal se mantuvo prácticamente estable (+0,2% m/m). Por nivel socioeconómico, el repunte se concentró en los hogares de menores ingresos (+4,4% m/m), en tanto que los de mayores ingresos registraron una leve baja.

Fuerte caída del superávit comercial. En abril, el saldo comercial mostró un superávit de USD 204 M, muy por debajo de los USD 1.820 M registrados en el mismo mes de 2024. Las exportaciones totalizaron USD 6.664 M en abril (+2,3% i.a.), impulsadas por productos primarios (+10,8%) y manufacturas de origen industrial (+5,5%). Por su parte, la energía cayó 10% i.a. por menores precios y las MOA se mantuvieron virtualmente estables (-0,4%). Las importaciones, en cambio, crecieron 37,3% i.a., destacándose fuertes subas en vehículos (+204%), bienes de capital (+73,4%) y bienes de consumo (+77,7%), reflejo de una mayor demanda interna en un contexto de tipo de cambio apreciado. Con este resultado, en el primer cuatrimestre las exportaciones crecieron 6% i.a. y las importaciones, 36% i.a., por lo que el superávit acumulado fue de apenas USD 1.265 M frente a los USD 6.208 M del mismo período de 2024. Aunque los saldos del agro y del sector energético superaron levemente los niveles del año anterior, el deterioro del balance comercial se explica por el fuerte incremento del déficit industrial, que se amplió de USD 8.847 M a USD 14.386 M en el año. Esta presión importadora podría intensificarse en los próximos meses, considerando además la reciente decisión del Gobierno de reducir aranceles a 27 bienes de capital (incluyendo maquinaria industrial, hornos de panadería y ascensores) con alícuotas que hasta ahora oscilaban entre el 20% y el 35%.

Las reservas no repuntan. Las reservas internacionales brutas aumentaron USD 87 M en la última semana, aunque acumulan una caída de USD 503 M en lo que va de mayo. Con este movimiento, el stock total se ubica en USD 38.425 M. A su vez, las reservas netas relevantes para el acuerdo con el FMI –sin contar diferencias de valuación– subieron USD 54 M en la semana, principalmente por el préstamo de USD 135 M recibido del BID el viernes. Desde la flexibilización del cepo, las reservas netas aumentaron cerca de USD 875 M, aún muy lejos del objetivo de acumulación de USD 5.000 M fijado para junio, lo que prácticamente garantiza la necesidad de un waiver por parte del organismo. Aunque la liquidación del agro mejoró –con un promedio diario de USD 150 M frente a USD 130 M en abril y USD 120 M en mayo de 2024–, en tanto el BCRA no intervenga dentro de las bandas del régimen cambiario no se acumularán divisas en el mercado oficial.

Las empresas volvieron a colocar ONs. Mientras el saldo comercial se achica y enciende luces amarillas al programa, la buena noticia es el regreso de las empresas al mercado de capitales: en la última semana se colocaron USD 1.710 M en obligaciones negociables, de los cuales USD 1.590 M correspondieron a legislación extranjera y USD 120 M a ley local. Se destacaron los créditos de Pampa (USD 340 M al 8 %), Telecom (USD 800 M al 9,5 %) y Pluspetrol (USD 450 M al 8,75 %). Con esto, mayo se posiciona como el mes de mayor colocación del año, con USD 2.058 M, seguido de enero con USD 1.988 M.

Calma en los tipos de cambio. El BCRA sigue sin intervenir en el mercado de cambios y el dólar oficial cerró la semana en $1.137, retrocediendo un 0,8% (equivalente a $9) durante la semana y acumulando un descenso de 3% ($35) en lo que va del mes. Así, el tipo de cambio promedio de mayo se ubica 1,8 % por encima del de abril. Los dólares financieros siguieron la misma tendencia y registraron ajustes de -1,6 % para el MEP y -0,6 % para el CCL, cerrando en $1.136,9 y $1.161,5, respectivamente.

Caen los futuros más cortos. Los futuros en A3 cayeron levemente tras las subas de la semana anterior. La mayor contracción se dio en los contratos más cortos, en especial mayo (-1%) y junio (-0,9%), al tiempo el resto retrocedió 0,1% en promedio. La tasa de devaluación mensual implícita se ubica en 1% para mayo y en 1,9% en promedio para el resto de los plazos.

Los duales pierden impulso. En sintonía con la estabilidad cambiaria, la deuda soberana en pesos registró un buen avance semanal para la curva a tasa fija y ajustable por CER, mientras duales y dollar-linked retrocedieron. Los bonos CER prolongaron la tendencia positiva y avanzaron 0,6%, aunque los rendimientos se mantuvieron estables; a estos precios, rinden CER +7% en 2025, +9% en 2026 y +10% en el resto de los plazos. De mayo a octubre, la inflación implícita en el Boncer TZXD5 respecto al T15D5 se ubica en 1,7% promedio mensual, y para todo 2025 en 26,7% i.a. Por su parte, la curva a tasa fija subió 0,4%, con mayor fuerza en el tramo corto (+0,7%), manteniéndose flat en torno al 2,5% TEM promedio en todos los tramos –salvo el T15E7, que rinde 2,3% TEM–. Los dollar-linked cedieron 0,2% y ofrecen devaluación +10%. En tanto, los duales cayeron 0,5% tras dos ruedas de subas, rindiendo 2,3% TEM a tasa fija y un margen de 5,9% sobre la TAMAR. La TAMAR breakeven promedio se sitúa entre 24% y 25%.

Bonos en dólares en alza. Los soberanos en dólares respondieron al resultado electoral y cerraron la semana con un alza promedio de 2,0%, en un contexto donde los títulos de países comparables retrocedieron 0,6% en promedio. El riesgo país terminó en 651 pb, sin cambios respecto a la semana anterior. Con este desempeño, acumulan en mayo un avance de 2,1% y de 2,6% en el año, impulsados por los bonos bajo ley NY, que ganaron 3,0%, en tanto que los de ley local subieron 1,8%. La curva de tasas de Bonares presenta una pendiente levemente negativa, con TIR de 12% en el tramo corto y 11% en el tramo largo, mientras que la curva de Globales está plana en 11% TIR para todos los plazos. Los BOPREAL avanzaron 0,5% –liderados por el Serie 1-C, que subió 1,1%– y ofrecen rendimientos entre 9% y 10%. También fue una buena semana para los subsoberanos, que ganaron 2,0% –destacándose el PBA 2037, con un alza de 4,8%–. En cambio, los bonos corporativos operaron estables.

Merval firme. A pesar del mal contexto global para la renta variable, el Merval anotó un alza de 1,2% en pesos y 2,5% en dólares CCL, cerrando el viernes en USD 2.002. En el mes acumula un avance de 11,7% en pesos y 14,4% en dólares, aunque en términos anuales permanece en terreno negativo, con caídas de -7,4% en moneda local y -5,4% en extranjera. A nivel sectorial, sobresalieron construcción, comunicación y materiales. Loma Negra (11%), Banco de Valores (8,7%) y Aluar (7,9%) fueron las acciones de mayor ganancia, al tiempo que Transener (-8,4%), Mirgor (-5,8%) y Comercial del Plata (-5,0%) fueron las de peor desempeño.

Lo que viene. Hoy lunes, la Secretaría de Finanzas dará a conocer las condiciones de la licitación que tendrá lugar el miércoles 28 y se liquidará el viernes 30. El Tesoro enfrenta vencimientos por $6,8 billones –de los cuales $5,1 billones corresponden a tasa fija y $1,7 billones a bonos CER–. Además, es probable que en esta ronda se renueven los vencimientos del 23 de mayo, por otros $1,8 billones. En materia de indicadores, hoy se publica el Índice de Confianza en el Gobierno de la UTDT, referencia clave para monitorear el respaldo al oficialismo tras su reciente victoria en CABA, y se difunden las estadísticas de turismo internacional de abril, útiles para anticipar la dinámica del déficit cambiario por turismo. El viernes, el BCRA dará a conocer el Balance Cambiario de abril.

Los contratos de dólar en A3 operaron levemente a la baja al retroceder 0,14% en la semana...

Los contratos de dólar en A3 operaron levemente a la baja al retroceder 0,14% en la semana. Los contratos que más cayeron fueron los del tramo corto: mayo (-0,96%), junio (-0,85%) y julio (-0,63%).

El próximo contrato en vencer es el de mayo, que cotiza en $1.140 y marca una devaluación directa de 0,3% y mensualizada de 1,0%. Para los tres meses siguientes, los precios reflejan que la suba en el precio del dólar correría en niveles en torno al 2,0%: 1,9% en junio ($1.164), 2,0% en julio ($1.190) y 2,0% en agosto ($1.213). A partir de ahí, señalan una devaluación que continúa al ritmo de 2,0% promedio hasta abril del 2026.

De esta manera, la curva de tasas (TNA) descomprimió suavemente en todos sus tramos. De mayo a junio se observa una pendiente positiva que va de 12% a 23%, donde se mantiene plana en 24% hasta abril del 2026.

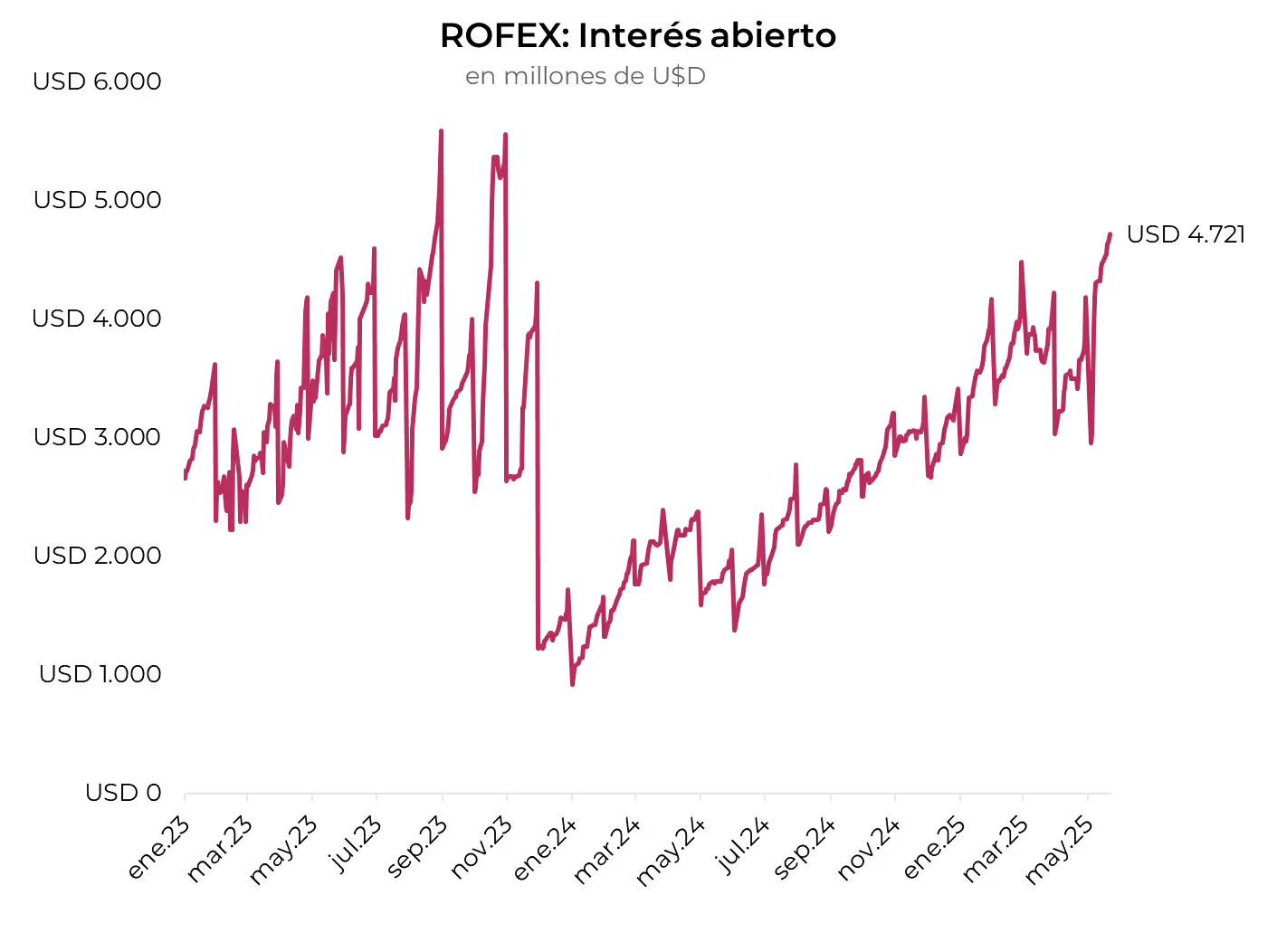

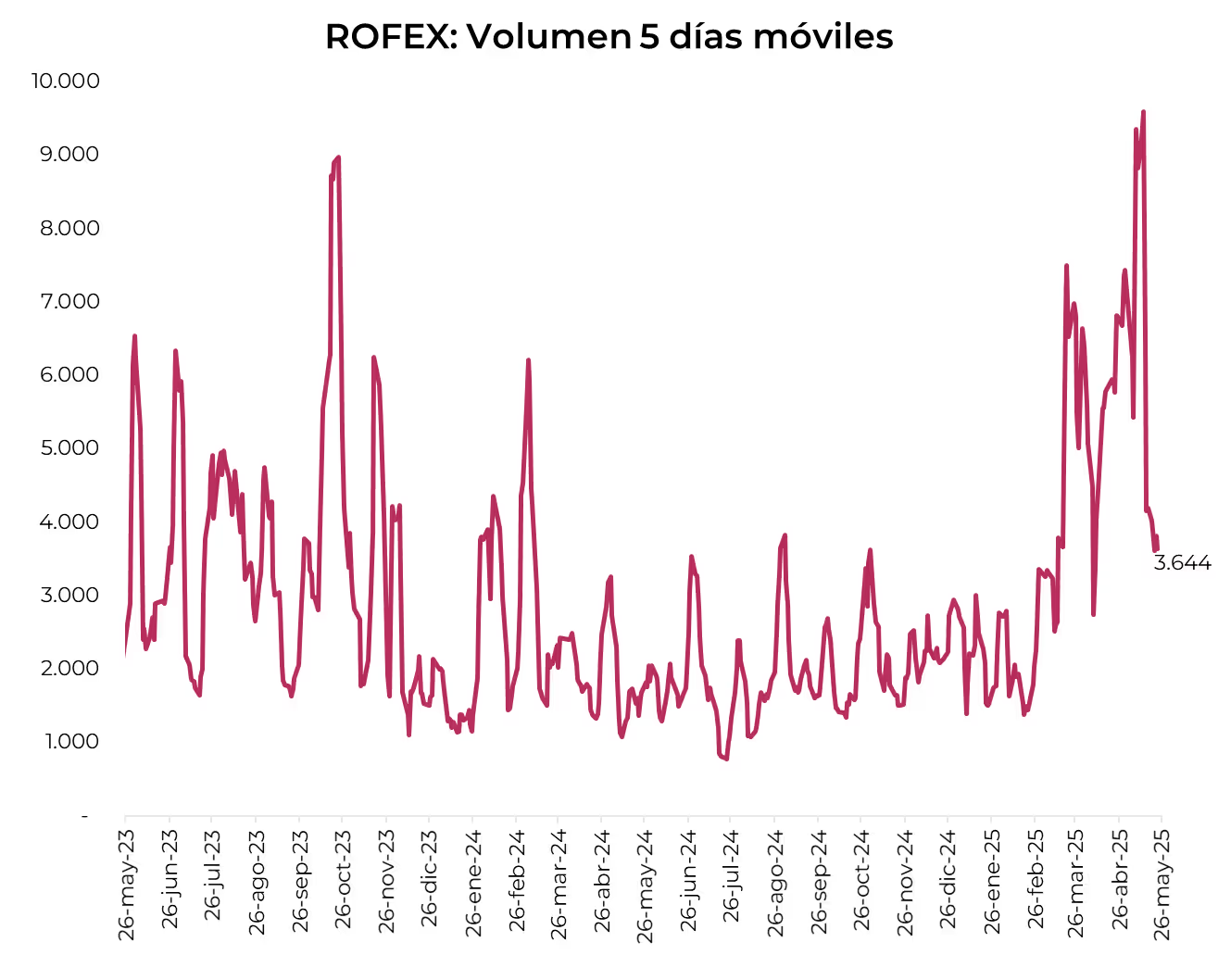

El volumen operado mostró un fuerte retroceso. En las últimas cinco ruedas se comerciaron USD 3,6 M. El viernes 23 de mayo el interés abierto cerró en 4.721 millones de contratos, mostrando una suba de 29% m/m y de 151% a/a.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 23/05/2025

Noticias locales: el país hoy.

El jueves, el Gobierno anunció el nuevo Plan Integral de Reparación Histórica de los Ahorros. En paralelo, avanzaron los bonos en dólares, la tasa fija en pesos y los bonos CER, en tanto que retrocedieron los futuros, el dólar oficial y los dólares financieros. Por su parte, las acciones también cayeron. En la rueda de ayer, Telecom y Pluspetrol colocaron deuda en el exterior por USD 800 M y USD 450 M, respectivamente, al tiempo que John Deere colocó USD 41 M en el mercado local.

Con el fin de facilitar el uso de pesos y dólares “bajo el colchón”, el Gobierno lanzó el Plan Integral de Reparación Histórica de los Ahorros, estructurado en dos etapas. La primera, de implementación inmediata vía decreto, incluye la derogación de varios regímenes de información tributaria y la introducción de un esquema simplificado para el impuesto a las Ganancias. La segunda etapa, aún pendiente de tratamiento legislativo, contempla reformas en las leyes Penal Tributaria y Cambiaria –con el objetivo de blindar este marco frente a futuras administraciones y acortar los plazos de prescripción–. Entre las principales medidas, se elimina la exigencia de reporte a ARCA para consumos personales con tarjetas y billeteras virtuales, las transacciones informadas por escribanos, las operaciones con vehículos usados, la publicación de inmuebles, expensas y servicios. Además, se prohíbe a los bancos requerir declaraciones juradas de impuestos nacionales y se actualizan los umbrales para el reporte de movimientos financieros. Por otro lado, el régimen simplificado de Ganancias –que entra en vigencia el 1° de junio– permitirá declarar ingresos descontando solo los gastos deducibles, sin necesidad de justificar consumos personales ni aumentos patrimoniales.

En el mercado de cambios, el BCRA cerró la jornada con reservas brutas por USD 38.096 M, cayendo USD 90 M desde el miércoles, aún sin intervenir el MLC. El dólar oficial retrocedió 0,1% hasta $1.143,58, dejando el tipo de cambio promedio de mayo 1,9% por encima del de abril. En cuanto a los dólares financieros, el MEP (GD30) bajó 0,9% y el CCL, 0,1%, cerrando en $1.144 y $1.159,3, respectivamente.

La deuda soberana en dólares mostró un repunte tras las caídas del miércoles y cerró la rueda en terreno positivo (0,5%). Las subas se concentraron en el tramo corto, en particular el GD30 que avanzó 1,4%. Mientras tanto, los BOPREAL finalizaron con pérdidas de 0,6% y el riesgo país se mantuvo en 651 pb.

Por otro lado, en la deuda en pesos, la rueda fue positiva para la curva a tasa fija y para los CER, en tanto que los duales y los dollar-linked registraron caídas. La curva a tasa fija avanzó 0,1% –aunque con leves descensos en los tramos más largos–, y los CER subieron 0,2% con incrementos generalizados a lo largo de toda la curva. Tras la suba de ayer, los dollar-linked retrocedieron 1% y los duales –que acumulan dos ruedas consecutivas con pérdidas– cerraron con un alza de 0,3%.

Asimismo, los futuros de dólar retrocedieron 0,64% el jueves, al igual que el dólar oficial y los financieros. Las TNA se mantienen en torno al 22%.

En cuanto al Merval, bajó nuevamente un 0,2% en pesos y un 0,3% en dólares CCL, ubicándose en USD 1.990. Telecom, BBVA y Transener registraron caídas cercanas al 3%, en tanto que TGN y Loma Negra ganaron alrededor de 2,3%.

En el mercado de deuda corporativa, Telecom y Pluspetrol colocaron USD 800 M y USD 450 M, respectivamente, bajo ley NY. Para Telecom, el vencimiento es 2033, mientras que Pluspetrol lo fijó en 2032. Por su parte, John Deere colocó USD 41 M en el mercado local. De este modo, en mayo se emitieron USD 2.058 M entre legislación extranjera y local.

Noticias globales: el mundo hoy.

El mercado se mantuvo cauto, ya que el proyecto —que incluye recortes impositivos y mayor gasto en defensa— ahora se dirige al Senado y podría sumar billones a la deuda nacional, que ya alcanza los USD 36 billones. Las acciones y los commodities se mantuvieron mayormente neutrales, a excepción del Nasdaq, que registró subas. En renta fija cayeron las tasas, lo que trajo alivio a otros segmentos de deuda. Se dio a conocer el dato de ventas de viviendas en EE. UU. y el PMI compuesto de S&P Global para EE. UU.

Tomando este último punto, el PMI compuesto de S&P Global para EE. UU. subió a 52,1 en mayo desde 50,6 en abril, señalando una modesta aceleración de la actividad empresarial, aunque el crecimiento sigue siendo débil en comparación con los estándares históricos. Este es el ritmo más rápido desde marzo, pero aún se ubica entre las lecturas más bajas desde principios de 2024. El optimismo empresarial y las expectativas de producción mejoraron respecto a los mínimos de abril, aunque se mantuvieron moderados por preocupaciones persistentes sobre los aranceles.

La Oficina de Presupuesto del Congreso estima el costo del proyecto impositivo en casi USD 4 billones, lo que aviva temores sobre la estabilidad fiscal. La legislación, que ahora pasa al Senado para una votación prevista en agosto, se proyecta que ampliará el déficit presupuestario en casi USD 3.000 M en la próxima década e incluye un aumento de USD 4.000 M en el techo de deuda de EE. UU. El proyecto ha intensificado las preocupaciones sobre la salud fiscal del país.

Las acciones en EE. UU. cerraron mayormente estables el jueves. El S&P 500 y el Dow terminaron neutrales, mientras que el Nasdaq subió un 0,3%. Las acciones solares como Sunrun (-37%) se desplomaron, arrastrando a los sectores de energía y servicios públicos, mientras que los servicios de comunicación tuvieron un mejor desempeño.

El rendimiento del bono de la UST10Y rondó el 4,6% el jueves; sin embargo, cerró en 4,53%. La UST2Y, por su parte, retrocedió 2 pb y cerró en 3,99%. Esto generó una suba en el índice que engloba a los bonos del Tesoro de 0,2% y benefició a los Investment Grade, con un avance de 0,5%, y a los bonos de mercados emergentes, que ganaron 0,3%.

El DXY se mantuvo sin cambios. Por su parte, en Brasil el dólar subió 1,2% y alcanzó los USDBRL 5,71.

En commodities fue una rueda tranquila, en la cual tanto el oro como el petróleo WTI se mantuvieron sin cambios, en USD 3.314 la onza y USD 61,6 el barril. La soja avanzó un 0,5%, alcanzando un valor de USD 392,3 la tonelada.

En el dato económico del día, las ventas de viviendas usadas en EE. UU. cayeron un 0,5% mensual en abril de 2025, a una tasa anual ajustada por estacionalidad de 4,00 millones, el nivel más bajo en siete meses, frente a 4,02 millones en marzo y por debajo de las expectativas de 4,1 millones, afectadas por las altas tasas hipotecarias. Las ventas disminuyeron en el Noreste (–2%) y el Oeste (–3,9%), crecieron en el Medio Oeste (2,1%) y se mantuvieron sin cambios en el Sur. El inventario total de viviendas fue de 1,45 millones de unidades, un 9% más que en marzo. El precio medio de venta de viviendas usadas fue de USD 414.000, un 1,8% más que hace un año.

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅D A T O P O S I T I V O D E L A S E M A N A

En lo que va de mayo se colocaron USD 2.058 M en obligaciones negociables. Con tasas promedio del 6,8% bajo ley local y 9,0% bajo ley extranjera, ya es el mes con mayor monto de colocación en deuda corporativa, superando a enero que cerró en USD 1.988 M. En 2025, las empresas llevan colocados USD 5.718 M, demostrando que están retomando el financiamiento en el mercado de capitales.

⚠️A M O N I T O R E A R

En marzo, la actividad económica mostró un freno significativo, con una caída del 1,8% m/m tras cinco meses consecutivos de crecimiento. Si bien los indicadores preliminares de abril apuntan a una recuperación parcial, el consumo privado podría comenzar a perder impulso ante la caída del salario real registrada en marzo –y presumiblemente en abril– y la desaceleración progresiva del crédito a las familias.

🚨R I E S G O

El saldo comercial de abril volvió a mostrar un superávit acotado de USD 204 M, marcando una fuerte contracción respecto al mismo mes de 2024. En el primer cuatrimestre, el superávit acumulado alcanzó apenas USD 1.265 M, muy por debajo de los USD 6.208 M registrados en igual período del año pasado. Si bien los saldos del agro y del sector energético superaron levemente los niveles de 2024, el deterioro del balance comercial responde al fuerte incremento del déficit en el resto de los rubros, que pasó de USD -8.847 M a USD -14.386 M en el cuatrimestre. El desbalance refleja con claridad el impacto de un tipo de cambio apreciado sobre la competitividad externa.

Análisis del rendimiento de activos de renta fija frente a escenarios de inflación a la baja.

ESTRATEGIAS EN PESOS