Los contratos de dólar en A3 operaron con subas en la semana preelectoral, avanzando un 0,75%...

Los contratos de dólar en A3 operaron con subas en la semana preelectoral, avanzando un 0,75% promedio. Estas tuvieron mayor impacto en el tramo corto de la curva, con alzas de 0,99% para el contrato de diciembre, 0,98% para el de febrero y 0,90% para el de enero. De esta manera, a partir de noviembre, los niveles de dólar futuro cerraron por encima del techo de la banda.

El próximo contrato en vencer es el de octubre, que cotiza en $1.486 y marca una devaluación directa de 0,0%. Para los tres meses siguientes, los precios reflejan que el aumento en el dólar correría en niveles en torno al 2,7%: 3,0% en noviembre ($1.541,5), 2,9% en diciembre ($1.585,5) y 2,7% en enero ($1.624). A partir de ahí, señalan una devaluación que continúa al ritmo de 2,2% promedio hasta septiembre del 2026.

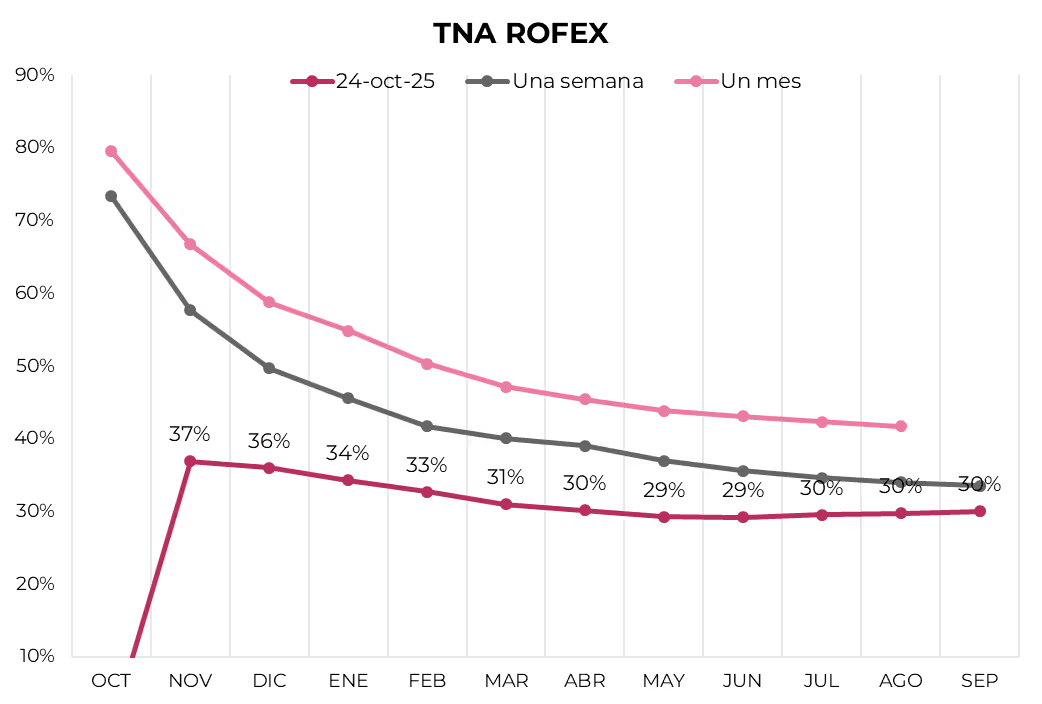

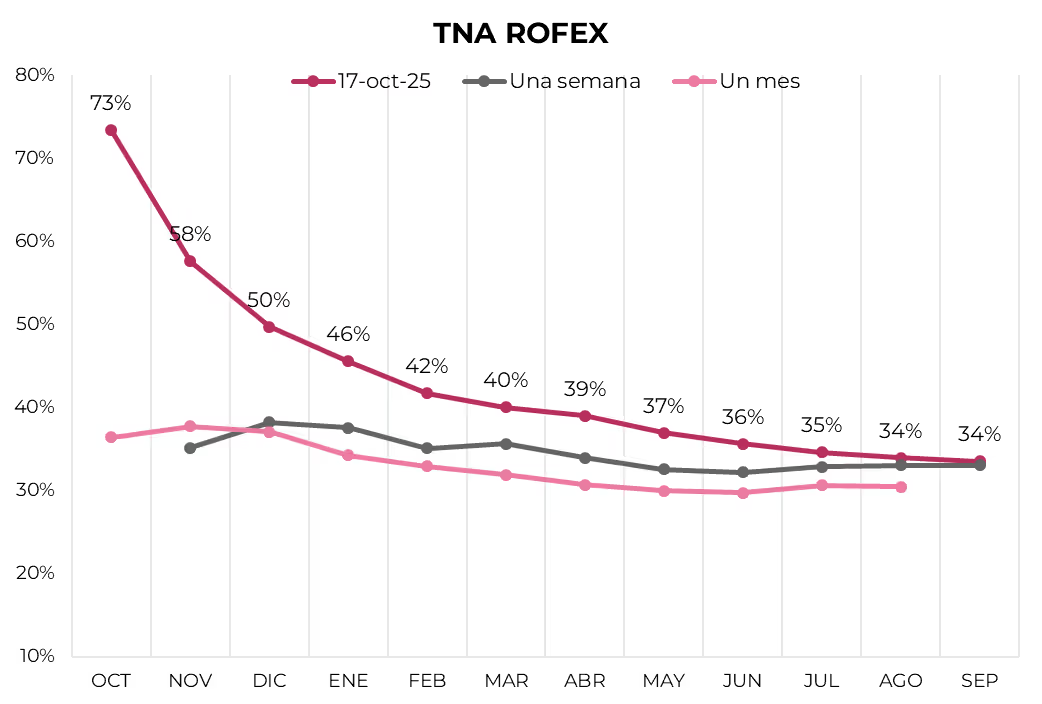

La curva de tasas (TNA) se desplazó hacia abajo en todos sus tramos. En octubre muestra una tasa negativa, mientras que noviembre cerró en 37% TNA. Desde allí, la tasa cae gradualmente a niveles de 30% para septiembre.

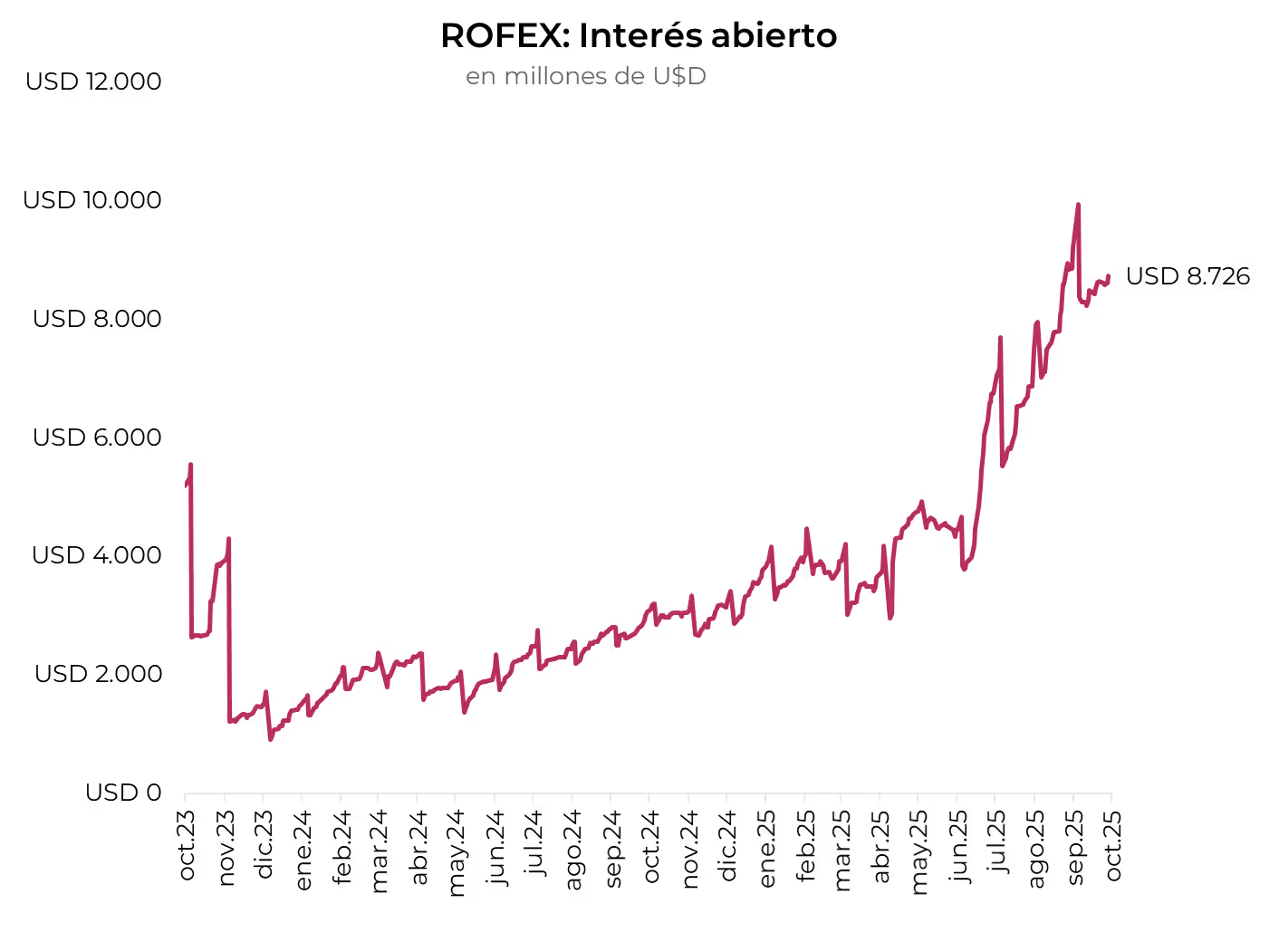

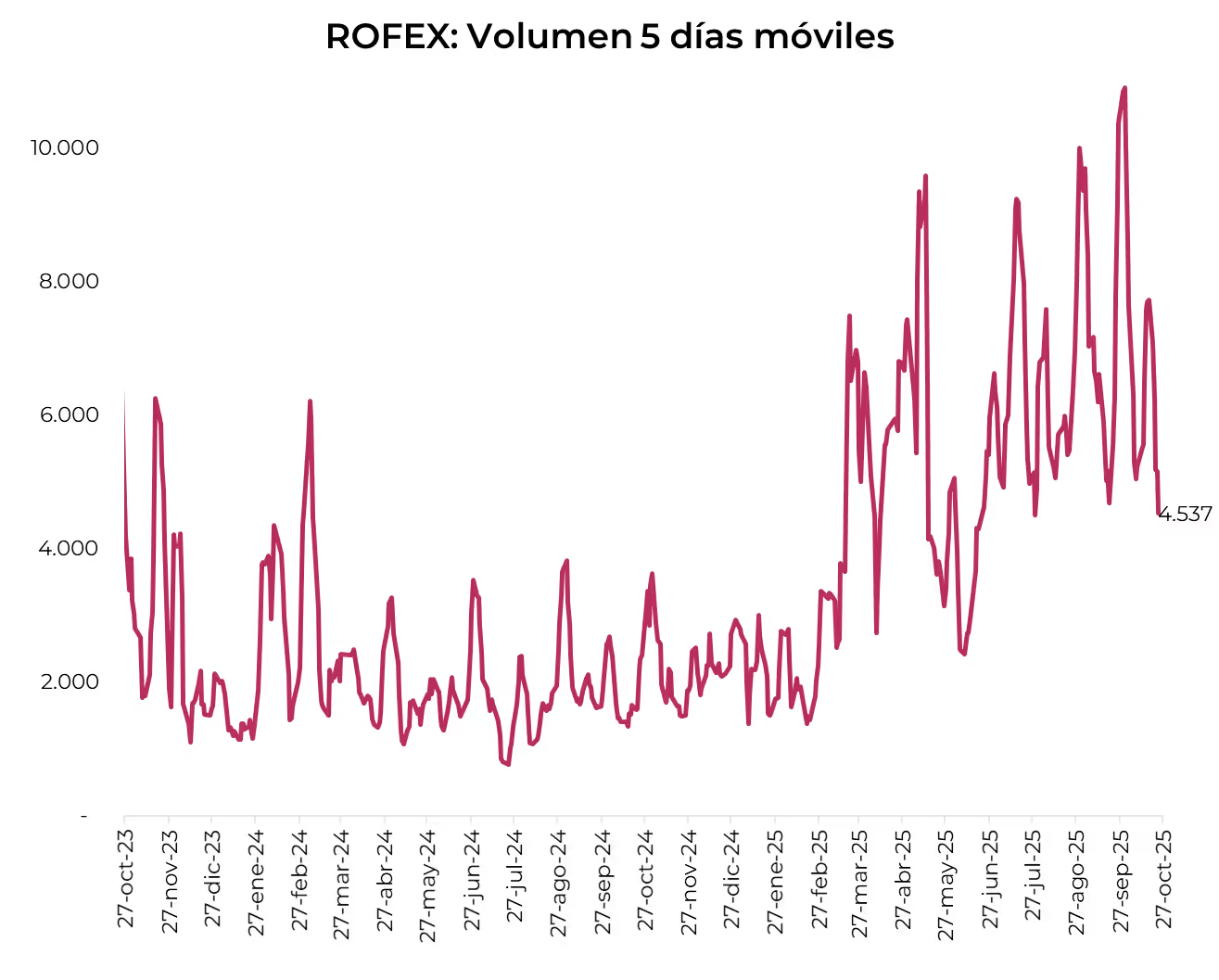

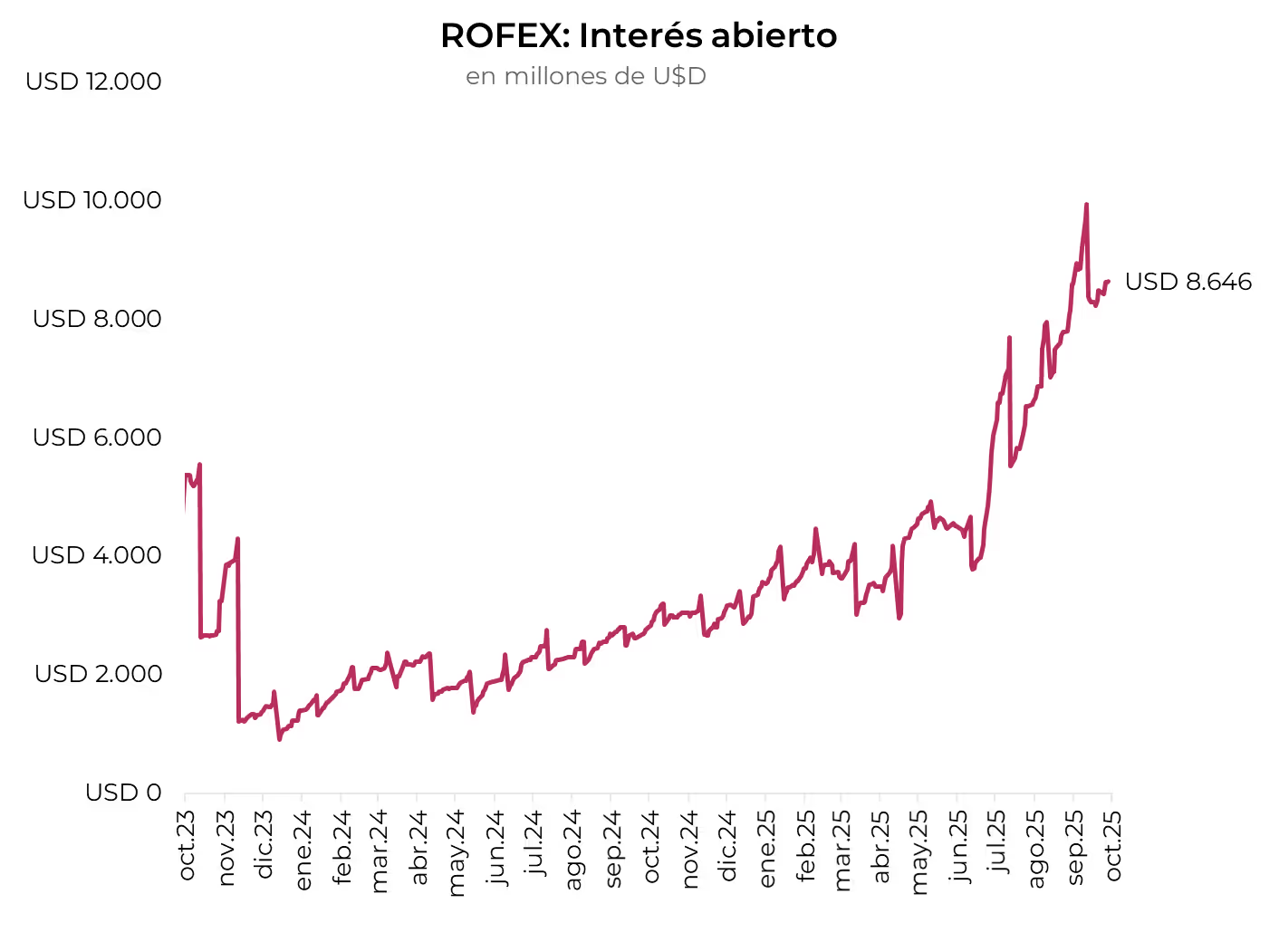

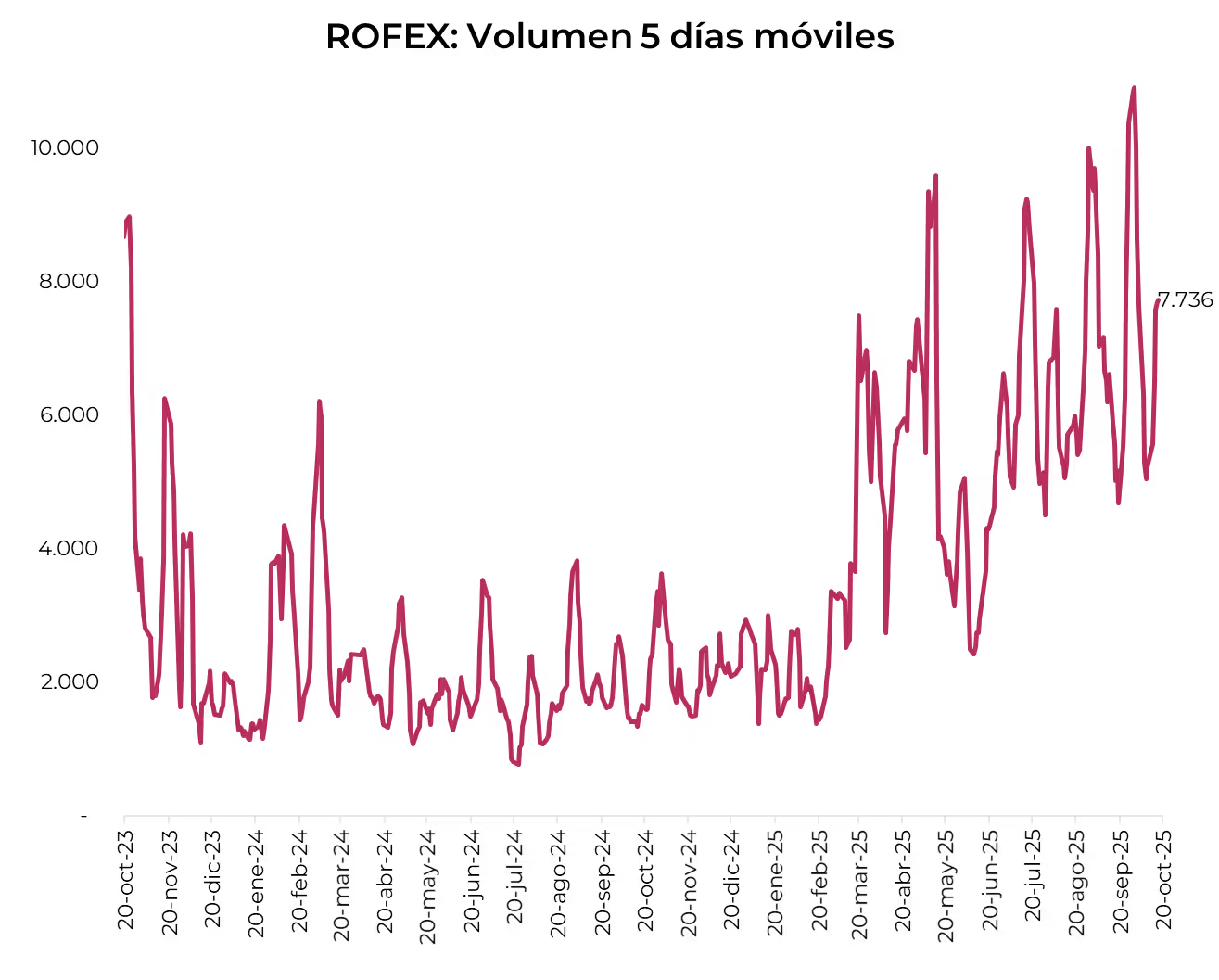

El volumen operado bajó fuertemente frente a la semana anterior. En las últimas cinco ruedas se comerciaron USD 4.537 M. El viernes 24 de octubre el interés abierto cerró en USD 8.726M, mostrando una caída de 1% m/m y una suba de 184 a/a.

Martín Polo, estratega en Jefe de Cohen, analiza el impacto electoral en la macroeconomía argentina.

El resultado electoral. Otro shock electoral, aunque en esta oportunidad positivo. Contrario a todos los pronósticos que anticipaban desde una derrota hasta un empate, el gobierno tuvo una excelente elección y ganó prácticamente en todo el país, superando el 41% de los votos, más de 10 puntos por encima del peronismo, y revirtiendo el resultado en la mismísima PBA, donde hace apenas dos meses había perdido por más de 14 puntos. Lo más importante, más allá de la lectura política que se haga entre ganadores y perdedores, es que el gobierno tendrá un bloque parlamentario mucho más fuerte –en la Cámara Baja contará con 93 diputados propios y llegaría a 107 con los aliados del PRO, mientras que en la Cámara Alta tendrá 20 senadores propios y otros 6 del PRO–, no sólo con la capacidad de bloquear vetos, sino también de estar cerca de la mayoría necesaria para avanzar en las reformas estructurales. Sin dudas, un excelente resultado para el oficialismo de cara a los próximos dos años.

Impacto en los mercados. Estimamos un impacto muy favorable en los activos locales que, desde principios de año y en los últimos meses en particular, atravesaron fuerte volatilidad y caídas generalizadas. Esperamos una recuperación significativa de los bonos soberanos –en especial los de legislación local y del tramo medio de la curva–, con el riesgo país bajando rápidamente hacia la zona de 600 pb, descompresión en el mercado de cambios dada la alta dolarización de carteras y una mejora en la demanda de pesos, lo que permitirá reducir las tasas de interés.

Ahora, las reservas. Como venimos destacando en nuestros informes de los últimos meses, el plan de estabilización fue muy exitoso en la disciplina fiscal –superávit primario prácticamente en todos los meses– y en la reducción de la inflación –a pesar de la suba del tipo de cambio, los precios continúan en torno al 2% mensual–, aunque mantenía tareas pendientes: la gobernabilidad y la acumulación de reservas. Considerando que, tras el resultado electoral, la gobernabilidad no corre riesgo y confiamos en el llamado al diálogo del Presidente con las fuerzas opositoras no kirchneristas, ahora sólo resta reforzar las reservas internacionales netas, que actualmente se ubican negativas en USD -10.000 M. Creemos que revertir esta tendencia será crucial para que el riesgo país pueda perforar aún más rápido los 600 pb y alcanzar los 500 pb, nivel que abriría la puerta al acceso a los mercados internacionales de crédito.

¿Siguen las bandas? Es poco probable que, con el rotundo triunfo y la positiva recepción en los mercados, el gobierno ensaye un cambio de régimen cambiario al menos en el corto plazo. Nuestras estimaciones apuntan a que, aun con una menor dolarización de carteras, los flujos del mercado cambiario continuarán tensionados, ya que la demanda viene superando a la oferta desde mediados del año pasado, generando un déficit persistente en la cuenta corriente, sólo interrumpido por medidas discrecionales del gobierno, como la baja de retenciones en julio y septiembre. Bajo el esquema de bandas actual, el gobierno sólo puede acumular reservas emitiendo deuda, por lo que podría volver a testear el mercado con la emisión de Bontes o recurrir a financiamiento directo de bancos internacionales –la designación como canciller del ex secretario de Finanzas Quirno podría ir en esa dirección–. Si este plan prospera, el gobierno mantendría las bandas actuales, aunque aún no está definido cómo serán en 2026 –la banda vigente oficialmente llega hasta el 31 de diciembre de 2025–. Consideramos que sería saludable para el programa una actualización de las bandas, con un piso más alto –más cerca de la cotización actual–, que permita al propio BCRA comprar en el mercado de cambios, evitando así una nueva pérdida de competitividad y una profundización del déficit en la cuenta corriente, además de favorecer una acumulación de reservas más rápida.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 24/10/2025

Noticias locales: el país hoy.

A dos ruedas de las elecciones, los activos locales tuvieron una buena performance. Con aparente ayuda del Tesoro de EE. UU., el tipo de cambio oficial se mantuvo contenido, provocando una caída en los futuros y acortando la brecha entre los financieros y el oficial. En este contexto, la deuda en dólares operó al alza, mientras que las acciones exhibieron una notable suba. En tanto, las tasas de Lecap y bonos CER continuaron comprimiendo.

La deuda en pesos volvió a registrar una jornada positiva, siendo los duales los más destacados con subas del 2,4%. En tanto, la curva a tasa fija subió un 0,8% y los bonos CER quedaron más rezagados con una suba del 0,4%, al tiempo que los bonos dollar-linked perdieron un 1,5%, en línea con la caída en los tipos de cambio. Esta dinámica se dio en un contexto en el que la tasa repo volvió a subir hasta cerrar en 42% TNA y la caución a un día se elevó hasta 29% TNA, en una rueda en la que el BCRA volvió a estar presente en la rueda de simultáneas pagando 25% TNA.

La deuda en dólares cerró la jornada con subas del 0,9%, esta vez siendo los Bonares los más destacados con subas del 1,5%, al tiempo que los Globales avanzaron un 0,6%. En tanto, los BOPREAL avanzaron un 0,6% y el riesgo país subió hasta los 1.123 pb.

El tipo de cambio oficial moderó su recorrido alcista tras siete ruedas consecutivas al alza y promedió $1.484, lo que implica una caída del 0,2%, tras haber testeado el techo de la banda en $1.492. La rueda no contó con intervención del BCRA, aunque habría contado con la participación del Tesoro norteamericano en la venta de divisas, como viene ocurriendo en la última semana. Así, el tipo de cambio oficial acumula un alza del 8,6% en el mes. Los dólares financieros cayeron de forma más pronunciada, cayendo un 3,5% el MEP y un 3,8% el CCL, cerrando en $1.534,5 y $1.551,9, respectivamente, acotando la brecha hasta el 3%/5%. En tanto, el stock de reservas brutas subió en USD 418 M, cerrando en USD 40.988 M.

Los futuros de dólar operaron a la baja y retrocedieron un 1,8%. El volumen operado subió unos USD 267 M y alcanzó un nivel de USD 1.127 M, mientras que el interés abierto subió USD 15 M, cerrando en USD 8.613 M. Las caídas en los futuros dejaron al contrato de octubre por debajo del techo de la banda y su TNA en negativo, mientras que el resto de la curva muestra una pendiente plana en torno a 30%.

El Merval exhibió una suba de 1,8% en pesos, mientras que en dólares subió un 5,7%, impulsado principalmente por el sector energético –beneficiado por la suba en el precio del petróleo–, los bancos y la construcción. Con esto, cerró en un nivel de USD 1.327. En dólares, las acciones que más subieron fueron Holcim (14,1%), Supervielle (13,3%) e YPF (8,5%). Las acciones que cotizan en la Bolsa de Nueva York subieron 5,2% promedio, impulsadas por Supervielle (13,7%), Vista (11,5%) e YPF (8,6%).

Noticias globales: el mundo hoy.

Los mercados globales cerraron la jornada con tono positivo, gracias al repunte de las acciones energéticas tras la fuerte suba del petróleo. Si bien los temores inflacionarios impulsaron alzas en las tasas soberanas y presionaron a la renta fija, el apetito por riesgo se mantuvo firme debido a buenos resultados corporativos y expectativas comerciales favorables. El petróleo fue el gran protagonista del día tras las sanciones de EE. UU. a las principales petroleras rusas, mientras que los commodities agrícolas y metálicos también acompañaron con avances ante señales de mejora en la demanda global.

Las acciones remontaron las caídas del miércoles y los tres principales índices de renta variable operaron con subas. El Nasdaq lideró con una ganancia de 0,9%, seguido del S&P 500 con 0,7% y del Dow Jones con 0,4%. El sector energético se vio beneficiado por la suba del petróleo: Exxon Mobil ganó 1,4% y Chevron 1,1%, en tanto que Honeywell saltó 7,1% tras reportar ventas trimestrales superiores a lo esperado. Tesla recortó sus pérdidas y cerró con un alza de 1,9%, si bien presentó ganancias por debajo de las estimaciones y una caída superior al 25% en sus utilidades, pese a las ventas récord de vehículos. IBM, por su parte, moderó las bajas iniciales y terminó retrocediendo 1,1% tras publicar resultados que no convencieron al mercado.

Los temores inflacionarios derivados de la fuerte suba en el precio del petróleo impulsaron al alza las tasas de interés. La UST2Y y la UST10Y avanzaron 4 pb y 5 pb, respectivamente, cerrando en 3,49% y 4,00%. En este contexto, la renta fija mostró una performance general negativa, con una caída de 0,2% para el índice de bonos del Tesoro y de 0,1% para los Investment Grade. Por otro lado, la deuda de mercados emergentes se mantuvo estable, al tiempo que los corporativos High Yield fueron los únicos en registrar una ganancia de 0,2%.

A pesar de la suba de tasas, el dólar se mantuvo estable, con el US Dollar Index en 98,95. Por su parte, el oro recuperó parte de lo perdido el miércoles y aumentó 0,6%, alcanzando USD 4.118 la onza. Con este avance, acumula un alza de 57,0% en el año.

En paralelo, el petróleo WTI subió 5,4% y cerró en USD 61,7 por barril luego de que EE. UU. impusiera sanciones a las principales petroleras rusas, Rosneft y Lukoil, en un intento por aumentar la presión sobre el Kremlin por la guerra en Ucrania. La medida busca restringir cerca de la mitad de las exportaciones de crudo ruso, mientras la UE aprobó su 19° paquete de sanciones, que incluye la prohibición de importar GNL desde Rusia. En agrícolas, el optimismo ante un posible acuerdo comercial entre EE. UU. y China que reanude las compras chinas impulsó 1,0% a la soja, que cerró en USD 384 la tonelada. En metales, el cobre avanzó 2,4% debido a una serie de interrupciones en la oferta.

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅D A T O P O S I T I V O D E L A S E M A N A

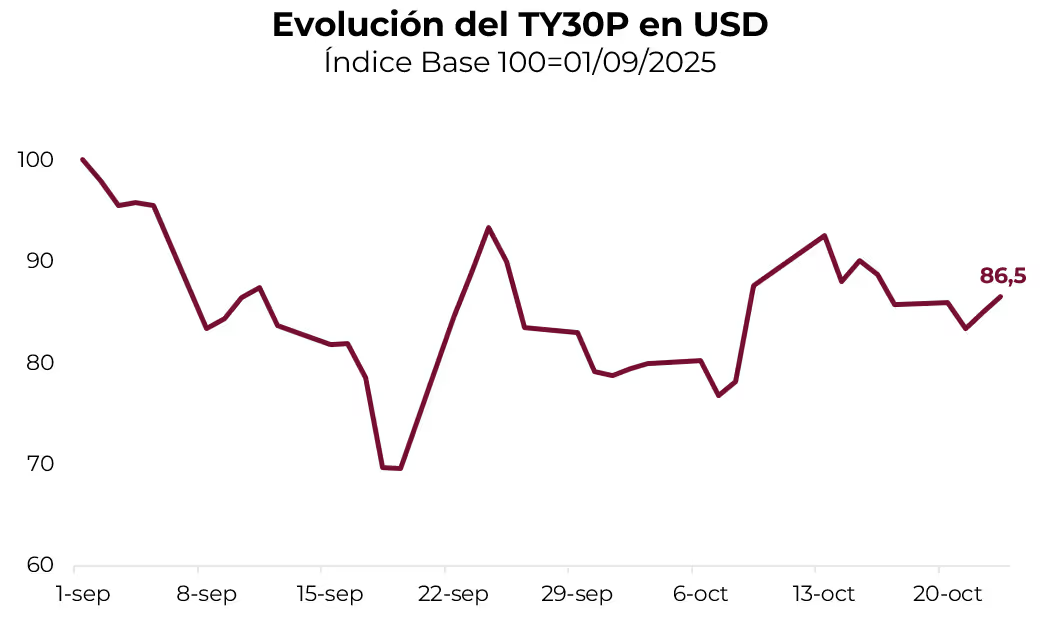

A pesar de la volatilidad y la presión alcista sobre el tipo de cambio, el Bonte 2030 logró recuperar gran parte del terreno perdido tras las elecciones en PBA, con un avance del 9,3% en dólares en octubre y del 24% desde los mínimos de septiembre. En aquel momento, a esos niveles de tipo de cambio y paridad del TY30P, el mercado descontaba una devaluación implícita del 67% anual valuada a la fecha del put en 2027 y del 44% anual hacia el vencimiento en 2030, lo que mejoraba el atractivo relativo del carry a través de este instrumento. Si bien el Bonte 2030 recuperó desde esos mínimos, a los precios actuales aún refleja un tipo de cambio implícito exigente –del 44% anual hacia 2027 y del 35% hacia 2030–, lo que refleja un nivel de castigo que le otorga atractivo relativo dentro del segmento en pesos.

⚠️A M O N I T O R E A R

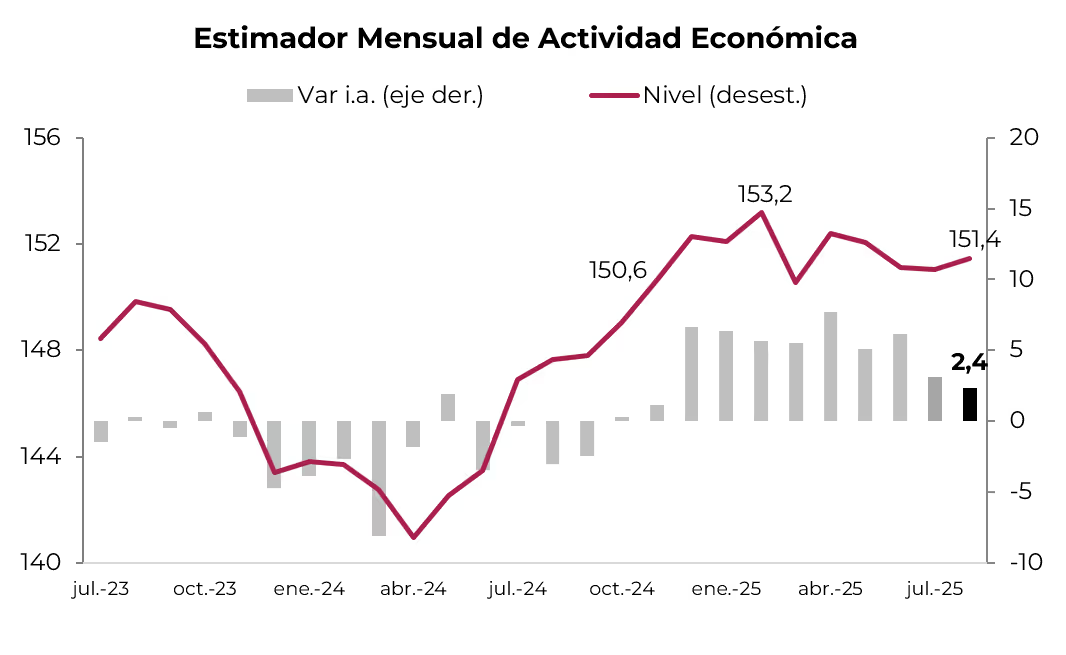

Luego de tres meses consecutivos de caída, en agosto el Estimador Mensual de Actividad Económica (EMAE) marcó un alza de 0,3% m/m, de 2,4% respecto al mismo mes del año pasado y un total de 5,2% i.a. en lo que va del año. Los sectores que mayor aporte tuvieron al crecimiento anual corresponden a intermediación financiera (+26,5%), minería (6,4%), hoteles y restaurantes (6,4%) y, en menor medida, construcción (+2,6%), mientras que industria (-5,1%), comercio (-1,7%) y agro (-1,4%) tuvieron el peor desempeño. A pesar de esta mejora, la economía se encuentra 0,6% por debajo de diciembre de 2024, pero 3,4% por arriba de noviembre 2023. Estimamos que en septiembre la economía habría vuelto a retroceder, lo que confirma un contexto de una leve recesión.

🚨R I E S G O

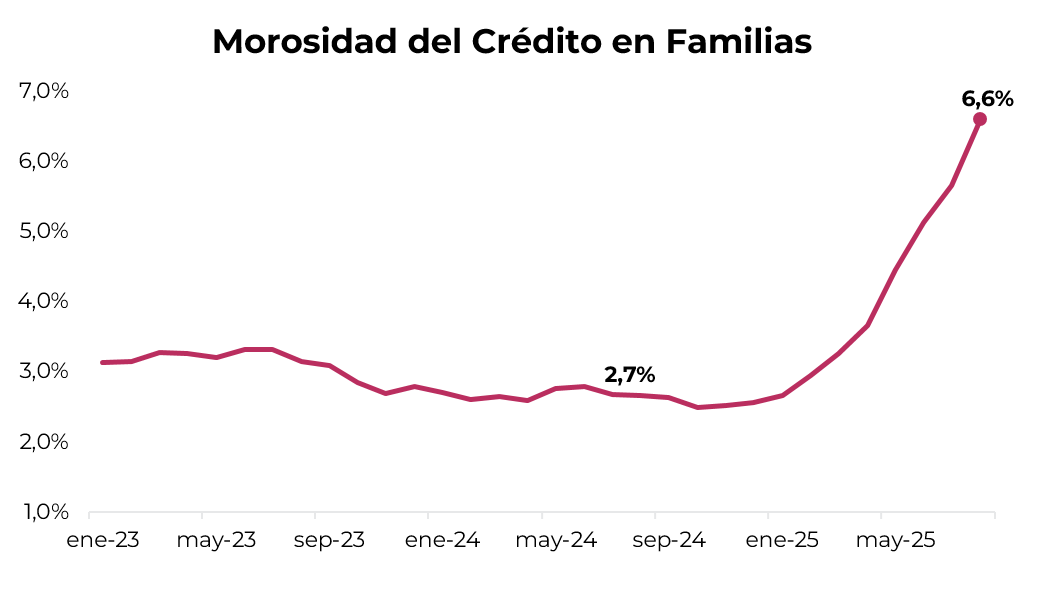

En agosto, la morosidad del crédito a las familias se ubicó en 6,6% de la cartera, lo que representa un aumento de 0,9 pp respecto de julio y más del doble respecto a un año atrás, cuando se ubicaba en 2,7%. Dentro del segmento minorista, la irregularidad en el crédito al consumo se aceleró 1,2 pp mensual, alcanzando un 7,4%, el mayor nivel en más de dos años. Este deterioro refleja el impacto de la desaceleración de la actividad económica y las elevadas tasas de interés, factores que reducen la capacidad de repago de los hogares. La suba en la mora presiona los balances bancarios y se refleja en el desempeño del sector financiero, cuyas acciones acumulan una caída del 41,9% en dólares en lo que va de 2025.

Noticias globales: el mundo hoy.

El mercado mostró cautela en medio del prolongado cierre parcial del gobierno y una nueva tanda de balances mixtos. Las acciones retrocedieron, lideradas por el Nasdaq. La expectativa de próximos recortes de tasas por parte de la Fed mantuvo las tasas de los Treasuries con leves bajas, mientras que en commodities el oro extendió su corrección ante una mayor toma de ganancias y señales de distensión comercial entre EE. UU. y China. En contraste, el petróleo rebotó impulsado por la posibilidad de un acuerdo energético entre EE. UU. e India y una caída mayor a la esperada en los inventarios estadounidenses.

Las acciones retrocedieron en el marco de la continuidad del shutdown y la presentación de balances. El S&P 500 y el Dow Jones bajaron 0,8%, mientras que el Nasdaq fue el de peor performance, con una caída de 1,4%. Netflix se desplomó 10% tras verse afectado por una disputa fiscal en Brasil. Tesla perdió 1,4% antes de la publicación de sus resultados, luego de informarse que algunos vehículos recientemente fabricados podrían sufrir una pérdida repentina de energía en la batería. En cuanto a balances, Texas Instruments cayó 6,6% debido a un guidance decepcionante, lo que presionó al resto del sector de semiconductores, con bajas en torno al 4% en Intel, AMD y Micron. En el lado positivo, Thermo Fisher Scientific rebotó levemente 1,1% tras presentar ganancias y ventas mejores a lo esperado, mientras que Intuitive Surgical se disparó 13,9% luego de publicar sólidos resultados.

La expectativa de nuevos recortes de tasas y la continuidad del cierre parcial del gobierno presionaron levemente a la baja las tasas de interés. La UST2Y y la UST10Y cayeron ambas 1 pb, cerrando en 3,44% y 3,95%. De esta manera, el índice de bonos del Tesoro operó sin cambios, al igual que los bonos Investment Grade. En tanto, los High Yield y los bonos de mercados emergentes cayeron 0,1% y 0,2%, respectivamente.

En este contexto, el dólar se mantuvo neutral a nivel global, mientras que el oro perdió otro 0,8%, cerrando en USD 4.092 la onza, impulsado por la continuidad en la toma de ganancias y las expectativas de distensión en las tensiones comerciales entre EE. UU. y China.

El petróleo WTI rebotó 2,0% hasta USD 59 el barril, gracias a que EE. UU. podría haber alcanzado un acuerdo con India mediante el cual esta última reduciría sus importaciones de crudo ruso. En paralelo, se espera que la Unión Europea apruebe un decimonoveno paquete de sanciones contra Rusia tras la retirada de objeciones por parte de Eslovaquia. Los datos de la AIE también mostraron que los inventarios de crudo en EE. UU. cayeron casi 1 millón de barriles la semana pasada, registrando su primera baja en cuatro semanas, mientras que las existencias de combustibles –incluido el de gasolina– también disminuyeron más de lo esperado.

Noticias locales: el país hoy.

En la rueda del miércoles se mantuvo la dinámica de caída de los soberanos en dólares y mejora de las tasas en pesos. A su vez, los tipos de cambio se mantuvieron estables y las acciones operaron levemente al alza. Se publicó el EMAE de agosto, que mostró una suba mensual.

La deuda en dólares volvió a tener una jornada negativa, con pérdidas del 1,3%. Los Bonares fueron los más castigados con una baja del 2,3%, mientras que los Globales retrocedieron un 0,8%. En tanto, los BOPREAL se mantuvieron resilientes con un alza del 0,7%, y el riesgo país ascendió hasta los 1.075 pb.

Por su parte, la deuda en pesos se mantuvo firme en la antesala electoral, con el Bonte 2030 como el más destacado al subir 1,3%, seguido por los duales, que avanzaron 0,6%. Asimismo, los bonos CER ganaron 0,3%, al tiempo que la curva a tasa fija registró un alza de 0,2%. Así, las tasas de la curva a tasa fija permanecieron estables, y las tasas overnight continuaron cediendo: la tasa de caución a un día cerró en 24,3% TNA y la tasa Repo subió levemente hasta 37,7% TNA (recordemos que hace cinco ruedas las tasas habían alcanzado niveles promedio de 103% TNA y 157% TNA, respectivamente).

El tipo de cambio oficial aumentó por séptima rueda consecutiva y promedió $1.487,08, lo que implica una suba del 0,2%, tras haber llegado a testear el techo de la banda en $1.491,56. La rueda no contó con intervención del BCRA, aunque habría participado el Tesoro de EE. UU. en la venta de divisas. Así, el dólar oficial acumula un alza del 8,8% en el mes. Los dólares financieros cayeron 0,6% el MEP y 0,1% el CCL, cerrando en $1.590,5 y $1.612,8, respectivamente, y la brecha se redujo levemente hasta 7%-8%. En tanto, el stock de reservas brutas aumentó en USD 31 M, cerrando en USD 40.570 M.

Asimismo, los futuros de dólar cayeron 1,1%, esta vez con incrementos tanto en volumen como en interés abierto. El volumen aumentó en USD 162 M, impulsado por el contrato de noviembre, mientras que el interés abierto subió en USD 23 M gracias al contrato de enero 2026. La TNA de octubre descendió a 19% y la de noviembre cerró en 40%.

El Merval avanzó 0,8% en pesos y 0,7% en dólares, finalizando en USD 1.256. Los sectores bancario, comunicación e industrial mostraron las mayores ganancias, con Macro (4,1%), Galicia (3,6%) e IRSA (3,6%) a la cabeza. Por otro lado, Aluar (-5,9%), Holcim (-3,7%) y Ternium (-3,6%) fueron las que más retrocedieron. En cuanto a las acciones que cotizan en Nueva York, se registró una suba promedio de 1,0%, liderada por Bioceres (8,5%), Macro (4,0%) y Galicia (2,8%).

En paralelo, el Estimador Mensual de Actividad Económica (EMAE) de agosto mostró un alza interanual del 2,4%, registrando además un avance mensual de 0,3% desestacionalizado, lo que representa el primer crecimiento luego de tres meses consecutivos de contracción. De esta forma, en el acumulado del año, la actividad económica crece 5,2% impulsado principalmente por la intermediación financiera y la minería, mientras que la industria y el comercio continúan mostrando debilidad.

Noticias locales: el país hoy.

Los efectos positivos del anuncio de recompra de deuda por parte del Tesoro duraron poco y los bonos en dólares volvieron a caer. Además, el tipo de cambio oficial tocó el techo de la banda, forzando al BCRA a vender reservas nuevamente, en una rueda donde la brecha entre los dólares financieros y el oficial se amplió a 8%. En tanto, las curvas en pesos mostraron buenos desempeños y las tasas retrocedieron.

En este contexto, la deuda en dólares tuvo una rueda negativa y cayó un 1,8% en promedio, siendo los Bonares los más afectados, con bajas del 2%, mientras que los Globales cedieron un 1,6%. Los BOPREAL no estuvieron exentos y cerraron con caídas del 1%, mientras que el riesgo país retrocedió hasta los 1.048 pb.

Por su parte, la deuda en pesos se mantiene resiliente a pesar del ruido preelectoral y la presión alcista sobre el tipo de cambio. Sin embargo, los títulos de cobertura siguen siendo los más demandados, con subas del 1,4% en los dollar-linked y del 1,2% en los CER y los duales. En tanto, la curva a tasa fija avanzó un 0,5%, y las tasas subieron hasta 54% TNA (4,5% TEM) en el tramo corto, mientras que la tasa repo cayó hasta 35,8% TNA y la caución a un día hasta 25,7% TNA.

El tipo de cambio oficial siguió demandado y registró un alza del 1,5%, cerrando en $1.484,75 –a tan solo $6 por debajo del techo de la banda– en una rueda en la que el BCRA intervino con ventas de divisas por USD 45,5 M y sin confirmación de operaciones por parte del Tesoro norteamericano. Así, el tipo de cambio oficial acumula una suba del 8,6% en el mes. Los dólares financieros tuvieron incrementos más pronunciados del 3,6% en el MEP y 3,8% en el CCL, cerrando en $1.600,6 y $1.613,8, respectivamente, ampliando la brecha hasta 8%/9%. En tanto, el stock de reservas brutas cayó en USD 776 M, cerrando en USD 40.539 M.

Los futuros de dólar subieron un 0,88% promedio, nuevamente con baja en el volumen y el interés abierto. El volumen cayó USD 328 M, cerrando en USD 691 M, mientras que el interés abierto retrocedió USD 37 M y finalizó en USD 8.575 M. Dada la suba del dólar oficial, la curva de TNA implícitas se desplazó hacia abajo, cerrando en un nivel de 39% para el contrato de octubre y 47% para el de noviembre. Todos los contratos de dólar futuro se ubican por encima del techo de la banda superior.

Las acciones registraron otra rueda con caídas. El Merval anotó una suba de 1,2% en pesos, aunque en dólares CCL perdió un 1,2%, cerrando en un nivel de USD 1.248. Los sectores de comunicación, utilidades y energía fueron los más perjudicados. Entre las acciones, CEPU, Telecom y Edenor registraron bajas en torno a 4,7%. En tanto, Aluar, LOMA y BBVA subieron cerca de 1,0%. En cuanto a las acciones que cotizan en Nueva York, exhibieron una caída de 0,2%, liderada por CEPU, Edenor y Telecom, que retrocedieron alrededor de 3,7%.

Noticias globales: el mundo hoy.

Las acciones extendieron su racha alcista, apoyadas en balances mejores a lo esperado, lo que impulsó al Dow Jones a su tercera suba consecutiva. En un entorno de menor tensión comercial entre EE. UU. y China, y expectativas de resolución del shutdown, las tasas del Tesoro retrocedieron, mientras el dólar se fortaleció ante la caída del yen y el oro sufrió una fuerte toma de ganancias tras alcanzar máximos históricos. Por su parte, el petróleo recuperó terreno pese a persistentes temores de sobreoferta en el mercado energético global.

Así, las acciones ampliaron las subas por tercera rueda consecutiva el martes, impulsadas por sólidos balances. El Dow Jones avanzó 0,86%, gracias a los buenos resultados de Coca-Cola y 3M, ambas con alzas superiores al 4% tras presentar cifras que superaron las expectativas. En tanto, el S&P 500 subió 0,12%, sostenido por la buena performance de General Motors, Warner Bros Discovery y Danaher. Warner Bros Discovery llegó a escalar hasta un 10% luego de que se informara que la compañía evalúa una posible venta, con Netflix y Comcast mencionadas como potenciales interesadas. GM se disparó casi un 15% tras elevar su guía de ganancias y superar las estimaciones del tercer trimestre, al tiempo que Danaher ganó 7% al reportar resultados y ventas mejores a lo esperado.

En un contexto de desescalada del conflicto comercial con China y perspectivas de finalización del cierre del gobierno, las tasas de interés volvieron a caer. La UST2Y descendió 1 pb hasta 3,46%, mientras que la UST10Y retrocedió 3 pb hasta 3,96%. En consecuencia, los bonos del Tesoro subieron 0,2%. En el segmento corporativo, los Investment Grade avanzaron 0,1%, aunque los High Yield cedieron 0,1%. Por su parte, los bonos de mercados emergentes repuntaron 0,2%.

En el mercado de divisas, la atención se centró en el oro, que registró una fuerte caída de 5,6% hasta USD 4.112 la onza. El retroceso respondió, en parte, a una toma de ganancias del mercado y a una menor demanda de activos de refugio ante la mejora en el conflicto entre EE. UU. y China. A pesar de ello, el oro acumula en el año una suba de 56,8%. La debilidad del metal y del yen, producto de expectativas de una política fiscal más laxa en Japón, impulsó al dólar a nivel global. En concreto, el US Dollar Index avanzó 0,3%, explicado por el alza del dólar en 0,8% frente al yen y la baja del euro y la libra en 0,3% y 0,2%, respectivamente.

Por su parte, el petróleo WTI aumentó 0,5% hasta USD 57,4 por barril, recuperándose levemente tras tocar mínimos de cuatro años y medio. El repunte se dio a pesar de las crecientes preocupaciones por un exceso de oferta global, reflejado en niveles récord de transporte de crudo y en las advertencias de la Agencia Internacional de Energía sobre un posible superávit para el próximo año.

Los bancos regionales bajo tensión, los grandes bancos nacionales al acecho.

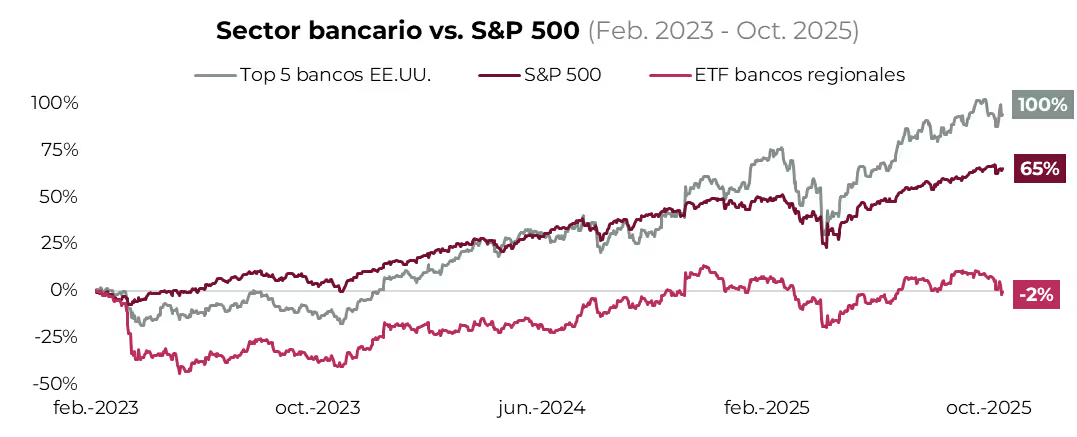

Los bancos regionales norteamericanos acumulan una baja de 11% en los últimos 30 días, volviéndose a situar en terreno negativo (-2%) comparado con sus niveles previos a las corridas bancarias de febrero de 2023, que resultaron en la quiebra del Silicon Valley Bank y del First Republic Bank pocos meses después.

La corrección reciente tiene su epicentro en Zions Bancorp (-16% mensual) y Western Alliance (-21%), dos entidades valuadas en más de USD 7.000 millones que reconocieron dificultades en sus carteras crediticias. Las declaraciones reavivaron los temores sobre la exposición del sistema financiero regional, especialmente tras la quiebra de First Brands Group, una importante autopartista con vínculos con múltiples entidades financieras.

Aunque estas organizaciones insistieron en que se tratan de hechos aislados, el mercado teme que reflejen un deterioro más generalizado en la calidad crediticia del sector. Los bancos regionales suelen concentrar su actividad en nichos de mayor riesgo, como créditos comerciales o inmobiliarios, que suelen ser desatendidos por los grandes jugadores.

El contraste con los grandes bancos no podría ser más marcado. Desde las turbulencias de febrero de 2023, las cinco mayores entidades financieras de Estados Unidos duplicaron su valor de mercado, mientras que el índice S&P 500 acumula un alza del 65%, cerca de nuevos máximos históricos.

De prolongarse la caída de los bancos regionales, las repercusiones podrían extenderse al mercado en general. En 2023, el ETF de bancos regionales (iShares US Regional Banks ETF) llegó a perder un 40% entre febrero y abril, arrastrando a bancos de mayor escala como Wells Fargo y Bank of America, cuyas acciones retrocedieron más de 20% en pocas semanas. Durante este período, el S&P 500 llegó a ceder un 8%.

Sin embargo, el problema actual va más allá de los balances. Las corridas bancarias de 2023 dañaron de forma permanente la confianza de los depositantes, muchos de los cuales trasladaron sus fondos hacia los grandes bancos del país. Esta migración explica la creciente brecha de desempeño entre los gigantes del sistema y las entidades regionales, que además carecen de la escala necesaria para realizar las fuertes inversiones tecnológicas que hoy diferencian la oferta y eficiencia de los líderes del sector.

Esta dinámica apunta hacia una mayor concentración bancaria en los próximos años. JP Morgan fue el principal beneficiario de la crisis de 2023: sus acciones ganaron 130% desde entonces. El banco captó una parte sustancial de la migración de depósitos y adquirió los activos de First Republic Bank a precio de descuento tras su liquidación. Su CEO, Jamie Dimon, lleva meses advirtiendo sobre un posible evento crediticio en el horizonte, mientras prepara al banco para nuevas adquisiciones oportunistas.

En conclusión, el resurgimiento de las tensiones en los bancos regionales refleja una fractura estructural en el sistema financiero estadounidense, que se caracteriza por una creciente brecha entre los grandes bancos y las entidades medianas, tanto en estabilidad como en capacidad de adaptación tecnológica.

Si bien el sistema en su conjunto no enfrenta riesgos sistémicos inmediatos, los nubarrones sobre los bancos regionales, más que una tormenta pasajera, parecen anunciar un cambio de era en la banca estadounidense.

Noticias locales: el país hoy.

La semana comenzó con un anuncio del secretario de Finanzas, Pablo Quirno, sobre un plan de recompra de deuda soberana destinado a reducir el costo de financiamiento e impulsar la inversión en educación. Esto impactó positivamente en la curva hard dollar, con subas de hasta 3% en los precios de los bonos. En tanto, las curvas en pesos operaron mixtas, aunque se observó una relajación en las tasas de interés de la caución y de la Repo. Asimismo, el BCRA publicó el acuerdo firmado entre EE. UU. y Argentina por el swap de USD 20.000 M, aunque aún no se conocen sus términos. Sin embargo, esto no impidió que los tipos de cambio oficial, financieros y futuros continuaran bajo presión alcista.

La deuda soberana en dólares mostró una elevada volatilidad durante la jornada del lunes. Tras comenzar la rueda con alzas impulsadas por la firma del acuerdo de swap, los precios moderaron las ganancias a lo largo del día, aunque retomaron impulso hacia el cierre tras el anuncio de recompra de deuda soberana por parte de la Secretaría de Finanzas. En este marco, los soberanos finalizaron con subas promedio de 2,1%, destacándose los Globales con un avance de 2,4%, mientras que los Bonares aumentaron 1,6%. En tanto, los BOPREAL cayeron en el margen y el riesgo país cerró en 1.089 pb.

Por su parte, la deuda en pesos comenzó la semana con un tono positivo, en una rueda en la que las tasas cedieron en el margen y el tipo de cambio se mantuvo al alza. La tasa de caución a un día cerró en 30,7% TNA, al tiempo que la Repo retrocedió 10 pp hasta 40,7% TNA. En este contexto, los dollar-linked fueron los más destacados, con subas de 0,6%, mientras que la curva a tasa fija avanzó 0,5%. En paralelo, los duales registraron incrementos de 0,3% y los bonos CER se mantuvieron sin variaciones.

A solo cuatro ruedas de las elecciones, el tipo de cambio volvió a operar bajo presión, ante una marcada demanda de cobertura. El oficial avanzó 1,6% y cerró en $1.462,8, ubicándose apenas $28 por debajo del techo de la banda, y acumula un aumento de 7% en el mes. Los dólares financieros acompañaron con una suba más moderada de 0,8% en el MEP y 0,6% en el CCL, finalizando en $1.545,1 y $1.554,3, respectivamente. En tanto, el stock de reservas brutas incrementó en USD 147 M hasta USD 41.315 M.

Por otro lado, los futuros de dólar subieron en promedio 0,85%, dejando al contrato de octubre prácticamente en la banda superior. Los contratos operaron con una caída de USD 439 M en el volumen, cerrando en un nivel de USD 1.019 M. El interés abierto también disminuyó, aunque en menor medida: retrocedió USD 34 M y cerró en USD 8.612 M. Tanto el volumen como el interés abierto concentraron sus bajas en el contrato de octubre. La TNA de este mes cerró en 46%, mientras que la de noviembre lo hizo en 51%.

El Merval, por su parte, tuvo una mala jornada, con una caída de 0,6% en pesos y 2,1% en dólares CCL. Con este retroceso, cerró en un nivel de USD 1.263, lo que implica una baja de 41,0% en el año. Los sectores de utilidades, energía y comunicación fueron los más golpeados, con las acciones de Pampa (-5,2%), Transener (-5,0%) y Edenor (-4,1%) a la cabeza. En cambio, Aluar (5,3%) y Ternium (0,3%) mostraron rendimientos positivos. En cuanto a las acciones que cotizan en la Bolsa de Nueva York, la pérdida fue de 1,6% promedio, liderada por Pampa (-5,3%), Edenor (-4,5%) y Supervielle (-4,4%), mientras que MELI (3,8%), Ternium (2,2%) y Globant (0,6%) subieron.

Noticias globales: el mundo hoy.

Los mercados globales iniciaron la semana con un tono claramente positivo, impulsados por el optimismo en torno a los resultados corporativos y las señales de distensión comercial entre EE. UU. y China. Se registraron subas en las acciones tecnológicas y una recuperación de los bancos, mientras que la expectativa de fin del shutdown (cierre parcial del gobierno) y eventuales recortes de tasas brindó soporte adicional a la renta fija y los commodities. En este contexto, el dólar mostró fortaleza relativa, aunque el gran ganador fue el oro, que alcanzó un nuevo récord, como refugio ante la incertidumbre fiscal y geopolítica.

Entre el optimismo por los balances y la posibilidad de una reducción en las barreras comerciales entre EE. UU. y China, las acciones subieron con fuerza. El Nasdaq lideró las ganancias con un avance de 1,4%, que lo dejó en máximos históricos y acumula un alza de 19,8% en el año. El Dow Jones ganó 1,2% y lleva un 9,8% en lo que va de 2025. Por su parte, el S&P 500 aumentó 1,1%, quedando cerca de sus máximos históricos, con una suba de 14,6% en el año. Wells Fargo y Citi ganaron 3% cada uno, ya que los inversores reconsideraron el riesgo de estrés crediticio y la perspectiva de préstamos incobrables en EE. UU., reduciendo la presión que se mantenía desde comienzos de mes. En tanto, Apple escaló 4,5% hasta un nuevo máximo gracias a señales de sólidas ventas del iPhone 17 en EE. UU. y China.

La desescalada del conflicto con China y las afirmaciones del asesor económico de la Casa Blanca, Kevin Hassett, de que probablemente el shutdown termine durante esta semana, llevaron a que las tasas de interés operaran levemente a la baja. La UST10Y cayó 2 pb y cerró en 3,99%, al tiempo que la UST2Y se mantuvo estable. En este marco, el índice de bonos del Tesoro subió 0,1%. La rueda también fue positiva para el resto de los activos de renta fija, con un avance de 0,3% para los Investment Grade y la deuda de mercados emergentes, y un alza de 0,2% para los bonos High Yield.

En el mercado de monedas, la debilidad generalizada fortaleció al dólar y, en mayor medida, al oro. El euro retrocedió 0,1% luego de que se rebajara la calificación de Francia, en medio de un deterioro del panorama fiscal en la eurozona por la creciente incertidumbre política. Al igual que el euro, la libra perdió 0,1%. En cambio, el yen cerró estable, aunque registró presión durante la rueda debido a que se considera que la próxima primera ministra Takaichi tiene un sesgo expansivo en materia fiscal. En Brasil, el dólar cayó 0,7% frente al real y cerró en USDBRL 5,37. Por su parte, el oro aprovechó las debilidades de las monedas europeas, el shutdown y las expectativas de recortes de tasas, y aumentó 2,7% hasta un nuevo récord histórico de USD 4.367 la onza.

En paralelo, el petróleo WTI cayó 0,2% y cerró en USD 57,5 el barril, extendiendo la tendencia bajista de la semana anterior, cuando se registró una fuerte corrección por las proyecciones de la AIE de un mayor superávit de crudo para 2026 y un aumento de producción por parte de la OPEP+, junto con la relajación de las tensiones en Medio Oriente. Sin embargo, las pérdidas fueron moderadas debido al cierre parcial de una planta rusa tras un ataque con drones por parte de Ucrania. En el segmento agrícola, la soja avanzó 1,2% hasta USD 379,1 la tonelada, luego de que Trump señalara públicamente al cultivo como un tema central de negociación y expresara su intención de restablecer las compras, lo que llevó al mercado a anticipar una mayor demanda china en el corto plazo. A su vez, el cobre mantuvo su tendencia alcista y aumentó 1,3%.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

A pesar de la continuidad del shutdown –que seguramente tendrá un impacto negativo sobre el nivel de actividad–, los inversores se apoyaron en la distensión de la guerra comercial entre EE. UU. y China, en el buen arranque de la temporada de balances empresariales y en las perspectivas de bajas de tasas de interés por parte de la Fed para recuperar el optimismo. En este contexto, los mercados globales tuvieron una semana con subas generalizadas. Las acciones se recuperaron del tropezón de la semana previa y volvieron a quedar cerca de los máximos históricos; los bonos subieron, el dólar se debilitó, el oro continuó en alza, mientras que la nota negativa la dio el petróleo, que volvió a cerrar por debajo de USD 60 el WTI. Por otro lado, en su último informe de perspectivas de la economía global, el FMI corrigió levemente al alza las proyecciones de crecimiento para este año y dejó sin cambios las de 2026, previendo un aumento del PBI global de 3,2% i.a. y 3,1% i.a., respectivamente, aunque volvió a advertir sobre los riesgos derivados de políticas comerciales más proteccionistas. Con el cierre de gobierno entrando en su cuarta semana, las miradas de los inversores estarán puestas en la evolución de las negociaciones comerciales entre EE. UU. y China, en la temporada de balances y en la publicación del IPC de septiembre.

Crece la economía global. En su último informe de Perspectivas de la Economía Global (WEO), el FMI corrigió levemente al alza la proyección de crecimiento para este año y dejó sin cambios la de 2026, destacando que el efecto de la suba de aranceles está siendo menor al esperado. Concretamente, luego de una expansión de 3,3% i.a. en 2024, a pesar de la incertidumbre generada por la política comercial de EE. UU., en 2025 el crecimiento sería de 3,2% i.a. –0,2 pp más de lo estimado en julio–, y en 2026 alcanzaría el 3,1%. Los países desarrollados crecerían este año 1,6% i.a., 0,2 pp menos que en 2024, debido a la desaceleración del PBI de EE. UU., que avanzaría 2,0% i.a. –vs 2,8% i.a. en 2024–, compensada parcialmente por el mejor desempeño de Europa y Japón, que de crecer 0,9% i.a. y 0,1% i.a. en 2024, este año lo harían al 1,2% i.a. y 1,1% i.a., respectivamente. Por otro lado, se proyecta que los países emergentes marcarán una expansión de 4,2% i.a. este año –0,1 pp menos que en 2024– y de 4,0% el próximo año, destacándose la persistente moderación del crecimiento de China, que de crecer 5,0% i.a. en 2024, en 2025 y 2026 lo haría al 4,8% i.a. y 4,2% i.a., respectivamente. En cuanto a Latinoamérica, el FMI prevé que mantendrá un crecimiento de 2,4% i.a. A pesar del optimismo por la mejora en las proyecciones, el FMI advirtió que la economía mundial enfrenta un período de incertidumbre y subrayó los riesgos persistentes derivados de políticas comerciales, restricciones migratorias, vulnerabilidades fiscales y financieras, así como posibles ajustes bruscos en los mercados tecnológicos y de materias primas. En paralelo, destacó que los avances en negociaciones comerciales, reformas estructurales y una mayor productividad impulsada por la IA podrían mejorar la resiliencia y el crecimiento a mediano plazo.

Amenazas y negociaciones. Luego de volver a patear el tablero la semana pasada, cuando amenazó con romper la tregua con China y elevar los aranceles a las importaciones del 35% al 100%, en sus últimas declaraciones Trump afirmó que su propuesta de imponer aranceles del 100% a los productos chinos no sería sostenible. Sin embargo, culpó a Pekín por las recientes tensiones comerciales y confirmó que su reunión con el presidente chino, Xi Jinping, sigue siendo probable para finales de mes.

Tasas a la baja. Sin publicaciones oficiales por el shutdown, aunque con el dato negativo del índice manufacturero de la Fed de Filadelfia –que cayó a -12,8 en octubre, señalando una fuerte desaceleración de la actividad en la región– y con las declaraciones de Powell de que el mercado laboral continúa deteriorándose lentamente, el mercado da por hecho un recorte de 25 pb en la reunión de octubre y un segundo recorte de 25 pb en la de diciembre, con una probabilidad del 94%. En este contexto, las tasas de interés de la curva soberana operaron a la baja en todos los tramos, con mayor impacto en el corto. La UST2Y cayó 6 pb en la semana hasta 3,46%, la UST10Y retrocedió 5 pb hasta 4,00% y la UST30Y bajó 4 pb hasta 4,60%. En lo que va de octubre, la caída de las tasas ronda los 15 pb en todos los plazos.

Semana positiva para la renta fija. Buena semana para todo el tramo de renta fija, en la que volvieron a destacarse los bonos emergentes. Concretamente, el índice agregado anotó un alza de 0,5% en la semana, acumulando en el mes una suba de 0,6%. El índice de bonos del Tesoro subió 0,3% en la semana y 0,7% en el mes, mientras que en el mismo período los TIPS avanzaron 0,2% y 0,5%, respectivamente. En cuanto a la deuda corporativa, los bonos Investment Grade subieron 0,8% en la semana y 0,7% en el mes, mientras que los High Yield ganaron 0,7% en la semana, aunque en el mes retroceden 0,8%. La deuda de mercados emergentes mostró la mejor performance, con una suba semanal de 1,0% y una ganancia acumulada en el mes de 0,6%.

Comenzó la temporada de balances. Para el 3Q25 se espera un aumento de las ganancias del S&P 500 de 8,0% i.a. Si bien sería el noveno trimestre consecutivo de crecimiento de beneficios, marcaría una desaceleración respecto de los dos primeros trimestres del año, en los que la tasa de crecimiento promedió 12% i.a. Seis de los once sectores que componen el S&P 500 mostrarían incrementos en sus beneficios, destacándose el tecnológico con un alza de 20% i.a., mientras que entre los cinco sectores con caídas sobresale el energético, con una baja de 4,0% i.a. Se estima que la mayoría de los sectores presenten mejoras en sus resultados, mientras que sólo desentonarían los de energía y consumo básico. Hasta el momento, el 12% de las compañías que integran el índice ha publicado sus resultados, con un crecimiento promedio de beneficios de 16% i.a., destacándose el sector financiero, cuyos resultados muestran un incremento de 22% (frente a una estimación de alza de 13% i.a. para el conjunto del sector).

Acciones retomaron las subas. Las acciones cerraron la semana con avances, recuperando parte de la caída registrada la semana previa tras los temores de una escalada en la guerra comercial entre EE. UU. y China. El Nasdaq lideró con una suba semanal de 2,2%, acumulando un alza de 0,4% en el mes; el S&P 500 avanzó 1,5% en la semana, aunque retrocede 0,5% en octubre, y el Dow Jones subió 1,5%, mostrando una baja mensual de 0,4%. Las small caps ganaron 1,8% en la semana, aunque se consolidan como el índice de peor desempeño en octubre, con una caída de 1,3%. Por sectores, el principal motor fue real estate (+3,0% semanal; -0,5% en octubre), seguido por consumo discrecional (+2,4% semanal; -2,2% en el mes) y tecnología (+2,0% semanal; +0,8% en el mes). En contraste, el sector financiero cerró la semana prácticamente neutral, luego de que bancos regionales como Zions Bancorp y Western Alliance enfrentaran problemas puntuales con préstamos, que derivaron en caídas de hasta 11%. Sin embargo, los temores se moderaron el viernes tras una nueva ronda de resultados que mostró provisiones por pérdidas de préstamos menores a las esperadas.

El resto del mundo acompañó. En el plano internacional se registraron subas superiores a las del mercado estadounidense. El índice de acciones globales excluyendo EE. UU. avanzó 2,8% en la semana y acumula un alza de 1,2% en el mes. Se destacaron las acciones de mercados emergentes, con un incremento semanal de 4,1% y una suba de 1,2% en octubre. Dentro de este grupo, lideraron las acciones de Brasil, que avanzaron 3,0% en la semana aunque retroceden 4,4% en el mes. Por detrás, las acciones chinas subieron 2,7% en la semana y también muestran una baja de 4,2% en octubre. Entre los mercados desarrollados, la Bolsa de Japón se destacó con una suba semanal de 4,5%, acumulando una ganancia de 2,1% en el mes. En tanto, las acciones europeas avanzaron 1,6% en la semana y muestran un alza mensual de 0,9%.

El dólar lateraliza y el oro bate nuevos récords. El DXY retrocedió 0,5% en la semana, cerrando en 98,51 puntos y acumulando una suba de 0,7% en el mes, presionado por la apreciación del euro (+0,4%) y la libra (+0,3%), junto con la caída frente al yen (-0,6%). En Brasil, el dólar se depreció 1,7% en la semana, aunque en el mes sube 2,0%. Mientras tanto, el oro alcanzó nuevos máximos históricos antes de retroceder levemente en la rueda del viernes y cerró con un avance semanal de 5,5%, acumulando una suba de 9,8% en el mes, impulsado por las expectativas de recortes de tasas en EE. UU., las tensiones geopolíticas y la fuerte demanda de activos refugio. De esta manera, se mantiene como el activo con mejor desempeño en 2025, con una ganancia acumulada de 61,6%.

El petróleo a contramano del resto de los commodities. El petróleo WTI cerró el viernes en USD 57,5 por barril –su nivel más bajo en cinco meses–, acumulando una caída de 2,6% en la semana, 8,0% en lo que va del mes y 20,0% en el año. El sesgo bajista estuvo dominado por las expectativas de sobreoferta: la OPEP+ aumentó la producción en septiembre y la AIE proyectó un superávit global récord cercano a 4 M de barriles diarios para 2026, en un contexto de menor crecimiento esperado de la demanda. A esto se sumaron tres semanas consecutivas de incrementos en los inventarios de crudo en EE. UU. y señales de desaceleración del consumo. En el plano geopolítico, la tregua entre Israel y Hamas redujo la prima de riesgo en Medio Oriente, mientras que las tensiones comerciales entre EE. UU., China e India deterioraron el panorama global. Solo las expectativas de posibles avances en las negociaciones entre Washington y Moscú ofrecieron cierto soporte, aunque prevaleció la percepción de exceso de oferta. La soja subió 1,1% en la semana y cerró en USD 373,9 por tonelada, impulsada por una molienda interna récord en EE. UU., que compensó la cautela del mercado ante las tensiones comerciales con China y la falta de datos oficiales por el shutdown. Aun así, la expectativa por una posible definición sobre compras chinas en la reunión entre Trump y Xi mantuvo el foco en la demanda externa. El cobre subió 2,2% en la semana y acumula un avance de 3,1% en el mes, recuperándose del retroceso inicial causado por los temores comerciales entre EE. UU. y China gracias a señales de posible negociación. Además, el repunte se vio apuntalado por expectativas de recortes de tasas de la Fed y riesgos de menor oferta refinada por la caída en los márgenes de procesamiento, en un contexto de disrupciones productivas en Chile e Indonesia.

Lo que viene. Los inversores seguirán de cerca la evolución de la disputa comercial entre EE. UU. y China, atentos a indicios de escalada o relajación de las tensiones. La temporada de resultados corporativos en EE. UU. también estará en pleno apogeo, con importantes empresas como Tesla, P&G, GE, Coca-Cola, Netflix, IBM, AT&T, Verizon e Intel próximas a publicar sus balances. Si bien se espera que el cierre del gobierno federal entre en su cuarta semana, el viernes se publicaría el IPC de septiembre –se proyecta que el índice general suba 0,4% m/m y 3,1% i.a., mientras que el IPC core aumentaría 0,3% m/m y se mantendría en 3,1% i.a.–, junto con los PMI preliminares del S&P Global y las ventas de viviendas existentes.

Los contratos de dólar en A3 operaron con leves subas en la semana, avanzando un 0,43% promedio...

Los contratos de dólar en A3 operaron con leves subas en la semana, avanzando un 0,43% promedio. Los avances tuvieron mayor impacto en el tramo corto de la curva, con alzas de 2,39% para el contrato de octubre, 0,98% para el de noviembre y 0,80% para el de mayo. De esta manera, a partir de noviembre, los niveles de dólar futuro continúan por encima del techo de la banda.

El próximo contrato en vencer es el de octubre, que cotiza en $1.480 y marca una devaluación directa de 2,8% y mensualizada de 6,1%. Para los tres meses siguientes, los precios reflejan que la suba en el dólar correría en niveles en torno al 3,6%: 4,7% en noviembre ($1.539,5), 4,0% en diciembre ($1.586,5) y 3,6% en enero ($1.630). A partir de ahí, señalan una devaluación que continúa al ritmo de 2,4% promedio hasta septiembre del 2026.

La curva de tasas (TNA) se desplazó hacia arriba en todos sus tramos. En octubre muestra una tasa de 73%, y cae rápidamente hasta 40% en marzo, desde donde retrocede gradualmente hasta 34% para el mes de septiembre de 2026. De esta manera, hasta enero de 2026, las TNA de los futuros se encuentran por encima de las TNA que ofrecen las Lecap.

El volumen operado aumentó frente a la semana anterior. En las últimas cinco ruedas se comerciaron USD 7.736 M. El viernes 17 de octubre el interés abierto cerró en USD 8.646 M, mostrando un alza de 1% m/m y 221% a/a.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

A pesar de los mensajes de apoyo contundentes que llegaron desde Washington, el mercado local volvió a tener una semana de fuerte tensión y con resultado negativo para los bonos y acciones, mientras el tipo de cambio se ubicó nuevamente cerca del techo de la banda en un contexto en el que las tasas de interés volvieron a dispararse. Si bien la reunión entre Javier Milei y Donald Trump reavivó expectativas, también dejó dudas sobre el verdadero alcance del respaldo político y financiero de EE. UU. Las intervenciones del Tesoro norteamericano y los anuncios de un eventual paquete de asistencia por USD 20.000 M aportaron algo de calma, aunque la falta de precisiones volvió a reflejarse en la dinámica de los activos. La escasa oferta y la continua demanda pudieron más que los dólares de Bessent, afectando al tipo de cambio. Al mismo tiempo, las tasas en pesos volvieron a estar presionadas al alza, obligando al Tesoro a liberar pesos en la última licitación para descomprimir el mercado. En paralelo, los datos económicos siguen siendo positivos, aunque con cierto deterioro en el margen: el superávit primario se achica por la caída de los ingresos, la inflación sube levemente por la presión de los bienes y de los precios mayoristas, en tanto que las reservas internacionales no encuentran piso. A solo cinco ruedas de las elecciones, el mercado se mantiene expectante y cauteloso, atento a las señales que lleguen desde Washington y a la capacidad del Gobierno para sostener la estabilidad cambiaria en el corto plazo. Pasada la contienda electoral, dentro de una semana, el Gobierno deberá encarar sus próximos dos años de gestión con dos obligaciones: consolidar la gobernabilidad y fortalecer la posición de reservas internacionales.

Washington volvió a marcar la agenda. La reunión entre Javier Milei y Donald Trump concentró la atención de la semana y, lejos de disipar la incertidumbre, una confusa comunicación oficial generó dudas respecto del respaldo político y financiero de EE. UU. Durante el encuentro, el mandatario estadounidense adoptó un tono más prudente y condicionó su apoyo y la asistencia económica al resultado de las próximas elecciones, aunque desde la LLA aclararon luego en X que se refería a las presidenciales de 2027 y no a las legislativas de octubre –lo que aportó cierto alivio a los mercados–. A su vez, el secretario del Tesoro, Scott Bessent, confirmó que el Tesoro intervino nuevamente en el mercado spot y en los dólares financieros (Blue Chip Swap), y anticipó un paquete de asistencia por USD 20.000 M conformado por bancos privados y fondos soberanos, que se sumaría al swap anunciado la semana anterior. Aun así, el mercado comienza a mostrar cautela ante la falta de precisiones concretas y la demora en la implementación de las medidas anunciadas.

Ancla fiscal más débil. En septiembre, el Sector Público Nacional registró un superávit primario de 0,14% del PBI ($696,7 MM), lo que implicó una reducción de 35% real respecto de septiembre de 2024. El menor superávit obedeció a que los ingresos cayeron 3,0% i.a. real –explicado principalmente por la baja de 92% i.a. real en Bienes Personales y de 26% i.a. real en derechos de exportación–, mientras que el gasto primario se mantuvo constante en términos reales –el alza de 3% i.a. en subsidios, de 4% i.a. en jubilaciones con bono, de 17% i.a. en gasto de capital y de 18% i.a. en AUH fue compensada por el ajuste de 36% i.a. en transferencias discrecionales a provincias, 27% i.a. en planes sociales y 11% i.a. en salarios–. Si bien la carga de intereses se redujo 11% i.a. real –ya que los intereses de las Lecap no se contabilizan en base caja–, el resultado financiero fue un superávit de $309,6 MM, casi la mitad en términos reales que el de un año atrás. Con este resultado, en los primeros nueve meses de 2025 los ingresos cayeron 1,0% real, en tanto que el gasto subió 2,0% i.a. real, por lo que el superávit primario alcanzó 1,4% del PBI, 0,3 pp menos que el mismo período del año pasado. En cambio, el superávit financiero se mantuvo en 0,4% del PBI, idéntico al de 2024. Tomando los últimos 12 meses, el superávit primario continúa deteriorándose mes a mes, desde su máximo de diciembre de 2024 de 1,8% del PBI hasta el 1,5% actual.

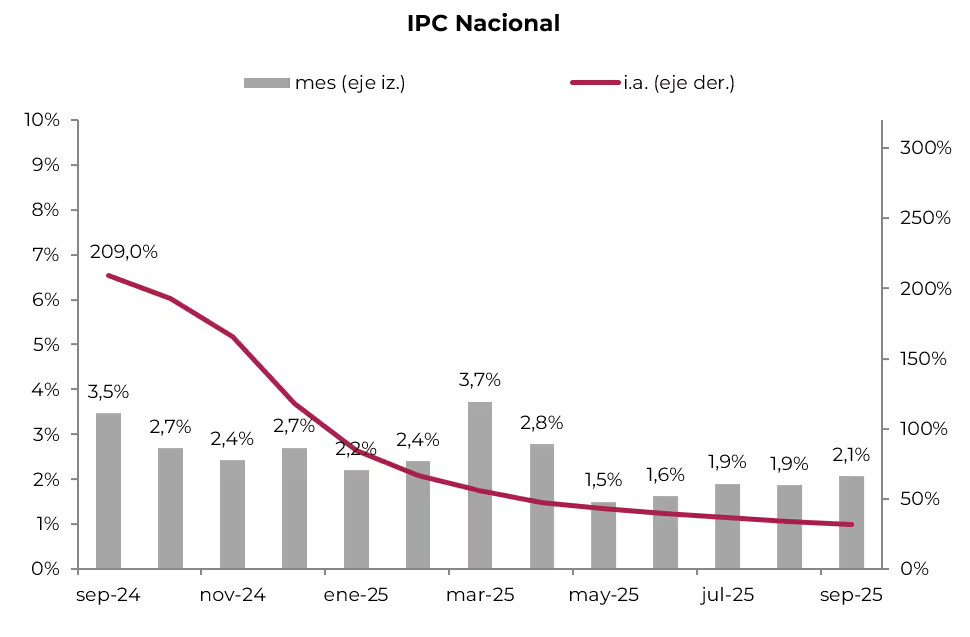

Leve repunte de la inflación. El IPC Nacional de septiembre cumplió con las expectativas del mercado y registró un alza de 2,1% m/m, la más alta desde abril y 0,2 pp superior a la de agosto. El repunte del mes se explicó por los bienes, que se aceleraron por tercer mes consecutivo y subieron 2,0% m/m –frente a 1,6% m/m en agosto–, al tiempo que los precios de los servicios aumentaron 2,3% m/m, mostrando el menor dinamismo desde octubre de 2020. Por grandes divisiones, lo más positivo fue que el IPC Core anotó un alza de 1,9% m/m, los regulados 2,6% m/m –en ambos casos en línea con el mes previo– y los estacionales 2,0% m/m –tras una caída de 0,8% m/m en agosto–. Con este resultado, en lo que va del año el IPC Nacional avanzó 22% y 31,8% en los últimos doce meses. La mala noticia vino por el lado de los precios mayoristas, que volvieron a acelerarse al subir un 3,7% m/m –vs. 3,1% en agosto, la mayor suba desde marzo de 2024–, impulsados por los productos importados, que subieron 9,0% m/m, y los nacionales, que lo hicieron en 3,0% m/m, acumulando en los últimos doce meses un incremento de 24%. Vale destacar que en los pasados tres meses los precios mayoristas aumentaron a un promedio anualizado del 45%. Para octubre se espera que los precios sigan subiendo gradualmente, con un piso previsto para el IPC de 2,3% m/m.

Reservas netas sin piso. Si bien el Tesoro local habría dejado de vender divisas –e incluso tuvo jornadas de compras en el mercado cambiario–, los pagos netos a organismos internacionales por unos USD 300 M llevaron a que las operaciones del sector público generaran una pérdida de USD 244 M y los depósitos en moneda extranjera en el BCRA quedaran en apenas USD 188 M. Estos pagos, sumados a la caída de encajes por USD 260 M y otras operaciones netas por USD 384 M, provocaron una reducción de USD 888 M en el stock de reservas internacionales brutas, que cerraron la semana en USD 41.168 M, mientras que las reservas netas registraron un saldo negativo de USD 10.500 M, cada vez más alejadas de la meta con el FMI.

El dólar retomó la presión alcista. El tipo de cambio oficial mostró elevada volatilidad a lo largo de la semana: tras caídas de más del 7% al inicio, volvió la presión alcista hacia el cierre y finalizó en $1.439,5 –a solo $50 del techo de la banda–, lo que implicó una baja semanal de 0,8%. El movimiento fue contenido por las ventas de divisas del Tesoro de EE. UU. en el mercado –estimadas en torno a USD 800 M en seis ruedas– y por las intervenciones en los dólares financieros confirmadas por Scott Bessent. En una semana en la que las tasas se mantuvieron al alza, la oferta del agro volvió a ser reducida, con liquidaciones promedio de apenas USD 30 M diarios, al tiempo que la demanda de cobertura se mantuvo firme. Así, los dólares financieros subieron 6,5% el MEP y 7% el CCL, cerrando en $1.532,24 y $1.544,28, respectivamente, y ampliando la brecha hasta 6%-7%.

Futuros en alza. La mayor demanda de cobertura se reflejó en los contratos de dólar futuro, que registraron una suba promedio de 0,4% y se mantienen por encima del techo de la banda a partir del de noviembre –que se negoció a $1.539,5, casi $30 por encima de la banda superior–. El interés abierto promedio avanzó respecto de la semana pasada y se ubicó en USD 8.568 M, mientras que el volumen promedio aumentó en USD 572 M, hasta USD 1.547 M de contratos, lo que sugiere intervención del BCRA. Por último, las tasas implícitas cerraron por debajo de la TNA de las Lecap para la mayoría de los contratos: 57,6% TNA para noviembre, 50,4% TNA para diciembre, y luego descienden gradualmente hasta 33,6% TNA en septiembre de 2026. Así, la curva descuenta una devaluación implícita promedio de 4% m/m en noviembre, 3,1% m/m en diciembre, 2,3% m/m entre diciembre y abril, y 1,8% m/m para el resto de los plazos.

El Tesoro priorizó la liquidez. En la licitación del miércoles, la Secretaría de Finanzas enfrentó vencimientos por $3,8 billones y adjudicó $1,76 billones, alcanzando un rollover del 45,7%. Para cubrir el remanente, el Tesoro liberó cerca de $2 billones de sus depósitos en el BCRA, aportando liquidez en un contexto de fuertes tensiones en el mercado monetario. La suba abrupta de las tasas overnight —que alcanzaron su pico el miércoles— desalentó la demanda por instrumentos a tasa fija, dejando desierta la colocación de los Boncap ante la necesidad de convalidar tasas excesivamente altas. En contraste, los instrumentos dollar-linked concentraron la totalidad del monto adjudicado, convalidando tasas de devaluación de +10% para la D28N5 y de +3% para la D30E6. De esta manera, el Tesoro priorizó aliviar las condiciones de liquidez y estabilizar las tasas de corto plazo.

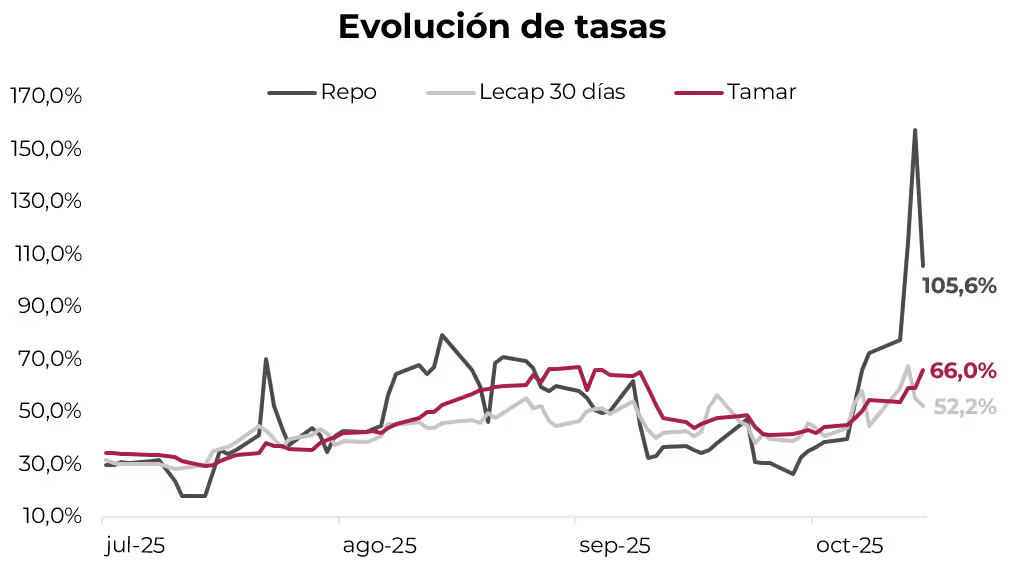

Volatilidad y suba de tasas. La semana estuvo marcada por una fuerte volatilidad en las tasas de interés. La escasez de pesos –producto de las ventas de divisas del BCRA y de la absorción de liquidez por sus posiciones vendidas en futuros, que registraron ganancias tras la caída inicial del tipo de cambio– volvió a tensionar al mercado al comienzo de la semana, con las tasas tendiendo al alza: la caución a un día alcanzó 103,4% TNA, en tanto que la tasa Repo trepó hasta 157,33% TNA. Sin embargo, luego de la inyección de $2 billones por parte del Tesoro tras la licitación del miércoles y con el BCRA nuevamente activo en la rueda de simultáneas pagando 25% TNA, las tasas comenzaron a ceder, dando alivio a la curva en pesos, que venía bajo presión. Así, la tasa de caución a un día cerró en 33,8% TNA y la tasa Repo en 50,5% TNA. En este contexto, las curvas en pesos cerraron la semana con ganancias: la curva a tasa fija subió 0,5% y rinde 48,5% TNA (4% TEM) en el tramo corto y 50% TNA (3,6% TEM) en el tramo largo, mientras que los bonos CER avanzaron 1%, acompañando la baja en las tasas reales. A estos precios, rinden CER +19% en el tramo 2025, CER +22% en el tramo 2026 y CER +16% para el resto de los plazos, al tiempo que descuentan una inflación implícita promedio de 1% m/m en octubre, 2,7% m/m entre noviembre y diciembre, acumulando una inflación implícita de 32,7% en 2025. En tanto, los duales subieron 1,4% y rinden un margen de 16,5% sobre la tasa TAMAR y 2,5% TEM en su versión a tasa fija. Los bonos dollar-linked se destacaron en la semana, impulsados por una mayor demanda de cobertura: avanzaron 4,9% y ya operan con spreads negativos, por debajo del 6%, al tiempo que descuentan una devaluación implícita directa de 8,9% (4,5% m/m) a diciembre de este año y de 27% (3,7% m/m) a abril de 2026.

Soberanos en dólares castigados. Los soberanos en dólares atravesaron una semana negativa tras las señales confusas provenientes de Washington. Registraron una caída de 7,2%, llevando la pérdida acumulada en el año a 11,3%, en tanto que el riesgo país escaló 127 pb para cerrar en 1.029 pb. La presión se sintió con más fuerza en la parte larga de la curva, donde el AL35 (-9,5%) y el AL41 (-10,0%) lideraron las bajas, profundizando la pendiente negativa. En términos de tasas, los Bonares rinden entre 19,0% en el tramo corto y 15,7% en el largo, mientras que los Globales se ubican entre 16,8% y 14,3%. En este contexto, el spread de paridades entre GD30 y AL30 cerró en 3,5%, reflejando la persistente preferencia del mercado por la ley extranjera como cobertura. Por su parte, los BOPREAL mostraron mayor estabilidad relativa, con una baja de 1,6% en la semana, liderada por el BOPREAL Serie 1-D, que perdió 2,8%. Actualmente ofrecen rendimientos que oscilan entre 3,6% y 20,4% TIR. Los bonos subsoberanos retrocedieron 1,0%, aunque aún mantienen una ganancia de 3,4% en el año, con el Buenos Aires 2037 cayendo 3,9%. En contraste, los bonos corporativos exhibieron mayor resiliencia, avanzando 0,3% en la semana y acumulando una suba de 4,7% en lo que va del año, destacándose el Edenor 2031 con un alza de 1,0%.

Acciones a la baja. El Merval cerró la semana con una caída de 2,3% medido en dólares CCL y una suba de 3,3% en pesos. Con esto, finalizó en USD 1.289 y acumula en el año una baja de 39,8%. La caída fue liderada principalmente por el sector industrial, seguido por construcción y real estate. En acciones, las mayores bajas correspondieron a Byma (-11,8%), Mirgor (-11,7%) y Transener (-11,2%), mientras que CEPU (6,8%), Supervielle (4,6%) y Aluar (3,2%) registraron ganancias. En tanto, las acciones que cotizan en Nueva York retrocedieron apenas 0,2%, lideradas por MELI (-10,2%), Globant (-4,9%) y Cresud (-4,9%), a diferencia de Bioceres (29,6%), CEPU (8,6%) y Edenor (4,2%) que mostraron buenos desempeños.

Lo que viene. En la recta final hacia las elecciones de medio término, la agenda estará marcada por la expectativa y la incertidumbre respecto del resultado. Las aspiraciones del Gobierno son acortar la diferencia en PBA y ganar en distritos clave para alcanzar un tercio de los votos, lo que le permitiría contar con la cantidad de legisladores necesarios para mantener los vetos. Las otras dos incógnitas serán cuántos votos obtengan Fuerza Patria y otras expresiones del PJ, así como la posible aparición de una tercera fuerza competitiva. Con la tensión en ascenso, el mercado cambiario seguirá bajo estrés y, con el tipo de cambio nuevamente en el techo de la banda, es probable que el BCRA deba volver a utilizar los fondos otorgados por el FMI para sostener el esquema. En cuanto a la agenda económica, se destacan la publicación del resultado de la balanza comercial de septiembre –que esperamos mantenga superávit, aunque menor al de un año atrás– y del EMAE de agosto –que podría reflejar un repunte transitorio–.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 17/10/2025

Noticias locales: el país hoy.

La rueda estuvo marcada por una fuerte moderación de tasas en el mercado en pesos, mientras el tipo de cambio oficial volvió a operar bajo presión pese a la intervención del Tesoro de EE. UU. En este contexto, la deuda en pesos mostró subas generalizadas entre los bonos CER, duales y Lecap, mientras que la deuda en dólares y las acciones cerraron con pérdidas.

La deuda en pesos tuvo un desempeño positivo en una rueda con mayor liquidez anticipada por la licitación del miércoles, cuya liquidación el viernes implicaría una inyección de cerca de $2 billones por parte del Tesoro. Así, tanto los bonos CER, los duales como las Lecap avanzaron un 1%, en una jornada en la que las tasas se moderaron. La tasa de las Lecap cayó hasta 54% TNA en el tramo corto, mientras que la tasa repo retrocedió a 105,6% TNA tras haber trepado hasta 157,3% TNA el miércoles. En la misma línea, la caución a un día cedió hasta 70,8% TNA desde 103,4% TNA en la rueda previa. En tanto, los dollar-linked destacaron con una suba del 2,5%, acompañando la mayor presión sobre el spot.

La deuda en dólares registró una jornada negativa, con caídas promedio del 1,2%, pese al desempeño estable de la deuda emergente comparable. El tramo largo bajo ambas legislaciones lideró las bajas, con un retroceso del 1,5%, mientras que el tramo corto cayó un 0,7%. En tanto, los BOPREAL subieron un 0,1%, mientras que el riesgo país cayó 22 pb hasta los 1.004 pb.

Con una oferta reducida del agro por USD 75 M y pese a la reaparición del Tesoro de EE. UU. en el mercado con ventas de divisas, el tipo de cambio oficial volvió a operar bajo presión, subiendo 1% y cerrando en $1.387,17, un 7,3% por debajo del techo de la banda. En el mes acumula un alza del 1,5%. Los dólares financieros acompañaron con una suba del 2% en el MEP y una caída del 0,3% en el CCL, cerrando en $1.473,4 y $1.480,7, respectivamente. En tanto, el stock de reservas brutas cayó USD 37 M hasta los USD 41.701 M.

Los futuros volvieron a subir un 1,09%, mostrando una caída en el volumen operado de USD 612 M hasta USD 1.157 M. El interés abierto total operó estable, aunque el contrato de octubre cayó en USD 57 M y el de noviembre subió en USD 58 M. El mercado espera una devaluación directa de 12% para diciembre de este año. La curva de TNA cerró con una pendiente negativa que va desde 92% en octubre hasta 36% en septiembre de 2026.

El Merval tuvo una rueda tranquila en la cual cayó un 0,3% en dólares CCL y un 0,9% en pesos. Con esto, cerró en un nivel de USD 1.307. Los sectores que más retrocedieron fueron utilidades, industria y consumo básico. Las acciones más perjudicadas fueron ByMA (-4,3%), Transener (-4,0%) y Edenor (-3,3%), mientras que Aluar (3,4%), Ternium (3,4%) y Telecom (2,4%) lograron destacarse. En la Bolsa de Nueva York, las acciones fueron más castigadas que en el mercado local, cayendo un 1,3%, de la mano de Bioceres (-7,1%), Edenor (-3,6%) y Ternium (-2,9%).

Noticias globales: el mundo hoy.

La jornada mostró un mercado mixto y volátil. Con el cierre parcial del gobierno aún vigente, las acciones retrocedieron ante los problemas en bancos regionales y los datos débiles de manufactura, mientras los bonos soberanos y de mercados emergentes se vieron favorecidos por la baja de tasas y la incertidumbre en torno a la Fed. El dólar se debilitó a nivel global, impulsando al oro a nuevos máximos históricos. En commodities, el petróleo y el acero registraron caídas por exceso de oferta y tensiones comerciales, reflejando la vulnerabilidad de los mercados frente a factores geopolíticos y económicos.

Las acciones cedieron el jueves tras un comienzo sólido, y los tres principales índices de Wall Street cerraron con una caída del 1,0%. Los bancos regionales enfrentaron dificultades con sus préstamos: Zions Bancorp registró una pérdida por incobrables de USD 50 M, con una baja de hasta 6,4%, en tanto que Western Alliance Bancorp perdió 11% por inconvenientes con un prestatario que no aportó la garantía correspondiente. Las grandes tecnológicas y compañías de IA mostraron resultados mixtos: Apple cayó 1,44%, Meta 1,58% y Tesla 2,52%, al tiempo que Nvidia ganó 0,47%.

En paralelo, las tasas de los bonos soberanos operaron a la baja. La UST2Y retrocedió 8 pb hasta 3,43% y UST10Y lo hizo en 7 pb hasta 3,98%. Con ello, el índice de bonos del Tesoro avanzó 0,3%, impulsando a los bonos Investment Grade, que subieron 0,2%, y a la deuda de mercados emergentes, que aumentó 0,1%. En cambio, los bonos High Yield cayeron 0,3%.

El aumento de las tensiones comerciales entre China y EE. UU., junto con la baja de tasas, debilitó al dólar. El US Dollar Index (DXY) perdió 0,4% y cerró en 98,36, ya que el euro subió 0,4%, la libra 0,3% y el dólar cayó 0,5% frente al yen japonés. Por su parte, el oro extendió su rally y avanzó 2,0% hasta USD 4.292 la onza, acumulando un alza de 63,6% en lo que va del año.

A su vez, el petróleo WTI bajó 1,3% hasta USD 57,5, su nivel más bajo desde mayo, tras un fuerte aumento en los inventarios de crudo en EE. UU., lo que reavivó temores de menor demanda en un contexto de tensiones comerciales con China. Además, se registró volatilidad por declaraciones de Trump sobre un supuesto acuerdo con India para detener las compras de petróleo ruso, desmentido por Nueva Delhi, mientras refinerías locales señalaron no haber recibido instrucciones oficiales, aunque no descartaron recortes temporales. La confusión se suma al deterioro de los lazos comerciales entre EE. UU. e India tras los aranceles del 50% impuestos por Trump. Por otro lado, el acero cayó 7,9% hasta niveles cercanos a mínimos de tres meses por el incremento de inventarios en China y la débil demanda del sector de la construcción. Pekín impuso mayores restricciones a la expansión de la capacidad productiva para contener la sobreoferta. Tanto el acero como el mineral de hierro continúan afectados por la crisis inmobiliaria y la fuerte competencia entre acerías. En paralelo, la UE reducirá las cuotas libres de arancel e incrementará del 25% al 50% los aranceles sobre el exceso de importaciones.

En el dato económico del día, el índice manufacturero de la Fed de Filadelfia cayó a -12,8 en octubre, señalando una fuerte desaceleración de la actividad en la región. Aunque los envíos disminuyeron y la semana laboral se acortó, los nuevos pedidos y el empleo muestran cierta solidez. Los precios permanecen elevados, mientras que los indicadores de actividad futura sugieren expectativas de crecimiento para los próximos seis meses.

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅D A T O P O S I T I V O D E L A S E M A N A

Pese a la volatilidad y suba del tipo de cambio en los últimos meses, la inflación minorista continuó estable, lo que permitió una mejora del tipo de cambio real. Concretamente, el IPC Nacional de septiembre marcó un alza de 2,1% m/m, en línea con las expectativas del mercado. El resultado del mes estuvo levemente por encima del de agosto y fue el más alto desde abril pasado, empujado por los precios estacionales que dejaron de caer y tuvieron un leve repunte, mientras que el IPC Core –que excluye los precios estacionales y regulados– subió solo 1,9% m/m. Con este resultado, en lo que va del año los precios minoristas acumulan un aumento de 22% y del 32% en los últimos 12 meses.

⚠️A M O N I T O R E A R

Las tasas de interés en pesos volvieron a mostrar una marcada volatilidad tras dos semanas relativamente estables. La escasez de liquidez en moneda local, derivada de la venta de divisas en el mercado spot y de la colocación de instrumentos dollar-linked en un contexto de baja demanda de pesos, obligó al BCRA a llevar la tasa Repo a un máximo de 157,3% TNA. En paralelo, la Lecap a 30 días escaló hasta 67,5% TNA, lo que llevó al Tesoro a declarar desiertas las licitaciones de instrumentos a tasa fija. Como consecuencia, hoy se inyectarán $2,1 billones al mercado, lo que podría ponerle un techo a las tasas en el corto plazo.

🚨R I E S G O

Las reservas internacionales netas siguen en caída y están cada vez más lejos de la meta con el FMI. Si bien al 14 de octubre el stock bruto se ubicaba en USD 42.057 M, el neto presentaba un saldo negativo de USD 9.500 M, USD 1.500 M por debajo de los que tenía al comienzo del esquema de bandas cambiarias establecido en abril. Con más de USD 2.500 M de vencimientos de deuda en moneda extranjera, podrían terminar el año en USD 12.000 M negativas, cuando la meta con el FMI era de USD -3.500 M. Esto obligará a que, finalizadas las elecciones, el gobierno ponga la recuperación de reservas como uno de los objetivos centrales del primer semestre de 2026.