House View local: octubre de 2025.

El gobierno llega a las elecciones de medio término mucho más debilitado de lo que se esperaba hace unos meses, aunque mejor de lo que se preveía hace una semana. El escenario más probable es que pierda frente al peronismo, aunque lo más relevante es que, tanto en un contexto de empate como de amplia derrota, la composición del Congreso no cambiaría demasiado: el oficialismo conservaría los votos necesarios para mantener los vetos, pero no los suficientes para sancionar leyes. Esto marcará un punto de inflexión en el estilo presidencial, ya que lo obligará a negociar con terceras fuerzas para alcanzar consensos y consolidar su gobernabilidad. La política fiscal, principal ancla del gobierno, entrará en juego y se espera que el ajuste alcance una meseta, con alta probabilidad de deterioro, aunque el superávit primario se mantiene. Al mismo tiempo, por la debilidad que venimos señalando en las cuentas externas –déficit en cuenta corriente persistente y falta de acumulación de reservas internacionales–, sumado a la incertidumbre política, anticipamos un punto de inflexión en la política cambiaria, dado que el esquema de bandas implementado tras el acuerdo con el FMI de abril no tuvo los resultados esperados. El gobierno deberá definir un nuevo esquema que le permita comprar divisas y acumular reservas internacionales, condiciones necesarias para reducir el riesgo país y volver a los mercados de capitales para financiar los vencimientos de deuda. No es menor el apoyo inédito del gobierno de Trump, que acordó un paquete de asistencia que incluye un swap de monedas y hasta la compra de pesos para contener la presión cambiaria hasta las elecciones. El respaldo de Washington es más sólido que el riesgo político, aunque no constituye una condición suficiente para recuperar el acceso al mercado.

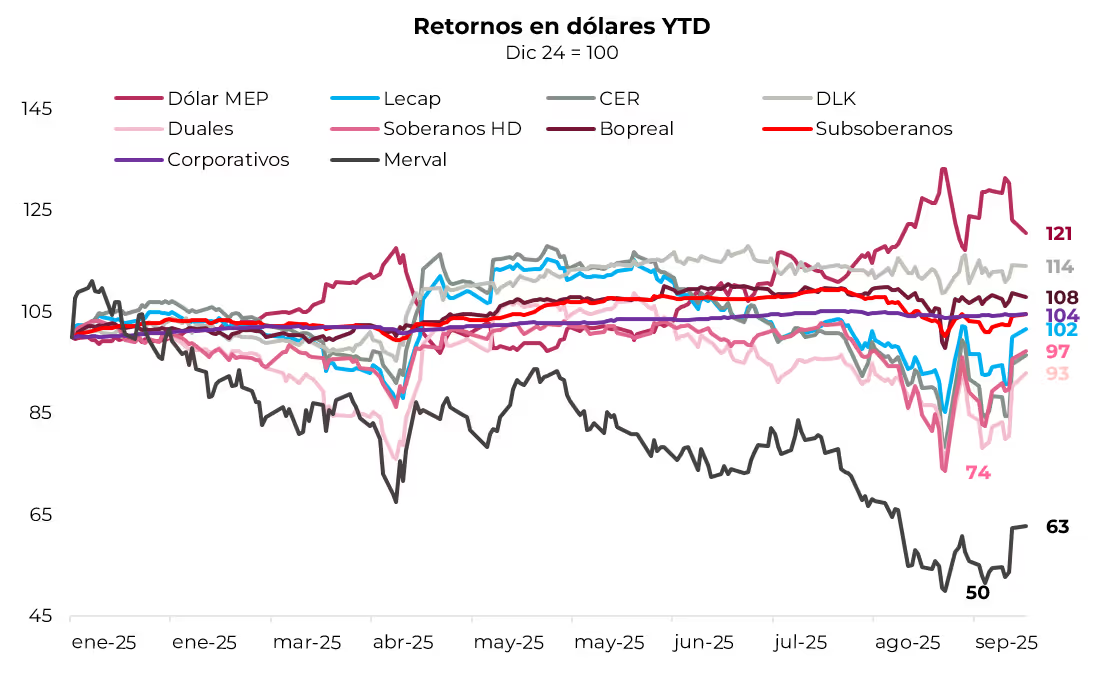

Con este escenario de fondo, los activos locales atravesaron dos meses de extrema volatilidad, con fuertes caídas seguidas de recuperaciones. El balance deja al riesgo país aún elevado, las tasas en pesos más altas y una marcada incertidumbre sobre el rumbo de la política cambiaria. Por ello, nuestra cartera se mantiene moderada. Esperamos que, una vez finalizado el proceso electoral, el plan económico registre un punto de inflexión que incluya un service del tipo de cambio, lo que traería cierta presión interna en el corto plazo, pero necesaria para la sustentabilidad macroeconómica.

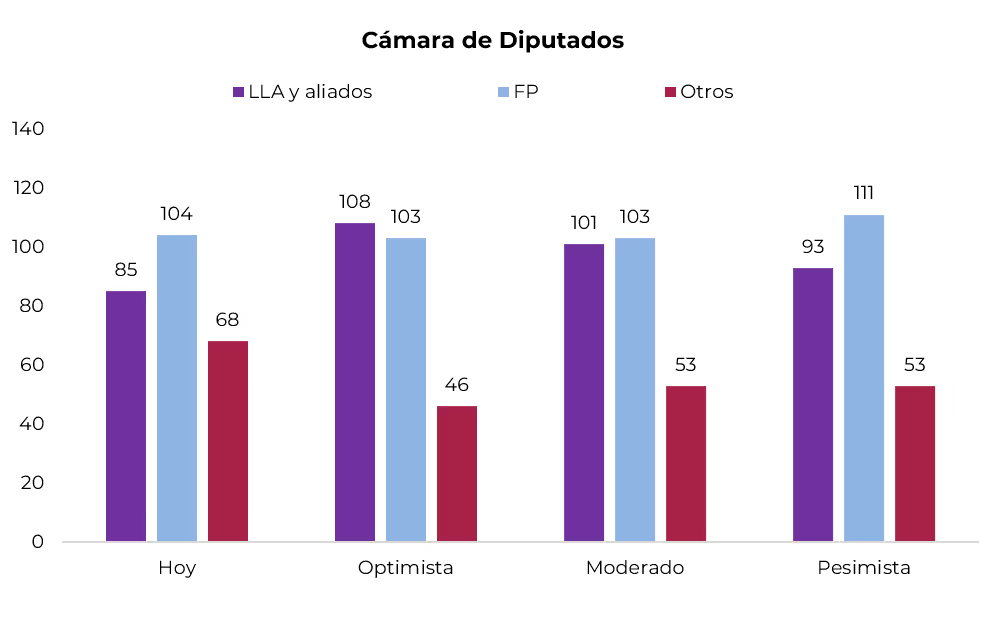

Esperando las elecciones. El oficialismo encara el último tramo de la campaña electoral en una posición mucho más debilitada. La dura derrota en PBA –contra todos los pronósticos, perdió por más de 14 pp frente al peronismo, posicionando a Axel Kicillof como líder de ese espacio y opacando la figura de CFK–, los malos resultados en el Congreso –donde perdió todas las votaciones con proyectos de ley que implican mayores gastos– y la propia interna del oficialismo –con casos de corrupción y hasta el cambio de lista en PBA tras la renuncia de Espert a su candidatura– configuran un escenario de posible derrota en las elecciones nacionales. Lejos quedó la expectativa de “el país pintado de violeta” que predominaba hasta mediados de año, impulsada por el triunfo de LLA en CABA, bastión del PRO, que derivó en una alianza con ese partido en PBA. Cabe destacar que, si bien Fuerza Patria no presenta candidatos propios en 10 distritos (mientras que La Libertad Avanza lo hace en todos), el peso del padrón de esos distritos equivale a la mitad de la ponderación de PBA sobre el total. Además, el cierre de campaña del oficialismo en PBA, tras la baja de su principal candidato, no permite anticipar una reversión significativa del resultado registrado el pasado 7 de septiembre. Nuestro escenario base proyecta una derrota de al menos 5 pp frente a Frente Patria (FP), aunque persisten numerosos interrogantes en una elección que probablemente se destaque también por la baja concurrencia. Será clave determinar el porcentaje final que obtengan las dos principales fuerzas, así como la posibilidad de que aparezca una tercera fuerza competitiva –particularmente la de los gobernadores del centro–. Pese a todo, uno de los aspectos más relevantes es que, al comparar cómo quedaría la Cámara de Diputados tanto en un escenario de dura derrota de LLA –por más de 13 pp– como en uno de buen desempeño –casi empate–, en ambos casos el oficialismo conservaría los votos necesarios para sostener los vetos presidenciales (si no se modifica la ley de DNU antes), aunque no los suficientes para aprobar leyes. En este contexto, será una obligación ineludible para Javier Milei y su gobierno tender puentes con otras fuerzas políticas para alcanzar los consensos necesarios y avanzar en la aprobación de su agenda de reformas.

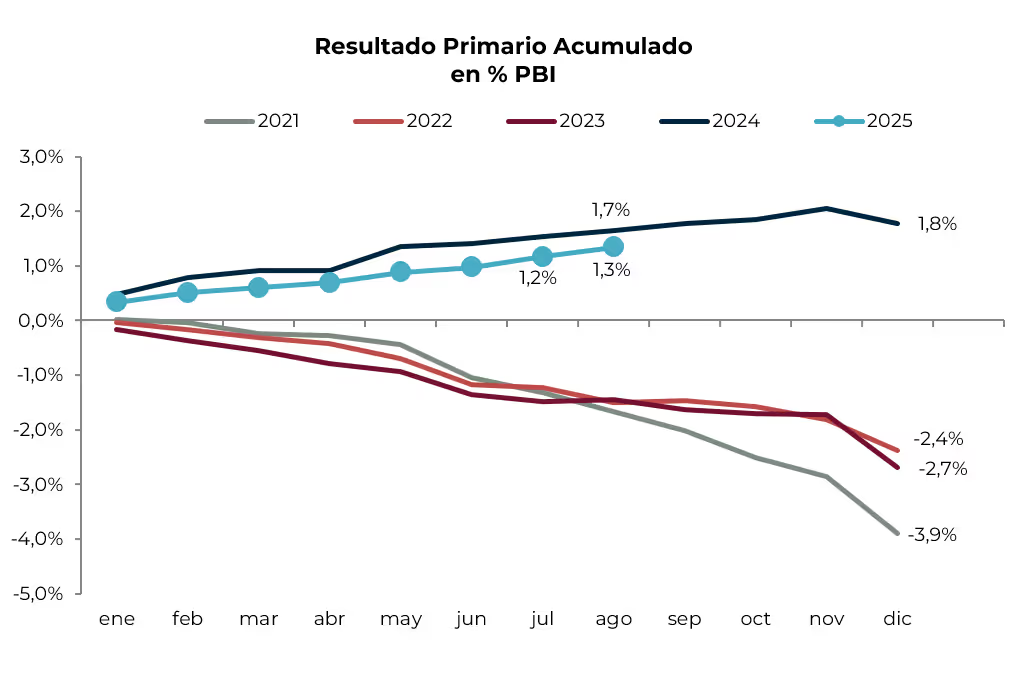

Sosteniendo el ancla fiscal. Aunque las cuentas públicas continúan mostrando resultados positivos, las perspectivas lucen más desafiantes debido al impacto del menor nivel de actividad y a las bajas transitorias de algunos tributos sobre la recaudación, mientras el gobierno busca darle mayor dinamismo al gasto en un intento por ganar apoyo de los gobernadores y fortalecer su gobernabilidad. En agosto, el Sector Público registró un superávit financiero de 0,05% del PBI y uno primario de 0,2% del PBI. Los ingresos cayeron 3% i.a. real –principalmente por la baja en impuestos internos (-18% real) y derechos de exportación (-30%)–, mientras que el gasto primario se redujo 6,0% i.a. real, explicado por menores subsidios económicos (-39% real), transferencias a provincias (-51%), obra pública (-37%), programas sociales excluyendo AUH (-31%) y salarios (-7%). En cambio, los únicos rubros que crecieron fueron jubilaciones (+4% real) y AUH (+9%). Los intereses pagados disminuyeron 3% i.a. real. Con este resultado, en los primeros ocho meses de 2025 el Sector Público Nacional acumula un superávit financiero de 0,4% del PBI y uno primario de 1,3% del PBI (vs. +0,3% y +1,5% en 2024, respectivamente), con ingresos retrocediendo 1% i.a. real y gasto primario aumentando 2% i.a. real, a raíz de mayores erogaciones en jubilaciones con bono (+13% real), AUH (+30%) y transferencias a provincias (+74%). De cara a los próximos meses, el panorama se presenta más complejo, dado que la recaudación tributaria viene debilitándose –en septiembre cayó en términos reales por segundo mes consecutivo–, mientras que el gasto ganaría dinamismo por mayores transferencias a provincias y por proyectos de ley aprobados por el Congreso que, pese a haber sido vetados por el presidente, fueron ratificados por amplia mayoría, implicando un costo fiscal de al menos 1% del PBI. Incluso en el proyecto de Presupuesto 2026 enviado al Congreso, el gobierno estima que el superávit primario de este año será de 1,5% del PBI –una meta difícil de cumplir– y proyecta para 2026 un superávit de 1,6% del PBI, frente al 2,2% comprometido en el acuerdo con el FMI.

Actividad estancada. Tal como venía anticipando el EMAE mensual, en el 2Q25 el PBI cayó 0,1% t/t, aunque se ubicó 6,3% por encima del nivel del 2Q24. Del lado de la demanda, solo se destacó el consumo público, que subió 1,1% t/t, en tanto que el consumo privado retrocedió 1,1% t/t, la inversión 0,5% t/t, las exportaciones 2,2% t/t y las importaciones 3,3% t/t. En la comparación interanual, y debido a una baja base de comparación, el PBI creció 6,3%, el consumo privado 9,9% i.a., la inversión 32,1% i.a., las exportaciones 3,3% i.a. y las importaciones 38,3% i.a., al tiempo que el consumo público aumentó solo 0,6% i.a. Desde la oferta, los sectores que más crecieron fueron el financiero, con un alza de 26,7% i.a., y hoteles y restaurantes, con 17% i.a., seguidos por comercio y construcción (10% i.a.) y por la industria y la minería, ambos en torno al 7% anual. En julio, el nivel de actividad registró una caída de 0,1% m/m –la tercera consecutiva– y quedó 1,3% por debajo del pico de febrero. Con esta dinámica, ya son seis meses consecutivos de contracción económica, lo que confirma el ingreso en una fase recesiva. Frente a un año atrás, la actividad mostró un alza de 2,9%, muy por debajo del 6,1% i.a. alcanzado en el primer semestre, por lo que en los siete meses del año acumuló un crecimiento de 5,6%, consumiendo así todo el “arrastre estadístico”. Solo cuatro sectores crecieron por encima del promedio: intermediación financiera (+23% i.a.), minería (+13,7% i.a.), hoteles y restaurantes (+5,9% i.a.) y actividad inmobiliaria (+4,3% i.a.), mientras que la construcción avanzó 3,0% i.a. y la industria cayó 1,8% i.a. Considerando el débil desempeño esperado para los próximos meses, proyectamos que en 2025 el PBI cerrará con una expansión de 3,5% i.a.

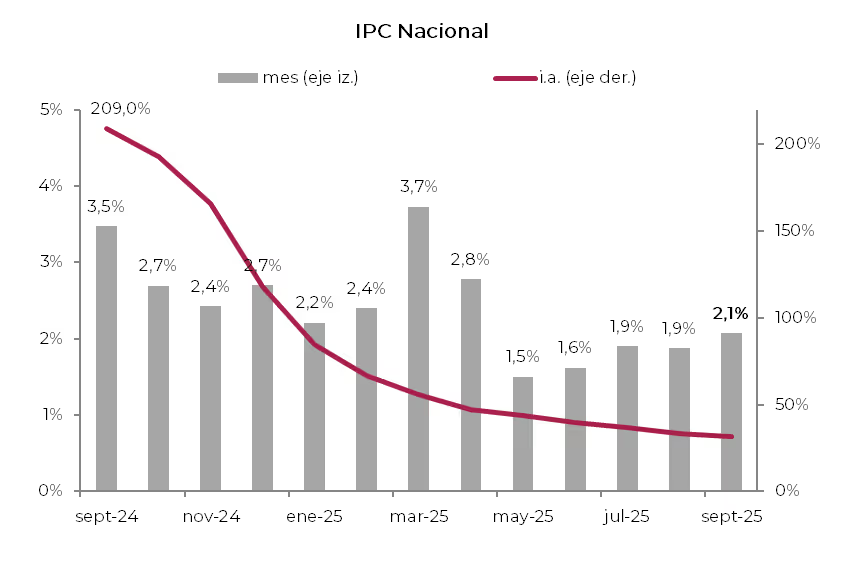

Leve repunte de la inflación. A pesar de la volatilidad y suba del tipo de cambio oficial, la dinámica de los precios internos no tuvo gran impacto, aunque en el margen muestran cierto repunte y frenó el proceso de desinflación que venía registrando hasta mayo pasado. Concretamente, el IPC Nacional de septiembre registró un aumento de 2,1% m/m -el mayor incremento desde abril pasado- acumulando en lo que va del año un alza de 22% y de 31,8% en los últimos doce meses. El leve repunte en el mes -en agosto había marcado 1,9% m/m- fue explicado por los precios estacionales que subieron 2,2% m/m -vs caída de 0,8% en mes anterior- mientras que los precios regulados marcaron un alza de 2,6% m/m -vs 2,7% m/m en agosto- y el IPC subió 1,9% m/m -vs 2,0% m/m en agosto-. En cuanto a las divisiones, los rubros que mayor aumento de precios sufrieron fueron el transporte electricidad, gas y vivienda y educación que marcaron subas del 3% m/m, mientras que recreación y cultura y hoteles y restaurantes fueron los rubros con menores aumentos al aumentar apenas 1% m/m. Para el último trimestre del año, esperamos que la dinámica de precio se mantenga estable en torno al 2,0% m/m en octubre, aunque con leve repunte en noviembre y diciembre tras la corrección cambiaria posterior a las elecciones.

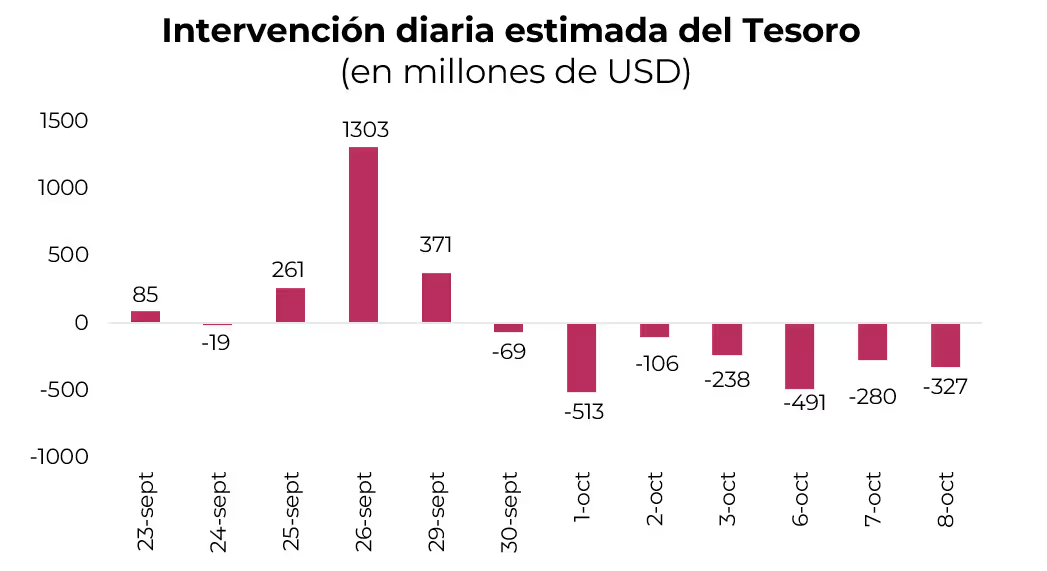

Las bandas cambiarias en jaque. La dura derrota en PBA volvió a poner en foco el riesgo político, que, sumado a la debilidad que ya venían mostrando las cuentas externas, potenció la demanda de divisas. Esto incrementó la presión sobre el tipo de cambio, que llegó a testear el techo de la banda, obligando al BCRA a vender divisas durante septiembre por primera vez desde marzo e incluso a eliminar temporalmente las retenciones a las exportaciones del agro para aumentar la oferta en el mercado y contener la tensión cambiaria. Durante septiembre se mantuvo la elevada demanda de divisas debido a la combinación de déficit en la cuenta corriente y mayor dolarización de carteras, lo que provocó que hacia mediados de mes el tipo de cambio alcanzara el techo de la banda –$1.490–, forzando al BCRA a utilizar USD 1.100 M del poder de fuego otorgado por el FMI (que asciende a USD 13.000 M). Ante la aceleración de la demanda, el BCRA volvió a restringir la operatoria cambiaria –ver restricción cruzada–, al tiempo que eliminó temporalmente las retenciones al agro, generando un ingreso excepcional de USD 7.000 M en apenas tres días. Esta medida permitió estabilizar el tipo de cambio y le dio margen al Tesoro para comprar USD 2.000 M, lo que permitió al BCRA recomponer parcialmente las reservas internacionales. Si bien con esto el tipo de cambio volvió a alejarse del techo, al comenzar octubre la oferta del agro se desplomó mientras la demanda continuó elevada, lo que obligó al Tesoro a vender todos los dólares que había adquirido para contener la devaluación. Con escaso margen de intervención, la sorpresa llegó con la acción directa del Tesoro de EE. UU., que vendió dólares en el mercado oficial, cambiando el rumbo del mercado cambiario al menos hasta las elecciones.

Cueste lo que cueste. Uno de los cambios más sorpresivos del mes provino del apoyo del gobierno de Trump, a través del secretario del Tesoro, Scott Bessent, quien afirmó que su administración está dispuesta a hacer todo lo necesario para asistir a Milei. El funcionario anunció, además, un swap de divisas por USD 20.000 M con el Banco Central y la activación del Exchange Stabilization Fund (ESF), que cuenta con recursos por otros USD 20.000 M invertidos en euros y yenes. Bessent defendió el esquema de bandas cambiarias y sostuvo que el peso argentino se encuentra “subvaluado”. En conjunto, estas medidas podrían fortalecer la posición de reservas internacionales, otorgar mayor certidumbre respecto de los próximos vencimientos de capital e intereses de los bonos y contribuir a estabilizar el frente cambiario en la antesala de las elecciones del 26 de octubre.

Más lejos de la meta. Las intervenciones del BCRA y del Tesoro, mediante la venta de divisas para contener la presión cambiaria, junto con la falta de ingresos por préstamos de organismos internacionales, continúan afectando a las reservas, que se alejan cada vez más de la meta acordada con el FMI. Al cierre de este informe, el stock de reservas internacionales brutas asciende a USD 42.000 M, en tanto que las reservas netas presentan un saldo negativo de USD 9.000 M. Considerando los próximos vencimientos de deuda y la limitada capacidad del BCRA y del Tesoro para comprar divisas, resulta muy difícil que el gobierno logre cumplir la meta con el FMI, que establece que las reservas netas deberían finalizar el año con un saldo negativo de USD 3.500 M.

Volatilidad en las tasas de interés. Luego del salto que registraron las tasas de interés durante agosto y la primera semana de septiembre –cuando la tasa TAMAR llegó a 65%–, el sistema financiero mostró mayor liquidez y el BCRA comenzó a proveer fondos al mercado. En ese contexto, las tasas cedieron –la TAMAR cerró el mes en 42%– pese a la contracción de la base monetaria, que en septiembre se redujo en $2 billones debido a las ventas de divisas realizadas por el BCRA cuando el tipo de cambio superó el techo de la banda, compensadas por las intervenciones netas entre la autoridad monetaria y el Tesoro. Así, las tasas retrocedieron a los niveles de comienzos de agosto. Sin embargo, al iniciar octubre, el Tesoro aceleró el retiro de pesos del mercado mediante la venta de divisas y de bonos dollar-linked, lo que afectó la liquidez del sistema y volvió a presionar al alza las tasas de interés, con la BADLAR superando nuevamente el 55% de TNA.

El Tesoro logró renovar los vencimientos. En septiembre, el Tesoro enfrentó vencimientos por $12,85 billones y colocó $13,89 billones, alcanzando un rollover del 108%. Tras la primera licitación, en la que se renovó el 91% de los vencimientos, el Gobierno reforzó la absorción de pesos en la segunda licitación, con un rollover del 130%, equivalente a $1,69 billones. En un contexto de baja simultánea de tasas por parte del BCRA –hasta 25% TNA– y expectativas de tipo de cambio más contenidas, el Tesoro logró colocar deuda a una tasa promedio ponderada por volumen de 46,9% en septiembre, frente a 50,1% en agosto. El plazo promedio ponderado de los vencimientos se mantuvo estable respecto de agosto, en torno a 80 días. En este marco, el Tesoro volvió al financiamiento neto positivo, despejó los vencimientos posteriores a las elecciones y logró reducir las tasas frente al mes anterior.

Volatilidad generalizada en los activos. En el último mes se observaron dos períodos contrapuestos. Tras el resultado de las elecciones en PBA, se registraron caídas generalizadas, suba de tasas y una mayor demanda de cobertura de cara a las elecciones nacionales. Sin embargo, desde el 22 de septiembre, con el apoyo del Tesoro de EE. UU., esas caídas se revirtieron, acompañadas por una baja del riesgo país y mejoras en las curvas.

En el balance general, los bonos soberanos en dólares se mantuvieron neutrales, con mejoras en los Globales, lideradas por el GD30 (+2,8%), mientras que los Bonares registraron caídas, destacándose el AL35 (-2,8%). Con ello, el riesgo país cerró en 930 pb, tras haber alcanzado previamente los 1.456 pb. En lo que va del año, los soberanos acumulan una baja de 2,7%, con los AL41 (-8,2%) y AL35 (-8,1%) entre los de peor desempeño. El tramo corto de Bonares rinde 14,4% TIR, al tiempo que el largo ofrece 13,4% TIR. En la curva de Globales, la pendiente se aplanó, con rendimientos entre 12,7% y 12,5% TIR. El spread de paridades GD30/AL30 cerró en 3,4%, mostrando una mejora frente al máximo de 12,0% y reflejando una mayor preferencia por la legislación extranjera frente a la local, tras la reimplementación de la restricción cruzada para individuos por parte del BCRA. Por su parte, los BOPREAL, que habían mostrado mayor resiliencia tras las elecciones, retrocedieron 1,5% en el mes, aunque se mantuvieron en terreno positivo en el acumulado anual (+7,9%), consolidándose como el activo en dólares de mejor desempeño en 2025. El instrumento más afectado fue el BOPREAL Serie 1-D, con una pérdida de 4,7%, con la curva de rendimientos situándose entre 3,6% y 18,7%. Por su parte, los bonos subsoberanos cayeron 3,0% en septiembre, acumulando en 2025 una ganancia de 4,6%. El bono Buenos Aires 2037 lideró las caídas del mes, con un descenso de 8,4% y una baja anual de 5,6%. Los corporativos también retrocedieron 0,3% en el mes, principalmente por el YPF Luz 2032 (-3,2%), aunque en el año presentan una ganancia de 4,4%. El Merval fue el activo en dólares más golpeado, con una caída de 7,1% en septiembre, hasta USD 1.364, acumulando una baja de 36,3% en el año. Comunicación, consumo y real estate fueron los sectores más afectados.

En el segmento en pesos, los bonos dollar-linked se destacaron con un avance de 5,4% mensual (+37,5% en 2025), ofreciendo un rendimiento de devaluación +27% y consolidándose como el activo en pesos de mejor performance del año. Las Lecap también subieron 5,4% mensual (+22,4% en el año), con rendimientos de 4,5% TEM en el tramo corto, 3,5% TEM en el medio y 3,5% TEM en el largo. Asimismo, la curva CER aumentó 2,0% en septiembre (+16,4% en 2025), con mayores bajas en el tramo largo. Las tasas reales se ubicaron en 21% para el tramo corto, 23% en el medio y 16% en el largo. Por su parte, el Bonte 2030 cayó 8,6%, ofreciendo un rendimiento de 36,6% TNA.

Estrategia

*Los datos utilizados en el presente informe tienen fecha de cierre 14 de octubre de 2025.

Noticias globales: el mundo hoy.

El mercado operó con optimismo en renta variable, apoyado en señales de distensión comercial entre EE. UU. y China tras la propuesta de Bessent, aunque las amenazas de nuevas medidas por parte de Trump mantuvieron la volatilidad. Las acciones extendieron las ganancias impulsadas por sólidos resultados bancarios, mientras que los bonos del Tesoro subieron levemente en tasa. El dólar se debilitó a nivel global, y el oro alcanzó un nuevo máximo histórico como refugio ante la incertidumbre. En contraste, el petróleo volvió a caer ante el temor de sobreoferta y menor demanda.

El secretario del Tesoro, Scott Bessent, propuso una pausa más prolongada en los altos aranceles estadounidenses sobre bienes chinos a cambio de que Pekín retrase sus restricciones planificadas a las exportaciones de tierras raras, lo que ofreció cierto alivio al mercado tras las recientes tensiones. La propuesta llegó luego de una nueva escalada, con el presidente Trump amenazando con un embargo de aceite de cocina en respuesta al boicot chino a la soja estadounidense.

Las acciones avanzaron nuevamente en una rueda volátil. El Nasdaq subió 0,5%, el S&P 500 un 0,3% y el Dow Jones un 0,1%. Bank of America y Morgan Stanley aumentaron cerca de 4% y 5%, respectivamente, luego de reportar ganancias del tercer trimestre mejores a las esperadas. Nvidia perdió impulso a pesar de una mejora de recomendación por parte de HSBC, cotizando 0,12% abajo, mientras que Abbott Laboratories cayó 3,57% tras no alcanzar las expectativas de ingresos.

El mercado de deuda soberana tuvo una rueda de tasas al alza, con la UST2Y y la UST10Y subiendo 2 pb hasta 3,50% y 4,04%, respectivamente. Con esto, el índice de bonos del Tesoro retrocedió un 0,1%, al igual que los Investment Grade. En tanto, los bonos High Yield y de mercados emergentes avanzaron ambos un 0,3%. Las probabilidades implícitas del mercado de futuros de tasas indican que habrá dos recortes más de 25 pb cada uno en lo que resta del año, y otros dos en 2026.

El dólar perdió terreno a nivel global. El US Dollar Index cayó 0,3% y cerró en 98,78 luego de un alivio político en Francia y Japón. El euro subió un 0,2%, la libra un 0,5% y el dólar perdió un 0,4% frente al yen. Por su parte, el oro avanzó 1,3% hasta un nuevo máximo histórico de USD 4.197 la onza, lo que implica una suba en el año de 60,0%.

El petróleo WTI cayó 0,5% hasta USD 58,4, encadenando dos jornadas a la baja y acercándose a mínimos de cinco meses. El mercado reaccionó a las tensiones comerciales entre EE. UU. y China, que incluyen nuevas tarifas y posibles aranceles, afectando el flujo global de carga y la confianza. Además, la AIE advirtió un posible superávit de hasta 4 M de barriles diarios en 2026, lo que aumentó el temor a una demanda débil. A esto se suman expectativas de un nuevo incremento en los inventarios de crudo en EE. UU., lo que señalaría sobreoferta por tercera semana consecutiva.

Noticias locales: el país hoy.

En la rueda del miércoles se observó una marcada volatilidad en los activos locales, que finalizaron mayormente con rendimientos positivos. Hubo leves mejoras en las curvas en pesos, subas en las tasas y avances en los soberanos en dólares y en las acciones. Por otro lado, el tipo de cambio oficial operó al alza y los futuros mostraron incrementos por segunda rueda consecutiva, mientras que el MEP retrocedió y el CCL se mantuvo estable.

La deuda en pesos comenzó la jornada con un tono negativo en un contexto de fuerte tensión de tasas: la caución a un día cerró en 103,4% TNA y la Repo en 157% TNA. Sin embargo, la intervención del BCRA en la rueda de Repo aportó liquidez y contribuyó a moderar la presión sobre el mercado. De este modo, las curvas en pesos revirtieron la tendencia inicial y cerraron con avances en todos sus segmentos, a excepción de los dollar-linked y los duales, que retrocedieron 0,4% y 0,1%, respectivamente. En tanto, la curva a tasa fija subió 0,2% y los bonos CER 0,1%.

Por su parte, la deuda en dólares cerró la jornada con una suba promedio de 0,3%, luego de haber llegado hasta 2% tras conocerse la participación del Tesoro de EE. UU. en el mercado de cambios y las declaraciones de Scott Bessent sobre la extensión del swap por USD 20.000 millones. Los Bonares fueron los más favorecidos, con un alza de 0,4%, al tiempo que los Globales avanzaron 0,2%. Asimismo, los BOPREAL subieron 1,4% y el riesgo país aumentó 94 pb, hasta 1.026 pb.

El tipo de cambio oficial registró otro aumento del 1% y cerró en $1.373,5, en una rueda en la que el Tesoro de EE. UU. habría intervenido en el mercado de cambios con ventas de divisas. De esta manera, el tipo de cambio oficial acumula un alza de 0,5% en lo que va del mes. Por su parte, los dólares financieros mostraron retrocesos de 1,2% en el MEP, mientras que el CCL se mantuvo sin variaciones, cerrando en $1.443,89 y $1.485,44, respectivamente, y acotando la brecha a 5%-8%. En tanto, el stock de reservas brutas cayó en USD 164 M, hasta USD 41.738 M.

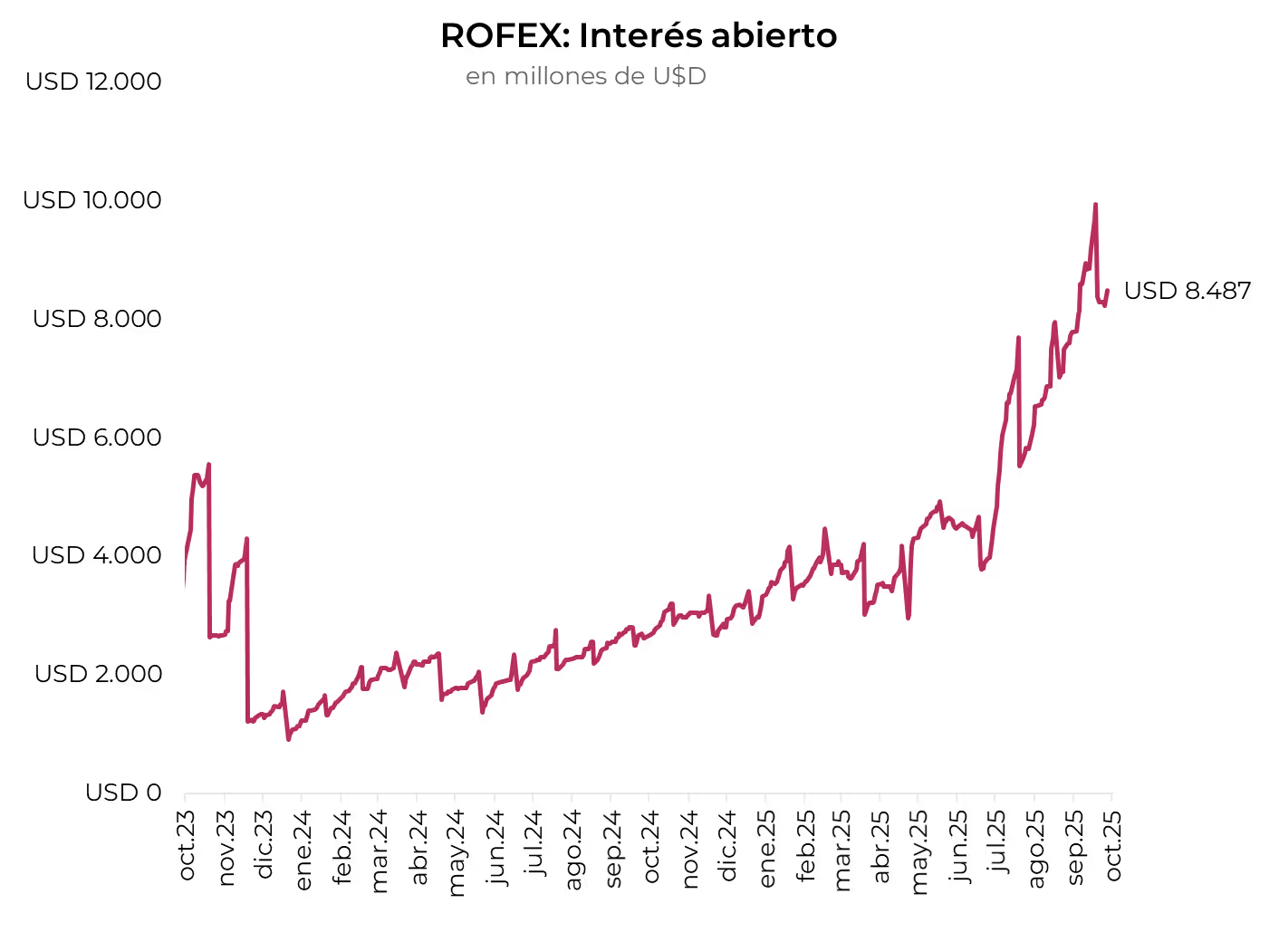

En paralelo, los contratos de dólar futuro subieron otro 1,36%, con un fuerte incremento de USD 404 M en el volumen operado, hasta USD 8.519 M. En simultáneo, el interés abierto aumentó en USD 103 M, hasta USD 8.622 M. Nuevamente, las mayores variaciones en volumen se observaron en los contratos de octubre y noviembre, mientras que en interés abierto correspondieron a los de octubre y diciembre. La TNA del contrato de octubre cerró en 91% y la de noviembre en 68%.

El Merval avanzó 2,6% en dólares CCL y 1,6% en pesos, alcanzando un nivel de USD 1.316. Los sectores de utilidades, bancos y consumo básico registraron las mayores subas. Entre las acciones, los mejores desempeños fueron para CEPU (10,0%) –que firmó un memorando de entendimiento para ayudar a abastecer de energía a un centro de datos que implicará una inversión de USD 25.000 M–, Supervielle (5,3%) y Pampa (4,3%). Por el contrario, las mayores pérdidas correspondieron a Mirgor (-5,3%), Holcim (-1,9%) y VALO (-0,7%). En tanto, las acciones que cotizan en la Bolsa de Nueva York ganaron en promedio 3,1%, impulsadas por Bioceres (28,6%), CEPU (11,1%) y Supervielle (6,4%).

En la licitación del miércoles, la Secretaría de Finanzas colocó $1,76 billones, enfrentando vencimientos por $3,8 billones y logrando un rollover del 45,7% de sus compromisos. De esta manera, el Tesoro deberá liberar $2 billones de sus depósitos en el BCRA para pagar el saldo restante. La fuerte suba en las tasas overnight desalentó la demanda por títulos a tasa fija del Tesoro, dejando desierta la colocación de los Boncap. En tanto, los instrumentos dollar-linked concentraron la totalidad del monto adjudicado, convalidando tasas de devaluación +10% para la D28N5 y devaluación +3% para la D30E6.

Noticias locales: el país hoy.

El martes la rueda estuvo marcada por la expectativa de la cumbre entre los equipos de Milei y Trump, en donde Trump afirmó que el apoyo de EE. UU. a Argentina estaría supeditado al resultado electoral. Esto generó una suba en el tipo de cambio, caídas en los bonos en dólares y en acciones, y subas en las tasas en pesos. También se publicó el dato de inflación minorista de septiembre, que estuvo en línea con las expectativas.

Durante la reunión que se llevó a cabo entre el gobierno argentino y el americano, Trump declaró que si Milei no obtiene un buen resultado en las elecciones, EE. UU. dejaría de apoyar a Argentina. Sin embargo, desde LLA afirmaron que la frase hacía referencia a las elecciones presidenciales que ocurrirán en 2027, y no a las legislativas de octubre. Posterior a los dichos de Trump, el mercado reaccionó negativamente.

La deuda en pesos tuvo un desempeño negativo en una rueda en la que las tasas volvieron a tender al alza: la tasa repo escaló hasta 115,5% TNA y la caución a un día a 75,5% TNA, al tiempo que la Lecap a 30 días rinde 67,4% TNA. Así, tanto los CER como las Lecap retrocedieron, 1,4% y 0,7%, respectivamente, mientras los duales cayeron un 0,7%. En tanto, los dollar-linked se mantuvieron firmes, con subas del 1,4%, consistentes con la suba en el tipo de cambio.

La deuda en dólares tuvo una rueda de mayor a menor: comenzó con subas en todos los tramos, pero culminó con fuertes caídas tras las declaraciones de Donald Trump en Washington. Así, retrocedió un 5,5%, aunque acumula un avance del 3,1% desde el rally iniciado el jueves. Los BOPREAL no estuvieron exentos y cerraron con caídas del 2,8%, mientras el riesgo país se mantuvo en 932 pb.

El tipo de cambio oficial registró una suba del 0,9% y cerró en $1.359,8, en otra jornada sin intervención por parte del BCRA ni indicios de participación del Tesoro de EE. UU. De esta manera, el tipo de cambio oficial acumula una caída del 0,5% en lo que va del mes. Los dólares financieros acompañaron con mayores subas del 3,5% en el MEP y del 3,4% en el CCL, cerrando en $1.461,85 y $1.485,57, respectivamente, elevando la brecha aún más hasta el 8%-9%. Por su parte, el stock de reservas brutas cayó en USD 359 M hasta los USD 41.902 M.

Los contratos de dólar futuro subieron un 2,07% promedio, mostrando una caída en el volumen operado pero con una suba de USD 98 M en el interés abierto, focalizada en los contratos de octubre y noviembre, lo que podría ser señal de intervención por parte del BCRA. Las TNA de octubre y noviembre cerraron en 56% y 62%, respectivamente.

El Merval sufrió una caída de 5,4% en dólares, mientras que en pesos retrocedió un 3,7%. La baja llevó al índice nuevamente a un nivel de USD 1.284. Lideraron las pérdidas los sectores de bancos, construcción e industria, con Transener, Holcim y Supervielle cayendo entre 9,4% y 10,9%. En el mercado americano, las acciones cayeron un 3,6% promedio, con Supervielle, Vista y TGS retrocediendo entre 6,7% y 8,1%.

En cuanto al dato económico del día, el INDEC publicó el IPC Nacional de septiembre, que marcó un alza de 2,1% m/m, la más alta desde abril, aunque en línea con lo esperado. En lo que va del año, el IPC subió 22% y en los últimos doce meses acumuló un alza de 31,8%. El IPC Core subió 1,9% m/m, regulados 2,6% m/m –principalmente por el aumento de lubricantes y combustibles, gas y electricidad–, mientras que los estacionales aumentaron 2,2% m/m.

Hoy se llevará a cabo la licitación en la que el Tesoro deberá enfrentar vencimientos por $3,8 billones correspondientes al Boncap T17O5. El menú ofrecido por Finanzas contempla la reapertura de una Lecap y un Boncap a noviembre y enero (S11N5 y T30E6), junto con la reapertura de una letra dollar-linked a noviembre (D28N5) y otra de nueva emisión con vencimiento en enero (D30E6). Se trata de un monto acotado en comparación con los compromisos de los próximos meses, por lo que se prevé que el Tesoro logre un rollover superior al 100%.

Noticias globales: el mundo hoy.

Las señales de menores tasas por parte de la Fed impulsaron el apetito por riesgo. Las acciones revirtieron las bajas intradiarias y los bonos soberanos recortaron rendimientos, lo que también favoreció a los corporativos. El dólar cedió parte de sus ganancias recientes, mientras que el oro volvió a máximos históricos como cobertura frente a la incertidumbre. En commodities, el petróleo cayó por expectativas de mayor oferta y menor demanda, y el cobre retrocedió ante riesgos de producción.

En la reunión de la NABE (National Association for Business Economics) en Filadelfia, Jerome Powell señaló que la actividad económica se mantiene algo más firme de lo previsto, aunque advirtió sobre un aumento en los riesgos para el empleo. Explicó que, si bien la tasa de desempleo continúa baja, la creación de puestos se desaceleró considerablemente por la menor inmigración y participación laboral, lo que deriva en un mercado laboral menos dinámico. También indicó que la Fed podría finalizar el proceso de reducción de su balance en los próximos meses, dado que las condiciones de liquidez se están ajustando. Además, alertó que demorar decisiones de política podría agravar el impacto de los aranceles y las pérdidas de empleo, al tiempo que la ausencia reciente de datos clave incrementa la incertidumbre sobre el rumbo de la política monetaria.

Las acciones comenzaron la jornada en baja, pero con el correr de la rueda revirtieron las pérdidas y cerraron con ganancias. El Dow Jones lideró con un alza de 0,92%, en tanto que el S&P 500 avanzó 0,32%. Por su parte, el Nasdaq retrocedió 0,15%. Los sólidos resultados bancarios apuntalaron el rebote: Citigroup saltó 4,6% tras superar los ingresos en sus cinco líneas de negocio y Wells Fargo subió 8,0% luego de mejorar un indicador clave de rentabilidad y presentar su objetivo de crecimiento tras las restricciones regulatorias. En cambio, Goldman Sachs cayó alrededor de 0,9% pese a registrar ingresos récord en el tercer trimestre, al advertir sobre una nueva ronda de despidos para reducir costos y aprovechar oportunidades en inteligencia artificial.

Los bonos soberanos reaccionaron con caídas en las tasas de interés. En particular, la UST2Y retrocedió 5 pb y cerró en 3,48%, mientras que la UST10Y bajó 3 pb y finalizó en 4,02%. Al mismo tiempo, el cierre parcial del gobierno federal limitó la publicación de datos económicos clave, reduciendo la visibilidad inmediata sobre el crecimiento doméstico. Con esta baja de tasas, el índice de bonos del Tesoro avanzó 0,2%. Esta mejora se extendió a los bonos Investment Grade, que subieron 0,3%, y a los High Yield, que avanzaron 0,2%. En tanto, la deuda de mercados emergentes se mantuvo estable.

El dólar recortó parte de las ganancias acumuladas en las últimas ruedas. El DXY cedió 0,2% hasta 99,03, impulsado por una apreciación de 0,3% del euro y una caída del dólar frente al yen de 0,4%. Al mismo tiempo, el oro subió 0,9% y alcanzó un nuevo máximo histórico en USD 4.148 la onza. Con este avance, acumula un alza de 58,1% en lo que va del año.

Por otro lado, el precio del petróleo WTI retrocedió 1,8% hasta USD 58,5 por barril ante una combinación de expectativas de mayor oferta y menor demanda. La Agencia Internacional de Energía proyectó para 2026 un superávit global récord cercano a 4 M de bpd, debido a un aumento de producción de la OPEP+ y otros productores. A su vez, recortó su previsión de crecimiento del consumo ante un panorama económico más débil y señales de que la demanda de combustibles tradicionales podría haber alcanzado su techo. A esto se sumó el recrudecimiento de las tensiones entre EE. UU. y China, que elevó la incertidumbre y presionó aún más los precios a la baja. Por su parte, el cobre retrocedió 2,4% por riesgos de oferta derivados de interrupciones en minas de Chile e Indonesia, con Codelco registrando su menor producción en más de 20 años y la mina Grasberg aún limitada por un accidente reciente.

Noticias locales: el país hoy.

El lunes fue una rueda positiva para los activos locales en dólares, aunque mixta en el mercado de pesos. Los soberanos en dólares y las acciones registraron subas importantes, mientras que se observaron caídas en los dólares financieros, oficial y en futuros. En tanto, las Lecap retrocedieron, al mismo tiempo que subieron las tasas de caución. Los bonos CER se mantuvieron estables y los más perjudicados fueron los dollar-linked. La Secretaría de Finanzas anunció las condiciones para la licitación del miércoles, donde colocará instrumentos a tasa fija y dollar-linked.

La deuda en pesos tuvo un desempeño mixto en una rueda en la que las tasas volvieron a tender al alza. Los duales fueron los más destacados con una suba del 0,9%, seguidos por los CER, que avanzaron un 0,1%, mientras la curva a tasa fija retrocedió un 0,9%. Sin embargo, el Bonte 2030 sobresalió con una suba del 3,8%. Los dollar-linked fueron los más castigados en línea con la caída de los tipos de cambio y cerraron con bajas del 2,6%. Las tasas permanecieron presionadas, con la caución a un día cerrando en 50,92% TNA y la repo en 78,1% TNA, mientras que en la rueda de simultáneas en ByMA la tasa se ubicó en 48% TNA.

La deuda en dólares extendió las subas registradas el jueves tras las definiciones del apoyo del Tesoro de EE. UU. y cerró la jornada con ganancias del 2%, siendo los Globales los más destacados con avances del 2,2%, mientras que los Bonares subieron un 1,6%, en una rueda también favorable para la deuda emergente. En tanto, los BOPREAL avanzaron un 0,1%, y el riesgo país se mantuvo en 932 pb.

El tipo de cambio oficial registró una caída del 7,2% y cerró en $1.347,67, en una jornada sin intervención por parte del BCRA ni indicios de participación del Tesoro de EE. UU., y con una escasa liquidación del agro por USD 54 M. De esta manera, el tipo de cambio oficial acumula una baja del 1,4% en lo que va del mes. Los dólares financieros cayeron un 1,8% el MEP y un 0,5% el CCL, cerrando en $1.412,5 y $1.436,6, respectivamente, con una brecha en el rango del 5%-7%. Por su parte, el stock de reservas brutas subió en USD 195 M hasta USD 42.251 M.

Los contratos de dólar futuro en A3 retrocedieron un 6% promedio. El volumen operado subió unos USD 255 M hasta USD 1.684 M, mientras que el interés abierto cayó USD 66 M hasta USD 8.421 M. El contrato más negociado fue el de octubre, que además registró la mayor caída de interés abierto. Las TNA cerraron en 22% para octubre, desde donde suben abruptamente a 47% en noviembre, y luego retroceden hasta 34% para septiembre de 2026.

El Merval anotó una suba en dólares CCL de 8,7%, mientras que en pesos avanzó un 1,7%. De esta manera, cerró en un nivel de USD 1.358, un 25% por encima del mínimo tocado tras las elecciones en PBA, aunque aún 6% por debajo del nivel preelectoral. Los sectores de utilities, energía y bancos fueron los principales beneficiados. Las acciones que más subieron medidas en dólares fueron Edenor (16,9%), VALO (14,8%) y Transener (13,7%). En Wall Street, las acciones marcaron una suba promedio de 5,8%, lideradas por Edenor (20,5%), Supervielle (13,8%) y CEPU (12,2%).

La Secretaría de Finanzas anunció las condiciones de la licitación que se llevará a cabo este miércoles, en la que deberá afrontar vencimientos por $3,8 billones correspondientes al Boncap T17O5. El menú ofrecido contempla la reapertura de una Lecap y un Boncap a noviembre y enero (S11N5 y T30E6), junto con la reapertura de una letra dollar-linked a noviembre (D28N5) y otra de nueva emisión con vencimiento en enero (D30E6). Se trata de un monto acotado en comparación con los compromisos de los próximos meses, por lo que, sumado al mayor apetito por instrumentos en pesos tras los anuncios de Washington, se prevé que el Tesoro logre un rollover superior al 100%, incluso en un contexto de tensiones de liquidez registradas durante la última semana.

Noticias globales: el mundo hoy.

Tras la moderación de Trump en su tono hacia China, los mercados rebotaron con fuerza, liderados por el sector tecnológico. Los commodities mostraron un desempeño positivo, el oro alcanzó un nuevo máximo histórico y el dólar volvió a fortalecerse.

Trump insinuó una posible distensión en las tensiones comerciales con China, tras haber amenazado días antes con tarifas del 100%, lo que permitió un rebote de los mercados en EE. UU. Sin embargo, persisten los riesgos: China impuso controles a minerales estratégicos, nuevas tarifas y medidas contra empresas estadounidenses, mientras ambas potencias mantienen gravámenes elevados a la espera de un eventual acuerdo. En este contexto, otros países, como Canadá, buscan equilibrar sus vínculos con China e India sin generar fricciones con Washington.

Así, los principales índices de acciones estadounidenses cerraron con fuertes subas el lunes, recuperándose tras la abrupta caída del viernes. El Nasdaq lideró con un avance de 2,2%, seguido por el S&P 500 con 1,6%, y por último el Dow Jones, que ganó 1,3%. Las alzas fueron impulsadas por el sector tecnológico, con Nvidia y AMD subiendo 2,9% y 0,8%, Oracle escalando 5,1% y Broadcom disparándose 9,9% tras confirmar su asociación en IA con OpenAI.

Por el feriado federal no se operó en el mercado de deuda soberana. No obstante, la deuda de mercados emergentes avanzó 0,7%, los bonos corporativos High Yield subieron 0,6% y los Investment Grade registraron una ganancia de 0,3%.

El dólar se fortaleció nuevamente debido a la debilidad del euro y del yen. Concretamente, el DXY aumentó 0,3% gracias a la caída de 0,4% en el euro y al alza de 0,8% del dólar frente al yen, alcanzando un nivel de 99,28. Por su parte, el oro continuó con el impresionante rally de las últimas ruedas y avanzó otro 2,3%, cerrando en USD 4.110 la onza. Con esto, acumula en el año una suba de 56,6%.

El petróleo WTI se incrementó 1,3% hasta USD 59,6 por barril, tras tocar un mínimo de cinco meses, gracias a expectativas de menor tensión comercial entre EE. UU. y China luego de los comentarios más moderados de Trump y Vance. Aun así, persisten presiones bajistas por la mayor oferta: la OPEP+ aumentó la producción en 630.000 bpd en septiembre, generando temores de sobreabundancia. Además, la tregua entre Israel y Hamas redujo los riesgos geopolíticos en Medio Oriente. En paralelo, el cobre subió 5,2% y recuperó la pérdida anterior después de que Trump dejara abierta la puerta a negociar con China. Previamente, el metal había caído más de 4% por la amenaza de aranceles del 100% a productos chinos desde el 1° de noviembre, lo que avivó temores de guerra comercial y menor demanda global.

En la noticia económica del día, China registró en septiembre un superávit comercial de USD 90.450 M, por debajo de lo esperado pero por encima del nivel del año previo. Esto se debió a un fuerte crecimiento de las exportaciones (+8,3% i.a., mayor ritmo desde marzo) y un repunte de las importaciones (+7,4%, máximo desde abril) gracias a una mayor demanda interna previa a la Golden Week –un feriado extendido por festividades nacionales, durante el cual gran parte del país detiene su actividad económica–. Aun así, el superávit con EE. UU. se amplió a USD 22.820 M, pese a la fuerte caída del intercambio bilateral. En el acumulado del año, el superávit alcanza los USD 875.100 M.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

Las definiciones desde Washington marcaron un punto de inflexión tras semanas de incertidumbre financiera. La confirmación de la intervención directa del Tesoro estadounidense en el mercado local y la concreción del acuerdo de swap con el BCRA reforzaron las expectativas de estabilidad cambiaria, al menos hasta las elecciones. Los anuncios impulsaron una compresión del riesgo país, eliminaron la brecha cambiaria y generaron un repunte generalizado en la curva de pesos, la deuda en dólares y las acciones. Es una gran noticia para un mercado cambiario que sufre la tensión por la falta de oferta y una demanda que se mantiene elevada en un contexto en el que el Tesoro local prácticamente agotó su poder de fuego para contener la paridad cambiaria y en el que la pérdida de reservas internacionales empeoraba las expectativas para la deuda. Aunque sin precisiones, con el Tesoro estadounidense jugando en el mercado local, esperamos que esto sirva para contener la presión hasta las elecciones. Posteriormente, el gobierno deberá mostrar un camino consistente de política cambiaria que apunte a acumular reservas internacionales. Con este marco de fondo, y con la campaña electoral entrando en su recta final, las miradas de esta semana estarán puestas en el viaje de Javier Milei a EE. UU., donde se reunirá con Donald Trump en un encuentro que buscará consolidar el respaldo económico de Washington, mientras el mercado también seguirá de cerca el dato de inflación de septiembre y la licitación del miércoles.

Definiciones desde Washington. Tras una semana de alta expectativa, el jueves se confirmó que el Tesoro de EE. UU. intervino directamente en el mercado argentino mediante ventas de dólares en el MLC, una medida inédita que fue luego ratificada por el secretario del Tesoro, Scott Bessent. El funcionario anunció además un swap de divisas por USD 20.000 M con el Banco Central y la activación del Exchange Stabilization Fund (ESF), que cuenta con recursos por otros USD 20.000 M invertidos en euros y yenes. Bessent defendió las bandas cambiarias y sostuvo que el peso argentino se encuentra “subvaluado”. En conjunto, estas medidas podrían fortalecer la posición de reservas internacionales, otorgar mayor certidumbre sobre los próximos vencimientos de capital e intereses de los bonos y contribuir a estabilizar el frente cambiario en la antesala de las elecciones del 26 de octubre. En este escenario, se prevé que el presidente Javier Milei viaje a Washington el 14 de octubre para mantener un encuentro con Donald Trump y profundizar los avances del acuerdo.

El Tesoro vendió y las reservas cayeron. Pese a la ayuda de EE. UU., la dinámica y el stock de las reservas internacionales siguen siendo un foco de tensión. En la última semana, las reservas brutas cayeron en USD 645 M, explicado por la venta de divisas del Tesoro que no pudo ser compensada por el aumento de encajes y otras operaciones, cerrando la semana con un stock bruto de USD 42.056 M. En tanto, las reservas netas profundizaron el deterioro y terminaron con un saldo negativo de USD 9.200 M. Ya sin la fuerte liquidación del agro por la eliminación temporal de las retenciones –recordemos que la semana anterior había liquidado USD 2.500 M–, en la semana la oferta fue de apenas USD 109 M –solo USD 25 M por día– y, con la demanda de divisas elevada ya sea para pagos al exterior como para cobertura, el Tesoro vendió cerca de USD 1.098 M para que la cotización oficial no supere la banda superior. Así, finalizada la liquidación extraordinaria del agro, el Tesoro vendió más de USD 2.000 M y el saldo de depósitos en moneda extranjera en el BCRA quedó en apenas USD 350 M –recordemos que, en caso de que no queden más, el BCRA tiene el poder de disponer de más de USD 12.000 M del préstamo del FMI para intervenir, pero en este caso solo con el tipo de cambio por encima del techo de la banda–.

Tipo de cambio estable y sin brecha. El tipo de cambio oficial se mantuvo estable durante la mayor parte de la semana, sostenido por las intervenciones del Tesoro en el MLC, aunque hacia el jueves comenzó a mostrar cierta presión alcista y cerró en $1.451,2 –a solo $30 del techo de la banda–, lo que marcó un incremento del 1,9%. No obstante, fue contenido tras las ventas de divisas por parte del Tesoro estadounidense en el mercado de cambios –suponemos que fueron en torno a USD 400 M–. Las definiciones del apoyo financiero por parte del gobierno de Trump aliviaron la tensión sobre los dólares financieros, que cerraron con caídas del 4,4% en el MEP y del 6,1% en el CCL, ubicándose en $1.438,2 y $1.443,4, respectivamente, quedando incluso por debajo del tipo de cambio oficial.

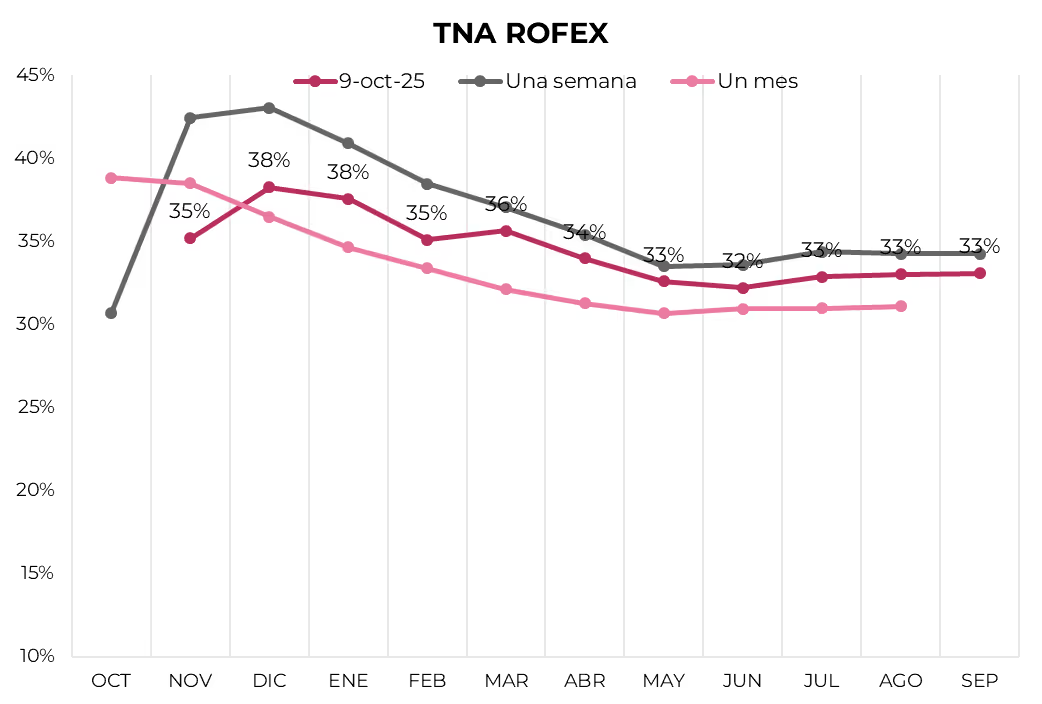

Futuros por encima de la banda, por ahora. Si bien en la última rueda de la semana las expectativas de devaluación ajustaron a la baja –cayeron los bonos DLK y los contratos a futuro tuvieron una baja promedio de 1,1%–, los contratos de dólar futuro registraron un aumento promedio del 1,1% en la semana y se mantienen por encima del techo de la banda a partir del de noviembre –se negoció a $1.524,5, casi $15 por encima de la banda superior–. El interés abierto promedio retrocedió respecto de la semana pasada y se ubicó en USD 8.334 M, mientras que el volumen promedio disminuyó en USD 550 M, hasta USD 975 M de contratos. Por último, las tasas implícitas volvieron a cerrar por debajo de la TNA de las Lecap: 35,2% TNA para noviembre, 38,7% TNA para diciembre y luego descienden gradualmente hasta 33,1% TNA en septiembre de 2026. Así, la curva descuenta una devaluación implícita del 5,5% m/m en noviembre, 3,5% m/m en diciembre y 2,2% m/m en promedio para el resto de los plazos.

Tasas nuevamente al alza. En una semana con volatilidad en las curvas de pesos y con el BCRA absorbiendo liquidez a través de las ventas de títulos dollar-linked en el mercado secundario y de las ventas del Tesoro en el MLC, las tasas de interés volvieron a subir. La tasa de caución a un día pasó de 23,6% TNA a 46,1% TNA, la tasa repo de 38,6% TNA a 72,6% TNA, al tiempo que la tasa TAMAR aumentó desde 44,1% TNA hasta 50,2% TNA. A pesar de las tasas tendiendo al alza, la renta fija en pesos cerró la semana con subas en todos sus segmentos. Los duales fueron los más destacados, acumulando ganancias del 5% en la semana y rindiendo un margen del 16,5% sobre la tasa TAMAR y un 2,6% TEM en su versión tasa fija. Los CER les siguieron con un repunte del 2,3%, y la curva se tornó negativa: rinde CER +36% en el tramo 2025, CER +22% en el tramo 2026 y CER +17% para el resto de los plazos. A estos precios, descuentan una inflación implícita del 1% m/m entre septiembre y octubre y 28,7% acumulada en 2025. En tanto, la curva a tasa fija mostró cierta tensión a lo largo de la semana, aunque el jueves registró un fuerte repunte que le permitió cerrar con un avance del 1,6%. No obstante, la curva volvió a invertirse, con las tasas tendiendo al alza en el tramo corto –donde rinden en torno al 45,7% TNA–, en tanto que en el tramo largo se observó una compresión hasta niveles cercanos al 42% TNA. Por último, los dollar-linked, que venían manteniéndose firmes a lo largo de la semana, cerraron con caídas del 3,2%, concentradas mayormente el día jueves. A estos precios, rinden un promedio de devaluación +20% y descuentan una devaluación implícita del 0,6% m/m hacia diciembre de este año.

Fuerte caída en el riesgo país. La expectativa más concreta del apoyo de EE. UU. –que había generado dudas luego del anuncio original– aumentó la confianza respecto a los pagos de vencimientos que enfrenta Argentina, lo que se tradujo en una notable mejora en la curva soberana. Los soberanos en dólares cerraron una gran semana, en la cual treparon un 7,0%, y el riesgo país descendió 263 pb hasta un nivel de 902 pb, quedando incluso por debajo del mínimo alcanzado en la semana de la primera publicación de Bessent en X mostrando su apoyo a Argentina. El AL30 y el AL35 lideraron las ganancias con avances de 8,6% y 8,5%, respectivamente. Con la suba semanal, los bonos en dólares acumulan un alza de 15% en lo que va de octubre y recortaron parte de las pérdidas del año, aunque aún muestran una caída acumulada de 4,4%. Las curvas soberanas conservaron pendientes negativas, pero presentan una marcada mejora que las aplanó: los Bonares rinden entre 14,9% en el tramo corto y 13,6% en el largo, mientras que los Globales se ubican entre 13,5% y 12,8%. En este contexto, el spread de paridades GD30/AL30 bajó a 2,8% desde 6,0% la semana anterior, reflejando también una mejora en la preferencia por legislación extranjera frente a local. Los BOPREAL, en cambio, registraron una baja semanal promedio de 0,4%, aunque mantienen un avance de 7,4% en el año. La mayor caída se observó en la Serie 3 (-2,7%), y la curva de rendimientos se ubica actualmente entre 0,8% y 18,1% TIR. Por su parte, los subsoberanos ganaron 3,2% en la semana y acumulan una suba de 4,2% en el año, destacándose el Bono Buenos Aires 2037 con un alza semanal de 10,3%. En el segmento corporativo, los bonos se mostraron neutros en la semana y avanzan 4,3% en el año; dentro de este grupo, el YPF 2031 aumentó 3,0% semanal, mientras que el Edenor 2030 retrocedió 1,5%.

Gran repunte del Merval. En línea con la mejora de los bonos soberanos, el Merval cerró la semana con una suba de 11,0% medido en dólares y 7,0% en pesos. Con esto, finalizó en USD 1.316, igualando el máximo nivel que había alcanzado tras el primer anuncio de Bessent, aunque en el año acumula una caída de 38,4%. El alza fue liderada principalmente por el sector bancario –usualmente el primero en reaccionar a este tipo de eventos–, seguido por construcción y utilidades. En acciones, las mayores ganancias fueron para Macro (19,4%), Supervielle (18,5%) y Mirgor (17,5%), al tiempo que únicamente Ternium (-0,8%) y Aluar (-0,6%) registraron pérdidas.

Leve mejora de la actividad en agosto. Tras la fuerte caída que habían registrado en julio, la producción industrial y la actividad de la construcción mostraron una leve mejora en agosto. Concretamente, luego de dos meses en baja, el índice de producción manufacturera anotó un alza de 0,6% m/m, aunque quedó 4,4% por debajo del mismo mes de 2024 –salvo refinación de petróleo, todos los sectores marcaron retrocesos interanuales–, y en el acumulado de los ocho meses del año muestra una expansión de 4,4%. En el caso de la construcción, subió 0,5% m/m y quedó 0,4% por encima de agosto del año pasado, acumulando un crecimiento de 8% i.a. en lo que va del año.

Nueva derrota en el Congreso, pero ganó tiempo. Tras haber sido aprobado en la Cámara Alta por 56 votos a favor y 8 en contra, la Cámara de Diputados dio luz verde con 140 votos a favor y 80 en contra al proyecto que restringe el uso de los Decretos de Necesidad y Urgencia (DNU). Actualmente, todo DNU entra en vigor desde el momento de su firma y queda vigente a menos que sea rechazado por ambas Cámaras del Congreso. El proyecto en discusión invierte la lógica: estipula que, para quedar aprobado, un DNU debe contar con el aval de ambas Cámaras por mayoría absoluta de los presentes y fija para ello un plazo de 90 días. De lo contrario, el DNU cae. La buena noticia para el oficialismo fue que, al momento de la votación en particular, el artículo que establecía ese plazo de 90 días no reunió los votos suficientes, por lo que el texto volvió al Senado para su sanción definitiva –aunque es poco probable que el oficialismo logre revertir la votación, ganó tiempo, ya que aún no hay fecha para su tratamiento–.

Lo que viene. Las miradas de la semana estarán puestas en la reunión de Milei con Trump en la Casa Blanca, donde se esperan más precisiones sobre el apoyo de EE. UU. –se estima que, además del respaldo del Tesoro, podría haber anuncios de inversiones y novedades en materia arancelaria–. En cuanto a la agenda económica, lo más relevante será el martes, cuando el INDEC publique el IPC Nacional de septiembre, que esperamos marque un alza de 2,3% m/m –el IPC de CABA registró 2,2% m/m y el REM proyecta 2,1% m/m–. También se difundirán los índices de precios mayoristas y de la construcción. En cuanto a la deuda pública, hoy se conocerán las condiciones de la licitación del miércoles, en la que el Tesoro deberá afrontar vencimientos por $3,8 billones. Se trata de un monto acotado en comparación con los compromisos de los próximos meses, por lo que, sumado al mayor apetito por instrumentos en pesos tras los anuncios de Washington, se prevé que el Tesoro logre un rollover superior al 100%, incluso en un contexto de tensiones de liquidez registradas durante la última semana. En el plano político, mientras se espera la definición sobre quién encabezará la lista de LLA en PBA y si se reimprimirán las boletas, la oposición intentará que el Senado trate las modificaciones a la nueva ley de DNU.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Sin acuerdo en el Congreso americano respecto del límite de la deuda, el gobierno federal continuó cerrado –shutdown– y, con ello, el mercado siguió sin la publicación de indicadores económicos oficiales. Esto dejó congelada la última foto de la coyuntura, caracterizada por la desaceleración del mercado laboral y una mayor presión sobre los precios, aunque con una actividad económica que sigue impulsada por el consumo y la inversión –especialmente en IA–, mientras la Fed comenzó a reducir la tasa de referencia luego de cinco reuniones sin cambios. A pesar de ello, el “estilo Trump” volvió a manifestarse con nuevas tensiones con China, que reavivaron el conflicto entre ambas potencias y golpearon a los mercados, que en la rueda del viernes tuvieron la peor performance desde el Liberation day y cerraron la semana con caídas generalizadas de bonos, acciones y commodities, mientras se revalorizaron los bonos del Tesoro, el dólar y, como es costumbre en este 2025, el oro, que marcó un nuevo máximo histórico. Entrada la tercera semana de shutdown, es probable que la publicación del IPC se reprograme, por lo que las miradas de esta semana estarán puestas en las negociaciones en el Congreso y en el inicio de la temporada de balances del 3Q25, con la publicación de los resultados de los principales bancos.

Se reaviva la guerra comercial entre EE. UU. y China. El viernes pasado, Trump amenazó con un “aumento masivo de aranceles” a las importaciones chinas –del 35% actual, negociado hasta el 10 de noviembre, podrían volver al 150%– y con muchas otras medidas “potencialmente dolorosas” en respuesta a los planes de Pekín de endurecer los controles a la exportación de tierras raras. Señaló que China “se está volviendo muy hostil y enviando cartas a países de todo el mundo, diciendo que quiere imponer controles a la exportación en todos los elementos vinculados a las tierras raras, lo que taponaría los mercados y haría la vida difícil a todos los países del mundo”. También insinuó que podría cancelar su próxima reunión con el presidente Xi Jinping, lo que agudizaría las tensiones geopolíticas. Estas declaraciones se produjeron tras una serie de medidas adoptadas por China a comienzos de la semana, incluyendo nuevas tasas portuarias para buques estadounidenses y una investigación antimonopolio sobre Qualcomm, que se suman a la decisión del gigante asiático de dejar de comprar soja a los agricultores estadounidenses en represalia por los aranceles.

Golpe a las acciones. La renovada tensión comercial entre EE. UU. y China golpeó con fuerza al mercado en la última rueda de la semana. El más afectado fue el Nasdaq, que cayó 3,5%, seguido por el S&P 500, que retrocedió 2,7%, mientras el Dow Jones perdió 1,8%. Las acciones de tecnología y semiconductores fueron las más impactadas, con AMD bajando 7,8%, Nvidia 5% y Qualcomm 7,3%. Con ello, las acciones interrumpieron la buena dinámica que venían mostrando, incluso tras haber alcanzado nuevos máximos históricos, por lo que los tres principales índices bursátiles cerraron la semana con caídas en torno al 2,5%. La tensión también afectó al resto del mundo y, en particular, a China, que finalizó la semana con una baja de 7,8%, arrastrando a otros mercados emergentes como Brasil, que perdió 5,1%, mientras las acciones de Japón y Europa retrocedieron 4,2% y 3,3%, respectivamente.

Vuelo a la calidad. Entre las dudas por el shutdown y las renovadas tensiones comerciales entre EE. UU. y China, los rendimientos de los bonos del Tesoro volvieron a operar con bajas generalizadas. La UST2Y descendió 5 pb hasta 3,52%, la UST10Y cerró en 4,05%, 7 pb por debajo de la semana previa, mientras que la UST30Y bajó 8 pb hasta 4,63%. Esto se reflejó en el índice de bonos del Tesoro, que anotó un alza de 0,5% en la semana, diferenciándose del resto de los índices de renta fija, que mostraron caídas generalizadas: los corporativos Investment Grade retrocedieron 0,2%, los High Yield 1,1% y los emergentes 0,6%.

El fortalecimiento del dólar no detiene la escalada del oro. La inestabilidad política en Europa –especialmente en Francia, donde el gobierno de Macron enfrenta una crisis de gabinete que complica las negociaciones para aprobar el Presupuesto 2026– y en Japón –donde la elección de Sanae Takaichi como jefa del Partido Liberal Democrático rompió la coalición de 25 años con el partido Komeito– impulsaron al dólar, que avanzó 1,2% en la semana hasta 98,8 puntos, el nivel más alto de los últimos dos meses. La moneda norteamericana se apreció 1,1% frente al euro y 2,5% frente al yen. También se fortaleció contra el real brasileño, que cerró la semana en USDBRL 5,52, lo que implica un alza de 3,5% respecto de la semana previa y el nivel más alto desde el 4 de agosto pasado. Mientras tanto, el oro no interrumpió su rally alcista, anotando en la semana un alza de 3,4% hasta USD 4.017 la onza, consolidándose como uno de los activos de mejor desempeño en lo que va del año, con una ganancia de 53%.

Golpe a los commodities. Los precios de las materias primas cerraron con bajas generalizadas, principalmente afectados por las fuertes caídas registradas en la última rueda de la semana en el marco del conflicto entre EE. UU. y China. El petróleo perdió 4,2% y cerró en USD 59 el barril de WTI, mientras que el cobre cayó 4,5%. En el balance semanal, el petróleo retrocedió 3,3%, el cobre 4,1% y la soja 1,5%, finalizando en USD 370 la tonelada.

Lo que viene. Con el gobierno federal entrando en su tercera semana de shutdown, es probable que la publicación de datos económicos vuelva a retrasarse. Entre los más relevantes se destacan el IPC, el IPP, las ventas minoristas, los inicios de construcción de viviendas, los permisos de construcción y los precios de importación y exportación. Aun así, los operadores recibirán varias actualizaciones de otras instituciones, como la producción industrial, el índice del mercado inmobiliario de la NAHB, las encuestas manufactureras de la Fed de Filadelfia y la Fed de Nueva York, y el Índice de Optimismo para Pequeñas Empresas de la NFIB. Mientras tanto, comenzará la temporada de resultados, con la publicación de balances de importantes bancos como Citigroup, Goldman Sachs, JPMorgan Chase, Wells Fargo, Bank of America y Morgan Stanley. También se espera el discurso de Powell en la Reunión Anual de la Asociación Nacional de Economía Empresarial (NABE). El mercado de bonos estadounidense permanecerá cerrado el lunes por el feriado del Día de la Raza, mientras que los mercados bursátiles seguirán operativos.

Los contratos de dólar en A3 operaron con alzas en la semana, avanzando un 1,09% promedio...

Los contratos de dólar en A3 operaron con alzas en la semana, avanzando un 1,09% promedio. Las subas tuvieron mayor impacto en el tramo largo de la curva, con aumentos de 1,73% para el contrato de agosto, 1,69% para el de septiembre y 1,69% para el de julio. De esta manera, a partir de noviembre, los niveles de dólar futuro continúan por encima del techo de la banda.

El próximo contrato en vencer es el de octubre, que cotiza en $1.445,5 y marca una devaluación directa de -0,4% y mensualizada de -0,6%. Para los tres meses siguientes, los precios reflejan que la suba en el dólar correría en niveles en torno al 3,0%: 2,9% en noviembre ($1.524,5), 3,1% en diciembre ($1.578) y 3,0% en enero ($1.622). A partir de ahí, señalan una devaluación que continúa al ritmo de 2,4% promedio hasta septiembre del 2026.

La curva de tasas (TNA) se contrajo en todos sus tramos. En octubre muestra una tasa negativa, mientras que de noviembre a septiembre de 2026 la tasa oscila entre 35% y 33% TNA.

El volumen operado cayó considerablemente frente a la semana anterior. En las últimas cinco ruedas se comerciaron USD 5.236 M. El jueves 9 de octubre el interés abierto cerró en USD 8.487 M, mostrando una suba de 10% m/m y 221% a/a.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 09/10/2025

La estrategia económica de EE. UU. redefine el rol estatal en empresas clave.

En 2025, el gobierno de Donald Trump dio un giro inesperado en su enfoque económico: comenzó a tomar participaciones accionarias en empresas estratégicas, como parte de una nueva política industrial que busca alinear los intereses del sector privado con los objetivos del Estado. Esta estrategia, si bien marca una ruptura con el tradicional modelo estadounidense de no intervención directa en el capital empresarial, ha sido bien recibida por el mercado.

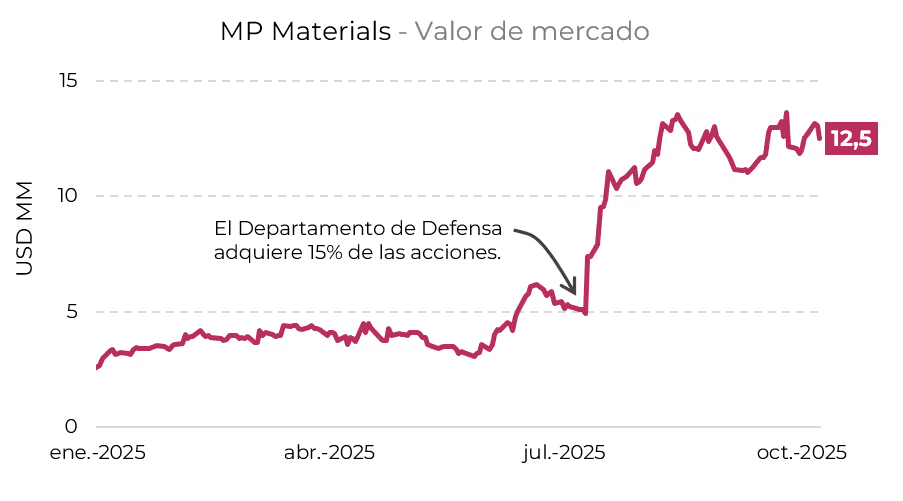

El primer movimiento de este tipo se dio en julio, cuando el Departamento de Defensa invirtió USD 400 millones en MP Materials, convirtiéndose en su mayor accionista con una participación del 15%. La empresa, que opera la segunda mina de tierras raras más grande del mundo en California, utilizará los fondos para expandir su producción doméstica.

Esta iniciativa se relaciona con el objetivo de reducir la dependencia de China, que actualmente provee cerca del 80% de los elementos de tierras raras utilizados en Estados Unidos. Estos materiales son esenciales para la industria tecnológica y, en particular, para el Departamento de Defensa, que los utiliza en la fabricación de armamento.

En los tres meses que pasaron desde el anuncio, la valuación de MP Materials se incrementó un 155%, alcanzando los USD 12.500 millones.

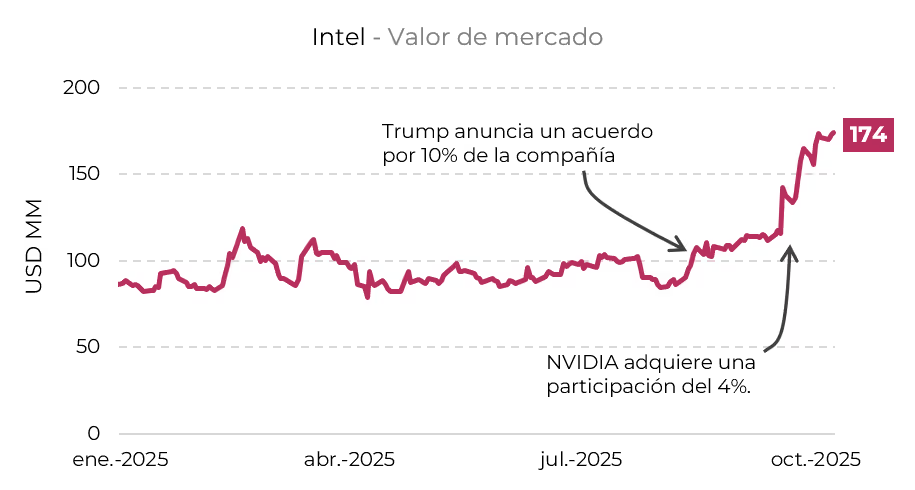

Un mes después, en agosto, Trump anunció un acuerdo con Intel, el mayor fabricante de chips del país. El gobierno adquirió una participación del 10% como parte de un acuerdo para destrabar los importantes subsidios del CHIPS Act, aprobado durante la administración Biden y fuertemente criticado por Trump por su costo fiscal. En el marco del nuevo acuerdo, Estados Unidos recibió la participación accionaria a cambio de destrabar USD 8.870 millones en subsidios.

El anuncio fue seguido por dos inversiones privadas de gran relevancia. Una semana después, el gigante japonés Softbank confirmó una inyección de USD 2.000 millones, mientras que NVIDIA sumó otros USD 5.000 millones un mes más tarde, a cambio de una participación del 4% en la compañía y el establecimiento de una alianza estratégica con Intel.

Desde el acuerdo con el gobierno, la valuación de Intel acumula un alza de 65%, alcanzando los USD 174 mil millones.

En octubre se concretaron dos nuevos acuerdos siguiendo la misma lógica de intervención estratégica.

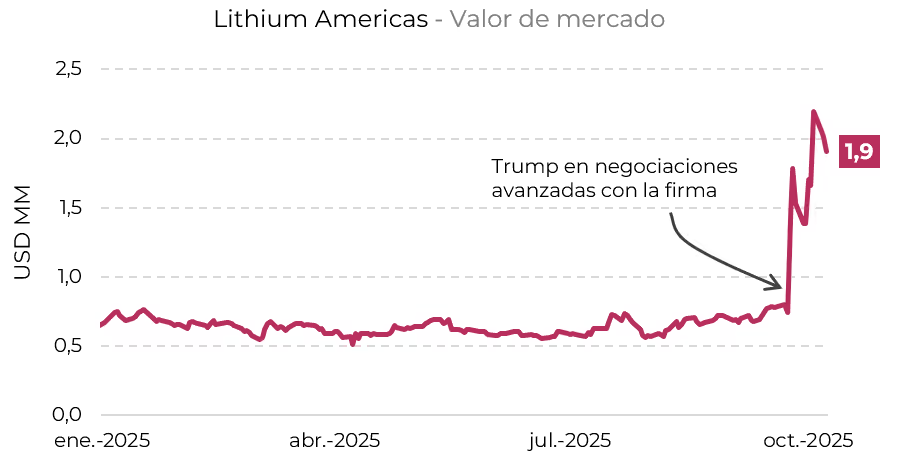

El primero involucra a la minera canadiense Lithium Americas. El gobierno estadounidense adquirió un 5% de participación en la empresa matriz y otro 5% en el proyecto Thacker Pass (Nevada), donde General Motors figura entre los principales inversores.

Este acuerdo permitió destrabar un crédito de USD 2.230 millones del Departamento de Energía, originado durante negociaciones bajo la presidencia de Biden, destinado a financiar la construcción de una planta de procesamiento de litio adyacente a la mina.

Nuevamente, sin necesidad de realizar una inversión directa, el gobierno accede a una participación accionaria a cambio de destrabar fondos acordados con la anterior administración.

El acuerdo tiene el objetivo de acelerar el desarrollo de la oferta doméstica de litio, un insumo crítico para la producción de baterías eléctricas, paneles solares y turbinas eólicas.

Desde que trascendieron las negociaciones, la valuación de Lithium Americas se disparó un 157%, alcanzando los USD 1.909 millones.

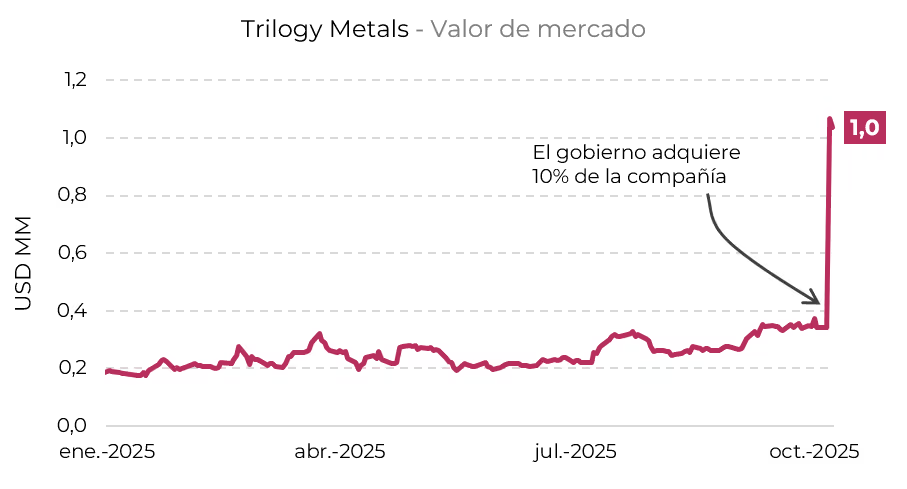

El segundo acuerdo de octubre también está vinculado al sector minero. El gobierno acordó invertir USD 35,6 millones para adquirir el 10% de Trilogy Metals, una minera canadiense enfocada en exploración en Alaska.

Esta medida busca revertir una decisión de la era Biden que había bloqueado el proyecto Ambler Road Alaska, una carretera de 340 kilómetros que conectaría una zona rica en minerales críticos como cobre, cobalto, galio y germanio.

La administración Trump anunció que permitirá avanzar con la construcción de la carretera, argumentando que el acceso a estos recursos es vital para la seguridad económica y energética del país.

Las acciones de la compañía triplicaron su valor el día del anuncio, alcanzando una valuación récord de USD 1.000 millones.

Con estos movimientos, la Casa Blanca está redefiniendo el rol del Estado en la economía, combinando subsidios estratégicos con participación accionaria. Si bien el enfoque ha generado controversias, los mercados han respondido con entusiasmo y las empresas beneficiadas han visto fuertes revalorizaciones.

Esta política industrial difícilmente se apacigüe en los próximos meses. Los contratistas de defensa, dada su estrecha relación con el gobierno y su relevancia estratégica, se perfilan como potenciales candidatos para los próximos pasos de esta nueva etapa de alineamiento público-privado.

Mercado volátil y defensivo a la espera de definiciones políticas y respaldo financiero de EE. UU.

Los anuncios del gobierno de Trump, junto con la eliminación temporal de las retenciones al 0%, habían devuelto aire a los mercados, aunque ese impulso se fue disipando en los días siguientes por diversos factores. Si bien la liquidación extraordinaria del agro generó una fuerte suba en la oferta de divisas (USD 6.200 M) y permitió al Tesoro realizar compras netas por alrededor de USD 1.400 M, una vez finalizado el esquema y sin el aporte del agro, la demanda de cobertura se mantuvo elevada, lo que obligó al Tesoro a vender prácticamente todo lo acumulado para contener la presión sobre el tipo de cambio oficial. De esta manera, el Tesoro cuenta con depósitos por USD 350 M para sostener el tipo de cambio.

En simultáneo, colocó $3,05 billones en instrumentos dollar-linked para ofrecer cobertura al mercado, mientras que el BCRA intervino con ventas de estos bonos en el secundario y mantuvo posiciones vendidas en futuros de dólar por unos USD 6.500 M. A esto se sumó la reimplantación de la restricción cruzada para personas físicas —que impide operar en MEP/CCL durante 90 días a quienes acceden al mercado oficial—, medida que reintrodujo la brecha entre el tipo de cambio oficial y los financieros. Hoy se ubica en torno al 8%, pero llegó a superar el 12%, alimentando las expectativas de un eventual salto cambiario tras las elecciones.

Como resultado, los activos locales comenzaron a perder dinamismo. El riesgo país, que había descendido hasta 956 pb, repuntó a 1.074 pb. Por su parte, el spread entre el GD30 y el AL30 se amplió a 5,1%, tras haber alcanzado 12%, reflejando la preferencia del mercado por instrumentos bajo legislación extranjera. La tasa de las Lecap a 30 días subió de 42% a 62% TNA, en tanto que la caución a un día avanzó de 25% a 32% TNA, en un contexto de menor liquidez derivado de las ventas de dólares del Tesoro y los títulos dollar-linked del BCRA.

En este contexto de marcada volatilidad, aunque con cierto respiro tras el apoyo de EE. UU., el frente político volvió a mostrar señales de tensión. El miércoles, Diputados aprobó la modificación a la Ley de DNU, que limita el margen de acción del Ejecutivo al exigir la aprobación de ambas Cámaras por mayoría absoluta dentro de 90 días para que los decretos mantengan su vigencia. Sin embargo, como uno de sus artículos no alcanzó la mayoría requerida en la votación particular, el proyecto deberá regresar al Senado para su revisión. Esto, sumado al rechazo del Senado la semana pasada a los vetos presidenciales sobre las leyes de Financiamiento Universitario y de Emergencia Pediátrica, volvió a reflejar las dificultades del oficialismo para sostener mayorías legislativas. En paralelo, el Índice de Confianza en el Gobierno (ICG) registró en septiembre su segundo retroceso consecutivo, con una caída del 8,2% respecto de agosto. Así, llegó al nivel más bajo desde el inicio de la gestión, mostrando un desgaste del apoyo político y actuando como termómetro del humor social de cara a los comicios.

Las tensiones políticas, junto con el deterioro del apoyo al Gobierno, configuran un escenario más adverso de cara a las elecciones. Incluso bajo un panorama optimista en el que LLA alcance alrededor del 39% de los votos –nivel que le permitiría blindar vetos presidenciales–, la fragmentación del Congreso seguiría limitando la capacidad del oficialismo para impulsar reformas estructurales y consolidar el rumbo económico.

En este marco, el aumento de la incertidumbre política y el agotamiento de los márgenes de intervención obligan a transitar la recta final hacia el 26 de octubre con un posicionamiento más defensivo y selectivo.

ESTRATEGIAS EN PESOS

De cara al posicionamiento, resulta clave considerar las vulnerabilidades que persisten en el frente cambiario. La demanda de cobertura sigue elevada y obliga al Tesoro a intervenir por debajo del techo de la banda, mientras que el balance cambiario continuó mostrando un déficit de cuenta corriente de USD 1.133 M en agosto, lo que evidencia el agotamiento de un esquema difícil de sostener en el tiempo.

A esto se suma un contexto político más incierto, donde la posibilidad de un resultado electoral desfavorable limita las chances de acceso al financiamiento externo y restringe el ingreso de capitales. Con un margen más estrecho para obtener divisas por la cuenta financiera, el reequilibrio del frente externo probablemente deba venir de la mano de un tipo de cambio real más alto, lo que incrementa las presiones sobre la sostenibilidad del esquema cambiario actual.

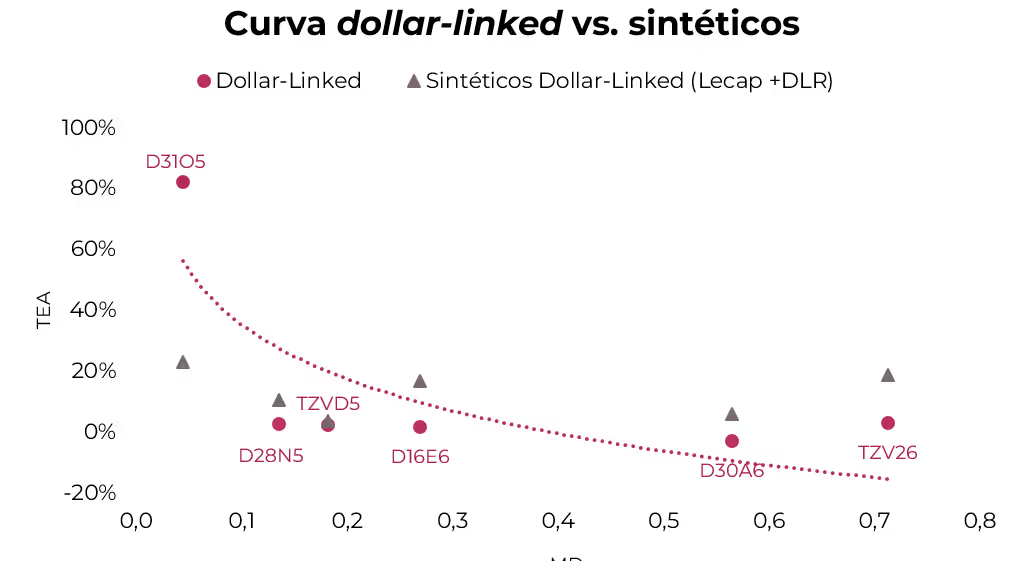

Bajo este escenario, dentro de las estrategias en pesos privilegiamos el posicionamiento en instrumentos dollar-linked de corto plazo. Resultan especialmente atractivos tras las intervenciones del BCRA vendiendo estos títulos en el mercado secundario, lo que los dejó relativamente baratos –con los tramos más cortos rindiendo un spread superior al 2%– en un contexto de fuerte demanda de cobertura cambiaria. En particular, destacamos el D31O5 (devaluación +80%), que descuenta una devaluación implícita de tan solo 0,4% hacia fines de octubre, y el TZVD5 (devaluación +3%), que descuenta una devaluación implícita del 11% hacia fin de año. Asimismo, la cobertura mediante contratos de futuros de dólar a enero surge como una buena alternativa: los precios descuentan una devaluación implícita del 15% con un costo de cobertura relativamente bajo (46,6% TNA) frente al rendimiento de una Lecap al mismo plazo (64,7% TNA), lo que habilita estrategias sintéticas dollar-linked.

Para el resto del universo en pesos, seguimos manteniéndonos cortos en duration y privilegiando los bonos CER frente a la tasa fija. En particular, destacamos el TZXD5 (53,3% TIR), que descuenta una inflación implícita promedio del 1,2% m/m entre septiembre y octubre, un nivel que luce relativamente bajo en el contexto reciente de presiones cambiarias persistentes.

ESTRATEGIAS EN DÓLARES

En el actual contexto financiero y político, mantenemos una visión constructiva de largo plazo sobre la deuda soberana en dólares, sustentada en una mayor previsibilidad respecto del pago de cupones y capital gracias al respaldo de EE. UU. (como desarrollamos en la nota De la mano de Trump). No obstante, de cara a las elecciones, adoptamos una estrategia más defensiva con el objetivo de reducir la exposición al escenario de elevada incertidumbre política.

En esta línea, privilegiamos una asignación diversificada entre BOPREAL, deuda corporativa y una porción en efectivo destinada a Money Market en dólares. Esta combinación permite capturar rendimientos atractivos, manteniendo un perfil de riesgo moderado.

Dentro de la deuda del BCRA, priorizamos el BOPREAL Serie 1-C, que dentro de la Serie 1 presenta la mejor relación tasa-paridad. Actualmente rinde una TIR de 15,1%, comparable con la del GD30 (16,7%), aunque con menor duration y una paridad del 87%, inferior a la del BOPREAL Serie 1-A (95%), lo que ofrece un punto de entrada más atractivo.

En el segmento corporativo, favorecemos posiciones de duration corta. Bajo ley local, destacamos Telecom 2028 (TLCOO), con una TIR de 6,8%, mientras que, bajo ley extranjera, preferimos el YPF 2029 (YMCIO), que ofrece una TIR de 7,5%.

Noticias globales: el mundo hoy.

El mercado mantuvo su tono optimista durante la rueda del miércoles, a pesar de ser la octava jornada de shutdown –cierre parcial del gobierno de EE. UU. por falta de aprobación del presupuesto en el Congreso–. Las acciones alcanzaron nuevos máximos históricos, impulsadas por avances en tecnología y acuerdos estratégicos, mientras los bonos permanecieron estables y el dólar se fortaleció frente a la mayoría de las monedas. La Fed mantuvo un enfoque cauteloso en sus minutas, con posibles recortes de tasas. El oro marcó nuevos récords como refugio frente a la incertidumbre y el petróleo volvió a subir ante la caída de inventarios.

En cuanto a la renta variable, las acciones continuaron su sendero alcista y alcanzaron máximos históricos nuevamente. El Nasdaq avanzó un 0,8%, seguido por el S&P500 con un 0,6% y el Dow Jones con un 0,4%. AMD trepó 10% en la jornada y acumula una ganancia superior al 40% desde el inicio de la semana, mientras el mercado evalúa el acuerdo del fabricante de chips con OpenAI, que eleva la valuación de la creadora de ChatGPT por encima del billón de dólares en una serie de operaciones cruzadas. Micron subió 5,4%, mientras que Nvidia, Oracle y Amazon avanzaron en torno a 2% cada una. En tanto, Cisco subió un 2% tras el lanzamiento de un nuevo chip de IA para centros de datos. En sentido contrario, las acciones del sector consumo defensivo y los bancos cerraron a la baja.

Por su parte, en las minutas de la reunión de septiembre, la Fed consideró apropiado llevar la tasa de fondos federales hacia un nivel más neutral ante un mayor riesgo para el empleo, aunque la mayoría de los miembros advirtió que los riesgos inflacionarios siguen sesgados al alza. Según las minutas, la mayoría prevé nuevos recortes de tasas en lo que resta del año y cerca de la mitad del comité anticipa dos bajas adicionales antes de fin de 2025. En septiembre, la Reserva Federal redujo la tasa en 25 pb hasta el rango de 4,00%–4,25%, su primer recorte desde diciembre de 2024.

En este contexto, las tasas operaron estables, con una leve suba de 1 pb para la UST2Y, que cerró en 3,59%, mientras la UST10Y se mantuvo neutral en 4,58%. Con esto, el índice de bonos del Tesoro permaneció sin cambios, al igual que la deuda de mercados emergentes. En tanto, los bonos High Yield cayeron 0,2% y los Investment Grade un 0,1%.

El dólar volvió a mostrarse fuerte en el mundo, impulsado por la debilidad del yen –producto de las expectativas de un estímulo fiscal importante en Japón– y por la inestabilidad política en Francia, que presiona al euro. De esta manera, el DXY subió por cuarta rueda consecutiva un 0,3% y cerró en 98,86. El euro y la libra cayeron un 0,2%, mientras el dólar ganó 0,5% frente al yen. Así, el DXY redujo su pérdida acumulada en el año de 10,0% a 8,9%. La particularidad de esta racha de subas del dólar es que coincide con el avance del oro, aunque con menor fuerza. El metal subió otro 1,4% el miércoles y alcanzó un nuevo récord en USD 4.044 la onza, acumulando una ganancia de 54,1% en 2025.

El petróleo WTI subió 1,1% a USD 62,4 por barril tras una fuerte caída de inventarios en Cushing, Oklahoma, aunque los inventarios nacionales aumentaron levemente. La demanda se mostró sólida, reflejada en menores reservas de productos refinados, pero los precios se vieron limitados por la expectativa de abundante oferta global: la OPEP+ aumenta producción, EE. UU. proyecta un récord de producción y las exportaciones rusas se mantienen altas pese a interrupciones en refinación. En el plano corporativo, Exxon Mobil volvió a Irak para explorar el yacimiento Majnoon, señalando un renovado interés en upstream. En tanto, la soja subió un 0,7% hasta USD 378,3 la tonelada. El mercado se vio además apoyado por rumores de que la administración Trump estaría considerando un paquete de ayuda agrícola de gran envergadura, con desembolsos iniciales de hasta USD 15.000 M, destinado a compensar el impacto de la suspensión de compras de soja estadounidense por parte de China.

Noticias locales: el país hoy.

La rueda del miércoles comenzó con caídas para los activos locales, aunque hacia el cierre los activos en dólares revirtieron la tendencia y finalizaron al alza. Soberanos, BOPREAL y Merval terminaron con rendimientos positivos. Sin embargo, las curvas en pesos continuaron presionadas, con bajas en los precios de la tasa fija y los CER. A su vez, la tasa de caución siguió en alza. En cuanto a los dólares, el oficial se mantuvo estable, pero el Tesoro volvió a vender en el mercado de cambios, dejando un margen limitado de intervención.

Ayer, Diputados aprobó –con 140 votos a favor y 80 en contra– la modificación a la Ley de DNU, que impone límites al Ejecutivo al exigir la aprobación de ambas Cámaras por mayoría absoluta dentro de 90 días para que los decretos se mantengan vigentes. No obstante, como uno de sus artículos no alcanzó la mayoría absoluta al ser votado en particular, la norma deberá volver al Senado para su revisión.

En paralelo, la deuda en dólares comenzó la jornada con caídas, pero hacia el cierre revirtió la tendencia y los bonos finalizaron con subas promedio del 0,4%. Los Globales fueron los más favorecidos, con un aumento del 0,5%, destacándose el GD29 y el AL29 con avances superiores al 2%. En tanto, los BOPREAL registraron alzas del 0,9%, al tiempo que el riesgo país aumentó 54 pb hasta los 1.074 pb.