Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

La volatilidad parece haberse instalado definitivamente. A pesar de los buenos indicadores económicos en EE. UU., los temores suscitados por la política arancelaria de Trump opacan estas cifras. La incertidumbre crece, pues a diferencia de su primer mandato, la ampliación de aranceles abarca no solo el comercio de productos, sino también una expansión geográfica que incluye a todos los socios comerciales, no solo a China. De llevarse a cabo, estas medidas impactarían directamente en los precios de los bienes de consumo, presionando la inflación y afectando el crecimiento, lo cual aumenta los riesgos de estanflación a medida que las políticas proteccionistas se concretan. Trump actúa con una táctica de golpear primero, negociar después y finalmente dar una tregua, tal como ocurrió con México y Canadá, pero su enfoque sigue siendo frágil y causa inquietud entre los inversores. Así, los mercados financieros continúan su trayectoria volátil, alternando entre temores y alivios temporales, en un contexto donde la economía sigue ofreciendo noticias positivas, con un mercado laboral dinámico y balances corporativos robustos. Esta semana, las acciones cerraron ligeramente a la baja, mientras que los bonos mostraron un comportamiento variado frente a una curva de rendimientos que tiende a aplanarse de nuevo debido a la presión al alza del tramo corto y la caída del tramo largo. El dólar y el oro se mantienen fuertes, y los commodities, especialmente los metales, operaron al alza, aunque el petróleo experimentó un retroceso. Las miradas de esta semana estarán puestas en las nuevas medidas arancelarias que adopte el gobierno de EE. UU., esta vez enfocadas en el acero y el aluminio, y en la inflación de enero, que junto con el reciente dato de empleo, podrían confirmar que la Fed no tiene argumentos para modificar la tasa de referencia.

Aranceles e incertidumbre. La política arancelaria de Trump genera preocupación e incertidumbre, no solo por su alcance, sino también por su extensión geográfica. No está claro si el presidente la utiliza como una estrategia de negociación o si realmente cumplirá con sus promesas de campaña. Aunque en su primer mandato ya había aumentado los aranceles, en esta ocasión las subas son significativamente mayores y abarcan un volumen de comercio cuatro veces superior al de 2018, estimado en USD 1.400 billones. Estas medidas afectan tanto a bienes de consumo como de capital, lo que llevaría a que la tasa arancelaria promedio de EE. UU. pase del 3% al 11%. Diversos estudios proyectan que, si Trump implementa en su totalidad las medidas anunciadas en campaña, la inflación podría aumentar entre 1% y 4,0%, mientras que el PBI podría contraerse en más de 1,2%. Por lo pronto, amparándose en la Ley de Emergencia Nacional –que no requiere investigaciones ni informes previos–, el pasado 2 de febrero impuso un arancel del 25% a las importaciones de bienes de México y Canadá (excepto en el caso de la energía canadiense, que enfrentaría un arancel del 10%) y del 10% a las importaciones procedentes de China. El estilo de Trump quedó en evidencia en la implementación de la medida: tras mantener conversaciones con sus pares de México y Canadá, decidió postergar su aplicación por 30 días luego de que estos aceptaran reforzar su seguridad fronteriza y tomar medidas contra el narcotráfico. Sin embargo, mantuvo sin cambios los aranceles para China y dejó en claro que hará lo mismo con las importaciones desde la Unión Europea. En este contexto, la incertidumbre y el pesimismo entre los inversores siguen en aumento.

Consumidores nerviosos. De acuerdo con el índice elaborado por la Universidad de Michigan, en febrero la confianza del consumidor descendió a 67,8 desde 71,1 en enero, situándose por debajo de las previsiones de 71,1. Esta caída, la segunda consecutiva de manera mensual, llevó el índice a su nivel más bajo en los últimos seis meses. El indicador de las condiciones económicas actuales disminuyó a 68,7 desde 74, mientras que el subíndice de expectativas se redujo a 67,3 desde 69,3. Asimismo, se registró una disminución del 12% en las condiciones de compra de bienes duraderos, en parte debido a la percepción de que podría ser demasiado tarde para evitar el impacto negativo de la política arancelaria. Además, las expectativas de inflación para el próximo año se elevaron hasta el 4,3%, la cifra más alta desde noviembre de 2023, aumentando desde el 3,3%. Las expectativas de inflación a largo plazo también crecieron hasta el 3,3%, el nivel más alto desde junio de 2008, partiendo de un 3,2%.

Modera el empleo y suben los salarios. Aunque los datos de empleo de enero resultaron inferiores a lo esperado, continúan evidenciando la solidez del mercado laboral. En concreto, durante el primer mes de 2025 se crearon 143 mil nuevos puestos de trabajo no agrícola, cifra que está muy por debajo de los más de 300 mil de diciembre y del promedio de 200 mil del 4Q24 –la serie fue revisada, añadiendo 100 mil puestos adicionales a los estimados previamente–, y también inferiores a las expectativas del mercado que apuntaban a 170 mil. Además, la revisión de la encuesta laboral implicó un aumento de 3,05 millones de personas en la población civil, de 2,2 millones en la población económicamente activa y de 2,01 millones de personas empleadas en el sector no agrícola. Con estos datos, la tasa de desempleo se redujo al 4,0%, desde el 4,1% de diciembre, alcanzando su mejor nivel desde mayo del año anterior. Por otro lado, la mejora en el empleo también se reflejó en la evolución de los salarios, que en el mes experimentaron un incremento del 0,5% m/m, medido por la ganancia por hora, acumulando en los últimos doce meses un alza del 4,1%, casi un punto porcentual por encima de la dinámica que habrían mostrado los precios minoristas. De esta manera, la economía continúa generando empleos con salarios reales cada vez mejores, lo que sostiene el consumo privado.

La curva se aplana. Entre la solidez del mercado laboral y las expectativas negativas generadas por las medidas arancelarias de la nueva administración, la curva de rendimiento de los bonos del Tesoro se ha aplanado nuevamente, con un aumento en el tramo corto y una caída en el tramo largo. Específicamente, la UST2Y aumentó 4 pb durante la semana hasta alcanzar el 4,28%, mientras que la UST10Y disminuyó 8 pb hasta el 4,49%, marcando este último el nivel más bajo desde mediados de diciembre. Esto ha reajustado las perspectivas de recorte de tasas de la Fed, ahora proyectando solo una baja de 25 pb que se realizaría en julio próximo. En este escenario, los principales índices de acciones tuvieron una semana estable, con el índice agregado registrando un alza del 0,1% en la semana y acumulando una ganancia del 0,6% en lo que va del año. Se destacaron los bonos ajustables por inflación (TIPS), que aumentaron un 0,4%, mientras que los bonos corporativos de alto rendimiento presentaron el peor desempeño con una caída del 0,5%. A pesar de ello, siguen siendo los más rentables en el año, con una ganancia del 0,9%. Los bonos emergentes siguieron la tendencia general con un aumento del 0,1% y desde fines de 2024 acumulan una ganancia del 1,8%.

Leve retroceso del dólar. El vaivén de las negociaciones arancelarias afecta directamente la evolución del dólar, que se mantiene en niveles históricamente elevados, aunque en la última semana el índice del dólar (DXY) retrocedió un 0,3%, impulsado principalmente por la depreciación del 2,4% frente al yen, cerrando en USD/JPY 151. En contraste, frente al euro, el dólar subió un 0,3%. Con este resultado, en lo que va del año, el dólar ha subido un 0,4% frente a las principales monedas. En cuanto a las monedas emergentes, el dólar se fortaleció un 0,5% frente al yuan, aunque en el año no muestra cambios significativos. Frente al real brasileño, sin embargo, continuó perdiendo terreno, marcando una caída del 0,6% en la semana, hasta USD/BRL 5,81. Desde el comienzo de 2025, el real se ha apreciado un 6,0%.

Retrocede el petróleo y suben los metales. Los precios de las materias primas mostraron nuevamente un comportamiento mixto esta semana, destacándose el retroceso en el precio del petróleo y el incremento en los metales, con el oro alcanzando nuevos récords históricos. El WTI cayó un 2,1% hasta situarse en USD 71 el barril, debido a los temores de un exceso de oferta por las perspectivas de un aumento en la producción de la OPEP+ y EE. UU., junto con una demanda más débil, acumulando una baja del 1,0% en el año. En contraste, el cobre experimentó un repunte del 7,5% esta semana, elevando su valor acumulado en 2025 al 15%, alcanzando su nivel más alto desde octubre. Este aumento se ha visto impulsado por una disminución en la oferta desde Chile y un aumento en la demanda desde China. En el ámbito de los commodities agrícolas, la soja registró un incremento del 0,7%, llegando a USD 385 la tonelada, con un alza acumulada del 5,1% desde finales de 2024. Por último, respaldado por la incertidumbre global y los riesgos inflacionarios, el oro subió un 2,1% hasta USD 2,860 la onza, estableciendo un nuevo máximo histórico y acumulando una ganancia del 9,0% en el año.

Nueva caída de las acciones. La incertidumbre sobre las medidas arancelarias de Trump ha impactado nuevamente las acciones, marcando la segunda semana consecutiva de pérdidas. Recordemos que la semana anterior fue afectada por la aparición de la startup china DeepSeek, que lanzó un nuevo modelo de inteligencia artificial a muy bajo costo. Específicamente, todos los índices estadounidenses cerraron la primera semana de febrero en números rojos: el S&P 500 perdió un 0,2%, el Nasdaq un 0,4%, el Dow Jones un 0,5% y el Russell 2000, que agrupa a empresas de menor capitalización y teóricamente beneficiadas en un contexto de mayor proteccionismo, también descendió un 0,2%. Desde una perspectiva sectorial, la caída fue liderada por el sector de consumo discrecional, que retrocedió un 2,8% arrastrado por las acciones de Tesla y Amazon, que cayeron un 11% y un 3,6% respectivamente. El resto de las "magníficas" también experimentaron una semana desfavorable, con Google, Apple y Microsoft registrando pérdidas del 9,2%, 3,5% y 1,3% respectivamente, mientras que Meta y Nvidia se diferenciaron positivamente con incrementos del 3,7% y 8,1%. Además, continuó la temporada de balances, con el 62% de las compañías que componen el S&P 500 ya habiendo presentado sus resultados del 4Q24. Los destacados incluyen un aumento interanual del 5,4% en las ventas y del 12,6% en los beneficios, impulsado principalmente por el excelente desempeño del sector de consumo discrecional, que creció un 36% i.a. Los sectores de comunicaciones, salud y financiero también mostraron fuertes incrementos, con aumentos del 28%, 22% y 19% i.a., respectivamente, mientras que el sector energético enfrentó la mayor contracción, con una disminución del 36% i.a.

Mejora el resto del mundo. Aunque a nivel macroeconómico EE. UU. se destaca por su excelente desempeño, el mercado de acciones no refleja la misma tendencia, al menos no en este inicio de 2025, donde las acciones del resto del mundo están mostrando un mejor desempeño. En la última semana, el índice global de acciones, excluyendo a EE. UU., subió un 0,8%, acumulando en el año un alza del 4,3% en comparación con el 2,5% del S&P 500. El impulso reciente provino de los mercados emergentes, que avanzaron un 1,1%, liderados por China y América Latina, que registraron aumentos del 2,7% y 1,7%, respectivamente. México se destacó con un incremento del 3,5%, respirando aliviado tras la tregua otorgada por Trump, que postergó la subida de aranceles hasta marzo. Por otro lado, Europa y Japón mostraron avances más modestos, de solo un 0,2%. En lo que va del año, América Latina sigue liderando con una ganancia del 11,7%, impulsada principalmente por Brasil, que ha subido un 12,0%. Europa le sigue con un aumento del 7,4% y China con un 6,1%. Estas cifras reflejan una tendencia en la que los mercados internacionales están superando a los estadounidenses, pese a la fortaleza macroeconómica de EE. UU.

Lo que viene. Como ya es costumbre, las miradas estarán puestas en las próximas medidas que anuncie Trump, quien este fin de semana reveló un nuevo arancel del 25% para las importaciones de acero y aluminio y prometió más anuncios para el martes y miércoles próximos. En paralelo, la agenda macroeconómica de EE. UU. se centrará en la publicación de los datos de inflación de enero. Se anticipa que el IPC general registre un aumento del 0,3% m/m, expectativa que se extiende igualmente al IPC Core, indicando ambos una persistente resistencia de los precios a alinearse con el objetivo de la Fed. Además, cobrarán relevancia las ventas minoristas de enero, que podrían mostrar un cierto estancamiento tras un muy buen diciembre, así como la producción industrial y el resultado fiscal del primer mes del año. Paralelamente, Jerome Powell, presidente de la Reserva Federal, presentará su Informe Semestral de Política Monetaria ante el Congreso. En el ámbito corporativo, será una semana importante para las presentaciones de balances, con compañías como McDonald's, Coca-Cola, S&P Global, Cisco Systems, Applied Materials y Deere & Co. alistándose para revelar sus resultados financieros.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

Mala semana para los activos financieros locales. A pesar de los buenos datos económicos –que se traducen en perspectivas positivas para este año–, de las mejores condiciones hídricas y el triunfo del oficialismo en Diputados para suspender las PASO, los bonos soberanos y las acciones operaron a la baja, los dólares financieros subieron y en la curva de pesos se destacaron los dollar-linked. Si bien la recuperación de la actividad comienza a sentirse en algunos sectores, al mismo tiempo, la inflación encuentra resistencias en los servicios, mientras que el superávit comercial se reduce con la reactivación de las importaciones. La apreciación del peso permite estabilidad cambiaria en el corto plazo, pero erosiona la competitividad y mantiene la acumulación de reservas dependiente del ingreso de dólares financieros. El gobierno evidencia falta de claridad sobre la salida del cepo: para el ministro de Economía no será inmediata, sino que dependerá de la consolidación del programa de estabilización, en tanto que el presidente afirmó que un acuerdo con el FMI podría anticipar la salida del cepo. En nuestro escenario base, no habría acuerdo con el FMI que implique fondos frescos antes de las elecciones, ni salida del cepo, por lo que apuntamos a que el plan no se moverá de los lineamientos actuales. La agenda de esta semana estará en la licitación del Tesoro y en la publicación del IPC Nacional, que esperamos reafirme el proceso de desinflación, aunque con resistencia en los servicios.

Actividad en alza. La industria mantuvo su tendencia alcista, con un crecimiento del 0,2% m/m y 8,4% i.a., aunque cerró 2024 con una contracción acumulada del 9,4%. A pesar de que la construcción creció un 3,1% m/m, quedó 10% por debajo de la de diciembre de 2023 y en todo el año sufrió una caída total del 27,4% i.a. Diferente fue el caso de la actividad minera, que cayó 0,6% m/m, pero comparada con un año atrás subió 0,5%, acumulando en todo 2024 una expansión de 6,0%. En síntesis, la actividad económica de diciembre de 2024 habría cerrado con un crecimiento interanual superior al 6% i.a., impulsado –contrario a la tendencia anual– por la recuperación de las actividades urbanas, favorecidas por la baja base de comparación de 2023.

Al empleo registrado le cuesta recuperarse. En noviembre, el empleo registrado total cayó 0,1% m/m s.e. (-11 mil puestos), con retrocesos en el empleo público (-0,1% m/m s.e.) y en los trabajadores independientes (-0,5% m/m s.e.). En contraste, el empleo asalariado privado creció levemente por cuarto mes consecutivo (+0,1% m/m s.e.; +3 mil puestos), acumulando un aumento del 0,3% en tres meses, aunque sigue 1,9% i.a. por debajo. A nivel sectorial, la construcción creció 0,2% m/m s.e., aunque acumula una contracción del 15,3% i.a. (-69 mil puestos, explicando más de la mitad de la caída total del empleo registrado privado de 120 mil puestos). Así, el empleo privado urbano evidencia una caída del 2,3% i.a. (-136 mil puestos), mientras que el no urbano (agro, minería, pesca) aumentó 3,3% i.a. (+14 mil puestos), reflejando las dos velocidades que muestran la economía urbana y no urbana. Esto implica también diferencias regionales: mientras en Neuquén y Chubut el empleo registrado aumentó 2,4% y 2,1% i.a., respectivamente, en Formosa, La Rioja y Catamarca el empleo registrado cayó más de 7% i.a., y en Buenos Aires y CABA cayó 2,4% y 1% i.a., respectivamente. En el segmento no asalariado, los monotributistas y autónomos registraron bajas del 0,5% m/m s.e., aunque los monotributistas siguen siendo el único segmento con crecimiento interanual (+1,2% i.a.; +24 mil puestos).

Recaudación en alza. A pesar del impacto negativo de la eliminación del impuesto PAIS, la recaudación total mostró un crecimiento del 5,6% real i.a. En particular, los tributos asociados a la seguridad social aumentaron un 40% real i.a., registrando su quinto mes consecutivo de crecimiento gracias al incremento de los salarios brutos y el ajuste en la base imponible. Los impuestos vinculados a la actividad económica avanzaron un 19% real i.a., con un fuerte aporte del impuesto a los combustibles, que creció un 207% i.a. real por las actualizaciones parciales. Además, el IVA DGI y el impuesto al cheque aumentaron un 19% y 24% real i.a., respectivamente. Por su parte, Ganancias subió un 36% real i.a., explicado por mayores retenciones sobre sueldos y el ingreso de anticipos empresariales y de personas humanas. En contraste, los tributos al comercio exterior cayeron un 31% real i.a., arrastrados por una baja del 54% real en derechos de exportación y una contracción del 17% real en derechos de importación, acelerando la caída del mes previo. Esta dinámica, sumada a la profundización del déficit comercial con Brasil –en enero fue de USD 330 M contra USD 23 M de superávit en enero de 2024, siendo el peor resultado desde julio de 2023–, indicaría que en enero de 2025 el superávit comercial devengado habría marcado un importante deterioro.

Resistencia de la inflación. En enero de 2025, el Índice de Precios al Consumidor de la Ciudad de Buenos Aires (IPCBA) registró un aumento de 3,1% m/m y una variación interanual de 100,6% i.a. Los principales impulsores del incremento mensual fueron las divisiones Restaurantes y hoteles (+6,0% m/m), Recreación y cultura (+7,7% m/m) y Vivienda, agua, electricidad, gas y otros combustibles (+3,1% m/m). Mientras tanto, los Bienes aumentaron un 1,4% m/m y los Servicios un 4,3% m/m. Al reponderar estos datos con la canasta nacional del INDEC, que tiene mayor peso de Bienes, se estima que la inflación nacional rondará el 2,4% m/m en enero. Adicionalmente, en febrero, el precio del novillo en el Mercado de Liniers subió un 10% m/m en la primera semana, lo que podría impactar en la inflación del mes. Este comportamiento ya se observó en diciembre, cuando un alza del 12% en el precio del novillo aportó 0,7 pp a la inflación mensual. De mantenerse esta tendencia, el aumento en la carne podría añadir 0,5 pp a la inflación de febrero, lo que llevaría la suba general del mes al 2,3% m/m.

Los pagos al FMI golpean las reservas netas. En la semana, las reservas internacionales brutas aumentaron en USD 579 M hasta un stock bruto de USD 28.886 M. La mayor parte del resultado positivo se explicó por la recomposición de encajes estacional de principios de mes por USD 883 M, ayudada por compras netas en el mercado de cambios por USD 638 M –compensadas en parte por el pago de intereses al FMI por USD 613 M–. Si bien la liquidación del agro tuvo un leve repunte respecto a la semana previa (USD 370 M vs USD 260 M), la buena performance de la compra de divisas se habría vuelto a apoyar en el ingreso de financiamiento externo –en la semana hubo colocaciones por USD 300 M, principalmente de Galicia por USD 75 M, y USD 120 M de PAE 2028–. Entre los pagos al FMI y las intervenciones que hizo el BCRA para contener la brecha, las reservas netas cayeron en aproximadamente USD 440 M, dejando un saldo negativo de cada USD 5.000 M.

Los préstamos en dólares crecen, pero los depósitos se estabilizan. En la última semana, los depósitos privados aceleraron su ritmo de caída y se redujeron en USD 311 M. De esta forma, en los últimos 30 días disminuyeron en USD 519 M, con un stock en USD 31.000 M. Esto ocurrió en paralelo con un fuerte crecimiento de los préstamos bancarios, que en el mismo periodo aumentaron en USD 39 M en la semana y en USD 1.811 M en el mes, alcanzando un saldo de USD 12.700 M. Como resultado, el ratio préstamos/depósitos alcanzó el 41% (un máximo desde 2019), y aún tiene margen para aumentar si tomamos como referencia el 57% que promedió en 2018/2019. Con los préstamos al alza, la caída en los depósitos de los últimos 30 días se descompone en una reducción en el efectivo en bancos por USD 1.149 M y en los encajes por USD 672 M.

Mejoran las condiciones hídricas para la cosecha. El monitoreo semanal de los cultivos de soja y maíz en Argentina muestra mejoras significativas en las condiciones hídricas. El 36% de la superficie sembrada permanece en condiciones regulares o de sequía, lo que implica una mejora de 6 puntos porcentuales respecto a la semana anterior. Este avance responde a las lluvias recientes, especialmente en regiones clave. En el caso del maíz, la proporción de superficie en condiciones regulares o de sequía se redujo del 43% al 37% en la última semana, reflejando una evolución favorable.

El mercado está optimista con la macro. Según el Relevamiento de Expectativas de Mercado (REM) de enero de 2025, se proyecta una inflación de 2,3% m/m en enero y de 2,1% m/m en febrero. Luego, se estima un descenso progresivo, que llevaría la inflación interanual en diciembre de 2025 al 23,2% i.a. Por otro lado, se espera un tipo de cambio de $1.055/USD en febrero de 2025, con un ritmo de depreciación del 1% m/m, sostenido durante todo el año. Para diciembre de 2025, se prevé un tipo de cambio nominal de $1.201/USD, lo que implica una variación del 17,6% i.a. En cuanto a la tasa de política económica, se proyecta que la TAMAR de los bancos privados se ubique en 30,6% TNA en febrero (equivalente a una tasa efectiva mensual de 2,5%), con una reducción gradual hasta 24% TNA en diciembre (con una TEM de 2,0%). Además, la expectativa de superávit comercial se encuentra en USD 14.026 M para 2025, con exportaciones estimadas en USD 83.126 M e importaciones en USD 69.100 M, y un crecimiento económico del 4,6% en 2025.

Un paso en firme para suspender las PASO. El oficialismo logró avanzar en la suspensión de las PASO en la Cámara de Diputados con el apoyo de un sector del peronismo. Ahora, la definición pasará al Senado, donde la votación está prevista para el 20 de febrero. Si se aprueba, se reduciría la incertidumbre política que podría afectar la confianza en el programa económico.

Con Cepo hasta 2026. El ministro Caputo ratificó que el cepo será completamente eliminado en 2026 bajo tres condiciones: la inflación debe converger al ritmo del crawling peg más la inflación internacional, la base monetaria neta debe igualar a la base monetaria ampliada, y el BCRA debe estar recapitalizado. En esta línea, el acuerdo con el FMI no implicaría una devaluación ni la salida inmediata del cepo, sino que apuntaría a fortalecer las reservas del BCRA. Si bien en nuestro escenario base no incluimos un acuerdo con el FMI que implique fondos frescos antes de las elecciones, las declaraciones de Caputo apuntaron a despejar dudas sobre una posible salida del cepo y devaluación en 2025.

Repuntó la brecha. En otra semana marcada por aparentes intervenciones del Central, mayormente vendiendo bonos en pesos para contener la brecha, los dólares financieros cerraron al alza. El MEP (GD30) subió un 2,1% y cerró en $1.189, mientras que el CCL avanzó un 1,8% para cerrar en $1.200. Con esto, las brechas con el oficial quedaron en 12% y 14%, respectivamente.

Crece la demanda por cobertura cambiaria. Por el lado de los pesos, el segmento de mejor performance en la semana fue nuevamente los dollar-linked. En esta oportunidad, impulsados por el TZVD5 (3,8%) y el TZV26 (1,0%), el mercado tomó más cobertura para diciembre de 2025 y junio de 2026, lo cual muestra que le está asignando mayores probabilidades de devaluación una vez hayan ocurrido las elecciones. En el mercado de Rofex, de febrero de 2025 a diciembre de 2025, los contratos muestran una devaluación que corre a un ritmo de 1,7% mensual promedio, muy alejado del actual crawling peg de 1,0%. De esta manera, para diciembre el dólar futuro está en $1.283, mostrando una diferencia de 9,0% con respecto al valor que debería tener el oficial en caso de continuar con un esquema de crawl al 1,0%. Detrás de los dollar-linked vinieron las Lecaps, ganando un 0,3% con mayores subas en los tramos medios y cortos. Así, la curva de rendimientos se mantiene plana en torno al 2,2% TEM. Por el lado de los bonos CER, la suba fue de 0,1% y se dio mayormente en el tramo 2025. A estos precios, los bonos CER a 2025 rinden CER +2,7%, a 2026 CER +6,8% y 2027 en adelante CER +8,1%. La inflación breakeven para este año se mantiene en 21%. Por último, los bonos duales sufrieron caídas de 0,4% y continúan rindiendo en promedio 2,1% TEM, en línea con la curva de Lecaps y sin asignarle valor a la dualidad con la tasa TAMAR.

Subió el riesgo país. Nuevamente, contrario al resto del mundo y a los países comparables, la deuda argentina en dólares tuvo una performance negativa, con una caída promedio de 2,2% que deja al riesgo país en torno a los 660 pb, casi 100 pb por encima del mínimo que tocó en enero con el pago de cupones. Esta caída se da a pesar de un contexto global más estabilizado, un BCRA que compra reservas y el agro comenzando a liquidar. Con una paridad promedio de 70%, el tramo corto rinde 12% de TIR y el tramo largo 10% de TIR. Del lado de la deuda del Central, la historia fue distinta, con una leve suba de 0,2%. En cuanto a los bonos provinciales, sufrieron leves caídas de 0,1%, destacándose Buenos Aires 2037 (-1,1%). Por último, los corporativos registraron un alza de 0,3%.

Acciones golpeadas. El Merval terminó la semana con bajas de 2,4% en pesos y 2,8% en dólares CCL, cerrando en USD 2.088. Utilidades y consumo básico fueron los principales sectores en registrar caídas, con VALO (-9,7%), TGN (-9,1%) e IRSA (-8,2%) siendo las acciones que más retrocedieron. Del lado de los ganadores, Ternium (1,5%), Loma Negra (0,9%) y Edenor (0,2%) registraron tímidas subas. Para los activos que cotizan en la Bolsa de Nueva York, la semana también fue negativa, con una caída promedio de 0,7%. Las más golpeadas fueron Bioceres (-18,5%), IRSA (-4,5%) y Pampa Energía (-3,6%), mientras que del lado opuesto estuvieron MELI (4,7%), Edenor (2,8%) y Loma Negra (2,6%).

Lo que viene. Este miércoles 12 de febrero se realizará la licitación en la que el Tesoro enfrenta vencimientos por $6,6 billones ($1,7 por la Lecap S14F4 y $4,9 por el Boncer T2X5). Con los depósitos del gobierno en $4,3 billones –su valor más bajo desde mayo del año pasado–, el Tesoro necesita un rollover de al menos 65% para evitar asistencia monetaria por parte del BCRA. Con esto en mente, es posible que el Tesoro ofrezca una variedad interesante de instrumentos y/o que convalide tasas por encima del mercado secundario. Además, ese mismo día se publicará el índice de salarios de diciembre, que reflejaría una recuperación real, aunque a un ritmo más lento que el observado durante el tercer trimestre. El jueves 13 será el turno del IPC Nacional, que, de acuerdo con la inflación registrada en CABA y las estimaciones privadas, se ubicaría en torno al 2,4% m/m.

Los contratos futuros de Rofex operaron al alza, subiendo un promedio de 0,6%...

Los contratos futuros de Rofex operaron al alza, subiendo un promedio de 0,6%. Las principales subas se vieron en los contratos más largos: diciembre (1,8%), noviembre (1,2%) y octubre (0,8%).

El próximo contrato en vencer es el de febrero, que cotiza en $1.069 y marca una devaluación directa de 1,2% y mensualizada de 1,7% –0,7 puntos por encima del nuevo ritmo del crawling peg de 1,0% que comenzó la semana pasada–. Para los tres meses siguientes, los precios reflejan que el crawling peg correría en niveles en torno al 1,6%: 1,6% en marzo ($1.085), 1,7% en abril ($1.106) y 1,7% en mayo ($1.124). A partir de ahí, los precios señalan una devaluación sostenida del 1,7% promedio hasta enero del 2026.

De esta manera, la curva de tasas (TNA) mostró un empinamiento en todos sus tramos: de febrero a marzo presenta una pendiente negativa en la cual los rendimientos caen desde 22% hasta 20% en marzo. Allí suben hasta 21%, manteniéndose desde abril hasta septiembre, para luego subir al 24% en enero de 2026.

El volumen operado mostró una caída. En los últimos cinco días hábiles se comerciaron 1,6 millones de contratos. El viernes 7 de febrero el interés abierto cerró en USD 3.475 M, con una suba de 15% m/m y de 125% a/a.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Evolución y perspectivas de Inflación, tipo de cambio, tasas de interés, crecimiento y frente fiscal

La inflación cerró en 117,8% i.a. en 2024 y se proyecta una desaceleración hasta el 24% i.a. en diciembre de 2025, con una inflación promedio de 2,3% m/m en el primer trimestre (2,4% en enero, 2,3% en febrero y 2,1% en marzo), convergiendo al 1,5% m/m en junio. Este proceso se sustenta en una inflación de bienes alineándose con el ritmo del crawling peg, mientras que la de servicios se mantendría en torno al 4% m/m en los primeros tres meses (por inercia, ajustes salariales y tarifarios).

El tipo de cambio oficial continúa ajustándose al 1% m/m en el primer trimestre, con una brecha cambiaria (CCL) estable entre 14% y 16%. A mediano plazo, la apreciación real del peso podría generar volatilidad y requerir ajustes, aunque no los esperamos antes de las elecciones legislativas. Asimismo, se proyecta una inflación promedio anual del 39% i.a. y una depreciación del tipo de cambio del 24% i.a.

Además, las tasas de interés seguirán alineadas con la inflación, desacelerándose para consolidar un escenario de baja nominalidad y favorecer la recuperación del crédito, sin perder atractivo para el carry trade. La tasa de política monetaria, reducida a 29% TNA desde febrero, mantendría una senda descendente gradual, ubicándose en torno al 27,5% TNA en marzo.

Por otro lado, se proyecta un crecimiento del PBI del 5% i.a. en 2025, gracias al arrastre positivo de 3 pp desde el último trimestre de 2024 y el desempeño de los sectores agropecuario, energético y minero. Mientras que sectores urbanos como la construcción y la industria continúan rezagados, la recuperación económica se afianza con salarios reales en alza y un mayor acceso al crédito. En el primer trimestre, la actividad –impulsada por el consumo privado– crecería 1,4% t/t sin estacionalidad, con un incremento anual del 5% i.a., favorecido por una base de comparación baja con respecto a 1Q24 (-5,2% i.a.).

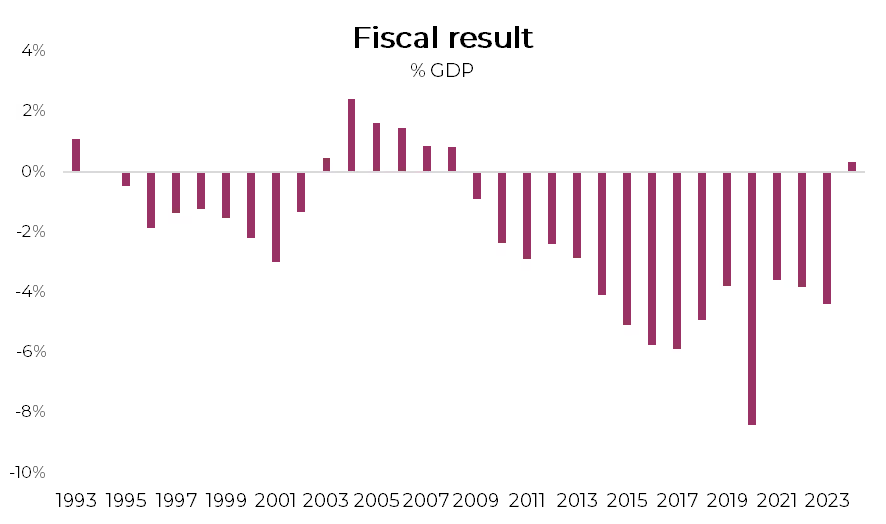

En el frente fiscal, el superávit primario del 1,8% del PBI en 2024 marcó un hito en materia de disciplina fiscal. Para este año, se proyecta un superávit primario del 1,2% del PBI, suficiente para el pago de intereses, con una recaudación impulsada por el crecimiento económico, que compensará la caída de ingresos derivada de la eliminación del Impuesto PAÍS y el fin del blanqueo. De hecho, la recaudación de enero ya reflejó un crecimiento del 5,5% i.a. en términos reales, nuevamente debido a una base de comparación baja. Sin embargo, las últimas señales en materia fiscal plantean desafíos, como el ajuste parcial de tarifas, la falta de actualización del impuesto a los combustibles y la reducción temporal de retenciones al agro.

En materia cambiaria, el BCRA sigue acumulando divisas gracias al mayor ingreso por la cuenta financiera, que más que compensa el déficit creciente de la cuenta corriente. No obstante, el panorama se vuelve más desafiante ante los riesgos asociados a la apreciación del tipo de cambio real, la sequía y un entorno global más incierto. En este sentido, el acuerdo con el FMI y la eventual salida del cepo (no inmediata para Caputo, pero sí para Milei) son factores en el radar de los inversores, aunque no lo consideramos probable antes de las elecciones.

Como proyección, esperamos que el superávit comercial se modere en 2025 a partir de la recuperación de las importaciones, pasando de los USD 18.900 M de 2024 a USD 12.000 M. Si bien la incertidumbre climática amenaza con limitar el aporte del agro, el sector energético contribuiría con un superávit comercial de entre USD 7.000 M y USD 8.000 M, superando los USD 6.000 M registrados el año anterior. Sin embargo, el frente comercial es solo una parte del escenario cambiario. La cuenta corriente se prevé deficitaria en torno a USD 10.000 M (1,3% del PBI, financiable), debido a la presión del déficit de servicios. Así, la acumulación de reservas internacionales dependerá en gran medida de que se mantenga el ingreso de capitales, principalmente a través del dinamismo de los préstamos en dólares. Estos han venido creciendo a un ritmo de USD 1.200 M mensuales desde el inicio del blanqueo en septiembre de 2024, acelerándose hasta USD 2.000 M en enero de 2025. De hecho, aún tendrían un recorrido adicional de USD 4.000 M - USD 5.000 M, considerando que los depósitos privados alcanzan los USD 31.000 M, aunque con una tendencia a la baja. Actualmente, los préstamos representan el 40% de estos depósitos, cuando en 2018 llegaron a un máximo del 60%. Así, aun teniendo en cuenta que la liquidación del agro no ha despegado y el déficit de turismo de enero y febrero sigue siendo elevado –en enero, el consumo con tarjetas de crédito en el exterior alcanzó los USD 865 M, similar al máximo de enero de 2018, cuando el déficit de turismo llegó a USD 1.300 M–, el BCRA podría continuar comprando divisas. En este contexto, proyectamos que en el primer trimestre las reservas netas, que hoy se encuentran en torno a USD 4.300 M negativas, comiencen a recuperarse gradualmente. Se prevé un aumento de USD 500 M en febrero y marzo, cerrando el trimestre en USD 3.800 M negativas, alcanzando el equilibrio hacia junio –con el ingreso del grueso de la cosecha–.

En conclusión, el primer trimestre de 2025 será determinante para evaluar la sostenibilidad del proceso de estabilización. Esperamos que la inflación continúe descendiendo, la actividad consolide su recuperación y el equilibrio fiscal se mantenga, principalmente por una mayor recaudación. En el frente cambiario, la cuenta financiera seguirá siendo clave para la acumulación de reservas, en tanto que la apreciación del peso y la incertidumbre climática exigirán un monitoreo diario de las operaciones del BCRA. A medida que avance el año, el foco estará en la dinámica política en un año electoral y en la capacidad del gobierno para sostener su estrategia económica sin sobresaltos. Pese a que el acuerdo con el FMI seguirá presente en la discusión pública, en nuestro escenario base no prevemos la llegada de fondos frescos al menos antes de las elecciones.

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅D A T O P O S I T I V O D E L A S E M A N A

Los préstamos en dólares mantienen un ritmo de crecimiento promedio de USD 1.200 M desde septiembre, consecuencia del blanqueo, lo que ha permitido al BCRA sostener sus compras de divisas. En enero, el stock de préstamos en dólares registró un incremento récord de USD 1.891 M hasta USD 12.744 M. Considerando el stock actual de depósitos (USD 32.921 M), la relación alcanza al 41% y podría subir hasta 65%, por lo que aún podrían incrementarse entre USD 5.000 y USD 6.000, contribuyendo al fortalecimiento de las reservas internacionales.

⚠️A M O N I T O R E A R

Desde que el riesgo país tocó su mínimo de 562 pb el 10 de enero con el pago de cupones, comenzó a lateralizar con tendencia al alza (registra una suba de 98 pb). Esto se refleja en las caídas en las paridades de los bonos de 4,5% en promedio y que la curva de rendimientos se invierta nuevamente. Los bonos cortos rinden en torno al 13% en tanto que los del tramo medio y largo rinden 11%.

🚨R I E S G O

El precio del novillo en el Mercado de Liniers subió 10% m/m en la primera semana de febrero. Así, como sucedió en diciembre cuando el precio del novillo aumentó 12% y la carne aportó 0,7 puntos porcentuales a la inflación del mes, este aumento de mantenerse podría añadir 0,5 pp a la inflación de febrero, por lo que estimamos un alza del 2,3% m/m.

Noticias globales: el mundo hoy.

A la espera de los datos de empleo que se publicarán hoy y mientras continúa la temporada de balances, en la rueda del jueves los principales índices de acciones de Wall Street operaron con leves subas. El S&P 500 y el Nasdaq avanzaron 0,3% y 0,5%, respectivamente, mientras que el Dow Jones retrocedió 0,3%.

En cuanto a las acciones en particular, se destacó la caída de 3,8% de Qualcomm, de 7,1% de Ford y de 5,5% de Honeywell, luego de emitir una guía de ganancias más débil de lo esperado y anunciar planes de dividirse en tres compañías. Por el contrario, Philip Morris subió 11% y alcanzó un nuevo récord tras registrar fuertes ganancias e ingresos, mientras que Eli Lilly ganó 3,7% luego de superar los resultados esperados.

Mientras tanto, las acciones bancarias subieron después de que la prueba de resistencia de la Fed revelara shocks hipotéticos más leves. Citigroup ganó 3,7%, mientras que Goldman Sachs, Morgan Stanley, Bank of America y JPMorgan subieron más de 1,5% cada uno.

En renta fija, los rendimientos de los bonos del Tesoro tuvieron un leve repunte. La UST2Y subió 3 pb hasta 4,22% y la UST10Y lo hizo en 2 pb, cerrando en 4,44%, manteniéndose en los niveles más bajos de las últimas siete semanas. Con esto, los principales índices de bonos interrumpieron la recuperación que venían marcando y cayeron 0,2% en promedio.

El secretario del Tesoro, Scott Bessent, afirmó que la administración Trump prioriza los rendimientos de los UST10Y por sobre la tasa de interés de la Fed en un esfuerzo por reducir los costos de endeudamiento. También aclaró que el presidente Trump no está presionando a la Fed para que reduzca las tasas, a pesar de sus comentarios en Davos el mes pasado. En cuanto a los aranceles, señaló que su objetivo es restaurar la producción estadounidense.

El US Dollar Index operó estable, mientras que, contra el real brasileño, perdió 0,6% y cerró en USDBRL 5,76. En cuanto a los commodities, el petróleo retrocedió 0,6% y cerró en USD 70,6, al tiempo que el oro interrumpió el rally que venía marcando y retrocedió 0,3% hasta USD 2.855 la onza.

En relación con el dato económico del día, las peticiones iniciales de desempleo durante la semana pasada subieron en 11.000 hasta 219.000, levemente por encima de las expectativas del mercado, que proyectaban 213.000. Las solicitudes recurrentes aumentaron en 26.000 hasta 1.886.000 la semana anterior, por encima de las expectativas del mercado de 1.870.000. A pesar de mantenerse en niveles sólidos desde una perspectiva histórica, los datos estuvieron en línea con la visión de que el mercado laboral estadounidense debería mostrar un leve debilitamiento en 2025. El promedio móvil de cuatro semanas para las solicitudes iniciales aumentó en 4.000 hasta 216.750.

Noticias locales: el país hoy.

En noviembre, el empleo registrado total cayó 0,1% m/m s.e. (-11 mil puestos) respecto a octubre, con retrocesos en el empleo público (-0,1% m/m s.e.) y en los trabajadores independientes (-0,5% m/m s.e.). En contraste, el empleo asalariado privado creció por cuarto mes consecutivo (+0,1% m/m s.e.; +3 mil puestos), acumulando un aumento del 0,3% en tres meses, aunque sigue un 1,9% por debajo en términos interanuales. A nivel sectorial, la construcción creció 0,2% m/m s.e., pero con una contracción total del 15,3% i.a. (-69 mil puestos, explicando más de la mitad de la caída total del empleo registrado privado de 120 mil puestos). En el segmento no asalariado, los monotributistas y autónomos registraron bajas del 0,5% m/m s.e. No obstante, los monotributistas siguen siendo el único segmento con crecimiento interanual (+1,2% i.a.; +24 mil puestos). En términos salariales, el salario promedio del sector privado registrado alcanzó $1.443.792, con un aumento del 1,9% m/m real, ubicándose 3,2% real por encima de noviembre de 2023.

En enero de 2025, la producción automotriz alcanzó las 30.058 unidades, aumentando 7,2% m/m sin estacionalidad y 32,7% más que en enero de 2024. Por otro lado, el Índice Construya (IC), que refleja la evolución de los volúmenes vendidos al sector privado de insumos para la construcción, cayó 4,1% m/m, aunque creció 3,3% i.a., mostrando una leve recuperación en la comparación interanual. Sin embargo, esto se debe a que la base de comparación es baja, ya que en enero de 2024 la caída fue del 29,4% i.a.

Según el Relevamiento de Expectativas de Mercado (REM) de enero de 2025, se proyecta una inflación de 2,3% m/m en enero y del 2,1% m/m en febrero. Luego se estima un descenso progresivo, que llevaría la inflación interanual en diciembre de 2025 al 23,2% i.a. Por otro lado, se prevé un tipo de cambio en $1.055 en febrero de 2025, con un ritmo de depreciación del 1% m/m, sostenido durante todo el año. Para diciembre de 2025, se espera un tipo de cambio nominal de $1.201, lo que implica una variación del 17,6% i.a. En el caso de la tasa de política económica, se estima que la TAMAR de bancos privados se ubique en 30,6% TNA en febrero (equivalente a una tasa efectiva mensual de 2,5%), con una reducción gradual hasta 24% TNA en diciembre (con una TEM de 2,0%). Además, se proyecta un superávit comercial de USD 14.026 M en 2025 (unos USD 4.000 M menos que en 2024), con exportaciones previstas en USD 83.126 M e importaciones en USD 69.100 M y un crecimiento económico del 4,6% en 2025.

En cuanto a las condiciones climáticas y perspectivas de cosecha, el monitoreo semanal de los cultivos de soja y maíz mostró cambios importantes en las condiciones hídricas. El 36% de la superficie sembrada presenta condiciones hídricas regulares o de sequía, lo que representa una mejora de 6 puntos porcentuales respecto a la semana pasada gracias a las lluvias recientes, especialmente en regiones clave. La situación del maíz también presenta mejoras: la proporción de superficie sembrada en condiciones regulares o de sequía pasó del 43% al 37% en la última semana.

En el mercado cambiario, pese a la menor liquidación del agro, el BCRA alcanzó compras récord por USD 326 M, siendo la mejor rueda desde abril del año pasado. Así, en lo que va de febrero, el BCRA acumula compras por USD 602 M, muy por encima de los USD 337 M registrados a esta altura de enero. En contraste, las reservas brutas cayeron en USD 612 M hasta los USD 28.741 M, debido al pago de USD 613 M en intereses al FMI.

El dólar oficial subió 17 centavos diarios y cerró en un nivel de $1.054,88. De esta manera, en las últimas cinco ruedas, el ritmo de devaluación se ubica en 1,0% TEM, correspondiente al nuevo nivel del crawling peg.

Los contratos de dólar futuro corrigieron a la baja y retrocedieron un 0,22%. Las principales variaciones se vieron en los contratos de agosto (-0,42%), septiembre (-0,33%) y noviembre (-0,31%). Como resultado, el ritmo de devaluación esperado por el mercado se ubica en 1,8% mensual promedio para enero de 2025.

Por el lado de los dólares financieros operaron a la baja, con aparente intervención del BCRA. Tanto el MEP (GD30) como el CCL retrocedieron 0,3% y cerraron en $1.185 y $1.195, respectivamente. La brecha para el MEP se ubica en 12% y para el CCL en 13%.

La deuda en pesos tuvo una rueda neutral. Los bonos CER registraron una suba de 0,2%; a estos precios, el tramo 2025 de la curva rinde CER +1,8%, el de 2026 CER +6,7% y el de 2027 en adelante CER +8,1%. Las Lecaps avanzaron 0,1%, con mayor impulso en el tramo largo, y el TO26 aumentó un 0,8%. Los duales se mantuvieron neutrales, rindiendo levemente por debajo de las Lecaps, con un 2,1% TEM promedio. Los dollar-linked retrocedieron un 1,9%, empujados por el TZVD5, que perdió 5,8%, con los rendimientos subiendo a devaluación +10%.

Por su parte, la deuda en dólares tuvo un alivio al subir un 0,2% después de cuatro ruedas consecutivas de caídas. En los globales, el mayor avance se vio en el GD46 (1,1%) y el GD29 (0,5%), mientras que en los Bonares, el AL30 (0,5%) lideró la suba. Con esto, cayeron los rendimientos de los bonos cortos, acercándose al 12%. Por su parte, los BOPREAL del BCRA también aumentaron un 0,2%.

Por último, el Merval subió 1,7% en pesos y 3,2% en dólares CCL, cerrando en USD 2.108, gracias al impulso de los bancos. En concreto, BBVA (4,9%), Banco Macro (4,4%) y Supervielle (4,4%) lideraron las subas, mientras que Mirgor (-3,4%), Holcim (-1,8%) y Aluar (-1,2%) protagonizaron las mayores bajas. De las acciones que cotizan en Nueva York, lo más destacado fue Bioceres con una pérdida de 11,7% tras presentar ingresos un 20% inferiores a lo esperado por el mercado.

Noticias locales: el país hoy.

El BCRA compró USD 87 M en el mercado cambiario producto de que se resolvieron las trabas burocráticas del sector agropecuario (que liquidó USD 160 M, el segundo monto más elevado del año). Así, en lo que va de febrero el Banco Central acumula compras por USD 276 M, en línea con los USD 337 M que acumulaba a esta altura de enero. En tanto que en 2025 lleva compras por USD 1.893 M, casi la mitad de las compras por USD 3.702 M que acumulaba a esta altura del 2024. Por su parte, las reservas brutas cayeron en USD 79 M hasta los USD 29.427 M y se siguen debilitando a pesar de la buena dinámica del MULC: en las últimas cinco ruedas cayeron en USD 294 M contra compras por USD 239 M.

El dólar oficial subió 46 centavos diarios y cerró en un nivel de $1.054,71. De esta manera, en las últimas cinco ruedas el ritmo de devaluación se ubica en 1,6% TEM.

Los dólares financieros operaron al alza por tercera rueda consecutiva. En una jornada en la cual el Central habría intervenido al cierre, el MEP (GD30) subió 0,4% y cerró en $1.188, mientras que el CCL subió un 0,2% cerrando en $1.198. Con esto, las brechas con el dólar oficial treparon a niveles de 13% y 14%, respectivamente.

Los bonos soberanos en dólares cayeron nuevamente un 0,8%. Los tramos medios y largos fueron los más perjudicados con bajas de hasta 1,2% para el AL41. De esta manera, las paridades llegaron a 70%, y el riesgo país se ubicó en torno a los 660 pb. Por su parte, los BOPREAL registraron una suba del 0,4%.

En el segmento de deuda en pesos no hubo ganadores. Las Lecaps se mantuvieron neutrales con el TO26 cayendo un 0,4% y continúan rindiendo una TEM promedio de 2,2% en todos los tramos de la curva. Los bonos CER cayeron 0,1% al igual que los duales. En último lugar estuvieron los dollar-linked con un retroceso del 0,9% que los deja rindiendo devaluación +6%.

Los contratos de dólar futuro subieron en 0,19%. Los contratos que más avanzaron fueron los de diciembre (0,77%), noviembre (0,55%) y septiembre (0,25%). La devaluación implícita para enero 2026 permanece en 1,8% promedio.

El Merval cerró otra rueda a la baja con una caída del 1,8% en pesos y 3,1% en dólares CCL. De esta manera se ubica en un nivel de USD 2.043. Los sectores más perjudicados fueron materiales, utilidades y construcción. En cuanto a las acciones, Cresud (-3,9%), Ternium (-3,3%) e IRSA (-2,8%) lideraron las bajas. En la Bolsa de Nueva York, los activos que más cayeron fueron Cresud (-6,0%), Pampa (-4,0%) y Banco Macro (-3,7%).

Noticias globales: el mundo hoy.

Si bien los indicadores económicos publicados tuvieron resultados mixtos, Wall Street volvió a tener una jornada positiva y ya recuperó toda la caída que había registrado el lunes, cuando la tensión e incertidumbre por la guerra comercial habían golpeado a todo el mercado. En la rueda del miércoles, los tres principales índices de acciones operaron al alza: el S&P 500 subió 0,4%, el Nasdaq 0,5% y el Dow Jones 0,7%. Entre las acciones se destacó el aumento de 5,1% en Nvidia, impulsado por el anuncio de Super Micro Computer (+8%) que completó la producción de su centro de datos de IA utilizando la plataforma Blackwell de Nvidia, lo que ayudó a reforzar la confianza del mercado. Del lado opuesto, las acciones de Alphabet retrocedieron 7,0% debido a una pérdida de ingresos en la nube, y AMD cayó un 6,3% debido a ventas de centros de datos más débiles de lo esperado. Además de la incertidumbre por la guerra comercial, las principales empresas tecnológicas sufren las preocupaciones sobre las medidas regulatorias que podría aplicar el gobierno de China.

En cuanto a la renta fija, ayudados por la demanda de activos más seguros y por las declaraciones de Bessent –quien mencionó que el objetivo es reducir la inflación sin presionar a la Fed–, las tasas de los bonos del Tesoro volvieron a caer, alcanzando el nivel más bajo en las últimas siete semanas. El UST2Y cedió 3 pb, quedando en 4,19%, mientras que el UST10Y bajó 9 pb hasta 4,42%. En este contexto, los principales índices de renta fija ganaron 0,5% en la jornada, siendo los corporativos Investment Grade –que tienen mayor duration– los más destacados, con un alza de 0,7%. Por su parte, los bonos High Yield subieron 0,3%, y los bonos del Tesoro avanzaron 0,5%. También fue una buena jornada para los bonos emergentes, que ganaron 0,6% y, en lo que va del año, acumulan una subida de 2,3%.

El dólar continuó retrocediendo, con el DXY cerrando la rueda en 107,6, lo que implicó una caída de 0,4% respecto a la jornada anterior. La baja del día se apoyó en la pérdida de 1,1% frente al yen japonés, que cerró en USDJPY 152, en tanto que retrocedió 0,3% contra el euro. La performance fue diferente frente a las monedas emergentes, ya que avanzó 0,3% frente al yuan, hasta USDCNY 7,27, al tiempo que subió 0,8% contra el real brasileño, cerrando en USDBRL 5,80.

En el mercado de commodities, el petróleo y la soja retrocedieron, mientras que el cobre y el oro volvieron a subir. Concretamente, el precio del petróleo WTI perdió 2,3% y terminó la rueda en USD 71 el barril, empujado por el informe de la Agencia Internacional de Energía que mostró inventarios de crudo en EE. UU. más elevados de lo esperado, lo que se suma a las preocupaciones sobre la dinámica de la demanda debido a la tensión comercial global. En el caso de la soja, las mejores condiciones climáticas en Argentina y el avance de la cosecha en Brasil presionaron a la baja la cotización, que cerró la rueda en USD 388 la tonelada, 1,6% por debajo de la jornada anterior. Por su parte, el cobre subió 2,6% y, en lo que va del año, acumula una suba de más de 11%, respaldado por los buenos datos de la actividad manufacturera tanto en EE. UU. como en China. Finalmente, el oro no detuvo su rally y subió 0,8%, alcanzando los USD 2.865 la onza.

En cuanto a los datos económicos del día, la mala nota la aportó el PMI de servicios de EE. UU., que en enero disminuyó a 52,8 desde una cifra revisada a la baja de 54 en diciembre de 2024 y muy por debajo de las previsiones de 54,3. La lectura apuntó a una expansión más lenta en el sector de servicios, debido a menores aumentos en la actividad empresarial (54,5 vs. 58) y los nuevos pedidos (51,3 vs. 54,4). Además, los inventarios estuvieron en territorio de contracción por tercer mes consecutivo (47,5 vs. 49,4). Por otro lado, el empleo (52,3 vs. 51,3) y los nuevos pedidos de exportación (52 vs. 50,1) aumentaron más rápidamente y las presiones sobre los precios disminuyeron (60,4 vs. 64,4).

Diferente fue el caso de los indicadores de empleo, dado que el ADP de enero marcó que el sector privado agregó 183.000 trabajadores a sus nóminas, cifra superior a los 176.000 revisados al alza en diciembre de 2024 y por encima de las previsiones de 150.000. El impulso de la contratación en el cuarto trimestre se prolongó hasta enero, con algunas excepciones, incluida la manufactura. El sector de producción de servicios añadió 190.000 puestos de trabajo, en tanto que el sector productor de bienes perdió 7.000 puestos. Mientras tanto, el crecimiento salarial anual para quienes permanecieron en su empleo fue del 4,7% y el crecimiento salarial para quienes cambiaron de empleo fue del 6,8%.

El déficit comercial de EE. UU. se amplió a USD 98.400 M en diciembre de 2024, tras una brecha revisada de USD 78.900 M en noviembre y por encima de las previsiones de un déficit de USD 96.600 M. Es el déficit comercial más alto desde un récord en marzo de 2022, cuando las empresas estadounidenses se apresuraron a asegurar bienes antes de los aranceles de la administración Trump. Esto refleja un aumento del déficit de bienes a USD 123.000 M y una disminución del superávit de servicios a USD 24.500 M. Las importaciones totales se dispararon un 3,5% m/m hasta USD 364.900 M, mientras que las exportaciones disminuyeron un 2,6% m/m a USD 266.500 M. Para todo 2024, el déficit aumentó un 17% respecto a 2023, alcanzando USD 918.400 M, dado que las exportaciones subieron 3,9% i.a. y las importaciones 6,6% i.a. Los mayores déficits comerciales se registraron con China (USD 295.400 M), la UE (USD 235.600 M), México (USD 171.800 M) y Vietnam (USD 123.500 M), con el de Canadá en USD 63.340 M.

Noticias locales: el país hoy.

El BCRA compró USD 9 M en el mercado cambiario y no se observan avances en torno a las trabas burocráticas del sector agropecuario. Así, en lo que va de febrero, el Banco Central acumula compras por USD 189 M, en línea con los USD 230 M que acumulaba a esta altura de enero. En tanto, en 2025 lleva compras por USD 1.806 M, casi la mitad de los USD 3.535 M que acumulaba a esta altura de 2024. Por su parte, las reservas brutas cayeron en USD 29 M hasta los USD 29.427 M.

El dólar oficial subió 33 centavos diarios y cerró en $1.054,25. De esta manera, en las últimas cinco ruedas, el ritmo de devaluación se ubica en 1,4% TEM.

Los dólares financieros operaron al alza por segunda rueda consecutiva. El MEP (GD30) subió 0,6% y cerró en $1.184, mientras que el CCL avanzó 0,7% hasta $1.196. Con esto, las brechas con el dólar oficial se mantienen en 12% y 13%, respectivamente.

Los bonos soberanos sufrieron otro golpe al caer 0,5% en la rueda de ayer. Los títulos de tramo corto y largo fueron los más perjudicados, mientras que el tramo medio fue el que menos sintió la caída. Con esta baja, las paridades cayeron en el margen y el riesgo país subió 10 pb hasta 640 pb. Para los BOPREAL, el retroceso fue de 0,3%.

En cuanto a la deuda en pesos, los ganadores fueron los dollar-linked, con una ganancia de 1,6%, impulsados por el TZVD5 (5,7%). De esta manera, comprimieron rendimientos a devaluación +4%. Detrás de estos, se ubicaron las Lecaps, con una leve suba de 0,1%, concentrada mayormente en el tramo corto. La curva quedó prácticamente aplanada, con todos los tramos rindiendo en torno al 2,2% TEM. Por su parte, los CER operaron sin variaciones. En último lugar, los duales cayeron 0,1% y rinden en promedio 2,1% TEM, muy en línea con las Lecaps.

Los contratos de dólar futuro subieron 0,26%. Los contratos que más avanzaron fueron los de diciembre (0,95%), noviembre (0,64%) y octubre (0,41%). La devaluación implícita para diciembre de 2025 permanece en 1,8%.

El Merval subió 1,8% en pesos y 1,4% en dólares CCL. Construcción, utilidades y energía fueron los sectores más favorecidos, con Cresud (4,8%), Holcim (4,7%) y Edenor (4,4%) a la cabeza. Las acciones más perjudicadas fueron VALO (-1,5%), Ternium (-0,2%) y BYMA (-0,2%). En la bolsa de Nueva York, las acciones que más subieron fueron Edenor (4,2%), Loma Negra (3,3%) y MELI (2,8%), mientras que las que más cayeron fueron Ternium (-1,1%) y BBVA (-0,1%).

Noticias globales: el mundo hoy.

A pesar de la elevada volatilidad e incertidumbre por las medidas y posibles consecuencias de la política comercial de Trump –China respondió con nuevos aranceles al carbón, el gas natural licuado, el petróleo crudo y los equipos agrícolas estadounidenses en represalia al alza del 10% en los aranceles impuesta por EE. UU.– los inversores mantuvieron el sesgo optimista y se ilusionan con una tregua, tal como ocurrió con México y Canadá al posponer la medida por 30 días. Con esto, en la rueda del martes, los mercados globales tuvieron una muy buena jornada con subas generalizadas, tanto en bonos como en acciones, así como también a nivel geográfico, especialmente en emergentes, en una rueda en la que el dólar se debilitó.

En cuanto a las acciones, el S&P 500 anotó un alza de 0,7%, impulsado por los sectores energético y tecnológico, mientras que el Nasdaq subió 1,2% y el Dow Jones 0,3%. A nivel individual, Alphabet avanzó 2,7% antes de la publicación de sus resultados trimestrales, mientras que PepsiCo y Merck cayeron 4,5% y 8,8%, respectivamente, tras previsiones decepcionantes. A nivel global, el índice sin EE. UU. marcó un alza de 1,9%, destacándose China con una suba de 2,5% y Europa con una ganancia de 1,3%, mientras que el índice de Latam avanzó 0,3%.

La distensión de los inversores sobre la política arancelaria impulsó a los bonos, con bajas generalizadas en los rendimientos de los bonos del Tesoro. La UST2Y cayó 5 pb hasta 4,21%, mientras que la UST10Y cerró en 4,51%, 3 pb por debajo del lunes. Esto favoreció a los índices de renta fija, que anotaron un alza promedio de 0,2%. También fue una buena rueda para los bonos emergentes, que subieron 0,4%.

El mejor humor de los inversores también se reflejó en un retroceso del dólar contra todas las monedas. El US Dollar Index (DXY) perdió casi 1% y cerró por debajo de 108. Entre las monedas emergentes, se destacó la estabilidad del yuan y la nueva caída del real brasileño, que cerró la jornada en USDBRL 5,75, su nivel más bajo desde noviembre, alejándose cada vez más del pico de USDBRL 6,25 alcanzado a mediados de diciembre.

Los commodities tuvieron una rueda con subas generalizadas, salvo en el caso del petróleo. Los futuros del crudo WTI bajaron 0,7% hasta USD 72,7 el barril ante la intensificación de la presión económica de Trump sobre Irán, quien restableció su campaña de "máxima presión" con el objetivo de reducir a cero las exportaciones de petróleo iraní y contrarrestar su influencia regional –el plan podría afectar aproximadamente 1,5 M de barriles por día de exportaciones de Irán–. A esto se sumó que la OPEP+ confirmó planes de aumentar gradualmente la producción a partir de abril. Diferente fue el caso de la soja, que subió 1,5% y cerró en USD 395 la tonelada, mientras que el cobre avanzó 0,9% y el oro continuó su camino ascendente con una suba de 1%, cerrando la jornada en USD 2.842 la onza.

El dato económico del día fue la caída de las ofertas de empleo en EE. UU., que bajaron en 556.000 hasta 7,6 M en diciembre de 2024, incumpliendo las expectativas del mercado de 8,0 M e indicando un enfriamiento gradual del mercado laboral. Se registraron descensos notables en los servicios profesionales y empresariales (-225.000), la asistencia sanitaria y social (-180.000) y las finanzas y seguros (-136.000). Por el contrario, las ofertas de empleo aumentaron en las artes, el entretenimiento y la recreación (+65.000). A nivel regional, las mayores caídas se dieron en el Sur (-286.000) y el Oeste (-250.000). Durante el mismo período, las contrataciones aumentaron en 89.000 hasta 5,5 M, mientras que las desvinculaciones totales subieron en 38.000 hasta 5,3 M. Tampoco fueron buenos los datos de nuevos pedidos de productos manufacturados, que en diciembre de 2024 se redujeron 0,9% m/m, ampliando la caída revisada de 0,8% del mes anterior y quedando por debajo de las expectativas del mercado de una baja de 0,7%, marcando la caída mensual más pronunciada desde junio.

House View local: enero 2025.

A pesar del sólido desempeño del año pasado, el riesgo país comenzó a lateralizar en enero. Creemos que, para que vuelva a bajar de manera significativa, serán necesarios avances concretos en al menos una de las tres condiciones clave: la continuidad del ajuste fiscal, la acumulación de reservas y la estabilidad política. El ancla fiscal ha sido el principal pilar de confianza del programa económico, ya que la fuerte reducción del gasto primario permitió alcanzar un superávit fiscal casi inédito en 2024, asegurando prácticamente el equilibrio en 2025 –incluso con la caída de ingresos por el Impuesto PAIS y la reciente baja temporal de retenciones al agro–. Desde la perspectiva de la estabilidad política, el gobierno conserva un respaldo sólido y una imagen positiva elevada, potenciados por la desaceleración de la inflación y la recuperación que muestra la actividad económica desde la segunda mitad del año pasado. Sin embargo, el escenario electoral y las tensiones internas dentro del oficialismo seguirán siendo factores a monitorear. En materia cambiaria, el BCRA continúa acumulando divisas gracias al mayor ingreso por la cuenta financiera, que más que compensa el déficit creciente de la cuenta corriente. Pero el panorama se vuelve más desafiante ante los riesgos asociados a la apreciación del tipo de cambio real y la sequía, combinado con un entorno global más incierto. En este sentido, el acuerdo con el FMI y la eventual salida del cepo son factores en el radar de los inversores, aunque no los consideramos probables hasta después de las elecciones. El anuncio de una reducción en el ritmo de devaluación del dólar oficial al 1% m/m y el ajuste de la tasa de interés de referencia al 2,4% m/m responden a la estrategia del gobierno de priorizar la estabilidad cambiaria –con apoyo del carry trade– y consolidar la desinflación. Así, nuestras proyecciones para los próximos meses apuntan a una paulatina desaceleración de la inflación en torno al 2,4% m/m, con un tipo de cambio aumentando 1% m/m en febrero y marzo, y una tasa de interés que se mantendrá en línea con la dinámica de precios.

El pilar fiscal. En diciembre, el resultado fiscal del Sector Público Nacional registró un déficit primario de 0,22% del PBI y uno financiero de 0,27% del PBI. Este resultado negativo es habitual en esta época del año debido a la estacionalidad del gasto y, de hecho, fue el mejor diciembre desde 2005. Con este resultado, 2024 cerró con un superávit primario de 1,8% del PBI y un superávit financiero de 0,3% del PBI, en contraste con el déficit de 2,7% y de 4,4% del PBI en 2023, respectivamente. Esta mejora representó una de las mayores correcciones fiscales de la historia reciente, impulsada por un fuerte ajuste del gasto primario –que bajó 27% i.a. en términos reales– y más que compensó la caída de los ingresos –del 6% i.a. real–. Con una combinación de licuación y “motosierra”, el recorte del gasto se concentró en áreas clave: la obra pública se redujo un 77% i.a. real, las transferencias no automáticas a provincias un 68% i.a. real, los subsidios un 34% i.a. real, los planes sociales un 33% i.a. real, las jubilaciones un 14% i.a. real, y los salarios públicos y universidades cayeron 20% y 23% i.a. real, respectivamente. Si bien el superávit financiero de 2024 marca un hito, los intereses capitalizables –producto de la absorción de deuda del BCRA por parte del Tesoro– alcanzaron 2 puntos del PBI, lo que implica que, al contabilizarlos completamente, el déficit financiero habría sido de 1,7% del PBI. Para 2025, a pesar de los menores ingresos por la eliminación del Impuesto PAIS, el fin del blanqueo y la moratoria, esperamos que el gobierno nacional recupere recaudación a través de un mayor crecimiento y sostenga la disciplina del gasto. En este marco, proyectamos un superávit primario de 1,2% del PBI, suficiente para el pago de intereses y el mantenimiento del equilibrio fiscal.

Aumenta la deuda por la apreciación cambiaria. En diciembre de 2024, el stock de deuda del Tesoro alcanzó USD 466.686 M (83% del PBI), lo que representa un incremento de USD 96.000 M respecto a diciembre de 2023 y de USD 41.000 M en comparación con noviembre de 2024. Del total, el 45% está denominado en moneda local, con un 16% no ajustable por CER y un 29% ajustable por CER. El 55% restante corresponde a deuda en moneda extranjera, destacándose el dólar (45% del total) y los DEG del FMI, que representan el 8,7% (USD 40.000 M). En diciembre, la deuda aumentó en USD 2.428 M, considerando operaciones y ajustes por valuación. A lo largo del año, el financiamiento neto con organismos internacionales fue negativo en USD 3.403 M, con el FMI registrando un saldo neto negativo de USD 3.026 M.

El frente externo. En diciembre, el saldo de la balanza comercial de bienes marcó un superávit de USD 1.666 M, significativamente superior al de diciembre de 2023, cuando alcanzó USD 1.018 M. Este resultado se explicó por un aumento del 33% i.a. en las exportaciones, que totalizaron USD 7.035 M, mientras que las importaciones crecieron un 26% i.a., alcanzando USD 5.369 M. Con este desempeño, 2024 cerró con un excedente comercial de USD 18.899 M –el mayor registro histórico–, impulsado por un crecimiento del 19% i.a. en las exportaciones, que sumaron USD 70.721 M, en tanto que las importaciones cayeron un 17% i.a., totalizando USD 60.822 M y reflejando la contracción de la actividad económica. La mejora de casi USD 25.000 M en el saldo comercial fue gracias a tres factores principales: un aumento de USD 11.000 M en el superávit del agro, asociado a la recuperación de las exportaciones agrícolas tras la sequía de 2023; una reducción de USD 8.000 M en el déficit industrial, producto de la recesión; y una mejora de USD 6.000 M en el saldo energético, con un superávit de USD 5.900 M por mayores exportaciones y menores importaciones. Para 2025, la evolución del comercio exterior estará marcada por la condición hídrica de los suelos, ya que la sequía podría limitar el dinamismo del agro. Actualmente, el 42% de los suelos de soja presentan condiciones hídricas regulares o de sequía, por lo que, en un escenario optimista, la producción sufriría un ajuste del 10%, lo que implicaría una caída de casi USD 4.000 M en exportaciones agrícolas. A esto se suma un mayor déficit comercial industrial, resultado de la combinación de mayor crecimiento con atraso cambiario. La buena noticia es que se espera que las exportaciones energéticas continúen en ascenso, consolidando un superávit en el sector de entre USD 7.500 M y USD 8.000 M. Con estos factores, el superávit comercial de 2025 se ubicaría en torno a USD 12.000 M, lo que llevaría nuevamente a la cuenta corriente del balance de pagos a terreno negativo.

Las reservas internacionales. El excedente comercial es clave para que el BCRA continúe comprando divisas. Bajo el esquema cambiario actual, el 20% de las exportaciones pueden liquidarse fuera del mercado oficial, lo que restringe la oferta de divisas. De hecho, la cuenta corriente cambiaria ha registrado un déficit creciente desde junio pasado. Sin embargo, el fuerte incremento de los depósitos en moneda extranjera, impulsado por el blanqueo y la confianza que lograron las empresas locales en el mercado internacional –incluso a pesar del cepo–, permitió un sólido superávit en la cuenta financiera cambiaria. Esto le dio margen al BCRA para adquirir una cantidad significativa de divisas y fortalecer su posición en reservas internacionales. En enero, el BCRA compró más de USD 1.600 M, superando en USD 1.000 M el resultado de diciembre y alineándose con los niveles de octubre y noviembre. Estas compras permitieron compensar parcialmente los pagos netos de deuda por USD 4.000 M y las intervenciones cambiarias por más de USD 600 M para mantener la brecha controlada. Así, el stock bruto de reservas internacionales cerró enero en USD 29.647 M, al tiempo que el stock neto se ubicó en un saldo negativo de USD 4.600 M (USD 6.800 M si se contabilizan los vencimientos corrientes de BOPREAL).

El financiamiento corporativo sigue en auge. El mercado primario de deuda corporativa inició el año con una intensa actividad. En enero, las empresas argentinas emitieron deuda por USD 1.940 M, convirtiéndose en el segundo monto mensual más alto de los últimos 12 meses. La mayor parte de las colocaciones se realizó en el extranjero, donde se emitieron USD 1.500 M en solo dos licitaciones: YPF colocó USD 1.100 M a 9 años con una tasa del 8,25%, mientras que Tecpetrol emitió USD 400 M a 8 años con un rendimiento del 7,63%. Los USD 440 M restantes se colocaron en el mercado local, destacándose la emisión de Pluspetrol por USD 200 M en bonos a 3 y 8 años, con tasas de 6,0% y 7,5%, respectivamente.

La inflación. El año 2024 cerró con una inflación de 2,7% m/m en diciembre, marcando el menor registro para el último mes del año desde 2018. En términos interanuales, la inflación se ubicó en 117,8%, reflejando una fuerte desaceleración frente al 211% i.a. con el que finalizó 2023. La variación promedio del último trimestre fue de 2,6% m/m, lo que implicó una reducción de 1,3 puntos porcentuales respecto al tercer trimestre de 2024. Sin embargo, dentro de este esquema de desinflación, aún persisten ciertas presiones en los distintos componentes del índice. La inflación núcleo, que excluye precios regulados y estacionales, se ubicó en 3,2% m/m en diciembre, con una tasa anualizada del 46%. Este dato representa una leve aceleración de 0,4 pp respecto al promedio de octubre-noviembre y una variación del 108% i.a. Por otro lado, los precios regulados crecieron 3,4% m/m en diciembre, convirtiéndose en la categoría con mayor aumento en el año, con una suba del 206% i.a., y acumulando un alza del 269% en la gestión. Entre los principales ajustes del mes se destacaron el transporte público (+5,1%), las tarifas energéticas (+3,8%) y las prepagas (+3,7%). La recomposición de estos precios sigue siendo un factor a monitorear, dado que aún quedan ajustes pendientes en tarifas, lo que podría impactar en la inflación de los primeros meses de 2025. En contraste, los precios estacionales registraron su segundo mes consecutivo de deflación, con una caída del 1,4% m/m en diciembre. Este descenso se explicó, en gran parte, por la baja del 12% en el precio de las verduras, que acumuló tres meses de contracción. De cara a 2025, si bien la inflación de bienes muestra una marcada tendencia a la baja, estabilizándose en torno al 2% m/m, la inflación de servicios continúa en niveles superiores, rondando el 4% m/m. Este desfasaje se debe, en parte, a la recomposición de salarios y la actualización de tarifas, que afectan con mayor intensidad a los servicios. Para contener estas presiones, el Gobierno bajó la tasa de ajuste del tipo de cambio (crawling peg) al 1% m/m, con el objetivo de anclar aún más la inflación de bienes y acelerar la convergencia de la inflación general a niveles más bajos. Con este escenario, se proyecta que la inflación general alcance un promedio mensual de 1,5% m/m hacia junio de 2025, con bienes creciendo al 1% m/m y servicios al 2,5% m/m. Esto permitiría que la inflación interanual para diciembre de 2025 se ubique en torno al 24% i.a., consolidando el proceso de desinflación.

La actividad. Hacia finales de 2024, la economía mostró señales claras de recuperación tras la recesión registrada a finales de 2023 y en el primer cuatrimestre de 2024. En noviembre, la actividad económica creció 0,9% m/m y 0,1% i.a., presentando siete meses consecutivos de expansión mensual. Desde abril, la economía ya acumuló un crecimiento del 6,4% m/m. En el total de los primeros 11 meses de 2024, la economía tuvo una caída del 2,5% i.a., aunque este descenso es significativamente menor al anticipado al inicio del año. A nivel sectorial, la recuperación ha sido heterogénea. El PBI urbano, que excluye actividades como la minería y el agro, mostró entre enero y noviembre de 2024 una contracción del 4,9% i.a., reflejando el impacto persistente de la recesión en sectores urbanos más afectados, como la construcción y la industria. En contraste, el sector agropecuario desempeñó un papel clave en la estabilización de la actividad, con una recuperación de la cosecha que puso un piso a la caída general. En el acumulado de 2024, el agro creció un 33% i.a. Aunque la economía cerrara 2024 con una contracción estimada del 2,3%, el arrastre positivo hacia 2025 se calcula en 3 pp, lo que permitiría consolidar la recuperación reciente y alcanzar un crecimiento en torno al 5% i.a.

El programa financiero. Durante enero, el Tesoro colocó $10,0 billones frente a pagos por $10,5 billones, lo que resultó en un rollover del 96% de los vencimientos. De este modo, el Tesoro continúa sin lograr una renovación total de su deuda y ha tenido un impacto monetariamente expansivo en cuatro de los últimos cinco meses, por un total de $4,2 billones (equivalente al 10% de la base monetaria actual). La buena noticia del mes fue que la extensión del plazo promedio alcanzó los 17 meses, el nivel más alto desde febrero del año pasado. Además, evitó recurrir al financiamiento indexado, ya que un 93% de la emisión se realizó a tasa fija en pesos, destacándose los $4,4 billones destinados al Boncap de enero de 2027. Otro aspecto positivo fue el canje del Tesoro, que permitió descomprimir los vencimientos entre mayo y junio de 2025 en $14,0 billones, a cambio de una canasta de cuatro bonos duales (máximo entre tasa fija y TAMAR) con plazos entre marzo y diciembre de 2026.

El mercado de pesos. Enero fue un mes positivo para la deuda en pesos. Los bonos CER avanzaron un 6,4%, con las mayores subas concentradas en los tramos que van de 2026 a 2028. De este modo, los ajustables por inflación rinden CER +2,4% en el tramo 2025, CER +6,4% en 2026 y CER +7,6% desde 2027 en adelante. Por el lado de la tasa fija, las Lecap subieron un 4,2%, destacándose el TO26 con un alza del 7,4% y una mayor compresión en el tramo de la curva del segundo semestre de 2025. Así, los rendimientos para el tramo corto de Lecap promedian 2,3% TEM, mientras que el tramo medio se ubica en 2,2% TEM y el tramo largo en 2,1% TEM, dejando a la curva con una forma más plana. En cuanto a los dollar-linked, registraron una ganancia del 2,9%, impulsados por el TZVD5 y rindiendo en promedio devaluación +5,4%. Si evaluamos la performance en dólares (MEP GD30), enero fue un gran mes para el carry trade, superando a los activos en dólares. Con una brecha cambiaria estable entre el 11% y 12%, ayudada por las intervenciones del BCRA, la ganancia en dólares fue del 6,7% para los bonos CER, 4,5% para las Lecap y 3,2% para los dollar-linked.

Bonos soberanos y acciones. Tras el rally del último trimestre de 2024, los bonos soberanos en moneda extranjera mostraron signos de “fatiga”, con una suba marginal del 0,5% en enero, mientras que el riesgo país cerró en 617 pb. Los rendimientos se ubicaron entre 11,3% y 12,6% en el tramo corto, y entre 10,5% y 10,7% en el tramo largo, con una paridad promedio del 71,7%. Este desempeño ocurrió en un contexto global favorable para la deuda comparable: los emergentes similares avanzaron un 2,6% en promedio, y los bonos CCC americanos comprimieron 40 pb hasta una tasa del 9,8%. En este escenario, la deuda del BCRA tuvo una mejor performance que la soberana, con un avance del 1,2%. Por su parte, la deuda provincial registró una ganancia promedio del 2,7%, destacándose Buenos Aires 2037 con un alza del 4,9% y Entre Ríos 2028 con un 4,5%. Los bonos corporativos subieron un 0,5%, con Loma Negra 2026 (+0,9%) y Pampa 2026 (+0,7%) como los principales. En el mercado accionario, el Merval anotó un alza del 2,3% en pesos y del 3,4% en dólares CCL, cerrando en USD 2.201 y consolidándose nuevamente como el gran ganador entre los activos en dólares. Al igual que en 2024, el sector bancario fue el principal impulsor en enero, con subas del 15,5% para BBVA, 11,3% para Supervielle y 8,9% para Galicia.

PERSPECTIVAS

Bonos soberanos en moneda extranjera. Mantenemos una visión optimista, ya que consideramos que el gobierno debe cumplir tres condiciones fundamentales: mantener el superávit fiscal, acumular reservas y obtener un buen resultado en las elecciones de medio término. El mayor desafío radica en la acumulación de reservas, debido a la apreciación del tipo de cambio real. No obstante, creemos que el impulso de la cuenta financiera y un superávit energético en crecimiento permitirán alcanzar este objetivo. En este contexto, recomendamos posicionarse en el tramo corto de la curva de soberanos en dólares. Desde el mínimo de 562 pb en el riesgo país, los instrumentos cortos pasaron de rendir entre 9% y 10% de TIR a ubicarse en un rango de 11% a 12% de TIR, lo que provocó una nueva inversión de la curva. Si se cumplen las tres condiciones mencionadas, la curva debería normalizarse, favoreciendo a los bonos de menor duración. El GD30 (TIR 11,6%) presenta un retorno potencial del 20% en caso de una compresión del riesgo país a 400 pb, del 15% si se mantiene en los niveles actuales y del 10% si sube a 800 pb.

Deuda del BCRA. Si bien recomendamos priorizar los bonos globales y Bonares sobre los BOPREAL del BCRA, en el tramo medio de la curva, el BPOA7 y el BPOB7 se presentan como opciones atractivas a corto plazo. En particular, el BPOB7 ($93,6; TIR 12,1%) ofrece una doble opción de venta a partir de abril de 2026: a dólar oficial contra pesos en caso de brecha 0% o a dólar MEP contra impuestos si la brecha persiste. Por su parte, para quienes enfrentan vencimientos impositivos en el segundo trimestre de 2024, el BPOA7 ($96,8; TIR 22,3%) brinda un rendimiento directo en dólares del 5,8% en menos de cuatro meses, convirtiéndose en una alternativa ideal para el corto plazo.

Créditos sub-soberanos. Las provincias mantuvieron buenos resultados fiscales al tercer trimestre de 2024, acumulando un superávit primario del 9,8% de los ingresos totales (frente al 2,9% en 3Q23) y un superávit financiero del 7,8% (vs. 0,6% en 3Q23). Apoyándonos en este sólido contexto fiscal provincial, ratificamos nuestra visión positiva sobre los créditos provinciales. Destacamos la siguiente selección de instrumentos: Neuquén 2030 no garantizado (NDT25; TIR 9,0%), Mendoza 2029 (PMM29; TIR 9,6%), Córdoba 2027 (CO24D; TIR 10,8%), Santa Fe 2027 (SF24D, TIR 10,0%) y Jujuy 2027 (JUS22; TIR 12,8%).