Noticias globales: el mundo hoy.

El discurso de Trump en Davos funcionó como catalizador para una mejora del clima financiero global, al reducir los temores geopolíticos inmediatos tras descartar el uso de la fuerza militar en el conflicto por Groenlandia. Esto mejoró el clima de inversión y permitió una recuperación de las acciones y una moderación en los rendimientos de la renta fija, dinámica que se vio reforzada por la caída de las tasas en Japón. El dólar mostró un comportamiento mixto, el oro volvió a marcar máximos históricos y el petróleo volvió a superar los USD 60 el barril.

En su presentación en el Foro Económico Mundial de Davos, el presidente Trump comenzó su discurso descartando de manera explícita el uso de la fuerza militar en su intención de avanzar sobre Groenlandia. El mandatario reafirmó el rol de EE. UU. como principal motor de la economía global y sostuvo que el crecimiento estadounidense termina impulsando al resto del mundo. En un tono confrontativo hacia Europa, remarcó la escasa disposición de su administración a alinearse con reglas y consensos europeos, reiteró su pedido de negociaciones inmediatas con Dinamarca por Groenlandia por motivos de seguridad nacional y dejó entrever eventuales consecuencias políticas y económicas en caso de no alcanzar un acuerdo, aunque sin recurrir a la fuerza.

Las acciones habían comenzado la rueda con bajas. Sin embargo, tras el discurso se dieron vuelta y terminaron mostrando ganancias que revirtieron parcialmente las fuertes caídas del lunes. En concreto, los tres principales índices subieron 1,2%. Los sectores de energía, salud y materiales lideraron la recuperación, mientras que Intel y Micron subieron entre 7% y 12%, encabezando el rebote del sector tecnológico. En el frente corporativo, Netflix cayó 2% luego de advertir sobre un mayor gasto en contenidos y de remarcar el costo asociado al acuerdo con Warner Bros. Discovery. En términos generales, la rueda fue positiva para las acciones en el resto del mundo. El índice de acciones globales excluyendo EE. UU. avanzó un 1,2% y en los mercados emergentes subió un 1,7%. Dentro de este último grupo, Brasil lideró con una fuerte suba de 4,2%, mientras que China avanzó un 1,4%. Entre los países desarrollados, Japón anotó una suba de 0,7%, mientras que Europa no mostró variaciones.

En el mercado de renta fija también se vio una mejora tras una relajación en los rendimientos de los bonos del Tesoro americano, luego de una caída de 5 pb en el bono japonés de 10 años, que cerró en 2,29%. La compresión de tasas en Japón se dio tras los discursos de funcionarios que llevaron calma al mercado. En paralelo, el mercado se prepara para elecciones anticipadas el 8 de febrero, en un contexto en el que Takaichi busca consolidar poder y avanzar con una agenda fiscal expansiva. Con respecto a EE. UU., la UST2Y se mantuvo en 3,59%, mientras que la UST10Y cayó 3 pb y cerró en 4,27%. Esto llevó al índice de bonos del Tesoro a exhibir una leve suba de 0,1%. En tanto, los demás segmentos de renta fija se vieron más beneficiados, comenzando por la deuda de mercados emergentes, que subió un 0,5%. Dentro de los corporativos, los Investment Grade avanzaron un 0,4%, mientras que los High Yield subieron 0,3%.

El US Dollar Index mostró una leve recuperación de 0,1% por la suba de 0,2% frente al euro y de 0,1% frente a la libra, mientras que no mostró cambios ante el yen japonés. Por el contrario, el dólar volvió a perder terreno en Brasil, donde cayó un 1,0% frente al real y cerró en USDBRL 5,32, acumulando en lo que va de enero una caída de 2,9%. Mientras tanto, el oro no se tomó descanso y anotó otra suba de 1,7% para cerrar en un nuevo máximo histórico de USD 4.842 la onza.

El petróleo WTI avanzó 0,6% y cerró en USD 60,7 el barril tras la relajación de las tensiones geopolíticas y luego de que la AIE elevara su proyección de crecimiento de la demanda global de petróleo para 2026 y redujera levemente las expectativas de un exceso de oferta, aunque todavía se proyecta un superávit significativo. Según la AIE, los inventarios podrían aumentar en 3,7 M de barriles diarios este año, manteniendo presión sobre los precios. En cuanto a la soja, anotó una suba de 1,2% hasta USD 392 la tonelada, sostenida por una sólida demanda por parte de China. En tanto, a diferencia del oro, la plata y el cobre mostraron correcciones de 1,3% y 0,8%, respectivamente, debido a la relajación en materia geopolítica y a señales de menor demanda.

Noticias locales: el país hoy.

La rueda operó con presión sobre los instrumentos en pesos y una dinámica más favorable para los activos en dólares, con viento de cola a raíz de una relajación global en las tasas y una menor tensión geopolítica. También fue una buena jornada para las acciones, que aprovecharon el rebote de Wall Street. El tipo de cambio operó a la baja, en un contexto en el que el BCRA volvió a comprar divisas y las reservas internacionales subieron. En cuanto a los datos económicos, el INDEC publicó que en noviembre la actividad cayó por segundo mes consecutivo y quedó por debajo de igual mes de 2024.

El dólar mostró caídas en todas sus versiones. El oficial retrocedió un 0,4% y cerró en $1.429,8, al tiempo que los financieros bajaron 0,5% el MEP, hasta $1.460,9, y 0,8% el CCL, hasta un nivel de $1.506,8. De esta manera, el canje se redujo en el margen a 3,1% y la brecha entre CCL y oficial finalizó en 5,4%. Esta caída en el tipo de cambio se dio en paralelo a una nueva compra de dólares por parte del BCRA, que adquirió USD 107 M en el mercado, sumando USD 823 M en lo que va de enero. Con esto, y las constantes subas en el precio del oro, las reservas brutas aumentaron en USD 203 M hasta un nivel de USD 45.077.

Los instrumentos en pesos también mostraron caídas generalizadas. Los más perjudicados fueron los dollar-linked, que perdieron un 0,6%, seguidos por los bonos CER, que cedieron un 0,2%. Los duales bajaron un 0,1%, al igual que la tasa fija, que mostró mejoras en el tramo corto y retrocesos en el tramo largo. En cuanto a las tasas, la caución a un día continuó presionada y avanzó 2 puntos porcentuales hasta 34,29% promedio ponderado por volumen. En tanto, la Repo y la TAMAR operaron sin cambios, en 37,24% y 36,69%, respectivamente.

La rueda fue positiva para los bonos en dólares, en un contexto favorable para la deuda de mercados emergentes, que avanzó un 0,3% en promedio, liderada por la suba de 0,4% en los Globales. De esta forma, el riesgo país continúa lateralizando en 560 pb. Los BOPREAL también tuvieron una buena jornada, con un alza del 0,4%.

En línea con el dólar oficial, los futuros retrocedieron un 0,2%, con mayores caídas en los contratos cortos. Se observó un aumento en el volumen operado de USD 119 M, cerrando en USD 568 M, a la vez que el interés abierto subió USD 75 M, hasta USD 5.686 M, impulsado por los contratos de febrero y marzo, lo que podría indicar intervención del BCRA para ofrecer cobertura y contener el tipo de cambio. Así, las tasas implícitas finalizaron entre 35% y 33% en el tramo que va de enero a abril, mientras que de abril a diciembre se ubican en torno a 32% y por debajo de lo que ofrece la curva de Lecap (37% TNA).

Por su parte, el Merval tuvo un fuerte rebote, por encima del S&P 500 (1,2%) y en línea con el EWZ (4,2%). Concretamente, la suba fue de 3,4% en pesos y 4,0% en dólares, alcanzando nuevamente un nivel de USD 2.013. Los sectores financiero, utilidades y construcción impulsaron este repunte, liderados por las acciones de Edenor (11,8%), TGS (8,2%) y Banco Macro (7,4%). Del otro lado, Holcim (-2,5%), Mirgor (-1,3%) e IRSA (-1,2%) fueron las que más perdieron. Las acciones que cotizan en Nueva York tuvieron una performance similar a las del mercado local, con una ganancia promedio de 3,9%. Lideraron las alzas Edenor (9,8%), Banco Macro (7,7%) y Galicia (6,8%). En tanto, la única acción en mostrar una caída fue Bioceres (-4,2%).

El dato económico del día fue el Estimador Mensual de Actividad Económica (EMAE), que en noviembre anotó una caída de 0,3% m/m, siendo la segunda baja consecutiva, y quedó 0,3% por debajo de igual mes de un año atrás, según datos del INDEC. A nivel sectorial, la mejor performance la tuvo Intermediación financiera, que aumentó 13,9% i.a., seguida por Agro, que anotó un alza de 10,5% i.a., y, en línea con resultados anteriores, Minería, que tuvo una expansión de 7,0% i.a. En contraste, el peor desempeño lo registraron Pesca, que cayó 25,0% i.a., Industria manufacturera, que bajó 8,2% i.a., y Comercio, que retrocedió 6,4% i.a. Con este resultado, durante los primeros 11 meses de 2025, la actividad económica registró una suba de 4,5% i.a.

En la rueda de hoy, el Ministerio de Economía llevará a cabo el canje de instrumentos dollar-linked. Se utilizará el dollar-linked D30E6 (Vto. 30/1/2026) para canjear por los dollar-linked D27F6 (Vto. 27/2/2026), D30A6 (Vto. 30/4/2026) y TZV26 (Vto. 30/6/2026), con el objetivo de facilitar el rollover de instrumentos de cobertura. La licitación se realizará a precios de mercado.

La ofensiva de Trump golpea al sector financiero al tiempo que abre una ventana de oportunidad.

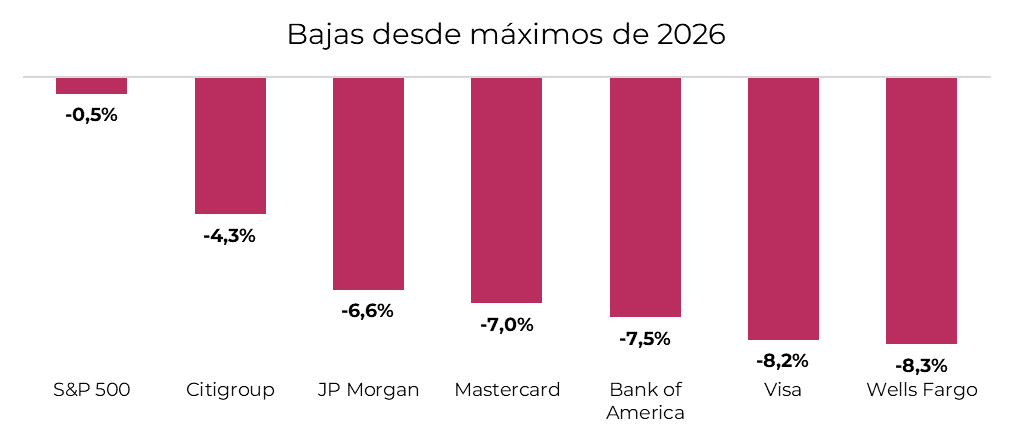

El 2026 comenzó con nuevas turbulencias impulsadas por Donald Trump. En su intento por fortalecer su posición de cara a las elecciones de medio término, el presidente estadounidense lanzó una ofensiva contra las tasas de interés que cobran las tarjetas de crédito. En concreto, anunció su intención de imponer un tope del 10% a la tasa aplicable sobre los saldos impagos, una medida que apunta directamente a uno de los negocios más rentables del sistema bancario.

Las tarjetas de crédito son un pilar central del consumo en Estados Unidos. En la actualidad existen cerca de 580 millones de tarjetas en circulación; aproximadamente tres cuartos de la población adulta cuenta con al menos una. Cada año, estas tarjetas procesan pagos por más de USD 6 billones, lo que equivale a cerca del 70% del consumo minorista del país.

Sin embargo, no todo ese volumen genera ingresos financieros. Alrededor del 40% de los usuarios paga la totalidad de su balance al cierre de cada mes, evitando el pago de intereses. Aun así, los saldos que permanecen impagos representan una fuente de ganancias extraordinariamente relevante para los bancos emisores. Hoy, la deuda total de tarjetas de crédito en Estados Unidos asciende a USD 1,3 billones. El interés generado sobre ese stock explica cerca del 17% de los ingresos por intereses del sistema bancario, pese a representar apenas el 5% de los activos totales.

El atractivo del negocio queda aún más claro al observar la rentabilidad. La tasa de rendimiento promedio de una cartera de tarjetas de crédito ronda el 15%. Bank of America registra una tasa cercana al 11,5%, JP Morgan al 12,1% y Citigroup al 15,4%. Incluyendo costos de fondeo, pérdidas por morosidad y gastos operativos, el retorno sobre activos del negocio de tarjetas se ubica en torno al 3%, alrededor de tres veces por encima del promedio de la industria bancaria, donde entidades como Wells Fargo o el propio Bank of America obtienen retornos cercanos al 1% sobre sus activos totales.

Naturalmente, los principales banqueros del país se pronunciaron en contra de la propuesta de Trump. Desde el sector argumentan que limitar las tasas de interés terminaría excluyendo del sistema a los consumidores más vulnerables, justamente aquellos con mayor riesgo crediticio y que requieren tasas más elevadas para compensar ese riesgo.

Las declaraciones de Trump tuvieron un impacto inmediato en el sector, justo en el momento en que varias de estas entidades se encontraban presentando sus resultados al último trimestre de 2025.

En cuestión de días, las valuaciones del sector financiero estadounidense corrigieron con fuerza, con los grandes bancos registrando caídas de hasta 8,3%. El ajuste alcanzó también al duopolio de pagos conformado por Visa y Mastercard, que experimentó bajas similares. Esto resulta llamativo, ya que estas compañías no otorgan crédito ni cobran intereses, sino que se limitan a proveer la infraestructura que permite el procesamiento rápido y seguro de las transacciones a cambio de una comisión marginal.

En el corto plazo, el riesgo sigue latente. El deterioro del sentimiento de mercado hacia el sector difícilmente se revierta de manera abrupta. No obstante, desde una perspectiva de largo plazo, la corrección abre una ventana de oportunidad.

En primer lugar, el tope a las tasas es, por ahora, solo una propuesta. No ha sido implementado y existe la posibilidad de que nunca lo sea, en especial considerando los múltiples intentos fallidos de introducir regulaciones similares en el pasado. De hecho, Kevin Hassett, uno de los economistas cercanos a Trump y potencial candidato a presidir la Reserva Federal, señaló recientemente que no cree necesaria una legislación formal y sugirió que los bancos podrían lanzar nuevos productos adaptados al contexto.

Además, la experiencia muestra que la industria financiera suele adaptarse rápidamente a este tipo de restricciones. Cuando el precio del crédito no puede ajustarse vía tasa de interés, tiende a hacerlo a través de otros cargos. En ese escenario, es probable que los bancos migren hacia tarjetas con comisiones de emisión y mantenimiento más elevadas, menores líneas de crédito y una estructura de ingresos menos dependiente del interés explícito.

Así, más allá del ruido político y la volatilidad inicial, la discusión abierta por Trump vuelve a poner en evidencia la resiliencia del modelo de negocio de las tarjetas de crédito y la capacidad del sistema financiero para redefinir sus fuentes de rentabilidad frente a nuevas restricciones regulatorias.

Noticias locales: el país hoy.

El mercado mostró una dinámica mixta, con estabilidad en la deuda soberana en dólares, mientras que la deuda del BCRA volvió a mostrar debilidad. En pesos, las curvas exhibieron desempeños dispares y la TAMAR continuó tensionada, en contraste con cierta normalización en las tasas de caución de corto plazo. En el frente cambiario, aunque a menor ritmo que en las ruedas previas, el BCRA volvió a comprar divisas y las reservas brutas subieron. En cuanto al dato del día, el saldo comercial mostró un elevado superávit, siendo el segundo más alto de 2025. Además, la Secretaría de Finanzas anunció una nueva licitación con suscripción en especie para el 22 de enero.

Los instrumentos en pesos volvieron a tener una rueda mixta. Los títulos dollar-linked lideraron las subas al avanzar un 0,2%, seguidos por los duales, que subieron un 0,1%. La tasa fija mostró avances en el tramo corto, que fueron compensados por caídas en el tramo largo, por lo que en promedio no presentó variaciones. Los bonos CER exhibieron caídas de 0,26% en promedio, impulsadas por los títulos más largos. En cuanto a tasas, en el mercado de cauciones se continuó observando una baja, cerrando en 31,9% la caución a un día, mientras que la TAMAR mostró una nueva suba de 1 punto porcentual hasta 36,7%.

El Ministerio de Economía realizará una licitación el jueves 22 de enero, a la cual se suscribirá en especie. En este caso, se utilizará el dólar-linked D30E6 (Vto. 30/1/2026) para canjear por los dollar-linked D27F6 (Vto. 27/2/2026), D30A6 (Vto. 30/4/2026) y TZV26 (Vto. 30/6/2026), con el objetivo de facilitar el rollover de instrumentos de cobertura.

Los soberanos en dólares operaron sin cambios, con una caída de 0,2% en los Bonares y una suba de 0,1% en los Globales. Con esto, el riesgo país cerró estable en 570 pb. En cambio, la deuda del BCRA mostró un desempeño negativo, con una caída de 1,3%, impulsada por los BOPREAL Serie 1 y Serie 3.

El tipo de cambio oficial mostró una nueva suba de 0,2% y cerró en $1.435,63, en tanto que el MEP subió un 0,1% hasta $1.469 y el CCL avanzó un 0,5% hasta $1.518,7. El BCRA compró USD 8 M, acumulando en lo que va de enero compras netas por USD 716 M. Estas intervenciones, sumadas al alza del oro, permitieron que el stock de reservas brutas suba en USD 66 M y alcance los USD 44.874 M. Los dólares financieros también operaron al alza.

El Merval avanzó un 1,0% en pesos, mientras que en dólares subió un 0,5%, hasta un nivel de USD 1.934. El índice de acciones fue impulsado por los sectores de energía, utilidades y consumo básico, mientras que industria y materiales mostraron desempeños negativos. Las acciones que más subieron fueron Pampa (2,8%), Macro (2,6%) e IRSA (2,5%), mientras que las mayores caídas fueron para Ternium (-2,1%), ByMA (-1,2%) y VALO (-0,7%). En tanto, las acciones en Nueva York cayeron un 0,5%, con Globant (-8,3%), IRSA (-3,2%) y Supervielle (-1,9%) liderando las bajas. Las mayores subas afuera fueron para Adecoagro (4,8%), Ternium (1,5%) y TGS (1,2%).

Por último, el INDEC publicó el dato de la balanza comercial correspondiente al mes de diciembre, que mostró un superávit de USD 1.892 M, que compara contra los USD 1.682 M de diciembre de 2024, acumulando en el año 2025 un superávit de USD 11.286 M. Las exportaciones de diciembre subieron un 5,7% en comparación con el mismo mes de 2024, mientras que las importaciones avanzaron un 3,5%.

Noticias globales: el mundo hoy.

La rueda estuvo dominada por un marcado deterioro del clima geopolítico tras la escalada discursiva de EE. UU. en Davos, que reavivó los temores de un conflicto comercial con Europa y elevó la aversión al riesgo a nivel global. A este escenario se sumó Japón, donde la venta masiva de bonos soberanos –en medio de la convocatoria a elecciones anticipadas y de las preocupaciones fiscales– presionó al alza los rendimientos largos y contagió negativamente al resto de los mercados de renta fija. El contexto se tradujo en caídas generalizadas en la renta variable, subas de tasas en los tramos largos, un nuevo debilitamiento del dólar y un renovado flujo hacia activos de refugio, con el oro marcando máximos históricos. En commodities, el petróleo aumentó ante señales de una oferta más ajustada, mientras que los metales industriales mostraron tomas de ganancias en un mercado dominado por la incertidumbre política.

Durante el Foro Económico Mundial en Davos, el presidente de EE. UU. intensificó su postura sobre la adquisición de Groenlandia, reiterando que buscará el control del territorio “de una u otra forma”. Además, anunció amenazas de aranceles elevados, incluyendo hasta 200% sobre productos como los vinos franceses, en caso de que países europeos como Francia no se alineen con su agenda. Esta escalada tensó severamente las relaciones entre los países, provocó reacciones duras de la Unión Europea –que calificó las amenazas como un error entre aliados– y generó incertidumbre en los mercados globales ante la posibilidad de una guerra comercial entre Estados Unidos y varios miembros de la UE.

En renta fija, fue una rueda negativa a nivel global, con rendimientos más altos en los tramos largos de las curvas, impulsados por la venta generalizada de títulos japoneses. En Japón, la primera ministra Takaichi anunció que disolverá el Parlamento y convocará a elecciones anticipadas, con una campaña centrada en recortes impositivos a los alimentos. Esto despertó preocupación entre los inversores por un mayor deterioro de la situación fiscal del país y, por ende, presionó al alza la tasa, que subió 7 pb y alcanzó un nivel de 2,34%. Sumado a esto, la tensión entre EE. UU. y parte de la Unión Europea por la compra de Groenlandia le dieron un impulso adicional a la UST10Y, que aumentó 5 pb y cerró en 4,28%, máximo desde agosto de 2025. Como resultado, el índice de bonos del Tesoro cayó 0,3%, en tanto que en corporativos se observaron bajas de 0,4% para Investment Grade y de 0,2% para High Yield. A su vez, la deuda de mercados emergentes perdió 0,4%.

El impacto en acciones también fue negativo, con retrocesos superiores al 1% en los tres principales índices de renta variable. En concreto, la mayor baja fue para el Nasdaq, que perdió 1,76%, seguido por el S&P 500, con -1,54%, y, por último, el Dow Jones (-1,37%). Nvidia, Broadcom y Oracle cayeron entre 3% y 4%. Asimismo, 3M se desplomó 8% pese a haber superado las estimaciones de ingresos del cuarto trimestre.

El US Dollar Index continuó afectado por el contexto geopolítico y cedió otro 0,9% hasta 98,48. Concretamente, bajó 0,7% frente al euro, 0,2% contra la libra, y 0,1% ante el yen. En Brasil, el dólar avanzó 0,1% y cerró en USDBRL 5,38. En paralelo, el oro continuó aprovechando la situación y anotó un nuevo récord al subir 2,0%, cerrando en USD 4.761 la onza.

En commodities, el petróleo WTI aumentó 1,7%, finalizando en un nivel de USD 60,5 el barril, a raíz de que el mayor productor de Kazajistán suspendiera temporalmente la producción en los yacimientos de Tengiz y Korolev tras incendios en instalaciones de generación eléctrica, lo cual generó expectativas de menor oferta. En metales, la plata y el cobre se tomaron un respiro y retrocedieron 0,2% y 0,3%, respectivamente.

Noticias globales: el mundo hoy.

El lunes fue feriado en EE. UU. por el Martin Luther King Jr. Day, por lo que únicamente hubo movimiento en los commodities y las monedas. Los metales continuaron su rally alcista, impulsados por los conflictos geopolíticos y comerciales, mientras que en energía el petróleo operó estable. El dólar cayó frente al resto de las monedas.

El oro subió 1,8% y cerró en USD 4.677 la onza, alcanzando un nuevo máximo, debido a una mayor demanda tras el anuncio de nuevos aranceles de EE. UU. a países europeos. El arancel será de 10% a bienes provenientes de ocho países europeos a partir del 1 de febrero, con la posibilidad de elevarse hasta 25% en junio si no se alcanza la compra completa de Groenlandia. Esto impulsó también un salto en el precio de la plata, que avanzó un 5,0% hasta USD 94,4 la onza, nuevo récord histórico, mientras que el cobre subió un 1,3% hasta un precio de USD 5,9 la libra.

El petróleo WTI se mantuvo cerca de USD 59,4 por barril, tras cuatro semanas de subas, en un contexto de menor tensión inmediata con Irán pero con advertencias de posibles nuevas sanciones, mientras que las renovadas fricciones comerciales entre EE. UU. y Europa y las expectativas de mayor oferta presionaron la demanda, parcialmente compensadas por interrupciones persistentes en las exportaciones desde Kazajistán.

En monedas, el índice dólar DXY cayó un 0,4% y cerró en 99,01 tras perder un 0,4% frente a la libra y al euro, mientras que ante el yen no mostró cambios. A su vez, el dólar perdió un 0,2% ante el real brasileño, cerrando en un nivel de USDBRL 5,36.

En el dato económico del día, China cerró 2025 con un crecimiento de 5% i.a., en línea con la meta oficial, aunque el 4Q25 mostró una desaceleración a 4,5% i.a., el ritmo más bajo en tres años. La actividad estuvo condicionada por la debilidad del consumo y el prolongado ajuste inmobiliario, parcialmente compensados por un superávit comercial récord y exportaciones firmes hacia mercados no estadounidenses. De cara a 2026, el panorama sigue siendo desafiante, con mayores riesgos externos vinculados al proteccionismo y a la política de EE. UU.

Noticias locales: el país hoy.

La jornada dejó un balance positivo, con subas para los soberanos en dólares, que revirtieron las caídas iniciales. En pesos, el mejor desempeño fue para la tasa fija y los duales, mientras que los instrumentos indexados por inflación y tipo de cambio perdieron impulso. En el frente cambiario, el BCRA continuó comprando divisas en una rueda de bajo volumen por el feriado en EE. UU., con una mejora en las reservas, un leve aumento del dólar oficial y retroceso de los dólares financieros. En cuanto a acciones, volvieron a mostrar debilidad. Por último, se dio a conocer el dato de inflación mayorista, que mostró una aceleración respecto del mes anterior.

Los soberanos en dólares habían comenzado la rueda con bajas, que fueron revertidas hacia el final y se transformaron en un alza de 0,2%, impulsada por los Bonares, que anotaron una ganancia de 0,4%. De esta manera, toda la curva de rendimientos se mantiene por debajo del 10% y el riesgo país cerró estable en 566 pb. Por su parte, los BOPREAL operaron sin cambios.

La deuda en pesos mostró un comportamiento mixto, con una suba de 0,6% para los duales y de 0,3% para las Lecaps, que registraron avances en todos los tramos. En tanto, los bonos CER y los dollar-linked retrocedieron ambos 0,5%. En cuanto a las tasas en pesos, se observó una caída en la caución a un día, que bajó a 33,98% de promedio ponderado, desde un nivel de 36,87%. En cambio, la tasa Repo cerró estable en 37,34% y la TAMAR se mantuvo en 35,56%.

En paralelo, el tipo de cambio oficial registró una leve suba del 0,1% y cerró en $1.432,69. El BCRA volvió a intervenir en el mercado de cambios con compras por USD 21 M, llevando el saldo neto adquirido en enero a USD 708 M. Por su parte, los dólares financieros cedieron 0,6% en el MEP y 0,4% en el CCL, finalizando en $1.466,9 y $1.511,2, respectivamente, lo que volvió a ampliar el canje hasta 3,0%. En este contexto, el stock de reservas brutas aumentó en USD 201 M, producto del nivel récord en el precio del oro, y finalizó en USD 44.808 M.

El Merval cayó un 0,9% en pesos y un 0,5% en dólares, cerrando en un nivel de USD 1.923. La baja fue impulsada por los sectores de construcción, materiales y bancos. Medido en dólares, las mayores pérdidas correspondieron a Holcim (-4,0%), Telecom (-3,2%) y Banco Macro (-2,6%), al tiempo que Sociedad Comercial del Plata (8,7%), Transener (3,1%) y Aluar (0,9%) mostraron las mayores alzas. Debido al feriado en EE. UU., las compañías que cotizan en Wall Street no operaron.

Por último, el índice de precios mayoristas registró un aumento de 2,4% m/m en diciembre, desde 1,6% m/m en noviembre, por lo que en el acumulado de 2025 anotó una suba de 26,2%. La variación mensual de los productos nacionales fue de 2,4%, en tanto que la de los importados fue de 1,7%. Al igual que el IPC, el IPIM registró su variación más baja en ocho años.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Los mercados globales tuvieron una semana tensa, aunque el balance general fue positivo. La situación en Irán le dio volatilidad al precio del petróleo, que terminó prácticamente sin cambios. En la interna de EE. UU., la presión de Trump sobre los bancos y sobre Powell sumó una cuota adicional de incertidumbre respecto de la independencia de la Fed. El oro continuó aprovechando este contexto y volvió a cerrar en máximos históricos. Sin embargo, los buenos datos económicos conocidos en la última semana, como una inflación menor a la esperada, la recuperación del empleo y el buen dinamismo del nivel de actividad, apagan las alarmas por recortes de tasas, al tiempo que el resultado fiscal volvió a empeorar. Todo esto presionó sobre los rendimientos de los bonos del Tesoro, en especial en el tramo corto. El S&P 500 retrocedió levemente, con rotación de los inversores desde las acciones tecnológicas hacia las de sectores cíclicos y las empresas de menor capitalización, aunque se mantiene en niveles máximos. La semana arranca nuevamente tensionada por las amenazas de suba de aranceles de Trump contra ocho países europeos –entre ellos, Alemania, Francia y Reino Unido–, a los que les aumentaría la alícuota en 10% hasta 25% a partir de febrero. En cuanto a la agenda económica, lo más importante estará en los datos de actividad del 3Q25 y en los resultados de las empresas del 4Q25.

Tensiones geopolíticas. El mapa geopolítico sigue siendo un factor de incertidumbre para los inversores. Con la situación en Gaza y en Ucrania en un segundo plano –al menos en las últimas semanas–, ahora la atención se centra en América Latina, Irán y Groenlandia. La semana pasada, las miradas se desplazaron de Venezuela –donde no hubo grandes avances en cuanto a la transición hacia un régimen democrático, más allá de la reunión de Trump con Colina Machado en Washington– hacia Irán, donde se vienen produciendo violentas protestas contra el régimen, motivadas por una situación económica delicada, con alta inflación y desempleo, pero que también incluyen exigencias políticas contra el líder supremo, constituyendo el movimiento antigubernamental más grande desde 2002. La respuesta del gobierno iraní fue una represión con miles de muertos y detenidos. En este contexto, Trump aumentó la presión al amenazar con una intervención y fomentar a los iraníes a seguir protestando, aunque al mismo tiempo retiró parte de su personal militar de bases en la región. La situación en el país asiático es un motivo de mayor incertidumbre para los inversores, dado que Irán es uno de los principales países productores de petróleo –es uno de los principales productores de la OPEP, al producir más de 3 millones de barriles por día y contar con la tercera reserva de petróleo más grande del mundo–, por lo que la evolución del conflicto presionó sobre el precio del crudo, que tuvo una semana volátil. Otro foco de incertidumbre para el mercado es la presión de Trump sobre Groenlandia –territorio autónomo del Reino de Dinamarca–, dado que insiste en que EE. UU. debería tomar control de la isla, argumentando que es vital para la seguridad nacional del país, especialmente por su ubicación estratégica en el Ártico y los recursos naturales que posee. Incluso sugirió que podría imponer aranceles a países que no apoyen este plan, lo que generó un fuerte rechazo diplomático en Europa.

Tensiones internas. En el plano interno, Trump también generó tensiones que derivaron en inestabilidad en el mercado, a partir de la presión sobre el sistema financiero mientras escala la pelea con Powell. Primero anunció que quiere poner un tope del 10% anual a las tasas de interés (hoy rondan entre 20% y 30%) de las tarjetas de crédito por un período de un año, a partir del 20 de enero de 2026, para proteger a los consumidores del “abuso” de las compañías de tarjetas al cobrar intereses muy altos, aunque no dio ningún detalle sobre cómo ejecutarlo. Recordemos que el presidente no puede obligar directamente a los bancos a bajar las tasas sin legislación, por lo que su mensaje fue interpretado como una presión política y un ultimátum. Además, el presidente también anunció que enviará un proyecto de ley para impulsar la competencia y obligar a los grandes gigantes del sector –Visa y Mastercard– a recortar las comisiones que cobran a las tiendas cada vez que alguien paga con tarjeta. Pero, sin dudas, lo más importante fue la escalada de la pelea pública que mantiene Trump con el presidente de la Fed, Jerome Powell. Recordemos que, desde que asumió, el mandatario viene criticando la “pereza” de Powell para bajar las tasas de interés. La disputa tuvo un nuevo capítulo cuando el Departamento de Justicia abrió una investigación penal sobre Powell, relacionada con el costo y manejo de una costosa renovación de las oficinas de la Fed –lo acusan de dar información falsa sobre el proyecto y es por ello que el presidente podría destituirlo–, a lo que Powell respondió que se trata de una intimidación política vinculada a su desacuerdo sobre la política de tasas. Este “affaire” vuelve a poner en el centro de la escena la independencia de la Fed y, por ahora, Powell recibe más apoyos –varios senadores, incluso del partido de Trump, han defendido la independencia de la Fed y criticado el uso de la justicia como herramienta política–.

La carrera por el sucesor de Powell. En mayo de este año, Jerome Powell termina su mandato como presidente de la Fed y Donald Trump tiene la facultad de nominar a su sucesor, que luego debe ser confirmado por el Senado. La sucesión no es un dato menor, ya que podría convalidar una política monetaria más alineada con las preferencias de Trump, con bajas de tasas más agresivas. Los nombres que se manejan son los de Kevin Hassett –director del Consejo Económico Nacional–, considerado por el presidente como favorito porque comparte su postura de bajar las tasas de interés con mayor rapidez, aunque en los últimos días dejó entrever que preferiría mantenerlo en su cargo actual. También se menciona a Kevin Warsh –exgobernador de la Fed y figura con experiencia dentro de la institución–, quien cuenta con credibilidad ante el Senado, lo que podría facilitar su confirmación. Otro que aparece en la carrera es Christopher Waller –gobernador actual de la Fed–, con un perfil técnico bien valorado. El candidato debe ser confirmado por el Congreso, por lo que aquel con mayor potencial de apoyo bipartidista, como Warsh, muestra ventaja en algunos mercados de predicción.

Inflación contenida. En diciembre, el IPC de EE. UU. marcó un alza de 0,3% m/m, en línea con las expectativas del mercado, empujado por el aumento de 0,4% m/m en el costo de vivienda, que representó la mayor contribución al incremento general, mientras que los precios de autos y camiones cayeron 1,1% m/m. Por su parte, el IPC Core subió 0,2% m/m, por debajo de las previsiones del 0,3% m/m. En términos interanuales, el IPC acumuló un incremento de 2,7%, igual que en noviembre y, pese al aumento de tarifas, resultó inferior a la de 2024, cuando había marcado 2,9%. Por su parte, el IPC Core subió 2,6%, contra 3,2% i.a. en 2024, siendo el menor incremento anual desde 2021. Pese a esta moderación, la dinámica de precios aún se mantiene por encima del objetivo de la Fed, ya que, para que el PCE logre un alza de 2,0% i.a., el IPC Core debería aumentar 2,3% i.a.

Buenos datos de actividad. Si bien la dinámica del empleo es un foco de incertidumbre para los analistas, considerando el freno que tuvo la creación de puestos de trabajo no agrícolas desde mayo pasado –recordemos que de crear 123 mil puestos de trabajo por mes en los primeros cuatro meses de 2025, en los últimos ocho meses promedió apenas 32 mil–, los indicadores publicados en la última semana dieron cuenta de que la actividad económica se mantiene firme. En cuanto al mercado laboral, las peticiones iniciales de desempleo cayeron en 9 mil respecto de la semana anterior, hasta 198 mil en la semana que terminó el 10 de enero, lo que contrasta con las expectativas del mercado de un aumento a 215 mil –la segunda lectura más baja en dos años–. También fue positivo el dato semanal de ADP, que mostró que las empresas privadas crearon un promedio de 11.750 empleos semanales en las cuatro semanas que finalizaron el 20 de diciembre de 2025, frente a una ganancia promedio de 11.000 en el período anterior, marcando el quinto período consecutivo de crecimiento del empleo y el ritmo más sólido desde finales de noviembre, con una contratación que se mantiene firme en terreno positivo. Las ventas minoristas, a su vez, aportaron una buena noticia al anotar un alza de 0,6% m/m en noviembre pasado, la mejor marca desde julio, recuperándose de la caída de 0,1% m/m en octubre y superando las previsiones de un aumento de 0,4% m/m. El conjunto de buenos datos lo completó la producción industrial, que en diciembre subió 0,4% m/m, igual que en noviembre y por encima de las expectativas del mercado de 0,1% m/m. Con todo esto, el Nowcast de Atlanta apunta a un crecimiento del 4Q25 de 5,3% t/t anualizado, acelerando respecto del 4,3% t/t del 3Q25 y quedando 2,4% por encima del mismo período de 2024. Este resultado estaría siendo impulsado por un mayor aporte de las exportaciones netas, dada la caída de las importaciones y la suba de las exportaciones, en un contexto en el que el consumo y la inversión mantuvieron su ritmo de crecimiento en torno al 3% t/t.

La mochila fiscal. La evolución de las cuentas públicas de EE. UU. es una de las preocupaciones centrales de los inversores, no solo por el marcado deterioro que mostraron luego de la pandemia, sino también por los planes de Trump de avanzar con una política más expansiva. En este marco, la semana pasada se publicaron los datos de diciembre, que marcaron un déficit primario de USD 52,8 billones –vs. uno de USD 4,9 billones en diciembre del año pasado–, que al contabilizar los pagos de intereses de la deuda se elevó a USD 144,8 billones, 67% más alto que un año atrás y convirtiéndose en el mayor déficit registrado para un mes de diciembre en la serie histórica, debido a que los gastos subieron 16% i.a. y los ingresos crecieron 6,0% i.a. (sin aranceles, apenas 2,0% i.a.). A pesar de este deterioro, en lo que va del actual año fiscal, el déficit global alcanza USD 602 billones, 15% inferior al del ejercicio anterior –en términos de PBI bajó de 2,5% a 2,0% para los primeros tres meses–, gracias a que los ingresos crecieron 13% i.a. (sin aranceles, 7% i.a.) y los gastos se mantuvieron estables. Recordemos que el ejercicio fiscal 2025 (de octubre 2024 a septiembre 2025) marcó un déficit de 5,8% del PBI, 2 pp por encima del promedio histórico, y que la deuda pública superó el 100% del PBI.

Presión sobre las tasas. Pese a los buenos datos de inflación, los rendimientos de los bonos del Tesoro volvieron a estar bajo presión, especialmente en el tramo corto de la curva. Esto es producto de varios factores: i) en primer lugar, con la economía en alza y el empleo recuperando dinamismo, la decisión de bajar la tasa de referencia pierde impulso; ii) Trump le bajó las chances a Hassett como candidato a presidir la Fed, por lo que disminuye la expectativa de una flexibilización monetaria más agresiva; iii) la debilidad de los datos fiscales, sumada a los ataques sobre la independencia de la Fed, llevó a los inversores a exigir una mayor compensación por la deuda a largo plazo. En este contexto, el rendimiento de la UST2Y cerró la semana en 3,60%, 6 pb por encima de la semana anterior, acumulando en el mes un alza de 13 pb. La UST10Y mostró una dinámica similar y terminó en 4,23% –el nivel más alto de los últimos cuatro meses–, con una suba de 6 pb en la semana y de 8 pb en el mes, en tanto que la UST30Y quedó en 4,84%, lo que implicó un alza de 2 pb en la semana y de solo 1 pb en el mes. Estos movimientos de la curva presionaron a todos los índices de renta fija, que tuvieron una semana levemente negativa, con una caída promedio de 0,1%, aunque en lo que va de enero acumulan una ganancia de 0,2%, destacándose nuevamente los corporativos, tanto de alto rendimiento como Investment Grade, con avances de 0,6% y 0,3%, respectivamente.

Se fortalece el dólar. A pesar de la mala performance de los bonos del Tesoro, peor fue la de los bonos japoneses –el rendimiento de los bonos a 10 años subió a 2,18%, el nivel más alto de los últimos 27 años–, mientras que la debilidad de los europeos le dio soporte al dólar, que volvió a fortalecerse. Concretamente, el US Dollar Index aumentó 0,2% en la semana y 1,1% en lo que va de enero, empujado por el avance de 1,3% frente al euro y de 0,9% frente al yen. Contra el real brasileño operó estable, aunque en lo que va del mes pierde 2,0%.

Acciones caen, pero siguen en máximos. Los principales índices de acciones estadounidenses tuvieron una semana mayormente negativa, en la que solo se destacaron las small caps, que vienen mostrando un auspicioso inicio de año con un alza de 2,1% en la semana y de 8% en lo que va de enero –con esto se acoplaron a la performance que tuvieron los otros índices en 2025–, favorecidas por una rotación desde las grandes empresas tecnológicas hacia acciones más ligadas al ciclo económico doméstico y con mayor exposición al crecimiento interno. El peor desempeño lo tuvo el Nasdaq, que retrocedió 0,7% y achicó la ganancia del mes a 1,2%. El S&P 500 perdió 0,3% y en el año gana 1,4%, en tanto que el Dow Jones bajó 0,3% y lidera el rendimiento en enero con una ganancia de 2,7%. A nivel sectorial, industrial, consumo y Real Estate registraron los mejores resultados, subiendo 3,5% en la semana y más de 5% en el mes, acompañados por las energéticas, que en la semana ganaron 2,0% y 7% en enero. Distinto fue el caso del sector financiero y el tecnológico, que mostraron un desempeño mayormente negativo.

Mejoran los emergentes. A nivel global, las acciones continuaron mostrando un mejor resultado que el mercado estadounidense. De hecho, mientras que el índice global de acciones subió 0,2% en la semana y 2,5% en el mes, al excluir EE. UU. las ganancias ascienden a 0,9% y 4,1%, respectivamente, con subas generalizadas entre los países, destacándose Japón y Latam con alzas del 7% en lo que va de enero.

Commodities en alza. Si bien los factores geopolíticos le dieron volatilidad, los commodities volvieron a cerrar una semana con subas generalizadas. El petróleo finalizó en USD 59 el barril de WTI, 0,5% por encima de la semana previa, acumulando en el mes un alza de 3,5%, empujado por los temores de falta de suministro derivados de la crisis en Irán, compensados en parte por la mayor oferta de la OPEP y de EE. UU. En paralelo, el cobre retrocedió 1,1%, aunque en el mes gana 2,8%, y la soja avanzó 0,9%, hasta USD 388 la tonelada, y un 2,6% en enero. Finalmente, el oro continuó su escalada al cerrar en USD 4.595 la onza y, si bien durante la semana cotizó por encima de USD 4.600, en lo que va del mes acumula un alza de 6,5%.

Lo que viene. Los mercados estadounidenses estarán cerrados el lunes por el Día de Martin Luther King Jr., antes de una semana intensa en materia de resultados y datos económicos. La temporada de resultados del 4Q25 está en pleno apogeo, con la presentación de los balances de importantes empresas como 3M, Netflix, J&J, Charles Schwab, Prologis, Visa, Abbott Laboratories, GE Aerospace, P&G, Intel, Intuitive Surgical y NextEra Energy. El calendario de datos económicos estará cargado por las publicaciones de ingresos y gastos personales de octubre y noviembre –las previsiones apuntan a un aumento de 0,5% m/m en el gasto de los consumidores en noviembre y de 0,4% m/m en los ingresos personales–. También el índice de precios PCE –se espera que tanto la inflación general como la subyacente del PCE aumenten 0,2% m/m– y otra estimación del PBI del 3Q25 –se prevé que confirme que la economía estadounidense se expandió a un ritmo anualizado de 4,3%–. Los datos adicionales en foco incluyen las encuestas preliminares del PMI global del S&P, las ventas de viviendas pendientes de diciembre, la lectura final del índice de sentimiento del consumidor de la Universidad de Michigan, el gasto en construcción y las actualizaciones semanales sobre el empleo del sector privado y las solicitudes iniciales de desempleo.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

La mayor oferta de dólares del agro y de las empresas, en un contexto en el que la demanda se mantiene estable, le permiten al BCRA comprar divisas sin presionar sobre el tipo de cambio, que retrocedió al nivel más bajo en más de dos meses. Es una señal positiva que el BCRA deberá revalidar durante todo este año, de manera de mejorar su posición de reservas internacionales netas, que actualmente marcan un saldo muy negativo y alejado de la meta con el FMI. Si bien la compra de divisas contribuye a la expansión de pesos, las tasas de interés continuaron presionadas al alza, dado que la liquidez del sistema sigue tensionada, a lo que se sumó que la inflación vino más alta de lo esperado, obligando al Tesoro a dar más premio en la última licitación. Así, en la carrera nominal, las tasas de interés y la inflación se acomodaron en un nivel más alto, mientras que el tipo de cambio quedó muy rezagado, situación que debería comenzar a emparejarse. Los datos económicos de la semana marcaron una buena película, aunque la foto del cierre del año fue más preocupante: i. la inflación tocó el nivel más alto en siete meses, aunque la suba del año fue la más baja desde 2017; ii. en diciembre empeoró el resultado fiscal por la fuerte caída de los ingresos, sin embargo, el año cerró con superávit primario, cumpliendo con la meta del FMI. Con este marco, los activos locales tuvieron una semana mixta, con los bonos soberanos marcando una leve mejora y con el riesgo país navegando en torno a los 570 pb, mientras que las acciones mostraron un marcado retroceso y los bonos en moneda local operaron con leves caídas. Las miradas de esta semana seguirán estando en la dinámica de compras de divisas del BCRA, mientras que en la agenda económica se destacan la publicación de los índices de precios mayoristas y de la construcción, el saldo comercial de bienes de diciembre y el estimador de actividad y salarios de noviembre.

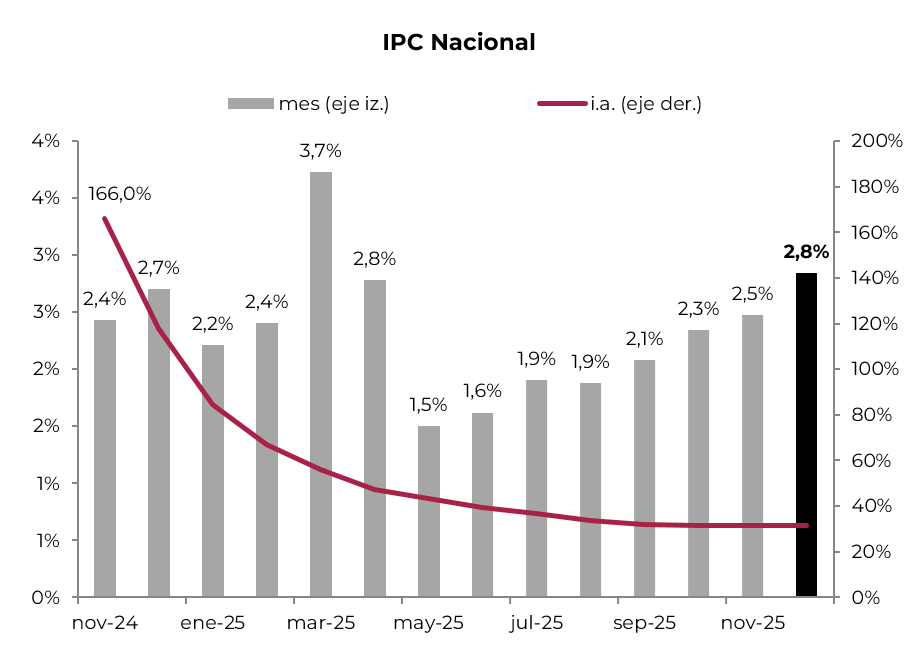

Aceleró la inflación. En diciembre, el IPC Nacional volvió a acelerarse al marcar un alza de 2,8% m/m, 3 pb más que en noviembre y muy por encima de las expectativas del mercado, que esperaban 2,3% m/m, siendo el peor registro desde abril pasado. A pesar del repunte que viene mostrando desde mayo pasado, cuando había marcado apenas 1,5% m/m, en todo 2025 los precios minoristas subieron 31,5%, siendo el mejor desempeño desde 2017. La suba del mes estuvo impulsada por los precios regulados, que avanzaron 3,3% m/m (34% i.a.) por los ajustes en los precios de combustibles y transporte. También se notó una aceleración en el IPC core, que anotó un alza de 3,0% m/m (33,1% i.a.), empujada por los precios de carnes, que subieron 7,3% m/m, en tanto que los precios estacionales siguieron estables y sólo avanzaron 0,6% m/m (17% i.a.). Desagregado por grandes categorías, la aceleración se observó tanto en bienes, que subieron 2,6% m/m y terminaron el año con un alza de 26,5%, como en servicios, que repuntaron 3,4% m/m, acumulando en 2025 un incremento de 44%. Vale destacar que, a partir de enero de 2026, el INDEC implementará una nueva metodología para medir el IPC Nacional, en la que subirá la participación de los servicios, especialmente los regulados –aumentará la ponderación de los servicios de vivienda, electricidad, gas, agua y transporte y perderán participación alimentos, prendas de vestir y otros bienes.

Mal cierre para un buen año fiscal. En diciembre, los ingresos del Sector Público Nacional cayeron 7,1% i.a. real, mientras que el gasto primario subió 1,7% i.a., lo que derivó en un déficit mensual de $2,9 billones, 68% i.a. real más alto que el de diciembre de 2024. En términos del PBI, el déficit primario fue de 0,35% vs 0,23% de un año atrás. La caída de los ingresos estuvo determinada por la menor recaudación de Bienes Personales, derechos de exportación e impuestos ligados al nivel de actividad, en tanto que, del lado del gasto primario, lo más dinámico fueron las jubilaciones, que subieron 5% i.a. real, y el gasto de capital, que avanzó 36% i.a., compensado en parte por el ajuste de 14% i.a. en subsidios económicos y de 13% i.a. en salarios. A pesar de este deterioro, y de que en todo el año pasado los ingresos cayeron más que los gastos –3% vs 1%–, 2025 cerró con un superávit primario de 1,4% del PBI y uno financiero de 0,2% del PBI, cumpliendo con la meta del FMI. Los intereses pagados –base caja– fueron de 1,2% del PBI en 2025 (vs 1,5% en 2024), aunque la tendencia de los últimos meses es creciente. Con el resultado de 2025, en los primeros dos años de gestión de Milei, el gasto primario cayó 27% i.a. real, recorte determinado por la caída en obra pública (79%), subsidios (-54%), transferencias discrecionales a provincias (-59%), programas sociales excluyendo AUH (-51%), salarios (-27%) y jubilaciones con bonos (-7%), en tanto que la única partida que aumentó fue la AUH (+71%).

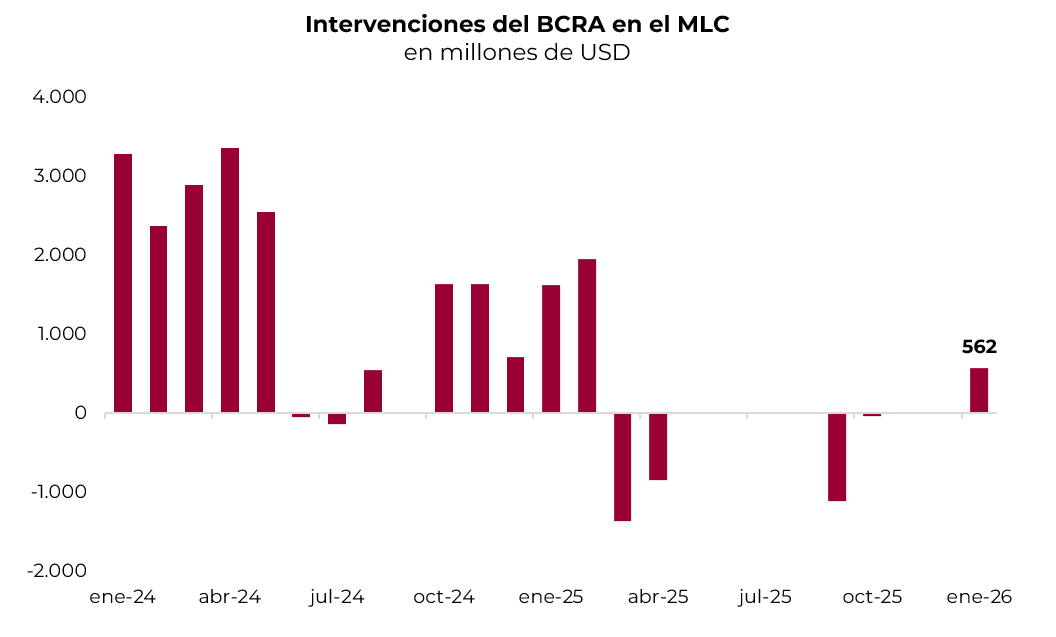

El BCRA compra y repuntan las reservas. En un contexto de mayor oferta de divisas del agro y de las colocaciones de deuda de las empresas, y con una demanda estable, el BCRA aprovecha para comprar divisas y recuperar reservas internacionales, aunque le queda un largo camino considerando el nivel extremadamente bajo de las reservas netas. Concretamente, durante la semana pasada el agro liquidó USD 470 M y en lo que va de enero alcanza a USD 920 M; esto implica un promedio de USD 83 M por día, 60% más que el ritmo de liquidación de diciembre, aunque aún por debajo del de enero del año pasado, cuando promedió USD 93 M por día. Además, se habría acelerado el ingreso por las emisiones de deuda corporativa –tienen 180 días para ingresarlo– y esto fue más que suficiente para compensar la demanda –importaciones, viajes y dolarización de carteras–, por lo que el BCRA aprovechó y compró USD 469 M en la semana y USD 687 M en lo que va de enero, siendo el mejor mes desde febrero del año pasado. La compra de divisas, sumada a la revaluación del oro, más que compensó los pagos a organismos internacionales y la caída de encajes, por lo que las reservas brutas subieron USD 300 M y cerraron la semana en USD 46.700 M –en el mes suben USD 3.530 M debido principalmente al aumento de encajes–. Sin embargo, las reservas internacionales netas, si bien mejoraron por la compra de divisas, mantienen un saldo negativo de USD 20.100 M.

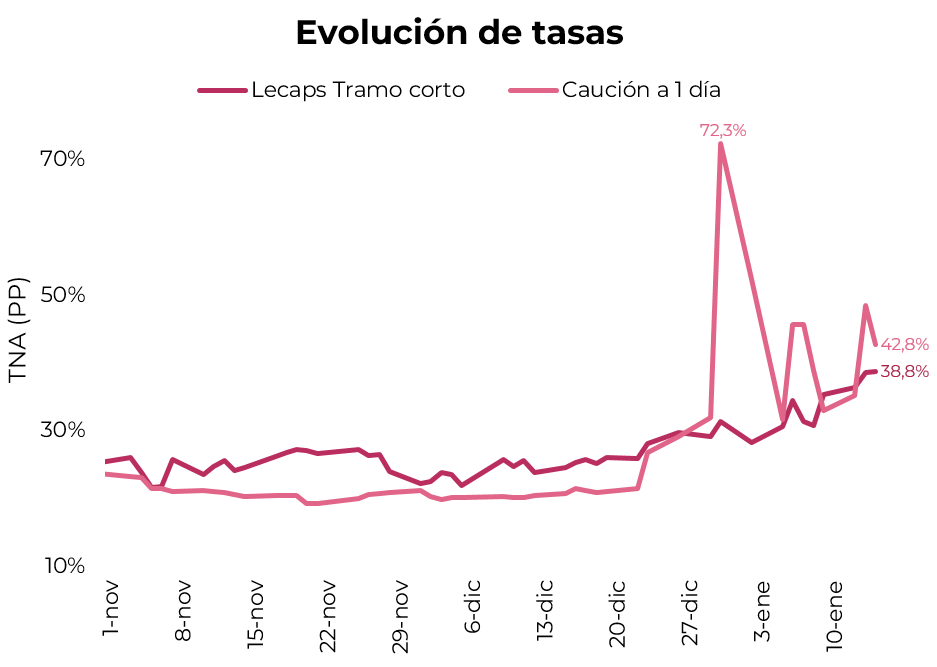

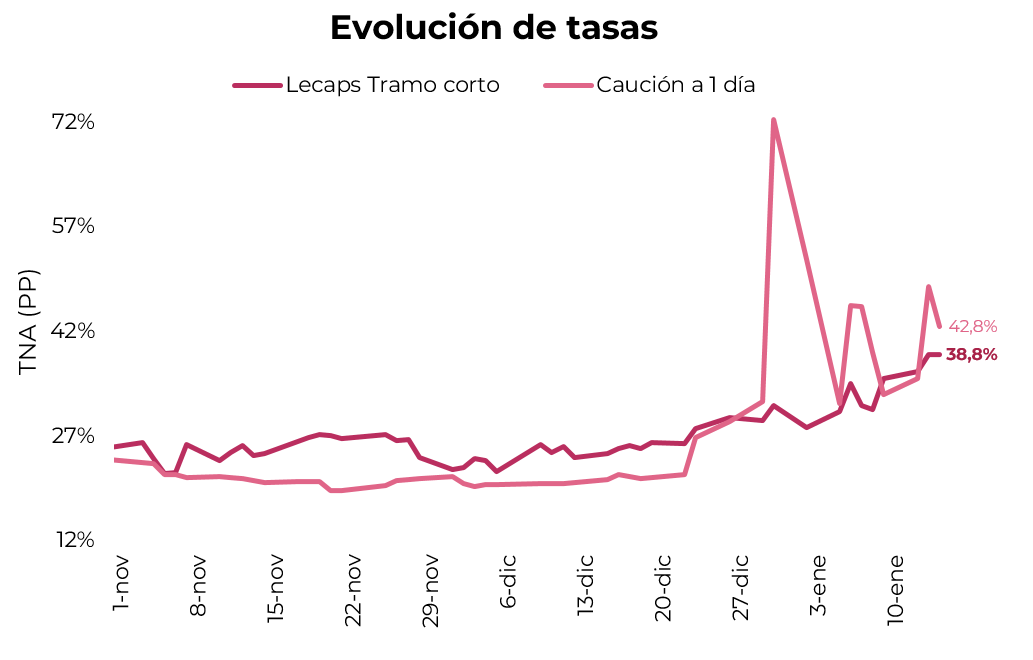

Baja el tipo de cambio y suben las tasas de interés. El tipo de cambio oficial operó a la baja durante toda la semana y cerró en $1.431 –el nivel más bajo desde el 20 de noviembre–, 2,4% por debajo del cierre de la semana previa y 1,9% en lo que va de enero, quedando a 8% del techo de la banda. Igual tendencia tuvieron el MEP y el CCL, que cayeron 1,2% y 0,6%, respectivamente, dejando la brecha con el oficial en 6%. Al mismo tiempo, la sorpresa por la inflación más alta y la falta de liquidez en el sistema financiero –los préstamos volvieron a subir por encima de los depósitos– siguieron presionando sobre las tasas de interés, que continuaron al alza. Así, la TAMAR alcanzó el nivel más alto desde principios de noviembre pasado y cerró la semana en 36% de TNA (3% TEM), 3 pp más que la semana anterior y cada vez más alejada del 29% con el que había terminado el año. Con esta suba, la tasa le estaría ganando a la inflación de los próximos meses, lo que anima a los inversores a posicionarse en pesos –carry–, contribuyendo a frenar la dolarización de carteras y a que el BCRA compre divisas.

El Tesoro se financia más caro. Esta semana, la Secretaría de Finanzas llevó a cabo la primera licitación del año, en la que logró refinanciar el 98% de los vencimientos por $9,6 billones, aunque convalidando tasas superiores a las del mercado secundario. La colocación mostró una clara preferencia por los instrumentos a tasa fija, que concentraron cerca del 69% del monto total adjudicado. En segundo lugar, se ubicaron los ajustables por TAMAR, que se llevaron casi el 16%, mientras que los instrumentos ajustables por CER concentraron otro 14% del total. La participación de los dollar-linked fue marginal, con apenas un 2% del monto adjudicado. Dentro del tramo a tasa fija, el Tesoro convalidó tasas más exigentes: la Lecap más corta se colocó a 3,4% TEM, frente a rendimientos en torno al 2,9% TEM en el mercado secundario. A su vez, la tasa promedio ponderada se ubicó en torno al 3,1% TEM (36,8% TNA), sensiblemente por encima del promedio de la licitación previa, que había sido de 2,4% TEM (28,3% TNA). Tras la licitación, los depósitos en moneda local del Tesoro en el BCRA quedaron en $2,9 billones y, a fin de mes, deberá afrontar vencimientos de deuda con privados por $7,5 billones y en febrero por $15,6 billones, lo que seguirá poniendo presión sobre las tasas de interés.

Mala semana para la deuda en pesos. Los bonos en moneda local tuvieron una semana desfavorable. Las Lecaps retrocedieron 0,3% y cerraron con un rendimiento promedio de 2,8% TEM. Los bonos ajustables por CER perdieron 0,1%, aunque en el mes ganan 1,7% y tienen un rendimiento de 8% + inflación. Los duales ganaron 0,2% y en el mes acumulan 2,0%, en tanto que la peor parte se la llevaron los bonos ajustables por tipo de cambio, que cayeron 0,7% en la semana y en el mes quedaron sin cambios.

Mejoran los bonos en dólares. La reinversión de los cupones cobrados el 9 de enero se hace esperar, aunque eso no impidió que los bonos en moneda extranjera tuvieran una semana mayormente positiva, en la que sólo desentonaron los BOPREAL. Empujados por el buen dinamismo de las compras de divisas del BCRA, los bonos soberanos subieron 0,4% en la semana: los bonos bajo legislación local ganaron 0,7% –el mejor desempeño lo tuvo el AL38, con un alza de 1,4%–, mientras que los de ley extranjera avanzaron 0,3%. Con esto, el riesgo país cedió levemente y cerró la semana en 564 pb, apenas por debajo de la semana anterior y del cierre de 2025, cuando había terminado en 571. Los bonos provinciales –impulsados por PBA– volvieron a destacarse, con una ganancia de 0,6% en la semana y de 1,4% en el mes, mientras que, en el mismo período, los bonos corporativos avanzaron 0,2% y 0,5%, respectivamente. Los BOPREAL retrocedieron 0,6% en la semana, aunque en lo que va de enero suben 0,8%.

Mala semana para las acciones. A pesar de la buena performance de las acciones de la región –el índice LATAM subió 2,0% en la semana y en el año acumula un alza de 7%–, las acciones locales tuvieron un marcado deterioro. El índice Merval bajó 4,8% medido en moneda local y 4,3% medido en moneda extranjera, cerrando en USD 1.926, el nivel más bajo desde el 25 de noviembre pasado. En lo que va del año, ya perdió 5%. El retroceso de la semana estuvo determinado por el mal desempeño de las acciones de Transener, Banco Supervielle y Central Puerto, que cayeron más de 10%, mientras que se destacaron las acciones de ByMA, que subieron 9%.

Lo que viene. Las miradas de la semana seguirán estando en la participación del BCRA en el mercado de cambios y el impacto que esta trae sobre el tipo de cambio. También en la evolución de las tasas de interés, que vienen mostrando un sendero volátil. En cuanto a la agenda económica, se destaca la publicación de los índices de precios mayoristas y de la construcción de diciembre, del saldo comercial de bienes de diciembre, y del EMAE y del nivel de salarios de noviembre.

Los contratos de dólar en A3 operaron con caídas del 2,1% promedio, alejándose del techo de la banda

Los contratos de dólar en A3 operaron con caídas de 2,1% promedio en la semana, alejándose del techo de la banda cambiaria. Concretamente, se observaron bajas superiores a 1,7% en todos los tramos de la curva, con los mayores retrocesos en los contratos de enero (-2,42%), octubre (-2,31%) y febrero (-2,26%).

El próximo contrato en vencer es el enero que cotiza en $1.451, por lo que marca una devaluación directa de 1,4% e implícita mensual de 2,7%. Para los tres meses siguientes, los precios reflejan que la suba en el dólar correría en niveles en torno al 2,6%: 2,8% en febrero ($1.489), 2,8% en marzo ($1.531) y 2,6% en abril ($1.567). A partir de ahí, señalan una devaluación que continúa al ritmo de 2,3% promedio hasta noviembre del 2026.

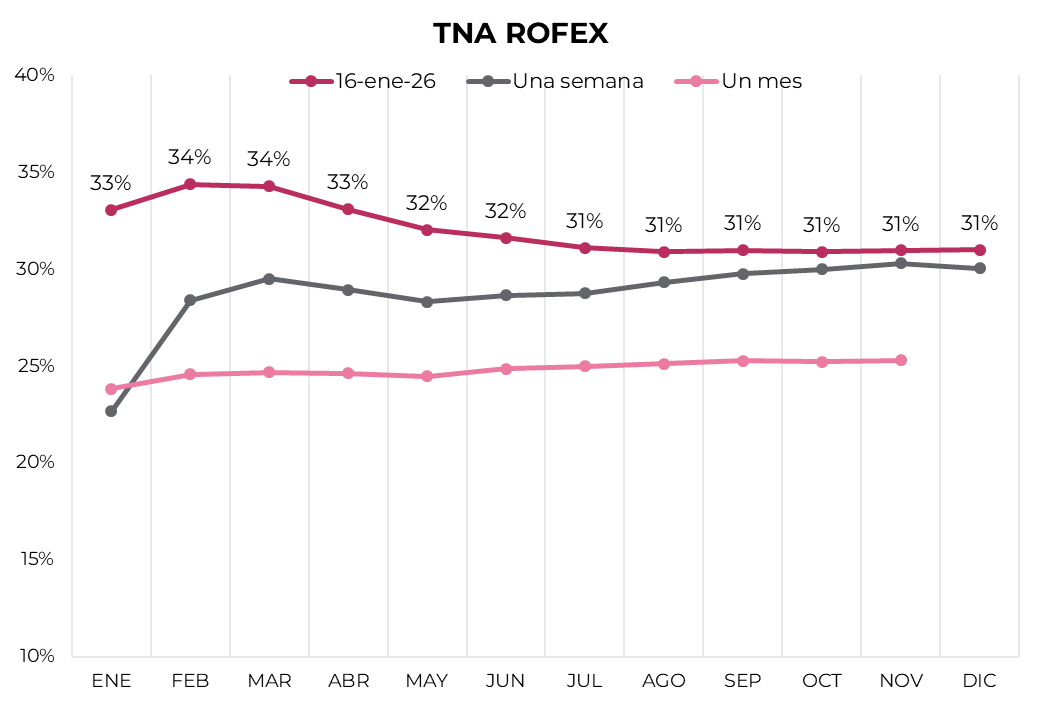

Las tasas implícitas mostraron un salto en todos los tramos, aunque se encuentran por debajo de la curva de Lecap. La curva muestra una pendiente levemente negativa desde enero hasta mayo, con rendimientos entre 34% y 32%. Desde allí, la curva adopta una pendiente plana en 31% hasta diciembre.

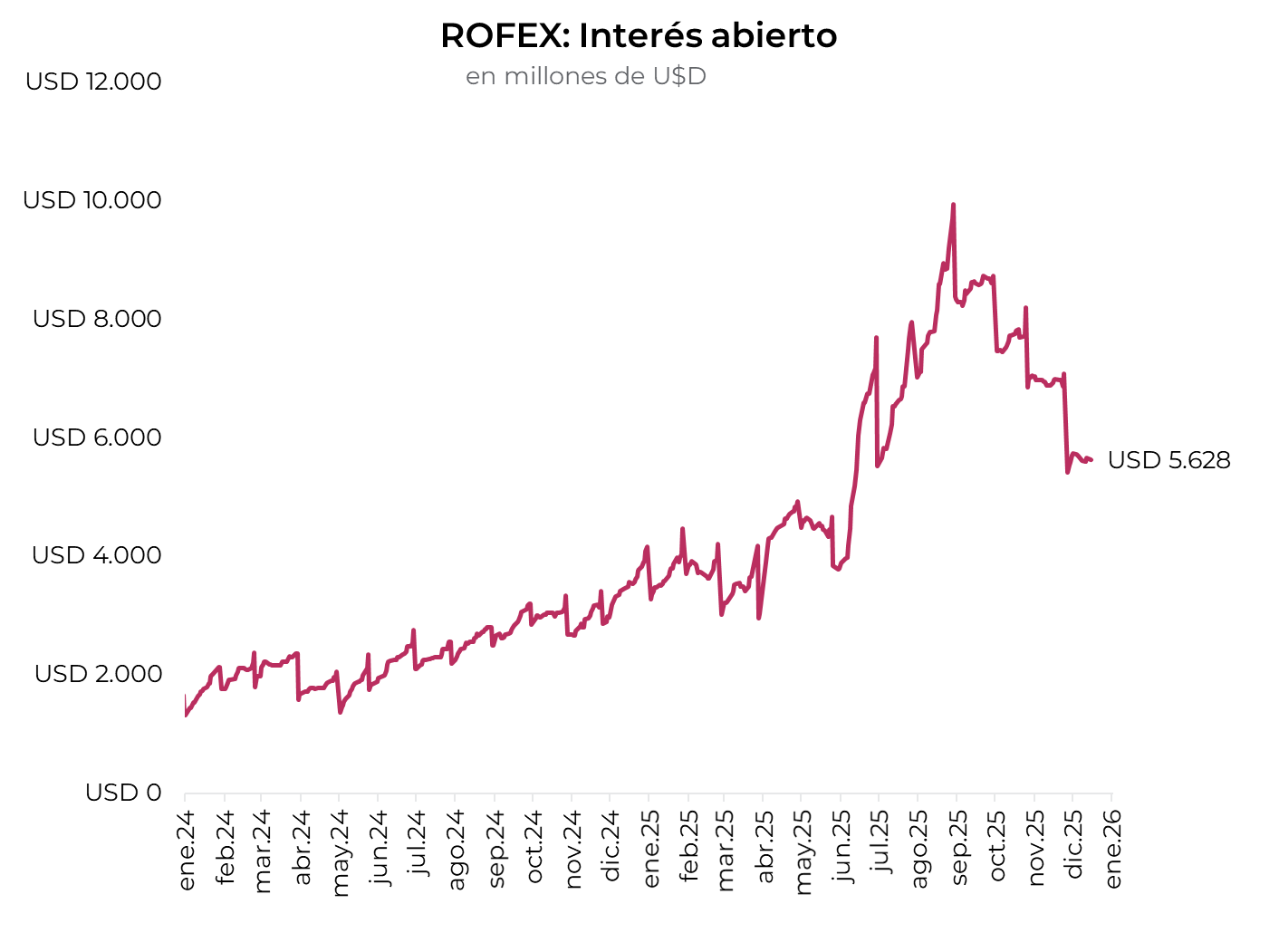

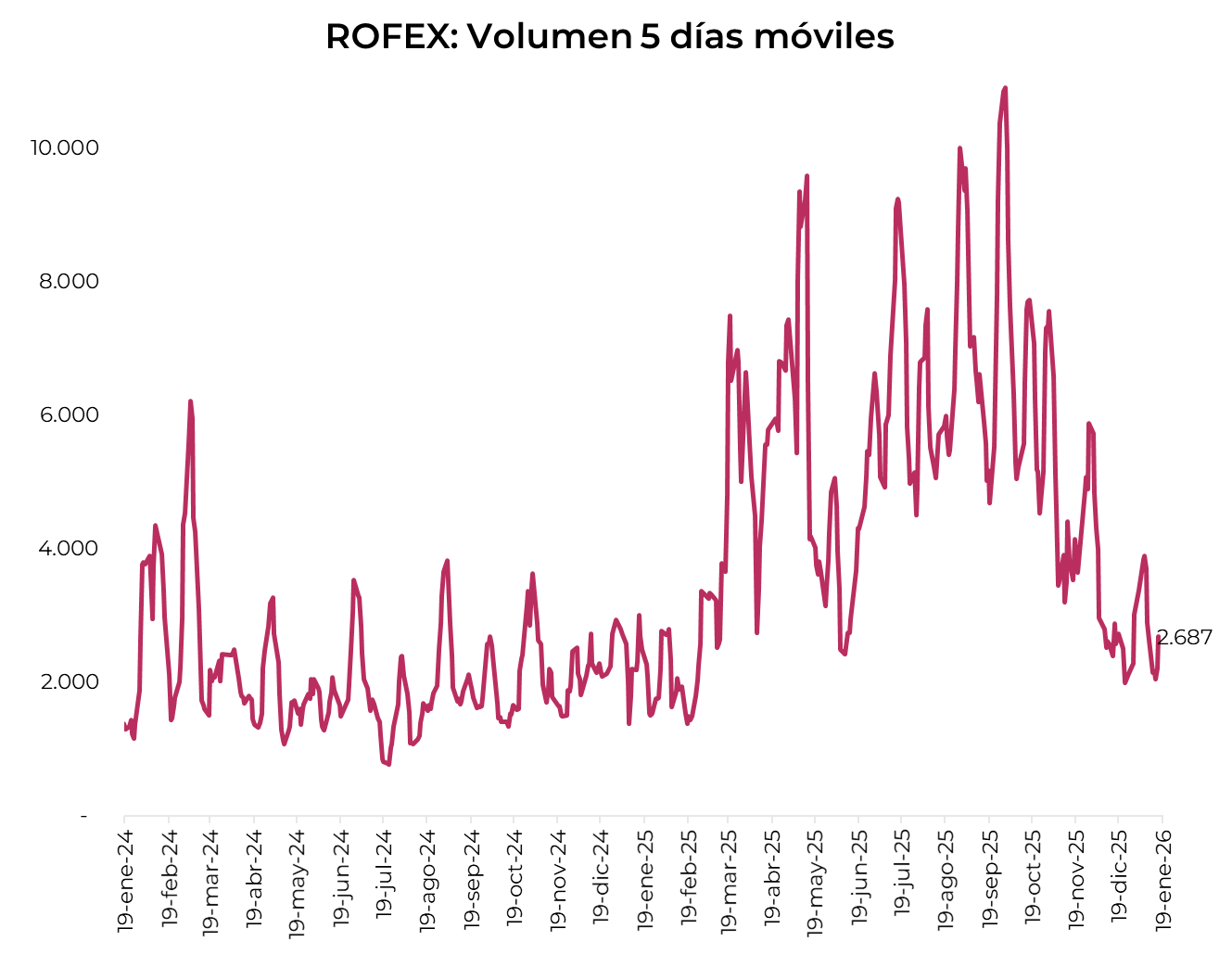

El volumen operado cayó nuevamente, manteniéndose en niveles inferiores al segundo semestre de 2025. En las últimas cinco ruedas se comerciaron USD 2.687 M. El viernes 16 de enero el interés abierto cerró en USD 5.628 M, mostrando una caída de 19% m/m y una suba de 58 a/a.

Noticias locales: el país hoy.

La rueda del jueves fue positiva para los bonos en dólares, que registraron avances generalizados y una compresión del riesgo país. El contexto externo acompañó –con un tono favorable para la deuda emergente comparable– y se sumó la continuidad en la acumulación de reservas por parte del BCRA. Todo esto ocurrió en un marco en el que el tipo de cambio operó con caídas y las tasas cedieron levemente. En contraste, la curva en pesos mostró un desempeño más débil, con bajas a lo largo de todos sus segmentos, posterior a la licitación, en la que el Tesoro terminó convalidando tasas por encima de las del mercado secundario.

Respecto a este último punto, los dollar-linked lideraron las pérdidas al caer un 0,8%, en línea con la baja de los tipos de cambio, seguidos por los duales, que cedieron un 0,3%. Tanto los bonos CER como la curva a tasa fija registraron bajas del 0,2%, aunque el Bonte se mantuvo resiliente al avanzar un 0,6%. Esta dinámica se dio incluso con el retroceso de las tasas overnight: la tasa de caución a un día promedió 37,9% TNA y la Repo 37,5% TNA, mientras que la tasa TAMAR subió hasta el 35% TNA.

Por otro lado, los bonos soberanos en dólares tuvieron una jornada positiva, en una rueda que también fue favorable para la deuda emergente comparable. Así, los bonos avanzaron un 0,6%, destacándose el GD41 con una suba del 0,9%. Con esta performance, el riesgo país retrocedió unos 18 pb hasta los 568 pb. En tanto, los BOPREAL se destacaron con un alza del 1%.

A su vez, el tipo de cambio oficial volvió a operar con caídas del 0,7% y cerró en $1.443,86, ubicándose a un 7% del techo de la banda. El BCRA volvió a intervenir en el mercado de cambios con compras por USD 47 M, acumulando compras netas por USD 562 M en enero. Por su parte, los dólares financieros operaron con bajas del 0,6% en el MEP y del 1,5% en el CCL, finalizando en $1.472,3 y $1.498,4, respectivamente, reduciendo el canje hasta el 1,8% (desde 2,8% el miércoles). En tanto, el stock de reservas brutas cayó en USD 72 M para cerrar en USD 44.646 M.

Los contratos de dólar futuro también volvieron a registrar caídas del 0,5%, lideradas por los contratos de enero y febrero, que retrocedieron un 0,9%. El volumen operado subió unos USD 24 M para cerrar en USD 525 M, al tiempo que el interés abierto aumentó unos USD 55 M y alcanzó los USD 5.660 M. De esta forma, la curva descuenta una devaluación implícita del 2,6% m/m en febrero y marzo, del 2,5% m/m en abril, y luego se reduce gradualmente hasta el 2,3% m/m en los contratos más largos, con las tasas implícitas operando en torno al 28%-32% TNA, por debajo del rendimiento de las Lecaps.

El Merval anotó una caída del 1,1% en pesos y de 1,6% en dólares, cerrando en USD 1.940. La baja fue impulsada por los sectores de Utilidades, Energía y Consumo Básico, con las acciones de Telecom (-5%), Pampa (-2,6%) e IRSA (-2,4%) liderando las caídas. En tanto, los sectores de Industria, Materiales y Financiero registraron ganancias, siendo Holcim (+4,7%), VALO (+4%) y Transener (+3,9%) las acciones que mostraron los mejores desempeños. Mientras tanto, las acciones que cotizan en Wall Street operaron con pérdidas del 2,6%.

Noticias globales: el mundo hoy.

De la mano de la distensión de la situación en Irán, con EE. UU. alejándose de una intervención directa, y de los buenos resultados presentados por TSMC, los mercados globales cerraron una buena jornada, con ganancias en acciones, mientras que los bonos operaron a la baja y el petróleo registró un fuerte retroceso.

Las acciones estadounidenses repuntaron el jueves tras dos días consecutivos de pérdidas, impulsadas por los sólidos resultados de los principales bancos y el avance de las acciones tecnológicas. El S&P 500 y el Nasdaq ganaron un 0,2% cada uno, y el Dow Jones subió 0,6%. Los buenos resultados de Taiwan Semiconductor (TSMC) y sus planes de aumentar la inversión de capital en 2026 reforzaron el optimismo en torno al crecimiento de la inteligencia artificial, llevando al alza a Nvidia (2%), Applied Materials (5,6%), Micron Technology (1,1%) y Broadcom (0,9%). Las acciones bancarias también avanzaron, con Goldman Sachs (4,6%) y Morgan Stanley (0,9%) registrando beneficios trimestrales superiores a las expectativas, respaldados por una sólida gestión de acuerdos, mientras que BlackRock alcanzó un récord de activos bajo gestión.

Los rendimientos de los bonos del Tesoro también operaron al alza. La UST10Y subió al 4,16%, acercándose a los máximos de cuatro meses del 4,2% alcanzados a principios de semana, ya que la nueva evidencia de un mercado laboral estable limitó la urgencia de la Fed por bajar los tipos de interés. En tanto, el presidente Trump ordenó a Freddie Mac y Fannie Mae (agencias hipotecarias patrocinadas por el gobierno de EE. UU.) la compra de USD 200.000 M en valores respaldados por hipotecas para la próxima semana. Con este marco, los principales índices de renta fija registraron una leve caída.

Por otro lado, el precio del petróleo WTI retrocedió 5%, hasta aproximadamente USD 59,1 por barril, marcando la caída más fuerte desde octubre, tras indicios de que el riesgo inmediato de un ataque estadounidense contra Irán habría disminuido. El presidente Donald Trump afirmó haber recibido garantías de que las autoridades iraníes dejarían de asesinar a manifestantes, lo que reduce la probabilidad de una acción militar a corto plazo y el temor a interrupciones en la producción petrolera iraní y en sus principales rutas marítimas. También fue una mala jornada para los precios de los metales, luego de varias ruedas con fuertes subas: el cobre bajó 1% a USD 5,95 la libra y el oro 0,6%, cerrando la rueda en USD 4.611 la onza.

En cuanto al dato económico del día, lo más destacado fue que las solicitudes iniciales de subsidio por desempleo disminuyeron en 9.000 respecto de la semana anterior, hasta alcanzar las 198.000 en la semana que finalizó el 10 de enero, contrastando con las expectativas del mercado de un aumento a 215.000, lo que representaría la segunda cifra más baja en dos años. En paralelo, las solicitudes continuas se redujeron en 19.000, hasta alcanzar las 1.884.000 a principios de año, en línea con las expectativas del mercado, extendiendo la tendencia a la baja desde octubre, aunque se mantienen por encima de los promedios desde 2022. El resultado continuó reflejando un mercado laboral con bajos niveles de despidos y contrataciones relativamente moderadas. Por su parte, las solicitudes iniciales de subsidio por desempleo de empleados federales, que han estado bajo escrutinio a medida que los mercados evalúan el impacto del cierre del gobierno estadounidense, aumentaron en 170, hasta alcanzar las 646.

¿Qué variables macro avanzan de manera positiva y cuáles se encuentran bajo tensión?

✅DATO POSITIVO DE LA SEMANA

Pese a que el tipo de cambio está muy por encima del piso de la banda, el BCRA aprovecha la distensión del mercado cambiario por el ingreso de dólares provenientes de las emisiones de deuda corporativa para comprar divisas y sumar reservas internacionales. En las últimas nueve ruedas compró a razón de USD 62 M por día –acumulando en lo que va de enero compras netas por USD 562 M–, en un contexto en el que el tipo de cambio operó a la baja. Reforzar esta dinámica será clave para que el riesgo país continúe convergiendo al nivel de sus comparables.

⚠️A MONITOREAR

Durante las últimas semanas, las tasas vienen mostrando una elevada volatilidad, principalmente en la caución a un día que alcanzó picos de 150% TNA el lunes y llegó a promediar 72,3% TNA durante la rueda. Esta elevada volatilidad también repercutió en el mercado de pesos y las tasas de la curva a tasa fija tendieron al alza: las Lecaps más cortas rinden –en promedio– 38,8% TNA (3,2% TEM). Asimismo, esta dinámica impactó en la licitación de este miércoles, en la que el Tesoro logró financiarse pero a tasas sensiblemente más altas que en la licitación previa: las Lecaps se colocaron a una tasa promedio del 36,8% TNA (3,1% TEM), por encima del promedio de la licitación anterior, que había sido de 28,3% TEM (2,4% TEM). La elevada volatilidad en las tasas es un factor a monitorear, ya que reduce la previsibilidad en los costos de fondeo y desfavorece la demanda de títulos en pesos.

🚨RIESGO

En diciembre, el IPC Nacional volvió a acelerarse al marcar un alza de 2,8% m/m, 3 pb más que en noviembre y muy por encima de las expectativas del mercado que esperaban 2,3% m/m, siendo el peor registro desde abril pasado. Con este resultado, la inflación anual del año pasado cerró en 31,5%, la más baja desde 2017. La suba del mes estuvo impulsada por los precios regulados, que avanzaron 3,3% m/m por los ajustes en los precios de combustibles y transporte. También se notó una aceleración en el IPC Core, que anotó un alza de 3,0% m/m –empujada por el precio de carnes, que aumentaron 7,3% m/m–, en tanto que los precios estacionales siguieron estables y solo subieron 0,6% m/m. Estos resultados marcan la resistencia de la inflación a perforar el 2% m/m, lo que limita la recuperación de los salarios, al tiempo que vuelve a presionar sobre el tipo de cambio real.

Señales para el nuevo posicionamiento tras el pago de Bonares y Globales

Finalmente, se concretó el pago de cupones y amortizaciones de los bonos soberanos por aproximadamente USD 4.200 M (en torno a USD 2.700 M de capital y USD 1.500 M de intereses), operación que se afrontó en gran parte a través del Repo por USD 3.000 M acordado por el BCRA con bancos internacionales. El acuerdo se cerró a una tasa cercana a SOFR + 400 pb (en torno a 7,4% anual) y a un plazo de 372 días, considerablemente inferior al costo de los Repos previos. Esto permitió cubrir los vencimientos de enero combinando esos fondos con los depósitos en dólares del Tesoro en el BCRA, que ascendían a unos USD 2.200 M, conformados principalmente por la emisión del Bonar AN29 por USD 910 M, ingresos cercanos a USD 500 M provenientes de la privatización de represas hidroeléctricas y compras de dólares del Tesoro.

Sin embargo, la concreción del pago tuvo un impacto limitado sobre el riesgo país, que mostró variaciones acotadas. Luego del pago del 9 de enero, el riesgo país comprimió apenas unos 10 pb, aunque en lo que va del año acumula un aumento cercano a 30 pb y se ubica en 590 pb. Con esto, el crédito soberano registra subas del orden del 0,2% desde comienzos de enero, con un desempeño relativamente mejor en los Bonares, que avanzaron en torno al 0,7%.

Mientras tanto, el BCRA inició su programa de acumulación de reservas el 5 de enero y, desde entonces, registra compras netas por USD 515 M, a razón de USD 64 M diarios, en promedio. Tal como señalamos en “Nuevas bandas cambiarias, nuevas estrategias”, si bien esta dinámica constituye una señal positiva y contribuye a reducir el riesgo país, el proceso de acumulación será necesariamente gradual, en la medida en que quede condicionado a la oferta de flujos de la balanza de pagos. Bajo este panorama, la convergencia hacia niveles de riesgo país por debajo de los 500 pb se daría de manera progresiva, más que como un ajuste inmediato.

Por otro lado, la emisión de pesos asociada a las compras de divisas podría aliviar las condiciones de liquidez en un mercado de pesos que aún no logra ganar tracción, contribuyendo a descomprimir la iliquidez que en las últimas semanas se reflejó en una mayor volatilidad de las tasas de interés. Sin embargo, este efecto convive con una política activa del BCRA, que viene realizando operaciones de mercado abierto para postergar la demanda de cobertura cambiaria mediante la venta de letras dollar-linked, al mismo tiempo que absorbe pesos del sistema, lo que termina acotando el impacto neto sobre la liquidez en el corto plazo.

ESTRATEGIAS EN PESOS

Esta dinámica se da, además, en un contexto en el que la inflación de diciembre volvió a mostrar resistencia a perforar el 2% m/m y sorprendió al mercado, ubicándose en 2,8% m/m, con una inflación núcleo que aceleró hasta el 3,0% m/m. Este comportamiento refuerza la percepción de que el proceso de desinflación enfrenta mayores desafíos en el corto plazo y vuelve a poner en valor las estrategias de cobertura.

En ese marco, fortalecemos el posicionamiento tanto en instrumentos CER como dollar-linked, en especial considerando que, a partir de febrero, el techo de la banda cambiaria comenzará a ajustarse al 2,8% m/m, ampliando el margen para una eventual corrección del tipo de cambio. Particularmente, favorecemos el tramo medio de los bonos CER, como el TZX26 (CER +5,9%) y el TZXD6 (CER +7%), que descuentan una inflación implícita del 2% m/m entre febrero y abril y del 1,8% m/m entre mayo y octubre de 2026. En cuanto a los instrumentos de cobertura cambiaria, destacamos el D30A6 (devaluación +5%), cuya devaluación implícita directa hacia abril se sitúa en torno al 9%.

En cuanto a los duales, mantenemos una visión favorable sobre el TTM26 (TAMAR +5,7%), dadol que la tasa TAMAR parece haber encontrado un piso por encima del 30% TNA y actualmente se ubica en torno al 32% TNA, con margen para un ajuste adicional al alza. Esta lectura se ve reforzada tanto por una inflación anualizada de diciembre del 33,6% como por el hecho de que la tasa TAMAR breakeven –esto es, la tasa promedio que iguala el rendimiento del dual TTM26 y el Boncap T13F6– se sitúa en 31,5%, dejando aún espacio para que el dual capture un escenario de tasas reales algo más elevadas. Para estrategias de muy corto plazo, seguimos priorizando el tramo corto de la curva a tasa fija, donde se observan rendimientos en torno al 3% TEM. En especial, destacamos el T30E6, con un rendimiento cercano al 3,3% TEM, y el S27F6, que ofrece alrededor de 3,0% TEM.

ESTRATEGIAS EN DÓLARES

En cuanto a las estrategias en dólares, mantenemos una visión constructiva sobre la deuda soberana, en un contexto en el que el BCRA viene dando señales de acumulación de reservas. Si bien, como señalamos, este proceso será gradual, una mejora sostenida en ese frente podría habilitar una compresión del riesgo país hacia niveles por debajo de los 500 pb, umbral que luce más consistente con un eventual regreso a los mercados internacionales. Este punto resulta clave de cara a los compromisos en moneda extranjera a partir de 2026, que ascienden a unos USD 18.000 M.

Destacamos el tramo medio bajo ley local, en particular el AL35 (9,9% TIR), y el tramo largo bajo ley extranjera, como el GD41 (9,5% TIR), que podrían capturar un retorno potencial del 8,4% y 8,6%, respectivamente, en un escenario en el que el riesgo país converja por debajo de los 500 pb hacia el 1Q26. Además, el BOPREAL Serie 4-A (BPOA8) también luce como una opción atractiva al rendir cerca del 9%, que a su vez cuenta con la opción de ser utilizado para la cancelación de impuestos a partir de abril de 2028.

Por otro lado, seguimos favoreciendo la deuda subsoberana como una alternativa para diversificar portafolios en dólares, apoyada en bajos niveles de endeudamiento y en el equilibrio fiscal de varias provincias. Estos créditos permiten acceder a rendimientos atractivos con un perfil de riesgo más acotado. En términos de posicionamiento, continuamos viendo valor en Salta 2027 (SA24D, 7,3% TIR), Córdoba 2032 (CO32, 8,6% TIR), Mendoza 2029 (PMM29, 7,1% TIR), CABA 2033 (BDC33, 7,5% TIR) y la nueva emisión de Santa Fe 2034 (SFD34, 8,6% TIR).

Para perfiles más conservadores, sugerimos nuevamente la deuda corporativa en dólares, con foco en emisores de alta calidad crediticia. En particular, resaltamos los créditos de YPF, Pluspetrol y Loma Negra, con calificación AAA, y de Telecom Argentina, con calificación AA+, que continúan ofreciendo un perfil sólido dentro del segmento corporativo. Dentro del universo bajo ley extranjera, vemos valor en YPF 2029 (YMCIO, 5,2% TEA), YPF 2031 (YMCXO, 7,3% TEA), Pluspetrol 2032 (PLC5O, 7,7% TEA) y Telecom 2033 (TLCPO, 8,0% TEA), con rendimientos corrientes en el rango de 7,8% a 8,6%, según el instrumento. En el universo bajo ley local, recomendamos Loma Negra 2027 (LOC5O, 6,9% TEA), YPF 2028 (YMCZO, 6,0% TEA) y Telecom 2028 (TLCOO, 6,8% TEA), con rendimientos corrientes de entre 6,8% y 7,9%.

Noticias locales: el país hoy.

La rueda fue positiva para la deuda en pesos, marcada por una licitación en la que el Tesoro logró un rollover elevado, aunque a tasas algo más altas que en la última colocación. Además, los tipos de cambio volvieron a operar con caídas y se alejaron del techo de la banda, mientras que el BCRA aceleró la compra de divisas con operaciones que superaron los USD 100 M diarios. A pesar de este contexto, la deuda en dólares sigue sin mostrar tracción, con un riesgo país que lateraliza en la zona de los 580 pb.

La Secretaría de Finanzas anunció el resultado de la licitación, en la que enfrentaba vencimientos por $9,6 billones y logró un rollover del 98% de los compromisos. La colocación mostró una clara preferencia por los instrumentos a tasa fija, que concentraron cerca del 69% del monto total adjudicado. En segundo lugar, se ubicaron los títulos a TAMAR, que explicaron aproximadamente el 16%, mientras que los instrumentos CER representaron en torno al 14% del total. Por último, la participación de los dollar-linked fue marginal, con apenas un 2% del monto adjudicado. Dentro del tramo a tasa fija, el Tesoro convalidó tasas más exigentes. En particular, la Lecap más corta se colocó con un leve premio, a 3,4% TEM frente a rendimientos en torno al 2,9% TEM en el mercado secundario. A su vez, la tasa promedio ponderada se ubicó en torno al 3,1% TEM (36,8% TNA), considerablemente por encima del promedio de la licitación previa, que había sido de 2,4% TEM (28,3% TNA).

En la antesala de la licitación, la deuda en pesos tuvo un desempeño positivo, con los duales como los más demandados al ganar un 0,4%. La curva a tasa fija registró una suba del 0,2%, mientras que el Bonte extendió las ganancias con un alza del 1,2%, y la curva CER avanzó apenas un 0,1%, en línea con el desempeño de los bonos dollar-linked. En tanto, las tasas mostraron cierta moderación, con la caución a un día cerrando en 42,8% TNA y la Repo en 45,9% TNA, a diferencia de la Lecap a 30 días que rinde casi 38% TNA (3,1% TEM).

Por su parte, los bonos soberanos en dólares volvieron a mostrar una performance levemente negativa, con una baja promedio del 0,1%. En este contexto, los Bonares se mostraron más resilientes y avanzaron un 0,1%, mientras que los Globales registraron caídas de magnitud similar. Así, el riesgo país volvió a subir hasta los 586 pb y acumula un aumento de 15 pb en lo que va del mes. En paralelo, los BOPREAL anotaron pérdidas del 0,2%.

El tipo de cambio oficial volvió a operar con caídas del 0,6% y cerró en $1.454,32, alejándose del techo de la banda. La baja se dio incluso con la presencia del BCRA interviniendo en el mercado de cambios, comprando USD 187 M y acumulando así adquisiciones por USD 515 M en lo que va del mes. Asimismo, los dólares financieros operaron con bajas del 0,5% en el MEP y del 0,4% en el CCL, finalizando en $1.480,5 y $1.521,5, respectivamente, elevando el canje hasta el 2,8%. En tanto, el stock de reservas brutas subió USD 37 M y cerró en USD 44.717 M.

En la misma línea, los contratos de dólar futuro volvieron a registrar caídas del 0,3%, lideradas por los contratos de enero y febrero, que retrocedieron un 0,5%. El volumen operado aumentó apenas unos USD 14 M y cerró en USD 501 M, al tiempo que el interés abierto se mantuvo en torno a los USD 5.600 M. Así, la curva descuenta una devaluación implícita del 2,6% m/m en enero y febrero, del 2,5% m/m en marzo, y luego se reduce gradualmente hasta el 2,2% m/m en los contratos más largos, con las tasas implícitas operando en torno al 29%-31% TNA, por debajo del rendimiento de las Lecaps.

Por otro lado, el Merval registró un retroceso del 2,8% en pesos y del 2,4% en dólares, cerrando en USD 1.931. La baja fue impulsada por los sectores de Utilidades, Financiero y Comunicación, con las acciones de Transener (-11,8%), Sociedad Comercial de la Plata (-6,0%) y Edenor (-5,6%) registraron el peor desempeño. En tanto, los sectores de Energía, Industria y Materiales se mantuvieron más resilientes, con IRSA (+1,8%), Holcim (+1,6%) y VALO (+0,5%) entre las mayores ganancias. Respecto a las acciones que cotizan en Wall Street operaron con caídas y perdieron un 2,3%.

Noticias globales: el mundo hoy.

El mercado americano volvió a tener una rueda negativa, dado que la escalada de los riesgos geopolíticos –tensión en Irán y una dura reunión entre Trump y las autoridades de Dinamarca por Groenlandia– y las preocupaciones sobre los bancos pesaron más que los buenos datos económicos publicados durante la jornada –inflación mayorista contenida y mejora en las ventas minoristas–. Además, genera incertidumbre la ausencia de la publicación de la sentencia del Tribunal Supremo sobre los aranceles que subió Trump, una demora que incrementa las chances de que el fallo sea favorable a sus intereses. Todo esto golpeó a los principales índices de acciones, que presentaron caídas generalizadas, presionó nuevamente sobre el precio del petróleo, mientras que el oro tocó nuevos máximos y los bonos del Tesoro operaron estables.

Las acciones estadounidenses cayeron por segunda sesión consecutiva el miércoles, retrocediendo desde máximos históricos. La peor parte se la llevó el Nasdaq, que perdió 1,1%, seguido por el S&P, que bajó 0,5%, mientras que el Dow Jones solo cedió 0,1%. A nivel sectorial, tecnología, consumo discrecional, comunicaciones y financiero fueron los más golpeados. Los fabricantes de chips afectaron considerablemente la confianza, con Broadcom (-4,1%), Nvidia (-1,5%) y Micron (-1,4%) retrocediendo tras informes de que las autoridades chinas están restringiendo ciertos chips y software de ciberseguridad fabricados en EE. UU. Los valores financieros también extendieron sus pérdidas recientes, ya que Wells Fargo se desplomó 4,5% debido a la disminución de los ingresos, al tiempo que Bank of America y Citigroup cayeron 3,8% y 3,3%, respectivamente, a pesar de superar las estimaciones de ganancias, en medio de la preocupación por el límite propuesto por el presidente Trump a las tasas de interés de las tarjetas de crédito.

Por su parte, el rendimiento del UST10Y cedió 4 pb hasta 4,14%. En paralelo, el precio del petróleo WTI aumentó 1% y cerró en USD 62 el barril, empujado por la tensión en Irán –aunque en el post market borró la suba luego de que Trump enfriara las posibilidades de una intervención militar–. Finalmente, el oro avanzó 0,88% hasta los USD 4.639 la onza, en tanto que la plata volvió a dispararse 8% hasta los USD 93,22.

Noticias locales: el país hoy.

La rueda fue negativa para los activos locales, con bajas en los bonos soberanos y una curva de deuda en pesos que no mostró tracción. Este desempeño se dio en el marco de un dato de inflación superior a lo esperado y de tasas de interés que volvieron a operar al alza. Por su parte, los tipos de cambio se mantuvieron estables, en una rueda en la que el BCRA continuó comprando divisas en el MLC. En cuanto a la agenda del día, hoy se llevará a cabo la primera licitación del mes, en la que el Tesoro deberá enfrentar vencimientos por más de $9 billones, en un escenario de inflación por encima de las expectativas y mayor volatilidad en las tasas.