Sus ingresos alcanzaron USD 18.534 M en los últimos tres meses, monto menor al esperado...

El conglomerado de medios y entretenimiento más grande del mundo, valuado en USD 317.000 M, cae 4,5% en el pre market de esta mañana, luego de presentar resultados al tercer trimestre del año.

Sus ingresos alcanzaron los USD 18.534 M en los últimos tres meses, un 26% por encima de igual lapso un año atrás, aunque por debajo de los USD 18.790 M que esperaba el mercado. La ganancia fue de USD 0,37 por acción –comparable contra una pérdida USD 0,20 un año atrás- no obstante, el mercado esperaba USD 0,51 por acción.

Más allá de los ingresos y ganancias del momento, para una compañía valuada en más de 100x sus ganancias lo más importante es el crecimiento de usuarios y las proyecciones sobre el futuro. En este sentido, la compañía anunció que su servicio Disney+ sumó 2,1 M de nuevos suscriptores -llevando al total hasta 118,1 M de usuarios pagos- y que estima sumar menos de 5 M de nuevos usuarios en el último trimestre del año. Los números fueron notablemente inferiores a lo esperado por el mercado, que proyectaba 125,4 M de suscriptores para esta altura del año, lo cual implicaba sumar 9,4 M en el tercer trimestre.

El CEO de la compañía, Bob Chapek, mantuvo la proyección de alcanzar entre 230 M y 260 M de usuarios pagos en Disney+ para el año 2024, reafirmando que el foco de la firma está en la expansión internacional y la generación de contenidos.

La cotización de la compañía, que en 2020 subió 25%, acumula una baja de 8% en lo que va del año, considerando la corrección posterior a la presentación de resultados.

El desarrollador inmobiliario chino volvió a abonar un pago de intereses al último minuto del período de gracia, evitando una vez más el default.

Vencimientos como el reciente (USD 148 M) tendrán al mercado expectante periódicamente, dado que Evergrande cuenta con una amplia gama de títulos de deuda, que suman pasivos por más de USD 300.000 M, de los cuales USD 19.000 M corresponden a bonos colocados en el mercado internacional.

La cotización de la compañía subió 6,7% esta mañana en Hong Kong, acumulando un alza de 10% en las últimas 2 ruedas. Otras firmas de Real Estate –como Gemdale Properties y Jinke Group- registraron alzas similares en los últimos días, apoyadas en la expectativa de un relajamiento sobre las restricciones que había impuesto el gobierno chino sobre el financiamiento al sector.

Los futuros del mercado norteamericano operan alcistas...

Los futuros del mercado norteamericano operan alcistas, cortando con 2 ruedas consecutivas de bajas. El Nasdaq lidera la tendencia.

La tasa de Treasuries a 10 años sube hasta 1,55%, presionada por el dato de inflación de octubre (0,9% mensual y 6,2% interanual) publicado ayer. El dólar DXY se aprecia hasta 95 puntos, su mayor valor desde mediados de 2020.

Las bolsas asiáticas cerraron alcistas, con subas superiores al 1% en China y Hong Kong. La cotización de Evergrande se disparó 6,7% luego de que el desarrollador realice un pago de intereses de último momento, cuyo incumplimiento hubiera disparado un evento de default.

Los mercados europeos operan en línea con la tendencia global: el índice Stoxx 600 sube 0,2%. La tasa de bonos alemanes a 10 años sube levemente, hasta -0,25%. El petróleo sube 0,8%, hasta USD 82 por barril.

3 datos clave para invertir.

Es el rendimiento por sobre la devaluación del bono T2V1, bono dollar linked que vence a fin de mes (30 de noviembre de 2021). Considerando que este bono nos protege de cualquier evento devaluatorio impredecible en las dos semanas poselecciones, vemos muchísimo valor en los valores actuales del activo. Además, en el peor de los casos, si aumenta el ritmo devaluatorio al nivel de la inflación, este bono nos rendiría mejor que cualquier otro de tan corta duración. Vemos muy interesante el riesgo/beneficio del T2V1.

Es el incremento del volumen promedio del bono GD30 en el último mes. Este mayor volumen da la pauta de que el BCRA está vendiendo reservas para contener las cotizaciones del dólar MEP, del CCL de este bono. Somos cautelosos con esta dinámica: creemos que la semana que viene, dada la escasa posición de reservas del BCRA, las intervenciones en la plaza de bonos podrían cortarse. Sin el BCRA del lado vendedor, estas cotizaciones podrían tener una reacción en caso de que las señales que vislumbre el mercado no sean positivas.

Es lo que subió Aluar en lo que va del mes, acumulando una suba del 105,9% en lo que va del año. Si bien la empresa tiene planeado producir al 100% de su capacidad y el precio internacional del aluminio es muy bueno, creemos que a estos valores la empresa ya se encuentra en precio y preferimos tomar ganancias.

Por primera vez desde que superó los $200, el dólar CCL operó a la baja...

Por primera vez desde que superó los $200, el dólar CCL operó a la baja. Ayer bajó $4 y cerró en $212,8, acotando la brecha respecto al dólar oficial de 117% a 112%.

Sin embargo, vislumbrando el volumen, vemos que ayer fue el tercer día del año con mayores operaciones en el GD30 en pesos por pantalla (lo que implica fuertes intervenciones). A esta venta de reservas del BCRA en la plaza de bonos también se sumaron ventas en el MULC ayer por USD 110 M: el “efecto positivo” generado por la normativa que restringió la posición de contado de los bancos ya finalizó, y los 3 días que quedan de la semana previos a las elecciones serán desafiantes.

Para tener en cuenta: dada la escasa posición de reservas del BCRA, dudamos que después de las elecciones se mantengan las intervenciones en la plaza de bonos -o al menos a este ritmo-, por lo que somos cautelosos con la dinámica del CCL una vez que la entidad se corra del lado vendedor.

Ayer ROFEX operó 600.000 contratos, por lo que el interés abierto sigue creciendo a un ritmo vertiginoso. Entre ROFEX y MAE ya se totaliza un interés abierto de USD 6.495 M, USD 2.300 M más que hace tan solo un mes (+ 56%).

Los flujos también buscan a los dollar linked, con los FCI de dicho segmento recibiendo en lo que va del mes suscripciones netas por $15.000 M.

Ayer los bonos de tasa fija larga (TO23 y TO26) mostraron subas promedio del 1%, y acumulan en la última semana ganancias promedio del 5%. Si bien actualmente presentan rendimientos (TIR) en torno al 56%, no recomendamos estar posicionados en estos activos por los riesgos inflacionarios.

En el día de ayer, el índice Merval registró una caída del -1,7% en moneda local hasta alcanzar los 94.381 puntos. Medido en USD CCL, por la baja de tipo de cambio implícito, registró una suba del 0,9%, hasta alcanzar los USD 448,2. De esta manera, quedó a menos del 0,1% de su resistencia de USD 448,50. El volumen fue elevado y finalizó en los $2.161 M.

Esta suba se dio con un mercado internacional fundamentalmente negativo, en donde el índice de países emergentes (EEM) cayó un -0,4%, con China cayendo un -0,8% y Brasil subiendo un +1,6%.

Las principales subas en el índice líder fueron las de CVH (+2,7%) e YPFD (+1,4%). Por el otro lado, las principales bajas fueron las de TXAR (-5,7%), CEPU (-4,3%) y ALUA (-3,5%). A nivel sectorial, la principal suba se dio nuevamente en el sector de telecomunicaciones (+1,5%), mientras que la principal baja fue en el sector de bienes intermedios (-4,2%).

CVH recupera terreno perdido y logra subir un 61,7% desde fines de septiembre, mientras que el Merval tuvo un desempeño del 22% en el mismo período. Esta suba se dio con la acción de su controlada -Telecom- subiendo tan solo un 14,9%, reduciéndose de esta forma el spread que tenían entre ambas. Actualmente, la participación de CVH en Telecom es de $190.0046 M, contra $106.488 M que vale CVH. Esta es una relación más lógica, considerando que aún se espera la resolución de la Corte Suprema de Justicia en relación a la OPA que CVH hizo sobre las acciones de Telecom.

Si bien sigue siendo atractiva la potencial suba de CVH, para arbitrarse mejor de cara a un juicio que pensamos que será favorable a CVH, creemos que los problemas en los resultados de Telecom persistirán, y preferimos no estar posicionados en dicho papel.

YPF presentó ganancias en el 3Q21 de USD 232 M, contra una pérdida de USD 484 M en el mismo trimestre del año anterior y una pérdida de USD 479 M en el trimestre anterior. Las mejoras se debieron a una mayor rentabilidad en el segmento upstream y, fundamentalmente, a que en el trimestre anterior se contabilizó un importante pasivo por el cambio en la alícuota del impuesto a las ganancias.

El EBITDA ajustado fue de USD 1.154 M, contra un EBITDA de USD 392 M en el mismo trimestre del año anterior y un EBITDA de USD 1.084 M en el trimestre anterior. Hoy en día, la empresa cotiza a un EV/EBITDA menor a 2,6 veces y finalizará el año con un múltiplo aún más bajo. A futuro, quedará por ver qué pasará con el precio de las naftas en surtidor, que será el factor más importante a monitorear, pero seguimos prefiriendo Vista Oil & Gas por múltiplos similares y mayor claridad en el negocio.

El S&P 500 subió 50% desde inicios de 2020, pero otros mercados no corrieron la misma suerte...

El índice norteamericano S&P 500 acumula un alza de 50% desde los valores con los que comenzó el 2020, presentando una importante recuperación pospandemia y alcanzando nuevos máximos a comienzos de esta semana. No obstante, otros mercados no corrieron una suerte similar.

Europa también presentó una recuperación relativamente lineal, encontrándose cerca de nuevos máximos al cierre de ayer. Sin embargo, iShares Core MSCI Europe ETF (IEUR) acumula un rendimiento menos impresionante que el del S&P 500, subiendo 24,8% desde inicios de 2020.

Los mercados emergentes, que iniciaron una recuperación acelerada en octubre de 2020 e incluso llegaron a superar al S&P 500 a inicios de 2021, iniciaron una corrección a mediados de febrero, y acumulan un alza de “sólo” 16,4% en el período 2020-2021. iShares MSCI Emerging Markets ETF (EEM) acumula una baja de 11,3% desde sus máximos de febrero/2021, principalmente presionado por la corrección en China (-30%), que ostenta la mayor ponderación dentro del índice emergente.

La región más rezagada es América Latina, cuyas valuaciones aún no se recuperan de la pandemia. iShares Latin America 40 ETF (ILF) acumula una baja de 22% desde inicios de 2020, explicada en buena medida por Brasil, el principal mercado de la región, que cedió 33,7% en igual lapso. México se diferencia de la tendencia bajista: iShares MSCI Mexico ETF (EWW) acumula un rendimiento de 13,3% desde 2020.

Si bien el retiro de estímulos monetarios por parte de la FED supone viento de frente para los países emergentes -que se caracterizan por su mayor vulnerabilidad relativa-, el mal desempeño de sus mercados en los últimos años llevó a que actualmente presenten ratios deprimidos de valuación. El índice de mercados emergentes cotiza a 15,5x sus ganancias cíclicamente ajustadas, con el mercado brasileño presentando los ratios más bajos, solo 9,2x sus ganancias promedio de los últimos 10 años. En contraste, los mercados desarrollados cotizan a un promedio de 29x sus ganancias con ajuste cíclico.

El fabricante de vehículos eléctricos Rivian colocó ayer 153 M de acciones a USD 78, captando un total de USD 11.934 M y rompiendo el récord de la mayor colocación en 2021. Adicionalmente, la colocación fue la sexta más grande en la historia de Estados Unidos.

La compañía, financiada por firmas como Amazon y Ford, preveía inicialmente vender 135 M de acciones a un rango de entre USD 57 y USD 62 por acción, sin embargo, el reciente rally de Tesla y las mejores perspectivas para el sector dentro de Estados Unidos aumentaron el apetito por el papel.

Rivian perdió prácticamente USD 1.000 M en los primeros 6 meses del año, entregando sus primeras 1.200 unidades -principalmente a empleados de la compañía- en los últimos meses. No obstante, la ardua fase inicial de investigación, desarrollo y construcción de instalaciones quedó atrás. Para finales de 2023, Rivian estima que su producción habrá alcanzando 150.000 unidades al año. La firma quedó valuada en USD 76.400 M.

Los futuros del mercado norteamericano operan levemente bajistas esta mañana...

Los futuros del mercado norteamericano operan levemente bajistas esta mañana. La tasa de Treasuries a 10 años sube hasta 1,48% y el dólar DXY se aprecia hasta 94,2 puntos.

Tesla cedió 12% ayer y acumula una baja de 16,2% en las últimas dos ruedas, perdiendo prácticamente USD 200.000 M de valuación. A la intención de Elon Musk de vender 10% de su participación accionaria le siguieron noticias de que su hermano, Kimbal Musk, se desprendió de unos USD 110 M en acciones de la empresa justo antes de que Elon plantee públicamente la idea de vender.

Las bolsas asiáticas cerraron bajistas, siendo Hong Kong la excepción. La cotización de Tencent saltó 4,2%, al tiempo que Alibaba, JD y Baidu subieron más de 2%. Los bonos y acciones de desarrolladores inmobiliarios chinos subieron (Evergrande +3%) luego de que un periódico especializado de China comente que las autoridades están prontas a relajar las restricciones del sector para emitir deuda en moneda local.

Los mercados europeos operan mixtos: el índice Stoxx 600 cae 0,1%. El petróleo cede levemente hasta USD 83,7 por barril WTI.

En el último REM, se reflejaron expectativas de mayor inflación y mayor necesidad de devaluación...

El viernes de la semana pasada se publicó el último Relevamiento de Expectativas de Mercado (REM) del BCRA: se reflejaron expectativas de mayor inflación (49% para 2022 vs 46% en la última publicación), además de una mayor necesidad de devaluación (ajuste cambiario del 51% en 2022 vs 48% en la última publicación).

En caso de que la devaluación e inflación esperada por el REM sea acertada, los bonos CER le ganarían a los dollar linked en los próximos meses por aproximadamente 6 puntos porcentuales de diferencia.

A diferencia del REM, que espera una devaluación promedio del 4,1% para los próximos cinco meses, nuestras expectativas son mayores, por lo que no recomendamos descartar la cobertura cambiaria. A los precios actuales, vemos mayor valor en los sintéticos CER + ROFEX, aunque se puede complementar con algo de dollar linked directo, dentro de lo cual optamos por el TV22.

Según fuentes de mercado, el BCRA finalizó ayer neutro en el MULC, por lo que continúa sin perder reservas desde la última normativa que restringe la posición de contado de los bancos (venía de vender USD 229 M en las 4 ruedas previas).

Sin embargo, el volumen del bono AL30 se mantiene muy elevado: en los pocos días que llevamos de noviembre, ya tuvimos 4 jornadas que estuvieron en el top 10 de mayor volumen histórico, lo que implica que las ventas de la entidad para contener la brecha se mantienen muy elevadas en noviembre. Además, se siguen sumando intervenciones en las cotizaciones libres: ayer el dólar MEP medido en GD30 cayó 1,3%, a $202,6; Sin embargo, el CCL medido en GD30 escaló 0,4%, hasta $217. El costo del canje MEP/CCL llegó a 7,1%.

Ayer los bonos soberanos en USD tuvieron su mayor recuperación en más de un mes. El riesgo país cayó un 1%, en tanto que los bonos en USD subieron en promedio un 1,2%.

Los más alcistas vienen siendo el GD35 y el GD41, que muestran subas de más del 4% en la última semana. Somos constructivos con ambos bonos: con el GD35 debido a su muy baja paridad (33,6%), y con el GD41 por ser indenture 2005. Los otros bonos en los que vemos mayor atractivo son el GD38 y el AE38.

En el día de ayer, el índice Merval registró una suba del +3,4% en moneda local, hasta alcanzar los 96.045 puntos, y marcó un nuevo máximo en pesos. Medido en USD CCL, la suba fue del +3,1% hasta alcanzar los USD 444,4. De esta manera, quedó a menos del 1% de su resistencia (USD 448,50), que no pudo superar en tres oportunidades.

El volumen fue elevado, y finalizó en los $2.406 M. El Merval tuvo una jornada en ascenso, dejando aire para nuevas subas de cara a las elecciones del próximo domingo. Sin embargo, no recomendamos redoblar las apuestas en un escenario de incertidumbre y con riesgo país aún muy elevado.

Esta suba se dio con un mercado internacional en general positivo, en donde el índice de países emergentes (EEM) subió un +0,9%, con China subiendo un +1,1% y Brasil cayendo un -0,1%.

Las principales subas en el índice líder fueron las de COME (+11,3%) y CVH (+10,8%). Por el otro lado, las principales bajas fueron las de CRES (-0,5%) y MIRG (-0,2%). A nivel sectorial, la principal suba fue la del sector de telecomunicaciones (+5,6%), mientras que la única baja fue la del sector de consumo no esencial (-0,3%).

IRCP presentó en el 1Q22 pérdidas de -$1.709 M, contra una ganancia de $18.828 en el mismo trimestre del año anterior. La diferencia entre ambos periodos se debe fundamentalmente a los resultados netos por cambios en el valor razonable de las propiedades de inversión. Excluyendo dicho efecto, IRCP presentó una ganancia fina -pero positiva- y un EBITDA ajustado de $1.910 M, con ingresos por ventas, alquileres y servicios 113,6% superiores a los de un año atrás, pero -31,3% inferiores a los del 1Q20.

Creemos que IRCP cotiza a una valuación atractiva. Si bien la rentabilidad aún es baja, se nota un gran descuento sobre el portfolio de propiedades en un momento en donde existe una política de bajar el endeudamiento. Sin embargo, seguimos prefiriendo otros activos, como Ternium Argentina, Mirgor y Vista.

De esta manera, los laboratorios retrotraerán los precios al 1 de noviembre y los mantendrán congelados hasta el 7 de enero del año que viene. Dentro del panel líder, encontramos a Laboratorios Richmond como una de las empresas perjudicadas. Richmond, luego de una suba vertiginosa desde que se confirmó que iba fabricar la vacuna Sputnik V, se encuentra lateralizando desde junio de este año. No vemos atractivo en una empresa valuada a 4,8 veces valor libro y a 45 veces la ganancia de los últimos 12 meses.

La cotización de Advanced Micro Devices y Qualcomm se disparó 43% y 31% en los últimos 30 días...

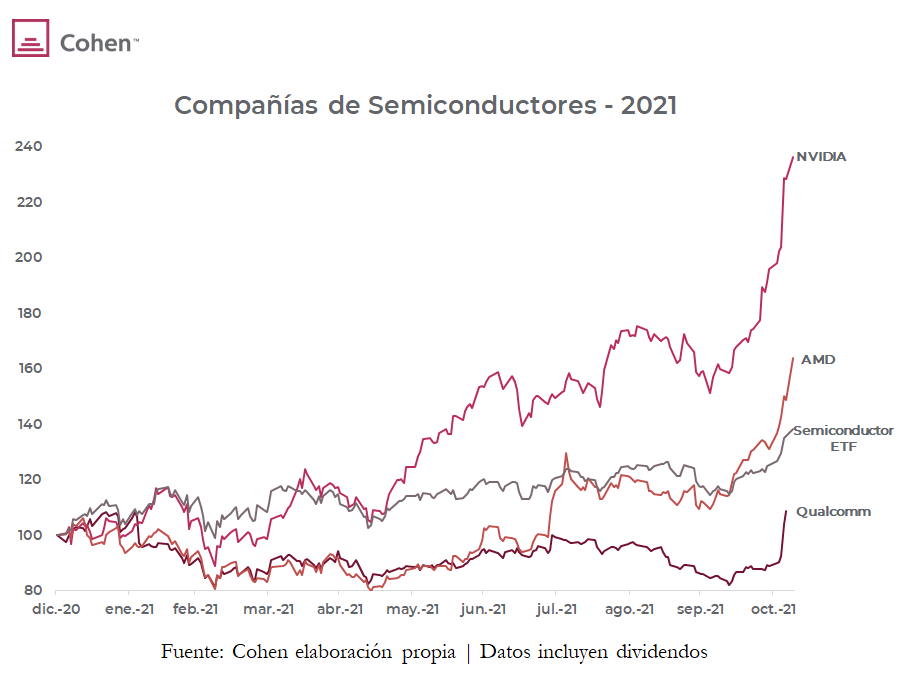

Si bien el rally de NVIDIA se llevó todas las miradas, dado que la compañía aumentó su valor un 50% en 30 días y se convirtió en la séptima empresa más valiosa de Estados Unidos, el fenómeno no resulta aislado. La cotización de Advanced Micro Devices (AMD) y Qualcomm (QCOM) se disparó 43% y 31%, respectivamente, en los últimos 30 días.

No se trata de un alza generalizada dentro del sector (Intel y Texas Instruments operaron bajistas en igual lapso), sino que responde a novedades particulares a cada compañía.

En el caso de Qualcomm, la mayor parte del alza se dio a partir del miércoles pasado, cuando presentó sus resultados al tercer trimestre del año. La compañía superó holgadamente las expectativas, facturando USD 9.300 M (+43% interanual) y ganando USD 2,55 por acción (+76% interanual), presentando además una proyección optimista para los próximos trimestres.

AMD también comenzó a despegar luego de presentar resultados el 26 de octubre, con ventas por USD 4.313 M (+54% interanual), margen bruto subiendo desde 44% a 48% y una ganancia neta de USD 923 M (+137% interanual). No obstante, ayer la compañía saltó un 10,1% adicional luego de anunciar que ganó a Meta (ex Facebook) como cliente, acordando proveer chips para sus centros de datos. La compañía también anunció ayer el lanzamiento de una nueva gama de chips para supercomputadoras y aplicaciones de computación en la nube.

En lo que va del año 2021, NVIDIA acumula un alza de 136%, AMD 63,7% y Qualcomm 10,5%. VanEck Semiconductor ETF (SMH), que invierte en una canasta diversificada de compañías del sector, se encuentra 38,2% arriba en igual lapso.

Luego de un sell off inducido por el fuerte aumento en el costo de los combustibles, las aerolíneas y líneas de cruceros ensayan un nuevo rebote. El ETF de aerolíneas norteamericanas (JETS) y la línea de cruceros Carnival (CCL) subieron 8,3% y 7%, respectivamente, en las últimas 5 ruedas.

A pesar del rebote reciente, las cotizaciones de estos dos instrumentos promedian un alza de 18% en lo que va del año, rezagados contra el S&P 500, que subió 27% en igual lapso.

Las cadenas hoteleras, aisladas del mayor costo del petróleo, presentan una recuperación post pandemia más lineal. La cotización de Hilton (HLT) acumula un alza de 41% en 2021. Marriott International (MAR) retornó 35% en igual lapso.

Los futuros del mercado norteamericano operan sin tendencia definida esta mañana...

Los futuros del mercado norteamericano operan sin tendencia definida esta mañana, luego de cerrar en nuevos máximos la rueda de ayer.

La tasa de Treasuries a 10 años se mantiene levemente por debajo del 1,5% anual y el dólar DXY perfora marginalmente los 94 puntos. El petróleo sube hasta USD 82,5 por barril.

Tesla finalmente cerró con una baja de 4,8% ayer y sube 1,4% en el pre market de esta mañana, manteniendo una valuación de USD 1,15 trillones que la posiciona como la sexta compañía más valiosa del mundo y la quinta de Estados Unidos.

La desarrolladora de videojuegos Roblox sube 20% en la operatoria pre apertura de esta mañana, superando los USD 50.000 M en valuación de mercado, luego de presentar resultados ayer tras el cierre. Sus ingresos se duplicaron en un año y alcanzaron USD 509 M en el último trimestre, con un crecimiento de usuarios diarios del 31% interanual (47,3 M).

Las bolsas asiáticas cerraron mixtas, con rebotes moderados en Hong Kong y Shanghai, que se vieron contrarrestados por bajas en Japón y Singapur. Las empresas de e-commerce chinas cerraron en baja por tercera rueda consecutiva, acumulando una caída promedio de 6% en el caso de Alibaba y JD. Tencent y Baidu se diferenciaron, logrando cerrar alcistas. Los mercados europeos operan con subas marginales: el índice Stoxx 600 sube 0,1%.

Las Big Tech siguen creciendo, con Microsoft como la empresa más valiosa del mundo...

El ranking de gigantes tecnológicos tuvo importantes cambios en los últimos 30 días. Mientras Apple, Amazon, Alphabet y Meta operaron con una suba promedio de 7%, la cotización de Microsoft se disparó 16%, convirtiendo a la compañía en la más valiosa del mundo.

Adicionalmente, la valuación del desarrollador de chips NVIDIA saltó 45% en igual lapso, ubicando a la empresa como la séptima más valiosa de Estados Unidos, por encima de Berkshire Hathaway. Las miradas, sin embargo, se concentraron en Tesla, que subió 57% y alcanzó una valuación superior a USD 1,2 trillones, reemplazando a Meta (ex Facebook) como la quinta empresa más grande del país.

Los bruscos movimientos de precios generaron un mapa de gigantes tecnológicos más heterogéneo, que invita a optar por selectividad a la hora de considerar inversiones.

Por un lado, se observan compañías como Tesla y NVIDIA, que se caracterizan por encontrarse en fase de acelerado crecimiento, expansión de márgenes y, consecuentemente, ratios de valuación elevados. Los ingresos actuales de estas empresas son minúsculos comparados con aquellos de las tradicionales Big Tech.

Por otro lado, se encuentran las empresas consolidadas, con ingresos que superan los USD 100.000 M anuales y tasas de crecimiento elevadas, aunque menos sorprendentes. Estas compañías cotizan a ratios de valuación menos “burbujeantes”.

Meta (ex Facebook) constituye el extremo más barato en términos de valuación. La compañía cotiza a sólo 20,6x sus ganancias previstas para los próximos 12 meses, castigada por el viento de frente que supone la nueva política de privacidad de Apple y los importantes compromisos de gastos que asumió en su ambición por desarrollar el proyecto de metaverso.

A pesar de lo anterior, se trata de una empresa consolidada, con un crecimiento de ventas de 34% anual en los últimos 5 años y un margen de rentabilidad (31,7%) que, si bien se vio afectado por la menor recolección de datos en iPhones, es de los mayores dentro de las grandes tecnológicas.

En el extremo opuesto se encuentra Tesla, una compañía que apenas facturó USD 13.800 M en el último trimestre y cuenta con un margen de rentabilidad propio de una compañía industrial (11,8%). Tesla vale prácticamente 400x sus ganancias de los últimos 12 meses y 137x las ganancias previstas para el próximo año.

No obstante, Tesla también cuenta con una atractiva narrativa que justifica su valuación. La compañía líder en vehículos eléctricos presenta un crecimiento de ventas de 49% anual en los últimos 5 años y de 66% en los últimos 12 meses.

En un rápido ejercicio, suponiendo que Tesla logra mantener el crecimiento de ventas al 50% anual en los próximos 4 años y, adicionalmente, genera economías de escala que mejoran los márgenes hasta 14% de las ventas, la compañía finalizaría el año 2025 facturando prácticamente USD 280.000 M y ganando USD 40.000 M. A pesar de ello, la compañía podría incluso valer menos que en la actualidad si su valuación sobre ganancias fuera menor a 30x. Considerando que las empresas más maduras cotizan a ratios más bajos de valuación, el escenario no luce descabellado.

Si bien empresas como Tesla y NVIDIA podrían continuar sorprendiendo la -de por sí exigente- expectativa del mercado, sus valuaciones actuales no ofrecen margen de error en caso de imprevistos. En las últimas semanas el mercado fue testigo de casos como Zillow, Peloton o Roku, donde empresas con altas expectativas (y ratios de valuación) cayeron con fuerza luego de presentar un resultado trimestral que decepcionó a sus inversores.

En un contexto de normalización monetaria en proceso, los ratios de valuación tendrán una presión adicional a la baja y, por lo tanto, se torna más atractivo filtrar y seleccionar aquellas empresas que, sin estar estancadas en términos de crecimiento, cotizan a ratios de valuación que otorgan mayor margen de error.

Rendimiento de las carteras Cedears: octubre 2021.

En los últimos meses, la economía global perdió impulso. Problemas de abastecimiento en algunos sectores, aceleración de la inflación y menor dinamismo del sector de servicios frenaron la recuperación que venía mostrando el nivel de actividad tras el golpe generado por la pandemia. Concretamente, en el 3Q21 el PBI de EE.UU creció apenas 2,1% t/t, muy por debajo al 6,7% del trimestre anterior, con una importante desaceleración en el consumo de bienes y de la inversión. La moderación en el ritmo de actividad se sintió en el mercado laboral pese a que la tasa de desocupación continuó cayendo, llegando al nivel más bajo desde marzo del año pasado. La inflación moderó su marcha, aunque sigue por encima del objetivo de la FED. La buena noticia fue que la disminución en los casos de COVID-19 y el aumento de porcentaje de población vacunada lleva a esperar una mejora en los indicadores, que empezó a demostrarse durante el mes de octubre. De hecho, se espera que en el último trimestre de 2021 la actividad crezca más de 8% t/t.

Con este marco de fondo, y con una temporada de balances del 3Q21 muy alentadora -con resultados por encima a lo esperado-, en octubre los mercados se recuperaron, borraron la muy mala performance de septiembre y alcanzaron nuevos máximos: el S&P 500 subió 6,7% y el Nasdaq 7,7%, acumulando en el año ganancias por 21,6% y 22,6% respectivamente. Entre estos índices, se destaca el sector tecnológico (+8%) y el cíclico (7,7%) para el Nasdaq, y el tecnológico (6,8%) y el financiero (6%) para el S&P. Dentro de las empresas, se destacó el salto en la acción de Tesla que, tras un muy buen balance que superó con creces las expectativas del mercado, subió 37% en el mes y 57% en lo que va del año. También se destacaron Microsoft y NVDIA -empresa que produce procesadores gráficos-, con alzas de 14% y 22% respectivamente.

Con esta performance, nuestras carteras de Cedears tuvieron muy buenos rendimientos en el último mes. Sólo la cartera B, que invierte activos brasileños, fue la excepción al marcar una nueva caída. Concretamente, la de mejor desempeño fue la cartera Q (invierte en empresas high quality como TESL, AAPL, AMZN, entre otras) que, dados los muy buenos balances presentados por las empresas que la componen, subió 7,8% en el mes y 25,32% en lo que va del año. De la mano del mayor ritmo de actividad, mayores comisiones, fusiones, adquisiciones y subas de tasas de interés, la Cartera F ganó 6,9% en el mes y 38,76% en el año. Un escalón más abajo quedaron las carteras A (S&P), C (cíclicas) y T (Nasdaq), que lograron rendimientos en torno al 3,5% en el mes, acumulando en los primeros 10 meses del año ganancias de 19,8%, 17,86% y 17,44% respectivamente. La cartera G (oro), que tiende a posicionarse como refugio, logró un leve repunte en el mes -apenas 2,7%-, aunque en el año acumula una baja de 13,74%. En último lugar se ubicó la cartera B (Brasil), que cayó 8,4% en el mes y 18,57% en lo que va del año, siendo la cartera de peor performance en el año.

En los próximos meses, la dinámica del mercado estará marcada por el endurecimiento de la política monetaria de la FED y el mayor dinamismo del nivel de actividad, que podría ponerle más presión a la inflación. A esto se suma que, tras el fuerte rally alcista de los últimos meses, varias empresas cotizan a ratios muy elevados, por lo que nos mantenemos cautos. En este contexto, nuestra la Cartera A es la más recomendable dada su mayor diversificación sectorial que le otorga una relación riesgo / retorno mayor a la de las otras carteras.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

Impulsado por los buenos balances, mejores perspectivas de crecimiento para el último trimestre y moderación en las expectativas de inflación, el mercado americano tuvo su quinta semana consecutiva alcista, alcanzando nuevos récords, mientras las tasas de interés retrocedieron.

Pese a que los contagios de COVID-19 detuvieron la caída que venían marcando desde mediados de septiembre (se estabilizaron en torno a los 70 mil casos diarios), la continua caída en las hospitalizaciones y en los fallecidos, sumado a que la población totalmente vacunada supera el 58% (más de 192 millones de dosis aplicadas), dejan atrás los temores de una nueva ola.

En el plano económico, los primeros indicadores del cuarto trimestre marcan que la actividad económica retoma el impulso tras el freno que tuvo en el tercer trimestre. Concretamente, el PMI compuesto de octubre subió 57,6 puntos, desde 55 del mes anterior, levemente por encima de lo que esperaba el consenso: se destacó el muy buen repunte del sector de servicios, que pasó de 54,9 hasta el récord de 58,7, en tanto que el PMI manufacturero cayó de 60,7 a 58,4, reflejo de que la actividad industrial sigue afectada por problemas de abastecimiento y cuellos de botella.

Esta mejora se evidenció en el mercado laboral: tras 3 meses de desaceleración, repuntó la creación de empleo no agrícola, y la tasa de desempleo cayó al nivel más bajo desde marzo de 2020. Concretamente, en octubre se crearon 531 mil empleos, 220 mil más que en septiembre (se corrigió al alza desde 194 mil informados el mes pasado): se destacó la muy buena performance del empleo privado, que sumó más de 600 mil empleos de la mano del repunte en el sector de servicios, que aportó 496 nuevos puestos de trabajo.

Este incremento en el empleo privado permitió compensar los 73 mil puestos menos que se crearon en el sector público, la caída de 172 mil del empleo agrícola y las 100 mil personas que ingresaron al mercado laboral. Así las cosas, la tasa de desocupación cayó hasta 4,6%, el nivel más bajo desde marzo de 2020. Vale aclarar que, pese a la recuperación que marcó el empleo desde mayo de 2020, aún quedan 4,7 millones de empleos menos, 1,7 millones de desocupados más y casi 3 millones de personas menos en el mercado laboral. Por ende, si corregimos este efecto, la tasa de desocupación se iría al 7,0%.

El mayor dinamismo del mercado laboral se dio con menor presión sobre los salarios, que en octubre subieron 0,4%, moderando al alza desde el 0,6% promedio mensual que venía registrando desde abril. Esto permitió quebrar la tendencia alcista que venían marcando las expectativas inflacionarias: la implícita en los bonos a 5 años bajó de 3% a 2,9%, y la de los bonos a 10 años pasó de 2,7% a 2,5%.

En cuanto a la política monetaria, la FED cumplió con lo que venía adelantando: anunció que, a fin de este mes, comenzará con el Tapering, de USD 15.000 M por mes durante noviembre y diciembre. Para 2022, proyecta mantener el ritmo de reducción en igual magnitud, aunque se expresó flexible a modificar dichos montos si el contexto lo amerita. De esta manera, la inyección de dinero llegaría a cero a mediados de 2022, abriendo paso a una potencial primera suba de tasas. En este contexto de mayor crecimiento y menor presión inflacionaria, las tasas de interés de los bonos del tesoro cerraron una semana bajista: la USD10Y retrocedió a los niveles de un mes atrás y cerró en 1,46 %, mientras que la USD2Y terminó en un valor de 0,4%, con una caída semanal de 10 bps.

Con este marco de fondo, los mercados accionarios siguieron su recorrido alcista y batieron nuevos récords: el S&P subió 2% en la semana, acumulando en el último mes una ganancia de 7,7%, y 25,1% en lo que va del año. Si bien todos los sectores vienen marcando muy buenos resultados, el impulso reciente vino de las empresas de consumo discrecional, que ganaron 5,0% en la semana y 16,9% en el último mes (se destacó el fuerte aumento de Tesla, que en el mismo período subió 9,7% y 57%, respectivamente). Las tecnológicas, por su parte, también aportaron lo suyo, al rendir 3,4% en la semana y 10,5% en último mes (Nvidia subió 16% en la semana, 45% en el mes y 130% en el año). Lo propio sucedió con las empresas del sector de materiales, que en la última semana subieron 3,2%, y 9% en el mes.

El dólar se mantuvo en los niveles máximos del año, marcando una leve apreciación en la semana contra las principales monedas, en tanto que, contra las monedas emergentes, mostró resultados mixtos: se destacó el real brasileño, que cerró la semana en USBRL 5,54, 1,7% por debajo de la semana previa.

Con respecto al mercado de commodities, todos operaron a la baja: el petróleo cayó 2,4% en la semana -aunque el viernes subió 2,5% luego de que la OPEP+ aclare que no realizará un ajuste sobre la oferta- y cerró en USD 81. Ante las perspectivas de buena cosecha en EE.UU, la soja cayó 3,6%, cerrando en USD 425 la tonelada, el nivel más bajo desde febrero y 5% inferior al de principios de año.

En los metales, el ajuste viene siendo más fuerte, especialmente en los últimos 15 días: el cobre cayó 0,5% en la semana y 8% desde el 20 de octubre. Igual performance tuvo el acero, en tanto que el aluminio y el mineral de hierro promediaron una caída de 7% en la semana y 17% en 15 días. Vale destacar que, con esta performance, el hierro acumula una baja de 35% en lo que va del año.

Por el lado de mercados emergentes, se destacó el respiro que tuvo la bolsa de Brasil, que subió 2% en la semana y en el año acumula una baja de 19%.

Aunque por el momento no incidió en las expectativas del mercado, el aumento semanal en los contagios indica que la pandemia sigue siendo un riesgo latente.

Lo más destacado de la semana sucederá el miércoles, cuando se publique el resultado del IPC de octubre: el mercado espera que el índice general se acelere a 0,6% m/m (desde 0,4% en septiembre), impulsado por el alza del precio de la energía. Para el IPC core, en cambio, se espera un alza de 0,3% (vs 0,2% en septiembre). De cumplirse, la inflación anual en EE.UU llegaría a 5,9%, la más alta desde agosto de 1982.

Un resultado por encima de lo esperado volverá a generar presión sobre la FED y a las tasas de interés, amenazando el rally que tuvo el mercado en el último mes.

Sin avances en las negociaciones con el FMI, y sin medidas de fondo que anticipen una corrección en los desequilibrios macroeconómicos, la incertidumbre y el pesimismo continuaron siendo los principales protagonistas.

Concretamente, en la primera semana de noviembre el BCRA vendió USD 32 M en el mercado de cambios, resultado que no fue peor dado que en la última jornada, ante la nueva normativa del BCRA (obligó a los bancos a reducir su exposición en moneda extranjera), generó un aumento transitorio en la oferta de divisas. Esto le permitió a la autoridad monetaria comprar USD 200 M y compensar en parte las ventas que venía realizando en las primeras ruedas de la semana, cuando vendió a razón de USD 60 M por día.

En la semana, se pagaron USD 390 M de intereses al FMI, aunque dicha operación fue compensada por el ingreso de deuda con el BID. Así las cosas, las reservas internacionales cayeron USD 32 M en la semana y cerraron con un stock bruto de USD 42.785 M, en tanto que las netas bajaron hasta USD 5.700 M. Si bien el BCRA no modificó su política cambiaria, manteniendo el ritmo de devaluación del tipo de cambio oficial en torno al 11% anualizado, la presión de dolarización de las carteras se reflejó en el mercado financiero, que gana cada vez más volumen.

Mientras el BCRA trata de administrar las reservas, la expansión monetaria por asistencia al Tesoro se acelera: en octubre, los giros al Tesoro fueron $350.000 M, y la expansión neta por estas operaciones llegó a $250.000 M -la más alta del año-, acumulando desde junio casi $820.000 M. La mayor asistencia al Tesoro es la consecuencia de un resultado fiscal que sigue empeorando pese al alza de la recaudación. De hecho, la recaudación total de octubre subió 59% i.a., destacándose un fuerte aumento en los ingresos por retenciones y contribuciones patronales, mientras que los ingresos asociados al nivel de actividad aumentaron menos que la inflación.

El dólar CCL libre -medido en GD30- subió 5,5%, y finalizó la semana con un valor de $216, ampliando la brecha con el tipo de cambio oficial al 116%. El mercado de futuros también absorbió la presión, con fuerte aumento en el volumen de ROFEX, donde se operaron 650.000 contratos el jueves y 800.000 mil el viernes, en tanto que el interés abierto entre Rofex y Mae llegó a USD 6.228 M, 50% más alto al del mes pasado.

Los bonos soberanos continuaron a la baja y el riesgo país subió 1,2%, cerrando la semana en 1.733 puntos, nuevo récord desde la reestructuración de la deuda. Entre los bonos en pesos, los ajustables por CER tuvieron un alza promedio de 1,2% en la semana y 5% en los últimos 30 días, en tanto que los ajustables por tipo de cambio oficial subieron 2,0% en la semana y 3,5% respecto a un mes atrás. En cuanto a esto último, destacó el TV22, que subió 3,2% en la semana y llegó a tasa negativa de 14,5% contra devaluación, por lejos, la tasa más negativa en la historia de los dollar linked.

El Merval cerró con un alza semanal en dólares de 6,8%, de la mano del salto en las cotizaciones de Terminum (+23%) y Aluar (+21%). El último Relevamiento de Expectativas de Mercado (REM) corrigió al alza las perspectivas de inflación: para octubre, espera un alza de 3,2% (vs 2,8% que estimaba el mes pasado), y hasta abril tendrá un alza promedio de 3,6% mensual, en tanto que para los próximos doce meses proyectan un alza de 49,5%, y 49% para el año que viene (en ambos casos 3 pp más que el mes pasado).

En cuanto al tipo de cambio, el REM espera que la devaluación acelere a partir de diciembre, proyectando un alza mensual promedio de 4,3%, en tanto que para fin de 2022 esperan que el tipo de cambio oficial cotice en $160, lo que implicaría una devaluación del 52%.

Se cierra el escenario electoral y las miradas estarán puestas en los resultados del próximo domingo y la reacción del gobierno. Las encuestas coinciden en que el oficialismo tendrá una peor performance que en las PASO, aunque resta definir cuántos diputados y senadores podría perder. Cobran mayor relevancia los resultados de Chubut y La Pampa, donde el oficialismo pone en riesgo la primera minoría en la Cámara alta.

En cuanto a los indicadores económicos, lo más importante sucederá el jueves con la publicación del IPC de octubre. Si bien los resultados de las consultoras privadas marcan cierta dispersión, esperamos un alza en el IPC general de 3,2% m/m.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, te mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Los contratos de dólar futuro mostraron un fuerte empinamiento en la última semana...

Los contratos de dólar futuro mostraron un fuerte empinamiento en la última semana, siendo este más evidente en los contratos más cortos (noviembre cayó casi -1%) y en los más largos (mayo y junio subieron casi 1%).

Sobre el cierre de la semana, se vislumbró un fuerte incremento en el volumen, operándose 650.000 contratos el jueves y 800.000 el viernes.

El interés abierto superó los USD 5.700 M entre ROFEX y MAE. Comparándolo con un mes atrás, aumentó en USD 1.600 M, lo que representa un preocupante incremento de +40%. Aun así, según nuestras estimaciones, la posición vendida del BCRA se encontraría cercana a los USD 3.200 M, todavía lejos (aunque cada vez menos) de los USD 5.600 M que alcanzó en octubre del año pasado.

La principal preocupación es que, una vez que el BCRA se acerca a los límites normativos de intervención de mercado (en ROFEX es de USD 5.000 M y en MAE USD 4.000 M), el mercado se adelanta y las tasas pueden dispararse rápidamente. En octubre del año pasado sucedió justamente esto, cuando en solo una semana las implícitas subieron hasta 20 puntos. Esa situación se dio cuando el interés abierto total se acercó a los USD 8.000 M (hoy se encuentra en USD 5.700 M).

Contemplando la dinámica actual de los volúmenes, vemos que hasta las elecciones es casi imposible que esto suceda, por lo cual, quienes busquen cobertura podrán especular hasta el momento final para obtenerla más barata. Sin embargo, viendo más allá, en caso de mantener la tendencia actual, estaríamos llegando a los USD 8.000 M en la segunda quincena de diciembre.

Subió 14% en los últimos 30 días y alcanzó una valuación de USD 2,5 trillones...

Luego de subir 14% en los últimos 30 días y alcanzar una valuación de USD 2,5 trillones, Microsoft destronó a Apple y se transformó en la compañía con mayor valuación de mercado del mundo. La empresa ya había alcanzado dicha marca en el año 2000, justo antes de la crisis puntocom.

A primera vista, el cambio de liderazgo despierta confusiones, ya que en los últimos 12 meses Apple duplicó en ingresos a Microsoft e incluso registró un crecimiento de los mismos a mayor velocidad (33% vs 20%). No obstante, Microsoft cuenta con un mayor margen de rentabilidad sobre ventas (38,5% vs 26%) y fuentes de ingresos más diversificadas, siendo que la mitad de la facturación de Apple corresponde a ventas de iPhones.

Un punto de fortaleza relativa adicional radica en que, mientras Apple no participa en servicios de computación en la nube –uno de los segmentos de mayor crecimiento del momento- Microsoft ostenta el segundo puesto a escala global, con un producto que crece al 50% interanual y supera el 20% en participación de mercado.

El ranking de compañías más valiosas de Estados Unidos incluye empresas como Amazon, la empresa con mayor facturación del país (USD 457.965 M en los últimos 12 meses) aunque también aquella con menor margen de rentabilidad de las Big Tech (5,7%).

Tesla y Nvidia se sumaron al ranking de empresas más valiosas luego de subir 67,5% y 127%, respectivamente, en lo que va del año 2021. Estas empresas se diferencian de las Big Tech por un nivel relativamente reducido de ingresos, que compensan con altas tasas de crecimiento (promedio 67% interanual) y márgenes de rentabilidad crecientes, que llegan al 36% en el caso de Nvidia.

La cotización de Tesla caía 7% en el pre market de esta mañana, luego de que Elon Musk defina -teóricamente- vender el 10% de su participación en la compañía. Las tenencias Musk ascienden a 170,5 M de acciones, valuadas en más de USD 208.300 M.

El director ejecutivo de la compañía planteó la opción de vender en base a una votación realizada en Twitter, donde los usuarios tuvieron el poder de decisión. El 58% de las 3,5 M de cuentas que votaron en la encuesta optaron por la opción de vender.

Musk, que se comprometió a actuar en consecuencia al resultado de la votación, planteó la posibilidad de venta en protesta por la propuesta del gobierno norteamericano sobre aplicar un impuesto sobre las “ganancias no realizadas”.

La caída de la cotización en el pre market implica para Tesla una pérdida de valuación por USD 85.800 M.

Los futuros del mercado norteamericano operan mixtos esta mañana...

Los futuros del mercado norteamericano operan mixtos esta mañana. El S&P 500 extiende su recorrido en territorio de nuevos máximos, mientras el Nasdaq, presionado por una caída de 7% en Tesla, cede levemente.

La tasa de Treasuries a 10 años perfora el 1,5% y el dólar DXY se depreciaba levemente, hasta 94,2 puntos. El petróleo sube 1,5% hasta USD 82,4 por barril.

Los mercados asiáticos cerraron mixtos, con los extremos marcados por Hong Kong (Hang Seng -0,4%) e India (Sensex +0,7%). Evergrande cedió levemente (-0,9%), al tiempo que las tecnológicas chinas extendieron las bajas del viernes.

Las bolsas de Europa operan sin grandes cambios. El índice Stoxx 600 no registra variación respecto del cierre del viernes. La tasa de bonos del Tesoro alemán a 10 años se consolida en -0,26% luego de que Christine Lagarde, que preside el Banco Central Europeo, advierta que es “muy poco probable” que la entidad suba los tipos de interés en 2022. El Banco Central de Inglaterra también sorprendió a finales de la semana pasada, decidiendo mantener la tasa de política monetaria sin cambios, en 0,1%.

A partir de hoy, el mercado norteamericano comienza su rueda a las 11:30 hs de Argentina, restando liquidez y brújula a los movimientos de la plaza local en la primera media hora desde su apertura (11:00 hs).

Con muy buenos fundamentos, ante el alza del precio del acero, existe una gran oportunidad...

La combinación de mayor demanda mundial -por la recuperación del nivel de actividad- con menor oferta -especialmente de China, principal productor mundial- provocó un fuerte incremento en el precio del acero, que en lo que va del año acumula un alza de 102% y 300% desde mínimos del 2020. Las perspectivas apuntan a que esta tensión entre la oferta y la demanda continúe en lo que queda de este año, y se descomprima lentamente en 2022, en la medida que se recupere la producción. Sin embargo, la elevada demanda esperada, combinada con una menor producción de China, augura precios superiores a la media en los próximos años.

Ternium Argentina (TXAR) es prácticamente la única empresa productora de acero plano en la Argentina, tiene una capacidad de 3 millones de toneladas al año y, además, posee el 28% de Ternium México y 3,7% de participación en Usiminas (ambas representan aproximadamente el 50% de las ganancias de la empresa).

Con este marco de fondo, TXAR presentó el balance al 30 de Septiembre: con una capitalización bursátil de USD 2.687 M, posee una caja neta de deuda de USD 631 M (considerando dólar oficial), lo que determina un valor empresa de USD 2.057 M. Si le restamos la participación de Ternium México y Usiminas, de un valor contable de USD 1.768 M y USD 115 M respectivamente, la parte local de TXAR hoy cotiza a USD 173 M, un valor demasiado bajo para las perspectivas de la empresa (si consideramos que hoy su controlante Ternium cotiza a 0,7 veces su valor libro, la parte local cotiza a USD 739 M).

Sin embargo, dada la combinación de mayor cantidad de despachos (+8% i.a., máximo nivel desde 2017) con mejores precios internacionales (+75% i.a.), en el 3Q21 la parte local de TXAR demostró una rentabilidad de USD 229 M, que se compara con USD 54 M en el 3Q20 y USD 149 M del segundo trimestre. La rentabilidad de Ternium México y Usiminas, en conjunto, aportaron ganancias por USD 217 M en el 3Q21, contra una rentabilidad de USD 17 M en el 3Q20 y de USD 203 M respecto del segundo trimestre. Así las cosas, estimando que en el 4Q21 se proyecta que se mantendrían los despachos y los precios, el año cerraría con ganancias por USD 1.500 M, muy superiores a los USD 237 M del año pasado. Para 2022, con un precio promedio estimado en Argentina de 1.300 USD / Ton (muy similar a los de este año), sumado a la ampliación de Pesquería -que aportaría un 25% más de producción en 2022-, esperamos que pueda ganar unos USD 1.125 M, un muy buen número para lo que vale la empresa hoy.

En conclusión, creemos que Ternium Argentina debería cotizar un 50% por arriba de los valores actuales, hasta los USD 0,89 por acción (3 veces las ganancias de 2022 más la caja neta). Actualmente, las acereras de América Latina cotizan a 4,5 veces las ganancias del 2022. Consideramos que 3 veces las ganancias del 2022 sería un ratio justo, dado que los riesgos locales son mayores a los de la región. Por lo tanto, 3 veces las ganancias del 2022 (USD 1.125 M), más la caja neta de $631 M, serían unos USD 4.006: divido las 4.517 M de acciones, nos da un valor objetivo de USD 0,89 por acción.

No solo la suba es interesante, sino que vemos un potencial de baja bastante limitado por su fuerte caja actual y participaciones en el exterior.

Los bonos dollar linked se mostraron muy demandados ayer, y el TV22 fue el más beneficiado...

Los bonos dollar linked también se mostraron muy demandados ayer. El TV22, bono que recomendamos la semana pasada por ser el que mejor capturaría un ajuste cambiario -que vemos más probable tras el aumento de la brecha-, fue el más beneficiado, con una suba de 2,5%.

El T2V2 subió 1,3%, en tanto que el TV23 y el T2V1 operaron casi neutros.

Ayer se vislumbró un fuerte volumen en ROFEX de casi 650.000 contratos, con el interés abierto aumentando un 7% en tan solo un día, superando así los USD 5.700 M entre ROFEX y MAE. Llama la atención que, en este contexto, todos los contratos previos a abril de 2022 operaron a la baja, lo que refleja intervenciones del BCRA por fuertes magnitudes.

Comparándolo con un mes atrás, el interés abierto aumentó en USD 1.600 M, lo que representa un preocupante incremento de +40%. Aun así, según nuestras estimaciones, la posición vendida del BCRA se encontraría cercana a los USD 3.200 M, todavía lejos (aunque cada vez menos) de los USD 5.600 M que alcanzó en octubre del año pasado.

La principal preocupación es que, una vez que el BCRA se acerca a los límites normativos de intervención de mercado (en ROFEX es de USD 5.000 M y en MAE USD 4.000 M), el mercado se adelanta y las tasas pueden dispararse rápidamente. En octubre del año pasado sucedió justamente esto, cuando en solo una semana las implícitas subieron hasta 20 puntos. Esa situación se dio cuando el interés abierto total se acercó a los USD 8.000 M (hoy en USD 5.700 M).

Contemplando la dinámica actual de los volúmenes, vemos que hasta las elecciones es casi imposible que esto suceda, por lo cual, quienes busquen cobertura podrán especular hasta el momento final para obtenerla más barata. Sin embargo, viendo más allá, en caso de mantener la tendencia actual, estaríamos llegando a los USD 8.000 M en la segunda quincena de diciembre.

Afrontando vencimientos por $10.000 M, el Ministerio de Economía obtuvo un financiamiento neto positivo de USD 67.915 M.

Adicionalmente, el canje del T2V1 logró reducir el remanente de dicho bono (vence el 30 de noviembre) en $50.600 M, por lo que solo queda vigente cerca de $47.000 M del T2V1.

En el día de ayer, el índice Merval registró una caída del -0,9% en moneda local hasta alcanzar los 91.258 puntos. Medido en USD CCL, la caída fue del -1,8% hasta alcanzar los USD 422,5. De esta manera, el Merval se tomó un respiro después de tres subas consecutivas.

Esta baja se dio con un mercado internacional mixto, en donde el índice de países emergentes (EEM) se llevó la peor parte con una caída del -0,2%, con China y Brasil cayendo un -0,6% y -2,6% respectivamente.

Las principales subas en el índice líder fueron TXAR (5,3%) y ALUA (3,2%), por el otro lado, las principales bajas fueron en TGSU2 (4%) y BBAR (3,9%). A nivel sectorial la principal suba fue en el sector de bienes intermedios (3,2%), por tercera vez consecutiva, mientras que la principal baja fue en el sector de los servicios públicos (2,7%).

Un evento llamativo de la jornada fue que las principales subas se dieron en empresas que no tienen ADR en USA, mientras las que sí lo tienen, lideraron las bajas.

La Asociación de Fabricantes de Cemento Portland informó que en octubre se despacharon 1.152.077 toneladas de cemento, un incremento del 2,8% respecto a septiembre y un incremento del 6,1% respecto del mismo mes del año anterior. Se sigue confirmando de esta manera el buen momento que está mostrando el sector de la construcción, lo cual es una buena noticia para empresas como LOMA y HARG.

TGLT presentó una pérdida de $311 M en el tercer trimestre de 2021 contra una pérdida de $477 M en el mismo trimestre del año anterior, en el acumulado de 9 meses del 2021 la empresa perdió $2.390 M contra $984 M del mismo periodo del año anterior. A su vez, la empresa registró márgenes aún menores dentro de su actividad y no vemos atractivo el papel.

Registró ingresos por USD 1.858 M en el tercer trimestre, con un crecimiento interanual de 66,5%...

La plataforma de e-commerce líder en América Latina registró ingresos por USD 1.858 M en el tercer trimestre del año, alcanzando un crecimiento interanual de 66,5%. Descontando el efecto cambiario -particularmente negativo para sus ingresos dentro de Brasil-, el crecimiento fue de 72,9%.

La ganancia antes de impuestos fue de USD 126,1 M (+139,5% interanual), al tiempo que la ganancia neta fue de USD 1,92 por acción, lo cual supone un salto de 585% respecto del resultado de igual trimestre en 2020 (USD 0,28 por acción). El fuerte salto en la ganancia por acción se vio distorsionado por el ingreso de la subsidiaria argentina al régimen de promoción de la economía basada en el conocimiento, con reducciones impositivas retroactivas a enero de 2020.

Entre los logros del trimestre, se destacó que los usuarios de su ecosistema alcanzaron 78,7 M, la cartera de Mercado Crédito superó los USD 1.100 M -cuadruplicándose desde un año atrás- y su unidad de Asset Management (Mercado Fondo) superó los 20 M de usuarios y USD 920 M en activos bajo administración.

Su cotización sube 3% en el pre market de esta mañana, acumulando un alza de 180% desde inicios de 2020. El índice S&P 500 subió 49% en igual lapso.

La compañía se encuentra en etapa de expansión acelerada, cuenta con importantes ventajas competitivas, nuevos productos y liderazgo en las principales economías de la región, sin embargo, su principal punto débil es la elevada valuación (USD 80.000 M, 10,8x ventas y +200x ganancias) en un contexto de Bancos Centrales comenzando a retirar estímulos monetarios. La cotización de MELI se encuentra 2% por debajo de los valores en que comenzó el año 2021 y acumula una baja de 19% desde sus máximos de enero.

La cotización de Kaisa Group Holdings, desarrollador inmobiliario chino, fue suspendida esta mañana en la bolsa de Hong Kong, a la espera de anuncios relacionados a su situación financiera.

El grupo, que comenzó el año con una valuación superior a USD 3.000 M, acumula una baja de 72% desde entonces, perforando los USD 1.000 M en la última semana.

La caída de Evergrande generó reticencia a financiar compañías del sector, con un notable impacto en las tasas de interés y disponibilidad de crédito para refinanciar pasivos. Lo anterior disparó recortes en las calificaciones crediticias que, a su vez, retroalimentan el circulo negativo sobre sus perspectivas.

En busca de liquidez para cumplir con pagos que entraron en período de gracia, Kaisa puso en venta 18 proyectos inmobiliarios, que abarcan 1,45 M de metros cuadrados y están valuados en USD 12.800 M.

Los futuros del mercado norteamericano extienden su recorrido en territorio de nuevos máximos...

Los futuros del mercado norteamericano continúan extendiendo su recorrido en territorio de nuevos máximos.

El índice Nasdaq sube por décima rueda consecutiva, acumulando un alza de 10,4% en los últimos 30 días. El índice S&P 500 sigue una trayectoria similar, subiendo 7,7% en igual lapso.

La tasa de Treasuries a 10 años cede hasta encontrarse nuevamente en 1,52%, valores previos al anuncio efectivo del Tapering por parte de la FED. El dólar DXY, sin embargo, continúa su tendencia alcista y llega a 94,5 puntos, su valor más alto desde septiembre de 2020.

Los mercados asiáticos cerraron mixtos, con subas en India y Singapur, que se vieron contrarrestadas por bajas en Japón, China y Hong Kong. Este último mercado cayó 1,4%, presionado por la suspensión en la cotización de un nuevo desarrollador inmobiliario que se encuentra bajo estrés financiero: Kaisa Group. Las tecnológicas chinas también tuvieron una rueda de bajas, liderada por JD (-4,3%) y Alibaba (-3,4%).

Las bolsas de Europa operan levemente alcistas: el índice Stoxx 600 sube 0,2%. El barril de petróleo WTI, que ayer perforó los USD 80, sube hasta USD 79,5 esta mañana.