Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 01/09/2023

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

Los mercados globales experimentaron su segunda semana consecutiva al alza, registrando ganancias en bonos, acciones y commodities. Los analistas mantienen su confianza en que la Fed no incrementará nuevamente las tasas de interés. Además, destacan el excelente desempeño de la actividad económica y la estabilización de la inflación. Los rendimientos de los bonos del Tesoro de EE. UU. se estabilizaron, con una ligera disminución –lo que respaldó a los índices de renta fija que han tenido un modesto repunte en un contexto anual desfavorable para estos instrumentos–. Las acciones, especialmente las del sector tecnológico, exhibieron incrementos generalizados. Por su parte, los commodities se vieron impulsados por el precio del petróleo, que alcanzó su nivel más alto desde noviembre del año pasado. Dado que la actividad económica muestra pocos signos de debilitamiento y que los precios están demostrando resistencia a la baja, las próximas semanas serán cruciales para el futuro de la política monetaria, ya que se espera un repunte en la inflación. Se avecina una semana con una agenda económica relativamente liviana, por lo que la atención se centrará en las declaraciones de los directores de la Fed.

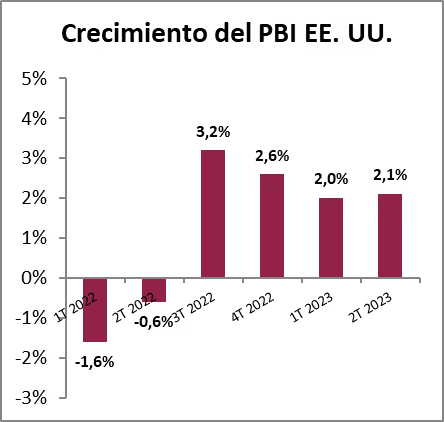

Acelera el consumo y se modera el empleo. El consumo privado en julio registró un incremento del 0,6% m/m, lo cual se traduce en un 7% en términos anualizados. Esta aceleración se debe a un mejor desempeño tanto en la demanda de bienes como de servicios, en comparación con los meses previos. Cabe señalar que el aumento en el consumo superó al de los ingresos, que se mantuvieron estancados. Esto último ocurrió porque cualquier mejora en los salarios fue contrarrestada por un aumento en los pagos de impuestos. Como resultado, este incremento en el consumo se financió mediante una disminución en la tasa de ahorro, que cayó al 3,5%, 0,9 pb menos que en los meses anteriores y el nivel más bajo desde noviembre del año pasado. En relación con el empleo, en agosto se generaron 187.000 nuevos puestos de trabajo no agrícolas, acelerando su ritmo en comparación con los dos meses previos, en los que se habían creado 105.000 y 157.000 empleos, respectivamente. Es importante destacar que estas cifras fueron revisadas a la baja desde los 185.000 y 187.000 informados previamente. A pesar de esta dinámica positiva, la cantidad de desocupados aumentó en 514.000 personas debido a un incremento de 736.000 en la fuerza laboral. Como consecuencia, la tasa de desocupación subió al 3,8%, la más alta desde febrero del año pasado. Los salarios mostraron una moderación en su crecimiento, con un alza de 0,24% m/m, en comparación con el 0,4% m/m del período anterior. Sin embargo, en los últimos doce meses, los salarios acumularon un incremento del 4,2%, todavía por encima de la inflación. En este contexto, aunque la segunda revisión del PBI del 2Q23 se ajustó levemente a la baja –pasando de un 2,4% t/t a un 2,1% t/t–, el nowcast de Atlanta para el 3Q23 sigue mostrando un excelente rendimiento en la actividad económica, proyectando un incremento del 5,9% t/t.

La inflación resiste, pero el mercado confía. Si bien la dinámica de precios se alinea cada vez más con las expectativas de la Fed y se encuentra considerablemente alejada de los niveles récord del año pasado, la batalla por controlar la inflación persiste. Esto se debe a que no ha disminuido con la velocidad necesaria como para permitir un relajamiento de la política monetaria. En este contexto, el informe de gasto del consumidor de julio, que describimos anteriormente, señala que el PCE (Índice de Gastos de Consumo Personal) aceleró su ritmo con un incremento del 0,21% m/m. Esto contrasta con los 0,13% m/m y 0,16% m/m registrados en junio y julio, respectivamente. Esta aceleración mostró un comportamiento desigual: los precios de los bienes cayeron un 0,3% m/m, mientras que los de los servicios aumentaron un 0,4% m/m. Las expectativas para agosto, según el nowcast de Cleveland, apuntan a un aumento del 0,6% m/m y de un 0,3% m/m para septiembre. A pesar de esta tendencia, los rendimientos de los bonos del Tesoro de EE. UU. se mantuvieron estables, registrando una ligera caída. Los bonos UST2Y y UST10Y cerraron la semana en 5,39% y 4,18%, respectivamente, en comparación con el 5,45% y el 4,24%, también respectivamente. Entre tanto, el mercado sigue asumiendo que la Fed no incrementará las tasas de interés en septiembre y es probable que las mantenga en los niveles actuales incluso hasta noviembre. De hecho, la probabilidad de un incremento en las tasas se redujo del 56% al 35%.

Repuntan los commodities. El precio del barril de petróleo WTI cerró la semana en USD 85, el nivel más alto desde noviembre del año pasado, marcando un aumento del 7,2% en comparación con el cierre de la semana anterior. Este alza acumula un incremento del 2,2% en el último mes. Detrás de esta tendencia se encuentra la expectativa de que la OPEP+ continúe reduciendo la producción para compensar el aumento de oferta proveniente de Irán. Adicionalmente, la mayor demanda esperada por parte de China también ha influido, especialmente después de que en agosto se registrara un repunte en la actividad industrial. Específicamente, el índice Caixin de manufactura en agosto regresó a terreno expansivo, alcanzando los 51 puntos y superando las expectativas del mercado. En cuanto a los metales, el aluminio y el cobre experimentaron subidas del 5,1% y del 1,4%, respectivamente, aunque todavía se mantienen por debajo de los niveles registrados hace un mes. En la misma línea, el oro mostró un aumento del 1,4%, cerrando la semana en USD 1.939 por onza. La única excepción en la tendencia alcista de los commodities fueron los agrícolas, que registraron caídas debido a las perspectivas más favorables para la cosecha en EE. UU. En este contexto, la soja experimentó una disminución del 1,8%.

Bonos y acciones en alza. Se registró la segunda semana consecutiva de ganancias para bonos y acciones, aunque aún se encuentran por debajo de los niveles observados hace un mes. En lo que respecta a la renta fija, la relajación en los rendimientos de los bonos del Tesoro de EE. UU. impulsó todos los índices en esta categoría. La mejor actuación semanal la tuvo el índice de High Yield, que aumentó un 0,6%. Los bonos de mercados emergentes y del Tesoro registraron ganancias de 0,3% y 0,2%, respectivamente, mientras que los Investment Grade cerraron con una modesta alza de 0,1%. En cuanto a la renta variable, el S&P 500 registró un incremento del 2,4% durante la semana, con ganancias en casi todos los sectores, a excepción del de utilities. Este avance fue liderado por las empresas tecnológicas, que subieron un 4,1%, y las energéticas, que ganaron un 3,6%. También se observó una mejora en el resto de los índices de renta variable a nivel global, que en conjunto subieron un 2,0%. Entre ellos, se destacó el índice bursátil de China, que aumentó un 4,9% en la semana, aunque sigue siendo el mercado con el peor desempeño en el último mes y en lo que va del año.

Agenda liviana para esta semana. La bolsa estadounidense tendrá una semana más corta debido al feriado del Día del Trabajo el lunes. Dado que el Índice de Precios al Consumidor (IPC) de agosto no se publicará hasta el próximo 13 de septiembre, la atención de esta semana se centrará en indicadores de menor relevancia, como el Índice de Gestores de Compras (PMI) del sector no manufacturero y las solicitudes iniciales de desempleo.

Semana más tranquila para el mercado local. Aunque el escenario político sigue lleno de incertidumbre –y lo estará por un tiempo–, los candidatos poco a poco están mostrando más detalles sobre sus planes económicos en caso de ganar las elecciones. Mientras tanto, las reservas internacionales han vuelto a caer y los primeros indicadores sobre la inflación confirman que llegaremos a las elecciones de octubre con tasas de dos dígitos. El Gobierno intenta contener las expectativas manteniendo fijo el tipo de cambio oficial e interviniendo en mercados financieros para evitar un aumento en la brecha cambiaria. En este contexto, el mercado sigue buscando cobertura en bonos y acciones. Con menor volatilidad que en semanas anteriores, los activos locales tuvieron un desempeño estable. Hubo una ligera caída en los bonos soberanos y en las acciones, mientras que los dólares financieros se mantuvieron estables. En el mercado de pesos, los instrumentos más demandados fueron aquellos ajustables por inflación. Como ha sido habitual en tiempos recientes, la atención de esta semana continuará centrada en la evolución del mercado cambiario, las reservas internacionales y las estimaciones de inflación para agosto. Las consultoras privadas proyectan un aumento del 12% m/m.

Volvieron a caer las reservas. En el mercado cambiario, el BCRA mantuvo su racha positiva, registrando compras por USD 241 M durante la semana. Aunque el sector agroexportador solo liquidó USD 184 M, el resultado favorable se debió principalmente a las restricciones impuestas a los pagos por importaciones. Sin embargo, a pesar de esta buena performance, las operaciones restantes implicaron un uso de USD 376 M, debido en parte a la caída de los encajes y a las intervenciones para contener la valorización de los dólares financieros. En consecuencia, las reservas internacionales experimentaron una caída semanal de USD 135 M, cerrando el viernes con un stock bruto de USD 27.820 M. Las reservas netas, por su parte, registran un stock negativo de USD 4.600 M.

Se mantiene el tipo de cambio oficial y se estabiliza la brecha. Con el BCRA logrando adquirir divisas, el tipo de cambio oficial se mantiene en $350, habiendo subido solo un 0,8% durante la semana. Por otro lado, los dólares financieros parecen haber encontrado un límite tras la volatilidad desencadenada por las PASO. El MEP, medido con bonos Ledes, se mantuvo estable en $735, mientras que el CCL se situó en $773. De este modo, la brecha con el dólar oficial se estableció en 107% y 121%, respectivamente. En cuanto a los dólares intervenidos por el gobierno, registraron incrementos a pesar de que las ventas se mantuvieron constantes a través de los bonos GD30 y AL30 en un plazo de 48 horas. El MEP aumentó un 0,8% para ubicarse en $669, lo que representa una brecha del 91% con respecto al oficial. De manera similar, el CCL subió un 0,8%, alcanzando los $705 y estableciendo una brecha del 101%.

Los futuros siguen al alza. Los futuros de la divisa registraron un incremento promedio del 1,2% durante la semana. El BCRA renovó sus posiciones de agosto, pasándolas a contratos para septiembre y octubre. Estos contratos experimentaron caídas semanales de 1,7% y 3,8%, respectivamente, y se negocian actualmente en $369 para septiembre (un aumento del 5,4% m/m) y en $418 para octubre (un aumento del 13,3% m/m). El contrato para noviembre cerró en $533, reflejando un alza del 27% m/m, mientras que el de diciembre terminó en $693, lo que supone un aumento del 30% m/m. Estos números señalan que el mercado anticipa un salto significativo en el tipo de cambio en los próximos meses. Se espera un aumento del 19% hasta octubre, del 98% hasta diciembre y del 197% hasta julio de 2024.

Freno en los bonos y las acciones. Los bonos soberanos en dólares cayeron en promedio un 1,5% durante la semana, interrumpiendo la recuperación experimentada en las dos semanas anteriores. A sus precios actuales, estos bonos se sitúan apenas un 1,3% por debajo de su nivel previo a las PASO. En este contexto, las paridades concluyeron la semana operando al 35%, mientras que el riesgo país ascendió 42 pb para cerrar en 2.090 pb. Por su parte, los bonos provinciales y corporativos tuvieron una semana sin grandes movimientos. Los bonos sub-soberanos avanzaron un 0,6% y las obligaciones negociables registraron una leve alza del 0,3%. En relación al Merval, el índice avanzó un 0,6% medido en pesos y un 0,5% en términos de CCL, cerrando la semana en USD 821. De este modo, en lo que va de 2023, los bonos soberanos en dólares han registrado un incremento del 30%, mientras que las acciones han escalado un 35%.

Cobertura contra inflación. Desde las PASO, los bonos en pesos con vencimiento en 2024 han experimentado un encarecimiento significativo, acompañado de una compresión notable en las tasas, lo que llevó a todas las curvas indexadas a terreno negativo. Durante la última semana, los bonos ajustados por CER lideraron el mercado, con un aumento del 5,3%, encabezados por el TX28 (+8,8%) y el T5X4 (+7,6%). Los bonos duales y los dollar-linked quedaron rezagados, con alzas del 1,3% y 0,9% respectivamente, mientras que los botes continuaron en descenso, perdiendo un 2,3%. En el segmento de corto plazo, las LECER subieron un 1,6%, y las LEDES con vencimiento en octubre aumentaron un 1,8%. En este panorama, desde el viernes previo a las PASO, los bonos ajustables por inflación se erigieron como los más rentables, registrando un incremento del 12%. Les siguieron de cerca los bonos ajustables por tipo de cambio, con un alza del 11%, y los bonos duales, que subieron un 8,5%. Por el contrario, los bonos de tasa fija acumularon una pérdida del 9%. En la licitación del pasado viernes, el Tesoro logró colocar $464.000 M a través de cuatro instrumentos: dos ajustados por CER (con vencimientos en mayo y octubre de 2024) por los que recaudó $145 M, y otros dos relacionados con la devaluación (Dual agosto 2024 y DL septiembre 2024) por los cuales captó una cantidad aún no especificada.

Cuidando las reservas y la brecha. La atención de esta semana se centrará en la evolución de las reservas internacionales y en las intervenciones del BCRA, tanto en el mercado de cambios como en el de bonos, para contener la brecha cambiaria. Creemos que parte del reciente aumento en el CCL se debe a que el BCRA ha restringido al máximo los pagos por importaciones, lo que ha trasladado la presión hacia el dólar financiero. En este sentido, esperamos cierta descompresión en los próximos días. Por otro lado, en anticipación a la publicación oficial del IPC Nacional de agosto, que está prevista para el próximo 13 de septiembre, las estimaciones tanto de consultoras privadas como las nuestras apuntan a un incremento en torno al 12% m/m.

Evaluamos el impacto potencial que ambas propuestas podrían ejercer sobre los activos argentinos.

El 2024 podría inaugurarse con un nuevo esquema cambiario en Argentina. Tras el impactante resultado electoral de Javier Milei, el debate sobre la dolarización ha cobrado nuevo impulso, aunque el candidato ha moderado recientemente su postura al respecto. Paralelamente, Patricia Bullrich aboga por una economía bimonetaria, que se configura como una variante menos radical de la dolarización. En este informe, evaluamos el impacto potencial que ambas propuestas podrían ejercer sobre los activos argentinos.

Dolarización

A nuestro juicio, una dolarización completa resulta inviable en el corto plazo. Con reservas netas en negativo de USD 4.500 M, se requerirían aproximadamente USD 37.000 M adicionales para dolarizar los pasivos del Banco Central de la República Argentina (BCRA) a un tipo de cambio de $800. Este valor ya es, en sí mismo, "caro", al ser su máximo histórico en términos reales. Conseguir tal volumen de dólares en un plazo corto se presenta como una tarea extremadamente ardua. Esto demandaría una combinación de estrategias: desde la venta de activos del Estado y la privatización de empresas públicas hasta la adopción de nuevos endeudamientos.

Otras alternativas incluirían validar un tipo de cambio aún más elevado o aplicar un "plan bonex" sobre los pasivos remunerados del BCRA. No obstante, ambas opciones tendrían un impacto severo en el poder adquisitivo de los ciudadanos argentinos.

En un informe de abril, Ocampo y Cachanovsky, los líderes del equipo técnico detrás de la propuesta de dolarización de Milei, admiten que llevarla a cabo es inviable bajo las condiciones económicas actuales. Para implementarla de manera efectiva, será imprescindible un cambio de régimen económico, acompañado de un programa integral de reformas. Recuperar la confianza de los mercados internacionales será un proceso lento, especialmente en un contexto global donde las tasas de interés son elevadas.

Sin embargo, es posible concebir la dolarización de la economía de forma gradual y a un ritmo más lento. De hecho, países como Panamá y Ecuador experimentaron una etapa intermedia de bimonetarismo antes de adoptar completamente el dólar estadounidense como moneda oficial. Este enfoque atenuaría la presión sobre un eventual programa de dolarización, ya que no sería necesario desembolsar de inmediato la totalidad de los dólares requeridos para rescatar los pesos en circulación.

No obstante, el anuncio de una futura dolarización no está exento de consecuencias. Los pesos adquirirían, en efecto, una especie de fecha de vencimiento, lo que incentivaría a los tenedores a buscar coberturas de manera anticipada. Para mitigar tales expectativas, dicho anuncio debería ir acompañado de un sólido programa de ajuste fiscal —con el fin de reducir la cantidad de pesos en circulación— y de señales claras de acumulación de reservas. De este modo, los agentes económicos podrían esperar un BCRA con una posición sólida en el momento de la dolarización.

Por todo lo anterior, anticipamos que el candidato Milei seguirá moderando su discurso en relación con la velocidad y la viabilidad de la dolarización durante el resto de su campaña. De hecho, recientemente, miembros de su equipo llegaron a cuestionar si dicha medida sería implementada durante un eventual primer mandato.

Si, en cambio, gana terreno la idea de una dolarización acelerada, esperamos un fuerte desplome en las paridades de la deuda argentina. Este escenario se debe principalmente al aumento del tamaño de la deuda denominada en dólares, que resultaría de dolarizar la deuda en pesos y de asumir nuevo endeudamiento. Todo ello ejercería una presión considerable sobre el cronograma de pagos de Argentina —ya de por sí muy tensionado—, aumentando la probabilidad de una reestructuración de la deuda y afectando negativamente las paridades.

En este contexto, anticipamos un impacto particularmente severo en la deuda pública en pesos. Es probable que esta sea licuada, dolarizada a un tipo de cambio punitivo o sometida a un canje bajo condiciones poco favorables.

Bimonetarismo

Al igual que en la dolarización, en un sistema bimonetario el dólar podría circular legalmente y utilizarse como unidad de cuenta. La diferencia clave es que el peso no sería reemplazado; en cambio, coexistiría y competiría con el dólar. Este enfoque es más gradual: demanda menos reformas institucionales (una modificación del Código Civil en lugar de una reforma constitucional), permite mantener un grado limitado de soberanía monetaria, no exige un volumen inicial de reservas y ejerce menos presión sobre la deuda denominada en pesos.

Sudamérica ofrece cuatro casos históricos de bimonetarismo: Argentina en los años 90, Bolivia, Perú y Uruguay. Dadas las condiciones iniciales, el caso de Perú en 1990 parece el más apropiado para establecer una comparación. El bimonetarismo en Perú se implementó como parte de un plan de estabilización para enfrentar el proceso hiperinflacionario que afectaba al país. Al igual que en la Argentina actual, la economía peruana sufría de una significativa distorsión de precios relativos —como el atraso en los precios de servicios públicos y el dólar—, una multiplicidad de tipos de cambio y restricciones financieras, elevados déficits fiscales y cuasifiscales, así como reservas netas en terreno negativo.

Los pilares del programa estabilizador peruano incluyeron la unificación del tipo de cambio a un nivel muy elevado, la liberalización de la circulación del dólar, un severo ajuste fiscal, la implementación de una meta restrictiva para los agregados monetarios y un enérgico paquete de reformas institucionales. Dada la frágil posición de las reservas internacionales, el programa no pudo establecer un ancla cambiaria y, en su lugar, se aplicó un régimen de flotación administrada.

Ahora bien, respecto a las implicancias de un programa similar en los activos argentinos, podemos señalar lo siguiente:

Tipo de Cambio: Una primera observación relevante es que este esquema bimonetario no podría coexistir con una brecha cambiaria del 130%. Por lo tanto, tendría que venir acompañado de un fuerte ajuste en el tipo de cambio al inicio del programa. La disminución de las restricciones sobre la circulación del dólar reactivaría los canales de arbitraje entre los diversos tipos de cambio, lo que a su vez induciría una devaluación del peso. En este contexto, mantenemos nuestra recomendación de adquirir bonos vinculados al dólar a principios de 2024, como son el TDF24, TV24 y TDA24.

Brecha: En el caso de Perú, el levantamiento de las restricciones cambiarias se realizó de manera gradual y tomó aproximadamente un año desde el inicio del plan de estabilización. No anticipamos una unificación cambiaria completa; es probable que la brecha se mantenga durante 2024 y 2025 —quizás formalizada mediante un desdoblamiento cambiario—. Con base en este análisis, consideramos que es prudente mantener una porción considerable de la cartera dolarizada.

Inflación: En cuanto a la inflación, el programa peruano fue exitoso, aunque no de manera inmediata. La inflación interanual se situó en 410% i.a. en 1991, descendió a 74% i.a. en 1992, luego a 49% i.a. en 1993 y no fue sino hasta 1997 cuando cayó a cifras de un solo dígito. Con la economía denominada en dólares, el traslado a precios de cualquier devaluación será casi total, y la economía tendrá que convivir con un elevado efecto pass-through. En este contexto, la ganancia en términos reales de cualquier salto devaluatorio será muy limitada. En función de este análisis, consideramos que los bonos indexados por CER a largo plazo ganan relevancia.

Riesgo de espiralización: El bimonetarismo debe implementarse junto con un sólido programa de revalorización del peso argentino. De no ser así, se corre un riesgo elevado de entrar en una espiral inflacionaria. La experiencia indica que, en una primera etapa, los actores económicos optarán por dolarizar sus activos y dejar de utilizar el peso. Esto permitirá que la economía continúe funcionando con relativa normalidad mientras se corrigen los desequilibrios monetarios. Sin una estrategia que estabilice al peso, se producirá una caída en su demanda que forzará una dolarización total de facto. En un escenario de este tipo, toda la deuda argentina experimentaría un impacto negativo considerable.

En conclusión, el escenario de bimonetarismo concuerda con nuestro escenario base, que prevé una corrección cambiaria en diciembre. No obstante, la estabilización tomaría más tiempo del esperado: conviviremos con la brecha y con una inflación elevada (medida en pesos) hasta, al menos, 2025.

Noticias locales: el país hoy.

Hoy, el Tesoro Nacional llevará a cabo una licitación "sorpresa" —fuera del cronograma oficial— en busca de financiamiento en pesos. Esta acción se produce tras el anuncio de un paquete de medidas equivalentes al 0,5% del PBI, con el objetivo de impulsar el consumo sin depender de la asistencia directa del BCRA. Según la Secretaría de Finanzas, los instrumentos disponibles para la licitación incluyen BONCER a mayo de 2024 (por $5.000 M, ampliable), BONCER a octubre de 2024 (por $5.000 M, ampliable), bono dual a agosto de 2024 (USD 25 M) y bono dollar linked a septiembre de 2024 (USD 25 M).

En el mercado cambiario, el sector agropecuario liquidó escasos USD 10 M, mientras que el BCRA realizó compras netas por USD 21 M, acumulando un total de USD 1.256 M en agosto. Las reservas internacionales disminuyeron en USD 126 M en la última jornada, cerrando con un stock bruto de USD 27.814 M y acumulando una caída de USD 16.784 M en lo que va del año.

El mercado de dólares financieros cerró con tendencia bajista en sus cotizaciones implícitas. El dólar MEP se mantuvo estable, alcanzando los $670,8 por dólar. Por su parte, el dólar CCL retrocedió un 2,3%, llegando a los $780,5 por dólar y acumulando un incremento del 126,8% en lo que va de 2023. De esta manera, la brecha con el dólar oficial se situó en el 91,6% para el dólar MEP y en el 122,9% para el dólar CCL.

En cuanto a los bonos soberanos denominados en dólares estadounidenses, se observó una tendencia bajista generalizada. Entre los títulos bajo ley local, los de peor rendimiento fueron el AE38D (-3,1%), AL35D (-2,9%) y AL41D (-2,4%). Los bonos bajo ley extranjera también mostraron un comportamiento mayoritariamente bajista, con el GD46D (-4,2%), GD38D (-4,1%) y GD29D (-3,9%) liderando las caídas.

Respecto a los títulos soberanos en pesos, el tramo corto de la curva CER —hasta 2025— mostró variaciones que oscilaron entre el -1,5% y el 1,1%. El tramo largo cerró con cambios que fluctuaron entre el -0,7% y el 5,4%. Los bonos Dollar Linked experimentaron un alza promedio del 2,4%, mientras que los bonos duales se movieron entre el 0% y el 1,2%.

En el ámbito de la renta variable, el Índice Merval cerró la jornada con una caída del 3,3% en moneda doméstica y del 1,1% en USD CCL, llegando a los 837 USD. Las empresas que lideraron las pérdidas fueron PAMP (-5,2%), CRES (-5,1%) y CEPU (-4,6%). Ninguna acción del panel líder cerró en terreno positivo. En lo que va de 2023, el Merval ha registrado un incremento del 42,6%, medido en USD CCL.

Noticias globales: el mundo hoy.

El mercado laboral de EE. UU. muestra una rigidez persistente. El número de estadounidenses que solicitaron beneficios por desempleo disminuyó en 4.000, desde los 228.000 de la semana anterior, mientras que las solicitudes continuas aumentaron en 28.000 en comparación con la semana previa.

El índice de precios subyacentes del PCE en EE. UU. registró un aumento del 0,2% m/m en julio, manteniendo el mismo ritmo que en junio y alineándose con las expectativas del mercado. Asimismo, la variación interanual del índice se situó en el 4,2%, ligeramente por encima del 4,1% del mes anterior. El índice general de precios PCE creció un 0,2% m/m en junio y un 3,3% en comparación con el mismo mes del año anterior.

Además, el gasto de los consumidores se incrementó en un 0,8% m/m en julio, después de que los datos de junio se revisaran al alza para mostrar un aumento del 0,6% m/m. Dado que los ingresos personales crecieron un 0,2% m/m en julio, la tasa de ahorro descendió al 3,5%, en comparación con el 4,3% del mes previo.

En el sector inmobiliario, la tasa hipotecaria a 30 años disminuyó 5 pb en la última semana, ubicándose en el 7,18%. Aunque se estabilizó, continúa cerca del máximo de 22 años alcanzado la semana anterior. Pese a que las tasas siguen siendo altas, el escaso inventario sostiene la estabilidad de los precios de las viviendas.

En los mercados financieros, los índices de renta variable cerraron la sesión del jueves de manera mixta. Los sectores de Tecnología (+0,51%) y Consumo Discrecional (+0,41%) lideraron las ganancias, mientras que Salud (-1,06%) y Utilidades (-0,83%) se vieron más afectados. El S&P 500 experimentó una leve retracción del 0,07%, cerrando en 4.507 puntos. El Nasdaq, impulsado por Amazon (+2,20%) y Adobe (+2,62%), registró una ganancia del 0,37%. El Dow Jones, por otro lado, tuvo una leve caída del 0,39%. Finalmente, el VIX –que mide la volatilidad del mercado– continuó descendiendo un 2,2%, alcanzando mínimos de los últimos 30 días.

En el ámbito de la renta fija, los rendimientos de los títulos emitidos por el Tesoro de EE. UU. cerraron a la baja. La tasa a 10 años disminuyó 3 pb, situándose en el 4,10%, mientras que la tasa a 2 años descendió 2 pb, ubicándose en el 4,86%. El US Dollar Index experimentó un aumento del 0,4%, cotizando a 103,6, su nivel más alto en los últimos tres meses.

En lo que respecta a los commodities, la soja se cotizó a USD 499 por tonelada en el mercado de Chicago, lo que representa una disminución del 1,5% respecto al cierre anterior. El petróleo, impulsado por la caída en las reservas americanas y la especulación sobre una posible extensión de los recortes de producción de la OPEP más allá de septiembre, ascendió un 2,4%, alcanzando los USD 83,63 por barril. En contraste, el oro cayó un 0,12%, llegando a los USD 1.939 por onza.

En otras regiones, la tasa de inflación en la zona del euro aumentó un 0,6% m/m en agosto, manteniéndose en el 5,3% en términos interanuales, lo cual supera el consenso del mercado que estaba en el 5,1%. Los precios de la energía experimentaron una desaceleración en su caída, registrando un -3,3% en comparación con el -6,1% del mes de julio. En tanto, la tasa de inflación subyacente descendió al 5,3%, por debajo del 5,5% registrado en julio.

En Alemania, la tasa de desempleo se mantuvo estable en el 5,7% en agosto, igual que en los dos meses anteriores, marcando así la tasa más alta en dos años. El número de desempleados aumentó en 18.000 personas, alcanzando un total de 2,63 M, superando las estimaciones del mercado que anticipaban un incremento de 10.000 personas. En términos i.a., el número de desempleados se incrementó en 142.000.

En India, el PBI se expandió un 7,8% en el 2Q de 2023, representando la mayor expansión en un año y superando las expectativas del mercado, que estaban en el 7,7%. El sector de servicios, con un fuerte rendimiento, fue el principal impulsor del crecimiento, acompañado de un aumento en la demanda del consumidor y el gasto de capital del gobierno. El consumo privado, que compone casi el 60% de la economía, creció cerca del 6%, en contraste con el 2,8% registrado en el primer trimestre.

Finalmente, en Brasil, la tasa de desempleo fue del 7,9% en julio, en línea con las expectativas del mercado, marcando el nivel más bajo en los últimos ocho años. De esta manera, el total de desempleados en el 2Q alcanzó los 8,2 M, lo que representa una disminución del 6,3% respecto al 1Q (9,1 M).

Noticias locales: el país hoy.

Tras una racha de diez jornadas consecutivas al alza, los bonos soberanos en dólares experimentaron un retroceso el miércoles. Los títulos regidos por legislación local cayeron entre un 2,1% y un 3,4%, siendo los más afectados el AL29D (–3,4%) y el AL41D (–2,5%). En cuanto a los instrumentos con legislación extranjera, cedieron entre un 1,7% y un 3,7%, con el GD35D (–3,7%) y el GD41D (–3,2%) liderando las pérdidas. En este contexto, el riesgo país aumentó un 2%, alcanzando los 2.094 puntos.

En lo que respecta a la curva soberana en pesos, los bonos de corto plazo ligados al CER –con vencimientos hasta 2025– cayeron entre un 0,3% y un 0,8%. El tramo largo, en cambio, registró incrementos entre el 0,6% y el 1,8%. Los bonos duales tuvieron un comportamiento mixto, con alzas en los títulos con vencimiento en 2023 y bajas en los que vencen en 2024. Finalmente, el segmento Dollar Linked mostró una tendencia bajista, con el T2V4 cayendo un 2,5% y el TV24 un 1,9%.

En el mercado cambiario, el BCRA cerró la jornada del miércoles con compras netas de USD 21 M, acumulando un total de USD 1.236 M en lo transcurrido de agosto. Las reservas internacionales brutas se contrajeron en USD 94 M, situándose en USD 27.940 M y reflejando una caída acumulada de USD 16.658 M en 2023.

Los contratos de futuros de dólar cerraron en alza, siendo liderados por los vencimientos de enero (+2,4%), febrero (+1,8%) y diciembre (+1,8%). La devaluación implícita se sitúa en el 7% para septiembre –a pesar del compromiso del ministro Massa de mantener el tipo de cambio fijo hasta las elecciones generales–, 24% para octubre, 104% para diciembre y 150% para marzo de 2024.

Se registró también un descenso en las cotizaciones implícitas de los dólares financieros. El MEP con LEDES retrocedió un 0,1%, situándose en $670 por dólar, mientras que el CCL perdió un 0,7%, cerrando en $798 por dólar. La brecha con respecto al dólar oficial se encuentra en el 91,4% para el MEP y en el 128% para el CCL.

En el ámbito de la renta variable, el Merval registró una caída del 1,8% en moneda local y del 1,6% medido en USD CCL, ubicándose en los USD 838. Las acciones más castigadas fueron SUPV (–5,5%), BBAR (–3,7%), TECO2 (–3,6%) y EDN (–3%), mientras que TXAR (+2,6%) y BYMA (+2,2%) mostraron el mejor desempeño. En lo que va del año, el índice de referencia del mercado argentino acumula una ganancia del 44% en términos de USD CCL.

Noticias globales: el mundo hoy.

La segunda revisión del PBI norteamericano del 2Q23 mostró un crecimiento anualizado del 2,1% t/t, inferior al 2,4% t/t anunciado inicialmente y superior al crecimiento del 2% t/t registrado en el 1Q23. En relación con el primer trimestre, las tasas de crecimiento disminuyeron tanto para el gasto de los consumidores –cayendo del 4,2% al 1,7%– como para el consumo público, que pasó del 5,0% al 3,3%. Por su parte, la inversión fija no residencial experimentó el aumento más significativo en casi un año, con un 6,1% frente al 0,6% anterior.

Adicionalmente, las ganancias corporativas en EE. UU. se incrementaron un 1,6% t/t en el 2Q23, alcanzando los USD 2,36 MM. Esto contrasta con la caída del 5,9% t/t que se esperaba en el mercado. Además, las utilidades de las empresas no financieras crecieron un 4,5% t/t, poniendo fin a cuatro trimestres consecutivos en retroceso.

Por otro lado, el informe nacional de empleo ADP reveló que las empresas privadas contrataron a 177.000 trabajadores en agosto. Esta cifra es inferior a los 195.000 esperados por el mercado y a los 371.000 registrados en julio. Este es el menor incremento mensual de empleo en los últimos cinco meses, consolidando las señales de desaceleración en el mercado laboral, que podrían confirmarse con el dato de las nóminas no agrícolas el próximo viernes.

También se publicaron datos relevantes del mercado inmobiliario. El índice de solicitudes de hipoteca creció un 2,3% en la última semana, tras experimentar una caída del 4,2% en la semana anterior. Este es el primer aumento en más de un mes, aunque la actividad sigue en niveles bajos en comparación con períodos anteriores. La compra de viviendas usadas avanzó un 0,9% m/m en julio, superando las expectativas del mercado que anticipaba una caída del 1%. La tasa de interés para créditos hipotecarios a 30 años se ubica en el 7,3%, cerca de su máximo en 22 años.

En los mercados financieros, los índices de renta variable cerraron la sesión del miércoles con ganancias, extendiendo su racha positiva de las últimas cuatro jornadas. Los sectores de Tecnología (+0,8%), Energía (+0,5%) e Industria (+0,5%) fueron los más destacados. El S&P 500 avanzó un 0,4%, cerrando en 4.515 puntos. El Nasdaq, impulsado por Mercado Libre (+3%), Apple (+1,9%) y Google (+1%), subió un 0,5%. El Dow Jones, por su parte, registró una ganancia más moderada del 0,2%. Finalmente, el VIX, que mide la volatilidad en el mercado, cayó un 3,7% y se encuentra en mínimos de los últimos 30 días.

En el mercado de renta fija, las tasas de los títulos emitidos por el Tesoro de EE. UU. cerraron sin cambios. La tasa a 10 años se sitúa en el 4,12%, mientras que la tasa a 2 años está en el 4,89%. Por su parte, el US Dollar Index perdió un 0,4% y se cotiza a 103,2.

En lo que respecta a los commodities, la soja se negoció a USD 507 por tonelada en el mercado de Chicago, lo que representa una baja del 0,1% respecto al cierre anterior. El petróleo, tras la sorpresiva caída en los inventarios de la última semana, subió un 0,6% hasta los USD 81,3 por barril, mientras que el oro aumentó un 0,3% y alcanzó los USD 1.970 por onza.

En otras latitudes, el índice de precios al consumidor en Alemania se incrementó un 0,3% m/m en agosto, manteniéndose constante con respecto al mes anterior. La inflación interanual se ubica en el 6,1%, con una caída marginal desde el 6,2% informado en julio y ligeramente por encima del consenso del mercado, que apuntaba al 6%. Si bien el índice general se encuentra en sus mínimos de 14 meses, la inflación subyacente se mantuvo en el 5,5%, mostrando la resistencia de los precios a los aumentos en la tasa de interés. En España, los precios generales se incrementaron un 0,5% m/m en agosto, por encima del 0,4% m/m esperado y del 0,2% m/m registrado en julio. En los últimos 12 meses, la inflación acumula un aumento del 2,6%, mayor al 2,3% interanual informado el mes anterior.

Finalmente, el indicador de sentimiento económico en la zona del euro disminuyó por cuarto mes consecutivo, llegando a 93,3 en agosto, comparado con el 93,7 que se proyectaba. Esta es la lectura más baja desde noviembre de 2020 y refleja el impacto que están teniendo las políticas monetarias contractivas en la actividad económica.

Noticias locales: el país hoy.

El nuevo paquete de medidas del Gobierno para estimular el consumo ha encontrado resistencia por parte de las provincias. Hasta ahora, 12 gobernadores han decidido no otorgar el bono de $60.000 —pago fijo para empleados públicos en dos cuotas en septiembre y octubre— y en su lugar, mantener el esquema de paritarias previamente establecido para incrementos salariales de trabajadores del sector público.

Ayer los precios de los contratos de futuros del dólar tuvieron un comportamiento mixto. Las subidas más significativas se registraron en los vencimientos de diciembre (+1,8%), febrero (+2,3%) y marzo (+2%), mientras que hubo descensos en los precios para los vencimientos de septiembre (-2,2%), octubre (-0,2%) y noviembre (-0,2%). En este contexto, la devaluación implícita se estableció en 24% hasta octubre, 101,1% hasta diciembre y 148,5% hasta marzo de 2024.

En el mercado cambiario, el BCRA efectuó compras netas por USD 135 M ayer, sumando USD 1.215 M en lo que va de agosto. Las reservas internacionales se incrementaron en USD 25 M durante la última jornada, cerrando con un stock bruto de USD 28.034 M y acumulando una caída de USD 16.564 M en lo transcurrido del año.

Por su parte, el mercado de dólares financieros cerró al alza en sus cotizaciones implícitas. El dólar MEP ganó un 0,5%, alcanzando los $671 por dólar, mientras que el dólar CCL se incrementó un 1,9%, llegando a los $802,5 por dólar —un récord nominal—, y acumula un alza del 133,2% en lo que va de 2023. Así, la brecha con el dólar oficial se situó en 91,7% para el dólar MEP y en 129,2% para el dólar CCL.

En relación a los bonos soberanos denominados en dólares estadounidenses, en su mayoría cerraron al alza. Entre los títulos regidos por la ley local, AL30D (+1,7%), AL41D (+1,4%) y AL29D (+1,4%) registraron el mejor rendimiento. En contraparte, los bonos bajo jurisdicción extranjera mostraron en su mayoría incrementos, con GD46D (+3,3%), GD29D (+3,1%) y GD30D (+1,9%) como los de mejor desempeño.

Respecto a los títulos soberanos en pesos, el tramo corto de la curva CER —hasta 2025— registró variaciones entre -0,5% y 4,7%, mientras que el tramo largo mostró variaciones entre -2,6% y 4,7%. Los bonos Dollar Linked experimentaron una pérdida promedio de 2,2%, mientras que los bonos duales fluctuaron entre 0% y -0,8%.

En el sector de la renta variable, el Índice Merval cerró en alza, con un incremento del 2,7% en moneda local y del 0,8% en USD CCL, alcanzando los 851 USD. Las empresas que lideraron las ganancias fueron BMA (+6,7%), BBAR (+6,3%) y SUPV (+4,9%), mientras que ALUA (-0,6%) y TGNO (-0,1%) mostraron la peor performance del día. En lo que va de 2023, el Merval ha acumulado un aumento del 45,1%, medido en USD CCL.

Noticias globales: el mundo hoy.

El pasado martes se publicó el índice de confianza del consumidor estadounidense, elaborado por The Conference Board. En agosto, el índice alcanzó los 106,1 puntos, situándose por debajo tanto de las expectativas de 116 puntos como del registro de 114 puntos en julio. El comunicado señala que este descenso se atribuye a la creciente preocupación de los consumidores sobre las condiciones del mercado laboral y el alza en los precios. En este contexto, las expectativas de inflación de los consumidores para los próximos doce meses se incrementaron al 5,8%, en comparación con el 5,7% reportado en la publicación anterior. Aunque las perspectivas de una recesión en 2023 han disminuido, los miembros del comité aún no descartan una posible retracción antes de que finalice el año.

También se dio a conocer el resultado de la encuesta JOLTS sobre ofertas de empleo en EE. UU. En julio, se registraron 8,82 M de puestos vacantes, cifra inferior tanto a los 9,45 M esperados como a los 9,15 M reportados en junio. Este nivel de vacantes laborales es el más bajo desde marzo de 2021 y sugiere un debilitamiento del mercado laboral, algo que podría confirmarse el próximo viernes con los datos de nóminas no agrícolas.

En cuanto a los mercados financieros, los índices de renta variable cerraron la jornada del martes al alza. Los sectores de Consumo Discrecional (+2,5%), Comunicaciones (+2,2%) y Tecnología (+2%) encabezaron las ganancias, llevando al S&P 500 a subir un 1,5% hasta los 4.497 puntos. Por otro lado, el Nasdaq, impulsado por la actuación de Tesla (+7,7%), Mercado Libre (+4,4%), Nvidia (+4,2%) y AMD (+3,2%), avanzó un 1,7%. El Dow Jones, en cambio, registró una ganancia más moderada del 0,9%. El VIX, índice que mide la volatilidad del mercado, descendió un 4%, alcanzando su nivel más bajo desde comienzos de mes.

Como respuesta a las señales de desaceleración económica, los rendimientos de los bonos del Tesoro de EE. UU. experimentaron un marcado descenso. La tasa a diez años cayó 9 pb, situándose en el 4,12%, mientras que la tasa a dos años disminuyó 11 pb, ubicándose en el 4,89%. En línea con esta tendencia, el US Dollar Index perdió un 0,6%, cotizando a 103,4.

En el mercado de commodities, la soja se negoció a USD 508 por tonelada en Chicago, mostrando una baja del 0,9% respecto al cierre anterior. El petróleo, por su parte, subió un 1,5%, alcanzando los USD 81,3 por barril, mientras que el oro aumentó un 1%, llegando a USD 1.965 por onza.

En el ámbito internacional, el índice de confianza del consumidor alemán, publicado por GFK, descendió a -25,5 en septiembre, desde -24,6 en agosto, situándose por debajo de las expectativas que anticipaban una lectura de -24,3. Esta cifra representa el nivel más bajo desde mayo, ya que la persistente inflación sigue afectando la confianza de los consumidores. Además, la encuesta reveló que tanto las expectativas de ingresos como la propensión a comprar experimentaron descensos.

En México, el PBI registró un crecimiento del 0,8% t/t, inferior tanto a la estimación del mercado del 1% como al 0,9% reportado el mes pasado. No obstante, este dato marcó el séptimo trimestre consecutivo de expansión, superando a otras economías de América del Norte y prolongando la resistencia al alza de tasas por parte del banco central. En términos anuales, el PBI se expandió un 3,6%, experimentando una ligera desaceleración respecto al crecimiento del 3,7% registrado en el trimestre que concluyó en marzo.

Finalmente, la tasa de desempleo en Japón se situó en el 2,7% en julio, superando tanto el 2,5% registrado en junio como las estimaciones de los analistas, quienes no preveían cambios respecto al mes anterior.

Noticias locales: el país hoy.

El ministro de Economía, Sergio Massa, se reunió con su par brasileño, Fernando Haddad, y anunciaron un acuerdo para financiar importaciones desde Brasil por USD 600 M, respaldado por aportes y garantías del Banco do Brasil, el Banco Nacional de Desarrollo (BNDES) y la Corporación Andina de Fomento (CAF).

Ayer, los precios de los contratos de futuros del dólar experimentaron aumentos generalizados. Las mayores subas se dieron en los vencimientos de diciembre (+1,8%), enero (+2,6%), febrero (+2,3%) y marzo (+2%). En este contexto, la devaluación implícita se situó en 24,3% hasta octubre, 99,1% hasta diciembre y 146,3% hasta marzo de 2024.

En el mercado cambiario, el BCRA realizó compras netas por USD 65 M ayer, acumulando USD 1.079 M en lo que va de agosto. Las reservas internacionales aumentaron en USD 65 M en la última jornada, cerrando con un stock bruto de USD 28.009 M y acumulando una caída de USD 16.589 M en lo que va del año.

El mercado de dólares financieros cerró con cotizaciones implícitas al alza. El dólar MEP ganó un 0,4%, alcanzando los $668 por dólar, mientras que el dólar CCL se incrementó un 2,2%, llegando a los $787,4 por dólar —un récord nominal— y acumula una suba del 128,8% en lo que va de 2023. Así, la brecha con el dólar oficial se situó en el 90,8% para el dólar MEP y en el 124,9% para el dólar CCL.

En cuanto a los bonos soberanos en dólares estadounidenses, se observó una tendencia al alza. Entre los títulos regidos por ley local, los de mejor rendimiento fueron AL29D (+6,4%), AL41D (+4,8%) y AL35D (+3,4%). Los bonos bajo ley extranjera mostraron en su mayoría incrementos, destacándose GD41D (+3,9%), GD30D (+2,9%) y GD46D (+2,3%).

Respecto a los títulos soberanos en pesos, el tramo corto de la curva CER —hasta 2025— registró variaciones entre el -0,4% y el 1,7%, mientras que el tramo largo cerró con cambios entre el -1,1% y el 2,6%. Los bonos Dollar Linked subieron un 3,2% en promedio, y los bonos duales fluctuaron entre el 1% y el 3,1%.

En el ámbito de la renta variable, el Índice Merval inició la semana en alza, con un incremento del 5,4% en moneda doméstica y del 3,2% en USD CCL, alcanzando los 845 USD. Las empresas que lideraron las ganancias fueron GGAL (+11%), SUPV (+10,4%) y BMA (+10,2%). En lo que va de 2023, el Merval ha registrado un aumento del 43,9%, medido en USD CCL.

Noticias globales: el mundo hoy.

El índice de producción industrial de la Reserva Federal de Dallas se contrajo en agosto, alcanzando -11,2 puntos, su nivel más bajo desde mayo de 2020. Aunque la actividad empresarial mostró mejoras en comparación con el mes anterior, todavía se encuentra en terreno negativo: se ubicó en -17,2 en agosto, frente a -20 en julio. La mayoría de los componentes del índice deterioraron su desempeño en el último mes, incluyendo la utilización de la capacidad, los envíos y el gasto de capital.

Tras las declaraciones de Jerome Powell en Jackson Hole, la herramienta de CME Group estima un 78% de probabilidades de que la Fed mantenga la tasa de interés en su rango actual (5,25 - 5,5%) en su reunión de septiembre. El 22% restante sugiere la posibilidad de una subida de 25 puntos básicos. No obstante, en vista de la reunión de noviembre, el mercado asigna un 50% de probabilidad a un incremento de la misma magnitud.

En este contexto, los índices de renta variable iniciaron la semana con ganancias, pendientes de los próximos datos económicos que podrían influir en la política de la Reserva Federal. Encabezado por los sectores de Comunicaciones (+1,1%), Bienes Raíces (+0,8%) y Tecnología (+0,7%), el S&P 500 avanzó un 0,6%, llegando a los 4.433 puntos. El Nasdaq, por su parte, creció un 0,8%, destacándose Spotify (+3%), Nvidia (+1,8%) y Meta (+1,7%). Finalmente, el Dow Jones también subió un 0,6%.

En cuanto a la renta fija, los rendimientos de los títulos emitidos por el Tesoro de EE. UU. cerraron a la baja. La tasa a 10 años descendió 3 puntos básicos, ubicándose en 4,21%, mientras que la tasa a 2 años disminuyó 1 punto básico, situándose en 5,05%. El US Dollar Index se mantuvo estable en 104,1, cerca de su nivel más alto en los últimos tres meses.

En el ámbito de los commodities, la soja se negoció a USD 512 por tonelada en el mercado de Chicago, lo que representa una subida del 1% respecto al último cierre. El petróleo avanzó un 0,3%, alcanzando los USD 80,1 por barril, y el oro aumentó un 0,4%, cotizando a USD 1.950 por onza.

En China, las ganancias de las empresas industriales cayeron un 6,7% i.a. en julio, en contraste con la caída del 8,3% i.a. registrada en junio. Afectadas por la debilidad de la demanda, las ganancias de las principales firmas industriales se redujeron en un 15,5% durante los primeros siete meses de 2023. Además, el gobierno chino anunció que reducirá a la mitad el impuesto sobre transacciones bursátiles, con la intención de impulsar el mercado de capitales. Aunque los activos recortaron parte de la subida inicial, BABA (+2,8%) y NIO (+1,8%) reaccionaron positivamente a esta noticia.

En la Eurozona, los préstamos bancarios a los hogares aumentaron un 1,3% i.a., registrando la tasa de crecimiento más baja desde noviembre de 2015. La financiación a empresas, por otro lado, creció un 2,2% i.a., el menor nivel desde septiembre de 2021. Esta tendencia ocurre en un contexto de desaceleración en la demanda de crédito, debido al endurecimiento de las políticas monetarias por parte del Banco Central Europeo.

Finalmente, en Brasil, los préstamos bancarios del sistema financiero disminuyeron un 0,2% m/m en julio. En comparación con el mismo período del año anterior, el saldo de las operaciones de crédito se incrementó un 8,2%. La tasa de morosidad, por su parte, aumentó al 5% en julio, alcanzando su nivel más alto desde enero de 2018.

Cómo invertir en este avance revolucionario en el mundo de las comunicaciones y la conectividad

La quinta generación de tecnología móvil, conocida comúnmente como 5G, ha surgido como un avance revolucionario en el ámbito de las comunicaciones y la conectividad. Este desarrollo cualitativo posee el potencial para catalizar la innovación en múltiples industrias, desde la Internet de las Cosas (IoT) y la atención médica hasta el transporte autónomo, redefiniendo nuestras expectativas sobre lo que es posible en la era digital. A continuación, exploraremos las oportunidades de inversión en este emergente mercado.

La red móvil 5G se erige como la sucesora de la ya familiar red 4G. Ofrece ventajas clave como baja latencia, lo que reduce el tiempo necesario para enviar y recibir datos. Además, la velocidad de conexión de la red 5G puede ser entre 10 y 1.000 veces más rápida, permitiendo conectar un mayor número de dispositivos. Este aspecto es especialmente relevante para el Internet de las Cosas, que comprende la red de objetos físicos capaces de intercambiar datos con otros dispositivos o sistemas a través de internet. Ejemplos de esto son electrodomésticos interconectados, sistemas de seguridad inteligentes para el hogar y dispositivos de monitoreo de salud portátiles.

Si hacemos un repaso histórico, en la década de 1980 se introdujo el 1G, que permitió realizar llamadas globales desde celulares. En la década de 1990, el 2G añadió la función de SMS, transformando nuestra forma de comunicarnos. Con la llegada del nuevo milenio, el 3G nos brindó acceso a internet, datos y correo electrónico. Una década más tarde, el 4G revolucionó nuestras vidas con mayor velocidad, cobertura y posibilidades de streaming.

Para 2022, el número de conexiones 5G a nivel global superó los 1.050 M, experimentando un crecimiento del 76% en el último año. Se estima que para finales de 2023, este número llegará a los 1.900 M, con un total proyectado de 5.900 M de conexiones para 2027. Paralelamente, se espera que el tráfico global de datos móviles aumente casi cuatro veces para 2028. América del Norte lidera la adopción de esta nueva tecnología. En términos de valor de mercado, se prevé que el 5G alcance los USD 14.000 M en 2023, impulsado principalmente por redes privadas 5G implementadas por empresas. Se proyecta que este valor crecerá a USD 37.000 M en 2026, con una tasa de crecimiento anual del 11%.

Uno de los desafíos de la adopción de 5G es que requerirá dispositivos compatibles; los dispositivos 4G actuales no serán capaces de soportar la nueva red y se volverán obsoletos. Además, será imprescindible una inversión significativa en infraestructura para incrementar el ancho de banda y expandir la cobertura, lo que podría retrasar su implementación debido a los elevados costos que deberán asumir gobiernos y empresas.

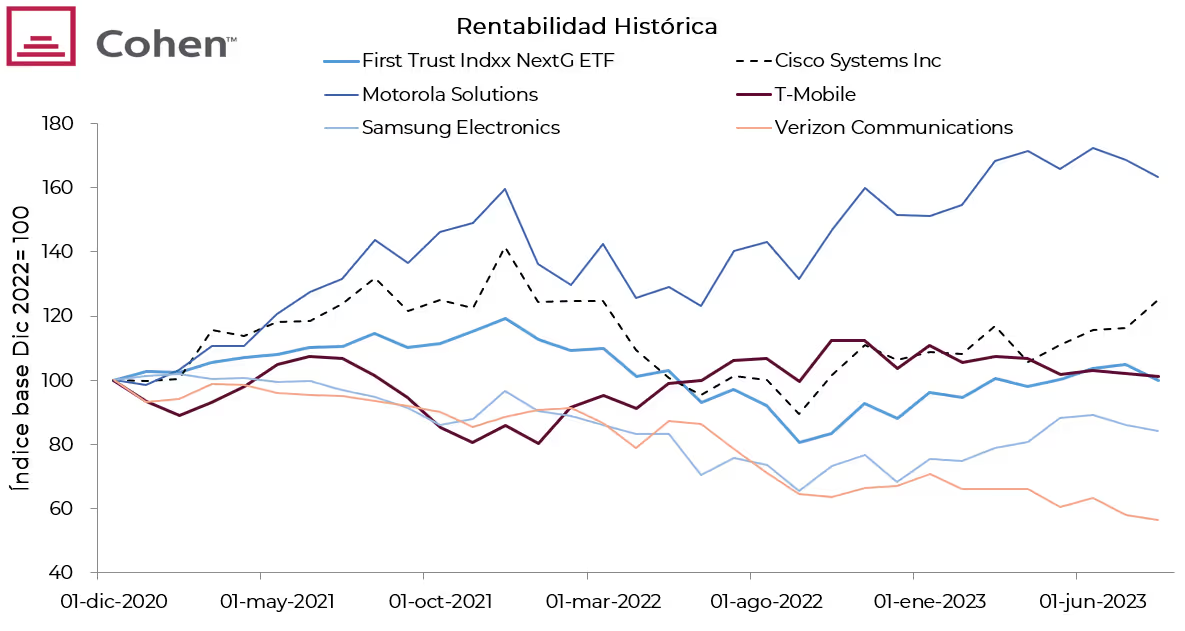

En este contexto, la empresa tecnológica que destaca es Cisco Systems, con sede en EE. UU. Se especializa en el diseño, fabricación y venta de equipos de redes y telecomunicaciones, lo que la posiciona como líder en el mercado con una capitalización bursátil de USD 226 MM. Su enfoque en la innovación la llevó a invertir en tecnología para mejorar la gestión eficiente de redes 5G. Recientemente, la empresa anunció la construcción de tres centros de innovación 5G globales en EE. UU., Alemania y Japón. Estos servirán como bancos de pruebas para analizar los casos de uso de esta tecnología móvil privada y probar aplicaciones antes de su lanzamiento al mercado.

En 2023, las acciones de Cisco registraron un rendimiento del 18%, superando a ETFs de conectividad y 5G, que experimentaron aumentos promedio del 10%. También superó a varios de sus competidores más cercanos, como Motorola y T-Mobile, con incrementos del 8% y -3%, respectivamente. Al evaluar su rendimiento histórico durante los últimos 33 meses, las acciones de Cisco mostraron un aumento del 25%, también por encima de otras empresas del sector.

El balance corporativo de Cisco para el año fiscal 2023, que finalizó en julio, reveló signos alentadores de crecimiento y rentabilidad. Las ganancias para el cuarto trimestre (4Q) aumentaron en un 37%, mientras que los ingresos se incrementaron en un 16%, alcanzando los USD 15.200 M. Además, las ganancias por acción (EPS) de USD 1,14 superaron las estimaciones del mercado, que se situaban en USD 1,06. La unidad más grande de la empresa, enfocada en redes ágiles y seguras, registró ingresos de USD 8.100 M, marcando un aumento del 33% interanual (a/a). De cara al año fiscal 2024, Cisco proyecta ingresos en el rango de USD 57.000 M a USD 58.200 M, lo que implicaría un modesto aumento del 1%. Se espera que las ganancias por acción se sitúen entre USD 3,89 y USD 4,08.

De 2014 a 2023, Cisco ha mostrado una gestión financiera sólida y rentabilidad constante, superando no solo su propio rendimiento histórico sino también la mediana de la industria. En el año 2023, los márgenes de rentabilidad de Cisco excedieron ampliamente la mediana del sector, consolidando su liderazgo en la industria. Destaca el hecho de que los márgenes de EBITDA y el margen neto han mostrado un crecimiento sostenido, alcanzando el 30,8% y el 22,1% en 2023, respectivamente. Estas cifras contrastan notablemente con las medianas de la industria, que se ubicaron en 15% y 5%, respectivamente.

Tanto el ROA como el ROE de Cisco resaltan la habilidad de la empresa para generar beneficios robustos en relación con sus activos y capital. Estos logros ratifican la eficacia de la estrategia financiera de Cisco y su capacidad para sobresalir en un mercado altamente competitivo. Para ser más precisos, estos indicadores se situaron en el 15,6% y el 30% en 2023, respectivamente.

El apalancamiento financiero de Cisco también ha sido gestionado de manera prudente. A lo largo de los años, la relación de deuda a capital ha ido disminuyendo, lo que indica una menor dependencia de endeudamiento para financiar sus operaciones. Más aún, la proporción de deuda a largo plazo respecto al capital total ha disminuido gradualmente, descendiendo al 12,6% en 2023 desde el 26% en 2014. Este patrón evidencia que Cisco ha mantenido una salud financiera sólida, equilibrando rentabilidad con un manejo responsable del endeudamiento y una eficiente administración de activos y capital.

En resumen, la irrupción del 5G representa una oportunidad única para la transformación de múltiples aspectos de la sociedad. Cisco está a la vanguardia de la integración de esta tecnología, y su solidez financiera y ventaja competitiva le confieren un atractivo adicional para aquellos interesados en sus perspectivas futuras. Para los inversores en Argentina, existe la opción de invertir en el CEDEAR de Cisco a través del ticker CSCO.BA. Hasta la fecha, este activo ha experimentado un aumento del 158% en pesos, lo que refuerza el atractivo de la empresa en el mercado financiero local.

Los contratos futuros cerraron con una suba semanal promedio de 2,3%...

El salto discreto de 22% en el A3500 no parece haber calmado el apetito cambiario. Los contratos futuros cerraron con una suba semanal promedio de 2,3%. Las principales alzas estuvieron en los contratos más largos: entre abril y julio los aumentos oscilaron entre 4% y 5%.

Los contratos de septiembre y octubre registraron caídas muy pequeñas. Sus precios se encuentran en $375 y $435, respectivamente, y el mercado sigue desconfiando sobre la capacidad del Gobierno de mantener fijo el tipo de cambio en $350. Otra forma de verlo es que señalan ritmos de devaluación mensuales de 7,1% y 15,7%, respectivamente, cuando este ritmo debería ser cercano al 0%.

Así, las curva de tasas sufrió una importante ampliación de 1.501pb. Los contratos agosto, septiembre y octubre rinden TNA 10%, TNA 74% y TNA 132% respectivamente. En el resto de los contratos, el rango de tasas opera en un rango de entre TNA 200% y TNA 270% alcanzando su nivel máximo en diciembre de este año con TNA 270%.

Para esta semana esperamos algo más de calma. No se configura ningún catalizador de volatilidad en los próximos siete días: el FMI finalmente desembolsó los USD 7.500 M, el candidato Milei moderó su discurso económico y el Gobierno sigue contando con elevado poder de fuego para intervenir en futuros.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

El mercado sigue tensionado entre el excelente desempeño actual en el nivel de actividad y la incertidumbre generada por un ciclo de ajuste monetario que durará más tiempo de lo anticipado. Así lo comunicó la Fed en su reunión con otros banqueros centrales en Jackson Hole, asegurando que las tasas de interés continuarán en niveles altos. En este escenario, donde el dólar se fortalece frente a todas las monedas, los mercados experimentaron una semana positiva con ganancias en bonos, acciones y commodities, lo que permite mitigar las pérdidas acumuladas en agosto. Se aproxima una semana llena de datos económicos cruciales que pondrán a prueba las decisiones de la Fed, especialmente con la publicación del consumo familiar y el PCE de julio, así como los indicadores laborales de agosto que se publicarán el viernes, con la atención puesta en la creación de empleo privado y la dinámica de los salarios.

La actividad no afloja. El mercado laboral muestra signos de fortaleza: las solicitudes iniciales de desempleo disminuyeron en 10.000 durante la última semana, quedando en 230.000, mientras que las solicitudes continuas se redujeron en 9.000, llegando a 1.702.000. Paralelamente, el índice de Confianza del Consumidor de la Universidad de Michigan alcanzó su nivel más alto en casi dos años, impulsado por la disminución de la inflación y un mercado laboral fuerte. Sin embargo, el PMI advierte signos de moderación en el horizonte; el PMI compuesto de agosto se situó en 50,4, con el sector manufacturero retrocediendo a 47 y los servicios a 51. Según el nowcast de Atlanta, se espera que el PBI del 3Q23 registre un incremento del 5,9% t/t, marcando la mejor actuación desde el 4Q21.

La lucha continúa. Durante los últimos jueves y viernes, banqueros centrales de todo el mundo se congregaron en Jackson Hole. Jerome Powell destacó que la Fed está preparada para incrementar aún más las tasas de interés si es necesario y mantendrá altos los costos de endeudamiento hasta que la inflación se estabilice en torno al objetivo del 2% anual. Aunque satisfecho con la reciente moderación inflacionaria, Powell advirtió que aún queda mucho por hacer. Además, señaló que la economía no se está desacelerando tan rápidamente como se esperaba. A pesar de estas advertencias, el mercado tiene un 80% de probabilidad de que la Fed mantenga la tasa de referencia en 5,50% en la reunión del próximo 20 de septiembre, aunque para la reunión de noviembre, la probabilidad de un incremento de 25 pb hasta 5,75% se sitúa en un 50%

Suben las tasas y se fortalece el dólar. Tras los comentarios de la Fed y con una economía que mantiene su dinamismo y una inflación que parece haber detenido la tendencia a la baja, los rendimientos de los bonos del Tesoro continuaron bajo presión. No obstante la tensión se concentró en el tramo corto mientras que los tramos largos cerraron prácticamente sin cambios. Concretamente, la UST2Y cerró en 5,06%, 12 pb más arriba que la semana anterior y 18 pb desde fines de julio mientras que la UST10Y cerró en 4,24% y en lo que va de agosto acumuló un alza de 28 pb. La suba de los rendimientos de los bonos se expande a las tasas de los créditos hipotecarios que en la semana subieron a 7,23% –el nivel más alto de los últimos 20 años– lo que indefectiblemente impacta en las solicitudes de hipotecas que en la última semana cayeron 4,2%. En este contexto, el dólar continuó fortaleciéndose frente a todas las monedas: el DXY subió 0,7% en la semana y 2,4% en lo que va de agosto impulsado por la revalorización frente al Yen 0,7% y frente al Euro 0,6%.

Mercados recortan pérdidas de agosto. Fue una buena semana para los mercados con ganancias generalizadas, que permiten acotar las pérdidas que vienen teniendo en agosto. En cuanto a las acciones, el S&P 500 anotó un alza de 0,8% en la semana impulsada por las tecnológicas aunque en lo que va de agosto acumulan una caída de 3,9%. Igual tendencia marcaron el resto de los mercados accionarios con el índice global marcando un alza semanal de 0,8% entre los que destacaron los emergentes con un repunte semanal de 1,3%. En cuanto a los bonos, todos operaron al alza, especialmente los Investement Grade que, favorecidos por la estabilidad de tasas largas, lograron un repunte de 0,8% achicando la pérdida del mes a 2,7%. En el caso de los commodities, salvo el petróleo que sufrió una caída de 1,7% en la semana, operaron al alza, entre los que se destacó el cobre con una ganancia de 1,6%.

Con las miradas puestas en el empleo de agosto. Las miradas de esta semana estarán puestas en el informe de ingresos y gastos de los consumidores de julio en el que se espera una buena dinámica del consumo. De aquí se desprende el índice de precios PCE, que tendría un alza de 0,2% m/m, idéntica a la del IPC. También se publicará la segunda revisión del PBI del 2Q23. Lo más importante será el viernes con la publicación de los indicadores del mercado laboral de agosto: el consenso espera la creación de 170 mil nuevos empleos no agrícolas –casi 100 mil menos que en julio–, aunque se estima que la tasa de desocupación quedará en 3,5%. No menos importante será el resultado de los salarios, aspecto clave para la evolución del proceso de desinflación.

Pasada la sorpresa de los resultados de las PASO, que dejaron un nuevo mapa político nacional con un final aún abierto entre tres fuerzas, el mercado comienza gradualmente a asimilar el golpe. Ahora, el foco se centra en la próxima agenda económica, independientemente de quién resulte ganador. Dicha agenda abarca un ordenamiento fiscal y del mercado cambiario, lo cual implica necesariamente un ajuste en el tipo de cambio oficial. Así lo hacen notar Bullrich, Milei, quien viene teniendo un discurso más moderado, y el propio Massa, aunque obviamente con más urgencias electorales. Entretanto, el BCRA mantiene el tipo de cambio oficial en $350 y ha reforzado los controles cambiarios para la compra de divisas. A su vez, el FMI ha transferido fondos, brindando un respiro a las reservas internacionales del país. No obstante, la demanda de dólares financieros persiste y la brecha cambiaria ha vuelto a aumentar. En este escenario, los activos locales registraron una semana positiva, con ganancias tanto en bonos soberanos como en acciones. En la curva de pesos continuaron demandados los bonos ajustables por tipo de cambio que vencen en 2024. Las miradas de esta semana estarán en la evolución del mercado de cambios y en la brecha cambiaria que está en el nivel más alto desde julio del año pasado.

Cae la actividad mientras se profundizan los déficit gemelos. En junio, en un escenario marcado por una fuerte sequía que afectó la actividad primaria y con la inflación erosionando el poder adquisitivo de los salarios, el nivel de actividad económica se contrajo un 0,2% m/m y un 4,4% i.a. De este modo, en el primer semestre del año, la economía acumuló una caída del 1,9% i.a. En relación con la situación fiscal, el déficit primario de julio se situó en el 0,3% del PBI, equivalente a $334 M, mientras que el déficit financiero alcanzó el 0,7% del PBI, o $754 M. Los ingresos evidenciaron una disminución real del 9% i.a., en contraste con un incremento del 3% i.a. en el gasto, impulsado por el aumento en planes sociales, obras públicas, salarios y transferencias a provincias. A raíz de estos resultados, en lo que va del año, el déficit primario se ha expandido al 1,3% del PBI, y el financiero ha llegado al 2,2% del PBI. En el ámbito externo, las exportaciones experimentaron una caída del 22% i.a., mientras que las importaciones descendieron un 19% i.a. Esto llevó a que el déficit comercial de julio se situara en USD 650 M, acumulando en los primeros siete meses del año un saldo negativo de USD 5.100 M. Este resultado contrasta con el mismo período del año anterior, en el cual se había registrado un superávit de USD 2.500 M.

Llegó el desembolso y más exigencias. A pesar de no haber cumplido con todas las metas establecidas para el 1Q23, el directorio del FMI finalmente aprobó el desembolso de USD 7.500 M para Argentina. Sin embargo, el impacto de este desembolso sobre la capacidad de intervención del país es prácticamente nulo. Los fondos ingresados se utilizaron para cancelar deudas de USD 1.000 M con la CAF, USD 800 M con Qatar y USD 1.700 M con China, mientras que USD 3500 M se destinarán al pago de vencimientos con el propio FMI entre septiembre y octubre. En los detalles del acuerdo, el FMI subrayó que la meta fiscal se mantendrá en un déficit primario del 1,9% del PBI. Esto se lograría mediante la implementación del reciente Impuesto PAIS y nuevos ajustes de tarifas en lo que resta del año. Además, el financiamiento seguirá realizándose a través de licitaciones de bonos del Tesoro. El BCRA intervendrá en el mercado si es necesario, y la meta de reservas para diciembre de 2023 se ha relajado a un stock de USD 3.000 M, lo que significa que el BCRA necesita acumular USD 8.000 M. El FMI también hizo hincapié en que la tasa de interés será un factor clave para contener tensiones en el dólar. Permitió la intervención en el mercado paralelo y fomentó el desarrollo del mercado de dólar futuro.

Reservas cuidadas. A pesar de la escasa liquidación proveniente del sector agropecuario, la restricción sobre las importaciones emerge como el componente crucial que permite al BCRA continuar con la compra de divisas en el mercado cambiario. Específicamente, en la última semana, el agro liquidó tan solo USD 160 M, mientras que el BCRA adquirió divisas por un monto de USD 394 M. Este resultado marca la segunda semana consecutiva en la que el saldo comprador del BCRA supera a la oferta del sector agropecuario, lo cual es un reflejo de la casi nula demanda por parte de los importadores. Con este desempeño, desde el 24 de julio, el BCRA ha acumulado compras netas por más de USD 2.000 M. Por otro lado, el impacto del desembolso efectuado por el FMI se hizo notar: las reservas internacionales aumentaron en USD 4.307 M durante la semana, cerrando con un stock bruto de USD 27.944 M. Sin embargo, las reservas netas registraron un stock negativo de USD 4.500 M.

Sube la brecha. A pesar de la recuperación de las reservas internacionales y de mantener el tipo de cambio oficial en $350, los dólares financieros experimentaron un nuevo incremento. El MEP (medido con Ledes) registró un aumento semanal del 1,5% y del 38,7% en lo que va del mes, cerrando en $724. Por su parte, el CCL (medido con ADR) subió un 2,9% durante la semana y un 38,6% en el mes, concluyendo en $772. De esta manera, con el tipo de cambio oficial fijado en $350, las brechas cambiarias se ampliaron aún más, llegando a 107% y 121% respectivamente. En cuanto a los dólares "regulados" con GD30 o AL30 en 48 horas, estos presentaron incrementos mucho más moderados. El MEP se elevó en un 1,1% a $665, lo que representa una brecha del 90%, mientras que el CCL aumentó un 0,1% a $710, con una brecha del 103%.

Los futuros siguen al alza. Los futuros de la divisa aumentaron en la semana un promedio de 2,3%. El BCRA centró su intervención en el contrato de noviembre, con el objetivo de calmar las expectativas acerca del ajuste que experimentará el tipo de cambio oficial cuando deje de estar fijo en $350. De este modo, las mayores alzas se registraron en los contratos que van de enero a mayo, fluctuando entre el 16% y el 17%. Estos valores indican que el mercado proyecta un significativo salto en el tipo de cambio en los próximos cinco meses: se espera una devaluación del 23% hasta octubre, del 105% hasta enero y del 149% hasta abril.

Más demanda por cobertura cambiaria. A pesar del riguroso control de cambios y del esfuerzo gubernamental por evitar que un nuevo ajuste del tipo de cambio oficial se convierta en tema de debate, en la última semana se reactivó el interés por instrumentos vinculados a la devaluación. Este resurgimiento se nota especialmente en aquellos que vencen después de las elecciones, ya que existe consenso en que el actual esquema cambiario está cerca de su límite. Durante la semana, los bonos dollar-linked ascendieron un 7,5%, impulsados principalmente por los que vencen en 2024: el TV24 con vencimiento en abril aumentó un 10%, y el T2V4 que vence en octubre del próximo año lo hizo en un 13%. En contraste, la letra con vencimiento el 31 de octubre próximo disminuyó un 0,4%. Los bonos duales, por su parte, subieron un 5,9%, también impulsados por los que vencen en 2024 y 2025, los cuales ganaron más de un 7%, mientras que el que vence en septiembre lo hizo solo en un 0,4%. Así, las tasas se movieron de nuevo a terreno negativo, fluctuando entre -10% y -20%. En cuanto a los bonos CER, éstos aumentaron un 1,9%, y sus tasas continuaron comprimiéndose: en lo que va del mes, el TX24 y el T2X4 pasaron de rendir CER +9% y CER +8% a CER -2% y CER +2%, respectivamente. En tanto que los botes se quedaron rezagados, subiendo solo un 1,9%. En el segmento de corto plazo, las lecer se incrementaron en un 1,3%, mientras que la ledes de octubre subió un 1,5%.

Se recuperan los activos argentinos. Los bonos en dólares se recuperaron del impacto posterior a las PASO y registraron un aumento semanal del 5,5%. Con esto, las paridades cerraron la semana operando en un nivel del 36%, volviendo al nivel que tenían el viernes antes de las PASO. En lo que va de agosto, acumulan una ganancia del 4%. El riesgo país, por su parte, disminuyó un 3,8% y cerró en 2.048 pb. En relación a los bonos provinciales y corporativos, también se observaron alzas. Los bonos sub-soberanos crecieron un 1,6%, liderados por incrementos en Salta (+4,7%), en la Provincia de Buenos Aires (+3,6%) y en Neuquén (+3,2%). Las obligaciones negociables, por su parte, subieron un 0,7%. En el ámbito bursátil, el Merval avanzó un 8,4% medido en pesos y un 3,4% en términos de CCL Galicia. Así, durante 2023, los bonos soberanos en dólares han aumentado un 30%, mientras que las acciones han escalado un 39%.

A todo o nada. Con el foco en las elecciones generales del 22 de octubre, el gobierno anunció, tal como anticipábamos, un nuevo paquete de medidas destinadas a fomentar el consumo, con un costo fiscal estimado de al menos $1 billón (equivalente a -0,5% del PBI). Entre las medidas se encuentran: un bono mensual de $37.000 para jubilados hasta noviembre; un bono de $60.000 para empleados públicos y privados, pagadero en dos cuotas en septiembre y octubre; refuerzos a programas como Tarjeta Alimentar, Casas Particulares y Potenciar Trabajo; retenciones del 0% para ciertas economías regionales como Tabaco, Arroz y Forestal; una lista de Precios Justos para 50.000 productos y la suspensión de aumentos en planes de salud prepagos para familias con ingresos de hasta $2 millones. Además, se ofrecerán préstamos de hasta $400.000 para trabajadores que necesiten saldar deudas de tarjetas de crédito y créditos de hasta $4 millones para monotributistas. En un contexto de inflación elevada —esperamos que el IPC de agosto y septiembre registre aumentos de dos dígitos— estas medidas podrían tener un impacto efímero en el consumo y ejercer más presión sobre la brecha cambiaria. Paralelamente, el BCRA mantendrá su atención en la evolución de sus intervenciones en el mercado de cambios. En las últimas semanas, se aprobaron muy pocos pagos por importaciones, lo que eleva la deuda comercial y, a su vez, intensifica la presión sobre los dólares financieros.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 25/08/2023

¿Cuáles son los mejores instrumentos para protegerse contra el riesgo cambiario latente?

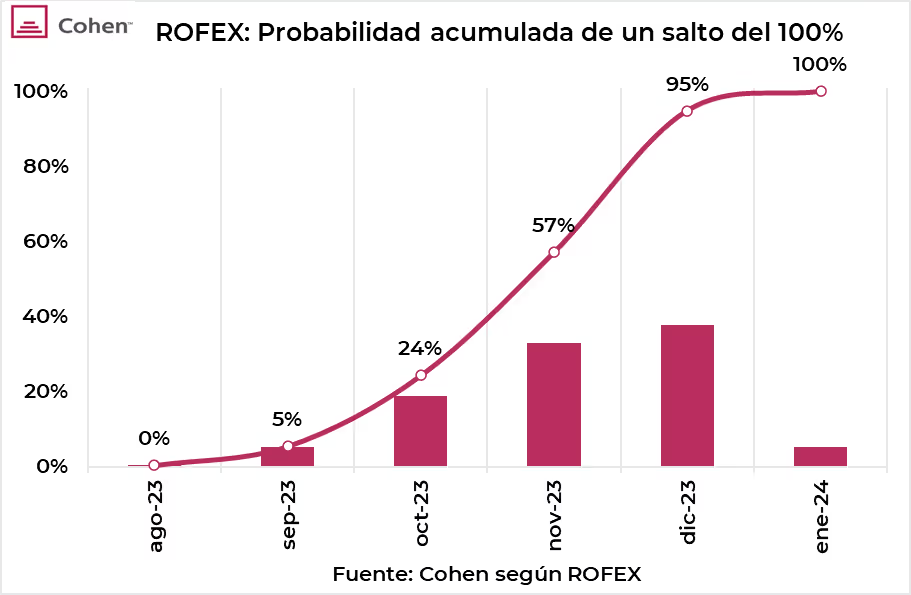

En este informe, buscamos analizar cuáles son los mejores instrumentos para protegerse contra el riesgo cambiario latente. Con este objetivo en mente, simulamos un escenario de salto cambiario para cada uno de los próximos cinco meses (desde septiembre de 2023 hasta enero de 2024), junto con su traslado a la inflación. Luego, conformamos un ranking de instrumentos midiendo el efecto de estos saltos sobre la Tasa Efectiva Anual (TEA) de cada bono y ponderándolas por la distribución de probabilidades implícita en los futuros del ROFEX.

La corrección cambiaria de 22% posPASO no alcanzó para tranquilizar las expectativas cambiarias. Con el tipo de cambio fijo en $350 y la inflación de agosto y septiembre posiblemente superando los diez puntos, en dos meses ya habremos regresado al casillero inicial.

Esta realidad se refleja en los precios de los futuros del dólar, que tienen implícita una probabilidad del 99% de ocurrencia de un salto devaluatorio de hasta 100% en los próximos cinco meses. El mercado desconfía sobre la capacidad del gobierno para mantener el tipo de cambio fijo en $350: los precios tienen implícita una probabilidad de 24% de que el tipo de cambio llegue a $700 para fines de octubre. Esta probabilidad crece a 57% cuando nos estiramos a noviembre, mes del ballotage. Finalmente, para diciembre, fecha del cambio de gestión, esta posibilidad llega a 95%.

El momento del salto devaluatorio es un factor determinante para los bonos en pesos, ya que impacta directamente sobre la capitalización de los bonos dollar-linked y de los duales. Además, también tiene un impacto indirecto sobre los bonos CER a través del efecto pass-through (traslado a precios de una devaluación).

Para determinar la mejor estrategia de cobertura posible, simulamos un escenario de salto cambiario para cada uno de los próximos cinco meses (desde septiembre de 2023 hasta enero de 2024). Simplificamos el análisis manteniendo fijo el tamaño del salto en un 100% y su traslado a inflación (que resulta en un tipo de cambio real un 25% más alto en el largo plazo). Para los meses previos al salto, asumimos una inflación promedio de 13% para el bimestre agosto-septiembre y de 7,5% para el resto. Mientras que, para el tipo de cambio, previo al salto lo asumimos fijo en $350 hasta noviembre, mes en el que empieza a correr al 7,5%.

Para cada uno de estos escenarios, se midió el efecto del salto devaluatorio en la Tasa Efectiva Anual (TEA) de los bonos soberanos atados al dólar o a la inflación con vencimiento hasta el 2025. Luego, realizamos tres mediciones de rentabilidad. En primer lugar, rankeamos la TEA de los instrumentos en cada escenario según su posición (del 1 al 19); y luego ponderamos su posición en cada escenario por la probabilidad que otorga el mercado. En segundo lugar, hicimos el mismo ejercicio, pero ponderando las TEAs en vez de su posición lo cual otorga más valor a los instrumentos más volátiles (como los dollar-linked cortos a septiembre y octubre). Finalmente, como tercera medición incorporamos la mediana de rendimiento de cada instrumento.

Resumimos los resultados en la siguiente tabla. La versión extendida de esta tabla, con las probabilidades de cada escenario y las tasas específicas de cada uno, pueden verse en este anexo.

Recomendaciones para carteras de corto plazo

Para el corto plazo, mantenemos nuestra preferencia por los ajustables por inflación, particularmente la lecer a noviembre (X23N3) que captura el salto en la inflación que esperamos para el bimestre septiembre/agosto. Una alternativa más agresiva es el bono CER a marzo del 2024 (TX24), que captura de lleno toda la aceleración que esperamos para fines de este año/principios del que viene.

Por otro lado, la letra dollar-linked D31O3 muestra una muy alta volatilidad. Por su vencimiento en octubre, su rendimiento depende totalmente de que ocurra un salto cambiario en el corto plazo y preferimos pensar en ella como un seguro contra el fracaso del plan de sostener el tipo de cambio en $350.

Recomendaciones para carteras de mediano/largo plazo

El TDF24 se mantiene imperturbable como nuestro instrumento favorito, junto con el TDA24 y el TV24 (que están técnicamente empatados). Todos estos instrumentos vencen en una fecha estratégica a principios de 2024, cuando es más probable que veamos un salto devaluatorio. Como herramienta para diversificar, también vemos valor en el T2X4 con vencimiento en julio del año que viene. El Bono CER permite cubrirse contra un traslado a inflación por encima de nuestras proyecciones.

Noticias locales: el país hoy.

El jueves, los precios de los contratos de futuros de dólar registraron subas generalizadas. Los vencimientos más afectados fueron los meses de diciembre (+1,5%), enero (+1,5%) y febrero (+1,3%). De esta manera, la devaluación implícita se ubica en el 22,9% hasta octubre, 90% hasta diciembre y 137,4% hasta marzo de 2024.

En cuanto al mercado cambiario, en la jornada de ayer, el BCRA realizó compras netas por USD 20 M y acumula compras netas por USD 977 M en lo que va de agosto. Las reservas internacionales cayeron en USD 10 M en la jornada de ayer y cerraron con un stock bruto de USD 28.991 M, acumulando una caída de USD 15.607 M en lo que va del año.