¿Cuáles son las perspectivas? ¿Qué desafíos enfrentan? ¿Cómo aprovechar estas oportunidades?

El precio del oro logró un incremento del 14% en lo que va del año y superó los máximos históricos de USD 2400 por onza en mayo, posicionándose como uno de los activos de mejor performance. Las tensiones en Medio Oriente y Ucrania y las fuertes compras por parte de los bancos centrales, especialmente el de China, han influido significativamente en el mercado —la demanda neta de oro de los bancos centrales viene aumentando desde septiembre de 2022, quedando muy por encima del promedio de 127 toneladas trimestrales de los 10 años previos—. A esto se le suma la incertidumbre persistente sobre la economía de China y la política de la Fed ejerciendo presión sobre el metal.

En este contexto, los ETFs relacionados con empresas mineras productoras de oro, como el GDX —centrado en las grandes empresas— y GDXJ —enfocado en mineras junior, que están en etapas tempranas de desarrollo o exploración, presentando una opción de mayor riesgo y potencialmente mayores rendimientos—, acompañaron la suba del oro y lograron un rendimiento del 15,2% y del 20%, respectivamente, en lo que va del año. Sin embargo, en términos históricos, todavía se encuentran rezagadas respecto al precio del metal —medido con el ETF GLD—, que desde fines de 2019 subió 52% contra un 21% de las GDX y un 7% del GDXJ.

Este rezago se refleja en el ratio oro/mineras, que se sitúa en 6,10 para las mineras grandes (GDX), un valor superior respecto al 4,92 del promedio histórico. Esto sugiere que las acciones de las grandes mineras están subvaluadas en relación al oro, presentando una potencial oportunidad de inversión, ya que existe la posibilidad de que el ratio vuelva a su media histórica, reflejando un ajuste en los precios de las acciones de las mineras grandes. Por otro lado, el ratio para las mineras junior (GDXJ) se sitúa en 4,76, aun con mayor diferencia que su promedio histórico de 3,40. Por tanto, todavía hay margen para que cierren la brecha histórica y comiencen a ofrecer rendimientos atractivos.

Históricamente, existe una correlación positiva entre las mineras y el oro, con un 56,2% de la variabilidad de los rendimientos de las mineras explicada por los cambios en el precio del oro. A pesar de que el precio del oro es un factor significativo en el desempeño de estas organizaciones, hay otros elementos que también influyen en sus rendimientos, tales como la eficiencia operativa, los costos de producción, las regulaciones gubernamentales y las condiciones del mercado global.

Por otra parte, el beta, que mide la sensibilidad de un activo a los movimientos del mercado —en este caso, al precio del oro— muestra un valor de 1,83 para las mineras grandes, lo que indica que son un 83% más volátiles que el mercado del oro. Para las mineras junior, el beta es de 2,21, indicando que son un 121% más volátiles. Esto refleja una alta sensibilidad de las acciones de las mineras a los cambios en el precio del oro.

La explicación del rezago entre el metal y las mineras en los últimos años se debe a una reducción en los márgenes de estas empresas ante las mayores presiones inflacionarias, y a un aumento del gasto operativo en mano de obra, equipos y procesamiento. Sin embargo, el optimismo surge con los datos del 4Q23 sobre los costos globales promedio para las mineras de oro que tuvieron una caída del 20% t/t hasta las USD 1347 por onza, mostrando el primer retroceso desde el 1Q19. Esto, acompañado de un mayor precio del oro, mejoró los márgenes de los productores, que se consolidaron en los primeros dos trimestres de este año ante la escalada del precio del oro en un contexto de costos de producción estables.

Oportunidades de Inversión

Para aprovechar el potencial del oro, una excelente opción es la cartera Cohen Cedears G (Gold), que se compone de tres de las principales mineras disponibles con CEDEARs en el mercado local: Barrick Gold y Newmont Mining Company, de Canadá y EE. UU. respectivamente y Harmony Gold de Sudáfrica.

En su desempeño individual, Newmont, con una participación global en la producción del oro del 14%, registró un modesto aumento del 2,3% tras la compra de Newcrest Mining a finales de 2023, que resultó en sobrecostos y una reducción en la producción, exacerbada por una huelga en una de sus minas. Barrick, por su parte, con un market share del 9%, registró una caída del 4,7% debido a una menor producción causada por el mantenimiento planificado en varias de sus minas. Sin embargo, se espera que los planes de producción se intensifiquen, lo que podría reducir sus costos operativos. Finalmente, Harmony logró un impresionante aumento del 52%, impulsado por una mejora en la producción de oro y precios más sólidos.

Así las cosas, las acciones de las empresas mineras aún no han alcanzado su potencial histórico lo que representa una oportunidad de inversión. Aunque enfrentan desafíos recientes en términos de costos y operaciones, se observan signos de mejora que podrían fortalecer el flujo de caja y los márgenes de estas compañías. La cartera Cedears G, que incluye empresas como Barrick Gold, Newmont Mining y Harmony Gold, ofrece una manera de aprovechar este potencial. Se espera que, con un precio del oro alto y menores costos, estas empresas puedan generar mejores rendimientos de capital y atractivas oportunidades de inversión.

Análisis de la evolución de las reservas internacionales de la Argentina.

Las compras del BCRA en el MULC mostraron una sensible desaceleración en los últimos días de mayo, pasando de un promedio diario de USD 155 M a USD 45 M en las últimas ocho ruedas del mes, además de registrar dos días de ventas –algo que en la era Milei solo había ocurrido cuatro veces–. Esta desaceleración no se debió a menores liquidaciones del sector agrícola, que se mantuvieron estables en torno a los USD 120 M diarios, sino a un incremento de la demanda de divisas por parte del resto de los sectores, que pasaron de ser oferentes a demandantes. En este contexto, las reservas internacionales redujeron su pendiente positiva y oscilan en torno a los USD 29.000 M, que al considerar las reservas netas, se ubicarían alrededor del valor neutro.

Analizándolo en términos mensuales, esto significó que, a pesar de que durante mayo las liquidaciones del agro subieron casi un 39% respecto a abril (USD 2.612 M vs. USD 1.910 M), las compras del BCRA cayeron casi un 25% (USD 2.532 M vs. USD 3.345 M), evidenciando una oferta neta del resto de los sectores que prácticamente se neutralizó (desde casi USD 1.500 M en abril). De todos modos, en mayo la acumulación de reservas aceleró a USD 1.085 M (vs. USD 451 M en abril) debido a menores pagos a organismos internacionales (USD 1.265 M vs. USD 2.546 M en abril).

Este comportamiento genera algunas preocupaciones, sobre todo porque para esta etapa del año se esperaba una mayor acumulación de divisas debido a la temporada alta de cosecha agrícola. En ese sentido, surgen dudas sobre la evolución de la liquidación del agro durante 2024 y la posibilidad de que este canal de entrada de divisas esté retrasado, restando aún un monto considerable por ingresar.

Pero los números no apoyarían esta hipótesis. En los primeros cinco meses del año, CIARA informó una liquidación de aproximadamente USD 9.000 M, valor inferior a los casi USD 9.500 M del mismo período de 2023 (año de sequía). No obstante, hay que considerar dos factores: los precios cayeron respecto al año pasado y este año ingresa un 20% menos por el dólar “blend”. Así, al estimar la liquidación en precios constantes para cada año, los valores de 2024 serían casi un 16% mayores que los del año pasado y, si se sumase un 20% por lo no ingresado por “blend”, el crecimiento de este año sería de casi un 39%, acercándose a los valores de 2022 y 2021.

En este contexto, la atención se centraría en el incremento de la demanda neta del resto de los sectores no agropecuarios. Estos sectores pasaron de ser oferentes de divisas en diciembre pasado, con un promedio de más de USD 150 M diarios, a demandar casi USD 60 M diarios en las últimas diez ruedas. Aunque este comportamiento era esperado debido al cronograma de pagos a los importadores, otros factores como la apreciación cambiaria, una leve recuperación de la actividad y una demanda transitoria de energía por factores climáticos podrían haber amplificado y acelerado esta situación.

En este contexto, en el mes de junio se esperaría una reducción significativa de las compras del BCRA, situándose por debajo de los USD 1.000 M. Sin embargo, con la entrada positiva estipulada de divisas de organismos internacionales, incluyendo un desembolso del FMI por más de USD 1.100 M, se prevé un incremento de las reservas de más de USD 2.100 M, elevándolas a casi USD 31.000 M.

El segundo semestre comenzaría con una caída de las reservas en julio, estimada en torno a USD 1.200 M, impulsada por el pago de deuda del sector público y una disminución adicional en las compras del BCRA. En agosto, el BCRA dejaría de comprar divisas, lo que, sumado a los pagos a organismos internacionales, resultaría en una disminución de más de USD 1.000 M. En septiembre, se espera una recuperación de las reservas debido a un nuevo desembolso del FMI. Hacia fin de año, las reservas se mantendrían estables, con meses alternados de caídas y subas, cerrando en un valor no muy por encima del actual, en torno a los USD 30.000 M.

Visto de otra manera, la dinámica de las reservas dejará de depender de la cuenta corriente, ya que el contexto la neutralizará, y se determinará en buena medida por lo que ocurra en la cuenta financiera: inversiones, préstamos, organismos internacionales y deuda del sector público.

Esta dinámica de las reservas, en un contexto donde la devaluación del 2% mensual se mantiene y, por lo tanto, la competitividad sigue empeorando, podría elevar los niveles de la brecha cambiaria y generar incertidumbre hacia 2025. Será necesario recalibrar la política económica para volver al sendero de acumulación de divisas y seguir fortaleciendo las arcas del BCRA.

Noticias locales: el país hoy.

En abril, la industria creció 1,8% m/m –ajustado por estacionalidad–, siendo la primera vez en seis meses que no cae. El nivel de actividad sí cayó 16,6% i.a., transformándose en la 11va. caída consecutiva aunque desacelerando respecto al registro de marzo. A nivel sectorial, todos los subsectores registraron caídas interanuales, aunque en magnitudes menores con respecto a marzo. No obstante, en términos mensuales varios sectores empezaron a mostrar mejoras luego de un marzo con caídas generalizadas. La construcción registró una mejora del 1,7% m/m, cortando una racha de 8 meses consecutivos de bajas, en los que acumuló una contracción de 36%. Así, cayó 37% i.a., reflejando también una desaceleración del ritmo de caída.

El BCRA volvió a registrar ventas netas en el mercado cambiario, esta vez por USD 1 M. La autoridad monetaria vendió dólares en tres de las últimas ocho ruedas por lo que el ritmo de compras diarias fue de USD 18 M en la última semana –un mínimo para la gestión Milei–. A pesar de esta desaceleración de las compras en el MULC, el stock de reservas internacionales brutas aumentó en USD 74 M hasta los USD 29.366 M, por lo que acumulan un aumento de USD 163 M en la semana.

El dólar oficial aumentó diariamente un 0,1% hasta $898,3. Esto significa un ritmo de devaluación mensualizado de 4,6%, que se aceleró contra el ritmo de 1,7% del martes. En los últimos cinco días hábiles, la devaluación corrió a una TEM de 2,2%, mientras que en lo que va de junio corrió a TEM 2,0%.

Los dólares financieros operaron mixtos y se estabilizaron luego de abrir la semana con importantes alzas. El MEP con AL30 subió 0,2% hasta alcanzar los $1.283, en tanto que el CCL disminuyó 0,2% hasta $1.309. De esta manera, sus brechas se sitúan en 43% y 46% respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar aumentaron un 1,2% y en la última semana acumulan una suba de 3,8%. Los mayores incrementos se registraron en los contratos de marzo (+2%), febrero (+1,9%) y enero (+1,7%). De este modo, la devaluación implícita se ubica en el 4,2% mensual promedio hasta marzo del 2025.

Las curvas soberanas en pesos tuvieron una rueda mayormente negativa. Los bonos CER se incrementaron 0,4%. En la curva de tasa fija, el TO26 cerró bajista en 1,4% mientras que las lecaps experimentaron una caída de 0,5%. Por su parte, los duales registraron una ganancia de 0,4% y los DLK, una baja de 0,2%.

Los bonos soberanos en hard-dollar perdieron 1,4% por una caída de 1,3% en los ley Nueva York y otra de 1,7% en los ley Argentina. Así, acumulan un descenso de 12,6% en los últimos treinta días y una ganancia de 29% en lo que va del año. Las paridades promedian el 47% y el riesgo país aumentó 34 pb hasta los 1528 pb.

Finalmente, el índice Merval cerró con una nueva baja del 0,7% en pesos y del 0,1% en moneda extranjera, alcanzando los USD 1.219 y cayendo 5,4% en la última semana. Dentro del panel líder se destacan las caídas de: Cresud (-2,5%), Banco Macro (-2,2%) al igual que Telecom. Por el contrario, las empresas de materiales como Holcim (+4,1%) y Loma Negra (+1,7%) presentaron avances. En lo que respecta a los papeles de empresas argentinas que operan en Wall Street, tuvieron una jornada mixta con subas lideradas por Despegar (+4,5%), YPF (+1,9%) al igual que Corporación América, en tanto que Cresud (-1,8%) y Central Puerto (-1,7%) sufrieron bajas.

Noticias globales: el mundo hoy.

Los principales índices de Wall Street cerraron al alza con firmeza el miércoles, impulsados por un repunte de las acciones tecnológicas en medio del optimismo de que la Fed podría reducir las tasas de interés a finales de este año. El S&P 500 y el Nasdaq alcanzaron máximos históricos, sumando un 1,2% y un 2%, respectivamente, mientras que el Dow Jones terminó con un alza del 0,3%.

Por sectores, tecnología (+2,1%) y comunicación (+1%) lideraron el mercado. En particular, Nvidia subió un 5% hasta alcanzar un nuevo récord, superando el valor de mercado de USD 3 B y sobrepasando a Apple durante la sesión. La acción ha subido más del 140% este año y un 200% en el último año. Otros fabricantes de chips también obtuvieron buenos resultados: TSMC (6,8%), Broadcom (6,2%), AMD (3,8%), Qualcomm (3,7%), Micron Tech (5,6%) e Intel (2,5%) cerraron con fuertes alzas.

En este contexto, el rendimiento de los bonos del Tesoro estadounidense a 10 años cayó 5 pb, situándose en el 4,29%, su nivel más bajo en dos meses, y la tasa a 2 años cedió 4 pb para terminar en el 4,73%. Así, los bonos tuvieron una jornada al alza con subas promedio del 0,3%. Los inversores están cada vez más convencidos de que la Fed podría aplicar el primer recorte de tasas en septiembre, con una probabilidad del 65%, en comparación con menos del 50% hace una semana.

Por su parte, el WTI ganó un 1,1% para cerrar en USD 74 por barril el miércoles, rompiendo una racha de pérdidas de cinco días. Este repunte fue impulsado por el optimismo sobre un posible recorte de las tasas de interés de la Fed, que contrarrestó el aumento de las existencias de crudo y combustible en Estados Unidos. Los datos de la EIA revelaron que los inventarios de crudo de EE. UU. aumentaron en 1,2 M de barriles la semana pasada, después de una caída de 4,1 M de barriles la semana anterior y superando las expectativas del mercado, que esperaban una caída de 2,3 M de barriles.

Mientras tanto, el índice del dólar subió un 0,2%, situándose por encima de la marca de 104,4, ampliando su recuperación desde el mínimo de más de dos meses de 104 alcanzado el 3 de junio. Las perspectivas moderadas de otras autoridades monetarias del G10 impulsaron el rebote del DXY. El BoC comenzó su ciclo de recortes de tasas y es probable que el BCE lo siga esta semana, mientras que la desaceleración de la inflación aumentó la probabilidad de un recorte de tasas del BoE después de las elecciones de julio en el Reino Unido. Además, las preocupaciones sobre el crecimiento hacen que el BoJ dude en aplicar otra subida de tasas.

Los datos económicos publicados ayer tuvieron resultados mixtos. Por un lado, el informe de ADP en EE. UU. mostró que el sector privado añadió 152.000 puestos de trabajo en mayo, muy por debajo de las previsiones de 175.000. "La creación de empleo y el crecimiento de los salarios se están desacelerando en la segunda mitad del año. El mercado laboral es sólido, pero estamos monitoreando focos notables de debilidad vinculados tanto a los productores como a los consumidores", dijo Nela Richardson, economista jefe de ADP. Por otro lado, el PMI de servicios de ISM en EE. UU. se disparó hasta 53,8 en mayo, el nivel más alto en nueve meses, y muy por encima de las previsiones (50,8). Marcó un repunte de la actividad del sector servicios luego de la contracción que hubo en abril (49,4). En la misma línea, el PMI compuesto global del S&P subió a 54,5 en mayo, muy por encima del 51,3 de abril. Esto marca el mayor aumento de la actividad empresarial desde abril de 2022, ya que el crecimiento se aceleró tanto en el sector manufacturero (PMI en 51,3 frente a 50,3 en abril) como en los servicios (PMI en 54,8 frente a 51,3).

Referido a la eurozona, el PMI de servicios del HCOB se situó en 53,2 en mayo (vs. 53,3 previo), apuntando a otro sólido aumento de la actividad en todo el sector de servicios. "En general, es probable que el sector de servicios garantice que la eurozona vuelva a mostrar un crecimiento positivo en el segundo trimestre", explicó el Dr. Cyrus de la Rubia, economista jefe del Banco Comercial de Hamburgo.

En relación a la región latinoamericana, el PMI de servicios de S&P Global Brasil aumentó a 55,3 en mayo (desde 53,7 previo), marcando la lectura más alta desde julio de 2022 y la octava expansión consecutiva para los proveedores de servicios luego de una caída única en septiembre de 2023. En tanto, la producción industrial se contrajo un 0,5% m/m en abril, revirtiendo el salto del 0,9% de marzo y superando las expectativas del mercado de una contracción del 0,2%.

¿Qué oportunidades de inversión hay en el actual mercado bajista?

CURVAS EN PESOS

Oportunidad con caución

La curva de pesos a tasa fija ofrece un importante premio por extender vencimientos. Esto ocurre debido a que el BCRA redujo la tasa a un día a 3,3% mensual en tanto que el Tesoro sostuvo las tasas de entre 15 y 45 días a 4,2% mensual. El mercado se ajustó a estos cambios: la caución a un día opera en TNA 30,5% (TEM 2,5%), en tanto que las lecaps a fines de julio y fines de agosto operan en TNA 44% (TEM 3,6%).

En este contexto, se abre una oportunidad para generar un retorno extra apalancadonse con la caución a una día y reinvirtiendo estos fondos en lecaps a mayor plazo. Esto implica renovar diariamente la caución hasta alcanzar el vencimiento de la letra, dentro de 60 o 90 días. Para poder tomar dinero prestado a través de la caución, es necesario entregar en garantía cierta cantidad de valores negociables (el aforo para las letras del Tesoro es de 80%).

La operación se vuelve más rentable mientras más largo sea el vencimiento de la lecap. Las rentabilidades interesantes aparecen para aquellas con vencimientos desde finales de julio en adelante. Asumiendo que la tasa de la caución se mantiene en su nivel actual de TNA 30%, el premio por ir a la lecap 26 de julio es de 1,0% (6,5% anual) en tanto que se eleva a 2,0% por ir a la lecap de agosto (8,4% anual).

El mayor riesgo para el trade es que el Banco Central suba la tasa de política monetaria. Si esto ocurriese, también subiría la tasa de caución (es decir, nuestro costo) lo que sería un fuerte golpe para la rentabilidad de la operación. Sin embargo, este escenario luce altamente improbable ya que el directorio del BCRA esta buscando recortar las tasas lo máximo posible. Más allá de esto, el umbral de suba de tasas que puede resistir esta estrategia sin registrar pérdidas es de entre 65 y 75 puntos básicos en la tasa de caución.

Otro potencial riesgo es que tengamos que desarmar la posición prematuramente para disponer de los fondos. Si a la hora de vender la posición el precio de la letra no pudo seguirle el ritmo a los intereses de la caución entonces la estrategia resultará en una pérdida. Este riesgo es mayor cuanto más prematuramente se desarme la posición.

En síntesis, existe una oportunidad de generar un retorno apalancado tomando prestado con la caución a un día (TNA 32%) para invertir en lecaps a mayor plazo (TNA 40%). La estrategia implica renovar la caución diariamente hasta el vencimiento de la lecap (60 o 90 días). Esta estrategia apunta a agregarle un rendimiento extra a las carteras en pesos. El premio esperado por ir a la lecap 26 de julio es de 1,0% (6,5% anual) y a la lecap de agosto es de 2,0% (8,4% anual). El principal riesgo es una suba en la tasa de política monetaria en el corto plazo, lo cual luce altamente improbable.

Estrategia en pesos: se reaviva el carry trade, ¿cuáles son los riesgos?

La deuda en pesos sigue sufriendo por el contexto de alta volatilidad en los dólares financieros. Como mencionamos en la sección anterior, los rendimientos de los instrumentos con vencimientos posteriores al 3er trimestre de 2024 se ampliaron a un nivel de TEM 4,0%.

Con la brecha en 45% (su nivel más alto desde febrero), el carry trade recuperó su atractivo. Para entender esto, es clave mantener una perspectiva de mediano/largo plazo. El gobierno ha ratificado su misión de unificar el tipo de cambio y establecer un esquema de libre competencia de divisas. Para que esto ocurra de forma no traumática, es necesario que haya una demanda genuina por la divisa argentina al momento de unificar. Por esto mismo, el Tesoro y el BCRA apuntan activamente a sofocar las fuentes de emisión monetaria mediante la eliminación de los déficits fiscales y cuasifiscales. Si el programa económico es exitoso, nos dirigimos a una Argentina donde los pesos no abundan y, en consecuencia, se valorizan contra el dólar. De ser así, los bonos en pesos ofrecerían retornos extraordinarios en dólares.

Sin embargo, no vemos motivos para que la brecha caiga en el corto plazo. El segundo semestre se perfila a ser mucho más complejo para la acumulación de reservas. Esto puede alimentar las expectativas de un salto discreto en el dólar oficial y, en consecuencia, trasladarse a una mayor brecha. Una forma de cubrirse contra esto es comprar bonos dollar-linked, que se verán beneficiados por la mayor demanda por cobertura cambiaria.

De cara al 2025, el principal riesgo del carry trade es que el gobierno no logre eliminar la brecha. Existen muchos limitantes para la unificación cambiaria. En la pata fiscal, el gobierno va a tener que poder compensar los ingresos que se dejarán de recaudar por el 17,5% de impuesto PAIS sobre importaciones. Además, entre diciembre del 2023 y abril del 2024, la deuda comercial privada creció en USD 12.800 M producto de que los importadores acceden al MULC en cuatro cuotas mensuales. Sin restricciones para acceder al dólar, esta deuda flotante impondrá una fuerte presión sobre las reservas del BCRA. Finalmente, las tasas en pesos deben ser lo suficientemente atractivas como para evitar que los inversores se vuelquen al dólar y empujen a los bancos a desarmar sus posiciones en lecaps, pases y puts.

Recomendación: con la brecha por encima del 40%, la deuda en pesos ofrece una relación riesgo/retorno atractiva con perspectiva de una unificación cambiaria en el mediano/largo plazo. Mix de FCIs DLK Corporativos (Delta Gestión IX y Compass Renta Fija III), T2X5, y TZX26.

CURVAS EN DÓLARES

Bono hard dollar: pesimistas de corto, optimistas de largo

La Ley de Bases recibió dictamen en el Senado, pero los bonos siguieron cayendo. Así, los bonos caen tanto con las noticias malas como con las buenas. Este evidente pesimismo del mercado marca el final del bull market argentino (al menos transitoriamente).

No está claro cuáles pueden ser los catalizadores que despierten un nuevo rally en los bonos argentinos. Siendo optimistas, la Ley de Bases recién se tratará en el Senado a mitades de junio.

Además, el frente cambiario luce cada vez más desafiante. El BCRA desaceleró fuertemente su ritmo de compras en el MULC, que están en mínimos de la gestión Milei. Esto es especialmente alarmante ya que, en simultáneo, las liquidaciones del sector agropecuario están en su punto más álgido del año.

Así las cosas, lo más probable es que en el segundo semestre las reservas netas se estanquen en su saldo actual (prácticamente nulo) o incluso caigan. A esto se suma el riesgo de que el gobierno no consiga renovar los USD 5.000 M del swap con el Banco Popular de China que vencen en junio y julio.

Sin embargo, la continua mejora de los fundamentos macroeconómicos nos persuade a mantener el optimismo. El gobierno sigue avanzando en la corrección de los desequilibrios fiscales. Además, la popularidad del presidente Milei se mantiene elevada; la actividad habría encontrado su piso en marzo y la inflación de mayo se encamina a ser la más baja de los últimos 16 meses.

En este contexto, los bonos argentinos ofrecen tasas de hasta 24% y compensan por el riesgo al que hay que exponerse. El riesgo país se encuentra actualmente en 1.500 pb, si argentina logra converger hacia paises comparables (como Nigeria o Sri Lanka) este indice debería comprimir a niveles de entre 800pb y 1000pb.

Recomendación: una cartera conformada en un 60% de bonos de corto plazo (GD30 o AL30) y en un 40% de bonos de mayor duración (AE38).

BOPREAL

A los ojos del mercado, los bonos BOPREAL del BCRA son menos riesgosos que sus pares del Tesoro. Su principal atractivo radica en que todos sus vencimientos están concentrados en la presidencia de Milei. En otras palabras, no están expuestos a la incertidumbre de la siguiente administración.

Sin embargo, a estos precios el bono GD30 nos parece una alternativa dominante. Ofrece una mayor tasa (TIR 23% vs. 19%), menor paridad (57% vs. 81%) y mejor protección legal (ley Nueva York vs. ley Argentina).

Además, el 60% de su capital se repaga en la gestión de Milei. Dado que vale prácticamente la mitad que un bono del BCRA, esto significa que tambien permite recuperar toda la inversión durante esta presidencia.

Cada dólar que invertimos en el GD30, será recuperado en 44 meses (enero 2028) pero todavía nos quedará por cobrar un 40% del capital. Mientras, con el bopreal BPY26 recuperamos toda la inversión en 24 meses (mayo 2026) pero habremos cobrado la totalidad del capital Algo similar ocurre con el BPOD7, que recupera la inversión en 41 meses (octubre 2027).

Pero esto no tiene en cuenta que las amortizaciones del GD30 son mucho más estables en el tiempo y, por lo tanto, pueden reinvertirse periodicamente. Si las reinvertimos a una tasa de 2% anual (tres puntos por debajo de un T-bill), recuperaremos la inversión en 38 meses. En tanto que si la reinvertimos a una tasa de 4% (un punto por debajo de un T-Bill) la recuperamos en 35 meses.

Recomendación: BPY26 y BPD27como alternativa conservadora a los bonos del Tesoro, aunque preferimos GD30. BPJ25 solo para inversores que necesiten hacerse de dólares rápidamente.

Bonos provinciales

En un call reciente con inversores, la provincia de Córdoba reportó un superávit financiero de 18,6% de los ingresos totales para el 1Q24, que supera el superávit de 9,7% que habían registrado en el 1Q23. El buen resultado se explica por la eliminación de la cláusula gatillo en salarios públicos, ajustándolos al incremento de recaudación y al diferimiento de aumentos previsionales. Esto consolida a Córdoba como uno de los emisores provinciales de mayor calidad crediticia.

Dentro de la curva cordobesa, sugerimos estirar duration y vender las posiciones del bono a 2025 (CO21D; TIR 16,2% y paridad 94%) en favor de los bonos a 2027 (CO24D; TIR 16,3% y Paridad 83%) y a 2029 (CO27D; TIR 15,6% y Paridad 75%). En los últimos doce meses, el spread de TIR del bono a 2025 comprimió en diez puntos contra el bono a 2029 y en siete puntos contra el bono a 2027, por lo que la curva tiene una forma plana y alargar duration permite lockear tasas elevadas por más tiempo.

Recomendación: Córdoba a 2027 (TIR 16%), 2029 (TIR 16%); Mendoza 2029 (TIR 14%) y Chubut al 2030 (TIR 14%).

Bonos corporativos: la ley Nueva York sigue ofreciendo un premio contra la ley Argentina.

En el mercado existen bonos corporativos emitidos tanto bajo la ley argentina y bonos corporativos emitidos bajo la ley de Nueva York. Esto define en qué corte se negocia una eventual judicialización del crédito.

Contrario a lo que uno supondría, las obligaciones negociables ley argentina cotizan a mayor precio –y menor tasa– que sus pares neoyorkinos.

Esto ocurre debido a que, por cuestiones regulatorias, quienes acceden a créditos emitidos bajo ley extranjera pierden acceso al MULC. Esta regulación ha incrementado artificialmente la demanda por bonos ley argentina, lo que resulta en mayores precios y menores tasas.

Con el nuevo gobierno, Argentina se encamina hacia mercado financiero menos restringido. Con esto en mente, el mercado comenzó a descontar que desaparecerá una diferencia regulatoria entre las emisiones locales y extranjeras. Por esto mismo, el spread legislativo entre ambas curvas se ha comprimido en casi siete puntos desde octubre del año pasado. Actualmente, los créditos corporativos ley Nueva York de mayor calidad ofrecen TIRs en torno al 7,0% contra un 5,9% de los ley local. Este spread de 1,1 puntos es el más bajo de los últimos cuatro años.

Este diferencial debería seguir achicandose hasta, eventualmente, revertir su signo. Al igual que ocurre con los bonos del Tesoro argentino, las obligaciones negociables emitidas localmente tienen que ofrecer un premio a los inversores para compensarlos por el mayor riesgo de los tribunales rioplatenses.

Recomendación: con esto en consideración, sugerimos seguir limitando las posiciones en bonos corporativos a aquellos emitidos bajo ley Nueva York. Telecom 2026 (TLC1D) en TIR MEP 8,0%, YPF 2025 (YCA6P) en TIR MEP 9,7%; Mastellone 2027 (RCCJD) en TIR MEP 7,6%, Aeropuertos Argentina al 2031 (ARC1D) en TIR MEP 7,2%. Para inversores más grandes, nos siguen gustando los riesgos TGS 2025 (ticker TSC2O; TIR Cable 9,1%) y Pampa 2027 (ticker MGC1O; TIR Cable 9,4%).

Noticias globales: el mundo hoy.

El S&P 500 y el Nasdaq se mantuvieron con leves subas del 0,1%, mientras que el Dow Jones avanzó 0,3%. Los inversores están asimilando nuevos datos de empleo y evaluando la salud de la economía estadounidense y la trayectoria futura de las tasas de interés.

Los datos económicos de la fecha mostraron que el número de puestos vacantes en EE. UU. disminuyó en 296.000 con respecto al mes anterior a 8,06 M en abril, el nivel más bajo desde febrero de 2021 y por debajo del consenso del mercado de 8,34 M. Por su parte, los nuevos pedidos de productos manufacturados aumentaron un 0,7% m/m en abril, lo mismo que en marzo y ligeramente por encima de las expectativas del mercado de un aumento del 0,6%. Finalmente, el índice de optimismo económico RealClearMarkets/TIPP cayó a 40,5 en junio (vs. 41,8 previo), el nivel más bajo en seis meses, muy por debajo de las previsiones de 45,2.

Los sectores de Real Estate (+1,2%) y de bienes de consumo básico (+0,7%) fueron los que más ganaron, mientras que energía (-1,3%) y materiales (-1,2%) fueron los más rezagados. Las acciones de Walmart y Costco cayeron más de un 1,1%, mientras que Exxon Mobil y Chevron cedieron un 2,1% y un 1,6%, respectivamente, después de que los precios del petróleo alcanzaran un mínimo de cuatro meses. Entre las mega capitalizaciones, Microsoft (+0,3%), Amazon (+0,7%), Meta (+0,1%), Apple (+0,5%) y Nvidia (+0,7%) registraron ligeras ganancias, mientras que Alphabet se mantuvo estable.

Por su parte, el rendimiento del bono del Tesoro estadounidense a 10 años cayó 7pb al 4,33% y marcó el nivel más bajo en tres semanas. También la tasa a 2 años perdió 5 pb y se ubicó en 4,77%. Con este panorama, se registraron subas en los bonos americanos de 0,4%, al igual que los Investment Grade, mientras que los High Yield bajaron 0,1%. Los inversores ven ahora un 65% de posibilidades de un recorte de tasas de referencia en septiembre y un 77% de uno en noviembre.

Entre los commodities, el WTI cayó 1,3% por debajo de los USD 73,5 por barril, cediendo por quinta sesión consecutiva al nivel más bajo en cuatro meses en medio de preocupaciones de que la oferta global podría aumentar a finales de este año. El domingo, la OPEP+ acordó extender la mayoría de sus recortes de suministro hasta 2025, pero abrió la puerta a que los recortes voluntarios de ocho países miembros se reviertan gradualmente a partir de octubre. Para diciembre, se espera que vuelvan a ingresar al mercado más de 500.000 barriles por día, con un total de 1,8 M de bpd regresando para junio de 2025. Los signos de debilidad económica en Estados Unidos, el mayor consumidor de petróleo del mundo, también pesaron sobre los precios del petróleo.

Finalmente, en relación a datos de la región, el PBI brasileño creció un 0,8% t/t en el 1Q24, recuperándose de la contracción revisada previa del 0,1% y en línea con las expectativas del mercado. Así, después de dos períodos de crecimiento moderado a negativo, reflejó una mejora, en gran parte debido al aumento de las transferencias gubernamentales en el segundo año de mandato del presidente Lula, que ayudó al poder adquisitivo de los consumidores a compensar las elevadas tasas de interés reales fijadas por el banco central brasileño. En este marco, el PBI brasileño creció un 2,5% i.a., acelerando respecto al dato anterior (2,1%).

Noticias locales: el país hoy.

En el mercado cambiario, el BCRA registró compras netas por USD 48 M y sigue anotando compras muy por debajo del ritmo que mantuvo durante los primeros cinco meses del año. Así, en las últimas cinco ruedas mantiene un ritmo de compras diarias de USD 35 M y sigue en mínimos de la gestión Milei. Lo preocupante es que esta caída en las compras se da en la temporada alta de liquidaciones del sector agropecuario. Por otro lado, el stock de reservas internacionales creció en USD 161 M hasta los USD 29.292 M.

El dólar oficial aumentó diariamente un 0,1% hasta $896,9. Esto significa un ritmo de devaluación mensualizado de 1,7%, que se aceleró contra el ritmo de 1,3% del lunes. En los últimos cinco días hábiles la devaluación corrió a una TEM de 1,8%, mientras que en lo que va de junio corrió a TEM 1,4%.

Los dólares financieros operaron al alza y siguen sin encontrar un techo. El MEP con AL30 subió 0,9% hasta alcanzar los $1.281, en tanto que el CCL trepó 0,8% hasta $1.311. De esta manera, sus brechas se sitúan en 43% y 46%, respectivamente, y están en su valor más elevado desde enero cuando alcanzó el 59%.

Durante la jornada de ayer, los contratos de futuro de dólar subieron un 2,2% y las expectativas devaluatorias comienzan a despertarse. Las mayores subas se registraron en los contratos de diciembre (+3,2%), enero (+3,0%) y noviembre (+2,9%). De este modo, la devaluación implícita se ubica en el 4,0% mensual promedio hasta marzo del 2025.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER se incrementaron un 0,6%. En la curva de tasa fija, el TO26 cerró bajista en 1,0% mientras que las lecaps experimentaron una baja de 0,7%. Por su parte, los duales registraron una ganancia de 0,5% y los DLK marcaron una suba de 0,6%.

Los bonos soberanos en hard-dollar perdieron 2,7%, por una caída de 2,8% en los ley Nueva York y una caída de 2,7% en los ley Argentina. Así, acumulan una pérdida de 5,7% en las dos ruedas de junio y de 11,3% en los últimos 30 días. De esta manera, las paridades promedian el 47,8% y el riesgo país aumentó 80 pb hasta los 1.494 pb.

El índice S&P Merval cedió 4,7% en pesos y 8,2% en dólares hasta los USD 1.220. El sector energético y el financiero lideraron las pérdidas encabezados por Pampa Energía (-7,7%), Transportadora de Gas del Norte (-7,3%) e YPF (-7%). Para los bancos las caídas más fuertes fueron para BBVA (-6,9%), Grupo Supervielle (-6,8%) y Banco Macro (-4,9%). En tanto, entre las acciones argentinas que cotizan en Wall Street resaltan los retrocesos de Supervielle (-8,1%), YPF (-8,2%) y BBVA (-7,8%).

Noticias locales: el país hoy.

Luego de ocho meses consecutivos de bajas, la recaudación de mayo mostró un crecimiento del 10% i.a. real, impulsado principalmente por Ganancias –que creció un 80% i.a. real y así sumó 20 puntos porcentuales– y el impuesto PAIS –con un alza del 251% i.a. real y aportando tres puntos más–.

Por otro lado, los impuestos ligados a la actividad aceleraron la caída al 19% i.a. real (vs. 13% previo) –sumando seis puntos de caída–, seguidos por los de comercio exterior que, luego de cuatro meses, volvieron a mostraron una baja del 18% i.a. real –unos cuatro puntos de baja–, en donde las retenciones desaceleraron el crecimiento (11% vs. 62%) y los aranceles aceleraron la caída (24% vs. 1%).

En el mercado cambiario, el BCRA registró compras netas por USD 59 M y en las últimas cinco ruedas mantiene un ritmo de compras diarias de USD 37 M (prácticamente un mínimo para la gestión Milei). Por otro lado, el stock de reservas internacionales se incrementó en USD 468 M hasta los USD 29.131 M.

El dólar oficial aumentó diariamente un 0,1% hasta $896,4. Esto significa un ritmo de devaluación mensualizado de 1,3%, que se desaceleró contra el ritmo de 3,4% del viernes. En los últimos cinco días hábiles la devaluación corrió a una TEM de 1,8%.

Los dólares financieros retomaron las fuertes subas. El MEP con AL30 subió 4,4% hasta alcanzar los $1.270, en tanto que el CCL trepó 3,8% hasta $1.301. De esta manera, sus brechas se sitúan en 42% y 45% respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar subieron un 0,4%. Las mayores subas se registraron en los contratos de marzo (+1%), diciembre (+0,8%) y febrero (+0,8%). Mientras que, las mayores caídas se registraron en los contratos de junio (-0,3%) y julio (-0,2%). De este modo, la devaluación implícita se ubica en el 3.8% mensual promedio hasta marzo del 2025.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER se incrementaron un 0,2%. En la curva de tasa fija, el TO26 cerró alcista en 0,3% mientras que las lecaps experimentaron una baja de 0,3%. Por su parte, los duales registraron una ganancia de 1,0% y los DLK marcaron una suba de 1,8%.

Los bonos soberanos en hard-dollar perdieron 3,1%, por una caída de 3% en los ley Nueva York y una caída de 3,1% en los ley Argentina. Así, acumulan una ganancia de 34,6% en lo que va del año. De esta manera, las paridades promedian el 49,2% y el riesgo país aumentó 102 pbs hasta los 1.414 pbs. Por su parte, los BOPREALes del BCRA cayeron 1,0% y sus paridades promedian el 81%.

Finalmente, el índice líder S&P Merval subió un 0,4% en pesos pero cayó 0,9% en dólares hasta los USD 1.342 luego de la aceleración de los dólares financieros. Igualmente, las acciones argentinas vienen de atravesar un buen mayo, con una suba mensual de casi 25% en pesos y de 9,4% en dólares. Entre los papeles que más subieron en la jornada se encuentran: Mirgor (+5,3%), Ternium (+4,2%) y BBVA (+2,2%). Los ADRs de empresas argentinas cerraron con una baja promedio de 2,6% en un día negativo en Wall Street siendo Telecom (-5,3%), Bioceres (-4,2%) y Supervielle (-3,3%) los más perjudicados.

Noticias globales: el mundo hoy.

Las acciones estadounidenses cotizaron a la baja el lunes, con el S&P 500 cayendo un 0,2%, el Nasdaq subiendo apenas 0,1% y el Dow Jones perdiendo 0,5%, tras datos de PMI que mostraron señales de contracción. Si bien estas cifras aumentan la probabilidad de recortes en las tasas de interés, también indican que la economía estadounidense se está deteriorando. Concretamente, el PMI manufacturero de ISM bajó inesperadamente a 48,7 en mayo (desde 49,2) –muy por debajo de las previsiones (49,6)– marcando una nueva contracción de la actividad manufacturera, ya que la demanda volvió a ser débil, la producción se mantuvo estable y los insumos se mantuvieron acomodaticios.

De esa forma, sectores sensibles al crecimiento económico encabezaron la caída con los bancos (-0,8%) –ante bajas de JP Morgan (-0,7%) y Wells Fargo (-1,1%)–, y los industriales (-1,5%) –perjudicados por General Electric (-2,5%) y Caterpillar (-2,4%)–.

En este contexto, casi la mitad del mercado está esperando más de un recorte de tasa por parte de la Fed este año a pesar del ligero consenso a favor de un único recorte. Los indicadores claves del mercado laboral que se publicarán esta semana también afectarán las perspectivas de política monetaria de la Reserva Federal.

En noticias corporativas, Nvidia subió alrededor de un 3% después de presentar sus chips de IA de próxima generación. Microsoft y Alphabet cayeron un 0,5% y un 0,8%, respectivamente, mientras que Apple y Amazon registraron ganancias. Además, GameStop subió más del 24%, en medio de especulaciones de que Keith Gill, quien impulsó la manía de las acciones de memes de 2021, podría tener una gran posición en el minorista de juegos.

El rendimiento del bono del Tesoro estadounidense a 10 años cayó 11 pb hasta los 4,41%, marcando un mínimo de dos semanas. La tasa a 2 años cedió 7 pb alcanzando los 4,82%. Los bonos tuvieron una jornada mixta con los High Yield y emergentes perdiendo 0,3% y 0,1%; mientras que los bonos del Tesoro y los Investment Grade avanzaron 0,2% y 0,3% cada uno.

En este marco, el índice dólar cayó 0,5% por tercera sesión consecutiva a 104,2. Principalmente perdió 0,5% contra el euro y la libra mientras que el yen japonés se apreció 0,7%. A contramano, el oro ganó un 0,8% alcanzando los USD 2346 la tonelada.

Además, el WTI cayó más de un 3% quedando en menos de USD 74,5 por barril, lo que lo posiciona en su punto más bajo en cuatro meses después de que la OPEP+ anunciara que eliminará gradualmente los recortes voluntarios de producción de 2,2 M de barriles por día durante el próximo año, medida que regirá a partir de octubre. Para diciembre se espera que más de 500.000 bpd vuelvan a entrar al mercado, con un total de 1,8 millones de bpd regresando para junio de 2025.

También la soja retrocedió 1,7% hasta los USD 435 la tonelada, lo que la aleja aún más de los máximos de más de cuatro meses alcanzados a finales de mayo, en medio de una amplia oferta. El Departamento de Agricultura de Estados Unidos indicó que la siembra de soja estaba completa en un 68%, por encima de las expectativas de los analistas del 66% y del promedio de cinco años que daba un 63%.

Referido a la eurozona, el PMI manufacturero del HCOB aumentó a 47,3 en mayo (desde 45,7 previo), siendo la lectura más alta desde marzo de 2023, lo que indica la caída más lenta en el sector manufacturero de la eurozona en más de un año.

En la región, el superávit comercial de Brasil aumentó un 13,7% i.a. en abril, lo que marca la cifra más alta del año. Las exportaciones aumentaron un 14,1% i.a., impulsadas por una suba del 48,6% en las exportaciones de la industria extractiva y otra del 16,6% en las ventas manufactureras. Mientras tanto, las importaciones crecieron un 14,3% i.a., de la mano de un aumento del 58,1% en las compras agrícolas y una disminución del 15,3% en las importaciones manufactureras, mientras que las compras de las industrias extractivas cayeron un 3,1%.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Descargar informe al 31/05/2024

Los contratos futuros de Rofex cayeron un 1,0% semanal y acumularon una caída de 2,2% en mayo...

Los contratos futuros de Rofex cayeron un 1,0% semanal y acumularon una caída de 2,2% en mayo. Las principales caídas de la semana estuvieron en los contratos a finales de 2024: octubre (-1,9%), noviembre (-2,7%) y diciembre (-2,4%).

El contrato de junio cotiza en $922 y marca una devaluación directa de 2,9% en el mes, un punto por encima del crawling peg de 2,0% que mantiene el Tesoro desde diciembre. Para los tres meses siguientes, los precios reflejan que el crawling peg se aceleraría en niveles en torno al 3,8%: 3,5% en junio ($954), 3,9% en agosto ($991) y 3,9% en septiembre ($1.030). Finalmente, los precios señalan una devaluación de 3,8% promedio entre octubre del 2024 y abril del 2025.

Así, la curva de tasas (TNA) comprimió contra la semana anterior con un leve empinamiento en su pendiente. Junio rinde TNA 36%, julio TNA 39% y agosto TNA 42%. A partir de ahí, los rendimientos aumentan gradualmente hasta alcanzar un máximo de TNA 55% en enero del 2025.

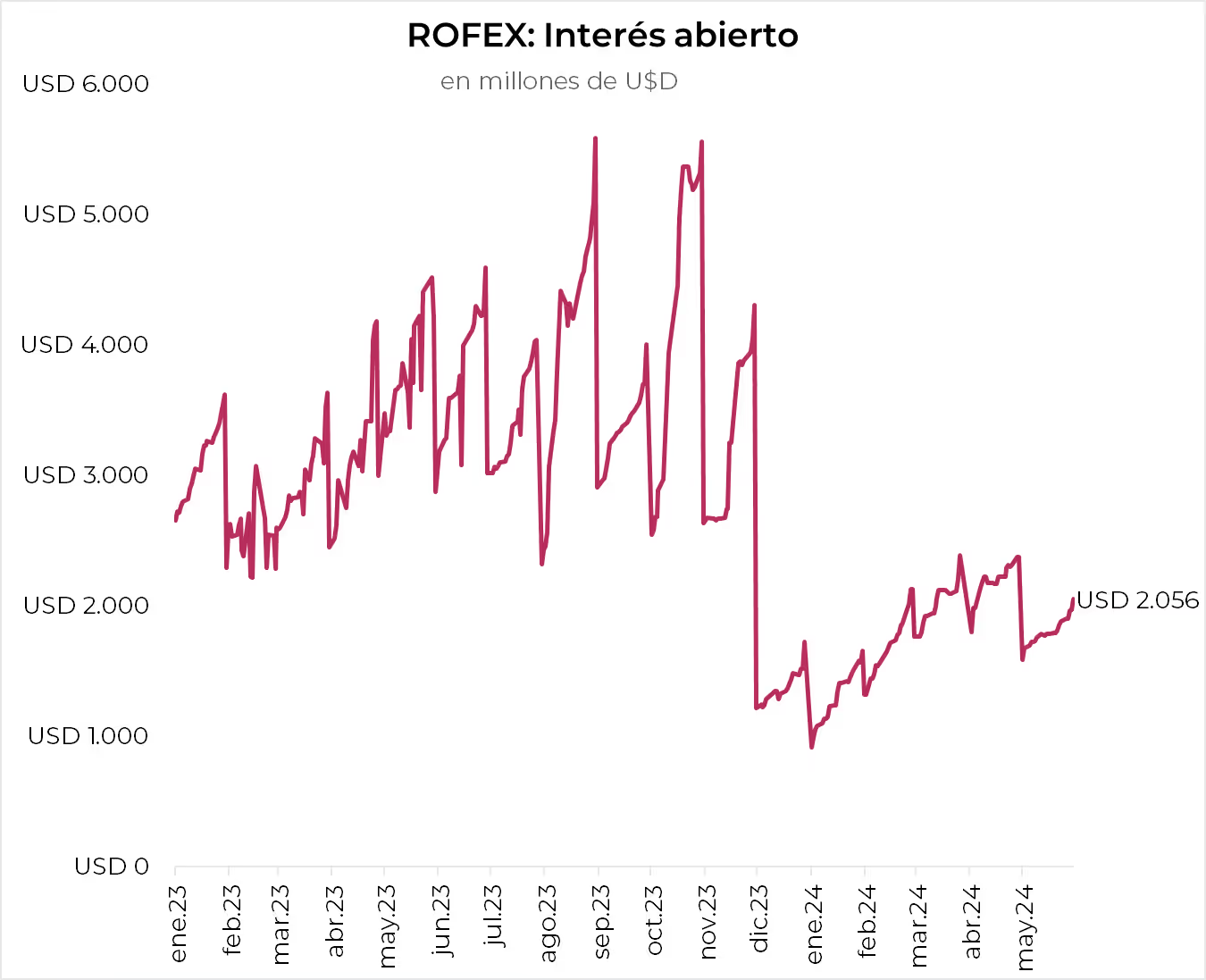

El volumen operado se mantuvo bajo dado el contexto de fin de mes. En los últimos cinco días hábiles se comerciaron 2,1 millones de contratos. El viernes 31 de mayo el interés abierto cerró en USD 2.056 M. Una caída de 13% m/m y una caída de 37% i.a.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

El gobierno logró aprobar los dictámenes de la Ley Bases y del paquete fiscal, aunque con algunos cambios respecto a la media sanción de la Cámara de Diputados. Si todo va bien, los proyectos irán la semana próxima al recinto de la Cámara Alta para ser votados. Un premio consuelo para un “Pacto de Mayo” que no prosperó, pero que mejoró la performance de los activos locales, bajando el riesgo país y subiendo las acciones. Los activos habían atravesado el peor mes de la era Milei, con la brecha cambiaria volviendo al centro de la escena y el gabinete presentando importantes fisuras. El programa de gobierno sigue su curso, sostenido en la mejora de las cuentas públicas y el saneamiento del balance del BCRA, a costa de mayor endeudamiento del sector público. Esto hace más necesario un plan de consolidación fiscal sustentable. Mientras tanto, el BCRA sigue comprando divisas, aunque a menor ritmo pese a la mayor liquidación del agro. Detrás de este resultado se encuentra la normalización de los flujos de pagos de importaciones, haciendo del mercado cambiario uno más ajustado, pero más “normal”. Las miradas de esta semana estarán en las primeras estimaciones de inflación de mayo, la recaudación tributaria y los indicadores de actividad que corroboren la mejora de abril luego del derrumbe de marzo.

Dictamen aprobado. Finalmente, el gobierno logró que el Senado apruebe los dictámenes de la Ley Bases y del paquete fiscal, aunque con algunos cambios respecto a la media sanción de la Cámara de Diputados. Si todo va bien, los proyectos irían la semana próxima al recinto para ser votados. Entre los cambios incorporados se destacan: i) en lo laboral: reducción de 5 a 3 el número de trabajadores que pueden ser contratados por autónomos sin que se los considere en relación de dependencia; ii) para las inversiones: modificaciones al RIGI, incluyendo el fomento a economías locales como objetivo; iii) en lo impositivo: aumento del 22% del mínimo no imponible de Ganancias para los “patagónicos”, incorporación de intereses hipotecarios a las deducciones de Ganancias, incremento del 20% en la alícuota de Bienes Personales, fijando una alícuota de 0,3% a partir de 2027, aumento del tope a las regalías mineras que cobran las provincias del 3% al 5%, y ciertos límites al blanqueo referido a parentescos de funcionarios públicos.

El agro liquida más y el BCRA compra menos. A pesar del buen ritmo de liquidación del campo, el BCRA tuvo su peor semana en el mercado de cambios desde que inició la gestión Milei, registrando compras por tan solo USD 115 M y ventas netas en dos de las cinco ruedas. Así, el ritmo de compras diarias cayó a USD 23 M diarios, muy por debajo de los USD 140 M promedio diario de las semanas anteriores. En mayo, el BCRA compró USD 2.520 M, un 25% menos que en abril. Esta desaceleración ocurrió a pesar de que las liquidaciones del agro aumentaron un 40% respecto a abril, totalizando USD 2.900 M (USD 3.600 M si se incluye el 20% que se liquida vía CCL), en línea con el promedio de liquidaciones para esta época del año. Las menores compras se deben a la mayor demanda neta de divisas por parte de los importadores, debido a la gradual normalización de los pagos por importaciones. Al pagarse el 25% de cada mes, ya se acumula un mes normal de pagos, que habrían superado los USD 4.400 M en el mes, lo que implicaría casi el 90% de las importaciones. El sostenido ritmo de compras permitió al BCRA acumular reservas internacionales, que, a pesar de caer en USD 450 M en la semana, en mayo crecieron en USD 1.084 M, alcanzando los USD 28.663 M. La compra de divisas fue más que suficiente para compensar los pagos netos a organismos internacionales y la caída de encajes en moneda extranjera. Con esto, las reservas netas habrían cerrado el mes en un saldo negativo de USD 120 M o de USD 1.800 M si se consideran las amortizaciones corrientes de BOPREAL.

Brecha volátil. Otra semana de alta volatilidad para los dólares financieros, con grandes variaciones en todas las ruedas. Medidos con GD30, el resultado acumulado fue prácticamente neutro: el CCL cayó un 0,5% semanal hasta los $1.235, mientras que el MEP subió un 0,1% hasta los $1.207. En mayo, el CCL y el MEP aumentaron un 12,4% y un 15,3%, respectivamente, superando ampliamente el rendimiento de todos los instrumentos en pesos. Como resultado, sus respectivas brechas terminaron el mes en niveles del 38% y 35%, 10 puntos porcentuales por encima de abril. Paralelamente, los futuros del Rofex cayeron un 1,1% semanal y un 2,0% mensual, indicando una proyección de devaluación del 3,9% mensual promedio para lo que queda del 2024 y del 3,4% mensual para el 1Q25.

El Tesoro sigue recibiendo financiamiento de bancos. En otra licitación récord, el Tesoro colocó el monto máximo a adjudicar de $3,5 B. Estos ingresos representaron casi en su totalidad financiamiento neto, dado que los vencimientos que enfrentaba el gobierno eran prácticamente nulos. Nuevamente, la colocación récord se explicó por la alta demanda de bancos, producto de la diferencia de tasa entre las Lecaps y los pases pasivos (TEM 3,3%). La letra a junio se colocó a su tasa mínima de TEM 4,1%, con un factor de prorrateo del 15%. La letra a julio se colocó a TEM 3,6%, con un factor de prorrateo del 83%, y la letra a agosto se colocó a TEM 3,6%, recibiendo un factor de prorrateo del 25%. Con esto, en mayo el Tesoro consiguió financiamiento neto por $12,0 B, lo que representa un roll-over del 476% contra los vencimientos a los que hizo frente. Un 89% del total adjudicado en mayo se destinó a Lecaps a tasa fija, un 8% a instrumentos CER y el 3% restante a bonos dollar-linked. El plazo promedio ponderado de los instrumentos fue de 3,7 meses (contra un promedio de 15,0 meses en 2024). En el marco de la estrategia de saneamiento de la hoja de balance del BCRA y reducción de sus pasivos remunerados, el financiamiento neto recibido se utilizó para la recompra de $0,6 B de bonos AL29 al BCRA, mientras que el resto se depositó en las cuentas del Tesoro en el BCRA. Vale destacar que la mayor suscripción de letras del Tesoro se dio con desarme de pases pasivos –en mayo el stock bajó $10 B hasta $23 B– por lo que el efecto monetario fue neutral contra operaciones del sector público que actuaron como aspiradora de este desarme de posiciones.

Los bonos soberanos se estabilizaron. Los bonos soberanos en dólares frenaron sus caídas y retomaron las subas impulsados por el dictamen de la Ley Bases en el Senado. En la semana ganaron un 4,9%, lo que ayudó a moderar la caída del 3,0% acumulada en mayo. Esta suba se debe únicamente a factores locales, dado que en la semana los emergentes comparables prácticamente no registraron variaciones. Actualmente, las paridades argentinas se sitúan en promedio al 51%, y el riesgo país se comprimió 131 pb hasta los 1.312 pb, un 10% superior al cierre de abril. Por otro lado, la suba en los BOPREALes del BCRA fue notablemente menor: subieron un 0,6% en la semana y acumularon una baja de 0,3% en mayo, con paridades promediando el 82%. La suba de los bonos del Tesoro se trasladó muy moderadamente a los créditos provinciales y corporativos, que registraron ganancias semanales del 1,2% y 0,6%, respectivamente, cerrando mayo con subas del 2,1% y 1,7%, respectivamente.

Mala semana para la deuda en pesos. La gran mayoría de las curvas registraron pérdidas en pesos. El bono TO26 profundizó las pérdidas de la semana pasada y cayó un 3,7%, acumulando una ganancia del 1,2% en el mes. Por su parte, las Lecaps aumentaron un 0,6%, liderando la semana con TEMs oscilando entre 3,1% y 3,8%, y cerrando mayo con una ganancia del 8,0%. Los bonos CER sufrieron una baja del 1,9% en la semana, acumulando una ganancia del 4,9% en mayo. Finalmente, los duales y los bonos dollar-linked cayeron un 1,0% y un 0,5% respectivamente en la semana, cerrando un mal mayo con subas nominales del 0,1% y 0,8%, respectivamente.

Las acciones con envión tras el dictamen. Beneficiado por la aprobación del dictamen para la ley de bases en el Senado, el S&P Merval subió un 8,6% en pesos y un 12,6% en moneda extranjera, alcanzando los USD 1.370. Así, mayo cerró con subas del 24% y 10,8%, respectivamente. Medido en pesos, los sectores de energía (+11,4%) y financiero (+10,5%) fueron los más beneficiados. Entre ellos se destacan bancos como Macro (+15,2%), Supervielle (+10,3%) y Galicia (+7,5%). También acompañaron el buen clima la petrolera YPF (+9,7%) y las distribuidoras de gas TGN (+11%) y TGS (+10%). A pesar de las caídas de acciones a nivel global, los ADRs argentinos que cotizan en Wall Street se destacaron con subas promedio del 8%. Los bancos tuvieron fuertes avances, destacándose BBVA y Supervielle (+15%) junto a Galicia y Macro (+13%). Las energéticas también sobresalieron, en particular Edenor (+16%), YPF (+13%) y Pampa Energía (+9,8%).

Lo que viene. Como es habitual, esta semana las miradas estarán puestas en la evolución de las intervenciones del BCRA en el mercado cambiario, que deberían repuntar respecto a la mediocre última semana de mayo. También será importante la publicación de la recaudación de mayo, que ofrecerá más pistas sobre la evolución del comercio exterior, el empleo y el nivel de actividad, así como la relevancia del impuesto PAIS como principal motor de los ingresos del Tesoro. Aunque más rezagados, se publicarán nuevos datos relevantes sobre la actividad económica de abril, como la de la industria manufacturera, que en marzo mostró una contracción del 21,2% i.a. y se espera que registre un crecimiento mensual en abril luego de seis meses consecutivos de caídas. Por otro lado, la construcción, que ha venido mostrando una caída aún más pronunciada (más del 40% i.a.), podría presentar un valor positivo mensual después de ocho meses consecutivos de mermas. A la negociación por la ley de bases se suma la renovación del swap con China. En junio vencen USD 2.900 M y en julio otros USD 1.900 M con el Banco Popular de China, montos que Argentina deberá desembolsar en caso de no llegar a un acuerdo con el gigante asiático.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Si bien en términos generales la economía americana viene sorprendiendo por su muy buena performance, en el margen aparecen señales de preocupación. La caída en el consumo y la resistencia de la inflación en abril le agregan incertidumbre a las decisiones que tome la Fed, por lo que se espera que las tasas se mantengan estables hasta el último trimestre del año. En este marco, sumado a comentarios restrictivos de varios miembros de la Reserva Federal, los mercados interrumpieron el sendero alcista que venían marcando en las semanas previas y cerraron con caídas generalizadas, tanto en bonos como en acciones, aunque igualmente tuvieron un mes positivo. Las miradas de esta semana estarán concentradas en los datos de empleo de mayo, en donde se espera que se mantenga el buen dinamismo de la creación de empleo aunque con mayor presión de los salarios.

Menor crecimiento en el 1Q24. La segunda revisión del PBI del 1Q24 marcó un alza de 1,3% t/t anualizada, 0,3 pp menos que la primera estimación y cada vez más alejada del 3,4% registrada en el 4Q23, apuntando al crecimiento más bajo desde el 2Q22. Esta baja en la estimación se debió principalmente a la revisión del consumo privado que creció 2% t/t, 0,5 pp menos de lo que había marcado la estimación anterior, explicada por la caída en el consumo de bienes que llegó a 1,9% t/t, 1,5 pp menos que el cálculo inicial. Por su parte, el deflactor del PBI aumentó un 3,1% t/t en el 1Q24, en comparación con un aumento del 3,3% previo y las expectativas del mercado del 3%. Aunque se viene corrigiendo a la baja, de acuerdo al Nowcast de la Fed de Atlanta, las proyecciones para el 2Q24 apuntan a un alza de 2,7% t/t, muy por debajo del 3,5% t/t que se pensaba la semana previa y del 4% t/t que se apuntaba a principios de mayo.

Desacelera el consumo y el ahorro se mantiene bajo. La menor estimación de crecimiento del consumo privado del 1Q24 se confirmó con los datos de abril, que marcaron una caída de 0,1% m/m, explicada por la contracción de 0,4% m/m en el consumo de bienes –de bienes durables en particular, que bajó 0,5% m/m– mientras que el de servicios apenas subió 0,1% m/m, desacelerando respecto a los meses previos. Dado que los precios subieron 0,3%, en términos nominales el gasto personal aumentó un 0,2% m/m en abril, desacelerando con respecto al aumento del 0,7% en marzo. Por su parte, los ingresos personales también dan señales de moderación al registrar un alza de 0,3% m/m, 0,4 pp menos que en marzo y el menor incremento desde enero. Así, la tasa de ahorro quedó en 3,6% de los ingresos, igualando la cifra de marzo, que coincide con la tasa de ahorro más baja desde finales de 2022.

Inflación resistente. Tal como lo había anticipado el IPC a principio de mes y en línea con las expectativas de los analistas, el índice de precios implícitos del gasto del consumidor PCE —medida de referencia de la Fed— de abril marcó un alza de 0,3% m/m, repitiendo la marca por tercer mes consecutivo. Con este resultado, en los últimos doce meses subió 2,7% y marca la resistencia de la dinámica de precios para perforar dicha marca. Similar resultado tuvo el PCE core que subió 0,25%, levemente por debajo del de marzo, aunque dejando la variación de 2,8% i.a. Se notó una aceleración en el margen: los precios de los bienes aumentaron 0,2% m/m y 0,1% i.a., mientras que los de los servicios tuvieron una ligera desaceleración al marcar un incremento de 0,3% m/m y 3,9% i.a.

Tasas bajo presión. La semana arrancó con una fuerte presión alcista en las tasas de 15 pb tras una menor expectativa de recorte. Llegando al fin de semana descomprimieron, tras el dato de PCE menor al esperado y una caída del consumo. La UST2Y perdió 6 pb en la semana y 15 pb en mayo para terminar en 4,89%. Diferente fue el caso de la UST10Y que avanzó 3 pb pero culminó el mes retrocediendo 17 pb. Con este marco de fondo, a pesar de la volatilidad, cerraron la semana con una caída de apenas 0,1% y a fin de mayo reflejaron un alza total de 1,4% que les permitió recortar las pérdidas en lo que va del año a 2,8%. La performance semanal fue muy similar en todos los índices de renta fija aunque en el mes se destacaron los bonos Investment Grade como los de mejor desempeño al marcar un alza de 1,8%, reduciendo la caída en lo que va de 2024 a 3,4%. Los bonos High Yield cerraron mayo con un alza de 1,1% y en lo que va de año pierden 0,3%. Los bonos emergentes subieron 2,2% en mayo y en el año están neutros.

Mal cierre de mes para las acciones. El S&P cayó 0,4% en la semana y cerró mayo con un alza de 5,1%, extendiendo la ganancia en lo que va del año a 11,0%. La mala performance relativa de las acciones tecnológicas y growth golpearon al Nasdaq, que en la última semana de mayo perdió 1,2%, recortando la ganancia del mes a 6,7% y a 11,2% en los primeros cinco meses del año. El Dow Jones cedió 0,8% en la semana, siendo el índice más rezagado en mayo al subir 2,5% y apenas 2,8% en el acumulado del año. A nivel sectorial, la semana tuvo un comportamiento heterogéneo siendo Tecnología el más bajista (-2,3%) y por el contrario, Energía (+2%), Real Estate (+1,9%) y Utilities (+1,7%) fueron los más beneficiados. En mayo, a excepción de consumo discrecional y energía, todos los sectores cerraron al alza, entre los que se destacó el de utilities (+9%), comunicación (+5,2%) y tecnológicas (+4,7%) en tanto que las FANG anotaron una ganancia de 9% impulsadas por Nvidia (+27%) y Apple (+13%).

Dólar estable y el oro en baja. El índice dólar DXY cerró mayo en 104,6, apenas 0,1% debajo de la semana pasada y terminó con una caída de 1,5% mensual, aunque en lo que va del año gana 3,3%. En cuanto a su desempeño frente a otras monedas, contra el Euro perdió 1,6% en mayo y recortó lo ganado en lo que va de 2024 a 1,8%. Contra el yen retrocedió 0,3% en mayo, aunque en el año acumula una ganancia de 11,5% para cerrar en JPY 157. El real brasileño tuvo la peor performance al cerrar en BRL 5,25, lo que implicó un alza de 1,5% en la semana, 1% en mayo y 8,1% en lo que va del año. En contraste, el oro marcó una baja semanal del 0,3%, alcanzando los USD 2.327 la onza pero se fortalece 1,8% en mayo y 12,8% en 2024.

Caídas de commodities. En la última semana del mes, el índice Dow Jones de commodities cayó 0,4%, acumulando en mayo una baja de 3%. El WTI cayó un 0,9% en la semana y 6% en mayo, el peor desempeño desde noviembre. La soja perdió 3,4% en la semana para cerrar en USD 442 la tonelada, a pesar de aumentar 5,2% en el mes, aunque en el año acumula una baja de 6,8%. Finalmente, el cobre perdió 3,5% en la semana, aunque cerró el mes con un alza de 1% y de 18% desde fines de 2023.

Baja de la inflación y mejora la actividad en Europa. De acuerdo a las estimaciones preliminares, el IPC en la zona del euro aumentó un 0,2% m/m en mayo, el menor aumento en cuatro meses y desacelerando respecto al 0,6% m/m de abril. No obstante, producto de la baja comparación, la tasa de inflación anual aumentó por primera vez en cinco meses hasta el 2,6% (desde el 2,4%) y por encima de las previsiones del 2,5%. Los precios repuntaron en el caso de la energía (0,3% frente a -0,6%) y subieron más rápido en los servicios (4,1% frente a 3,7%), pero se debilitaron en el caso de los alimentos, el alcohol y el tabaco (2,6% frente a 2,8%) y los bienes industriales no energéticos (0,8% frente a 0,9%). El IPC core aumentó del 2,7% al 2,9%. En cuanto a indicadores de actividad, la tasa de desempleo alcanzó un nuevo mínimo histórico del 6,4% en abril, mientras que el indicador de sentimiento económico subió hasta los 96 puntos en mayo, el nivel más alto en cuatro meses, pero ligeramente por debajo de las previsiones de 96,2.

Malos datos de China. El PMI manufacturero oficial de NBS en China disminuyó a 49,5 en mayo (desde 50,4 previo), incumpliendo las previsiones del mercado de 50,5. Marcó la primera contracción en la actividad fabril desde febrero, debido a que tanto los nuevos pedidos (49,6 frente a 51,1 en abril) como las ventas al exterior (48,3 frente a 50,6) cayeron después de crecer en los dos meses anteriores. Por su parte, el PMI no manufacturero bajó a 51,1 (desde 51,2), incumpliendo las previsiones del mercado de 51,5. Fue el decimoséptimo mes consecutivo de expansión de la actividad de servicios, pero el ritmo más lento desde enero, ya que los nuevos pedidos se mantuvieron débiles (46,9 frente a 46,3 en abril).

Datos mixtos en Japón. El índice de confianza del consumidor en Japón cayó a 36,2 en mayo (desde 38,3), por debajo de las previsiones del mercado (38,9). Estas además son las cifras más bajas desde noviembre pasado, ya que la confianza de los hogares se deterioró hacia todos los componentes. La producción industrial cayó un 0,1% m/m en abril, incumpliendo las previsiones del mercado de un crecimiento del 0,9% y revirtiendo un aumento del 4,4%, que fue el aumento más pronunciado desde junio de 2022, según mostraron los datos preliminares. Por su parte, el desempleo se situó en el 2,6% en abril, manteniéndose estable por tercer mes consecutivo y alineándose con las previsiones del mercado. De otro modo, mostrando datos positivos, las ventas minoristas crecieron un 2,4% i.a. en abril, acelerándose desde un aumento del 1,1% previo, que había sido el ritmo más suave en dos años.

Buen dato de desempleo en Brasil. La tasa de desempleo de Brasil promedió el 7,5% en los tres meses previos a abril. Esta cifra es la más baja en cuatro meses, y representa una caída desde la tasa del 7,9% en los tres meses hasta marzo. El resultado fue inferior a las estimaciones del mercado del 7,7%, añadiendo margen para que el banco central alivie el ritmo de su campaña de recortes a medida que la inflación muestra signos de rigidez.

Mercados globales a la baja. Los mercados internacionales no lograron escapar de la tendencia bajista observada en Wall Street. El índice global de acciones cayó 0,6% en la semana, igual resultado si se excluyen las acciones de EE. UU. A pesar de esta caída, en el último mes subieron 4,6% y 4,0% respectivamente. Europa perdió 0,3% en la semana, aunque ante un mejor momento económico ganó 5,6% en mayo y extendió la ganancia del año a 9,7%. Japón logró un aumento del 0,7% en la semana, acumulando un modesto aumento del 2,3% en mayo. El índice de mercados emergentes tuvo una baja del 2,9% semanal, aunque subió 2,0% en mayo y 3,9% en el año. China interrumpió el rally alcista y perdió 2,9% en la última semana cerrando mayo con una ganancia de 4,7% y de 7,6% en el año. Por su parte, el índice de Latam perdió 1,6% en la semana, afectado principalmente por Brasil que cayó 2,7%, acumulando una baja de 1,2% en mayo y de 6,9% en 2024. En cuanto a los bonos globales soberanos excluyendo los de EE. UU, la caída fue del 0,6%, mientras que los bonos High Yield internacionales avanzaron un 0,1%.

Lo que viene. Esta semana la atención estará en el mercado laboral americano de mayo. Se espera una creación de 180.000 puestos de trabajo –después de un aumento de 175.000 empleos en abril–. En este contexto, la tasa de desempleo se mantendría estable en el 3,9%, junto a un crecimiento salarial con una leve suba del 0,2% al 0,3% m/m. Además, se espera que el PMI manufacturero y el de servicios muestren un crecimiento en el sector privado de EE. UU. Estos datos serán clave en un momento en que los inversores redujeron sus probabilidades por una baja de tasas de la Fed y ahora anticipan sólo un recorte. A nivel mundial, la atención se centrará en las decisiones sobre tipos de interés del Banco Central Europeo donde se estima un recorte de 25 pb, la primera reducción desde 2016. También se publicarán los PMI definitivos de la zona del euro. Por último, en China, los mercados esperan las cifras más amplias del PMI de Caixin para mayo después de que el PMI oficial mostrara inesperadamente una contracción en la actividad manufacturera.

Noticias globales: el mundo hoy.

La economía de EE. UU. se expandió un 1,3% t/t anualizado en el 1Q24, por debajo del 1,6% de la primera estimación y del 3,4% del 4Q23, siendo el crecimiento más bajo desde las contracciones del primer semestre de 2022. Esto se da debido principalmente a una revisión a la baja del gasto de los consumidores que desaceleró más de lo previsto inicialmente (2% vs. 2,5% estimado), donde bienes (-1,9% vs. -0,4%) repercutió más que los servicios (3,9% vs. 4%). Por su parte, el deflactor del PIB aumentó un 3,1% t/t en el 1Q24, en comparación con un aumento menor del 3,3% en el período anterior y las expectativas del mercado del 3%.

Los principales índices de Wall Street cotizaron a la baja: el S&P 500 cayó un 0,4%, mientras el Dow Jones y el Nasdaq perdieron 0,7%. A pesar de una pausa en la liquidación de dos días de bonos del Tesoro, las acciones siguieron bajo presión después de la nueva estimación del PBI.

Los sectores de servicios de tecnología (-1,8%) y comunicaciones (-0,3%) fueron los principales rezagados. Por su parte, las acciones de Salesforce se desplomaron más del 21% después de que la compañía no lograra un crecimiento de ingresos y ventas. Además, Kohl's se hundió un 23,7%, marcando su peor caída registrada, luego de una importante pérdida de ventas y un recorte de orientación. Otros descensos notables incluyeron Oracle (-4,9%), Adobe (-5,6%) y Nvidia (-1,2%). Por el contrario, las acciones de Best Buy subieron un 12,8% tras resultados optimistas. Los operadores se centran ahora en las cifras de inflación PCE que se publicarán hoy.

El rendimiento del bono del Tesoro estadounidense a 10 años disminuyó a alrededor del 4,55%, después de haber alcanzado un máximo de cuatro semanas de 4,61% y tomando un respiro después del dato de PBI. Como consecuencia, los bonos tuvieron una rueda positiva con subas del 0,5%. La situación actual sugiere la posibilidad de una flexibilización de tasas este año. Sin embargo, los futuros sobre las tasas de interés indican que solo habrá una reducción en 2024.

El índice del dólar cayó aún más a 104,8 el jueves, haciendo una pausa después de dos sesiones consecutivas de ganancias y siguiendo la tendencia a la baja de los rendimientos de los bonos. El dólar se debilitó frente al yen y también se depreció frente al euro, la libra y el franco suizo.

El WTI cayó 1,7% por debajo de los USD 78 por barril, ampliando el retroceso desde el máximo de mayo de USD 80 alcanzado el martes, mientras los mercados evaluaban nuevos datos antes de la reunión de la OPEP+ de este fin de semana. El último informe de la EIA señaló una caída de 4,2 M de barriles en los inventarios de petróleo crudo de EE. UU. pero esto fue compensado por una caída considerable en la demanda de energía que contrarrestó cualquier apoyo a los precios de esta commodity.

El combustible total suministrado a los consumidores, un importante indicador de la demanda de energía, cayó en 650.000 barriles respecto a la semana anterior. Mientras tanto, se espera que las expectativas de una menor demanda de energía a nivel mundial impulsen a las principales naciones de la OPEP+ a extender los recortes voluntarios de producción luego de la reunión del cartel del domingo.

Referido a otros datos económicos de la fecha, el número de personas que solicitaron prestaciones por desempleo en EE. UU. aumentó hasta 219,000 en la semana, ligeramente por encima de las expectativas del mercado (218,000). El recuento inicial de solicitudes se mantuvo por debajo de los elevados niveles de mayo, pero estuvo firmemente por encima del promedio de febrero a abril para consolidar el impulso más débil en el mercado laboral estadounidense.

En la eurozona, la tasa de desempleo alcanzó un nuevo mínimo histórico del 6,4% en abril, frente al 6,5% en cada uno de los cinco meses anteriores. Asimismo, el indicador de sentimiento económico en la zona del euro subió hasta los 96 puntos en mayo –el nivel más alto en cuatro meses pero ligeramente por debajo de las previsiones de 96,2–.

Noticias locales: el país hoy.

En el mercado cambiario, el BCRA registró compras netas por USD 38 M y en las últimas cinco ruedas mantiene un ritmo de compras diarias de USD 57 M (prácticamente un mínimo para la gestión Milei). De todas formas, en lo que va de mayo, la autoridad monetaria adiciona compras por USD 2.582 M. Por otro lado, el stock de reservas internacionales se redujo en USD 138 M hasta los USD 29.065 M.

El dólar oficial aumentó diariamente un 0,1% hasta $894,3. Esto significa un ritmo de devaluación mensualizado de 1,7%, que no registra cambios significativos contra el del miércoles. En los últimos cinco días hábiles la devaluación corrió a una TEM de 1,9%, mientras que en lo que va de mayo corrió a TEM 2%.

Los dólares financieros operaron levemente al alza. El MEP con AL30 subió 0,5% hasta alcanzar los $1.183, en tanto que el CCL trepó 0,6% hasta $1.216. De esta manera, sus brechas con el dólar oficial se sitúan en 32% y 36%, respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar cayeron un 0,3%. Las mayores subas se registraron en los contratos de enero (+0,2%). Mientras que, las mayores caídas se registraron en los contratos de octubre (-0,6%), agosto (-0,6%) y noviembre (-0,5%). De este modo, la devaluación implícita se ubica en el 3,7% mensual promedio hasta marzo del 2025.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER cedieron un 0,3%. En la curva de tasa fija, el TO26 cerró bajista en 0,3% mientras que las lecaps experimentaron un alza de 0,4%. Por su parte, los duales registraron una ganancia de 0,5% y los DLK marcaron una suba de 0,1%.

Los bonos soberanos en hard-dollar ganaron 2,5% impulsados por el dictamen de la Ley de Bases en el Senado. Así, acumulan una caída de 3% en lo que va del mes y una ganancia de 42,6% en lo que va del año. De esta manera, las paridades promedian el 52% y el riesgo país disminuyó 64 pb hasta los 1312 pb.

También el S&P Merval reaccionó con optimismo al dictamen del Senado, anotando fuertes alzas tanto en pesos (+4,7%) como en dólares (+9,2%), alcanzando los USD 1.407. En el panel general local hubo subas generalizadas con Banco Supervielle y BBVA ganando 10%, seguidas por Banco Macro (+6,4%). Los ADRs argentinos en Wall Street escalaron hasta 11% de la mano de BBVA, seguido de Grupo Supervielle (+10,6%), Banco Macro (+7%). También las energéticas tuvieron buenos resultados, como TGS (+8,2%) e YPF (+6,9%).

Noticias locales: el país hoy.

Finalmente, el gobierno habría llegado a un acuerdo para destrabar la resistencia de la oposición dialoguista y tendría los dictámenes de comisión que habilitarán los dos proyectos clave: Ley de Bases y reforma fiscal. Una vez cumplimentado este paso, lo que ocurrirá este jueves, el oficialismo podrá convocar a sesión para la semana próxima para tratar ambas iniciativas. Como la negociación fue realizada sobre el cierre de la jornada de ayer, las últimas firmas del dictamen aparecerán recién hoy con la presentación formal del despacho en cuestión.

En otra licitación récord, el Tesoro colocó el monto máximo a adjudicar de $3,5 B. Estos ingresos representaron casi en su totalidad financiamiento neto, dado que los vencimientos que enfrentaba el gobierno eran prácticamente nulos. Nuevamente, la colocación récord se explicó por alta demanda de bancos, producto de la diferencia de tasa entre las lecaps y los pases pasivos (TEM 3,3%). La letra a junio se colocó a su tasa mínima de TEM 4,1% y tuvo un factor de prorateo del 15%; la letra a julio se colocó a TEM 3,6% y tuvo un factor de prorateo de 83%; la letra a agosto se colocó a TEM 3.6% y recibió un factor de prorateo de 25%. Con este resultado, en mayo el Tesoro consiguió financiamiento neto por $12,0 B, lo que representa un roll-over de 476% contra los vencimientos a los que hizo frente. Un 89% del total adjudicado en mayo se destinó a lecaps a tasa fija, un 8% a instrumentos CER y el 3% restante a bonos dollar-linked; el plazo promedio ponderado de los instrumentos fue de 3,7 meses (contra un promedio de 15,0 meses en 2024).

En el mercado cambiario, el BCRA registró compras netas por USD 84 M por lo que en las últimas cinco ruedas mantuvo un promedio de compras diarias de USD 61 M. En lo que va de mayo, la autoridad monetaria adiciona compras por USD 2.544 M. Por otro lado, el stock de reservas internacionales aumentó en USD 17 M hasta los USD 29.203 M.

El dólar oficial aumentó diariamente un 0,1% hasta $893,8. Esto significa un ritmo de devaluación mensualizado de 1,7%, que no registra cambios significativos contra el del martes. En los últimos cinco días hábiles la devaluación corrió a una TEM de 1,9%, mientras que en lo que va de mayo corrió a TEM 2%.

Los dólares financieros operaron a la baja ante los rumores del dictamen favorable de los senadores sobre los proyectos ya mencionados. El MEP con AL30 cayó 1,9% hasta alcanzar los $1.177, en tanto que el CCL disminuyó 1,8% hasta $1.209. De esta manera, sus brechas con el dólar oficial se sitúan en 32% y 35%, respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar cayeron un 0,3%. Las mayores bajas se registraron en los contratos de enero (-0,5%), febrero (-0,4%) y marzo (-0,4%). De este modo, la devaluación implícita se ubica en el 3,8% mensual promedio hasta marzo del 2025.

Las curvas soberanas en pesos tuvieron una rueda mayormente negativa. Los bonos CER cedieron un 0,3%. En la curva de tasa fija, el TO26 cerró bajista en 1,1% mientras que las lecaps experimentaron un alza de 0,2%. Por su parte, los duales registraron una pérdida de 0,9% y los DLK marcaron una caída de 1,0%.

Los bonos soberanos en hard-dollar ganaron 2,3% y reaccionaron positivamente a la noticia de que habría avances en relación con la Ley de Bases en el Senado. Así, acumulan una caída de 5,4% en lo que va del mes y una ganancia de 39% en lo que va del año. De esta manera, las paridades promedian el 50,7% y el riesgo país disminuyó 40 pb hasta los 1.376 pb. Por otro lado, la curva de BOPREALes tuvo una suba bastante más moderada de 0,3%.

El Merval operó con una leve caída del 0,4% en pesos aunque sube 1,1% en dólares hasta los USD 1.286, por la baja de los dólares financieros. Los inversores se encuentran atentos al avance en el Congreso del tratamiento de la Ley de Bases. Los bancos fueron los más beneficiados con subas del 1,6% impulsados por BBVA (+1,4%) y Galicia (+1,6%). Las acciones de empresas argentinas que cotizan en la bolsa de Nueva York tuvieron subas generalizadas, lideradas Banco Macro (+4,3%); Edenor (+4,1%); Grupo Supervielle (+2,1%); Grupo Financiero Galicia (+2%) y BBVA (+1,8%). En tanto, las únicas acciones que bajan son las de Transportadora de Gas (-1%) y Cresud (-0,5%).

Noticias globales: el mundo hoy.

Las acciones estadounidenses cerraron con caídas el miércoles, mientras los inversores siguen preocupados por un aumento en los rendimientos de los bonos estadounidenses después del fracaso de una subasta de deuda gubernamental. Este escenario refleja la incertidumbre ante la idea de que la Fed mantendrá las tasas altas por más tiempo, especialmente después de que la confianza del consumidor estadounidense aumentó inesperadamente en mayo.