Noticias globales: el mundo hoy.

Las acciones estadounidenses cotizaron al alza, antes de la publicación del IPC de EE. UU. y el comienzo de la temporada de resultados. El S&P 500 subió un 0,7%, el Nasdaq ganó un 0,8% y el Dow Jones añadió 200 puntos (0,6%). Consumo discrecional (0,9%) y Tecnología (1%) fueron los sectores con mejor desempeño, mientras que Energía (-1%) y Materiales (-0,1%) sufrieron las caídas más significativas. Meta tuvo un notable aumento del 4,2%, acercándose a su cierre más alto en dos años. Por su parte, NVIDIA también demostró un sólido desempeño, sumando un 2%, mientras que Microsoft subió un 1,9% para alcanzar un nuevo récord de USD 382. Por el contrario, Exxon Mobil (-1,1%) y Chevron (-0,7%) registraron caídas, alcanzando sus niveles más bajos en cuatro semanas. El VIX, que mide la volatilidad del mercado, subió un 0,16%, para cotizar en 12,78, luego de la suba del 2,7% en lo que va del mes.

Los rendimientos de los bonos del Tesoro cotizaron al alza. La UST10Y subió 2 pb a 4,04%, mientras que la UST2Y se mantuvo estable en 4,38%. Los índices de renta fija tuvieron una suba promedio de 0,2% con los bonos emergentes subiendo 0,8% y los High Yield con un alza de 0,2%.

En cuanto a los commodities, el oro perdió un 0,3%, cerrando en USD 2.022 la onza. El WTI redujo sus ganancias para cotizar por debajo de los USD 72 por barril, después de que los datos del gobierno estadounidense mostraran un aumento inesperado en las existencias de crudo. El informe de la EIA indicó que los inventarios de petróleo crudo en EE. UU. aumentaron en 1,3 M de barriles la semana pasada, desafiando las expectativas de una disminución de 0,67 M barriles. Mientras tanto, los inversores siguen atentos a las tensiones geopolíticas en Oriente Medio y al cese de la producción de petróleo en Libia. Por último, la soja perdió un 1%, situándose en USD 451 por tonelada. Por su parte, el US Dollar Index retrocedió un 0,2%, alcanzando 102,3.

En otras latitudes, los datos macroeconómicos de Europa revelaron que la producción industrial en Francia se incrementó un 0,5% m/m en noviembre pasado (vs -0,3% previo), finalizando tres meses de descensos y superando las expectativas del mercado (0%). De este modo, exhibió un crecimiento del 0,6% i.a., desacelerando frente al dato previo (2%).

Noticias locales: el país hoy.

El ministro de Economía anunció que se restablece el acuerdo con el FMI, retomándose el caído en 2023. Así, se liberarán USD 4.700 M, que corresponden a adelanto de desembolsos y a montos pendientes de 2023. Estos fondos serían suficientes para enfrentar todos los pagos del programa hasta abril de 2024. Los puntos claves del acuerdo son: superávit primario de 2% del PBI en 2024, acumulación de reservas por USD 10.000 M (incluye USD 2.700 M adquiridas en diciembre), no se buscará conseguir financiamiento neto del mercado, sino que se concentrará en mejorar el perfil de vencimiento de la deuda en pesos.

Impulsados por las perspectivas del acuerdo con el FMI, los bonos soberanos en hard-dollar ganaron 3,5%, con una suba de 3,1% en los ley Nueva York y una suba de 4,1% en los ley Argentina. Así, acumulan una caída de -0,8% en lo que va del mes. De esta manera, las paridades promedian el 36,3% y el riesgo país se mantuvo en 1.987 pb.

En el mercado cambiario, el sector agropecuario liquidó USD 84 M y el BCRA compró USD 127 M. El stock de reservas internacionales aumentó en USD 127 M hasta los USD 23.412 M. Con esta información, las reservas acumulan un incremento de USD 2.204 M desde el 10 de diciembre.

El dólar oficial aumentó hasta $814.95, lo que significa un ritmo de devaluación mensualizado de 2,3%. En los últimos cinco días hábiles la devaluación corrió a una TEM de 2,0% Mientras, los dólares financieros operaron a la baja. El MEP con ledes cayó 0,3% hasta alcanzar los $1.143, al tiempo que el CCL con ADRs disminuyó 1,4% hasta $1.186. De esta manera, sus brechas se sitúan en 40% y 46%, respectivamente.

Los contratos de futuro de dólar cayeron 0,9%. Las mayores bajas se registraron en los contratos de agosto (-1,6%), abril (-1,3%) y mayo (-1,2%). De este modo, la devaluación implícita se ubica en el 2% hasta enero, en el 37% hasta abril y en el 77% hasta julio. Se operaron 244.000 contratos, lo que significa un acumulado semanal de 1.304.000.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER marcaron una importante recuperación y se incrementaron un 3,0%, mientras que las Lecer ganaron un 0,1%. En la curva de tasa fija, el TO26 cerró bajista en 0,3% y las ledes experimentaron un alza de 0,3%. Por su parte, los duales no registraron variaciones y los DLK marcaron una suba de 1,2%.

El índice S&P Merval subió 0,9% y se ubicó en 1.070.425, en una jornada en la que las acciones de empresas argentinas en Wall Street también operaron con mayoría de ganancias. Medido en dólares, el Merval subió 3,3% para cotizar en USD 897. En el panel líder de la bolsa porteña, la mayor suba correspondió a Comercial del Plata, con un avance de (9,9%); seguido por Bolsas y Mercados (+8,7%) y Supervielle (+4%). Los ADR operaron con mayoría de subas, promedio de 2%. Entre los que marcaron mayores avances están Edenor (4,9%), Supervielle (4,7%) e IRSA (+4,3%), mientras que la que más cedió fue Despegar (-1,3%).

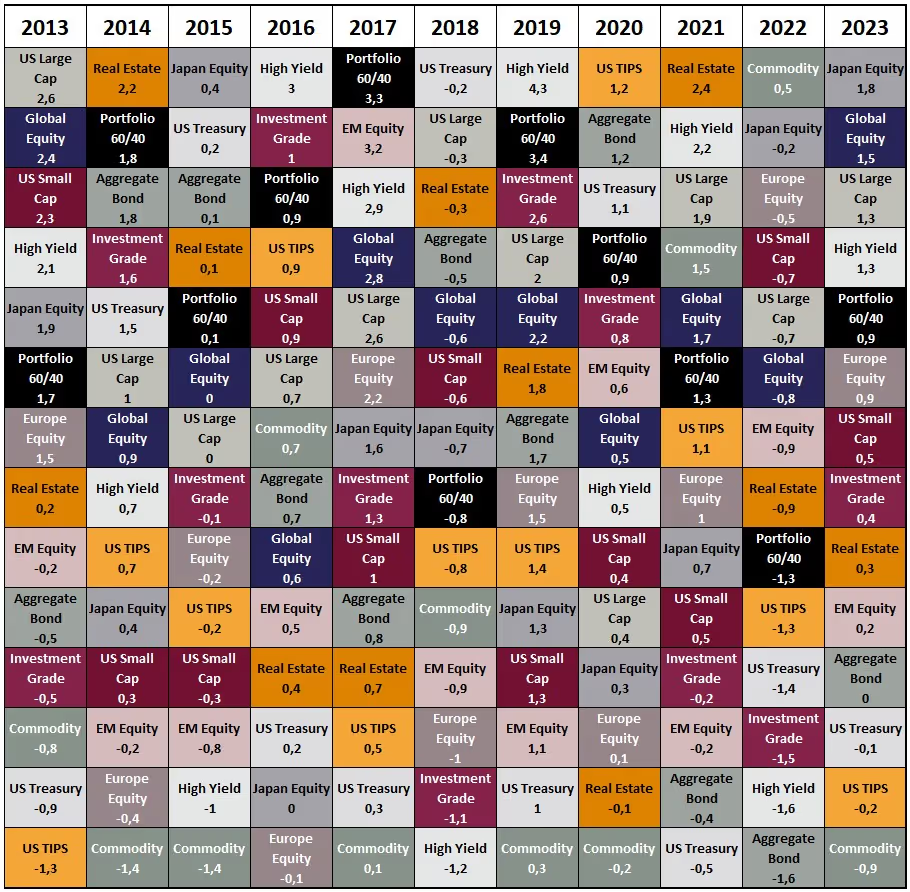

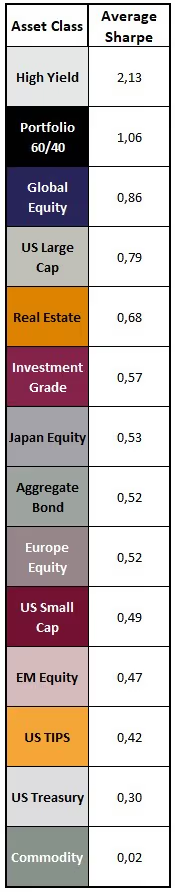

Tabla periódica de los retornos de inversiones aplicando el ratio de Sharpe.

La "Tabla periódica de los retornos de inversiones" es una herramienta visual que muestra el rendimiento anual de diferentes categorías de activos, clasificadas de mejor a peor rendimiento para cada año.

En esta ocasión aplicamos este gráfico y ordenamos las columnas por el ratio de Sharpe. Este indicador modela los retornos de los diferentes activos descontando una tasa libre de riesgo; para este ejercicio, consideramos la tasa del Tesoro de Estados Unidos de 1 a 3 meses, para después ajustar por su volatilidad. Con esto, buscamos entender cuáles fueron las mejores inversiones ajustadas por riesgo en 2023 y en los años anteriores.

Llegamos a las siguientes conclusiones.

En resumen, esta tabla es un recordatorio visual y práctico de por qué recomendamos a los inversores carteras diversificadas y equilibradas, en lugar de tratar de seleccionar los mejores rendimientos de forma retrospectiva, lo cual es una estrategia con menos probabilidades de éxito a largo plazo.

Este informe analiza el balance necesario entre las tasas de interés y la inflación.

Argentina ingresó en una nueva etapa inflacionaria, superando el umbral del 20% luego del shock en el tipo de cambio, pero con una inercia previa muy peligrosa que obliga a considerar medidas para su atenuación en el corto plazo. El único valor por encima de ese umbral desde la hiperinflación de 1990 fue el mes de febrero de 1991 (27%), cifra que podría ser superada en estos meses.

El dato de inflación en la Ciudad de Buenos Aires alcanzó el 21,1% m/m en diciembre, casi duplicando al mes previo (11,9%) y marcando un nuevo récord en su medición. Así, en 2023 acumuló una inflación del 198,4%, más que duplicando la del año anterior (94%). Llamativamente, se observó un diferencial muy marcado entre la variación de los bienes (30,3% m/m) y la de los servicios (14,2%), lo que sugiere que estos últimos podrían mostrar una aceleración en los próximos meses, en conjunto con nuevas tarifas de los servicios regulados. Además, la inflación núcleo fue algo mayor, alcanzando el 22,2% (209,5% i.a.). Se espera que el dato nacional supere este valor, situándose en torno al 25%, con una mayor variación en servicios y una mayor sensibilidad a la devaluación.

Esta enorme pérdida de valor del peso podría cambiar bruscamente el comportamiento de los agentes económicos, quienes podrían optar por refugiarse en otros activos, particularmente en divisas (dólar) o bienes y servicios (lo que generaría más inflación). En este contexto, las medidas de política económica son fundamentales para ofrecer certidumbre e intentar estabilizar nuevamente los precios.

Dar señales para corregir los desequilibrios monetarios (efectos de mediano plazo) y aumentar el rendimiento de los instrumentos en moneda local (efectos de corto plazo) son medidas habituales que buscan restituir parte del valor perdido a la moneda. De hecho, durante la mayoría de los eventos de aceleración inflacionaria (1989, 1990, 2002, 2007, 2014, 2016, 2018, 2022), las tasas de interés pasivas se elevaron a corto plazo para atenuar esa huida hacia otros activos, con menor o mayor éxito, dependiendo del contexto y de la robustez del plan económico detrás.

Para dimensionar la situación, desde 2004 hasta noviembre de 2023, la tasa mensual de interés real en plazos fijos (BADLAR) osciló entre un mínimo de -3,9% y un máximo de +1,8%, con un promedio de -0,6%. Si en lugar de usar los plazos fijos se tomara la tasa de interés de política (LEBAC/LELIQ) desde diciembre de 2015, esos valores no variarían significativamente, situándose en un mínimo de -3,2%, un máximo de +2,8% y un promedio de +0,2%.

Contrariamente a lo esperado y a experiencias previas, ante la fuerte aceleración inflacionaria iniciada en diciembre pasado, las tasas de interés fueron ajustadas a la baja. Específicamente, la tasa de política (LELIQ), junto con los pases, se redujo del 133% al 100% (TNA), lo que se traduce en una tasa mensual ligeramente superior al 8,3%. Esto repercutió en una caída de las tasas de los depósitos a plazo fijo (BADLAR), ubicándose alrededor del 9%. Este ajuste estaría implicando una tasa de interés real mensual peligrosamente negativa, en torno al 15% durante diciembre/enero, en comparación con el -1,2% promedio de agosto a noviembre de 2023 (frente a las LELIQs).

Al principio, tras el anuncio de una devaluación del 2% mensual y la significativa reducción de la brecha cambiaria, que alcanzó mínimos por debajo del 10%, la demanda de dólares se atenuó en un contexto de gran incertidumbre. A pesar de las tasas tan negativas, con los UVA destacándose aunque de difícil acceso, los depósitos a plazo fijo se mantuvieron estables.

No obstante, como se mencionó anteriormente, las consecuencias de esta política podrían derivar en una búsqueda generalizada de otros activos. De hecho, durante la última semana se observó una sensible escalada en la brecha cambiaria, que la llevó de menos del 10% a alrededor del 45% en tan solo unos pocos días. Del mismo modo, y de manera endógena, la disminución esperada en la inflación podría retrasarse si la demanda de pesos experimenta una caída sostenida.

Además, el objetivo de devaluación mensual del 2% anunciado y, por el momento, cumplido, como se detalló en la nota de la semana pasada (In)Sostenibilidad del esquema cambiario actual, se irá ajustando progresivamente. La intención es igualar la dinámica de los precios hacia fines del primer trimestre y así evitar un atraso excesivo del tipo de cambio real.

En este contexto, se podría esperar que hacia abril la tasa de interés real se sitúe en un nivel neutro, aumentando nuevamente hasta un rango de 120/130% TNA. Este ajuste podría ser mayor si la brecha cambiaria supera el 60%, buscando empatar una inflación mensual cercana al 11%. De esta manera, se intentaría generar un mayor interés para los tenedores de pesos, con el objetivo de contrarrestar la demanda de otros activos que complicarían los objetivos iniciales.

Noticias globales: el mundo hoy.

El mercado se encuentra ajustando las expectativas respecto a los recortes de tasas mientras espera datos económicos cruciales que se publicarán más adelante en la semana, incluyendo el IPC y el inicio de la temporada de ganancias.

Las acciones en EE. UU. estuvieron mixtas en las operaciones del miércoles, con el Dow Jones cayendo más de 200 puntos, un total de 0,5%; el S&P 500 bajó casi un 0,1%, mientras que el Nasdaq avanzó 0,2%, a medida que las tecnológicas se recuperaban. Nvidia tuvo un desempeño superior, subiendo más del 3% para alcanzar un nuevo récord, mientras que Amazon y Alphabet también registraron ganancias de más del 1,3%. El VIX, que mide la volatilidad del mercado, perdió un 1,8%, para cotizar en 12,84, luego de la suba del 3% en lo que va del mes.

La nota del día la dio Juniper Networks, cuya acción se disparó un 22% tras los informes de que Hewlett Packard podría comprar la empresa de equipos de redes por unos USD 13.000 M. Por otro lado, Tesla perdió más del 2,5%, y JetBlue se hundió un 10%, después de que BofA Securities rebajara la calificación de la acción a Underperform desde Neutral. Además, Samsung dijo que espera una caída del 35% en los ingresos operativos del cuarto trimestre, muy por debajo de las estimaciones, ya que la demanda continúa rezagada.

Los rendimientos de los bonos del Tesoro estuvieron al alza. La UST10Y subió 1 pb a 4,02%, mientras que la UST2Y avanzó 2 pb, para terminar en 4,37%. Los índices de renta fija tuvieron comportamiento mixto, con los emergentes cayendo 0,3% y los Investment Grade con un alza de 0,2%.

En cuanto a los commodities, el petróleo subió más de un 2% hasta superar los USD 72,5 por barril, tras una caída del 4% en la sesión anterior. Las tensiones geopolíticas persisten en Medio Oriente, agravadas por la actual interrupción del suministro en Libia –el cierre del yacimiento petrolífero más grande del país afecta la producción diaria de petróleo en aproximadamente 0,3 millones de barriles–. Las principales compañías navieras también están evitando el Mar Rojo debido a las amenazas a la seguridad de los militantes hutíes yemeníes. Por su parte, el oro subió un 0,1%, cerrando en USD 2.028 la onza, y la soja aumentó 0,1%, situándose en USD 456 por tonelada.

En la zona del euro, la tasa de desempleo alcanzó el 6,4% en noviembre, alineándose con el mínimo histórico de junio y superando ligeramente la previsión del mercado (6,5%). Entre las principales economías de la zona del euro, España registró la tasa de desempleo más alta con un 11,9%, seguida de Italia con un 7,5% y Francia con un 7,3%. Por el contrario, Alemania y los Países Bajos contaban con las tasas más bajas, del 3,1% y el 3,5%, respectivamente.

Por su parte, la producción industrial alemana cayó un 0,7% m/m en noviembre pasado (vs. -0,3% previo), sexto mes consecutivo de caída e incumpliendo sensiblemente las expectativas del mercado (+0,2%). Así, disminuyó un 4,8% i.a., acelerando frente a períodos previos y convirtiéndose en la contracción más grande desde la pandemia (2021).

Noticias locales: el país hoy.

En el mercado cambiario, el agro liquidó USD 39 M y el BCRA registró compras netas por USD 128 M. En lo que va de enero, la autoridad monetaria adiciona compras por USD 832 M y USD 3.694 M en lo que va de la gestión Milei. El stock de reservas internacionales aumentó en la jornada en USD 54 M hasta los USD 23.285 M. Con esta información, las reservas acumulan un incremento de USD 2.077 M desde el 10 de diciembre.

El dólar oficial aumentó diariamente un 0,1% hasta $814. Esto significa un ritmo de devaluación mensualizado de 2,2%, que se aceleró contra el ritmo de 2,0% que mantiene desde el salto devaluatorio. Los dólares financieros se estabilizaron. El MEP con ledes se mantuvo en $1.147, mientras que el CCL con ADRs disminuyó 0,3% hasta $1.203. De esta manera, sus brechas se sitúan en 41% y 48%, respectivamente.

Los contratos de futuro de dólar cayeron 0,6%. Las mayores bajas se registraron en los contratos de marzo (-1,3%), noviembre (-1,1%) y agosto (-0,9%). De este modo, la devaluación implícita se ubica en el 2% hasta enero, en el 39% hasta abril y en el 79% hasta julio. Se operaron 208.000 contratos, lo que significa un acumulado semanal de 1.333.000. El interés abierto se incrementó en USD 37 M hasta un stock de USD 1.137 M; lo que significa un decrecimiento mensual de 11,6% y un decrecimiento anual de 58,9%.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER se incrementaron un 2,4%, mientras que las Lecer perdieron un 0,2%. En la curva de tasa fija, el TO26 cerró alcista en 0,6% y las ledes experimentaron un alza de 0,2%. Por su parte, los duales no registraron variaciones y los DLK marcaron una suba de 2,2%.

Los bonos soberanos en hard-dollar perdieron 2,7%, por una caída de 2,2% en los ley Nueva York y una caída de 3,5% en los ley Argentina. Así, acumulan una caída de 4,2% en lo que va del mes. De esta manera, las paridades promedian el 35,1% y el riesgo país se mantuvo en 2.102 pb.

El índice S&P Merval tuvo una baja del 4% en moneda local y del 3,9% en CCL Galicia, alcanzando un valor de USD 882. Además, el retroceso se da en medio de la compleja discusión del Gobierno y la oposición por el DNU y las leyes enviadas a sesiones extraordinarias en el Congreso. En el panel líder de la bolsa porteña, la mayor baja correspondió al papel de Bolsas y Mercados (Byma) que llegó a tener un retroceso de (-4,4%); seguido por Grupo Financiero Galicia (-4,1%) y Banco Francés (-4%). En el otro extremo, el lote positivo fue liderado por Mirgor, con un avance de 10%. Por su parte, las ADR’s de empresas argentinas en Wall Street marcaron mayorías de pérdidas encabezadas por Banco Francés que llegó a anotar un descenso de 4,8%, seguido por Grupo Financiero Galicia (-4,1%), Banco Macro e YPF (-3,3%).

Noticias locales: el país hoy.

La inflación en la Ciudad de Buenos Aires alcanzó el 21,1% mes a mes en diciembre, casi duplicando el mes previo (11,9%) y marcando un nuevo récord en su medición. De este modo, el 2023 acumuló 198,4% de inflación, más que duplicando el año previo (94%). Las categorías con mayores aumentos fueron alimentos y bebidas no alcohólicas y transporte (30,4%), seguidos por cuidado personal, protección social y otros productos (26,9%). En el otro extremo, las menores alzas se dieron en vivienda, agua, electricidad, gas y otros combustibles (11,6%), junto con seguros y servicios financieros (12,4%) y prendas de vestir y calzado (16,2%). Se observó un alza mes a mes de 30,3% en bienes (227,6% interanual) y, llamativamente, solo 14,2% en servicios (177,4% interanual). Además, la inflación “núcleo” fue algo mayor, llegando al 22,2% (209,5% interanual). El dato nacional se espera que esté por encima de este valor, en torno al 25%.

La industria volvió a mostrar una caída mes a mes del 0,6% en noviembre, alcanzando una variación interanual negativa del 4,9%, la más fuerte desde la pandemia. Los sectores con más caídas fueron equipos, aparatos e instrumentos (-16,9%), alimentos, bebidas y tabaco (-6,7%) y productos del metal (-6,6%). Los números adelantan un período recesivo que rápidamente se profundizará en los próximos meses. Por su parte, el indicador de la construcción exhibió una caída mensual del 2,2%, elevando la caída interanual al 2,1%, donde 8 de los 13 insumos del sector relevados mostraron caídas.

En el mercado cambiario, el sector agropecuario liquidó USD 50 M y el BCRA registró compras netas por USD 73 M, en lo que fue la compra más baja hasta ahora de la gestión Milei. En lo que va de enero, la autoridad monetaria acumula compras por USD 704 M; desde el 10 de diciembre, acumula compras por USD 3.566 M. Por otro lado, el stock de reservas internacionales se redujo en USD 889 M por el pago de USD 1.500 M en intereses a bonistas, quedando en USD 23.231 M. Con esta información, las reservas acumulan un incremento de USD 2.023 M desde el 10 de diciembre.

El dólar oficial aumentó diariamente un 0,2% hasta $813,8. Esto mantuvo el ritmo de devaluación mensualizado del 2,0% que viene llevando desde mediados de diciembre. Por otro lado, los dólares financieros operaron nuevamente al alza. El MEP con ledes subió 3,1% hasta alcanzar los $1.146, mientras que el CCL con ADRs trepó 5,8% hasta $1.206. Así, sus brechas se sitúan en 41% y 48%, respectivamente.

Los contratos de futuro de dólar lateralizaron. Las mayores subas se registraron en los contratos de marzo (+0,9%), agosto (+0,6%) y abril (+0,5%). Mientras que las mayores caídas se registraron en los contratos de noviembre (-0,5%), octubre (-0,3%) y enero (-0,2%). La devaluación implícita se ubica en el 2% hasta enero, en el 40% hasta abril y en el 80% hasta julio. Se operaron 214.000 contratos, con un acumulado semanal de 1.287.000. El interés abierto se incrementó en USD 22 M hasta un stock de USD 1.100 M; lo que significa un decrecimiento mensual del 11,2% y un decrecimiento anual del 59,6%.

Mala rueda para la deuda en pesos. Los bonos CER tuvieron un importante retroceso del 6,8% luego de que la inflación porteña sorprendiera a la baja, mientras que las Lecer perdieron un 0,6%. En la curva de tasa fija, el TO26 cerró alcista en 0,3% y las Ledes experimentaron un alza del 0,1%. Por su parte, los duales no registraron variaciones y los DLK marcaron una caída del 1,8%.

Los bonos soberanos en hard-dollar perdieron un 1,6%, con una caída del 1,7% en los ley Nueva York y una caída del 1,6% en los ley Argentina. Así, acumulan una caída del 1,5% en lo que va del mes y del 0,8% desde que asumió Javier Milei. De esta manera, las paridades promedian el 36,1% y el riesgo país se elevó a 2.046 pb.

El índice S&P Merval tuvo una suba del 4,7% en moneda local y una baja del -0,4% en CCL Galicia, alcanzando un valor de USD 918. Esto se da en el marco de la primera reunión con el Fondo Monetario Internacional (FMI) y de arduas tratativas legislativas para destrabar el tratamiento de la ley Ómnibus en el Congreso. Las subas fueron encabezadas por Mirgor, con un aumento del 16%, seguido de Banco Supervielle (10,4%), BYMA (9%), Central Puerto (8,3%) y Pampa Energía (7,2%). La única baja de la jornada fue la de Ternium, con un 2,7%. Las acciones argentinas en Wall Street, por su parte, subieron hasta un 5,8%, lideradas por Banco Supervielle, seguida de Mercado Libre (2,4%), Globant (2,3%), Banco BBVA (2,2%) e Irsa (1,7%). Las pérdidas registradas corresponden a Transportadora Gas del Sur (-0,3%) y Tenaris (-1,3%).

Noticias globales: el mundo hoy.

Los principales índices de Wall Street cerraron al alza en la jornada del lunes, con el S&P 500 subiendo un 1,2% y el Nasdaq un 1,9%, impulsados por un repunte de las acciones tecnológicas. Mientras tanto, el Dow Jones se recuperó de pérdidas anteriores para cotizar más de 100 puntos más arriba (0,4%), a pesar de la presión de las acciones de Boeing, que cayeron más del 6% tras la última emisión con sus 737 MAX 9 Jets. El VIX, que mide la volatilidad del mercado, perdió un 1,2%, para cotizar en 13,19, luego de la subida del 6% en lo que va del mes.

Los fabricantes de chips lideraron las ganancias de la sesión, y Nvidia se disparó un 5% hasta alcanzar un máximo histórico de USD 517,6. Además, AMD e Intel avanzaron, ganando un 6% y un 4%, respectivamente. Otras megacapitalizaciones obtuvieron buenos resultados, incluidas Amazon, Apple y Alphabet, que subieron cada una más del 1,5%. Por otro lado, Chevron cayó un 0,6% y Exxon Mobil perdió un 1,7%.

Los rendimientos de los bonos del Tesoro retrocedieron. La UST10Y bajó 3 puntos base a 4,01%, al igual que la UST2Y, que cerró en 4,36%. Los índices de renta fija subieron 0,4% en promedio, con los Investment Grade avanzando 0,7%.

Por otro lado, el US Dollar Index disminuyó un 0,1%, alcanzando 102,2, impulsado por el euro que subió un 0,11% a $1,09 y el yen japonés que se fortaleció un 0,36%. A pesar de este debilitamiento del dólar, el oro perdió un 0,9%, cerrando en USD 2.026 la onza, debido a la disminución de las expectativas de un corte inminente en la tasa de interés de la Reserva Federal. El petróleo se hundió más del 4% debido a los fuertes recortes de precios por parte de Arabia Saudita y un aumento de la producción de la OPEP. Por su parte, la soja bajó un 0,8%, situándose en USD 455 por tonelada.

Los inversores esperan el informe clave del IPC previsto para el jueves, junto con el comienzo de la temporada de resultados, en la cual Bank of America, Citigroup, JPMorgan Chase y Wells Fargo publicarán sus resultados.

Referido a la zona del Euro, el indicador de “sentimiento económico” aumentó a 96,4 en diciembre (vs 94 previo) y, si bien aún por debajo de 100, alcanzó el nivel más alto desde mayo, con mejoras en todos los sectores a pesar del repunte de las expectativas de inflación. De otro modo, las ventas minoristas cayeron un 0,3% mes a mes en noviembre (vs +0,4% previo), en línea con el consenso, y ampliaron la caída interanual a 1,1%.

Respecto de datos de la región, el Índice de Precios al Consumidor en Chile disminuyó 0,5% mes a mes en diciembre luego de cinco meses de alzas. De este modo, marcó la decimotercera desaceleración consecutiva en términos interanuales hasta el 3,9% (vs 4,8% previo), la más baja desde junio de 2021. Por su parte, la tasa de inflación subyacente fue de -0,4% mes a mes.

¿Cuáles son las perspectivas para las materias primas?

El año 2023 fue desafiante para los mercados de commodities. A pesar de las tensiones geopolíticas, incluyendo la guerra en Ucrania y los conflictos en Medio Oriente, el índice general de precios de commodities registró una caída del 9%. Esta disminución no fue uniforme: los precios de los productos agrícolas cayeron un 21%, los energéticos un 14%, mientras que los metales solo descendieron un 2%. Este descenso se dio en un contexto de ralentización económica global, con un crecimiento que pasó del 3,5% en 2022 al 3% en 2023. A pesar de la caída, los precios de los commodities siguen estando un 50% por encima de los niveles previos a la pandemia.

En el ámbito de los commodities energéticos y específicamente el petróleo, el año presenta un panorama complejo debido a factores significativos tanto en la oferta como en la demanda. La Agencia Internacional de Energía (IEA) señala que los recortes de producción de OPEC+ han reducido la oferta en 1,4 millones de b/d en 2023, y se anticipa una disminución adicional de 0,6 millones de b/d en 2024. Por otro lado, los productores no OPEC+ aumentaron su producción en 2,7 millones de b/d en 2023, y se espera un incremento adicional de 0,8M b/d en 2024. En cuanto a la demanda, el consumo de combustibles líquidos, liderado por China e India, subió 1,8 millones de b/d en 2023, y se proyecta un crecimiento de 1,3 millones de b/d este año, lo que podría presionar al alza los precios. Así, se estima que el precio del WTI oscilará entre USD 70 y USD 85 el barril este año, reflejando un equilibrio ajustado entre una oferta cautelosa y una demanda con altibajos.

En cuanto a los commodities agrícolas, nuestro enfoque se concentra en la soja. Se proyecta que la producción global para este año alcance un récord de 386 millones de toneladas (Mtn), lo que representa un aumento del 7% o 25 Mtn respecto al año anterior. Este incremento se debe principalmente a las buenas perspectivas de cosecha en Argentina, que se espera aumente de 23 a 48 Mtn, y, en menor medida, en Brasil, con una proyección de aumento de 161 a 163 Mtn. Estos incrementos más que compensarían la caída en la producción de EE. UU., que se estima en un 3% de 116 a 112 Mtn. Sin embargo, este aumento en la oferta probablemente no será compensado por el incremento en el uso, que se espera sea de 20 Mtn o un 5% i.a. Es importante señalar que se anticipa una reducción en las importaciones de soja por parte de China, debido a márgenes negativos en la trituración de soja y en la industria porcina. Estos factores podrían presionar los precios a la baja, por lo que se espera que la soja se cotice en torno a USD 480 por tonelada.

Entre los metales, el cobre, un material clave en el ciclo económico, experimentó un camino volátil en 2023, pero cerró el año con un alza del 2%, debido a un déficit global de 27 mil toneladas. Para 2024, se anticipa un escenario opuesto: aunque persisten tensiones en áreas mineras importantes como Chile, Perú y Panamá, se espera que el aumento de la producción en China compense estos factores, permitiendo a este país reducir sus importaciones desde Chile. Se prevé que en 2024, el mercado del cobre muestre un superávit de 467 mil toneladas, cifra que podría incrementarse si China intensifica su crisis inmobiliaria. A corto plazo, el cobre enfrenta el desafío de una oferta excesiva que podría presionar a la baja los precios, aunque a largo plazo mantiene un futuro prometedor, especialmente por su rol en las tecnologías de transición energética.

La perspectiva para el precio del oro en 2024 es distinta debido a su rol como reserva de valor, más que por factores de oferta y demanda. En 2023, el precio del oro aumentó un 13%, impulsado por la búsqueda de activos seguros en un contexto de incertidumbre y volatilidad global. Este aumento se vio reforzado tras los conflictos entre Israel y Hamás, llevando el precio del oro a máximos históricos. La debilidad del dólar y la expectativa de una política monetaria más relajada por parte de la Fed en 2024 también contribuyeron a este entorno favorable, junto con compras récord de oro por parte de los bancos centrales. Se espera que estos factores se mantengan en 2024, por lo que se prevé que el oro cotice en un rango de 2.000 a 2.150 USD/oz.

Las perspectivas para los commodities en 2024 son moderadamente negativas. A pesar de que una política monetaria más laxa de la Fed y un dólar más débil, junto con las continuas tensiones geopolíticas, podrían impulsar los precios al alza, se espera que estos factores sean contrarrestados por un crecimiento económico global más lento, lo que podría resultar en una menor demanda de materias primas en un contexto de aumento de la oferta. Sin embargo, el oro podría seguir una trayectoria diferente debido a su rol como activo de refugio seguro y al interés creciente de los bancos centrales en este metal, lo que indica un potencial aumento en su precio, en contraposición a otros commodities.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

En la primera semana de 2024, los contratos subieron 3,8% promedio...

En la primera semana de 2024, la devaluación se mantuvo al 2,0% mensualizado y los contratos subieron 3,8% promedio. Las mayores subas estuvieron en los contratos de agosto (+7,1%), septiembre (+7,6%) y octubre (+6,5%).

Se despertó nuevamente la demanda por cobertura cambiaria. Con la inflación corriendo al 20% promedio para el próximo trimestre, la rápida apreciación real hace que la devaluación de 2% no sea sostenible por mucho tiempo. Los precios comienzan a anticipar que la salida de este esquema podría hacerse mediante un segundo salto discreto.

El contrato de enero cerró en $835 y marca una devaluación de 2,8% hasta fin de mes (3,2% mensualizada). Febrero cotiza en $887, por lo que mantiene una devaluación mensual baja de 6,2%. A partir de ahí los precios comienzan a reflejar crawling pegs superiores a los dos dígitos: 14,5% en marzo, 11,7% en abril y 11,1% en mayo. Finalmente, los precios señalan una devaluación de 7,3% promedio en junio y octubre.

La curva de tasas (TNA) muestra una pendiente positiva que se empinó por el encarecimiento relativo de los contratos largos. El contrato de enero rinde TNA 39%, el de febrero TNA 61% y el de marzo TNA 106%. A partir de ahí, los rendimientos aumentan progresivamente hasta alcanzar un máximo de TNA 148% en septiembre.

El volumen operado sigue muy bajo: en la semana se comerciaron 1,8 millones de contratos. El interés abierto también continúa en mínimos desde principios de 2020: El viernes 5 de enero el interés abierto cerró en USD 1.078 M; una caída de 12% m/m y de 60% i.a.

Noticias y mercado: lo que pasó y lo que viene en el plano local.

El gobierno comienza a enfrentar sus primeros obstáculos. La falta de músculo político se hace más evidente: el bono a los importadores no logra despegar y la brecha cambiaria se activó antes de lo esperado. El DNU ya enfrentó varios amparos y la “Ley Omnibus” no tiene buenas perspectivas si el gobierno se mantiene inflexible a los cambios. La popularidad del presidente podría verse impactada por la aceleración de la inflación, el aumento de impuestos y la caída de los salarios reales. Mientras tanto, el BCRA sigue recuperando reservas internacionales, pero ha resurgido con fuerza la demanda de cobertura cambiaria, y los dólares financieros han experimentado un aumento. Los bonos soberanos en moneda extranjera se han mantenido estables, mientras que el Merval ha subido en moneda local, aunque no ha logrado compensar la subida del dólar paralelo. En la curva de pesos, los más demandados han sido los ajustables por tipo de cambio, los BOTES, mientras que los ajustables por CER se han estabilizado. Además de la actividad en el Congreso respecto al debate de la Ley Omnibus, la atención de esta semana estará en la brecha cambiaria y en la publicación del IPC Nacional de diciembre, que se espera marque la mayor subida desde la hiperinflación de 1990.

Desplome de la recaudación. La recaudación tributaria de diciembre marcó una caída real del 17% i.a., suponiendo una inflación de 25% m/m para diciembre, siendo esta la peor performance desde el inicio de la pandemia y acumulando en el año una merma del 7% real. Esta reducción se explicó en mayor medida por la baja en Ganancias –por la suba del mínimo no imponible cayó 40% real i.a.–, por los impuestos relacionados al empleo –20% real i.a. debido a la caída de salarios reales–, comercio exterior –pese a la devaluación, bajó 10% real i.a. por 39% real i.a. de menor recaudación por derechos de exportación por alta base de comparación y menores precios, y también por aranceles que cayeron 12% real i.a.– y lógicamente por los tributos asociados al nivel de actividad, que perdieron 8% real i.a. Compensó esta caída el impuesto PAIS, que por suba del tipo de cambio y ampliación de base imponible dispuesta por la administración entrante, mostró un crecimiento real del 210%. Estos números nos adelantan cifras recesivas de actividad en diciembre, que continuarían durante la primera parte de 2024 (IVA DGI, débitos y créditos, seguridad social), mientras que otros impuestos con las nuevas medidas deberían revertir la dinámica y aportar al equilibrio de las cuentas fiscales (retenciones, impuesto PAIS, Ganancias).

El BCRA sigue cosechando. En la primera semana del año, el BCRA continuó aprovechando la ventaja que le ofrece el nuevo esquema de pagos en cuotas para importaciones –recordemos que desde el mes pasado, los importadores solo pueden pagar el 25% en el primer mes y el resto en tres cuotas mensuales, lo que reduce la demanda hasta abril en comparación con las importaciones– para seguir comprando divisas en el mercado cambiario y recuperar reservas internacionales. Concretamente, entre el 2 y el 5 de enero, el BCRA compró USD 631 M, que sumado a la suba de encajes y otras operaciones por USD 417 M, permitieron que las reservas internacionales aumentaran en USD 1.047 M. Así, cerraron la semana con un stock bruto de USD 24.120 M, mientras que las netas quedaron en USD 8.800 M negativas, el nivel más alto desde octubre. Con esta performance, en el primer mes de gestión, el BCRA compró USD 3.526 M –USD 196 M por día–, con la particularidad de que el sector agropecuario contribuyó con solo USD 1.430 M –USD 80 M por día–, mientras que por el resto de operaciones se registró una inusual oferta neta de USD 2.100 M –USD 116 M por día–.

Otra mala licitación para el BOPREAL. Nuevamente se observó una baja demanda en la licitación del bono para importadores del BCRA. En esta ocasión, se colocaron USD 57 M, lo que representa apenas el 7,6% de los USD 750 M que ofrecía el Banco Central. Esto ocurrió a pesar de varios incentivos que buscaban estimular una mayor demanda: i) los nuevos "endulzantes" que garantizaban acceso al mercado de Contado con Liquidación (CCL) por la diferencia entre el precio de mercado y el secundario, ii) la licitación se realizó en un contexto de mayor brecha cambiaria, y iii) se esperaba que las cuestiones burocráticas ya estuvieran más resueltas y eficientes.

Se despertó la brecha. El BCRA mantuvo el ritmo de suba del tipo de cambio oficial del 2,0% m/m anunciado, y cerró en $812 durante toda la semana. Como contrapartida de las intervenciones del BCRA en el mercado cambiario y con los importadores limitados a pagar su deuda comercial accediendo al tipo de cambio oficial solo con una cuarta parte de los flujos por importaciones, los dólares financieros aceleraron su tendencia alcista de las últimas jornadas del año pasado, registrando un rápido aumento a lo largo de toda la semana. El MEP con AL30 subió 9,8% hasta $1.097 y el CCL aumentó 14,3% hasta $1.148. Como resultado, las brechas con el dólar oficial se elevaron a 37% y 41% respectivamente. Paralelamente, los futuros de dólar en ROFEX registraron un importante rebote, subiendo un 3,8% promedio en la semana. Para el primer bimestre, el mercado anticipa que el crawling peg se mantendrá muy por debajo de la inflación: enero y febrero cotizan en $835 y $887 respectivamente, lo que implica una devaluación mensualizada promedio de 4,7%. Esta situación se modifica a partir de marzo, que cotiza en $1.016 y refleja en precios una devaluación del 14,5% en comparación con febrero. Entre abril y octubre, la devaluación seguiría un ritmo mensualizado promedio del 8,5%.

Lateralizan los bonos soberanos. Los bonos en dólares continuaron sin mostrar reacciones significativas y en la semana registraron un retorno en dólares de apenas 0,2%, lo que mantuvo sus paridades alrededor del 37% y elevó el riesgo país a casi 2.000 puntos. Esta lateralización estuvo en sintonía con la mala semana a nivel global, donde los bonos de mercados emergentes experimentaron una caída del 2%. Desde la asunción de Javier Milei, los bonos han acumulado un alza de solo 0,9%, impulsada por los bonos de legislación local que subieron 2,3%, mientras que los de legislación de Nueva York se mantuvieron sin cambios.

Rally en los dollar-linked. La semana fue muy buena para las curvas indexadas al tipo de cambio. Los bonos dollar-linked subieron un 13,7% y los bonos duales, un 8,9%. Como resultado, sus tasas en dólares sufrieron una importante compresión y pasaron de ofrecer un rango de entre Tasa Interna Anual (TIR) 45% y 12% a uno de entre 36% y -5%. La curva CER quedó algo rezagada: en la semana, los bonos ganaron un 2,4% y las letras un 1,2%. Así, sus tasas reales siguen en niveles negativos récord, de entre -76% a febrero 2024 a -30% a febrero del 2025. Finalmente, el TO26 a tasa fija ganó un 7,8% semanal y ofrece una TIR del 98%, mientras que la ledes S18E4 ofrece una TIR de 132%.

Buena semana para las acciones. En la primera semana del año, el Merval registró un aumento del 11% en moneda local, aunque experimentó un retroceso del 6,9% en CCL, debido a la subida de los dólares financieros, alcanzando un valor de USD 880. Se observaron incrementos en las acciones de Ternium (20%), Telecom (19%) y TGN (18%). Por otro lado, Cablevisión y Transener tuvieron bajas del 5% y 1,2%, respectivamente. Los sectores de Materiales (18%), Energía (13%) y Financieros (10%) fueron los más beneficiados. En cuanto a los ADR, se reportó una disminución promedio del 4,6%, en un contexto internacional de tendencia bajista. Supervielle (-16%), BBVA (-8%) y Macro (-6%) lideraron las pérdidas.

Estrategia. El costo de dolarizar la cartera se ha encarecido significativamente y ya alcanza el nivel objetivo del 40%. Sin embargo, no se descarta que siga aumentando, y se considera que su techo podría estar cerca del 65%. El universo en pesos ofrece tasas de entre el 4,3% y el 8,8% mensual, las cuales son poco atractivas considerando la inflación promedio proyectada del próximo trimestre, estimada en el 20% mensual. En este contexto de tasas reales tan negativas, la recomendación es protegerse contra el riesgo de que las tasas suban y adoptar posiciones cortas, como en el caso del bono dual a febrero TDF24, para el que se proyecta una Tasa Efectiva Mensual (TEM) del 7,8%. Desde una perspectiva de mediano plazo, se sugiere el bono CER a febrero 2025 T2X5, ya que, a pesar de su Tasa Interna de Retorno (TIR) negativa del -30,0%, permitiría capturar una unificación cambiaria de cara al 2025.

Con la mirada en la inflación. Hoy se publicará el IPC de la Ciudad de Buenos Aires de diciembre, que servirá como un buen indicador para anticipar el dato oficial del INDEC, que se dará a conocer el jueves. Este último promete ser el peor registro desde la hiperinflación de 1990, ya que se espera un aumento del 25% m/m. Además, se publicarán los índices de actividad industrial y de construcción de noviembre. Por otro lado, circuló información de que el gobierno se reunió con bancos y está analizando un megacanje de bonos en pesos con vencimiento en 2024 por un valor de USD 71.000 M. Este canje sería voluntario y se realizaría a cambio de bonos vinculados a la inflación con vencimientos en 2025, 2026 y 2027.

Noticias y mercado: lo que pasó y lo que viene en el plano internacional.

Tras un rally alcista de nueve semanas, la primera del año arrancó negativa. Si bien ya nadie duda de que este año la Fed comenzará a bajar la tasa de interés de referencia, los muy buenos datos de empleo y las actas de la última reunión del FOMC volvieron a alertar a los inversores de que el camino no será tan rápido. Los rendimientos de los bonos del Tesoro volvieron a subir, el dólar se fortaleció y esto golpeó a los principales índices de bonos, acciones y commodities que arrancaron el año operando a la baja. Con una economía que sigue creciendo a buen ritmo, las miradas de esta semana se concentrarán en los datos de inflación de diciembre.

Minutas con sabor a poco. Si bien a diferencia del año pasado ya no se debate si las tasas seguirán en alza y hay consenso en que a partir de ahora sólo hay que esperar que bajen, el debate actual se centra en la velocidad de esta caída. Como es habitual, el mercado se adelanta y espera un camino mucho más agresivo al que Powell se preocupa por marcar –el mercado "pricea" que bajen al 4% a diciembre de este año mientras que la Fed apunta a un recorte de 75 pb hasta 4,75% desde el actual 5,50%–. Las actas de la reunión del FOMC del pasado 13 de diciembre y la reacción del mercado son la prueba de esto. Al no dar señales claras de cómo será el camino de reducción de tasas de referencia, las minutas quedaron con gusto a poco. De hecho, las autoridades manifestaron un amplio acuerdo en la probabilidad de recortes en las tasas de interés este año, coincidiendo con su postura previa sobre la desaceleración de la inflación y el debilitamiento del mercado laboral, pero no dieron detalles sobre el cronograma y magnitud de dichos recortes.

Mucho empleo y presión de los salarios. Los datos del mercado laboral volvieron a sorprender debido a la fortaleza que muestra la creación de empleo no agrícola, aunque la dinámica de los salarios es una luz amarilla. En diciembre se crearon 216 mil nuevos puestos de trabajo no agrícolas –el mercado esperaba 170 mil–, mostrando una importante aceleración respecto a octubre y noviembre, cuando se crearon 105 mil y 173 mil, respectivamente. Mejor aún fue la dinámica del empleo privado, que sumó 164 mil nuevos empleos en el último mes de 2023, contra 44 mil de octubre y 136 del mes previo. Si bien el empleo agrícola tuvo una contracción de casi 900 mil empleos, la Población Económicamente Activa (PEA) cayó en 677 mil personas, por lo que prácticamente no aumentó la cantidad de personas desocupadas. Así las cosas, la tasa de desempleo cerró el año en 3,7%, sin cambios respecto al mes anterior y ligeramente por debajo del consenso (3,8%). En este contexto, los salarios aceleraron su marcha, al marcar un alza de 0,44% m/m y 4,1% i.a., por lo que le siguieron ganando a la inflación. Esto último trae una noticia positiva, como que el consumo seguirá traccionando a la actividad, y una negativa, dado que presiona sobre la inflación futura.

Suben las tasas y se fortalece el dólar. En este marco de una economía que no afloja, los inversores comenzaron a tener más cautela con el camino de reducción de tasas. Volvió el higher for longer y esto repercutió en los rendimientos de los bonos del Tesoro americano que retomaron su tendencia alcista luego de la fuerte caída que tuvieron en los últimos tres meses –en ese lapso, la UST10Y bajó de 5,0% a 3,8%–. Concretamente, en la primera semana del año, la UST2Y subió 14 pb para cerrar en 4,39% y la UST10Y terminó en 4,04%, 18 pb por encima de la semana anterior. Este contexto fortaleció al dólar que en la semana ganó 1,1% contra las principales monedas –2,6% frente al yen y 0,9% frente al euro–.

Caen bonos y acciones. En este contexto de tasas en alza, acompañado de malas noticias corporativas –deterioro en las expectativas de venta de productos de Apple y Tesla– y de tensiones en el Mar Rojo, los principales índices de bonos y acciones arrancaron el año en baja, terminando así un rally alcista de nueve semanas consecutivas. En cuanto a los bonos, el índice agregado cayó 1,1%, siendo los más castigados los de mayor duración, reflejado en la caída de 1,8% en los Investment Grade, mientras que los del Tesoro y High Yield cayeron 0,9%. Respecto a las acciones, el S&P 500 marcó una caída de 1,7%, explicado por la mala performance del sector de tecnológicas –por Apple, que bajó 6,3%– y de Consumo Discrecional –Tesla y Amazon bajaron 4,5%–, que fueron compensados por las acciones de sectores defensivos como Salud y Utilities, que subieron 1,9% y 1,5%, respectivamente. El mal arranque de las tecnológicas se reflejó en el Nasdaq, que en la semana cayó 3,6%, mientras que la caída del Dow Jones fue de 1,9%.

Commodities mixtos. Con el dólar fortaleciéndose, los precios de las materias primas arrancaron 2024 a la baja, salvo en el caso del petróleo, que ante las tensiones en el Mar Rojo –EE. UU. hundió botes hutíes y, en respuesta, Irán envió un navío de guerra a la zona– más que compensó el alza en los inventarios en EE. UU. Concretamente, el WTI cerró la semana en USD 74 el barril, subiendo un 3,2% respecto al último día de 2023. Los commodities agrícolas operaron a la baja ante las buenas perspectivas de cosecha en el hemisferio sur; por caso, la soja cerró la semana con una caída del 3,4%, cotizando en USD 459 la tonelada, y el maíz cedió un 2,2%. Similar tendencia marcó el cobre, que cayó 2,2%, en tanto que el oro registró una disminución del 0,9% en la semana, cotizando en USD 2044 la onza.

El resto del mundo también empezó mal. El índice de acciones global en la primera semana del año cayó 1,8%, con bajas en todos los mercados. Entre ellos, se destacaron la caída de 2,4% de Europa y de 3,2% de China –siguiendo el muy mal desempeño del año pasado–, en tanto que el de Latinoamérica perdió 1,4%. También fue una mala semana para los bonos, con los emergentes anotando una caída de 2,0%.

Lo que viene. La próxima semana, el enfoque principal en EE. UU. será las tasas de inflación de diciembre –se espera un alza de 0,2% m/m tanto para el IPC general como para la Core, lo que marcaría una leve suba en la inflación interanual que se iría de 3,1% i.a. a 3,2% i.a.–, seguido de datos de comercio exterior, precios al productor y discursos de oficiales de la Fed. En Europa, se esperan datos de ventas minoristas estancadas en noviembre, una probable recuperación en la producción industrial alemana y órdenes de fábrica, junto con actualizaciones sobre el PBI y la producción industrial del Reino Unido. Además, se publicarán datos de empleo para la Zona Euro, Italia y Suiza. En Asia, China destacará con la publicación de cifras de comercio exterior de diciembre, datos de inflación y nuevos préstamos en yuanes.

¿Aún existe potencial alcista para los bonos soberanos en dólares?

El trade electoral fue el principal impulsor del rally argentino, explicando la gran volatilidad de los bonos. Entre enero y las PASO, con las encuestas y elecciones provinciales favoreciendo a JxC, los bonos subieron un 35%, superando a países comparables que registraron un incremento del 12%. Entre las PASO y el balotaje, los bonos argentinos cayeron un 21%, a pesar de que los mercados emergentes ganaron un 2%. Finalmente, la victoria de Milei en el balotaje con un 55% generó un cambio positivo en el mercado, gracias a su programa económico pragmático. Esto desencadenó un fuerte rally del 31% hasta el 10 de diciembre, muy por encima de los comparables que registraron un aumento del 3%.

El contexto internacional también fue un factor significativo, explicando aproximadamente un 22% del rally argentino. Fue un año muy bueno para los mercados globales, con el S&P 500 marcando una suba del 26%. Desde octubre, las expectativas de una política monetaria menos restrictiva y un soft-landing de la economía estadounidense impulsaron a los bonos y las acciones. Desde que la Fed dio indicios de que no habrá más subas de tasas, la renta fija comenzó un sendero de recuperación después de casi tres años de caídas inéditas. Así, el índice de bonos emergentes registró una suba del 11% en 2023, mientras que las economías comparables con Argentina ofrecieron un retorno del 22%.

Sin embargo, desde la asunción de Milei, los bonos han mostrado un movimiento lateral. Desde entonces, solo aumentaron un 1,0%, a pesar del contexto global favorable. El mercado parece haber valorado la voluntad de Milei de impulsar reformas y corregir desequilibrios, pero aún persisten dudas sobre la capacidad de implementarlas de manera sostenible.

A estos precios, los bonos descuentan una reestructuración moderada. Reflejada en una curva de rendimientos fuertemente invertida, con Tasas Internas de Retorno (TIR) de entre 39% y 20%. Las paridades oscilan entre 35% y 41%, con quitas implícitas en torno al 29% (asumiendo una tasa de salida del 15%). Estos recortes implícitos habían llegado a superar el 50%, y actualmente están algo por debajo de la mediana histórica internacional de 37%. Por otro lado, se achicaron los spreads legislativos y de estructura legal, reflejo de que el mercado no anticipa un tratamiento desigual en una eventual reestructuración. El diferencial promedio entre globales ley Nueva York y Bonares ley argentina se encuentra en el 3%, su nivel más bajo desde noviembre de 2021. Asimismo, el diferencial de paridades entre bonos indenture 2005 y 2016 también se encuentra en un mínimo histórico del 8%.

Todavía vemos potencial alcista, aunque más acotado. Las bajas paridades siguen sin corresponderse con el perfil de deuda argentino. El país debe hacer frente a vencimientos privados por USD 9.000 M entre julio de 2024 y julio de 2025, solamente un 2% del PBI de 2024. El problema es que el país parte de un casillero inicial de reservas netas negativas en USD 9.000 M. Esto debería corregirse parcialmente gracias a un muy buen año en términos comerciales (estimamos un saldo comercial positivo de USD 15.000 M), al objetivo de déficit financiero cero y a la renegociación del programa con el FMI (este año vencen USD 7.500 M). El gran catalizador de un rally sería que el país recupere acceso al financiamiento privado extranjero. Pero esto muy difícilmente ocurra en 2024. Para esto, Milei deberá convencer a los inversores de que su programa es sostenible económica y políticamente.

Riesgos de sostenibilidad económica. Incluso con una balanza comercial positiva, acumular reservas será una tarea difícil. Aproximadamente cuatro años de restricciones financieras han generado un importante stock de dólares a la espera de poder salir del país: esto incluye intereses, deudas, dividendos, pagos a proveedores, y otros. Esperamos que las reservas internacionales finalicen el año con un crecimiento cercano a los USD 5.000 M.

Riesgos de sostenibilidad política. Como quedó demostrado en 2023, las perspectivas de gobierno importan tanto como los fundamentos macroeconómicos del país. En este sentido, 2024 será un año desafiante para el oficialismo: inflación corriendo al 20% mensual en el primer trimestre, un fuerte ajuste fiscal en camino, reformas contra sindicatos y otras corporaciones, además de las perspectivas de fuerte caída en la actividad.

Nuestra recomendación – Cartera de AL30, GD30 y GD38. Recomendamos incorporar los bonos del tramo corto GD30 y AL30 dado que son los que más se beneficiarían de una normalización en la curva soberana. Si operasen a una tasa de descuento del 15%, ofrecerían retornos del 20% y 26% para una quita del 25% y del 63% y 57% sin quita de capital. Por otro lado, también sugerimos el GD38 por su elevado cupón corriente del 5,1% y por el bajo costo del spread de indenture.

Análisis del tipo de cambio y la competitividad del modelo actual.

El atraso cambiario acumulado durante la gestión de Alberto Fernández (más del 30%) en conjunto con la sostenida y alta brecha cambiaria (+80% promedio, con picos de 150%, que implicaron un desincentivo a exportar y enormes incentivos a importar) y, finalmente, la sequía en 2023, fueron los principales determinantes de la pérdida de casi USD 22.000 millones de reservas netas desde fines de 2019, a pesar de haber tenido un superávit comercial de USD 27.000 M en el mismo período.

Así, una de las mayores urgencias económicas hacia fines de 2023 radicaba en el nivel negativo de reservas internacionales netas (hoy todavía en valores muy bajos) y su dinámica peligrosamente decreciente, llegando a picos de casi USD -11.500 M los primeros días de diciembre pasado. Esto implicaba severas restricciones al acceso de divisas con repercusiones en la brecha cambiaria y en el nivel de actividad (aunque atenuado por la deuda comercial).

En este sentido, una de las primeras medidas tomadas por el nuevo gobierno fue acomodar el tipo de cambio (13-dic: +118% d/d) hacia un nivel competitivo, llevándolo a un valor en términos reales cercano al promedio de los años 2003-2007, reduciendo la brecha fuertemente, incentivando a las exportaciones (a pesar de sumar retenciones, en teoría, transitorias) y encareciendo sensiblemente a las importaciones (a las cuales se les sumó 17,5% de Impuestos PAIS). Pero, al mismo tiempo, se anunció que el tipo de cambio tendría una devaluación mensual en torno al 2%.

En este contexto, la intervención diaria del BCRA, de promediar ventas diarias por más de USD 80 M las dos semanas previas al salto, pasó a comprar en promedio casi USD 220 M, y las reservas internacionales crecieron casi USD 3.000 M en apenas tres semanas. Vale la pena mencionar que la demanda por importaciones todavía se encontró reducida con plazos para acceder a las divisas.

No obstante, la contracara de la devaluación fue una aceleración inflacionaria muy grande que elevó la estimación de inflación para diciembre, en torno al 25%, y el primer cuatrimestre de 2024, con un promedio mensual en torno al 18%. Esto, además de tener severas consecuencias en la economía real vía salarios, consumo y actividad, puede erosionar rápidamente la competitividad ganada si la devaluación no sigue a los precios, repercutiendo en el objetivo de acumular divisas para lograr un crecimiento sostenido (sin nuevas devaluaciones).

Para tomar dimensión de lo que implicaría mantener el objetivo de devaluación del 2% mensual con la aceleración inflacionaria proyectada hacia abril, se observaría una caída del tipo de cambio real respecto diciembre de 2023 de casi 30%, equivalente a valor de hoy a unos $580 (vs $810 actuales). Así, este nivel de competitividad sería similar al de noviembre de 2023, pre salto devaluatorio, y a su vez similar al diciembre de 2015 (que contenía parte de la normalización cambiaria).

Por esta razón es que se estima que, bajo la inflación estimada durante el periodo diciembre 2023 y abril 2024 (25%, 30%, 18% y 14%), sería insostenible el esquema cambiario actual ya que toda la ganancia de competitividad sería erosionada volviendo a valores mínimos desde la salida de la convertibilidad, solo superado por algunos valores del segundo semestre de 2015.

De este modo, se asume que durante el mes de enero corriente comenzará gradualmente una aceleración devaluatoria con el objetivo de igualar la velocidad de los precios hacia abril, en torno al 10%. Bajo este esquema estimado, el tipo de cambio real tendría una caída alrededor del 14% hacia abril (estabilizándose luego), llegando a unos $715 actuales y equivalente al nivel de agosto de 2023 con el salto cambiario posPASO.

Noticias globales: el mundo hoy.

En la jornada de ayer, el Dow Jones avanzó 0,1%, mientras que el S&P 500 y el Nasdaq siguieron una racha negativa, perdiendo 0,3% y 0,5%, respectivamente. Con los datos de empleo que sorprendieron al alza, aumentaron las preocupaciones sobre el momento y la profundidad de los recortes de las tasas de interés por parte de la Fed, lo que presionó al alza los rendimientos de los bonos del Tesoro.

La energía y el consumo discrecional estuvieron entre los sectores con peores resultados, empujados por la baja de ExxonMobil (-0,9%) y Amazon.com (-2,6%). Por el contrario, el sector financiero fue el que más avanzó, respaldado por un salto del 2,4% en las acciones de Allstate, después de que Morgan Stanley elevara la calificación de la aseguradora a sobreponderada. Los bancos también avanzaron 0,4%, y JPMorgan alcanzó un máximo histórico durante la sesión. El VIX, que mide la volatilidad del mercado, aumentó un 0,6%, cotizando en 14,13.

Los rendimientos de los bonos del Tesoro operaron al alza. La UST10Y avanzó 10 pb a 4%, y la tasa del bono a 2 años ganó 7 pb, cerrando en 4,39%. Los índices de renta fija sufrieron una merma promedio del 0,5% durante la jornada.

En cuanto a los datos laborales, las empresas privadas en EE. UU. contrataron 164.000 trabajadores en diciembre, superando el dato de 101.000 de noviembre y las previsiones de 115.000. El ocio y la hostelería lideraron la suba con 59.000 puestos, seguido de los servicios de educación/salud (42.000) y la construcción (24.000). Por su parte, el número de solicitudes de prestaciones por desempleo se redujo en 18.000 a 202.000 en la última semana de 2023, marcando el valor más bajo desde octubre y quedando firmemente por debajo de las expectativas del mercado de 216.000.

El PMI compuesto global del S&P se situó en 50,9 en diciembre, valor cercano a la proyección (51,0) y al mes previo (50,7). Así, indicó un repunte marginal de la actividad empresarial, impulsada principalmente por el crecimiento continuo en el sector de servicios, mientras que la producción manufacturera experimentó una nueva caída.

Por otro lado, el US Dollar Index perdió 0,1%, alcanzando 102,4. Frente al yen japonés, el dólar ganó un 0,9% a 144,6 yenes, mientras que contra el euro perdió 0,2%. Este debilitamiento del dólar influyó en la suba del precio del oro, que luego de cuatro sesiones de descensos avanzó un 0,1%, cerrando en USD 2.043 la onza. Respecto al resto de los commodities, el precio del WTI mermó un 0,5% a USD 72,2, ya que la baja demanda de combustible y los grandes aumentos en el inventario según los datos de la Administración de Información Energética de EE. UU. pesaron sobre los precios. Por último, la soja bajó un 0,5%, situándose en USD 463 por tonelada.

En relación a Europa, la inflación en Francia aumentó 0,1% m/m (vs -0,2% previo), subiendo al 3,7% i.a. en diciembre (vs 3,5% previo), algo por debajo de las expectativas del mercado (3,8%), según una estimación preliminar. Este repunte de la inflación se debió principalmente a los mayores precios de la energía (5,6% vs 3,1% en noviembre) y de los servicios (3,1% vs 2,8%). En el caso alemán, marcó la misma suba mensual (0,1%), después de una marcada caída en noviembre (-0,4%), elevando la variación i.a. a 3,7% (vs 3,2% previo).

En cuanto a la actividad, el PMI de servicios de la eurozona se revisó al alza hasta 48,8 en diciembre (vs 48,7 previo), marcando la quinta contracción consecutiva en la producción de servicios de todo el bloque, ya que la demanda de servicios en la eurozona disminuyó a finales de año y el crecimiento del empleo se desaceleró al segundo ritmo más lento desde febrero de 2021. Por su parte, el PMI de servicios del Reino Unido aumentó a 53,4 en diciembre (vs 50,9 previo), superando las estimaciones preliminares (52,7) y marcando la segunda expansión consecutiva, desafiando la tendencia contractiva de los miembros de la eurozona.

Respecto de datos de la región, el PMI de servicios de S&P Global Brasil cayó a 50,5 en diciembre (vs 51,2 previo), pero indica un tercer mes consecutivo de expansión en el sector de servicios. Tanto los nuevos negocios como la producción continuaron aumentando, aunque a un ritmo más lento, en medio de un entorno de demanda frágil.

Noticias locales: el país hoy.

Nuevamente, hubo muy baja demanda en la licitación del bono para importadores BOPREAL Serie 1. Se adjudicaron USD 60 M, solo el 8% de los USD 750 M que apuntaba a colocar el BCRA. Esto fue a pesar de los nuevos incentivos y de que la licitación se dio en un contexto de mayor brecha.

En el mercado cambiario, el sector agropecuario liquidó USD 85 M, mientras el BCRA registró compras netas por USD 211 M en el MULC. En lo que va de enero, la autoridad monetaria suma compras por USD 442 M; en tanto, en la gestión Milei acumula compras por USD 3.304 M. Por otro lado, el stock de reservas internacionales aumentó en USD 204 M hasta alcanzar los USD 23.881 M. Con esta información, las reservas acumulan un incremento de USD 2.673 M desde el 10 de diciembre.

El dólar oficial aumentó diariamente un 0,1% hasta $811,8. Esto significa un ritmo de devaluación mensualizado de 2,2%, acelerándose respecto al ritmo de 1,9% del miércoles. En los últimos cinco días hábiles, la devaluación se situó en una TEM de 2,0%. Los dólares financieros continúan operando al alza: el MEP con ledes subió 2,1% hasta alcanzar los $1.042, mientras que el CCL con ADRs trepó 6,3% hasta $1.111, situando sus brechas en 28% y 37%, respectivamente.

Durante la jornada de ayer, los contratos de futuro de dólar aumentaron un 3,9%. Las mayores subas se registraron en los contratos de agosto (+6,7%), septiembre (+6,5%) y julio (+5,8%). Así, la devaluación implícita se ubica en 3% hasta enero, en 42% hasta abril y en 81% hasta julio. Se negociaron 356.000 contratos, lo que representa un acumulado semanal de 1.968.000. El interés abierto incrementó en USD 67 M hasta un stock de USD 1.055 M, lo que implica un decrecimiento mensual de 15,3% y anual de 60,3%.

Las curvas soberanas en pesos tuvieron una jornada mayormente positiva. Los bonos CER cedieron un 0,3%, mientras que las Lecer ganaron un 0,4%. En la curva de tasa fija, el TO26 cerró alcista en 4,9% y las ledes experimentaron un alza de 0,6%. Por su parte, los duales registraron una ganancia de 4,7% y los DLK, una suba de 4,6%.

Los bonos soberanos en hard-dollar continuaron lateralizando, con una suba de 0,1% en los ley Nueva York y una caída de 0,1% en los ley Argentina. Así, acumulan una ganancia de 0,3% en lo que va del mes. De este modo, las paridades promedian el 37,7% y el riesgo país aumentó 32 pb hasta los 2.018 pb.

El índice S&P Merval avanzó un 3,3% y se ubica en 1.004.789 unidades, marcando su quinta suba consecutiva, impulsado por un nuevo avance del dólar CCL. Sin embargo, en dólares, el índice accionario cedió un 0,6% y registra en tres ruedas una baja del 3,6%. Las acciones locales que más escalaron fueron las de Ternium (+8,2%), Aluar (+7,6%) y Telecom (+5,3%). En tanto, las únicas que descendieron fueron las de Transener (-2,6%), Grupo Supervielle (-1,2%) y Banco de Valores (-0,3%). Por su parte, los papeles argentinos que cotizan en Wall Street bajaron hasta un 7,3%, como fue el caso del Grupo Supervielle, seguido por Transportadora de Gas del Sur (-4,6%) y Banco BBVA (-4,1%). En tanto, las únicas que avanzaron fueron las acciones de Despegar (+4,4%), IRSA (+2%) y Mercado Libre (+1,3%).

Noticias locales: el país hoy.

En el mercado cambiario, el sector agropecuario liquidó USD 100 M y el BCRA registró compras netas por USD 142 M en el MULC. En las dos primeras ruedas de enero, la autoridad monetaria adicionó compras por USD 231 M y USD 3.093 M desde el 11 de diciembre pasado. Por otro lado, el stock de reservas internacionales aumentó en USD 222 M hasta los USD 23.677 M.

El dólar oficial aumentó diariamente un 0,1% hasta $811,2. Esto significa un ritmo de devaluación mensualizado de 1,9%, que se desaceleró contra el ritmo de 2,0% de los últimos cinco días hábiles. Mientras tanto, los dólares financieros volvieron a subir. El MEP con ledes subió 3,8% hasta alcanzar los $1.021, y el CCL con ADRs trepó 5,9% hasta $1.046. De esta manera, sus brechas se sitúan en 26% y 29%, respectivamente.

Los contratos de futuro de dólar subieron un 2,1%. Las mayores subas se registraron en los contratos de mayo (+3,4%), agosto (+3%) y septiembre (+2,8%). De este modo, la devaluación implícita se ubica en el 3% hasta enero, en el 36% hasta abril y en el 71% hasta julio. Se operaron 273.000 contratos, lo que significa un acumulado semanal de 2.017.000. El interés abierto se incrementó en USD 70 M hasta un stock de USD 988 M; lo que significa un decrecimiento mensual de 18,9% y un decrecimiento anual de 62,6%.

Las curvas soberanas en pesos tuvieron una rueda mayormente positiva. Los bonos CER cedieron un 0,1%, mientras que las Lecer ganaron un 0,3%. En la curva de tasa fija, el TO26 cerró alcista en 4,3% y las ledes experimentaron un alza de 0,1%. Por su parte, los duales registraron una ganancia de 2,6% y los DLK marcaron una suba de 3,9%.

Nuestro índice de bonos soberanos en hard-dollar perdió 0,5%, explicado por una caída de 0,3% en los ley Nueva York y una caída de 0,9% en los ley Argentina. Así, acumulan una ganancia de 0,3% en lo que va del mes. Las paridades promedian el 37,7% y el riesgo país aumentó 53 pb hasta los 1.986 pb.

El índice S&P Merval avanzó un 4,5% y se ubica en 972.244 unidades, marcando su cuarta suba consecutiva. Esta tendencia fue impulsada por avances en acciones del sector energético, en una jornada donde el dólar CCL experimentó un nuevo aumento. A consecuencia de esto, el índice medido en dólares registró una caída del 1,6%, situándose en USD 921. En el panel líder de la Bolsa porteña, las acciones de YPF (7,4%), Pampa Energía (5,9%) y Edenor (5,4%) mostraron incrementos significativos. Este movimiento ocurre en un contexto de un aumento del 27% en el precio del combustible desde este miércoles y la próxima audiencia pública en el marco de la emergencia energética nacional, donde se revisarán las tarifas de electricidad y gas. Por otro lado, las acciones de Cablevisión (5,9%), Mirgor (3%) y Ternium (2,8%) registraron descensos. Los ADR, por su parte, registraron una baja promedio del 0,2%, descendiendo por segunda jornada consecutiva, con Grupo Supervielle (-1,7%), Loma Negra (-3,9%) y Meli (-1,5%) como los más afectados. Sin embargo, YPF, Tenaris y Pampa Energía fueron la excepción, con alzas de 1,5%, 0,3% y 0,5%, respectivamente.

Noticias globales: el mundo hoy.

Las acciones estadounidenses registraron pérdidas el miércoles mientras los mercados analizaban las actas de la última reunión del FOMC, buscando indicios sobre la futura dirección de la política monetaria de la Fed. Las autoridades manifestaron un amplio acuerdo en la probabilidad de recortes en las tasas de interés este año, coincidiendo con su postura previa sobre la desaceleración de la inflación y el debilitamiento del mercado laboral. Sin embargo, el comité ofreció escasos detalles sobre el cronograma y magnitud de dichos recortes, lo que llevó a los mercados a moderar las expectativas de una política menos restrictiva en los próximos meses. Esto prolongó la tendencia bajista de las acciones desde inicios de año, con caídas del 0,8% en el S&P 500 y el Dow, y de un 1% en el Nasdaq. El VIX, que mide la volatilidad del mercado, aumentó un 6,4%, acumulando un 13% en la última semana.

En cuanto a los sectores, Real Estate retrocedió un 2,4%, Consumo Discrecional un 2% y las tecnológicas un 1%. Tesla disminuyó un 3%, mientras que Broadcom descendió un 2,7%, liderando las pérdidas en el sector de fabricantes de chips. En contraste, el sector energético subió un 1,6% debido al incremento en el precio del petróleo.

Los rendimientos de los bonos del Tesoro de EE. UU. operaron estables, con el UST10Y bajando 4pb a 3,91%, y la tasa del bono a 2 años perdiendo 1pb, cerrando en 4,32%. Los índices de renta fija experimentaron una merma promedio del 0,1% durante la jornada.

Por otro lado, el US Dollar Index aumentó un 0,2%, alcanzando 102,4. Este fortalecimiento del dólar influyó en la caída del precio del oro, que descendió un 0,8%, cerrando en USD 2.040 la onza. Respecto a los commodities, el precio del WTI subió un 3,3% a USD 72,7 por barril, tras las declaraciones de la OPEP y sus aliados sobre mantener la estabilidad del mercado petrolero, recortando 2,2 M de barriles por día durante el primer trimestre de este año. En cambio, la soja bajó un 0,3%, situándose en USD 466 por tonelada.

El PMI manufacturero de ISM en EE. UU. tuvo una leve mejora hasta 47,4 en diciembre (vs 46,7 previo), algo mejor que las previsiones del mercado de 47,1. No obstante, es el decimocuarto mes de contracción en la actividad fabril, transformándose en el período más prolongado desde 2000-2001. La producción se recuperó elevándose a terreno positivo (50,3), pero los nuevos pedidos, el empleo y los inventarios continuaron en terreno contractivo.

Por su parte, el número de puestos vacantes (JOLTS) marcó la tercera reducción consecutiva llegando a 8,79 millones en noviembre (-62.000 puestos m/m), marcando el nivel más bajo desde marzo de 2021 y por debajo del consenso del mercado de 8,85 millones.

Dentro de los datos referidos a la eurozona, la tasa de desempleo de Alemania aumentó hasta 5,9% en diciembre (vs 5,8% previo), en línea con las previsiones del mercado, convirtiéndose en la tasa más alta desde mayo de 2021 y marcando el undécimo mes consecutivo de aumento.

Noticias locales: el país hoy.

Datos de diciembre de recaudación mostraron una suba del 156,7% i.a., equivalente a una caída real de más del 15% (inflación de cierre estimada en 210%). El IVA aumentó casi a la par de la inflación (+214%) y el impuesto PAIS muy por encima (+861,4%), mientras que otros impuestos relevantes como Ganancias y Derechos de exportación tuvieron una mala performance producto de modificaciones y el efecto de la sequía (+86,1% y +88,7%, respectivamente).

En el mercado cambiario, el BCRA registró compras netas por USD 89 M en el MULC. Este es el monto más bajo en la gestión Milei; período para el cual acumula compras por USD 2.951 M. Por otro lado, el stock de reservas internacionales aumentó en USD 384 M hasta los USD 23.455 M. Con esta información, las reservas acumulan un incremento de USD 2.247 M desde el 10 de diciembre.

El dólar oficial aumentó diariamente un 0,3% hasta $810,7. Esto significa un ritmo de devaluación mensualizado de 2,0%, que no registra cambios significativos contra los últimos cinco días hábiles.

Los dólares financieros operaron al alza. El MEP con ledes subió 1,6% hasta alcanzar los $983, mientras que el CCL con ADRs trepó 2,2% hasta $987. De esta manera, sus brechas se sitúan en 21% y 22%, respectivamente. Los contratos de futuro de dólar cayeron un 1,9%, siendo los contratos de marzo (-2,5%), febrero (-2,5%) y mayo (-2,3%) los de mayor ajuste. De este modo, la devaluación implícita se ubica en el 3% hasta enero, en el 33% hasta abril y en el 68% hasta julio. Se operaron 161.000 de contratos, lo que significa un acumulado semanal de 2.001.000. El interés abierto se redujo en USD 802 M hasta un stock de USD 919 M; lo que significa un decrecimiento mensual de 78,7% y un decrecimiento anual de 78%.

Las curvas soberanas en pesos tuvieron una rueda mixta. Los bonos CER se incrementaron un 2,2% (3,0% si excluimos al TX25) y registraron subas de hasta 8,4%, mientras que las Lecer perdieron un 0,1%. En la curva de tasa fija, el TO26 cerró sin variaciones y las ledes experimentaron un alza de 0,3%. Por su parte, los duales registraron una ganancia de 0,6% y los DLK marcaron una caída de 0,4%.

Nuestro índice de bonos soberanos en hard-dollar ganó 0,8%, explicado por una suba de 0,4% en los ley Nueva York y una suba de 1,5% en los ley Argentina. Así, acumulan una ganancia de 0,8% en lo que va del mes y de 0,8% en lo que va del año. De esta manera, las paridades promedian el 37,8% y el riesgo país aumentó 25 pb hasta los 1.933 pb.

El índice S&P Merval avanzó 0,1% hasta 930.419 unidades, aunque bajó 2,3% en CCL Galicia, alcanzando un valor de USD 935. En el panel líder de la Bolsa porteña, los papeles de Transportadora Gas del Norte 8,1%, Edenor 5,5% y Banco Macro 4,4% tuvieron alzas. En sentido contrario, las acciones de Cablevisión 5,9%, Mirgor 3%, y Ternium 2,8% marcaron desempeños negativos. Los ADR registraron una baja promedio del -2,2%, destacándose Despegar -4,1%, YPF -4,4% y BBVA -3,3%. Esto se dio en el marco de una jornada negativa para los mercados en EE. UU.