Noticias locales: el país hoy.

La inflación en diciembre fue del 5,1% m/m, por debajo del 5,5% proyectado por el REM pero por encima de lo que esperaba el gobierno. De esta forma, la inflación de 2022 cerró en 94,8% y fue la más alta desde 1991. Alimentos y Bebidas se aceleraron al 4,7% m/m, por encima del 4% de Precios Justos, en tanto que las carnes subieron tan solo un 3% y se mantuvieron nuevamente por debajo del nivel general. Los sectores de la canasta que más subieron fueron Restaurantes y Hoteles con un alza del 7,2% y Bebidas Alcohólicas y Tabaco en 7,1%. Por el lado de las bajas, vale mencionar que Vestimenta, el rubro que más subió en 2022 con 121%, se desaceleró en diciembre al 4,0% luego del acuerdo de precios con el sector indumentaria. Con respecto a las categorías, los productos estacionales variaron un 4,6% m/m (134,1% i.a.) –situándose por segundo mes consecutivo por debajo del nivel general–, los regulados un 5,1% (85,7% i.a.) y el IPC núcleo aceleró a 5,3% desde un 4,8% (90,6% i.a.). Los servicios empataron con los bienes en 5,1%.

Luego de la publicación del dato de inflación, el directorio del BCRA mantuvo sin cambios la tasa de política monetaria en TNA 75% (TEA 107%). A este nivel, diciembre tuvo una tasa real positiva de 1,1% mensual. De acuerdo con el comunicado del BCRA, esta decisión apunta a la desaceleración gradual de la inflación en el mediano plazo y a mantener ancladas las expectativas cambiarias.

El Fondo de Garantía de Sustentabilidad (FGS) de la ANSES confirmó estar interviniendo en el MEP y el CCL. Funcionarios del Fondo afirmaron que la entidad compró cerca de USD 2.000 M de nominales de bonos en dólares, que habrían costado alrededor de USD 600 M a precios de mercado. También confirmaron que las operaciones de venta en volúmenes récord registradas al cierre de las últimas ruedas fueron realizadas por el FGS. Aunque no se aclara, con estas operaciones de compras en dólares y ventas en pesos el organismo público habría buscado contener la cotización de los dólares financieros.

Con una liquidación del agro de USD 30 M, en el mercado de cambios, el BCRA presentó un saldo neutral de operaciones por tercera vez en el mes, llevándolo a acumular compras netas por USD 80 M. De todos modos, el stock bruto de reservas internacionales avanzó USD 128 M diarios y cerró en USD 43.540 M, posiblemente a causa de la apreciación del yuán y del oro.

El dólar oficial volvió a devaluarse a un ritmo mensual levemente menor al 5%, variando $0,30 hasta los $180,97, en línea con las últimas jornadas. Los dólares financieros medidos por GD30 tuvieron una gran aceleración, con el MEP subiendo un 4,5% diario hasta los $342 y el CCL un 2% para ubicarse en $345. De esta forma, las brechas con el dólar oficial saltaron bruscamente: la del MEP pasó de 81,4% el miércoles al 89,2%, mientras que la del CCL pasó de 87,2% a estar en 90,6%. La diferencia de 1,4% entre brechas es la más baja desde el 16 de agosto de 2022.

Los bonos argentinos en moneda extranjera subieron un 0,6% promedio –acumulan un aumento del 12,6% en 2023–. Los bonos de legislación extranjera tuvieron un alza de 0,5% y los ley local un 0,8%. Las tres principales subas fueron el GD29 (+3,2%), el GD35 (+2,0%) y el AL29 (+1,6%), en tanto que las principales bajas fueron el GD38 (-2,7%), el GD30 (-0,8%) y el AE38 (-0,3%). De esta manera, las paridades promedio llegaron a 32,5% y el riesgo país cayó 3 bps a 1993 bps, manteniéndose por debajo de la barrera de los 2000 por segunda jornada consecutiva.

Los bonos soberanos en pesos tuvieron otra jornada de subas moderadas. Tanto las Lecer como los Boncer subieron un 0,5% promedio. En la curva de tasa fija, el TO26 subió un 1,8% y el TO23 cayó 0,4%, mientras que las Ledes subieron 0,3%. Luego de la publicación del dato de inflación, la inflación implícita de diciembre se ajustó al 5,1%, en tanto que la de enero se encuentra en 3,7% y la de abril en 8,9%. Finalmente, los bonos DLK y los Duales subieron 0,5% y 0,7%, respectivamente.

Por novena jornada consecutiva el índice Merval operó al alza. En la jornada de ayer subió 4,2% en moneda local y 0,8% en CCL (GGAL), ya que este dólar subió un 3,4%. Las financieras siguen siendo las principales impulsoras del índice, con el Supervielle subiendo 6,8%, GGAL un 7,2% y Macro un 7,5%. Al buen momentum que viene teniendo el sector (suba del 51% promedio) se le suma la decisión de mantener la tasa de interés sin cambios. Acompañaron la suba TECO en 5,7%, COME en 6%, LOMA en 6,8% e YPF en 7,5%, que logró llegar al 10% horas antes del cierre de la rueda. Por el lado de los CEDEARs de empresas argentinas, la variación fue positiva acompañando a los mercados. MELI se destacó con un 9,3%, seguida de CAAP en 5% y Adecoagro en 3,7%. BIOX fue la única en retroceder.

Noticias globales: el mundo hoy.

El IPC de diciembre de EE.UU. marcó una contracción de 0,1% m/m. De esta manera, el índice marcó un alza de 6,5% i.a., el menor valor desde noviembre de 2021. A pesar de que aún se ubica por encima de la inflación target de la Fed (2%), el resultado marcó una fuerte desaceleración desde el 9,1% máximo marcado en junio. La energía en general cayó un 9,4% m/m, hasta cerrar en un alza de 0,4% i.a., y fue el ítem que más arrastró a la baja a la inflación. En esta categoría se incluyen a los combustibles, principales detractores del mes al caer un 16,6% m/m. Sin embargo, cabe destacar que el IPC Core, que no toma en cuenta energía ni alimentos, avanzó un 0,3% m/m, en línea con las estimaciones, alcanzando un resultado interanual de 5,7% m/m. A pesar de que el dato general fue tomado como una señal positiva, los ítems de viviendas, transporte y salud registraron alzas superiores al mes previo al avanzar un promedio de 0,4% m/m. En particular, el sector de servicios aún no muestra señales de una fuerte desaceleración como sí ocurre con los bienes, los cuales son menos inelásticos a la baja. Todo esto lleva a considerar que aún queda un largo tramo para alcanzar la inflación objetivo de la Fed.

Por su parte, la renta fija fue la mayor ganadora del día. Los datos de inflación dieron a entender que la Fed podría no mantener su política monetaria agresiva, impulsando al alza la demanda de bonos. Los rendimientos de bonos del Tesoro cerraron todos con caídas, especialmente para el tramo largo de la curva. La USD10YR retrocedió 12 pb hasta 3,44%, valor que sólo había alcanzado una vez en los últimos tres meses, mientras que la USD2YR cayó 9 pb hasta 4,14%. El efecto también se dio en los bonos indexados por inflación: registraron bajas promedio de 7% en sus precios luego del dato del IPC. Por último, los bonos de mercados emergentes registraron una suba de 1,2%, mientras que los bonos de mayor calidad y de alto rendimiento subieron en 1,1% y 0,8%, respectivamente.

Por otro lado, las acciones terminaron cerrando en terreno positivo, aunque tuvieron una jornada de alta volatilidad. El Dow Jones marcó la mayor suba (0,7%) seguido por el Nasdaq y el S&P (0,5% y 0,4%, respectivamente). Respecto a los sectores, el energético fue el gran ganador de la jornada al avanzar un 1,9% mientras que los defensivos fueron los detractores: consumo no cíclico (-0,8%), utilities (-0,7%) y salud (-0,3%). Sin embargo, cabe destacar la sólida semana que registran todos estos sectores, promediando subas de 4,7%.

Informe semanal del mercado global: lo que pasó y lo que viene.

Los mercados globales cerraron una semana con alzas generalizadas. En EE.UU., la combinación de inflación en baja y solidez del mercado laboral mejoran las expectativas de los inversores en cuanto a la política monetaria de la Fed. Subieron bonos, acciones, el dólar se debilitó y los commodities repuntaron. Para el resto del mundo también fue un gran arranque de año gracias a las buenas noticias que llegaron desde Europa y China. Brasil se vio afectado por el conflicto político, aunque logró cerrar al alza y acompañar al escenario internacional. De cara a la próxima semana, la mira estará puesta en los precios mayoristas y la confianza del consumidor de EE.UU. como también en el PBI de China.

Retrocede la inflación. El IPC de diciembre marcó una contracción de 0,1% m/m, levemente por debajo de lo esperado, y cerró el año con un alza de 6,5% i.a. A pesar de que aún se ubica por encima de la inflación target de la Fed (2%), el resultado marcó el menor valor desde noviembre de 2021. La energía fue el ítem que más arrastró a la inflación: cayó un 9,4% m/m, incluyendo a los combustibles que retrocedieron un 16,6% m/m. Sin embargo, cabe destacar que el IPC Core, que no toma en cuenta energía ni alimentos, avanzó un 0,3% m/m, en línea con las estimaciones, acumulando en todo 2022 un alza de 5,7% m/m. A pesar de que el dato general fue tomado como una señal positiva, cabe destacar que tanto servicios como viviendas, transporte y salud registraron alzas superiores al mes previo. En particular el sector de servicios aún no muestra señales de una fuerte desaceleración como ocurrió con los bienes. Esto lleva a considerar que aún queda un largo tramo para alcanzar la inflación objetivo de la Fed.

Solidez del mercado laboral. La tasa de desocupación del informe de empleo de diciembre bajó a 3,5% vs el 3,7% pronosticado. Esto ocurrió al mismo tiempo que la tasa de participación del mercado aumentó 0,1% hasta 62,3%. Este índice demostraría que la caída del desempleo fue por la creación de nuevos puestos y no por una salida del mercado laboral. Entre las nuevas nóminas, solo 8.000 fueron del sector manufacturero mientras que 223.000 correspondieron al no agrícola. El dato se ubicó por encima de las 200.000 esperadas, aunque no alcanzó las 256.000 de noviembre.

Con la actividad en la mira. Los PMI de servicios y compuesto de diciembre resultaron en 44,7 y 45 puntos, respectivamente, superando así las expectativas de 44,4 y 44,6. A pesar de esto, el segmento de servicios continúa en la mira al registrar su menor valor desde septiembre de 2022, especialmente por ubicarse nuevamente por debajo de los 50 puntos (señal de desaceleración de la actividad). Esto fue confirmado por la contracción en pedidos de fábrica, dato que defrauda en particular por registrarse durante la temporada navideña. Por su parte, el resultado de la balanza comercial de noviembre sorprendió y registró un déficit de USD 61,5 MM, el menor valor desde agosto de 2020. La baja se debió a la contracción de 6% m/m de las importaciones mientras que las exportaciones bajaron 1% m/m.

Suben los bonos. Con este marco de fondo, la renta fija comenzó a recuperarse aunque de forma dispar ya que los activos de menor duration tuvieron un alza más moderada. Así, la curva de bonos del tesoro aumentó su inversión con la USD2YR cerrando en 4,14% (-31 pb) mientras que la USD10YR quedó en 3,45% (-27 pb). Esto demuestra que el mercado mantiene su preocupación respecto a la inflación, mientras que el mayor optimismo se da en los activos de mayor plazo. Lo mismo ocurrió en los bonos corporativos: los investment grade (IG) avanzaron 3,5% y los high yield (HY) un 2,8%, mientras que los de corta duración de las mismas categorías subieron 1,1% y 1,5%, respectivamente. Por su parte, los bonos emergentes medidos en el ETF EMB registraron una suba de 3,3%.

Despegan los cíclicos. La renta variable cerró una sólida semana. Las compañías growth fueron las más favorecidas por el contexto (5,2%) mientras que las value tuvieron un alza más moderada (4,6%). Esto se vio reflejado en la suba del Nasdaq (6,7%) por sobre las alzas del S&P y el Dow Jones (4,6% y 3,9%, respectivamente). Los once sectores que componen al S&P terminaron al alza. El sector de consumo discrecional (7,3%) marcó la mayor suba, impulsado principalmente por Tesla (8,4%) y Amazon (11,7%). La compañía de autos eléctricos informó un mayor tiempo de espera para la entrega de varios de sus modelos, especialmente en el mercado chino. Esto fue tomado como señal de un aumento en la demanda que terminó por impulsar a la firma. Por su parte, directivos de Amazon informaron que la compañía estaba logrando hacer frente al alza de costos, dato que terminó por empujar su acción durante la última semana. En segundo lugar se ubicaron los sectores tecnológico (7,4%) y real estate (8,1%), favorecidos por menores perspectivas de suba de tasas. Entre los distintos segmentos del primero, el de semiconductores se destacó avanzando un 10,4% medido en el ETF SOXX, favorecido por la caída en los commodities y la mejora en las cadenas de suministros.

Dólar en mínimos del último semestre. Los datos económicos y las expectativas de menores subas de tasas por parte del mercado hicieron retroceder al dólar un 2,6%, medido en el índice DXY. Con esta baja, la moneda norteamericana marcó su menor valor desde julio, especialmente frente a monedas como el yen japonés, que se vio favorecido por las medidas tomadas por el BoJ. Lo mismo ocurrió con el yuan que cayó un 2,1%. Por su parte, el euro y la libra esterlina se depreciaron 3% en promedio frente al dólar.

Suben los commodities. Los commodities también cerraron una sólida semana: el crudo avanzó un 6,4% mientras que el cobre y el aluminio fueron los principales ganadores al subir 9,6% y 12,8%, respectivamente. La mayor apertura de China sumada al optimismo global favorecen la demanda futura de commodities energéticos y de estos metales. Por su parte, el retroceso del dólar impulsó al oro como reserva de valor, llevándolo a cerrar con un alza del 3%. Por último, los commodities agrarios registraron subas más moderadas con promedios de 0,1%, producto de una mayor normalidad en las cosechas mundiales.

Menos crecimiento mundial para 2023. El Banco Mundial ajustó sus expectativas de crecimiento global para 2023 a 1,7% vs 3% publicado en junio. Cabe destacar que las economías desarrolladas tuvieron el mayor ajuste de expectativas (-1,7%). Entre ellas se destacan EE.UU. y Europa que crecerían 0,5% y 0% en 2023, mientras que en 2024 las dos crecerían 1,6%. Las economías emergentes tuvieron un ajuste más moderado (-0,8%): proyectando un crecimiento esperado de 4,3% para China y de 1,3% para América Latina. A su vez, este menor crecimiento impactaría en la demanda energética llevando al crudo a cerrar el año en USD 88, una suba del 17% en relación al precio de hoy.

Semana positiva para el mercado global. El optimismo de los principales mercados contagió al resto del mundo llevando al ETF MSCI All World –sin EE.UU.– a cerrar la semana con un alza de 3%. Los datos económicos y la caída del dólar favorecieron también a los mercados emergentes que subieron un 4,5%, favorecidos principalmente por el despegue de China. Por su lado, LATAM se vio impulsada por la suba de Brasil y Argentina llevando a la región a avanzar un 9,5%. México y Perú no se quedaron atrás y subieron 8,5% y 7,7%, respectivamente.

Fuerte repunte de los activos europeos. La estimación preliminar de diciembre del IPC de la eurozona retrocedió un 0,3% m/m acumulando en 2022 un alza de 9,2%. La caída fue determinada por los precios de la energía que retrocedieron 6,5% m/m (en todo 2022 subieron 26%). Sin embargo, el IPC Core aceleró su marcha al 0,6% m/m y 5,2% i.a. El dato marcó el mayor registro de los últimos 30 años, al mismo tiempo que supera ampliamente el objetivo de 2% anual que estableció el BCE. Sin embargo, la desaceleración de la suba de precios fue tomada como señal de que la entidad podría comenzar a aminorar la suba de tasas. Esto llevó a que la Eurozona se suba al optimismo mundial y cierre la última semana con un alza de 5,8%. Los bonos del Tesoro de Alemania a 10 años, los más operados de la región, cayeron un 7,4% en tanto que el Euro se apreció 1,5% en la semana y recuperó los valores de julio del año pasado.

Bull market en Asia. El mercado asiático medido en el ETF EEMA –que excluye a compañías japonesas– registró un alza de 21% desde el mínimo alcanzado en octubre de 2022. La mayor flexibilización en las políticas Cero COVID de China y la disminución de los conflictos geopolíticos con Taiwán impulsaron al mercado. A esto se le sumó la noticia de que China informó la inyección de 71.000 M de yuanes a su mercado con el objetivo de aumentar la liquidez durante las vacaciones del país. Esto fue visto con optimismo por el mercado ya que muestra que el gobierno chino mantiene su objetivo de impulsar el crecimiento económico del país luego de los fuertes confinamientos impuestos durante 2022. Por su lado, el dato de inflación de China se ubicó en 0% m/m, por encima del -0,1% m/m esperado, llevando a un 1,8% i.a. Así, China cerró la semana con un alza de 1,9% mientras que Asia cerró en 4%.

Brasil recupera terreno. El IPC de diciembre marcó un alza de 0,6% m/m, superando las expectativas del mercado (0,45% m/m). Con este resultado, en los últimos 12 meses el IPC acumuló un alza de 5,8%, el menor registro desde abril de 2021, demostrando la efectividad que tuvo la rápida suba de tasas que realizó el banco central brasilero desde ese año. En cuanto a la actividad económica, las ventas minoristas sorprendieron con una contracción de -0,6% m/m vs -0,3% m/m pronosticada, alcanzando así un moderado 1,5% i.a. A esto se le sumó el conflicto político que afectó a Brasil durante el fin de semana: militantes a favor del ex presidente Jair Bolsonaro irrumpieron en distintos edificios para demostrar su disconformidad con el resultado de las últimas elecciones. Sin embargo, la compañía Moody´s indicó que este escenario no haría retroceder su calificación de Baa sobre el país. Este dato sumado al contexto internacional llevaron a que el EWZ avance un 9,5% semanal.

La mira principal estará puesta en el índice de precios mayoristas de EE.UU.: se pronostica un alza de 0,2% m/m y 7,2% i.a. De ser así, representaría el sexto mes consecutivo a la baja. El mercado también estará expectante de las declaraciones de los miembros de la Fed ya que se espera que den más detalles respecto a la magnitud de la suba de tasas –actualmente se proyecta una suba de 25 pb con un 80% de probabilidades–. Entre otros datos de EE.UU. se publicará la confianza del consumidor de la Universidad de Michigan. El dato se pronostica en una leve mejoría (60,5 vs 59,7 en diciembre) mientras que se espera que las expectativas de inflación para el largo plazo se mantengan en 2,9%. A su vez, se publicarán las ventas minoristas que se proyectan con una baja de 0,5% m/m, convirtiéndose así en el segundo mes consecutivo contractivo. Por el lado internacional, la mira estará en el PBI de China para el 4Q22 que se ubica en un 3,9% t/t, muy por encima del 2,7% t/t del trimestre previo. Un resultado igual o superior mostraría al mundo el impulso que está marcando la economía china, un dato positivo ante la preocupación actual de una recesión global.

Noticias locales: el país hoy.

En el contexto de falta de precipitaciones y sequía en la mayor parte del país, la Bolsa de Cereales de Buenos Aires proyectó una caída del producto de la Campaña 2022/2023 de entre USD 11.025 M (-21% i.c.) y USD 15.743 M (-30% i.c.) contra la Campaña 2021/2022, o de entre -1,1% y -1,8% del PBI. En términos de exportaciones, el impacto sería de entre USD 9.226 M (-21% i.c.) y USD 14.115 M (-33% i.c). En tanto que se estima una caída de entre USD 3.143 M (-18% i.c.) y USD 4.739 M (-27% i.c.) en la recaudación, principalmente por caídas en derechos de exportación (retenciones). Sin dudas, este es uno de los principales riesgos que deberá afrontar el gobierno durante este año.

El BCRA logró mantener su racha de compras en el mercado de cambios, esta vez por USD 4 M, acumulando USD 80 M en lo que va del mes. El stock bruto de reservas internacionales quedó estable en USD 43.402 M, tan solo USD 9 M por encima del cierre del martes, aunque en lo que va del mes las reservas brutas acumulan una caída de USD 1.196 M.

El dólar oficial volvió a devaluarse a un ritmo mensual levemente menor al 5%, variando $0,89 hasta los $180,67, en línea con las últimas jornadas. Los dólares financieros tuvieron una jornada al alza, con el dólar MEP (GD30) subiendo un 0,7% diario hasta los $327 y el CCL se mantuvo estable por encima de los $338. De esta forma, las brechas con el dólar oficial se encuentran en 81,4% para el MEP y de 87,2% para el CCL.

Los bonos argentinos en moneda extranjera subieron un 3,6% promedio y acumulan un aumento del 11,9% en 2023. Los bonos de legislación extranjera tuvieron un alza de 4,3% y los ley local un 2,8%. Las tres principales subas fueron el GD38 (+5,9%), el GD41 (+5,5%) y el GD30 (+5,2%). De esta manera, las paridades promedio llegaron a 32,4% y el riesgo país cayó 63 bps a 1996 bps, perforando la barrera de los 2000 luego de siete meses.

Los bonos soberanos en pesos tuvieron otra jornada de subas moderadas. Tanto las Lecer como los Boncer subieron un 0,2% promedio. En la curva de tasa fija, el TO26 y el TO23 cayeron 0,7% y 0,1%, respectivamente, y las Ledes subieron 0,4%. Los precios entre Ledes y Lecer tienen inflaciones implícitas de 4,5% en diciembre, de 4,3% en enero y de 9,0% en abril (señalando una oportunidad de swapear la Lecer X21A3 por la Ledes S28A3). Finalmente, los bonos DLK y los Duales subieron 0,2% y 0,1%, respectivamente.

Por séptima jornada consecutiva, el índice Merval subió. Esta vez tuvo un alza del 4,1% en moneda local y 3,1% en CCL (GGAL). El Merval en dólares se sigue acelerando y ya se acerca a los USD 680, récord desde la caída en las PASO de 2019 e histórico con este nivel de riesgo país. Las financieras continúan como las principales impulsoras del índice: Supervielle subió 8,6%, BBVA un 8,3% y Galicia un 8%. Esta última es la favorita de la semana (+23%) y del mes (+60%). De otros sectores, Pampa se destacó en un 7,3% y Telecom con un 7%. Pampa anunció el pago del cupón de su Bono Verde el próximo miércoles por un total de $557,7 M. De la mano de los mercados internacionales, los CEDEARs de empresas argentinas subieron en un 1,5% promedio. Globant fue la mejor con un alza de 5%, rebotando luego de ser la peor del grupo durante estas semanas, seguida de Ternium con un 3% y MELI con un 2,3%. El driver para la suba de Globant se debe a la reciente adquisición de la agencia danesa de marketing digital Vertic.

Noticias globales: el mundo hoy.

A la espera del dato inflacionario, los mercados cerraron su tercera jornada consecutiva al alza. El pronóstico para diciembre es que los precios se mantuvieron sin variaciones respecto al dato previo, ubicándose por debajo del 0,1% m/m de noviembre. En caso de confirmarse, la inflación interanual sería de 6,5%, logrando así acumular su quinto mes consecutivo a la baja desde el máximo de 9,1% alcanzado en julio. Este escenario mostraría a los inversores que la Fed podría comenzar a desacelerar su política de suba de tasas ya que la inflación alcanzaría así el menor valor de todo el 2022. Ante este contexto, las expectativas de suba de tasas para la reunión de febrero se estiman en 25pb con un 80% de probabilidades mientras que la proporción restante pronostica un alza de 50pb. Sin embargo, la mira principal estará en el dato del IPC Core, que no toma en cuenta energía ni alimentos, y que se pronostica en 0,3% m/m vs 0,2% m/m en noviembre. Cabe destacar que este es el dato más inflexible a la baja, por lo que un resultado por encima de las estimaciones podría sorprender y marcar una importante volatilidad durante la jornada de hoy.

Con este marco de fondo, los mercados volvieron a cerrar en terreno positivo con el Nasdaq marcando la mayor suba del día (1,4%) seguido por el S&P (1%) y el Dow Jones (0,5%). El optimismo favoreció a todos los sectores aunque principalmente a las compañías growth, que se verían más afectadas ante un escenario de tasas altas por un mayor período de tiempo. Por esta razón, la mejora en las expectativas llevó a que el sector de real estate (3,6%) sea el mayor ganador de la jornada, seguido por el de consumo discrecional (2,7%) y el tecnológico (1,7%). Respecto al mercado de renta fija, toda la curva de rendimientos de bonos del tesoro marcó nuevas caídas, especialmente para el tramo largo. Así, la USD10YR cerró en 3,54%, el menor valor del último mes, mientras que la USD2YR lo hizo en 4,22%. La caída más pronunciada en el tramo largo demuestra una leve mejora en las expectativas para el largo plazo, mientras que para el corto aún se pronostica una inflación sostenida en el tiempo. Esto mantiene la reversión de la curva de rendimientos que se posiciona así desde inicios de 2022.

La mejora en las expectativas futuras hizo retroceder al dólar: el DXY cayó a 103,18 puntos, su menor valor de los últimos seis meses. A pesar de que aún marca una importante volatilidad, este retroceso favorece no sólo a las monedas restantes sino también a los commodities dada su relación inversa con el dólar. Así, el crudo registró una suba del 3%, mientras que el cobre y el aluminio lo hicieron en 2,2% y 1,7%, respectivamente, impulsados también por una mejora en las expectativas de crecimiento futuras ante una flexibilización de la política monetaria. Esto favoreció a los mercados emergentes: los bonos avanzaron un 1,1% mientras que el índice de acciones EEM marcó una suba de 0,4%. Entre las regiones, LATAM fue la más favorecida al subir un 2,2%, con México, Argentina y Brasil subiendo también 2,2%, mientras que Chile tuvo un alza de 3,4% impulsado por el cobre. Cabe destacar que Brasil acompañó el impulso de la región a pesar de que sus ventas minoristas sorprendieron en noviembre con una contracción de 0,6% m/m (vs un -0,3% m/m esperado). Esto lleva a un acumulado interanual de 1,5%, poniendo en la mira el efecto que las altas tasas de interés están generando sobre el nivel de actividad.

Cómo aprovechar el diferencial de tasas entre instrumentos CER y duales.

Desde mediados de octubre, el Banco Central interviene en el mercado de bonos comprando instrumentos ajustables por inflación (bonos y letras CER) para sostener su precio. Entre el 12 de octubre y el 9 de enero, se estima que lleva comprados $604 M en títulos soberanos. Esto apunta a mejorar la capacidad de refinanciamiento del Tesoro, al aliviar la carga de vencimientos y reducir la tasa de interés a la que consigue financiamiento.

Estas intervenciones generan una serie de dislocaciones en las curvas soberanas en pesos, entre las que se destacan spreads de tasa en niveles nulos o negativos entre bonos duales y bonos CER. Con spreads nulos, el rendimiento de un Dual, que paga el máximo entre inflación y devaluación, será al menos tan elevado como el de un bono CER que sólo paga inflación. En otras palabras, es posible conseguir un seguro cambiario “gratuito” a precios de mercado.

Estos spreads no reflejan el riesgo cambiario latente en 2023. Aunque el REM de diciembre estima para 2023 una inflación de 98,4% y una devaluación de 85,4% –consistentes con un año electoral de apreciación cambiaria– la incertidumbre respecto del tipo de cambio se mantiene elevada. La sequía pone mucha presión sobre las reservas internacionales, y, con poco espacio para endurecer aún más las restricciones a las importaciones, es imprudente descartar un salto devaluatorio. Además, el FMI recientemente le recomendó al país mantener el ritmo devaluatorio por encima de la inflación.

A principios de octubre, el spread contra CER se encontraba en torno al 5,4% para los duales de junio, julio y febrero y en 2,4% para el TDS23. Si volviésemos a estas tasas pre-intervención, los bonos duales tendrían un retorno extraordinario contra CER: 3,2% para el TDJ23 contra el X16J3, de 3,4% para el TDL23 contra el T2X3, de 3,6% para el TDS23 también contra el T2X3, y de 6,6% para el TDF24 contra el TX24. En el gráfico de abajo figura el nivel actual de spread por instrumento Dual, el de principios de octubre y el retorno extra que obtendrían contra la curva CER en caso de que la tasa regresara a estos niveles.

Suponiendo que a la larga las compras del Banco Central se detengan, los precios artificialmente altos de los bonCER tendrían menor perspectiva de suba y mayor de baja. En un escenario de normalización, si el BCRA dejara de intervenir, la suba de los bonos CER se vería acotada contra el resto de instrumentos que deben compensar la caída que tuvieron desde octubre. En un escenario pesimista en el que el Banco Central se viera forzado a dejar de sostener la curva, los CER tendrían una caída acentuada por la “parte sostenida” de su precio, caída que los duales ya sufrieron. Es decir, a mediano/largo plazo los bonos CER deberían tener una peor performance y los spreads contra duales deberían regresar a niveles positivos.

Esto representa una oportunidad para vendedores con un horizonte más largo: vendiendo bonos CER a un precio intervenido y comprando duales, se puede obtener un seguro cambiario gratuito y un mejor retorno esperado a vencimiento a cambio de exponerse a una mayor volatilidad diaria por tomar posición en una curva sostenida por el BCRA.

También creemos que se sobreestima el peso de los duales sobre el perfil de deuda en pesos. Si bien entre junio y septiembre vencen $4,8 M, y otros $700.000 en febrero, sólo el 20% de esta deuda está en manos del sector privado. Esto indica que el riesgo de reperfilamiento es significativamente más bajo de lo que parece.

De esta forma, vemos los bonos duales como un instrumento atractivo para quienes quieran invertir en pesos a un horizonte de mediano plazo. En particular, vemos mucho valor en la opción del dual julio (TDL23), que puede obtenerse a valores negativos sin necesidad de extenderse a 2024. Para este instrumento, estimamos un retorno de 3,4% por encima del T2X3. Para los arriesgados que quieran ir a más largo plazo, el de febrero 2024 (TDF24) ofrece un premio de 6,6% contra el TX24.

Informe semanal del mercado local: lo que pasó y lo que viene.

Los activos argentinos continúan mostrando una muy buena performance pese a que la economía ingresa en un período de menor oferta de divisas que presiona sobre las reservas internacionales, la inflación continúa muy elevada y la actividad muestra claras señales de desaceleración. En la última semana, las acciones y los bonos soberanos subieron un 11% y un 6% en dólares, el riesgo país retrocedió y la brecha cambiaria se mantuvo prácticamente sin cambios. Por su parte, mejoraron las expectativas de los inversores gracias a la recuperación que tuvieron las reservas internacionales en la última parte de 2022 gracias al aporte del dólar soja, la mejora fiscal derivada de la licuación del gasto por la inflación y un contexto más favorable para los emergentes. La continuidad del rally alcista de los activos locales estará bajo presión por el deterioro que trae la perspectiva de sequía. Esto tendrá un fuerte impacto en las exportaciones y será un duro escollo para la estabilidad cambiaria en tiempos en que la incertidumbre política va en ascenso. Si bien el canje de deuda permitió al Tesoro estirar los vencimientos al segundo trimestre del año, el perfil de deuda en pesos sigue siendo un factor de riesgo importante a seguir. Hasta ahora, la solución del Gobierno a este problema es el financiamiento indirecto del BCRA con la compra de títulos en el mercado secundario. La clave de esta semana será la publicación del IPC Nacional de diciembre que, en contra de las expectativas del gobierno, se ubicaría por encima del 5%.

La recaudación pierde impulso. La recaudación tributaria de diciembre creció 0,3% i.a. en términos reales, y cerró 2022 con un alza total de 5.3% i.a. La recaudación del último mes del año fue impulsada por un aumento real de 11% en Ganancias, por el pago de la tercera cuota extraordinaria realizado por sociedades, y por el 35% en derechos a exportaciones gracias que brindó el dólar soja II (recaudó $60,6 MM vs. $141,3 MM de su primera edición). Como contracara, el menor dinamismo de las importaciones se vio reflejado tanto en los derechos de importación (-20% real) como en el IVA para importaciones (-24%). Los impuestos ligados al nivel de actividad reflejaron el enfriamiento de la economía real y presentaron resultados mixtos, en tanto que la recaudación del IVA DGI subió 10% y la del impuesto a créditos y débitos cayó -5%.

La actividad se frena. En noviembre, la actividad industrial marcó un alza de 0,8% m/m% y quedó 1,4% por encima de un año atrás. Esto refleja la fuerte desaceleración de la actividad industrial en los últimos meses, dado que hasta agosto crecía al 6,1% i.a. A nivel sectorial, los equipos electrónicos y de comunicación (9,4% i.a.), automotriz (6,4% i.a.) y los textiles y prendas de vestir (5% i.a.) marcan el mejor desempeño. La madera y papel, el peor (-6,4% i.a.). El ministro de economía, Sergio Massa, parece querer apostar al sector automotriz con la eliminación de derechos de exportación para el incremental de exportaciones que haya en 2023, motivando así a la producción y a la inversión de empresas como Toyota, Mercedes-Benz y Buses Argentinas. Los signos de deterioro en el nivel de actividad se notaron con mayor intensidad en la construcción: en noviembre anotó la cuarta caída mensual consecutiva (0,5% m/m) y quedó 1,5% abajo con respecto a un año atrás.

El Canje no despejó los miedos. El Canje del Tesoro obtuvo una adhesión del 67% y los vencimientos del primer trimestre del año se redujeron en $2,9 billones. La participación pública fue de entre 50% y 60%, por lo que la privada habría sido de entre 7% y 17%. El 29% de los vencimientos fueron a la canasta de Ledes, el 61% a la canasta de Bonos Duales y el 10% restante eligió la Lecer X16J3. De esta manera, los vencimientos para el 2023 se elevan a $13,1 billones, con el 60% concentrados entre junio y septiembre, el 54% en manos del sector público y un 78% indexado. Este canje fue desventajoso para los acreedores, y la calificadora S&P bajó la nota a la deuda pública en pesos a default selectivo. Con el objetivo de apoyar al Tesoro y mejorar su capacidad de refinanciamiento, entre el 12 de octubre y el 10 de enero el Banco Central lleva comprados $614 MM en títulos soberanos.

Cayeron las reservas. Terminado el dólar Soja II, el mercado cambiario vuelve a estar tensionado: con menor liquidación del agro, el BCRA continúa limitando la venta de divisas. En las primeras siete ruedas del año, la oferta de divisas del agro totalizó USD 460 M (vs. más de USD 1.300 M en el mismo período de diciembre) y el BCRA acumula compras netas por apenas USD 76 M. Pese al saldo a favor de las operaciones cambiarias, las reservas internacionales cayeron más de USD 1200 M como consecuencia de los pagos de los vencimientos de títulos públicos y de deuda con el FMI. De esta manera, el stock bruto cerró en USD 43.393 M y el neto se mantiene en torno a USD 6.800 M. Con los pronósticos de sequía cada vez más evidentes –fue la primavera más seca de los últimos 35 años–, se estima que este año la liquidación del agro marque una caída de más de USD 10.000 M respecto al récord alcanzado en 2022, lo que será un factor de presión sobre el mercado cambiario y sobre las reservas internacionales.

Modera la devaluación y baja la brecha. La tasa de devaluación mensual se redujo levemente, de 5% en los últimos 30 días a un equivalente mensual de 4,8% esta última semana. En tanto, los dólares financieros tuvieron una contracción que fue más notoria en el MEP (-1,6%) que en el CCL (-0,2%). Esto podría deberse a dos factores: la presión vendedora por parte de organismos públicos en instrumentos como el GD30 y a la actividad de una mayor cantidad de turistas extranjeros. La compresión de la brecha del MEP con el oficial ya se hace notar ubicándose en 80%. La del CCL, por su parte, se encuentra en 87%, valores que no se ven desde comienzos de junio.

Semana alcista para los Soberanos Hard-Dollar. En la última semana, los bonos soberanos cortaron cupón y subieron un promedio de 5,5% impulsados por los bonos legislación extranjera (6,2%) y los de ley local (4,7%). La semana tuvo tres principales subas: el GD41 +8,4%, el GD46 +8,1% y el AL29 +8,0%. Tras estos movimientos, los bonos soberanos acumulan un alza de 7,1% en el 2023 y sus paridades se encuentran en 31.1% promedio. En consecuencia, el riesgo país cayó en la última semana 80 puntos básicos, hasta 2073 pb. Mantenemos nuestra recomendación de cambiar AL30 por GD30 y GD38 por AE39. Desde que hicimos nuestra recomendación ambos tuvieron un retorno en dólares (0,7% y 2,5% respectivamente) y todavía vemos por delante subas de 4,5% y 3,7% para cada uno.

Los bonos a tasa fija fueron los destacados de la curva de pesos. En la última semana la mejor performance fue para los bonos a tasa fija, con una suba promedio de 4,7%, impulsados por el TO26 que subió 7,2% y cuya TEA se encuentra en 98%. Por su parte, las Ledes subieron 1,2% y en su mayoría rinden TEA 100%, por debajo de una Leliq, otorgando espacio para una reducción en la tasa de estas últimas. En el tramo CER, las mayores subas estuvieron en el tramo corto: las Lecer subieron 1,3%, por encima de la suba de 0,9% en los Boncer. Finalmente, los bonos ajustables por Tipo de Cambio (DLK) cayeron 0,5%, en tanto que los Duales subieron 0,5%. En lo que refiere a estrategia de inversión, vemos valor en la opcionalidad cambiaria de los bonos duales, que cotizan tasas por encima de los bonos CER. En particular recomendamos posicionarse en el TDL23 o, para los perfiles más arriesgados, en el TDF24.

Escalando la caída post-PASO 2019. El Merval tuvo otra gran semana, con subas superiores al 8,5% en pesos y mayores al 11% en moneda extranjera. De esta forma, alcanza un nivel en dólares (CCL GGAL) en torno a los USD 650, un nivel que no se veía desde la caída de las PASO de 2019 y que nunca se logró con un riesgo país mayor a los 2.000 puntos básicos. Esta semana las favoritas continuaron siendo las financieras (GGAL +16,5%, BMA +14%, SUPV +14,1%). Las energéticas ya acumulan una suba promedio anual del 260%, aunque solo cinco empresas del panel líder recuperaron el nivel en dólares pre-PASO: Aluar, CEPU, Mirgor, Ternium y VALO. El índice aún tiene recuperación pendiente (-38%), pero CEPU y Mirgor siguen siendo algunas de nuestras favoritas para este 2023. Entre las financieras, creemos que BYMA presenta buenas probabilidades de recuperación ya que viene con tendencia favorable ayudada por buenas calificaciones crediticias en los últimos días en varios bancos. Ternium fue el mejor papel de la semana con una suba de casi el 17% en pesos, impulsada no solo por la solidez de la compañía sino también por la suba de cerca de 8% en el acero. Los CEDEARs de empresas argentinas tampoco decepcionaron: presentaron una suba promedio del 6,2% en la semana, siendo Globant la única en retroceder en un 3%. Ternium también lideró en los mercados internacionales (11,7%), seguida de MELI (10,2%), Despegar (10%) y Vista (9%).

La publicación del IPC Nacional de diciembre será lo más importante de la semana. Si bien está descontado que el 2022 cerró con el peor registro inflacionario desde 1991 y que duplicó la dinámica de 2021, la expectativa se centra en la evolución mensual. El gobierno, ansioso por anclar expectativas y mostrar cierto éxito con el plan de Precios Justos, se ilusiona con que el dato oficial vuelva a ubicarse por debajo del 5% como lo hizo en noviembre y sorprender al mercado que espera un alza en torno al 5,5% m/m. De hecho la mediana del REM pronosticó una inflación de 5,5% m/m para el último mes del año pasado (5,7% el TOP-10 de consultoras con mejor desempeño) y no hubo ningún pronóstico por debajo del 5,0%. Asimismo, la inflación de CABA, que durante los últimos 12 meses se situó en promedio 0,2pp por debajo del dato nacional, fue de 5,8% m/m. Finalmente, indicadores de alta frecuencia privados sitúan a la inflación de diciembre en niveles del 5,3%, registrando una aceleración en los estacionales y en la inflación núcleo aunque anclada por un freno en los regulados. En línea con las proyecciones del Gobierno, la tasa de inflación implícita en el precio de Ledes y Lecer señala una inflación esperada de 4,8% en diciembre y de 4,6% en enero. Un nuevo dato de inflación bajo puede dar lugar a una reducción en la tasa de política monetaria. Otro aspecto a destacar: el miércoles tendrá lugar la primera licitación del año para rollear el vencimiento de poco más de $335.000 M correspondiente a la Lecer del 20 de enero.

El gráfico de la semana

%2010.15.34.avif)

Noticias globales: el mundo hoy.

Comienza la temporada de balances del 4Q22 donde la mira estará puesta en el efecto que tuvo la suba de tasas de interés sobre los resultados de las firmas. Históricamente, cuando comienza un trimestre las estimaciones de ganancias para los próximos 12 meses del S&P 500 se ajustan a la baja, efecto que se profundiza durante el 4Q. Así, desde el inicio al cierre del 4Q22 la corrección fue de 4,3% a la baja. Esto supera tanto el promedio de los últimos cinco años, el ajuste fue de 2,5%, como el de los últimos 10 años, con un ajuste de 3,3%. Se evidencia entonces que los inversores fueron corrigiendo las expectativas de ganancias para el índice, especialmente ante la preocupación sobre la caída que pueda darse en el nivel de actividad.

Tras este ajuste, las ganancias esperadas para el 4Q22 marcan una baja 2,2% i.a. para el S&P 500 y, en caso de confirmarse, llevaría al peor resultado desde el 3Q22, cuando la baja fue del 4,4% i.a. Al igual que ocurrió durante todo 2022, el sector energético se ubica como el gran ganador del trimestre (64,7% i.a.) y si no lo tenemos en cuenta la tasa de ganancias del índice retrocede a -6,7% i.a. Entre los restantes sectores, solo tres pronostican tasas de ganancias positivas (industriales, real estate y utilidades), mientras que los otros siete promedian una tasa negativa de 12,2% i.a. A esto se le suma que el ratio negatividad–positividad se ubica en 1,7: de 100 firmas 65 ya preanunciaron resultados por debajo de las estimaciones del mercado. Esto lleva a esperar una importante volatilidad durante la época de presentaciones, especialmente de cara a esta semana que se publicarán los datos de entidades financieras como JP Morgan (JPM), Bank of America (BAC) y Wells Fargo (WFC).

Sin embargo, destacamos que a pesar del ajuste tanto en los precios como en las ganancias durante el último trimestre, el ratio forward P/E se ubica actualmente en 17,3, casi igual al promedio histórico de los últimos 10 años (17,5). Esto demuestra que el ratio no está tan atractivo, aunque se ubica por debajo del promedio de los últimos cinco años (18,3).

Respecto al cierre de la jornada, la mira estuvo puesta en las declaraciones del presidente de la Fed, Jerome Powell. La falta de agresividad en su discurso disminuyó la preocupación de los mercados que continúan expectantes al resultado de la inflación que se publicará mañana. Ante este escenario, los tres principales índices cerraron la jornada con subas moderadas. Mientras que el Nasdaq avanzó un 0,8%, el S&P y el Dow Jones subieron 0,7% y 0,6%, respectivamente. Por el lado de los sectores, los cíclicos fueron los más favorecidos, el de comunicaciones y el de consumo discrecional avanzaron un 1,5% y 1,2%, respectivamente, mientras que, por el contrario, el de consumo defensivo fue el único detractor al caer 0,2%. Toda la curva de rendimientos de bonos del tesoro volvió a cerrar al alza con los mayores tramos marcando las principales subas. Sin embargo, el resto del mercado de renta fija no acompañó esta tendencia y cerró en terreno negativo. Los bonos de mercados emergentes fueron los mayores perdedores (-0,6%) seguidos por los bonos de alta calidad y mayor rendimiento que registraron caídas más moderadas (-0,3% y -0,1%, respectivamente).

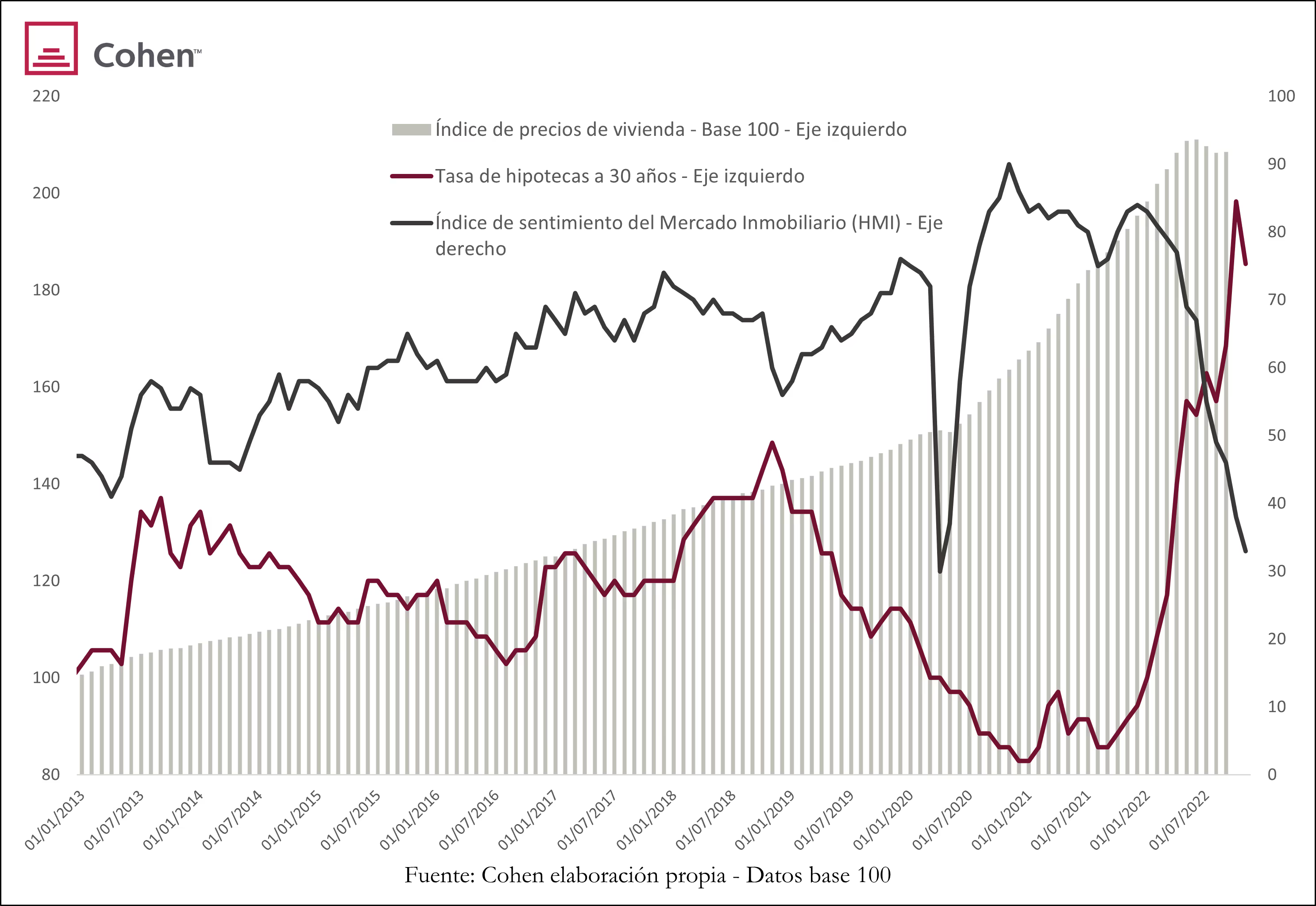

En este artículo analizamos el panorama del mercado inmobiliario de EE.UU. de cara al inicio de 2023

La postura más agresiva de la Fed anunciada durante 2022 tiene efectos en todos los sectores, pero principalmente en el mercado inmobiliario. La fuerte suba de la tasa de interés de referencia de la Fed –desde marzo hasta hoy subió 425 pb– se trasladó a la tasa de créditos hipotecarios, que pasaron de 3,5% en enero al 7% en octubre. Los créditos se encarecieron y esto impactó en la venta de viviendas nuevas y usadas que, en lo que va del año, cayeron 27% y 25%, respectivamente. Esto muestra la peor performance desde la crisis de 2008. Dicho escenario comienza a afectar negativamente los precios de las viviendas que en los últimos tres meses acumularon una caída del 4%, después de haber tocado su nivel máximo en junio pasado. El desplome de la venta de hogares hizo que el ETF de Real Estate (XLRE) cayera un 29,4% en lo que va del año, por lo que se ubicó entre las peores performances de 2022.

Desde el pico de 7% alcanzado en octubre, las tasas hipotecarias a 30 años vienen retrocediendo y en diciembre el dato dio signos de desaceleración con un 6,3%. Sin embargo, el mercado aún proyecta que las tasas de la Fed alcancen aproximadamente un 5% hasta mediados del 2023 lo que representa un mínimo de 50 pb más que el nivel actual. Esto lleva a considerar que al mercado aún le falta descontar más malas noticias, con hipotecas que seguirán en niveles cercanos a máximos por lo menos durante el primer semestre. Es destacable cómo cerró el año el índice NAHB –que mide el sentimiento del mercado inmobiliario para los próximos 12 meses en lo referente a la demanda de construcción de inmuebles para uso familiar– y que en noviembre marcó 31 puntos. Un valor inferior a los 50 puntos anticipa que las perspectivas serán negativas para el próximo año. Por eso el pronóstico actual se aleja enormemente del registro del pasado enero, cuando marcaba 81 puntos, y de los 60 puntos promedio que marcó en los últimos diez años. Por todo esto, no vemos que las ventas puedan repuntar y creemos que los precios seguirán ajustando en 2023.

Una alternativa posible

Ante un contexto en el que las tasas de la Fed se mantendrán elevadas, las tasas de los créditos hipotecarios continuarán en niveles máximos y esto afectará la venta de viviendas de cara a 2023. Por esta razón, no vemos oportunidad de entrada al sector real estate en el corto plazo, ya que consideramos que aún pudo no haber alcanzado su nivel mínimo. Si bien es cierto que las tasas de interés hipotecarias mostraron una leve caída durante diciembre, no consideramos que esta sea una señal de entrada, pues es esperable que el mercado inmobiliario continúe ajustando mientras la Fed mantenga su postura agresiva de tasas.

Para aquellos inversores que se encuentren interesados en el sector, vemos mayor oportunidad en aquellas compañías que se dediquen a la renta inmobiliaria: centros de datos, alquiler de bodegas y sectores residenciales. Dado el encarecimiento de las tasas hipotecarias, el alquiler de estos inmuebles viene creciendo exponencialmente y se espera que continúe esta tendencia durante el primer semestre de 2023.

Noticias locales: el país hoy.

La inflación en CABA en diciembre fue de 5,8% m/m y cerró el año con un alza de 93,4%. Los precios estacionales marcaron un aumento de 7,1% m/m, los regulados 5,1% m/m y el IPC core 5,7% m/m. La inflación porteña suele ser usada como proxy para el dato nacional, con el IPC del Indec situándose en promedio 0,2 pp por encima. Sin embargo, tanto en noviembre como en octubre el IPC de CABA estuvo 0,8 pp y 0,4 pp por encima del dato nacional. Este jueves 12 conoceremos el dato del Indec que, de volver a situarse por debajo del 5%, dejaría las puertas abiertas para una reducción en la tasa de política monetaria.

En el mercado cambiario, el BCRA podría lograr una mejora de su posición con la activación del swap con China, y con esto podría impactar en aproximadamente USD 5.000 M, en un contexto desfavorable para las reservas. Mientras tanto, el BCRA finalizó la jornada con compras netas por USD 3 M –acumulando USD 64 M en lo que va de enero– y las reservas cayeron USD 1.057 M tras el pago de deuda al FMI. Con este panorama, el stock bruto de reservas internacionales cerró la jornada en USD 43.368 M.

El dólar oficial varió $0,89 hacia los $180,14, representando un ritmo de devaluación del 5,13% m/m, por debajo del ritmo del viernes aunque en línea con el promedio de la semana pasada. El dólar MEP (GD30) cayó un 0,8% diario y el CCL se mantuvo estable, aunque ambos aún por debajo de los niveles de hace una semana. De esta forma, las brechas con el dólar oficial se comprimen: la del MEP es del 81,6% mientras que la del CCL se encuentra en 85,6%.

En otra muy buena jornada para los bonos argentinos, aquellos en moneda extranjera subieron un 2,3% en tanto que los de ley local subieron un 2,2%. Las tres principales subas fueron el GD29 (+4,2%), el AL29 (+3,7%) y el AL30 (+3,4%), en tanto que el AL41 registró la única baja (-0,3%). Con esta suba general, la paridad promedio subió a 30,9% y el riesgo país cayó 39 bps hasta 2079 bps.

Los bonos soberanos en pesos tuvieron una mala jornada. Las Lecer se mantuvieron estables, los bonos CER cayeron un 0,3% promedio, con la mayor parte de los instrumentos marcando variaciones ínfimas de entre -0,2% y 0,2%. En la curva de tasa fija, el TO26 y el TO23 subieron 0,6% y las Ledes un 0,2%. Los precios entre Ledes y Lecer tienen inflaciones implícitas de 4,8% en diciembre, de 4,6% en enero y de 8,2% en abril (abriendo una oportunidad de swapear la Lecer X21A3 por la Ledes S28A3). Los bonos DLK también se mantuvieron estables, mientras que los duales cayeron un 0,1%.

El índice Merval tuvo su quinta jornada consecutiva con subas al marcar un alza de 1% en moneda local y 3% en CCL (GGAL), gracias a la caída de este dólar. De esta manera, el Merval en dólares se ubica en torno a los USD 650, un nivel que no se lograba desde la caída en las PASO de 2019. Mensualmente los sectores que explican la subida siguen siendo el energético y los bancos. Si bien en estas últimas ruedas se destacaron Edenor, con un 4,1% diario y 13% semanal, y BYMA, con un 3,1% diario y 10,7% semanal, se sumaron al podio Aluar, con un 2,7% diario, y Ternium, con un 2,6%. Por su parte, TGNO retrocedió un 1,3% y Pampa un 1,2%. Esta última anunció el pago de intereses de sus ONs clase 11 con vencimiento en 2024 en $3.775 M la semana entrante, a la par que mañana se emitirá la ON clase 15 que paga BADLAR más margen a 18 meses. Por el lado de los CEDEARs de empresas argentinas, Vista vuelve a ser la favorita con un 7% de suba diaria, acumulando casi un 27% en el mes. Le siguieron Globant con un 3,7% de suba, MELI con un 2,7% y CAAP con un 2,4%. En el mes, la única detractora es Globant con una caída del 6,5% mientras que el resto sube a un ritmo promedio del 8,5%.

Noticias globales: el mundo hoy.

Ante una jornada con menor aversión al riesgo, las compañías tecnológicas se ubicaron como las principales ganadoras del día (1,2%) mientras que el sector de salud se destacó como el mayor detractor (-1,7%). A pesar de esta diferencia, el ratio sector tecnológico/salud continúa mostrando al primero como el de mayor atractivo: actualmente está en 0,98 vs el histórico de 1,03 (desde 2019). De esta manera empieza a verse un momento de entrada a compañías, especialmente de mayor calidad, que fueron fuertemente golpeadas durante el año previo. Cabe destacar también que la mayor apertura de China tiene un efecto sobre estas compañías, que ya tuvieron subas exponenciales en sus ventas desde la aparición de vacunas contra el COVID-19.

Con este marco de fondo, los principales índices cerraron con resultados dispares: el S&P y el Dow Jones retrocedieron 0,1% y 0,3%, respectivamente, mientras que el Nasdaq avanzó un 0,6%. Con un mercado expectante a las declaraciones de Jerome Powell, las empresas growth se destacaron como las principales ganadoras del día mientras que las value marcaron las mayores caídas, encabezadas por las empresas de salud.

Por su parte, Tesla y Amazon se destacaron como las grandes ganadoras de la jornada. La firma de autos eléctricos avanzó un 5,9% después de informar mayores tiempos de entrega en sus vehículos, dato que fue tomado como un aumento en la demanda. Sin embargo, cabe destacar que las fábricas de Tesla localizadas en China sufrirán interrupciones de producción tal como había informado la compañía durante diciembre. Esto podría dificultar la cadena de suministros de determinados modelos, afectando así sus ventas durante todo el mes de enero. Por su lado, directivos de Amazon informaron menores presiones sobre los costos finales de la firma durante la segunda mitad de 2022. Esto hizo avanzar al precio de la acción un 1,5%, aunque aún acumula una baja de 46% desde inicios de 2022.

Respecto al mercado internacional, la mira estuvo sobre los disturbios ocurridos en Brasilia. La protesta iniciada por defensores del ex presidente Jair Bolsonaro llevó a un intento de golpe de estado que terminó con 1.500 detenidos. Ante estos disturbios políticos, el ETF EWZ cerró como el único perdedor de la región, retrocediendo un 0,7%, mientras que el real se depreció un 0,6% frente al dólar, a pesar de la suba generalizada que marcaron los países emergentes durante el día de ayer.

Durante la semana pasada, el volumen operado en la plaza de contratos de dólar futuro cayó en un 63%

Durante la semana pasada, el volumen operado en la plaza de contratos de dólar futuro cayó en un 63% con respecto a la semana anterior. Es importante considerar que durante la última semana de cada mes el volumen de operación aumenta bruscamente y por esto suele haber cierta diferencia con la primera semana del siguiente mes. El día de mayor volumen de operaciones fue el jueves 5 con 608.800 contratos operados (contra los 1,8 M operados el jueves anterior), mientras que la semana marcó un promedio de 403.000 contratos diarios. En relación a lo operado en la semana previa, el interés abierto aumentó un 5,8% ubicándose 155.000 contratos más arriba que el viernes 30 de diciembre, aunque entre el último jueves y el viernes de 2022, los cierres de contratos se dieron por poco más de 1,5 M.

La curva de precios operó a la baja, siendo la caída promedio del 2,24%, destacando la caída del 3,1% en el contrato de junio hasta los $250,25. Los contratos entre mayo y agosto concentraron las mayores caídas (2,75% promedio), mientras que los de mayor plazo tuvieron las menores bajas (1,21%).

En base a las tasas mensuales implícitas de devaluación, el contrato con vencimiento en este mes cotiza en $188,4, implicando una devaluación esperada del 5,11% considerando el cierre del dólar oficial en $179,24. La curva presenta devaluaciones implícitas mensuales entre el 5% y el 6% (5,53% promedio), aunque los contratos de vencimiento más cercano esperan las más grandes, con el de febrero pagando un 6,1% y el de marzo un 6,5%.

Con estos movimientos, las tasas nominales presentaron una fuerte caída, aumentando la contracción mientras más cercano es el vencimiento del contrato: la TNA de enero cayó un 17%, la de febrero un 16,3% y la de marzo 13%. De esta manera, el rango de tasas desde enero hasta abril, que presenta mayor volumen de operación, queda entre 74,6% y 80,7%, mientras que el tramo restante hasta noviembre 2023 se ubica entre 81,1% y 90%.

Noticias y mercado: lo que pasó y lo que viene en el plano local e internacional.

¿Qué pasó?

Internacional

Los mercados globales arrancaron este año con ganancias en bonos y acciones, en tanto que el dólar se fortaleció y los commodities operaron a la baja arrastrados por el petróleo. Lo más importante de la semana fue el reporte de empleo en EE.UU. que tuvo la combinación ideal. Por un lado, marcó que el empleo continúa creciendo –se crearon 223 mil nuevos puestos de trabajo no agrícolas superando las expectativas del mercado aunque reafirmando la moderación que viene registrando en los últimos meses–, mientras que por el otro lado, el informe mostró que los salarios aminoraron la marcha –marcaron un alza de 0,3% m/m versus el 0,5% que habían registrado el mes previo. En el resto del mundo, se destaca que la actividad en China cae menos de lo esperado y que la actividad en Europa se mantiene contra los pronósticos mientras que la inflación sigue bajando. En Brasil, la primera semana de Lula se caracterizó por la volatilidad ante un inicio de mandato con un sesgo mucho más intervencionista.

En el mercado americano, la buena recepción que tuvo el informe de empleo hizo retroceder los rendimientos de los bonos del Tesoro, con el de plazo a 10 años cerrando la semana en 3,57% e impulsando a todo el mercado. Los bonos Investment Grade tuvieron el mejor desempeño marcando una ganancia de 3,0%, mientras que el S&P 500 tuvo un alza de 1,5%. También se destacaron las acciones de Europa y China que subieron 6% y 10%, respectivamente, mientras que América Latina ganó 3%. El índice de bonos emergentes subió 2,5%, impulsado por los de alto rendimientos que tuvieron un alza de 3%. En cuanto a los commodities, el petróleo se llevó la peor nota y, ante los temores de la desaceleración de la actividad global, marcó una caída de 8% cerrando la semana en USD 74 el barril. En cuanto a las monedas, el dólar se fortaleció 0,6% frente al euro y al yen, y se depreció más de 1% frente al real brasileño y el yuan. Lo más importante de esta semana serán los datos de inflación, especialmente en EE.UU., donde cobrará relevancia la dinámica de los precios de los servicios.

Local

En el plano local, ya sin el impulso del dólar soja, la liquidación del agro tuvo una notable caída y las reservas internacionales volvieron a retroceder, tendencia que continuará esta semana debido a los vencimientos de deuda en moneda extranjera. Pese a las dificultades que tendrá el frente externo en los próximos meses, el Banco Central moderó el ritmo de devaluación al 5% mensual, mientras que los dólares financieros operaron estables. En el mercado de pesos, con apenas 25% de adhesión privada, el Tesoro sólo pudo canjear $600 M de los $1.900 M que vencían. Así, en los próximos tres meses tendrá que afrontar vencimientos con privados por $1,5 billones. Con este marco de fondo, los activos locales tuvieron una buena semana: el riesgo país retrocedió 4%, el Merval operó en alza y los bonos en moneda local mejoraron, impulsados por los de tasa fija y los ajustables por CER. La mira de esta semana será el dato de inflación de diciembre: las expectativas del mercado apuntan a un alza del 5,6% mientras que el gobierno pronostica un número menor al 5%.

Análisis de instrumentos de renta fija y variable.

A continuación podrás descargar el informe semanal del mercado local, en el que analizamos los distintos instrumentos de renta fija con posibles escenarios de sensibilidad. Además, mostramos los índices de mercados accionarios locales e internacionales, y finalmente el mercado de renta variable local.

Aprovechamos el inicio del año para dar un house view diferente en el que nos enfocaremos en las perspectivas para el año que arranca. Sin dejar de ver la coyuntura de corto plazo, intentamos dar un marco conceptual de la situación económica y financiera global, con especial énfasis en la economía americana. No necesariamente buscamos dar alternativas de inversión sino mostrar lo que a nuestro juicio son los principales determinantes del mercado.

En 2022 los mercados tuvieron uno de los peores años de su historia. Pocas veces se dio la caída fuerte y simultánea de bonos y acciones. Si bien fueron varios los eventos que golpearon a los mercados, como la invasión Rusa a Ucrania y el rebrote de Covid en China, creemos que el más importante fue el cambio de la política monetaria de la FED, que ante la escalada inflacionaria migró de laxa a uno de los ajustes de tasas más fuerte de los últimos años. La escalada de las tasas de interés fortaleció al dólar y licuó el efecto de la guerra al precio de los commodities. El ajuste monetario no fue aislado sino que fue generalizado en la mayoría de los países, siendo el mayor ciclo contractivo desde la crisis financiera de 2008. Esto supone un punto de inflexión para toda la economía global que deberá transitar el 2023 con los efectos del ajuste de tasas sobre el nivel de actividad.

Fin de ciclo. No podemos explicar la fuerte caída de 2022 sin antes destacar que hasta fines de 2021 los mercados marcaban récords históricos y que la pandemia fue un shock negativo transitorio que le llevó muy poco tiempo en recuperar y volver a los niveles previos. La rápida respuesta de los gobiernos con grandes paquetes de estímulo fiscal y monetario dieron al mercado los argumentos necesarios para escaparle a los riesgos que generaban estas medidas a mediano plazo si es que no se terminaba con ellas a tiempo. Más precisamente la Fed no sólo llevó la tasa de referencia a 0% sino que también fue expandiendo su balance comprando bonos del Tesoro Americano en 80.000 M al mes. Las señales de aceleración inflacionaria ya habían florecido en el segundo semestre del 2021 pero no se atacaron de raíz, confiando en que era un evento transitorio derivado de las tensiones que generaban las cuarentenas en las cadenas de abastecimiento globales – que impedían a la oferta responder al aumento de la demanda fruto del estímulo fiscal –. Así, con la inflación cerrando diciembre de 2021 por encima del 7% anual, desde 1.3% de un año atrás, la única señal que aportaba Powell y compañía fue la de amagar con reducir el ritmo de expansión monetaria (tapering) confiando en que la economía iba a mantener el buen ritmo de actividad y la inflación iba a retroceder al nivel objetivo (de hecho, en diciembre de aquel año estimaban que en 2022 el PBI crecería 4%, el desempleo bajaría a 3,5% y el IPC tendría un alza de apenas 2,6% anual).

Ladran pero no muerden. Cuando la Fed ya comenzaba a hablar de tapering, el escenario global se vio sacudido por la escalada del conflicto entre Rusia y Ucrania. No era algo nuevo, pues desde 2014 la región había estado bajo tensión por la guerra de Crimea y por la posibilidad de que Ucrania se uniera a la UE, lo cual era fuertemente rechazado por el Kremlin. El riesgo geopolítico volvió al centro de la escena no tanto por la participación de estos países en la economía global (no más del 12% en el PBI global) sino por la importancia de estos en el mercado de commodities. Peor aún, Rusia conforma el principal suministro de gas natural a toda Europa, lo que hacía de la situación una mucho más frágil. La invasión implicó romper con las negociaciones y derivó en un plan sistemático de sanciones a Rusia. La consecuencia directa fue un alza exponencial de todos los precios de los commodities, con el petróleo y el gas natural a la cabeza. La suba de los precios de las materias primas dio un nuevo impulso a la inflación de todo el mundo que –salvo en algunos países asiáticos– subió al nivel más alto de los últimos 40 años. Por caso, en EE.UU, para junio el IPC general ya marcaba un alza de 9% i.a., la más alta desde 1982; y tendencia similar marcaba el resto del mundo. Sin embargo, la escalada de los precios de las materias frenó en el segundo trimestre y desde entonces estos comenzaron a normalizarse e incluso, en varios casos, cerraron en niveles más bajos que los previos al conflicto. Si bien el factor común es el temor a la desaceleración/recesión global, podemos enumerar otros factores que permitieron aplacar este riesgo: en cuanto al petróleo, pese a las sanciones y el cierre del mercado europeo, Rusia pudo sustituir las exportaciones al viejo continente con más envíos a China e India al tiempo que EE.UU. utilizó inventarios estratégicos para aumentar la oferta; en el caso del gas natural, Europa pudo abastecerse de otros proveedores y acumuló buena cantidad de inventario para pasar el invierno; en cuanto a los precios agrícolas, la gradual normalización de los envíos de Ucrania de trigo y maíz quitó presión a los precios que también terminaron el año en los niveles de principio de año. La soja marcó una tendencia similar, aunque logró terminar el año por encima de lo que lo había empezado.

El despertar de la Fed. Como comentamos más arriba, la aceleración inflacionaria obligó a la Fed a salir de su zona de confort por primera vez desde 2018. Esto cambió la tranquilidad del mercado, que confiaba en tasas de interés bajas por mucho más tiempo. Recién en marzo realizó el primer ajuste en la tasa de referencia al llevarla de 0,25% a 0,50% y sin dar demasiadas pistas en cuanto a la velocidad de reducción de balance. Con la inflación lanzada, en cada una de las siguientes 6 reuniones que siguieron subió la tasa hasta cerrar el año en 4,50%. Es el ajuste monetario más rápido y contundente de las últimas 4 décadas: en el ciclo contractivo anterior de 2015, la suba de tasas pasados 10 meses fue de apenas 25 pb, y superó también ampliamente al de 1994, cuando la suba de tasas fue de 175 pb en el mismo período. A esto sumó el ajuste en la hoja de balance en USD 450.000 M. Peor aún, a diferencia de lo que esperaba el mercado, la Fed anunció que el ajuste monetario continuará en 2023 esperando que la tasa de referencia llegue a 5,1%. La suba en la tasa de referencia impactó en los rendimientos de los bonos del Tesoro Americano aunque a no todos por igual: las tasas cortas subieron más rápido (la UST2Y pasó de 0,73% a 4,40%) que las largas (la UST10Y pasó de 1,50% a 3,83%) y se invirtió la pendiente de la curva, síntoma de que el mercado espera una baja de la inflación en el corto plazo y menor crecimiento en el mediano plazo.

¿Recalentada? Uno de los aspectos destacados del año pasado fue que, a pesar del ajuste de tasas de interés y de la suba de la inflación, la actividad esquivó la estanflación e incluso terminó el año con mejor desempeño del que había arrancado. Si bien en los primeros dos trimestres el PBI cayó 1,1% t/t promedio por trimestre –explicado por la inversión y la caída de las exportaciones–, en la segunda mitad del año recuperó dinamismo: en el 3Q creció 2,9% trimestral y en el 4Q 22 lo habría hecho cerca del 4% t/t anualizado con buena performance del consumo y de las exportaciones. Con esto, y pese a la recuperación de la segunda mitad del año, en todo 2022 la actividad creció 2% i.a., –vs. 6% en 2021– y quedó por debajo del 3% anual del promedio histórico. El mercado laboral fue el gran motor del consumo: si bien la creación de empleos no agrícolas fue moderando su dinamismo a lo largo del año (de 539 mil nuevos empleos en el 1Q 22, bajó a 250 mil en el 4Q22), en términos generales se mantuvo pujante y alcanzó para bajar la tasa de desocupación al 3,5% (vs 3,9% de 2021), idéntica a la que había previo a la pandemia. Vale destacar, que la baja en la tasa de desocupación se explica también por la caída persistente en la población económicamente activa, por lo que el aumento de la demanda presionó sobre los salarios que en el año fueron de menor a mayor, aunque no pudieron evitar la caída en términos reales por la inflación. Respecto a esto último, podemos dividir al 2022 en dos etapas: la primera, que duró hasta junio, en la que los precios de la energía aceleraron la marcha que la inflación venía teniendo desde 2021 (pasó de 0,6% mensual a 0,9% mensual); y la segunda, a partir de la segunda mitad de año, cuando la inflación bajó al 0,2% mensual gracias a la caída de los precios energéticos. La mala noticia es que la inflación Core –excluye energía y alimentos– muestra una mayor resistencia a la baja dada la menor flexibilidad de los precios de los servicios, por lo que mantiene un alza en torno al 0,4% mensual. Así las cosas, si bien la inflación comenzó a ceder, aún está muy por encima al objetivo de 2% anual de la Fed, lo que la obliga a mantener el sesgo contractivo de la política monetaria.

La suba de tasas golpeó a todos los activos. Como comentamos, en 2022 los mercados tuvieron un año tristemente olvidable. Tomando como referencia los índices más representativos, en renta variable el S&P cayó 20% en el año y prácticamente idéntica performance tuvo el índice de bonos de alta calidad. El mayor ajuste se dio en los primeros meses del año, en los que las acciones cayeron 25% y los bonos 23%, mientras que en el último trimestre, con un mercado que fue digiriendo el shock de suba de tasas, las acciones repuntaron 7% y los bonos 2%. Si hacemos un análisis más fino de la renta variable, se destacó la dispar performance que tuvieron las empresas growth –de alto crecimiento y más dependientes del financiamiento– que presentaron un ajuste de 30% de la mano de las bajas en las principales tecnológicas, mientras que las value cayeron “sólo” 7%, dado que los sectores más asociados al ciclo económico tuvieron un leve retroceso, a lo que se sumó el sector energético como el gran ganador del año con un alza de 58%. En cuanto a la renta fija, la suba de tasas goleó en todos los índices y los rendimientos de las corporativas se ampliaron hasta el nivel más alto desde 2008.

Perspectivas. La economía americana y global transitarán 2023 con los riesgos de enfriamiento acelerado del nivel de actividad y con la inflación no cediendo a la velocidad prevista. Esto aporta un contexto resbaladizo para los mercados, principalmente por la consecuencia que tendría sobre los balances de los gobiernos y de las empresas. Recordemos que en los últimos 2 años la deuda global total –pública y privada– subió 30 pp hasta 260% del PBI, situación sólo comparable con lo ocurrido durante las dos guerras mundiales. A pesar de ello y de la volatilidad que generará cada una de las 8 reuniones de la Fed de este año, no esperamos que los mercados repitan una performance tan negativa como la del último año pero tampoco notamos que sea un año de fuerte rebote, especialmente en aquellos sectores que más se endeudaron en los últimos años. Hasta que la inflación no se ubique en el nivel objetivo de la Fed, no podremos estimar el fin del ciclo alcista de tasas. La clave pasará entonces por analizar el impacto del menor dinamismo de la actividad económica y de la menor liquidez en los resultados de las empresas que ya vienen siendo golpeadas desde 2022.

A diferencia de este pasado año, en el que los sectores value tuvieron una performance relativa mucho mejor al de los growth, en 2023 la performance será más pareja dado que los value no tendrán el impulso del sector energético y los growth tendrían cierto espacio de recuperación tras el desplome del año pasado. Sin embargo, la desaceleración del nivel de actividad, el ajuste de tasas y el precio de commodities en baja nos obligan a ser más prudentes y selectivos en nuestras carteras especialmente durante los primeros meses del año. Las ganancias del S&P para el 4Q22 ya se estima en -1,6% en relación al mismo período del año previo, a lo que se le suma que de un total de 101 compañías, casi el 60% ya realizó preanuncios negativos para el último trimestre del año, muy por encima del 47% promedio de los últimos cuatro trimestres. Por esta razón, aún no vemos momento de entrada para sectores más cíclicos, como el consumo discrecional, a pesar de que el ratio en relación al S&P se ubique por debajo del promedio de los últimos cinco años. Consideramos mantenernos en sectores defensivos y especialmente en utilidades, que registra un P/E de 13,6 vs. 16,4 promedio de los últimos 5 años.

En renta fija, los bonos de alta calidad continúan mostrándose más atractivos de cara a un escenario aún volátil. La fortaleza del dólar sumada a la agresividad de la Fed llevó a estos activos a registrar su mayor pérdida histórica anual (20,3% medidos en el ETF LQD). Ante esta caída, hoy en día registran tasas efectivas de 5,5% en comparación al 2,5% que rendían a fines del 2021. Para bonos categorizados como BBB o más, estas son tasas históricamente atractivas especialmente ante nuestro escenario base planteado. Por esto, mantenemos nuestra recomendación en bonos de alta calidad especialmente por sobre los de mayor rendimiento que promedian yields de 8%. A nivel regional, Europa seguirá estando en un contexto riesgoso, especialmente por el conflicto geopolítico y una inflación que sigue presionando al BCE. A pesar de la buena performance que registró la eurozona en el último trimestre del año (20,2%), cerró el 2022 en terreno negativo (-19,3%). Esto se debió a la resistencia que viene mostrando el nivel de actividad europeo al contexto de suba de tasas. Sin embargo, el mercado laboral se mantiene firme lo que apuntaría a mayores presiones salariales que dificultarían el retroceso de la inflación, obligando al BCE a mantener su política monetaria contractiva. Por esta razón, por el momento no vemos oportunidad de entrada, especialmente ante la situación de suministro de gas que se mantiene frágil y dependiente aún de Rusia.

Asia sería la región menos golpeada por el escenario de suba de tasas dado que estará favorecida por el mayor crecimiento de China tras la flexibilización de su política sanitaria. Países como Hong Kong o India aumentarán su comercio con el gigante asiático ante el escenario de desglobalización que se está dando a nivel mundial. Ambos países promediaron una caída de 9% durante el 2022, registrando así el menor ajuste de los últimos 10 años (sin contar el 2020). Por su parte, América Latina no se espera que tenga el impulso de la mejora de términos de intercambio aunque sí se vería favorecida por una desaceleración gradual del dólar.

Cartera global Cohen. Con esta visión de los mercados, mantenemos nuestra estrategia de 35% en el segmento de renta variable y 65% en renta fija. Consideramos que los sectores defensivos y las compañías de mayor calidad pueden registrar una menor volatilidad ante el escenario planteado. Por su parte, mantenemos un 5% de la cartera en sector energético dado que puede verse beneficiado por la mayor apertura de China mientras que un 3% se continúa posicionando en el sector de comunicaciones dado el ratio atractivo que mantiene el sector en relación al S&P 500.

*Los datos utilizados en el presente informe tienen fecha de cierre 6 de enero de 2023.

Noticias locales: el país hoy.

En noviembre la industria creció 0,8% y quedó 1,4% por encima de un año atrás, luego de dos meses de caídas mensuales de 1,2%. Esto refleja la fuerte desaceleración de la actividad industrial: los primeros nueve meses del año creció 5,9% i.a., mientras que en los últimos dos meses promedió un alza de 2,5% i.a. A nivel sectorial, los equipos electrónicos y de comunicación (9,4% i.a.), automotriz (6,4% i.a.) y los textiles y prendas de vestir (5% i.a.) marcan el mejor desempeño. Los signos de deterioro en el nivel de actividad se notan con mayor intensidad en la construcción: en noviembre anotó la cuarta caída mensual consecutiva, en este caso 0,5% m/m, y quedó 1,5% abajo con respecto a un año atrás.

En el mercado cambiario, el BCRA logró mejorar su balance diario con compras netas por USD 56 M (hasta el miércoles había obtenido un acumulado de tan solo USD 5 M). Con este resultado y un yuan en apreciación, las reservas brutas aumentaron USD 140 M hasta los USD 44.831 M.

El dólar oficial varió $0,29 hacia los $178,94, representando un ritmo de devaluación del 5% m/m, un poco por debajo de la tendencia mensual. El dólar MEP (GD30) cayó un 0,7% diario y el CCL bajó un par de centavos hasta ubicarse por encima de los $340, llegando aproximadamente a los niveles de hace un mes. De esta forma, las brechas con el dólar oficial se mantienen: la del MEP es de 86% mientras que la del CCL se ubica en un 90%.

Los bonos soberanos en moneda extranjera tuvieron una jornada mixta con subas promedio de 0,1%: en tanto que los legislación extranjera subieron 1,2%, los ley local cayeron -1,1%. GD29 (+3,8%), GD38 (+2,5%) y GD46 (+1,1%) fueron las tres principales subas, en tanto que AE38 (-2,3%), AL41 (-1,4%) y AL29 (-1,2%) fueron las principales bajas. La paridad promedio es de 30,3% y el riesgo país subió 29 pb y cerró en 2118 pb.

Las curvas soberanas en pesos tuvieron una jornada con resultados mayormente positivos. Los bonos CER subieron 0,2% promedio y las Lecer subieron un 0,6%. En la curva de tasa fija, el TO26 y el TO23 marcaron subas de 1,4% y 1,3%, respectivamente, y las Ledes subieron un 0,6%. Los precios entre instrumentos CER y tasa fija tienen implícita una inflación de 4,7% en diciembre, de 4.8% en enero para luego regresar a niveles cercanos al 5,5% alcanzando el 98% en los próximos 12 meses. Los bonos DLK cayeron nuevamente 0,4%, mientras que los duales subieron un 0,2% promedio.

Los futuros de fx en Matba-Rofex operaron con subas luego de cuatro días consecutivos de bajas y las tasas implícitas subieron a niveles de TNA 76-78% (TEA 109%-100%) en los primeros cuatro contratos.

El índice Merval tuvo una gran jornada al marcar un alza de 4,3% en moneda local y de 4,9% en CCL (GGAL). Los sectores que mantienen la posta de la subida siguen siendo el energético y el de los bancos: Supervielle (+7,8%), YPF (+7,3%) y Macro y TGSU (+7%). Galicia y BBVA acompañaron con subas del 6,2% y 5%, respectivamente. COME (-1,5%) y LOMA (-1,1%) sufrieron las únicas caídas. Por el lado de los CEDEARs de empresas argentinas, se registró una suba promedio del 1,5%: Vista fue la más destacada con un 4,3%, seguida de Ternium en 3,7% y CAAP en 3%. Globant fue la única que acompañó a las caídas de los mercados internacionales, con una contracción de 6%, registrando una caída de casi el 16% en el último trimestre.

Noticias globales: el mundo hoy.

A la espera del informe de empleo final, Wall Street cerró la jornada a la baja ante la solidez que presentaron los adelantos del mercado laboral. Mientras que los números del empleo privado no agrícola registraron una fuerte suba en comparación a las expectativas –235.000 vs. 150.000–, los pedidos de subsidios por desempleo marcaron el menor dato desde septiembre. Como ocurrió en todo el año previo, buenos datos terminan siendo señales negativas para el mercado, ya que una mayor fortaleza del mercado laboral daría más margen a la Fed para continuar con las subas de tasas.

Entre otros datos económicos, los PMI, tanto de servicios como compuesto, lograron superar levemente a las expectativas al resultar en 44,7 y 45 puntos, respectivamente. Sin embargo, el sector de servicios registró su menor valor desde septiembre, marcando nuevamente la dificultad que mantiene la actividad estadounidense para repuntar por encima de los 50 puntos (se considera que hay crecimiento cuando supera ese número). A esto se le sumó que la balanza comercial registró un déficit de USD 61,5 MM. A pesar de que este fue el menor valor desde agosto de 2020, la contracción que sufrieron tanto exportaciones (-1%) como importaciones (-6%) confirmaría la desaceleración que viene mostrando la economía norteamericana.

Ante este escenario, los tres principales índices cerraron a la baja con el S&P retrocediendo un 1,2% mientras que tanto el Nasdaq como el Dow Jones cayeron en 1,1%. Dentro de los sectores que componen el S&P, solo el energético (1,9%) cerró al alza, mientras que los restantes terminaron en terreno negativo. El de real estate (-2,9%) fue el mayor detractor de la jornada, perdiendo las ganancias que había acumulado el miércoles. El sector se había visto favorecido por una mejora en las expectativas de subas de tasas futuras ante las minutas de la Fed.